-

Certificazione Unica INAIL 2024 come scaricarla

Inail ha comunicato con avviso sul proprio sito istituzionale che dal 18 marzo è disponibile la Certificazione unica 2024 relativa alle indennità e emolumenti INAIL.

Sono interessati in particolare:

- i lavoratori infortunati o affetti da malattia professionale che trovano indicate nella certificazione le indennità di inabilità temporanea assoluta e i redditi esenti liquidati nell'anno precedenti

- i lavoratori del settore navigazione per i quali sono riportate le indennità per temporanea inidoneità alla navigazione erogate ai sensi della legge 1486/1962 (c.d. legge Focaccia).

- gli ex dipendenti Inail e i loro superstiti dei quali la CU da conto degli emolumenti del trattamento di pensione.

Come acquisire la CU INAIL 2024

L'istituto precisa le modalità per ottenere la CU, rispettivamente per :

i lavoratori infortunati o affetti da malattia professionale

- Dal portale Inail > Servizi online

- Tramite i Caf convenzionati

- Attraverso il Contact center Inail

Lavoratori settore navigazione

- Dal portale Inail > Servizi online, per la certificazione dal 2015

- Per le certificazioni antecedenti il 2015 (Cud 2014 e precedenti) occorre effettuare una segnalazione attraverso “Inail Risponde” (sezione SUPPORTO del sito) avendo cura di allegare alla richiesta un documento di identità valido nel caso in cui si utilizzi il servizio senza autenticazione.

- Tramite i Caf convenzionati

- Attraverso il Contact center Inail

Ex dipendenti Inail e i loro superstiti, titolari di pensione a carico dei Fondi interni di previdenza

- Dal Portale del pensionato, raggiungibile dalla sezione Servizi online del portale Inail

- Via posta, unitamente al cedolino del mese di riferimento, per i soli pensionati che hanno fatto richiesta del servizio di spedizione cartacea del cedolino, a fronte di un contributo al costo di spedizione nella misura di € 13,00 annui.

Soltanto nel caso in cui non sia possibile ottenere la Certificazione unica attraverso le modalità descritte, sarà possibile acquisirla in forma cartacea presso una sede territoriale Inail.

L'istituto mette a disposizione a questo fine anche i manuali utente:

-

Certificazione Unica 2024: annullamento e sostituzione entro il 21 marzo

Il 18 marzo è scaduto il termine per l'invio della Certificazione Unica 2024 in quanto il 16 marzo, termine ordinario cadeva di sabato.

Però, visti i 5 giorni di tolleranza previsti dalla legge (chiarimento nella Circolare MEF n 195/99), entro il 21 marzo è ancora possibile adempiere nei termini, vediamo maggiori dettagli.

Certificazione Unica 2024: annullamento e sostituzione

Nella CU 2024, il frontespizio si compone dei seguenti riquadri:

- tipo di comunicazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della comunicazione,

- firma della comunicazione e impegno alla presentazione telematica.

Nel riquadro tipo di comunicazione, vi sono le caselle utili all'annullamento e alla sostituzione della CU 2024

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” posta nel frontespizio.

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione sostituire una certificazione

già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella

“Sostituzione” posta nel frontespizio.

Qualora si proceda alla sostituzione o all’annullamento di una certificazione già validamente trasmessa, è necessario

predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire.

Pertanto, nel medesimo invio non potranno essere presenti Certificazioni Uniche ordinarie e Certificazioni Uniche da

sostituire o annullare.

Specchietto di riepilogo

Adempimento

Scadenza

Invio CU all’Agenzia Entrate

18.03.2024 (il 16 è sabato)

Invio CU sostitutiva o di annullamento nei termini

21.03.2024 (5 giorni di tolleranza senza sanzioni rispetto al termine)

Consegna CU sintetica ai contribuenti

18.03.2024 o entro 12 giorni dalla richiesta (per le cessazioni in corso d’anno)

Invio “CU autonomi”

31.10.2024

-

Certificazione Unica 2024: invio in scadenza il 18 marzo con eccezioni

Entro il 18 marzo, il giorno 16 marzo (termine ordinario) quest'anno cade di sabato, va inviata la Certificazione Unica 2024 per i compensi erogati nel 2023.

A tal fine, con il Provvedimento n 8253 del 15 gennaio, le Entrate hanno approvato i relativi: modello e istruzioni utili per i sostituti d'imposta.

Attenzione, recentemente sono stati sollevati dubbi sulla scadenza per le CU degli autonomi e le Entrate hanno chiarito il termine con la risoluzione n 13 del 4 marzo specificando che possono attendere il 31 ottobre le Certificazioni Uniche con esclusivamente redditi esenti e non dichiarabili tramite precompilata.

Per i dettagli leggi: CU 2024 autonomi: ok dell'Agenzia all'invio entro il 31 ottobre.

Vediamo le modalità di invio e le sanzioni per omessa presentazione del CU 2024.

Certificazione Unica 2024: modalità di invio alle Entrate e consegna al percettore

Il flusso contenente le CU 2024 deve essere presentato alle Entrate esclusivamente per via telematica e può essere trasmesso:

- direttamente dal soggetto tenuto ad effettuare la comunicazione utilizzando i servizi telematici Entratel o Fisconline,

- tramite un intermediario abilitato.

E' bene specificare che non è ammessa la possibilità di presentazione alle entrate in forma cartacea.

Per quanto riguarda invece la relativa consegna della CU ai percettori dei redditi, che va effettuata entro lo stesso termine del 18 marzo, l’Agenzia delle Entrate ha chiarito che è possibile trasmettere la CU 2024 mediante posta elettronica a patto che il destinatario:

- abbia la possibilità di poter "materializzare" la CU per i successivi adempimenti;

- e quindi sia dotato degli strumenti necessari per ricevere e stampare la certificazione rilasciata per via elettronica.

Qualora il percettore non sia in possesso dei suddetti requisiti il sostituto deve provvedere sempre entro la stessa data, il 18 marzo 2024, alla consegna in forma cartacea,

Tra i canali alternativi per la consegna della CU al percettore dei redditi, si può scegliere un canale alternativo di trasmissione quale: raccomandata, fax, consegna cartacea con rilascio di apposita ricevuta.

Certificazione Unica 2024: le sanzioni in caso di omissione nell’invio

Entro il lunedì 18 marzo, il sostituto d'imposta deve effettuare l’invio telematico delle certificazione unica 2024 all’Agenzia delle Entrate (il termine scade al 31 ottobre per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili con il modello 730).

Qualora il sostituto non provvedesse, oppure in caso di errore nella presentazione la sanzione è pari a:

- 100 euro per ogni CU, con un massimo di 50.000 euro,

- 33,33 euro per ogni CU, con un massimo di 20.000 euro se la CU è trasmessa corretta entro 60 giorni dal termine di presentazione.

Nelle specifico la norma di riferimento, l'art 4 comma 6 quinquies del DPR n 322/98 recita che "Per ogni certificazione omessa, tardiva o errata si applica la sanzione di cento euro in deroga a quanto previsto dall'art 12 del dlgs n 472/97 con un massimo di euro 50.000 per sostituto di imposta. Nei casi di errata trasmissione della certificazione, la sanzione non si applica se la trasmissione della corretta certificazione è effettuata entro i cinque giorni successivi alla scadenza indicata nel primo periodo. Se la certificazione è correttamente trasmessa entro sessanta giorni dai termini previsti nel primo e nel terzo periodo, la sanzione è ridotta a un terzo, con un massimo di euro 20.000.

-

CU 2024: l’indicazione dei fringe benefit

Si avvicina a grandi passi la scadenza per l'invio del modello ordinario e la consegna ai lavoratori della modello sintetico della certificazione Unica 2024 redditi 2023 , fissata ordinariamente al 16 di marzo e che cadendo di sabato quest'anno slitta al 18 marzo. QUI MODELLO E ISTRUZIONI

Va ricordato che l’invio delle CU contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata, può avvenire anche entro la scadenza del 770 ( dichiarazione dei sostituti d’imposta), 31 ottobre 2024. Va anche ricordato che in caso di errori, prima della scadenza è possibile

annullare una Cu già presentata, e predisporre una nuova certificazione, compilando solo la parte relativa ai dati anagrafici del contribuente e barrando la casella «Annullamento»

Possibile anche sostituire una certificazione già presentata, compilare interamente una nuova Cu 2024 comprensiva delle modifiche, barrando nel frontespizio la casella «Sostituzione».

Nel nuovo modello pubblicato dall'Agenzia ci sono molte novità intervenute con la legge di bilancio 2023 in tema di agevolazioni fiscali per il lavoro dipendente

Ci concentriamo in questo articolo in particolare sulla indicazione dei fringe benefits anche come premi produttività e trattamento integrativo nel settore turismo.

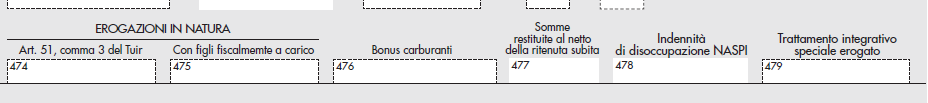

Fringe benefits nella CU 2024

Gli importi delle erogazioni in natura hanno due diverse soglie di esenzione fiscale :

- 258,23 euro per i dipendenti senza figli a carico o

- 3.000 euro per lavoratori con figli a carico)

e vanno indicati nella sezione ALTRI DATI ai punti 474 e 475:

ATTENZIONE Nell’ipotesi in cui il valore dei beni (o dei voucher) superi il valore- limite, l’intero ammontare deve essere assoggettato a tassazione ordinaria.Le somme relative al bonus carburante previsto dal decreto-legge 14 gennaio 2023, n. 5 nel limite di euro 200 vanno indicate nel punto 476.

Nelle istruzioni si precisa che sia per i fringe benefit che per il bonus carburante nel caso in cui venga effettuata l'erogazione, in sostituzione del premio di risultato l’intero importo di detta erogazione deve essere riportato.

Va ricordato inoltre che il sostituto d’imposta, qualora effettui erogazioni in natura o di buoni carburante, erogati anche in sostituzione del premio di risultato, deve verificare l’eventuale superamento dei limiti previsti dalla norma, tenendo conto dell’esistenza di ulteriori erogazioni effettuate nell’ambito di altri rapporti di lavoro.

Va posta attenzione in particolare per i lavoratori che rientrano nella soglia di 3000 euro alla compilazione nella sezione dati familiari a carico con i dati del figlio a carico che dà diritto all'aumento del limite, anche nel caso non siano presenti le detrazioni per lo stesso familiare.

A questo proposito si segnala invece che nella sezione detrazioni e crediti non è piu presente il punto per le agevolazioni per famiglie numerose, cessata dal 1 febbraio 2022.

CU 2024 Premi di risultato

L''agevolazione fiscale sui premi di risultato è applicabile ai dipendenti del settore privato, con reddito nell’anno precedente, di importo non superiore, a 80mila euro.

Si compilano :

- i Punti 573 e 593 con il valore del premio di risultato corrisposto sotto forma di benefit.

- i Punti 581 e 601 con l'importo del fringe benefit erogato ai lavoratori con figli fiscalmente a carico che non concorre alla formazione del reddito se di importo uguale o inferiore a 3mila euro.

Trattamento integrativo speciale turismo e terme

Nella sezione "altri dati" è presente anche il nuovo punto 479 riguardante il trattamento integrativo speciale per lavoratori nel turismo, pari al 15% della retribuzione relativa a lavoro notturno o straordinario festivo effettuato tra giugno e settembre 2023, come previsto dall’articolo 39-bis, del Dl 48/2023.

Si ricorda che va riconosciuto a dipendenti nel settore privato del comparto turistico, ricettivo e termale – con reddito nel periodo d’imposta 2022 non superiore a 40mila euro.

-

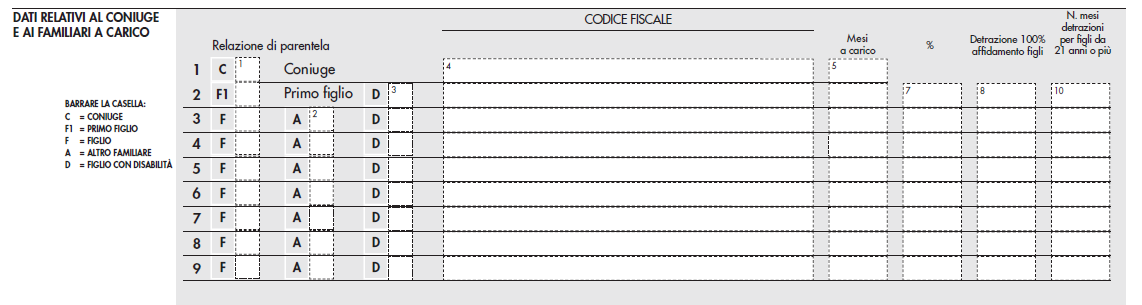

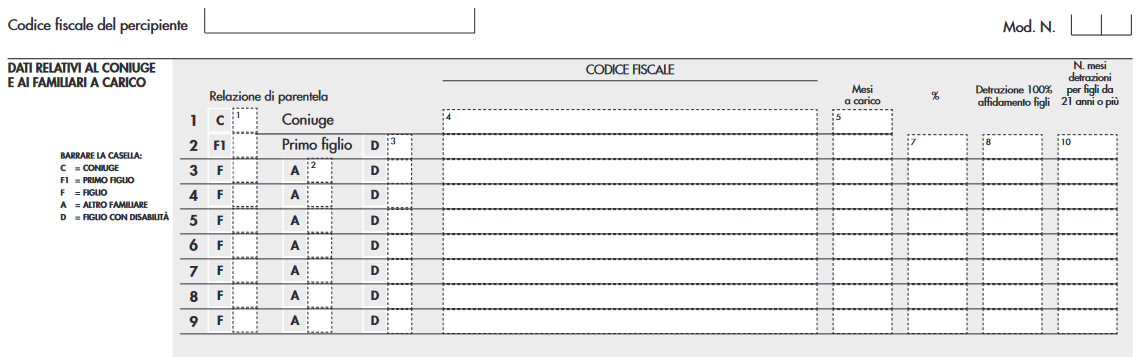

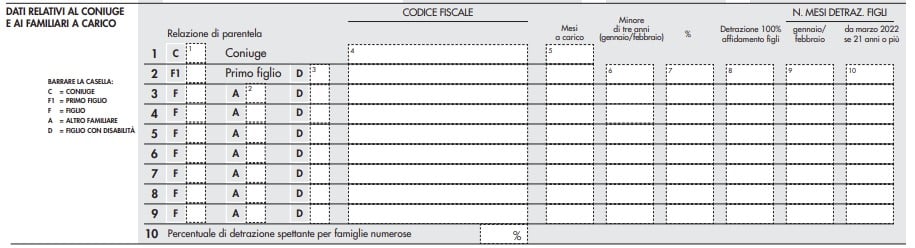

Certificazione Unica 2024: il prospetto familiari a carico

Entro il 18 marzo 2024, il termine ordinario 16 marzo è sabato, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo e ai redditi diversi, per il periodo di imposta 2023.

Ricordiamo che, a causa delle novità introdotte dal 1 marzo 2022 relativamente all'assegno unico universale, ci sono stati dei cambiamenti per la compilazione della Certificazione Unica 2024.

Nel dettaglio, ricordiamo che il DLgs. 230/2021 dal 1 marzo 2022:

- ha introdotto l’assegno unico e universale,

- e modificato la disciplina delle detrazioni per carichi di famiglia ex art. 12 del TUIR.

In particolare:

- sono terminate le detrazioni fiscali per figli a carico minori di 21 anni, incluse le maggiorazioni delle detrazioni per figli minori di 3 anni e per figli con disabilità;

- ed è stata abrogata la detrazione per famiglie numerose di cui all’art. 12 comma 1-bis del TUIR.

Vediamo la compilazione della sezione dei dati dei familiari a carico nella CU 2024.

Certificazione Unica 2024: le detrazioni per i figli

Nella Certificazione Unica è prevista l’indicazione dei dati relativi ai familiari che nel 2023 sono stati fiscalmente a carico

del sostituito.

Attenzione al fatto che, l’indicazione dei dati è richiesta anche nel caso in cui non ci siano le condizioni per usufruire delle detrazioni per familiari a carico di cui all’art. 12 del Tuir o di oneri e spese sostenute nell’interesse dei familiari fiscalmente a carico di cui al medesimo articolo 12 del Tuir.

Per i figli disabili di età pari o superiore a 21 anni le detrazioni fiscali di cui al citato articolo 12 sono cumulabili con l’AUU eventualmente percepito.

In particolare nei righi da 1 a 9 dovrà essere indicato:

- il grado di parentela (barrando “C” per coniuge, “F1” per primo figlio, “F” per figli successivi al primo, “A” per altro familiare, “D” per figlio con disabilita`),

- il codice fiscale,

- il numero dei mesi a carico,

- percentuale di detrazione spettante,

- l’ipotesi di affidamento esclusivo, congiunto o condiviso dei figli, dal genitore che fruisce della detrazione per figli a carico nella misura del 100 per cento;

- numero dei mesi per i quali spettano le detrazioni per figli di età uguale o superiori a 21 anni (in base all’attuale formulazione dell’art. 12 del Tuir).

Ricordiamo che in seguito all’introduzione dell’assegno unico universale per i figli, nel prospetto «Dati relativi al coniuge e dei familiari a carico», della CU/2024 rispetto alla CU/2023 ci sono dei cambiamenti.

Certificazione Unica 2024

In dettaglio, nella CU 2024 non c'é più la colonna 9 che serviva ad indicare il periodo transitorio.

Certificazione Unica 2023

L'anno scorso infatti andava indicato:

- nella colonna 9, il numero di mesi per i quali spetta la detrazione per figli, compresi tra gennaio e febbraio 2022, in base alla previgente formulazione dell’articolo 12 del Tuir,

- nella colonna 10, il numero di mesi, a partire da marzo 2022, per i quali spetta la detrazione per figli di età uguale o superiore a 21 anni, secondo le nuove disposizioni fiscali.

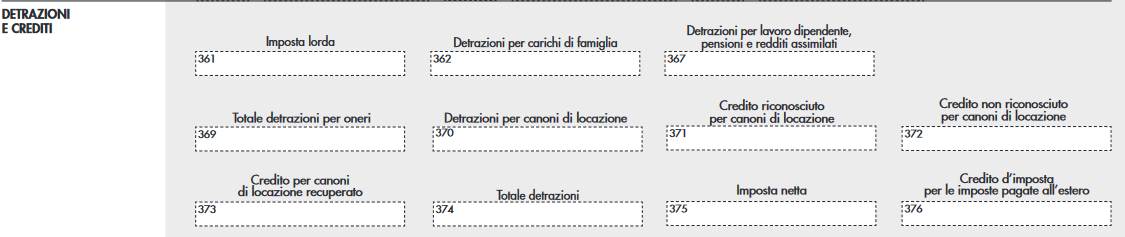

Certificazione Unica 2024: il prospetto detrazioni e crediti

Confrontiamo il prospetto Detrazioni e crediti nella cu 2024 con la cu 2023.

Certificazione Unica 2024

Al punto 361 è indicata l’imposta lorda calcolata applicando le aliquote per scaglioni di reddito di cui all’art. 11 del TUIR alla somma dei redditi evidenziati nei punti 1, 2, 3, 4 e 5, della certificazione.

L’articolo 1 del decreto legislativo 29 dicembre 2021, n. 230 “Istituzione dell’assegno unico e universale per i figli a

carico” ha istituito, a decorrere dal 1° marzo 2022, l’assegno unico e universale per i figli a carico, che costituisce un beneficio economico attribuito, su base mensile, per il periodo compreso tra marzo di ciascun anno e febbraio dell’anno successivo, ai nuclei familiari sulla base della condizione economica del nucleo, in base all’indicatore della situazione economica equivalente.

In conseguenza dell’entrata in vigore dell’assegno unico, l’articolo 10, comma 4, del medesimo decreto delegato ha modificato l’articolo 12 del TUIR, contenente la disciplina delle detrazioni per carichi di famiglia, con l’effetto che:

- cessano di avere efficacia le detrazioni fiscali per figli a carico minori di 21 anni, ivi incluse le maggiorazioni delle detrazioni per figli minori di tre anni, per i figli con disabilità e quelle per ciascun figlio a partire dal primo, per i contribuenti con più di tre figli a carico;

- è abrogata la detrazione per famiglie numerose (in presenza di almeno quattro figli) di cui al comma 1-bis.

Al punto 362 va indicato l’importo totale delle detrazioni eventualmente spettanti per coniuge e familiari a carico di

cui all’art. 12 comma 1 del TUIR. Nel caso di rapporto di lavoro inferiore all’anno solare, il sostituto calcola la detrazione per carichi di famiglia in relazione al periodo di lavoro, salvo che il sostituito non abbia richiesto espressamente di poterne fruire per l’intero periodo di imposta (qualora ne ricorrano i presupposti).

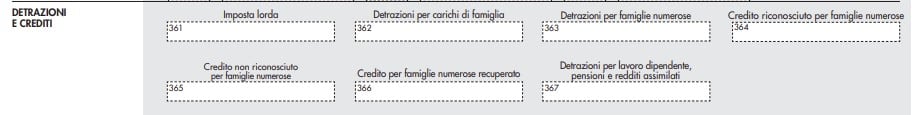

Certificazione unica 2023

Attenzione al fatto che, nella cu 2024 non ci sono più i campi che c'erano nella cu 2023:

- 363 “Detrazioni per famiglie numerose”, dove andava indicato l’importo delle detrazioni di cui all’art. 12 comma 1-bis del TUIR che ha trovato capienza nell’imposta lorda diminuita delle altre detrazioni di cui all’art. 12, nonché di quelle di cui agli artt. 13, 15 e 16 del TUIR, e di quelle previste da altre disposizioni normative (tale detrazione è riconosciuta per i soli mesi di gennaio e febbraio);

- 364 “Credito riconosciuto per famiglie numerose”, dove va indicato l’ammontare del credito riconosciuto dal sostituto d’imposta ex art. 12 comma 3 del TUIR relativamente ai soli mesi di gennaio e febbraio 2022, pari alla quota di detrazione di cui al comma 1-bis che non ha trovato capienza;

- 365 “Credito non riconosciuto per famiglie numerose”, dove va indicato l’importo del credito di cui all’art. 12 comma 3 del TUIR, relativamente ai soli mesi di gennaio e febbraio 2022, che non è stato riconosciuto

Certificazione Unica 2024: annullamento o sostituzione entro il 18 marzo

Concludendo, può essere utile segnalare che, nel caso in cui, il sostituto d’imposta, prima del 18 marzo, volesse:

- annullare una Certificazione Unica già presentata, può predisporne una nuova, compilando la parte relativa ai dati anagrafici del contribuente e barrare la casella «Annullamento» posta nel frontespizio.

- sostituire una certificazione già presentata, sarà necessario compilare una nuova certificazione comprensiva delle modifiche, barrando la casella «Sostituzione» nel frontespizio.

-

Certificazione Unica 2024: pubblicati i Modelli con relative istruzioni

Con il Provvedimento dell'Agenzia delle Entrate del 15 gennaio 2024 n. 8253, è stato pbblicato il Modello della Certificazione Unica “CU 2024”, relativa all’anno 2023, unitamente alle istruzioni per la sua compilazione, nonché del frontespizio per la trasmissione telematica e del quadro CT con le relative istruzioni,

Scarica il Modello di Certificazione Unica 2024 (sintetico e ordinario)

Termine di presentazione CU 2024

Il termine ultimo per effettuare l’invio telematico, all’Agenzia delle Entrate, dei dati relativi alle certificazioni uniche è

fissato:- al 18 marzo 2024 (il 16 marzo cadendo di sabato fa slittare la scadenza a lunedì 18)

- al 31 ottobre 2024 per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione dei redditi precompilata.

Il sostituto d’imposta che nell’anno 2024 ha prestato assistenza fiscale deve trasmettere per via telematica all’Agenzia

delle entrate le dichiarazioni Mod. 730/2024 e i corrispondenti prospetti di liquidazione (Mod. 730-3) nonché le schede riguardanti le scelte (Mod. 730-1) entro i seguenti termini:- 15 giugno per le dichiarazioni presentate entro il 31 maggio;

- 29 giugno per quelle presentate dal 1° al 20 giugno;

- 23 luglio per quelle presentate dal 21 giugno al 15 luglio;

- 15 settembre per quelle presentate dal 16 luglio al 31 agosto;

- 30 settembre per quelle presentate dal 1 al 30 settembre.

Con separato provvedimento dell’Agenzia delle Entrate sono stabilite le modalità per la trasmissione all’Agenzia delle Entrate, entro lo stesso termine, dei dati contenuti nella scheda per la scelta della destinazione dell’otto

Allegati:

per mille, del cinque per mille e del 2 per mille dell’IRPEF del (Mod. 730-1). -

Certificazione Unica 2024: chiarimenti per i datori di lavoro su assegno unico

L’Agenzia delle Entrate, in risposta al Presidente del Consiglio Nazionale dei Consulenti del Lavoro, rivede quanto affermato con la risoluzione n. 55 del 3 ottobre scorso, precisando che ha intrapreso un’interlocuzione con l’INPS per acquisire, già a partire dalla dichiarazione Precompilata 2024, i dati dei figli a carico per i quali è erogato l’assegno unico e universale.

Pertanto, sarà questa la fonte conoscitiva che l’Agenzia utilizzerà sia per le dichiarazioni precompilate che per la Certificazione Unica 2024.

Viene di conseguenze prevista la facoltà del datore di lavoro di indicare o meno nella CU 2024 tali dati.

Certificazione Unica 2024: come compilarla dopo l'Assegno Unico

Con la Risoluzione n. 55 del 3 ottobre le Entrate avevano chiarito aspetti della compilazione della Sezione “Dati relativi al coniuge e ai familiari a carico” della Certificazione unica 2024.

In particolare, si precisava che i sostituti d’imposta devono compilare la sezione su indicata della prossima Certificazione Unica 2024, anche nell’ipotesi in cui il dipendente sostituito percepisca, al posto della detrazione, l’Assegno unico e universale.

Le Entrate ricordavano che l’articolo 19, comma 6, del decreto legge n. 4/2022, ha inserito nell'articolo 12 del Tuir il comma 4-ter, che prevede la possibilità, per il contribuente con figli di età inferiore ai 21 anni, fiscalmente a carico, di beneficiare delle detrazioni e delle deduzioni previste per oneri e spese sostenute nell’interesse degli stessi, pur non potendo più usufruire delle detrazioni per carichi di famiglia (articolo 12, comma 1, lettera c), Tuir), così come previsto dal Dlgs n. 230/2021.

Questa norma che ha introdotto, a decorrere dal 1° marzo 2022, l’Assegno unico e universale per i figli a carico, al fine di coordinare la fruizione dell’Auu con il riconoscimento delle detrazioni per carichi di famiglia previste dal Tuir, al comma 4 dell’articolo 10, ha stabilito che, per il periodo d’imposta 2023, per ciascun figlio a carico, di età inferiore a 21 anni, il riconoscimento della detrazione per carichi di famiglia è sostituito dall’erogazione dell’Auu, fatto salvo quanto previsto dal decreto legislativo n. 230/2021.

E' stata prevista cioè una equiparazione tra figli di età pari o superiore a 21 anni, per i quali risulta ancora applicabile la detrazione per carichi di famiglia (articolo 12, Tuir), e figli per i quali viene erogato l’Assegno unico universale, ma che possono essere considerati fiscalmente a carico.Ciò per consentire al genitore di dedurre o detrarre le spese sostenute per figli a carico di età inferiore ai 21 anni, a prescindere dal fatto che venga erogato l’Assegno unico universale e purché siano rispettati i criteri reddituali stabiliti dal comma 2 del medesimo articolo 12.

Con la risoluzione veniva precisato che, a tal fine, è importante che i sostituti d’imposta indichino nella Cu, nella sezione dedicata ai “Dati relativi al coniuge e ai familiari a carico” i dati relativi ai familiari che nel periodo d’imposta di riferimento sono stati fiscalmente a carico e, per i quali, come precisato nelle istruzioni della Certificazione unica, non ci siano state le condizioni per usufruire delle detrazioni per familiari a carico, indipendentemente se gli oneri siano stati riconosciuti dal sostituto nella Cu.

Infine, l’Agenzia annunciava l'aggiornamento delle istruzioni alla compilazione della CU 2024.Ora, a seguito della risposta al Presidente del Consiglio Nazionale dei Consulenti del Lavoro, l'agenzia rivede quanto affermato con la risoluzione n. 55/2023 precisando che ha intrapreso un’interlocuzione con l’INPS per acquisire, dalla dichiarazione precompilata 2024, i dati dei figli a carico per i quali è erogato l’assegno unico e universale.

La fonte conoscitiva per l’Agenzia per le dichiarazioni precompilate che per la Certificazione Unica 2024, sarà questa e viene così sancita la facoltà del datore di lavoro di indicare o meno nella CU 2024 tali indicazioni.

In ogni caso, le Entrate sottolineano come la collaborazione dei datori di lavoro è sicuramente utile.

In particolare, qualora il sostituto disponga di tali elementi o non abbia difficoltà a reperirli, “sarebbe comunque utile acquisirli tramite la CU al fine di incrementare il patrimonio informativo dell’Agenzia e consentire un confronto con i dati che saranno comunicati dall’INPS”.

Sarà il sostituto d’imposta, in base alla disponibilità dei dati, a decuidere se indicarli o meno nella Certificazione Unica.

Allegati: