-

CU 2026: annullamento e sostituzione entro la scadenza

Con il Provvedimento 15707 del 15 gennaio le Entrate pubblicano le regole per la CU 2026 da inviare entro il 16 marzo prossimo.

Attenzione al fatto che, per il periodo d’imposta 2025, il calendario è come di seguito articolato.

I sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate:

- entro il 16 marzo, le certificazioni relative ai redditi di lavoro dipendente, ai redditi di lavoro autonomo non esercitato abitualmente e ai redditi diversi,

- entro il 30 aprile, le certificazioni relative ai redditi di lavoro autonomo rientranti nell’esercizio di arte o professione abituale ovvero alle provvigioni per le prestazioni non occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari,

- entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 31 ottobre, per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata.

Come sempre le predette certificazioni, sottoscritte anche mediante sistemi di elaborazione automatica, sono consegnate al percipiente entro il 16 marzo.

Vediamo cosa contiene il frontespizio.

CU 2026: il frontespizio

Il flusso telematico da inviare all’Agenzia si compone:

- Frontespizio nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- Quadro CT nel quale vengono riportate le informazioni riguardanti la ricezione in via telematica dei dati relativi ai mod. 730-4 resi disponibili dall’Agenzia delle Entrate;

- Certificazione Unica 2026 nella quale vengono riportati i dati fiscali e previdenziali relativi alle certificazioni lavoro dipendente, assimilati e assistenza fiscale e alle certificazioni lavoro autonomo, provvigioni e redditi diversi nonché i dati fiscali relativi alle certificazioni dei redditi relativi alle locazioni brevi.

In particolare il Frontespizio si compone dei seguenti riquadri:

- tipo di comunicazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della comunicazione,

- firma della comunicazione e impegno alla presentazione telematica.

Si evidenzia che nel "tipo di comunicazione" vi è la casistica anche dell'annullamento della CU, vediamo di seguito il dettaglio.

CU 2026: annullamento e sostituzione

La CU 2026 va inviata secondo il calendario su indicato a seconda dei redditi in essa contenuti.

Ma occorre evideziare che la prima scadenza è quella del 16 marzo prossimo.

Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione annullare una certificazione già presentata, deve compilare una nuova certificazione, compilando la parte relativa ai dati anagrafici del contribuente, barrando la casella “Annullamento” posta nel frontespizio.Nell’ipotesi in cui il sostituto d’imposta intenda, prima della scadenza del termine di presentazione sostituire una certificazione già presentata, deve compilare una nuova certificazione comprensiva delle modifiche, barrando la casella “Sostituzione” posta nel frontespizio.

Qualora si proceda alla sostituzione o all’annullamento di una certificazione già validamente trasmessa, è necessario predisporre una nuova “Comunicazione” contenente esclusivamente le sole certificazioni da annullare o da sostituire.Pertanto, nel medesimo invio non potranno essere presenti Certificazioni Uniche ordinarie e Certificazioni Uniche da sostituire o annullare.

-

Diritto di superficie: come valutare le cessioni

Con la Risposta a interpello n 51 del 25 febbraio le Entrate si occupano di diritto di superficie e qualificazione fiscale del corrispettivo incassato dal proprietario per la concessione a soggetti diversi della superficie e della nuda proprietà.

Vediamo il chiarimento ADE.

Diritto di superficie: come valutare le cessioni

L’Agenzia delle Entrate ha illustrato la qualificazione ai fini fiscali del corrispettivo percepito dal proprietario a seguito della concessione di un diritto di superficie e della cessione contestuale della nuda proprietà a soggetti diversi.

Viene chiarito che trattandosi di terreni agricoli non edificabili posseduti da oltre cinque anni, la concessione del diritto di superficie non sarà imponibile, poiché non realizza plusvalenza imponibile come reddito diverso (articolo 67 comma 1 lettera b) del Tuir).

Qualora invece il concedente conservasse un diritto reale sui terreni, il corrispettivo per la costituzione del diritto di superficie sarebbe tassabile come reddito diverso (articolo 67 comma 1 lettera h)).

L'Agenzia ricorda che a seguito delle modifiche operate, dal 1° gennaio 2024, dall'articolo 1, comma 92, lettere a) e b), della legge 30 dicembre 2023, n. 213 (legge di bilancio 2024):

- l'articolo 9, comma 5, dispone che « Ai fini delle imposte sui redditi, laddove non è previsto diversamente, le disposizioni relative alle cessioni a titolo oneroso valgono anche per gli atti a titolo oneroso che importano costituzione o trasferimento di diritti reali di godimento […]»;

- l'articolo 67, comma 1, stabilisce che « Sono redditi diversi se non costituiscono redditi di capitale ovvero se non sono conseguiti nell'esercizio di arti e professioni o di imprese commerciali o da società in nome collettivo e in accomandita semplice, né in relazione alla qualità di lavoratore dipendente: « b) […] le plusvalenze realizzate mediante cessione a titolo oneroso di beni immobili acquistati o costruiti da non più di cinque anni, esclusi quelli acquisiti per successione e le unità immobiliari urbane che per la maggior parte del periodo intercorso tra l'acquisto o la costruzione e la cessione sono state adibite ad abitazione principale del cedente o dei suoi familiari, nonché, in ogni caso, le plusvalenze realizzate a seguito di cessioni a titolo oneroso di terreni suscettibili di utilizzazione edificatoria secondo gli strumenti urbanistici vigenti al momento della cessione. In caso di cessione a titolo oneroso di immobili ricevuti per donazione, il predetto periodo di cinque anni decorre dalla data di acquisto da parte del donante»;

«[…] h) i redditi derivanti dalla concessione in usufrutto, dalla costituzione degli altri diritti reali di godimento […] di beni immobili[…]».

L'articolo 1, comma 1 bis, del decreto legge 17 giugno 2025, n. 84, inserito dalla legge di conversione 30 luglio 2025, n. 108, prevede che «Ai sensi dell'articolo 1, comma 2, della legge 27 luglio 2000, n. 212, il comma 1 dell'articolo 67 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, si interpreta nel senso che il reddito derivante dalla concessione di usufrutto o dalla costituzione di altri diritti reali di godimento su un bene immobile costituisce un reddito diverso imponibile ai sensi della lettera h) dello stesso comma 1 quando il soggetto disponente mantiene un diritto reale sul bene immobile, mentre si qualifica come plusvalenza, tassabile ai sensi delle lettere b) e bbis) del comma 1 al ricorrere delle condizioni temporali ivi previste, se il disponente si spoglia contestualmente e integralmente di ogni diritto reale sul bene».

In sostanza, i corrispettivi derivanti dalla costituzione del diritto di usufrutto o di altri diritti reali di godimento su beni immobili effettuata da una persona fisica soggetta ad IRPEF, non in regime di reddito d'impresa, determinano:

- una plusvalenza immobiliare, ai sensi del comma 1, lettere b e bbis ), dell'articolo 67 del TUIR, se si effettua contestualmente anche la cessione della nuda proprietà e, pertanto, il soggetto disponente non mantiene alcun diritto reale sul bene immobile;

- redditi diversi, ai sensi della lettera h), dello stesso comma 1, se il soggetto disponente mantiene un diritto reale sul bene immobile.

La norma reca disposizioni di interpretazione autentica del citato articolo 67, comma 1, del TUIR ed ha, pertanto, effetti retroattivi e si applica a decorrere dal 1° gennaio 2024 (data di entrata in vigore delle modifiche apportate dalla legge di bilancio 2024).

Nel caso in cui i predetti diritti siano costituiti, come nel caso in esame, su «fondi agricoli non edificabili», i relativi corrispettivi realizzano plusvalenze tassabili di cui al citato articolo 67, comma 1, lettera b), del TUIR se i beni immobili in questione sono stati acquistati da non più di cinque anni, esclusi quelli acquisiti per successione.

Ciò posto, nel caso di specie, l'Istante afferma di aver intenzione di costituire un diritto di superficie su terreni posseduti da più di cinque anni e contestualmente cedere il diritto di nuda proprietà in favore di un soggetto diverso (il figlio).

Al riguardo, qualora da detti contratti non residui alcun diritto reale in capo all'Istante, neanche nell'ipotesi di estinzione del diritto di superficie temporaneo, lo stesso non realizzerà alcuna plusvalenza imponibile ai sensi dell'articolo 67 comma 1, lettera b), del TUIR. Diversamente, il corrispettivo derivante dalla costituzione del diritto di superficie costituirà reddito diverso ai sensi della lettera h) del comma 1 del citato articolo 67 del TUIR

Allegati: -

730 precompilato 2026: a partire dal 30 aprile

Le Entrate hanno pubblicato tutte le regole per avvia la campagna dei dichiarativi 2026.

Tra gli altri è stato pubblicato il Modello 730/2026 e si attende l'avvio per il 730 precompilato 2026.

Dal 30 aprile prossimo sarà possibile accedere alla apposita sezione del proprio cassetto fiscale.

Vediamo come funziona il 730/2026 semplificato dei dipendenti e pensionati.

730 precompilato 2026: che cos’è

Il modello 730/2026 precompilato deve essere presentato entro il 30 settembre 2026:

- direttamente tramite i servizi telematici dell’Agenzia delle entrate

- oppure al proprio sostituto d’imposta (se quest’ultimo ha comunicato entro il 15 gennaio di prestare assistenza fiscale), a un Caf o a un professionista abilitato (consulente del lavoro, dottore commercialista, ragioniere o perito commerciale, società tra professionisti).

Chi lo presenta direttamente all’Agenzia delle entrate deve:

- indicare i dati del sostituto d’imposta che effettuerà il conguaglio (è possibile comunque presentare il modello 730 precompilato senza indicazione del sostituto anche se, nel corso del 2026, si ha un sostituto d’imposta tenuto a effettuare il conguaglio);

- compilare la scheda per la scelta della destinazione dell’8, del 5 e del 2 per mille dell’Irpef, anche se non esprime alcuna scelt

- verificare con attenzione che i dati presenti nel 730 precompilato siano corretti e completi.

Se il 730 precompilato non richiede nessuna correzione o integrazione, il contribuente lo può accettare senza modifiche.

Se, invece, alcuni dati risultano non corretti o incompleti, occorre apportare le opportune modifiche e/o integrazioni, come l’esposizione di un reddito non riportato.

Inoltre, il contribuente può aggiungere gli oneri detraibili e deducibili non presenti nella dichiarazione precompilata.

In questi casi, vengono elaborati e messi a disposizione un nuovo 730 e un nuovo modello 730-3 con i risultati della liquidazione effettuata dopo le modifiche operate.

Una volta accettato o modificato, il 730 precompilato può essere presentato direttamente tramite l’applicazione web messa a disposizione dall’Agenzia delle entrate.

In alternativa, il 730 precompilato può essere presentato al proprio datore di lavoro o ente pensionistico, a un Caf-dipendenti o a un professionista abilitato. A tal fine, va conferita apposita delega per l’accesso alla dichiarazione.

Oltre alla delega, bisogna consegnare, in busta chiusa, il modello 730-1, contenente la scelta per destinare l’8, il 5 e il 2 per mille dell’Irpef (la scheda deve essere consegnata anche se non si esprime alcuna scelta, indicando il codice fiscale e i dati anagrafici); in caso di dichiarazione congiunta, le schede vanno inserite in due distinte buste, su ciascuna delle quali bisogna riportare i dati del coniuge che esprime la scelta.

Per accedere alla sezione preposta occorre cliccare qui, ma si attende il prossimo calendario che darà l'avvio alle dichiarazioni 2026 anno di imposta 2025.

730 precompilato 2026: cosa contiene

Per la predisposizione del modello 730 precompilato, l’Agenzia delle entrate utilizza le seguenti informazioni:

- i dati contenuti nella Certificazione Unica, che viene inviata all’Agenzia delle entrate dai sostituti d’imposta: ad esempio, i dati dei familiari a carico (anche se riportati nel prospetto dei percettori dell’Assegno unico), i redditi di lavoro dipendente o di pensione, le ritenute Irpef, le trattenute di addizionale regionale e comunale, il credito d’imposta APE, i compensi di lavoro autonomo occasionale, i dati delle locazioni brevi;

- gli oneri deducibili o detraibili ed i rimborsi, anche per i familiari a carico individuati in base ai dati a disposizione dell’Agenzia delle entrate: ad esempio, spese sanitarie e relativi rimborsi, interessi passivi sui mutui, premi assicurativi, contributi previdenziali, spese per il riscatto dei periodi non coperti da contribuzione (c.d. “pace contributiva”), contributi versati alle forme di previdenza complementare, contributi versati per i lavoratori domestici, anche tramite lo strumento del Libretto Famiglia, spese per la frequenza di asili nido e relativi rimborsi, spese per l’istruzione scolastica e relativi rimborsi, spese universitarie e relativi rimborsi, spese funebri, erogazioni liberali agli istituti scolastici, erogazioni liberali a favore di ONLUS, di associazioni di promozione sociale e di alcune fondazioni e associazioni riconosciute, spese per interventi di recupero del patrimonio edilizio e per misure antisismiche, per l’arredo degli immobili ristrutturati e per interventi finalizzati al risparmio energetico (bonifici per interventi su singole unità abitative e spese per interventi su parti comuni condominiali), spese e relativi rimborsi per l’acquisto di abbonamenti ai servizi di trasporto pubblico;

- le somme riconosciute dal Gestore dei Servizi Energetici (GSE), derivanti dalla cessione dell’energia prodotta in esubero a seguito di utilizzo di un impianto alimentato da fonti rinnovabili;

- i dati relativi al contributo per l’acquisto di elettrodomestici ad elevata efficienza energetica riconosciuti dal Ministero delle Imprese e del made in Italy;

- alcune informazioni contenute nella dichiarazione dei redditi dell’anno precedente: ad esempio, i dati dei terreni e dei fabbricati, gli oneri che danno diritto a una detrazione da ripartire in più rate annuali (come le spese sostenute negli anni precedenti per interventi di recupero del patrimonio edilizio, per l’arredo degli immobili ristrutturati e per interventi finalizzati al risparmio energetico e le spese per l’installazione infrastrutture di ricarica dei veicoli elettrici), i crediti d’imposta e le eccedenze riportabili;

- altri dati presenti nell’Anagrafe tributaria: ad esempio, le informazioni contenute nelle banche dati immobiliari (catasto e atti del registro), i pagamenti e le compensazioni effettuati con il modello F24

-

Spese servizi di telefonia: quando sono interamente deducibili

Con la Risposta n 71 del 9 marzo le Entrate chiariscono che, se la società è in grado di quantificare analiticamente i costi che vengono direttamente integrati nel pacchetto di servizi che essa offre ai propri clienti, e che quindi sono impiegati in via diretta per produrre ricavi, quella quota di costi può essere dedotta dal reddito al 100% e per essa non opera la presunzione di promiscuità dettata dall’articolo 102, comma 9 del Tuir.

Viene ricordato che la norma stabilisce che le quote di ammortamento, i canoni di locazione o noleggio e le spese di utilizzo e manutenzione delle apparecchiature di comunicazione elettronica sono deducibili solo parzialmente.

In base alla normativa vigente:

- le spese relative a servizi di telefonia fissa e mobile sono deducibili nella misura dell’80%;

- il limite riguarda sia i costi di utilizzo sia quelli relativi alle apparecchiature terminali;

- l’unica eccezione riguarda alcune ipotesi specifiche, come gli impianti di telefonia installati sui veicoli di imprese di autotrasporto merci.

Questo regime forfetario si basa sulla presunzione di utilizzo promiscuo, cioè sulla possibilità che tali strumenti siano utilizzati anche per esigenze personali, in ipotesi diversa, caso in cui la società quantifica analiticamente i costi essi vengono dedotti interamente se impiegati per produrre direttamente ricavi.

Quando le spese di telefonia sono deducibili al 100%

Una società italiana che fornisce servizi informatici e di procurement all’interno di un gruppo multinazionale, opera tramite:

- un head office in Italia;

- diverse stabili organizzazioni all’estero.

Tra i servizi offerti alle società del gruppo rientrano anche servizi di infrastruttura IT e sicurezza informatica, che comprendono:

- telefonia fissa,

- telefonia mobile,

- trasmissione dati.

Questi servizi vengono forniti ai clienti del gruppo sulla base di contratti pluriennali di tipo Master Service Agreement (MSA).

La società distingue due diverse categorie di spese di telefonia:

- Quota di autoconsumo:

- costi utilizzati internamente dall’azienda;

- contribuiscono solo indirettamente all’attività d’impresa.

- Quota con finalità imprenditoriale:

- costi sostenuti per servizi che vengono integrati nelle prestazioni fornite ai clienti;

- tali costi generano direttamente ricavi.

Grazie a un sistema interno di allocazione analitica dei costi (service pricing), l’impresa è in grado di attribuire con precisione i costi telefonici ai clienti che utilizzano i servizi.

Relativamente al quesito le entrate evidenziano che la limitazione dell’80% non si applica automaticamente a tutte le spese di telefonia.

Concludendo, quando i costi telefonici:

- sono direttamente collegati alla produzione di ricavi,

- rappresentano parte integrante del servizio venduto ai clienti,

- non possono essere utilizzati per scopi personali,

- la deducibilità segue le regole ordinarie del reddito d’impresa.

In questi casi, quindi, i costi sono deducibili integralmente.

Il presupposto fondamentale per la deduzione piena è che le apparecchiature o i servizi non siano suscettibili di uso promiscuo.

Se invece i servizi di telefonia possono essere utilizzati anche per esigenze personali dei dipendenti o dell’impresa, continua ad applicarsi la limitazione dell’80% prevista dal TUIR.

-

Titolarità effettiva: recepite le regole UE sull’accesso ai dati

Il Condisglio dei Ministri n 154 del 10 marzo ha approvato in esame preliminare un DLgs. per il recepimento degli articoli 11,12,13,15 della direttiva Ue 2024/1640, relativa ai meccanismi che gli Stati membri devono istituire per prevenire l’uso del sistema finanziario a fini di riciclaggio o finanziamento del terrorismo.

Tra le norme vi sono appunto quelle sull'accesso ai dati per la titolarità effettiva.

Informazioni titolarità effettiva: nuove regole in arrivo

Come specificato nel comunicato stampa del Cdm viene approvato in esame preliminare, un decreto legislativo per il recepimento degli articoli 11, 12, 13 e 15 della direttiva (UE) 2024/1640 del Parlamento europeo e del Consiglio, del 31 maggio 2024, relativa ai meccanismi che gli Stati membri devono istituire per prevenire l’uso del sistema finanziario a fini di riciclaggio o finanziamento del terrorismo, che modifica la direttiva (UE) 2019/1937, e modifica e abroga la direttiva (UE) 2015/849.

Il decreto interviene sulla disciplina dell’accesso alle informazioni sulla titolarità effettiva contenute nel Registro delle imprese, al fine di migliorare la trasparenza degli assetti proprietari e di controllo di società, enti giuridici e trust: i nuovi articoli da 21-bis a 21-septies disciplinano in modo sistematico le modalità di consultazione delle informazioni.

In particolare, l’accesso è garantito alle autorità competenti tramite sistemi telematici dedicati che consentono una consultazione immediata e diretta delle informazioni.

Il decreto disciplina, inoltre, l’accesso da parte dei soggetti obbligati ai fini antiriciclaggio, esclusivamente per lo svolgimento delle attività di adeguata verifica della clientela.

L’accesso avviene mediante accreditamento presso la Camera di commercio competente ed è soggetto al pagamento dei diritti di segreteria.

I soggetti obbligati possono designare delegati per la consultazione del registro e sono tenuti a segnalare eventuali incongruenze nei dati sulla titolarità effettiva.

È inoltre introdotta una nuova disciplina per l’accesso alle informazioni da parte di soggetti diversi dalle autorità e dai soggetti obbligati, sulla base del criterio del legittimo interesse.

Possono accedere ai dati, tra gli altri, giornalisti, enti del terzo settore, università e ricercatori, nonché soggetti che intendano instaurare rapporti economici o finanziari con un’impresa, qualora dimostrino un interesse connesso alla prevenzione del riciclaggio o del finanziamento del terrorismo.

La verifica del legittimo interesse è affidata alle Camere di commercio, che decidono entro termini definiti e rilasciano, in caso di esito positivo, un certificato di accesso valido per tre anni.

Il provvedimento prevede specifiche garanzie per la tutela dei titolari effettivi, consentendo di limitare o escludere l’accesso ai dati in presenza di circostanze eccezionali che possano esporre la persona a rischi gravi come frode, rapimento, ricatto, estorsione, molestia, violenza o intimidazione, nonché nei casi in cui il titolare effettivo sia minore d’età o persona incapace. Sono infine disciplinati i diritti di segreteria per la comunicazione e la consultazione delle informazioni sulla titolarità effettiva, al fine di coprire i costi di gestione del registro.

Il decreto modifica altresì il regolamento del Ministero dell’economia e delle finanze n. 55 del 2022, eliminando il riferimento all’accesso “del pubblico” e limitando la consultazione ai soggetti autorizzati o titolari di un legittimo interesse.

-

MUD 2026: invio entro il 3 luglio

Pubblicato nella GU n 53 del 5 marzo il modello unico di dichiarazione ambientale 2026, allegato al decreto del Presidente del Consiglio dei ministri 29 gennaio 2025.

Il modello sarà utilizzato per le dichiarazioni da presentare entro il 30 aprile di ogni anno, con riferimento all'anno precedente, come disposto dalla legge 25 gennaio 1994, n. 70. Scarica qui modello unico di dichiarazione ambientale per l'anno 2026 – MUD.Attenzione al fatto che, la data di presentazione 2026 non è il 30 aprile ma slitta, a causa appunto dell'uscita del nuovo modello e pertanto la data ultima è il 3 luglio ossia 120 giorni dalla pubblicazione in gu.

Il nuovo modello e le relative istruzioni per la sua compilazione si sostituiscono integralmente a modello e istruzioni approvati con il precedente DPCM 29 gennaio 2025 (MUD per l’anno 2025, riferito al 2024).

Il MASE ha peraltro ufficializzato la data con un avviso pubblicato sul proprio sito, rimandando anche al MUD telematico di ecocamere, clicca qui: ecocamere.it

Che cos'è il Modello Unico e chi è tenuto alla sua presentazione

MUD 2025: che cos’è

Il termine per la presentazione del Modello Unico di dichiarazione ambientale (MUD) è fissato in centoventi giorni a decorrere dalla data di pubblicazione dello stesso, quest'anno il 3 luglio.

Si evidenzia che il modello unico di dichiarazione ambientale è la comunicazione che enti e imprese presentano ogni anno indicando quanti e quali rifiuti hanno prodotto e ho gestito durante l'anno precedente.

Esistono i seguenti tipi di MUD:

- Rifiuti,

- Rifiuti Semplificata,

- Veicoli Fuori Uso,

- Imballaggi,

- RAEE,

- Rifiuti urbani e raccolti in convenzione,

- Produttori di Apparecchiature elettriche ed elettroniche.

MUD 2026: soggetti obbligati all’invio

La Legge 70/1994 prevede che tutti gli obblighi di dichiarazione, di comunicazione, di denuncia, di notificazione, siano soddisfatti attraverso Ia presentazione di un Modello Unico di Dichiarazione ambientale MUD, alla Camera di commercio, Industria e Artigianato e Agricoltura competente sul territorio in cui è insediata l’unità IocaIe cui si riferisce Ia dichiarazione.

I soggetti che svolgono attività di solo trasporto e gli intermediari senza detenzione devono invece presentare iI MUD alla Camera di commercio della provincia neI cui territorio ha sede Ia Sede IegaIe deII'impresa cui Ia dichiarazione si riferisce.

Deve essere presentato un MUD per ogni unità IocaIe che sia obbligata, dalle norme vigenti, alla presentazione di dichiarazione, di comunicazione, di denuncia, di notificazione.

I soggetti tenuti alla presentazione deI MUD, per Ie sue diverse parti, sono:

- Chiunque effettua a titolo professionale attività di racco. Ita e trasporto di rifiuti

- Commercianti ed intermediari di rifiuti senza detenzione

- Imprese ed enti che effettuano operazioni di recupero e smaltimento dei rifiuti

- Imprese ed enti produttori iniziali di rifiuti pericolosi

- Imprese ed enti produttori iniziali di rifiuti non pericolosi di cui aII'articoIo 184 comma 3 Iettere c), d) e g) deI D. Igs.152/2006che hanno più di dieci dipendenti.

- i Consorzi e i sistemi riconosciuti, istituiti per iI recupero e riciclaggio di particolari tipologie di rifiuti, ad esclusione dei Consorzi e sistemi istituiti per iI recupero e riciclaggio dei rifiuti di imballaggio che sono tenuti alla compilazione deIIa Comunicazione ImbaIIaggi.

- I gestori del servizio pubblico di raccolta, del circuito organizzato di racco. Ita di cui aII’articoIo 183 comma 1 Iettera pp) deI D.Igs. 152/2006, con riferimento ai rifiuti conferitigli dai produttori di rifiuti speciali, ai sensi deII’articoIo 189, comma 4, deI D.Igs. 152/2006.

MUD Telematico 2026. il via dal 16 marzo

Sul sito del MUD telematico viene specificato che adecorrere dal 30 marzo 2026 sarà possibile trasmettere il MUD 2026 Comunicazione Rifiuti, RAEE, VFU e Imballaggi con riferimento al 2025.

Il software per la compilazione della Dichiarazione Mud 2026 (dati 2025) sarà disponibile dal 16 marzo 2026.

Sul sito https://www.ecocamere.it/adempimenti/mud verranno pubblicati documenti ed informazioni di supporto per la corretta compilazione e presentazione della Dichiarazione.Viene anche sinteticamente specificato che in base all'articolo 6 della Legge 25 gennaio 1994 n.70, il termine per la presentazione del Modello Unico di dichiarazione ambientale (MUD) è fissato in centoventi giorni a decorrere dalla data di pubblicazione e, pertanto, la presentazione del MUD dovrà avvenire entro il giorno 3 luglio 2026.

Le seguenti Comunicazioni devono essere presentate esclusivamente tramite il sito www.mudtelematico.it:

- Comunicazione Rifiuti;

- Comunicazione Veicoli fuori uso;

- Comunicazione Imballaggi, sia Sezione Consorzi che Sezione Gestori Rifiuti di imballaggio;

- Comunicazione Rifiuti da apparecchiature elettriche ed elettroniche.

In Allegato 3 al DPCM 30 gennaio 2026 è riportata, a scopo esemplificativo e per uso esclusivamente interno, il modello di raccolta dei dati che devono essere trasmessi via telematica: tale modello non può essere utilizzato per la compilazione e presentazione.

Il dichiarante deve spedire un file organizzato secondo le specifiche riportate in Allegato 4: potete consultare i tracciati record e le istruzioni dettagliate per la trasmissione via telematica del Modello Unico di Dichiarazione ambientale sul sito di Ecocerved.

Per l'invio telematico i dichiaranti devono essere in possesso di un dispositivo di firma digitale valido al momento dell'invio.

Il file trasmesso per via telematica può recare le dichiarazioni relative a più unità locali afferenti alla stessa CCIAA competente territorialmente, sia appartenenti ad un unico soggetto dichiarante che appartenenti a più soggetti dichiaranti.

Le associazioni di categoria, i professionisti e gli studi di consulenza possono inviare telematicamente i MUD compilati per conto dei propri associati e dei propri clienti apponendo cumulativamente ad ogni invio la propria firma elettronica, sulla base di espressa delega scritta dei propri associati e dei clienti (i quali restano responsabili della veridicità dei dati dichiarati) che deve essere mantenuta presso la sede delle medesime associazioni e studi.

Per spedire via telematica è necessario:

essere registrati al sito www.mudtelematico.it;

disporre di una firma digitale, che può essere quella dell'associazione di categoria, del consulente, del professionista o di altri soggetti che curano, per conto del dichiarante, la compilazione.

I diritti di segreteria ammontano a 10,00 € per dichiarazione, e vanno pagati esclusivamente con carta di credito, PagoPA o con Telemaco InfoCamere

Si ricorda inoltre che:

- la Comunicazione Rifiuti Urbani e raccolti in convenzione va presentata, esclusivamente via telematica, tramite il sito www.mudcomuni.it;

- la Comunicazione Produttori di Apparecchiature elettriche ed elettroniche va presentata esclusivamente via telematica, tramite il sito www.registroaee.it.

-

730/2026: le spese funebri

Il Modello 730/2026 e il Modello Redditi PF 2026 contengono come ogni anno la sezione per detrarre le spese funebri.

In particolare, le spese funebri vanno indicate:

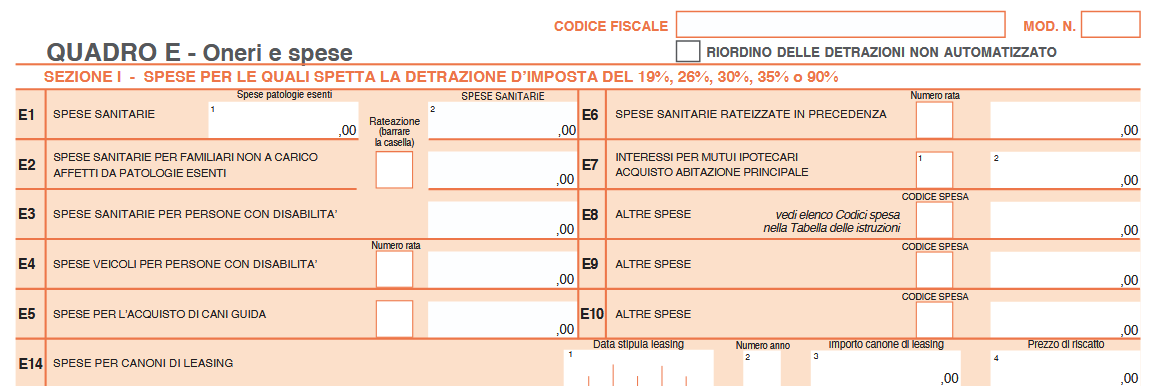

- nel rigo E8/E10, cod. 14 del Modello 730

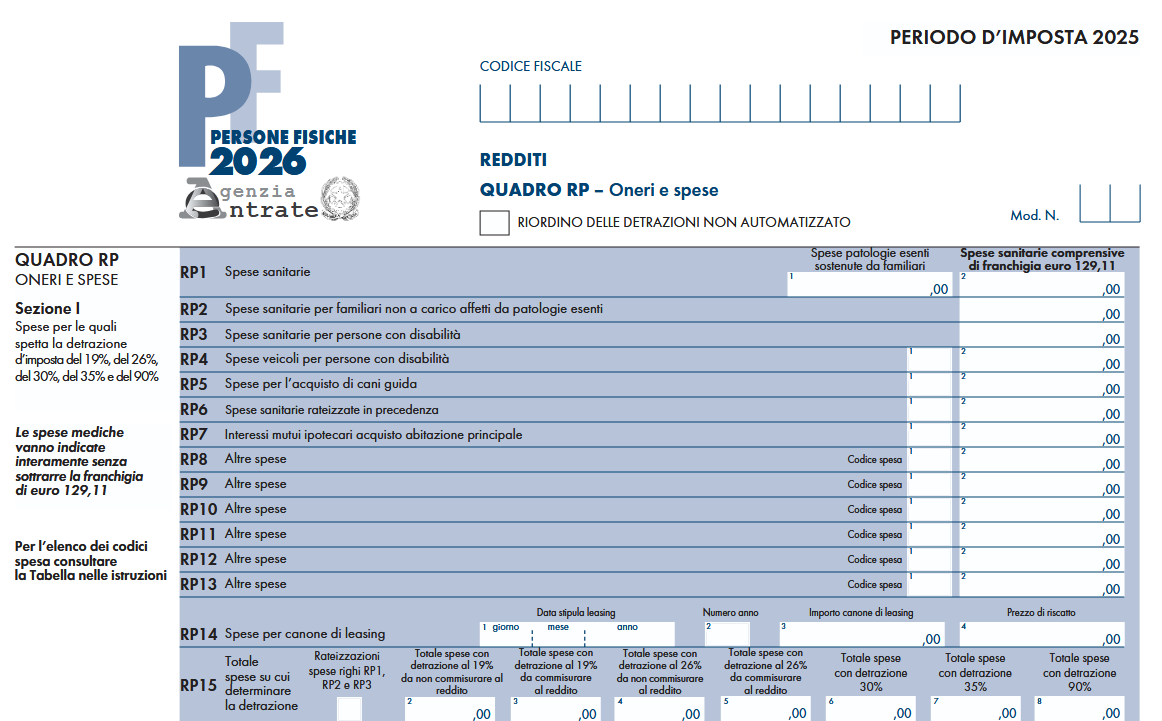

- nei righi da RP8 a RP13, codice14 nel Modello redditi PF

Riepiloghiamo tutte le regole da seguire e elenchiamo la documentazione da conservare.

Spese funebri: istruzioni per il 730 e il Modello redditi 2026

Per le spese funebri, in dichiarazione, dall’imposta lorda si detrae un importo pari al 19 per cento da chiunque sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con la persona deceduta.

Le spese funebri devono rispondere a un criterio di attualità rispetto all’evento cui sono finalizzate e sono pertanto escluse quelle sostenute anticipatamente dal contribuente in previsione delle future onoranze funebri come, ad esempio, l’acquisto di un loculo prima della morte (Risoluzione 28.07.1976 n. 944).

Si considerano spese funebri non solo quelle per le onoranze, ma anche quelle connesse al trasporto e alla sepoltura.

La detrazione spetta anche per le spese funebri sostenute all’estero a certe condizioni:- analogamente a quanto precisato nel caso di spese mediche sostenute fuori dal territorio nazionale, la documentazione in lingua originale comprovante tali spese sia corredata da una traduzione giurata in lingua italiana,

- tranne che non sia redatta in inglese, francese, tedesco o spagnolo, nel qual caso la traduzione può essere eseguita e sottoscritta dal contribuente.

La documentazione redatta in sloveno può non essere corredata da una traduzione italiana, se il contribuente è residente nella Regione Friuli Venezia Giulia e appartiene alla minoranza slovena.

Detrazione spese funibri: limiti 2026

La detrazione compete nel limite massimo di spesa di euro 1.550.

Tale limite non è riferito al periodo d’imposta, ma a ciascun decesso.

Dall’anno di imposta 2020 la detrazione dall’imposta lorda per le spese funebri spetta per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del predetto limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro 240.000.Dall’anno d’imposta 2020 la detrazione per le spese funebri spetta a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

Devono essere comprese nell’importo anche le spese indicate nella CU 2025 (punti da 341 a 352) con il codice 14-Spese funebri: dove indicarle nel 730 e nel Modello Redditi 2025

Abbiamo detto che nei due modelli dichiarativie per il 2025 anno di imposta 2024 le spese funibri vanno indicata:

- nel rigo E8/E10, cod. 14 del Modello 730:

Per le spese funebri sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con esse. L’importo, riferito a ciascun decesso, non può essere superiore a 1.550,00 euro.

Tale limite resta fermo anche se più soggetti sostengono la spesa.

Nel caso di più eventi occorre compilare più righi da E8 a E10 riportando in ognuno di essi il codice 14 e la spesa relativa a ciascun decesso.

- nei righi da RP8 a RP13, codice14 nel Modello redditi PF:

Con il codice 14 indicare gli importi delle spese funebri sostenute per la morte di persone, indipendentemente dall’esistenza di un vincolo di parentela con esse. L’importo, riferito a ciascun decesso, non può essere superiore a 1.550,00 euro. Tale limite resta fermo anche se più soggetti sostengono la spesa. Nel caso di più eventi, occorre utilizzare più righi da RP8 a RP13 riportando in ognuno di essi il codice 14 e la spesa relativa a ciascun decesso.

L’importo deve comprendere anche le spese indicate con il codice 14 nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione

Unica.Detraibilità spese funebri 2026: la documentazione da controllare e conservare

Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante la relativa annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio. In alternativa, l’utilizzo di sistemi di pagamento “tracciabili” può essere dimostrato mediante prova cartacea della transazione (ovvero tramite ricevuta della carta di debito o della carta di credito, copia bollettino postale, MAV, dei pagamenti con PagoPA, estratto conto, ecc.).

Se la spesa funebre è sostenuta da soggetti diversi dall’intestatario della fattura, affinché questi possano fruire della detrazione è necessario che nel documento originale di spesa sia riportata una dichiarazione di ripartizione della stessa sottoscritta anche dall’intestatario del documento