-

Codice dell’Edilizia: parte la fase attuativa

Sta per tornare una nuova sanatoria edilizia?

Alla fine del 2025 si è tanto parlato di nuovi condoni edilizi e sanatorie, tanto per l'approvazione in data 4 dicembre la bozza Disegno di legge delega per il Codice dell’edilizia e delle costruzioni, quanto perchè si era previsto inizialmente di emendare la Legge di Bilancio 2026 con anche norme per l'edizilia, poi in ultimo non confermate.

Ora, facciamo il punto su ciò che potrà accadere nei prossimi mesi, partendo da provvedimento certi a cui ne dovranno seguire altri ancora al vaglio del Governo.

Nuovo Codice dell’Edilizia: cosa contiene

In data 4 dicembre 2025 il Consiglio dei Ministri, su proposta del Ministro delle infrastrutture e dei trasporti Matteo Salvini, del Ministro per le riforme istituzionali e la semplificazione normativa Maria Elisabetta Alberti Casellati e del Ministro per la pubblica amministrazione Paolo Zangrillo, ha approvato, con procedura d’urgenza, un disegno di legge di delega al Governo per l’adozione del Codice dell’edilizia e delle costruzioni.

In particolare, la delega autorizza il Governo ad adottare uno o più decreti legislativi finalizzati a compiere un’ampia e organica revisione della normativa in materia di edilizia e di sicurezza delle costruzioni, con l’obiettivo primario di semplificare, riordinare e razionalizzare i procedimenti amministrativi oggi disciplinati dal Testo Unico dell’edilizia, approvato con decreto del Presidente della Repubblica 6 giugno 2001, n. 380.

Si ricorda che il testo fa seguito al decreto-legge 29 maggio 2024, n. 69, cosiddetto “Salva casa”, che ha operato una prima semplificazione.

L’adozione del Codice dell’edilizia e delle costruzioni ha la finalità, inoltre, di porre chiarezza sulla ripartizione delle competenze tra Stato e Regioni, garantendo il rispetto dei Livelli Essenziali delle Prestazioni (LEP), come strumento necessario per assicurare standard minimi uniformi.

L’intervento normativo riguarda, in primo luogo, la disciplina legislativa di settore relativa alla sicurezza delle costruzioni, che necessita di un aggiornamento alla luce delle moderne tecniche costruttive e delle accresciute esigenze di sicurezza sismica ed energetica.

Si prevede, inoltre, di favorire il coordinamento con le disposizioni urbanistiche e le altre normative di settore come la disciplina dei beni culturali e paesaggistici.

Infine, si semplifica la dimostrazione dello stato legittimo degli immobili e si rafforza l’efficacia e la trasparenza delle procedure per il rilascio dei permessi di costruire, delle Segnalazioni Certificate di Inizio Attività (SCIA) e degli altri titoli del settore edilizio.

Nuovo Codice dell’Edilizia: sanatorie e vecchi condoni

Secondo quanto previsto dal testo approvato in data 4 dicembre 2025 si dovrebbero poter sanare le difformità edilizie minori, cioè quelle che:

- non modificano in modo sostanziale l’edificio;

- rispettano le norme urbanistiche vigenti oggi;

- erano realizzate nel rispetto delle regole edilizie del momento in cui furono costruite.

Per queste situazioni, sarà possibile ottenere un titolo in sanatoria, a condizione di mettere in sicurezza l’immobile e adeguarlo, se necessario, alle norme tecniche attuali (es. antisismica, barriere architettoniche, risparmio energetico).

Un altro punto chiave che si vuole affrontare è quello dei vecchi condoni edilizi.

Il disegno di legge prevede che le domande presentate ai sensi delle leggi del 1985, 1994 e 2003 (i famosi tre condoni) ma mai definite, dovranno essere chiuse entro una scadenza certa.

Attenzione: non si tratta di un condono generalizzato.

Le nuove norme:

- non azzerano gli abusi;

- non cancellano sanzioni;

- non ammettono interventi gravi o in aree vincolate.

Si punta invece a uniformare a livello nazionale le regole sulle difformità edilizie minori, semplificare la burocrazia e sbloccare situazioni rimaste ferme per anni.

Nuovo Codice dell’Edilizia: operatività delle nuove norme

Il disegno di legge fissa 12 mesi di tempo al Governo per adottare i decreti attuativi.

È in quei testi che saranno definiti:

- i tipi di difformità sanabili;

- la procedura da seguire;

- i termini per presentare la domanda;

- le condizioni per regolarizzare immobili esistenti.

Il 2026 è l'anno dei lavori su queste norme che dovranno definire il perimetro di azione con l'intento di:

- sbloccare compravendite immobiliari ferme per difformità non risolte;

- ridurre il contenzioso con i Comuni;

- dare certezza giuridica agli immobili.

-

Comunicazioni ENEA 2026: il via dal 22 gennaio

L'ENEA con un avviso pubblicato sul proprio portale informa del fatto che a partire dal 22 gennaio 2026 è operativo il portale aggiornato bonusfiscali.enea.it per la trasmissione dei dati degli interventi con data di fine lavori nel 2025 e 2026.In particolare si tratta degli interventi che accedono alle detrazioni fiscali di Ecobonus (legge 296/2006 e art. 14 del D.L. 63/2013) e Bonus Casa(art. 16 bis del DPR 917/86 e art. 16 del DL 63/2013).

Attenzione al fatto che è possibile accedere al servizio online solo autenticandosi tramite SPID di persona fisica o CIE.

L'ENEA ha specificato che il conteggio dei 90 giorni per la trasmissione dati decorre dal 22 gennaio 2026:

- per gli interventi conclusi tra il 1° gennaio 2026 e la data di messa on line del portale (22 gennaio);

- per i lavori conclusi nel 2025 ma con parte delle spese da detrarre sostenute nel 2026.

ENEA ha attivato, per richieste di tipo tecnico, un assistente virtuale che risponde in tempo reale ai quesiti.

Interventi ammessi all’ecobonus

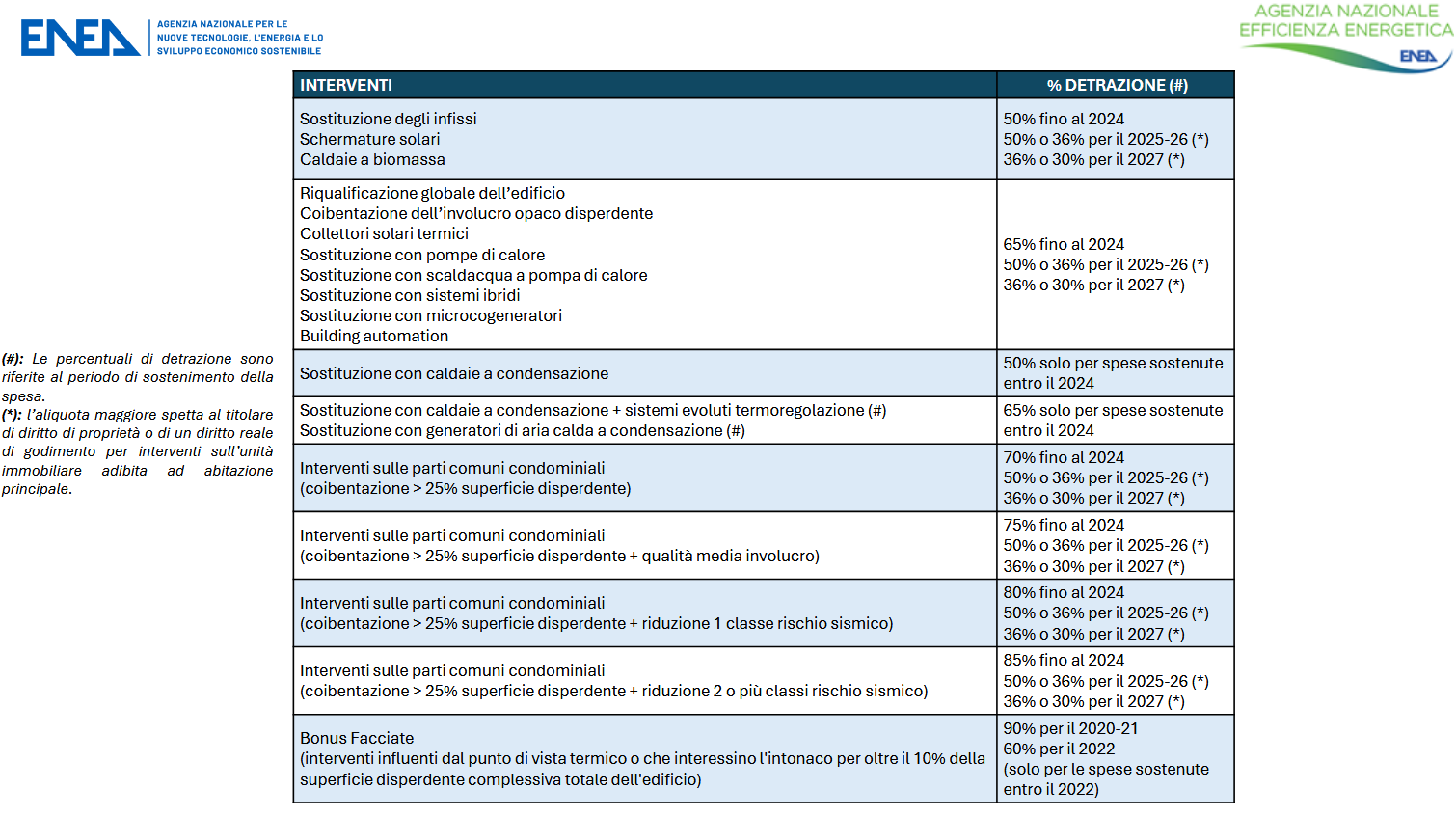

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

Interventi ammessi al bonus casa

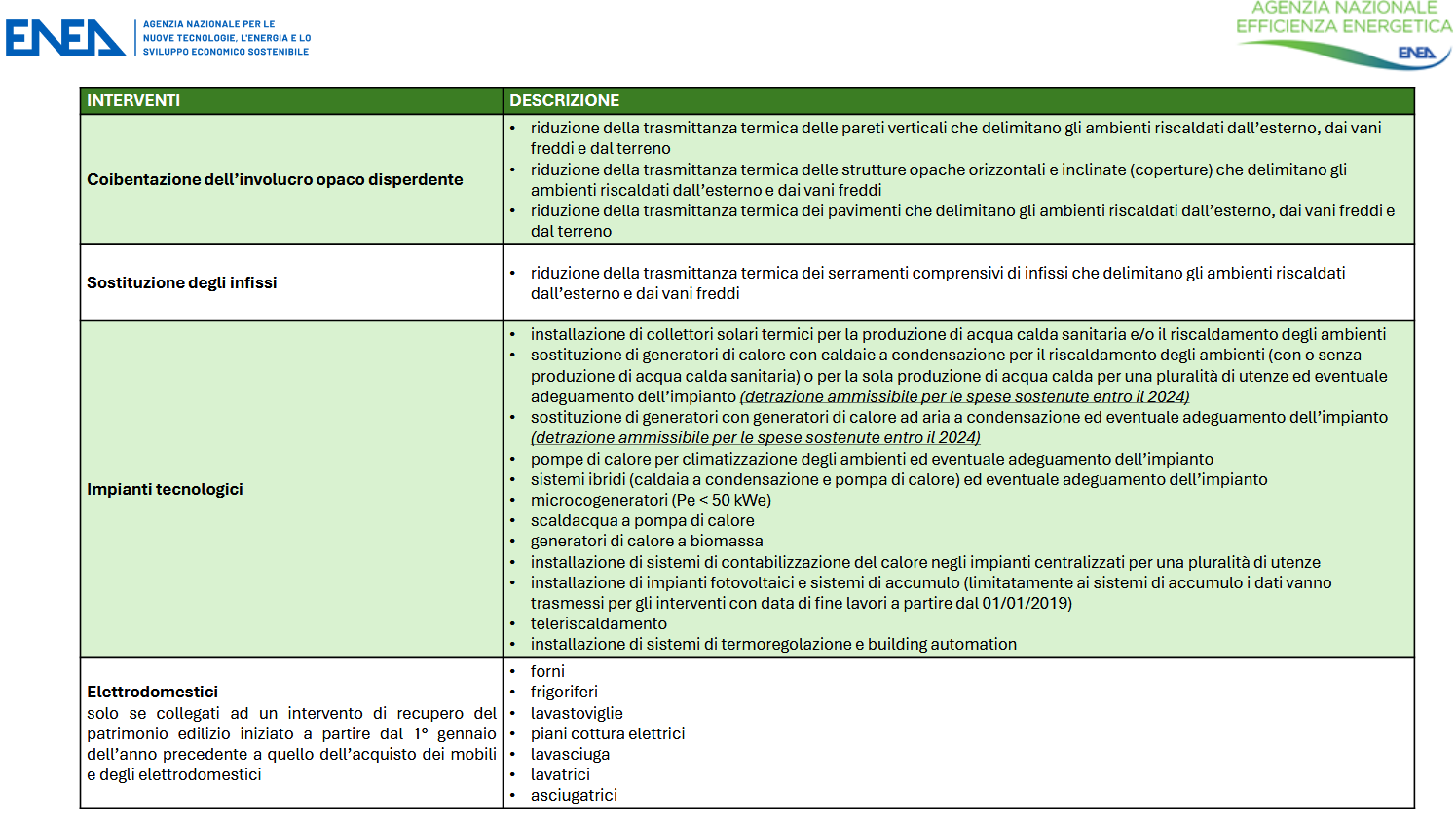

L'ENEA ha reso disponibile la seguente tabella di riepilogo per gli interventi ammessi alla agevolazione

-

Conto Termico 3.0: il GSE pubblica i contratti tipo per le domande

Con Delibera del 23 dicembre resa noto in data 29 dicembre il GSE soggetto gestore del nuovo conto termico 3.0 ha pubblicato l'Allegato A ossia il contratto tipo da utilizzare per le domande di agevolazioni relative a interventi di piccole dimensioni per l'incremento dell'efficienza energetica termica da fonti rinnovabili.

Leggi anche Conto termico 3.0: come fare domanda dal 25 dicembre

Conto Termico 3.0: il GSE pubblica i contratti tipo per le domande

Il decreto ministeriale 7 agosto 2025 aggiorna la disciplina per l’incentivazione degliinterventi di piccole dimensioni per l’incremento dell’efficienza energetica e per la produzione di energia termica da fonti rinnovabili secondo principi di semplificazione, efficacia, diversificazione e innovazione tecnologica, nonché di coerenza con gli obiettivi di riqualificazione energetica degli edifici della pubblica amministrazione, tenendo conto di quanto disposto dall’articolo 10, comma 1, lettere b) e c), del decreto legislativo 199/21 in merito alla promozione dell’utilizzo dell’energia termica da fonti rinnovabili.

La nuova disciplina, in coerenza con le indicazioni del PNIEC, concorre al raggiungimento degli obiettivi di decarbonizzazione e di efficientamento energetico del settore civile.

Con Determina del 23 dicembre 2025 il GISE ha previsto che il contratto-tipo da utilizzare come riferimento ai fini dell’erogazione degli incentivi previsti dal decreto ministeriale 7 agosto 2025 per interventi di piccole dimensioni per l’incremento dell’efficienza energetica e per la produzione di energia termica da fonti rinnovabili è riportato nell’Allegato A

Il contratto-tipo può essere successivamente modificato dall’Autorità, anche a seguito di modifiche normative e regolatorie, gli eventuali aggiornamenti che si rendessero necessari al contratto-tipo, ai fini dell’erogazione degli incentivi, sono implementati dal Gestore dei Servizi Energetici S.p.A., previa verifica positiva da parte del Direttore della Direzione Mercati Energia dell’Autorità.

Inoltre il GSE, ha specificato sul proprio sito istituzionale che, con l'obiettivo di introdurre ulteriori elementi di semplificazione alle procedure di accesso agli incentivi, sono stati definiti due distinti modelli contrattuali:

- il Contratto tipo per le istanze di accesso tramite prenotazione;

- il Contratto tipo per le istanze in accesso diretto.

Infine, per le istanze presentate tramite prenotazione, le clausole contrattuali si intendono perfezionate con l'accettazione della prenotazione, senza la necessità di nuova sottoscrizione delle clausole nella successiva fase di invio dell'istanza a fine lavori.

Ricordiamo per completezza che le modalità di richiesta del Conto termico 3.0 sono appunto due e riservate a specifiche categorie di utenti:

- accesso diretto per i soggetti privati, PA ed enti del terzo settore,

- accesso per prenotazione riservato solo alle PA e agli enti.

Leggi qui maggiori dettagli: Conto termico 3.0: come fare domanda dal 25 dicembre

Allegati: -

Decreto Terra dei fuochi 116 2025 convertito: nuove regole sui rifiuti

Il decreto-legge 8 agosto 2025, n. 116 nasce dall’urgenza di rafforzare il contrasto alle attività illecite in materia di rifiuti e di dare esecuzione alla sentenza della Corte europea dei diritti dell’uomo (CEDU) del 30 gennaio 2025

La Corte aveva condannato l’Italia per non aver tutelato adeguatamente i cittadini della cosiddetta Terra dei Fuochi, esposti per anni ai roghi tossici e all’inquinamento derivante dallo smaltimento illegale di rifiuti.

Il provvedimento, pubblicato in Gazzetta Ufficiale n. 183 dell’8 agosto 2025, si colloca in un quadro di emergenza sanitaria e ambientale che coinvolge non solo la Campania, ma anche altre aree del Paese. Il legislatore rafforza le norme esistenti, aumenta le pene per i reati più gravi e introdce strumenti di prevenzione e repressione più rapidi ed efficaci.

In particolare gli obiettivi erano:

- la necessità di colpire in maniera mirata l’abbandono di rifiuti, soprattutto tramite l’uso di veicoli;

- l’esigenza di disciplinare con chiarezza i casi di gestione non autorizzata e spedizione illegale di rifiuti, anche pericolosi;

- l’urgenza di finanziare interventi di bonifica e ripristino ambientale, in particolare nella Terra dei Fuochi.

La legge di conversione è tata pubblicata in GU il 7 ottobre 2025. In fondo all'articolo una tabella con le modifiche

Pene e sanzioni: le modifiche al Testo Unico ambientale

Il cuore del decreto riguarda le modifiche al Testo unico ambientale (d.lgs. n. 152/2006) e ad altre norme collegate. Le pene per abbandono, deposito incontrollato e traffico illecito di rifiuti sono state inasprite, con l’introduzione di fattispecie autonome dedicate sia ai rifiuti non pericolosi che a quelli pericolosi . Ecco una tabella di sintesi delle novità:

Fattispecie Sanzione principale Pene accessorie / Note per imprese Abbandono di rifiuti non pericolosi (art. 255) Ammenda da 1.500 a 18.000 € Sospensione patente da 1 a 4 mesi se con veicolo; competenza sanzionatoria del Sindaco con supporto di videosorveglianza Abbandono di rifiuti non pericolosi con pericolo per salute/ambiente (art. 255-bis) Reclusione da 6 mesi a 5 anni Per titolari di imprese/responsabili enti: reclusione da 9 mesi a 5 anni e 6 mesi; sospensione patente da 2 a 6 mesi Abbandono di rifiuti pericolosi (art. 255-ter) Reclusione da 1 a 5 anni Aggravata: da 1 anno e 6 mesi a 6 anni in caso di pericolo grave o siti contaminati; per titolari/responsabili: da 1 a 5 anni e 6 mesi Gestione non autorizzata di rifiuti (art. 256) Reclusione da 6 mesi a 3 anni (non pericolosi) / da 1 a 5 anni (pericolosi) Sospensione patente da 3 a 9 mesi; confisca del mezzo utilizzato; pena aumentata se in siti contaminati Discarica non autorizzata (art. 256, commi 3 e 3-bis) Reclusione da 1 a 5 anni (non pericolosi) / fino a 7 anni (pericolosi o siti contaminati) Confisca dell’area; obblighi di bonifica a carico del responsabile Combustione illecita di rifiuti (art. 256-bis) Reclusione da 3 a 6 anni (non pericolosi); da 3 anni e 6 mesi a 7 anni (pericolosi) Aumento pena fino alla metà in caso di incendio; aggravante se commesso in siti contaminati Spedizione illegale di rifiuti (art. 259) Reclusione da 1 a 5 anni Aumento pena per rifiuti pericolosi; aggravante se commesso da impresa (aumento di 1/3) – art. 259-bis Aggravante per attività di impresa (art. 259-bis) Aumento di 1/3 delle pene per reati ambientali commessi nell’esercizio d’impresa Responsabilità per omessa vigilanza; applicazione responsabilità amministrativa ex d.lgs. 231/2001 con sanzioni pecuniarie e interdittive Falsità documentale nei formulari rifiuti (art. 258) Reclusione da 1 a 3 anni Confisca del mezzo; sospensione patente da 1 a 8 mesi; sospensione Albo gestori ambientali da 2 a 12 mesi Autotrasporto senza iscrizione all’Albo gestori (art. 212, co. 19-ter) Sanzioni previste per la violazione + sospensione dall’Albo autotrasportatori da 15 giorni a 2 mesi In caso di recidiva: cancellazione dall’Albo con divieto di reiscrizione per 2 anni Da evidenziare come, accanto alle pene principali, sono previste sanzioni accessorie:

- sospensione o cancellazione dall’Albo degli autotrasportatori,

- sospensione della patente,

- confisca del mezzo utilizzato e, in caso di discariche abusive,

- confisca dell’area interessata.

Importante anche l’introduzione di aggravanti specifiche se il reato è commesso nell’ambito di un’attività d’impresa o in siti contaminati.

Infine, il decreto interviene anche sul codice penale, sul codice antimafia e sulla responsabilità amministrativa degli enti (d.lgs. 231/2001), ampliando il novero dei reati ambientali per i quali si applicano sanzioni interdittive e pecuniarie più elevate.

Altre novità

Oltre alla parte penale, il decreto prevede risorse economiche e strumenti operativi per affrontare le emergenze ambientali e sociali. Per il 2025 è stata autorizzata una spesa di 15 milioni di euro destinata al Commissario unico per la Terra dei Fuochi, che potrà procedere alla rimozione dei rifiuti abbandonati e avviare azioni di bonifica e ripristino

l decreto introduce anche:

- l’uso della Carta nazionale dell’uso del suolo dell’AGEA per monitorare i cambiamenti morfologici e chimico-fisici dei terreni;

- la proroga dello stato di emergenza nelle Marche fino al 31 dicembre 2025, dopo gli eventi meteorologici eccezionali iniziati nel settembre 2022;

- la possibilità di continuare ad erogare contributi per l’autonoma sistemazione delle famiglie sfollate in caso di calamità.

Le modifiche della legge di conversione

Sintesi delle novità

Di seguito una tabella comparativa che evidenzia le novità introdotte in sede di conversione . QUI IL TESTO COORDINATO

Le principali innovazioni riguardano nuove fattispecie di reato, aggravanti, confische obbligatorie, sanzioni 231, misure antimafia e capitoli extra (Terra dei Fuochi e Dipartimento per il Sud). Fonti normative: Testo coordinato in G.U. 7 ottobre 2025 (vigente dal 7/10/2025):contentReference[oaicite:0]{index=0}.

Allegati:Tema Decreto originario (nell’articolo) Novità introdotte con la legge di conversione Riferimenti Abbandono rifiuti (art. 255) Aumento ammende e sospensione patente se con veicolo. Nuovi commi: 1.1 (arresto 6–24 mesi o ammenda 3.000–27.000 € per titolari d’impresa/enti); 1.2 (1.000–3.000 € per abbandono accanto ai cassonetti + fermo veicolo 1 mese); 1-ter (accertamento tramite videosorveglianza; sindaco competente). Art. 255, commi 1, 1.1, 1.2, 1-ter:contentReference[oaicite:1]{index=1} Nuove fattispecie: 255-bis e 255-ter Non presenti nell’articolo (non ancora introdotte). 255-bis: abbandono non pericolosi in casi con pericolo per ambiente/vita → reclusione 6 mesi–5 anni.

255-ter: abbandono pericolosi → reclusione 1–5 anni (aggravanti pericolo/siti contaminati).Art. 255-bis, 255-ter:contentReference[oaicite:2]{index=2} Gestione illecita (art. 256) Inasprimento pene in generale. Riscrittura comma 1; nuove aggravanti 1-bis (pericolo ambientale) con pene più alte; 1-ter sospensione patente 3–9 mesi; 1-quater confisca del mezzo; 3-bis aggravanti per discarica abusiva; 3-ter confisca area. Art. 256, commi 1, 1-bis, 1-ter, 1-quater, 3, 3-bis, 3-ter:contentReference[oaicite:3]{index=3} Combustione illecita (art. 256-bis) Rafforzamento sanzioni. Nuovi 3-bis e 3-ter: combustione non pericolosi 3–6 anni (pericolosi 3 anni e 6 mesi–7 anni); pene aumentate fino alla metà se segue incendio. Art. 256-bis, commi 3-bis, 3-ter:contentReference[oaicite:4]{index=4} Spedizioni illegali (art. 259) Pene rafforzate. Riscrittura allineata al Reg. (UE) 2024/1157; reclusione 1–5 anni, aumentata per rifiuti pericolosi. Art. 259 (rubrica e testo); rinvio Reg. UE 2024/1157:contentReference[oaicite:5]{index=5} Aggravante impresa & colpa Non menzionate. 259-bis: +1/3 se nell’ambito di impresa/attività organizzata.

259-ter: fatti colposi → diminuzione 1/3–2/3.Art. 259-bis, 259-ter:contentReference[oaicite:6]{index=6} Codice penale Indicazioni generiche su aggravanti ambientali. Estensione esclusione particolare tenuità (art. 131-bis c.p.) a nuovi reati; nuove aggravanti in 452-sexies -

Conto Termico 3.0: regole per le reti di teleriscaldamento e teleraffreddamento

Con il Decreto MASE del 4 agosto 2025, il legislatore ha aggiornato la disciplina del Conto Termico 3.0, lo strumento che sostiene interventi di piccole dimensioni per l’efficienza energetica e la produzione di energia termica da fonti rinnovabili.

L’obiettivo dichiarato (art. 1) è rendere più semplice e mirata l’agevolazione, favorendo decarbonizzazione, innovazione tecnologica e riqualificazione del patrimonio edilizio.Rispetto alla versione del 2016, il nuovo decreto amplia il perimetro dei soggetti ammessi e rafforza il ruolo delle reti energetiche, oggi centrali nella transizione ecologica.

Conto Termico 3.0: regole per le reti di teleriscaldamento e teleraffreddamento

Il decreto prevede incentivi dedicati agli interventi su reti di teleriscaldamento e teleraffrescamento.

In particolare, l’art. 8, comma 1, lett. c) e d) riconosce contributi per:

- sostituzione di impianti esistenti con generatori a biomassa ad alta efficienza, anche in combinazione con pompe di calore;installazione di impianti solari termici anche abbinati a sistemi di solar cooling,

- destinati a processi produttivi o all’immissione in reti di teleriscaldamento/raffrescamento.

Per impianti sopra i 200 kW o campi solari oltre i 100 m² è obbligatoria la contabilizzazione del calore, così da garantire trasparenza e monitoraggio dei consumi.

La norma intende rafforzare la sostenibilità delle reti, premiando gli investimenti che riducono l’uso di combustibili fossili e favoriscono l’autoproduzione da rinnovabili.

Per i professionisti, la sfida è integrare correttamente i requisiti tecnici con le pratiche amministrative, spesso complesse in presenza di più soggetti coinvolti.

Le disposizioni valide per tutte le agevolazioni del decreto, comprese quelle per le reti, fissano i criteri di accesso:

- soggetti ammessi (artt. 4 e 7): amministrazioni pubbliche, soggetti privati in ambito terziario e residenziale, enti del Terzo Settore. Sono ammesse anche forme aggregate come consorzi e reti di imprese.

- condizioni di ammissibilità (art. 10): gli interventi devono riguardare edifici dotati di impianto di climatizzazione preesistente e devono utilizzare apparecchi nuovi o ricondizionati certificati.

- intensità dell’incentivo (art. 11): fino al 65% delle spese ammissibili. Per i Comuni sotto i 15.000 abitanti è prevista la copertura fino al 100%.

- durata e rateizzazione: gli incentivi vengono erogati in rate costanti di 2 o 5 anni a seconda della tipologia di intervento (Tabella 1).

- accesso alla misura (art. 14): tramite Portaltermicodel GSE, con due modalità:

- accesso diretto, entro 90 giorni dalla conclusione dei lavori;

- prenotazione preventiva, utile per PA e soggetti che si avvalgono di ESCo.

- adempimenti documentali (artt. 15 e 18): in alcuni casi è richiesta la diagnosi energetica e l’Attestato di Prestazione Energetica. Il Soggetto Responsabile deve conservare fatture, ricevute e documentazione per tutta la durata dell’incentivo e i cinque anni successivi.

Si rimanda al decreto con tutte le altre norme che regolamentano il Conto Termico 3.0, leggi qui, per tutti i dettagli.

-

CER: dal 21 luglio via alle domande dei contributi in conto capitale

Il Ministero dell’Ambiente e della Sicurezza Energetica MASE ha pubblicato sul proprio sito istituzionale le nuove regole operative e l’avviso pubblico aggiornato per l’accesso ai contributi in conto capitale previsti dal Piano Nazionale di Ripresa e Resilienza (PNRR) per le Comunità Energetiche Rinnovabili (CER) e le configurazioni di autoconsumo collettivo.

Il MASE ha specificato che le nuove disposizioni recepiscono le più recenti modifiche normative e introducono, tra le principali novità, l’estensione della platea dei beneficiari:

- potranno ora accedere agli incentivi anche gli impianti realizzati nei Comuni con popolazione fino a 50.000 abitanti rispetto al precedente limite di 5.000 abitanti.

Il MASE ha configurato una cornice normativa più chiara e accessibile agli operatori del settore.

Vediamo chi può presentare la domanda.

CER: dal 21 luglio via alle domande dei contributi in conto capitale

Con il DD del 17 luglio si approva l’avviso pubblico che definisce modalità e tempistiche per la presentazione delle domande per i contributi alle CER.

La procedura a sportello sarà attiva dalle ore 15:00 del 21 luglio 2025 alle ore 18:00 del 30 novembre 2025.

Come sopra evidenziato potranno presentare le domande anche soggetti con impianti situati nei Comuni compresi tra i 5.000 e i 50.000 abitanti.

Tutta la documentazione è disponibile nella sezione dedicata del sito del Ministero dell’Ambiente e della Sicurezza Energetica e sul portale del Gestore dei Servizi Energetici – GSE S.p.A.

Come da Allegato del 17 luglio aggiornato, l’impianto di produzione/UP da fonti rinnovabili, per la cui realizzazione è richiesto il contributo in conto capitale, deve:

- i. essere realizzato tramite intervento di nuova costruzione o potenziamento;

- ii. avere potenza non superiore a 1 MW;

- iii. disporre di titolo abilitativo alla costruzione e all’esercizio dell’impianto, ove previsto;

- iv. disporre di preventivo di connessione alla rete elettrica accettato in via definitiva, ove previsto;

- v. essere ubicato in Comuni con popolazione inferiore a 50.000 abitanti (a tal fine si farà riferimento ai dati Istat sui Comuni, aggiornati alla data di invio della richiesta);

- vi. essere ubicato nell’area sottesa alla medesima cabina primaria a cui fa riferimento la configurazione di CER o di Gruppo di autoconsumatori di cui l’impianto/UP farà parte;

- vii. avere data di avvio lavori successiva alla data di presentazione della domanda di contributo da parte del soggetto Beneficiario;

- viii. essere completato entro il 30 giugno 2026;

- ix. entrare in esercizio entro ventiquattro mesi dalla data di completamento dei lavori e comunque non oltre il 31 dicembre 2027;

- x. rispettare i requisiti sugli impianti di produzione rappresentati nella Parte II, paragrafi 1.2.1.2 e 1.2.1.3 delle Regole Operative, ivi inclusi i requisiti previsti dal principio DNSH e tagging climatico, come meglio specificati nell’Appendice C delle Regole Operative;

- xi. essere inserito, una volta realizzato, in una configurazione di gruppo di autoconsumatori o di CER per la quale risulti attivo il contratto per l’erogazione della tariffa incentivante di cui all’Appendice B delle Regole Operative.

Si specifica che possono accedere al contributo in conto capitale anche i progetti ubicati nei Comuni con popolazione uguale o superiore a 5.000 abitanti e inferiore a 50.000 abitanti:

- o la cui domanda di accesso al contributo in conto capitale è stata presentata a decorrere dal 16 maggio 2025 (data di firma del Decreto 127/25);

- o la cui data di avvio dei lavori è compresa tra il 16 maggio 2025 (data di firma del Decreto 127/25) e la data di apertura dell’aggiornamento dello Sportello, definita dal MASE con decreto direttoriale, pur in assenza di una domanda formalmente trasmessa entro la medesima data. In questo caso, il soggetto Beneficiario dovrà allegare una dichiarazione che attesti l’avvenuto avvio dei lavori entro i suddetti termini.

Attenzione, prima dell’invio della richiesta di accesso al contributo PNRR le CER e i Gruppi di autoconsumatori nelle cui configurazioni verranno inseriti, una volta realizzati, gli impianti o potenziamenti per i quali si richiede l’accesso al contributo, dovranno essere già stati costituiti e rispettare i requisiti previsti nelle Regole Operative.

-

Bonus colonnine domestiche: arrivano i pagamenti

Il MIMIT ha pubblicato sulla propria pagina istituzionale il decreto direttoriale 11 giugno 2025 per la concessione e l'erogazione del contributo per le domande, presentate e ammesse, relative all’acquisto e la relativa posa in opera delle infrastrutture di ricarica effettuati nel periodo dal 1° gennaio 2024 al 31 dicembre 2024.

Gli interessati potranno verificare la propria ammissione al contributo consultando l’Allegato A del decreto, facendo riferimento all'ID della domanda.

Si precisa che, nel rispetto del Regolamento Europeo 679/2016 in materia di protezione dei dati personali, i dati contenuti nell'Allegato A sono stati emendati da tutti i riferimenti ai soggetti beneficiari.

Ricordiamo inoltre che nel mese di aprile era stato riaperto lo sportello per ulteriori domande e che le modalità di concessione dei contributi sono stabilite dal decreto del Ministero del 12 giugno 2024.

Bonus colonnine privati 2024: che cos’è

Con Decreto MIMIT del 12 giugno sono state fissate le regole per il suddetto bonus.

Il bonus colonnine domestiche è l'agevolazione rivolta a privati e condomini e in particolare, il decreto, in attuazione di quanto previsto dall’articolo 1, comma 2, del decreto del Presidente del Consiglio dei Ministri 4 agosto 2022 (di seguito DPCM 4 agosto 2022) individua le disposizioni procedurali per la concessione e l'erogazione di contributi per l'acquisto e l'installazione di infrastrutture di potenza standard per la ricarica dei veicoli alimentati ad energia elettrica effettuati da utenti domestici di cui alla lettera f-bis) del comma 1 dell’articolo 2 del decreto del Presidente del Consiglio dei Ministri 6 aprile 2022 come introdotta dall’articolo 1, comma 1, lettera a), del DPCM 4 agosto 2022.

Nel limite delle risorse finanziarie disponibili per la misura oggetto del presente decreto, pari a 20 milioni di euro per l’annualità 2024 quale limite massimo complessivo di spesa, il Ministero può concedere ai soggetti beneficiari un contributo per le spese ammissibili di cui all'articolo 4, comma 1, del presente decreto, così individuato:

- a) 80 per cento del prezzo di acquisto e posa, nel limite massimo di euro 1.500 per persona fisica richiedente;

- b) il limite di spesa di cui al punto a) è innalzato a euro 8.000 in caso di posa in opera sulle parti comuni degli edifici condominiali di cui agli articoli 1117 e 1117- bis del codice civile.

Bonus colonnine domestiche: lo sportello 2025

Per la presentazione della domanda è necessario:

- accedere alla nuova Area Personale tramite sistema pubblico di identità digitale (SPID), carta d’identità elettronica (CIE) o carta nazionale dei servizi (CNS) all’apposita procedura on line

- Accederai così sulla tua scrivania personale dove potrai scegliere l'incentivo sul quale presentare domanda o potrai chiedere maggiori informazioni tramite il servizio "Parla con me"

- Scegli Colonnine domestiche utilizzando l'apposito menu a discesa e compila la domanda in ogni sua parte: il perfezionamento richiede il possesso di una posta elettronica certificata (PEC) attiva.

Scarica qui il fac simile di domanda.

Bonus colonnine domestiche: spese ammissibili

Sono ammissibili al contributo le spese sostenute dai soggetti beneficiari, dal 1 gennaio 2024 al 31 dicembre 2024, relativamente all’annualità 2024, per l’acquisto dell’infrastruttura di ricarica e la relativa posa in opera, da effettuarsi a regola d’arte.

Tali spese possono comprendere:

- a) l'acquisto e la messa in opera di infrastrutture di ricarica, ivi comprese – ove necessario – le spese per l'installazione delle colonnine, gli impianti elettrici, le opere edili strettamente necessarie, gli impianti e i dispositivi per il monitoraggio;

- b) spese di progettazione, direzione lavori, sicurezza e collaudi;

- c) costi per la connessione alla rete elettrica, tramite attivazione di un nuovo POD (point of delivery).

Attenzione al fatto che le agevolazioni sono concesse sulla base di una procedura a sportello, la cui attivazione verrà comunicata con un avviso con le date di apertura e di chiusura.

Visita la pagina preposta per ulteriori dettagli.

Consultando l'Allegato A al DD del giorno 11 giungo si può leggere chi ora riceverà il contributo.

Allegati: