-

Redditi SC: il quadro RS e le società di comodo

Le Entrate hanno pubblicato il Modello Redditi SC 2025 per la dichiarazione dei redditi delle società relativamente al periodo di imposta 2024.

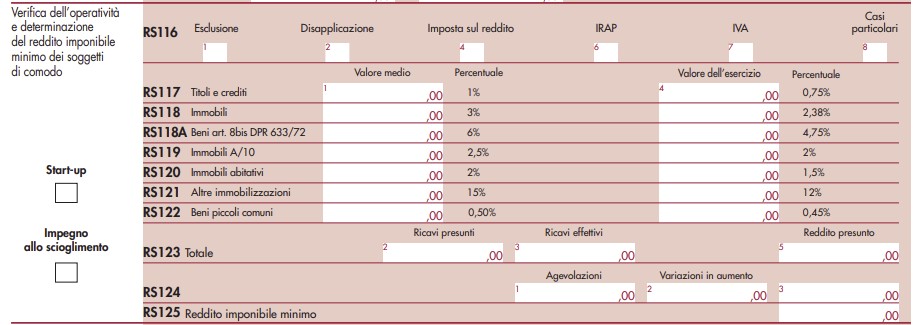

Tra le novità vi è il'aggiornamento del prospetto relativo alla verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti di comodo del quadro RS, per accogliere le modifiche previste dall’art. 20 del decreto legislativo 13 dicembre 2024, n. 192.

Redditi SC: il quadro RS e le società di comodo

Nel Quadro RS che deve essere compilato dalle società di capitali per la verifica delle condizioni di operatività (art. 30 della legge n. 724 del 1994) quest'anno c'è stato un aggiornamento determinato dalla Riforma Fiscale e in particolare dall'articolo 20 del Dlgs n 192/2024.

In particolare viene modificato il prospetto “Verifica della operatività e per la determinazione del reddito imponibile minimo dei soggetti di comodo”.

L'art 20 di cui si tratta recita come segue: Nelle more della revisione della disciplina di contrasto al mero godimento dei beni messi a disposizione dei soci e dei loro familiari gratuitamente o a fronte di un corrispettivo inferiore al valore normale, nell'ambito della disciplina delle società di comodo, a decorrere dal periodo d'imposta successivo a quello in corso al 31 dicembre 2023, all'articolo 30 della legge 23 dicembre 1994, n. 724, sono apportate le seguenti modificazioni:

- a) al comma 1: 1) la lettera a) è sostituita dalla seguente: «a) l'1 per cento al valore dei beni indicati nell'articolo 85, comma 1, lettere c), d) ed e), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e delle quote di partecipazione nelle società commerciali di cui all'articolo 5 del medesimo testo unico, anche se i predetti beni e partecipazioni costituiscono immobilizzazioni finanziarie, aumentato del valore dei crediti;»; 2) la lettera b) è sostituita dalla seguente: «b) il 3 per cento al valore delle immobilizzazioni costituite da beni immobili, anche in locazione finanziaria; per gli immobili classificati nella categoria catastale A/10, la predetta percentuale è ridotta al 2,5 per cento; per gli immobili a destinazione abitativa acquisiti o rivalutati nell'esercizio e nei due precedenti, la percentuale è ulteriormente ridotta al 2 per cento; per tutti gli immobili situati in comuni con popolazione inferiore a 1.000 abitanti la percentuale è dell'0,50 per cento;»; 3) dopo la lettera b) è aggiunta la seguente: «b-bis) il 6 per cento delle immobilizzazioni costituite da beni indicati nell'articolo 8-bis, primo comma, lettera a), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, anche in locazione finanziaria;»;

- b) al comma 3: 1) la lettera a) è sostituita dalla seguente: «a) lo 0,75 per cento sul valore dei beni indicati nella lettera a) del comma 1;»; 2) la lettera b) è sostituita dalla seguente: «b) il 2,38 per cento sul valore delle immobilizzazioni costituite da beni immobili, anche in locazione finanziaria; per gli immobili classificati nella categoria catastale A/10, la predetta percentuale è ridotta al 2 per cento; per le immobilizzazioni costituite da beni immobili a destinazione abitativa acquisiti o rivalutati nell'esercizio e nei due precedenti la predetta percentuale è ulteriormente ridotta al 1,5 per cento; per tutti gli immobili situati in comuni con popolazione inferiore a 1.000 abitanti la percentuale è dello 0,45 per cento;»; 3) dopo la lettera b) è aggiunta la seguente: «b-bis) il 4,75 per cento sul valore delle immobilizzazioni costituite da beni indicati nell'articolo 8-bis, primo comma, lettera a), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, anche in locazione finanziaria;».

Come si può riscontrare dal prospetto, le % del quadro RS sono state aggiornate alla novità.

-

Quando si può disapplicare la norma sulle società di comodo: chiarimenti ADE

Con Risposta a interpello n 53 del 27 febbraio le Entrate replicano ad una richiesta di una società immobiliare di non essere considerata "non operativa" per un determinato periodo fiscale, nonostante non abbia raggiunto i ricavi minimi previsti dalla legge, ciò a causa delle condizioni avverse di mercato.

La società sostiene che le difficoltà economiche generate dalla pandemia e altre circostanze giustificherebbero questa eccezione.

Tuttavia, l'Agenzia delle Entrate ha respinto la richiesta, ritenendo che le argomentazioni e le prove fornite dalla società non siano sufficienti per giustificare una deroga alla normativa sulle società non operative, vediamo il perchè.

Esclusione da società non operativa causa mercato avversa: quando si può

Una società immobiliare che cerca di evitare la classificazione come "società non operativa" per il periodo d'imposta ottobre 2021-settembre 2022 e successivi, ai sensi dell'art. 30 della legge n. 724 del 1994 specifica che possiede e gestisce un centro commerciale composto da diverse unità immobiliari destinate alla locazione.

A causa di condizioni di mercato avverse, non tutte le unità sono state locate, incidendo sui ricavi, e la società sostiene che, per pandemia di COVID-19 e altri fattori esterni come l'inflazione e la guerra in Ucraina, sia stato impossibile il raggiungimento dei ricavi minimi previsti per non essere considerata non operativa.

Pertanto, chiede la disapplicazione della disciplina sulle società non operative per il periodo d'imposta specificato.

Le Entrate preliminarmente ricordano che l'articolo 30 della legge n. 724 del 1994 (e successive modificazioni e integrazioni) prevede uno specifico regime di tassazione per le cosiddette ''società di comodo'' o ''società non operative''.

Viene ricordato che ai sensi del comma 1, le società per azioni, in accomandita per azioni, a responsabilità limitata, in nome collettivo e in accomandita semplice, nonché le società e gli enti di ogni tipo non residenti, con stabile organizzazione nel territorio dello Stato, si considerano non operative se l'ammontare complessivo dei ricavi, degli incrementi delle rimanenze e dei proventi, esclusi quelli straordinari, risultanti dal conto economico, ove prescritto, è inferiore ai ricavi minimi presunti, stimati ai sensi dei commi 1 e 2 (il c.d. test di operatività).

Le società non operative sono tenute a dichiarare un reddito minimo presunto, quantificato applicando ai valori di determinati beni posseduti nell'esercizio, le percentuali forfetarie previste al comma 3 del medesimo articolo 30.

Ai sensi del comma 4bis del citato articolo, «[i]n presenza di oggettive situazioni che hanno reso impossibile il conseguimento dei ricavi, degli incrementi di rimanenze e dei proventi nonché del reddito determinati ai sensi del presente articolo, ovvero non hanno consentito di effettuare le operazioni rilevanti ai fini dell'imposta sul valore aggiunto di cui al comma 4, la società interessata può interpellare l'amministrazione ai sensi dell'articolo 11, comma 1, lettera b), della legge 27 luglio 2000, n. 212, recante lo Statuto dei diritti del contribuente».

Pertanto, a fronte del mancato superamento del test di non operatività previsto dall'articolo 30 citato, grava sul contribuente l'onere di fornire la prova contraria circa l'esistenza di situazioni di carattere straordinario, specifiche e indipendenti dalla sua volontà che hanno impedito il raggiungimento dei ricavi minimi e di reddito minimo presunti.Successivamente, l'Agenzia delle Entrate sottolinea che le difficoltà di mercato indicate dalla società non sono sufficienti a giustificare la disapplicazione della normativa sulle società non operative.

In particolare, si osserva che la società non ha fornito prove concrete che dimostrino come le condizioni di mercato avverse abbiano effettivamente impedito di generare ricavi superiori ai minimi presunti.

Pertanto conclude che non è possibile accogliere la richiesta.

L'Agenzia sottolinea l'importanza di fornire prove specifiche e dettagliate che collegano direttamente le condizioni di mercato avverse alla capacità di generare ricavi adeguati.

Nel dettaglio, si evidenzia che "la Società non abbia fatto alcun riferimento, per la determinazione del valore di mercato dei canoni di locazione, neppure ai valori riportati nella banca dati delle quotazioni immobiliari dell'Osservatorio del Mercato Immobiliare (cfr. la circolare 4 maggio 2007, n. 25/E, pag. 46). In merito a questo ultimo aspetto, si ritiene utile rinviare alle risposte ai quesiti 2.6 e 2.7 della circolare n. 44/E del 2007, con le quali è stato ribadito che la disciplina sulle società non operative possa essere disapplicata dimostrando che, in caso di contratti di locazione, il canone pattuito sia almeno pari, o comunque che non si sia discostato, a quello di mercato, secondo quanto determinato con le tabelle delle quotazioni immobiliari dell'OMI."

Allegati: