-

CU esenti o escluse dalla precompilata: scadenza 31 ottobre

Il 31 ottobre scade l'invio della certificazione unica contenenti i redditi dei lavoratori autonomi.

Le Entrate a tal proposito hanno pubblicato nel mese di febbraio scorso il modello e le istruzioni per provvedere: scarica qui modello e istruzioni della Cu 2025.

Ricordiamo che quest'anno ci sono state le novità sul calendario differenziato che di seguito verranno ricordate.

CU esenti o escluse dalla precompilata: scadenza 31 ottobre

Tra le novità di quest'anno ve ne sono appunto per i lavoratori autonomi.

In particolare, il calendario per la Certificazione Unica prevede il nuovo termine di trasmissione in relazione ai lavoratori autonomi.

Lo scadenzario per la CU 2025 è cosi articolato:

- 16.03.2025, termine differito a lunedì 17.03 i sostituti d’imposta dovranno trasmettere le CU di dipendenti e pensionati;

- 31.03.2025 termine per le CU contenenti redditi derivanti da prestazioni di lavoro autonomo e professionale;

- 31.10.2025, termine per inviare le CU contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata.

Occorre evidenziare però che la consegna del modello di Certificazione Unica 2025 ai percipienti doveva essere effettuata entro il 17.03.2025.

L'altra novità di rilievo è il fatto che da quest'anno viene meno l’obbligo di trasmissione della Certificazione Unica per i compensi corrisposti ai contribuenti che applicano:

- il regime forfetario (art. 1, c. 54-89 L. 190/2014)

- il regime di vantaggio (art. 27 D.L. 98/2011),

a causa dell'estensione a tali soggetti dell’obbligo di fatturazione elettronica dal 1° gennaio 2024.

Attenzione al fatto che per ciascuna CU omessa, tardiva o errata, si applica la sanzione di 100 euro, con un massimo di 50.000 euro per sostituto di imposta; tuttavia c’è una importante novità a beneficio dei sostituti d’imposta.

Nella circolare n. 12/2024, l’Agenzia delle Entrate ha affermato che è consentito ricorrere all’istituto del ravvedimento operoso laddove l’invio della CU venga effettuato oltre i termini ordinariamente previsti, stante l’assenza di un’espressa previsione normativa di segno contrario.

-

CU: dal 15 ottobre richiesta modifica aliquote all’INPS

Con il messaggio n. 2916 del 3 ottobre 2025, l’INPS ha fornito le istruzioni per la presentazione delle richieste relative all’applicazione della maggiore aliquota IRPEF e/o alla rinuncia totale o parziale delle detrazioni d’imposta per reddito per l’anno 2026. I beneficiari di prestazioni pensionistiche e previdenziali che desiderano tali opzioni devono comunicarlo annualmente all’Istituto. Per il periodo d’imposta 2026, le richieste potranno essere inviate a partire dal 15 ottobre 2025.

La domanda si presenta online, attraverso il servizio “Dichiarazione per il diritto alle detrazioni d’imposta per reddito e per carichi di famiglia” disponibile sul portale www.inps.it

. In mancanza di comunicazione, l’INPS, in qualità di sostituto d’imposta, applicherà automaticamente le aliquote per scaglioni di reddito e riconoscerà le detrazioni d’imposta previste dall’articolo 13 del TUIR (D.P.R. 917/1986), sulla base del reddito erogato.

Comunicazione dei familiari a carico per corretta CU 2026

Il messaggio ricorda inoltre l’importanza di comunicare all’Istituto i dati dei figli e altri familiari a carico, anche nel caso in cui il contribuente percepisca già l’assegno unico universale (AUU). Tale adempimento, chiarito dalla risoluzione dell’Agenzia delle Entrate n. 55/E del 3 ottobre 2023, permette all’INPS di elaborare la Certificazione Unica 2026 con il prospetto dei familiari a carico correttamente compilato. Ciò consente all’Agenzia delle Entrate di attribuire in modo corretto le spese fiscalmente agevolate sostenute per i figli nella dichiarazione precompilata.

ATTENZIONE : Come precisato nella circolare n. 6/E del 29 maggio 2025, i figli rilevano ai fini fiscali anche nei casi in cui il contribuente non benefici della detrazione per figli a carico perché percepisce l’AUU o perché il figlio ha superato i requisiti anagrafici previsti dal TUIR.

La comunicazione dei dati familiari va effettuata mediante lo stesso servizio online utilizzato per la dichiarazione delle detrazioni.

Cosa fare in sintesi

Adempimento Chi Quando Come/Dove Effetto se non comunicato Note operative Riferimenti Richiesta applicazione maggiore aliquota IRPEF 2026 Beneficiari di prestazioni pensionistiche/previdenziali Dal 15/10/2025 e con cadenza annuale Dichiarazione online su INPS > Servizi: “Dichiarazione per il diritto alle detrazioni d’imposta per reddito e per carichi di famiglia” L’INPS, come sostituto d’imposta, applica le aliquote per scaglioni e riconosce le detrazioni ordinarie Richiesta possibile per applicare aliquota più elevata sugli scaglioni 2026 Mess. INPS 2916/03-10-2025; art. 13 TUIR Rinuncia totale/parziale alle detrazioni per reddito 2026 Beneficiari di prestazioni pensionistiche/previdenziali Dal 15/10/2025 e con cadenza annuale Stesso servizio online INPS per detrazioni/carichi di famiglia Detrazioni riconosciute automaticamente in base al reddito erogato Si può chiedere rinuncia totale o parziale; resta efficace per il periodo d’imposta di riferimento Mess. INPS 2916/2025; art. 13 TUIR -

Certificazione unica autonomi: come cambierà

Il Decreto Correttivo sugli adempimenti tributari e CPB è legge.

Pubblicato nella GU n 134 del 12 giugno il Decreto Legislativo n 81 entra in vigore dal 13 giugno.

Tra le novità vi è quellla sulla certificazione Unica degli autonomi che prenderà forma dal 2026, vediamo i dettagli.

Certificazione unica autonomi: come cambierà

Il Decreto Correttivo con l'art 4 contiene misure per modificare i termini per la trasmissione delle CU per i redditi di lavoro autonomo e per la disponibilità della dichiarazione dei redditi precompilata per i contribuenti titolari di partita IVA.

In dettaglio la norma dispone che, all’articolo 4, comma 6-quinquies, del decreto del Presidente della Repubblica 22 luglio 1998, n.

322 sono apportate le seguenti modificazioni:a) al terzo periodo, le parole: «Dal 2025» sono sostituite dalle seguenti: «Nel 2025»;

b) dopo il terzo periodo è inserito il seguente: «Dal 2026 le certificazioni di cui al comma 6-ter contenenti esclusivamente redditi che derivano da prestazioni di lavoro autonomo rientranti nell'esercizio di arte o professione abituale ovvero provvigioni per le prestazioni non occasionali inerenti a rapporti di commissione, di agenzia, di mediazione, di rappresentanza di commercio e di procacciamento di affari sono trasmesse in via telematica all’Agenzia delle entrate entro il 30 aprile dell'anno successivo a quello in cui le somme e i valori sono stati corrisposti.».

All’articolo 1, comma 1-bis, del decreto legislativo 21 novembre 2014, n. 175, dopo il primo periodo è inserito il seguente: «A decorrere dal 2026 la dichiarazione precompilata di cui al presente comma viene resa disponibile telematicamente entro il 20 maggio di ciascun anno.». -

Certificazione Unica 2025: ultimi giorni prima del 17 marzo

Entro il 17 marzo occorre inviare la CU 2025 la certificazione dei sostituti d'imposta.

Con il Provvedimento n 9454 del 15 gennaio le Entrate hanno pubblicato tutte le regole per la certificazione dell'anno di imposta 2024, scarica qui: Modello CU 2025 e istruzioni, per provvedere all'adempimento (scadenza ordinaria 16 marzo che cadendo di domenica slitta al giorno 17)

Si evidenzia anche che le Entrate hanno anche pubblicato il Modello di Certificazione unica 2025 in tedesco comprensiva del modello sintetico e delle relative istruzioni per la compilazione.

Ricordiamo infine che entro il 17 marzo occorre anche presentate il CUPE 2025, leggi qui l'approfondimento.

CU 2025: soggetti obbligati

Sono tenuti all’invio del flusso telematico entro il 16 marzo 2025 ovvero entro il 31 marzo 2025 coloro che:

- nel 2024 hanno corrisposto somme o valori soggetti a ritenuta alla fonte, ai sensi degli artt. 23, 24, 25, 25 bis, 25-ter, 25-quater e 29 del D.P.R. n. 600 del 1973, dell’art. 33, comma 4, del D.P.R. n. 42 del 1988, dell’art. 21, comma 15, della L.27 dicembre 1997, n. 449 e dell’art. 11, della L. 30 dicembre 1991, n. 413,

- nel 2024 hanno corrisposto contributi previdenziali e assistenziali e/o premi assicurativi dovuti all’Inail.

La CU 2025 deve essere inoltre presentata dai soggetti, comprese le Pubbliche amministrazioni che hanno corrisposto somme e valori per i quali non è prevista l’applicazione delle ritenute alla fonte ma che sono assoggettati alla contribuzione dovuta alle Gestioni dell’INPS.

Certificazione Unica 2025: il calendario diversificato di quest’anno

In dettaglio, per il periodo d’imposta 2024, i sostituti d’imposta devono trasmettere in via telematica all’Agenzia delle Entrate:

- entro il 17 marzo, poiché il 16 è domenica, le certificazioni relative:

- ai redditi di lavoro dipendente,

- ai redditi di lavoro autonomo non esercitato abitualmente,

- ai redditi diversi,

- ed entro il 31 marzo, le certificazioni relative ai redditi di lavoro autonomo rientranti nell’esercizio di arte o professione abituale ovvero entro il termine di presentazione della dichiarazione dei sostituti d’imposta (modello 770), ossia entro il 31 ottobre, per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata.

Le predette certificazioni, sottoscritte anche mediante sistemi di elaborazione automatica, sono consegnate al percipiente entro il 16 marzo.

Il flusso telematico da inviare all’Agenzia si compone:

- Frontespizio nel quale vengono riportate le informazioni relative al tipo di comunicazione, ai dati del sostituto, ai dati relativi al rappresentante firmatario della comunicazione, alla firma della comunicazione e all’impegno alla presentazione telematica;

- Quadro CT nel quale vengono riportate le informazioni riguardanti la ricezione in via telematica dei dati relativi ai mod. 730-4 resi disponibili dall’Agenzia delle Entrate;

- Certificazione Unica 2025 nella quale vengono riportati i dati fiscali e previdenziali relativi alle certificazioni lavoro dipendente, assimilati e assistenza fiscale e alle certificazioni lavoro autonomo, provvigioni e redditi di- versi nonché i dati fiscali relativi alle certificazioni dei redditi relativi alle locazioni brevi.

Certificazione Unica 2025: alcune novità di quest’anno

La Certificazione Unica è ricca di novità e tra queste spicca la scadenza per la trasmissione dei dati sui redditi di lavoro autonomo derivanti dall’esercizio di arte o professione abituale, che da quest’anno dovrà avvenire entro il 31 marzo dell’anno successivo a quello in cui le somme e i valori sono stati corrisposti.

Sintesi di altre novità contenute nel modello CU 2025:

- a seguito delle modifiche della disciplina e all’accordo contro le doppie imposizioni con la Svizzera, viene implementato il numero delle informazioni richieste riguardo ai percipienti esteri con la compilazione del punto 42 e della casella 46,

- inserite le novità in materia di lavoro sportivo,

- una nuova sezione per il “bonus Natale” ossia l’indennità una tantum di 100 euro destinato, a determinate condizioni, ai lavoratori dipendenti con un reddito complessivo non superiore a 28mila euro che non concorre alla formazione del reddito,

- per i fringe benefit al punto 474 (benefit base) e 475 (con figli fiscalmente a carico),

- i campi da 671 a 673 dedicati all’imposta sostitutiva del 15% sui compensi erogati al personale sanitario per le prestazioni aggiuntive finalizzate al taglio dei tempi delle liste d’attesa

e altro ancora che verrà in seguito maggiormente dettagliato.

Leggi anche Certificazione unica tardiva o errata: regole per ravvedersi..

Allegati: -

Certificazione Unica 2025: indicazione delle mance ai dipendenti

Entro il 17 marzo occorre inviare la Certificazione Unica e a tal proposito le Entrate hanno pubblicato il Provvedimento n 9454 del 15 gennaio con le regole.

In dettaglio, vengono anche pubblicati:

- Modello CU 2025 e istruzioni, della CU anno di imposta 2024.

per provvedere agli adempimenti il ci termine ordinario scade il 16 marzo, che però essendo domenica slitta al giorno successivo lunedì 17 marzo.

Vediamo come compilare la CU 2025 per le mance dei lavoratori dipendenti soggetti ad imposta sostitutiva.

Certificazione Unica 2025: novità per le mance

Con l’art. 1, commi da 58 a 62 della legge 29 dicembre 2022, n. 197, è stato previsto che le somme destinate

dai clienti ai lavoratori del settore privato a titolo di liberalità costituiscono redditi da lavoro dipendente e, salva

espressa rinuncia scritta del prestatore di lavoro, sono soggette ad una tassazione sostitutiva, con l’aliquota del

5 per cento, entro il limite del venticinque per cento del reddito percepito nell’anno per le relative prestazioni di lavoro.

Il nuovo regime di tassazione in esame si applica alle mance percepite dai lavoratori del settore privato delle strutture ricettive e degli esercizi di somministrazione di alimenti e bevande di cui all’art. 5 della legge 25 agosto 1991, n. 287, che risultino titolari di reddito di lavoro dipendente di importo non superiore a euro 50.000, limite reddituale riferito al periodo d’imposta precedente a quello di percezione delle mance da assoggettare ad imposta sostitutiva.

La base di calcolo cui applicare il 25 per cento è costituita dalla somma di tutti i redditi di lavoro dipendente percepiti nell’anno per le prestazioni di lavoro rese nel settore turistico-alberghiero e della ristorazione, ivi comprese le mance, anche se derivanti da rapporti di lavoro intercorsi con datori di lavoro diversi.

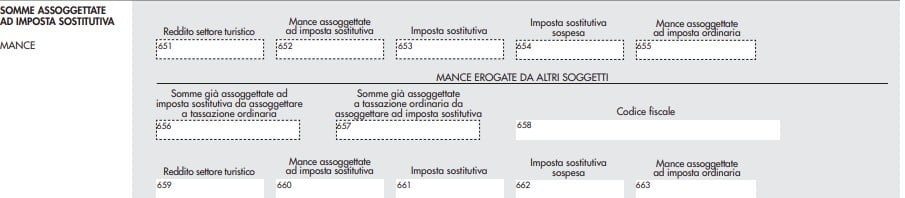

Tale importo deve essere indicato nel punto 651 della CU 2025.

Attenzione al fatto che, il punto 651 va sempre compilato anche in assenza di mance, in tal caso occorre riportare il solo reddito relativo alle prestazioni rese nel settore turistico-alberghiero e della ristorazione.

Il limite annuale del venticinque per cento del reddito percepito nell’anno per le prestazioni di lavoro rese, rappresenta una franchigia, pertanto, in caso di superamento dello stesso, solo la parte delle mance eccedente il limite deve essere assoggettata a tassazione ordinaria.

Nel punto 652 della CU 2025 occorre riportare l’importo delle mance assoggettate ad imposta sostitutiva.

L’importo delle mance assoggettato a imposta sostitutiva rileva in tutte le ipotesi in cui le vigenti disposizioni, per

il riconoscimento della spettanza o per la determinazione, in favore del lavoratore, di deduzioni, detrazioni o benefici a qualsiasi titolo facciano riferimento al possesso di requisiti reddituali.

Nel punto 653 va riportata l’imposta sostitutiva del cinque per cento operata sull’importo delle mance ricompreso nel limite del venticinque per cento calcolato sull’importo indicato nel punto 651.

Nel punto 654 va indicato l’importo delle imposte sostitutive non operate per effetto delle disposizioni emanate a seguito di eventi eccezionali, già compreso nel precedente punto 653.

Nel punto 655 va indicato l’importo delle mance assoggettato a tassazione ordinaria.

Nei punti da 656 a 663 vanno indicati i dati relativi alle mance erogate da altri soggetti.

Nei punti 656 e 657 vanno indicate le mance erogate da altri soggetti assoggettate ad una diversa tassazione rispetto a quella operata dai precedenti sostituti d’imposta.

In particolare nel punto 656 va indicato l’importo delle mance già assoggettato dal precedente sostituto ad imposta sostitutiva e per le quali in sede di conguaglio si è provveduto ad assoggettarle a tassazione ordinaria.

Nel punto 657 va indicato l’importo delle mance già assoggettato dal precedente sostituto a tassazione ordinaria e per le quali in sede di conguaglio si è provveduto ad assoggettarle ad imposta sostitutiva.

Nel punto 658 indicare il codice fiscale del precedente sostituto che ha corrisposto le mance.

Nel caso in cui le somme in oggetto siano state assoggettate dal precedente sostituto, a tassazione ordinaria e in sede di conguaglio vengano assoggettate ad imposta sostitutiva si dovranno compilare i punti 658 (codice fiscale

del precedente sostituto) e 663 (somme erogate dal precedente sostituto assoggettate a tassazione ordinaria).

Le medesime modalità di compilazione dei predetti punti dovranno essere seguite anche nelle ipotesi di operazioni straordinarie comportanti il passaggio di dipendenti.

Leggi anche Detassazione mance: nuovi parametri per il 2025 per approfondire le novità introdotte per il prossimo anno sulla certificazione unica, in vigore dal 1° gennaio e quindi applicabili sulla CU 2026.

-

Credito da trattamento integrativo speciale: cambia il codice tributo

Con la Risoluzione n 26 del 20 maggio le Entrate ri-denominano il codice tributo per l’utilizzo in compensazione da parte dei sostituti d’imposta, tramite modello F24, del credito maturato per effetto dell'erogazione del trattamento integrativo speciale del lavoro notturno e alle prestazioni di lavoro straordinario effettuate nei giorni festivi di cui all’articolo 1, commi da 21 a 25, della legge 30 dicembre 2023, n. 213.

Il codice tributo era stato istituito con la Risoluzione n 59/2023. Leggi anche Codice tributo credito trattamento integrativo lavoro notturno.

Credito da trattamento integrativo speciale: cambia il codice tributo

L’articolo 1, commi da 21 a 23, della legge 30 dicembre 2023, n. 213, riconosce ai lavoratori degli esercizi di somministrazione di alimenti e bevande, di cui all'articolo 5 della legge 25 agosto 1991, n. 287, e ai lavoratori del comparto del turismo, ivi inclusi gli stabilimenti termali, per il periodo dal 1° gennaio 2024 al 30 giugno 2024 e alle condizioni ivi indicate, un trattamento integrativo speciale, in relazione al lavoro notturno e alle prestazioni di lavoro straordinario, ai sensi del decreto legislativo 8 aprile 2003, n. 66, effettuate nei giorni festivi.

Il successivo comma 24 del citato articolo 1 della legge 30 dicembre 2023, n. 213, prevede che il sostituto d'imposta compensa, ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, il credito maturato per effetto dell'erogazione del predetto trattamento integrativo speciale.

Tanto premesso, per consentire ai sostituti di imposta di utilizzare in compensazione il credito di imposta in argomento, mediante modello F24 da presentare esclusivamente tramite i servizi telematici resi disponibili dall’Agenzia delle Entrate, si ridenomina il seguente codice tributo, istituito con risoluzione n. 51/E del 9 agosto 2023:

- “1702” denominato “Credito maturato dai sostituti d’imposta per l’erogazione del trattamento integrativo speciale del lavoro notturno e straordinario effettuato nei giorni festivi – articolo 39-bis del decreto-legge 4 maggio 2023, n. 48, e articolo 1, comma 24, della legge 30 dicembre 2023, n. 213”.

-

Inps riapre i termini per fringe benefit e stock options 2023

Con il messaggio 32/2024 INPS aveva fornito le modalità per effettuare la comunicazione dei dati relativi ai fringe benefits e stock option erogati ai dipendenti cessati per pensionamento nel 2023, da parte dei datori di lavoro ai fini dell'emissione delle CU 2024, che rientrano poi nelle dichiarazioni precompilate.

Infatti per tali casi è l'istituto che svolge la funzione di sostituto di imposta e come tale è tenuto al conguaglio fiscale da comunicare all'Agenzia delle Entrate entro il 28 febbraio dell'anno successivo (Art 23, comma 3 DPR 600 1973).

Con un nuovo messaggio 1436 del 10 aprile 2024, è stata comunicata la riapertura della procedura per la ricezione dei flussi telematici relativi alle somme corrisposte, a titolo di fringe benefit e stock option.

L'istituto precisa di aver preso atto che molti datori di lavoro non hanno provveduto all’invio dei flussi entro il suddetto termine o, pur avendolo rispettato, necessitano dell’invio di flussi di rettifica per cui riattivata la funzione .

Tali flussi tardivi o di rettifica non saranno oggetto di elaborazione ai fini del conguaglio fiscale e comporteranno esclusivamente la rettifica delle CU 2024, con indicazione dell’obbligo per i contribuenti interessati a presentare la dichiarazione dei redditi.

Di seguito ricordiamo i dettagli per l'adempimento.

Le soglie di fringe benefit 2023

Si ricorda che per l’anno d’imposta 2023, il Decreto – legge 48 del 4 maggio 2023 , in deroga a quanto previsto dall’articolo 51, comma 3 del TUIR, ha innalzato da 258,23 a 3.000 euro la soglia di detassazione per i beni ceduti e i servizi prestati ai lavoratori dipendenti con figli fiscalmente a carico.

Per gli altri era confermata la soglia di 258,23 euro

Restava confermata anche l'applicabilità dell'imposizione fiscale e previdenziale a tutti i valori di fringe benefit erogati in caso di superamento dei limiti citati.

Per gli importi in argomento vale il principio di cassa allargato per cui, qualora erogati entro il 12 gennaio successivo , essi si considerano rientranti nel periodo d’imposta precedente.

Modalità trasmissione fringe benefit e stock option 2023

Come anticipato i dati relativi a fringe benefit e stock option erogati nel corso del periodo d’imposta 2023 al personale cessato dal servizio per pensionamento devono essere trasmessi dai datori di lavoro entro il 21 febbraio 2024 all'INPS.

La trasmissione dovrà essere effettuata esclusivamente con modalità telematica con l’applicazione “Comunicazione Benefit Aziendali”, disponibile sul sito istituzionale www.inps.it tramite il percorso : “Imprese e Liberi Professionisti” > “Accesso ai servizi per aziende e consulenti” > “Accedi all’area tematica”.

Nel menu di sinistra va selezionato il link “Comunicazione Benefit Aziendali” che consente di selezionare una delle seguenti opzioni

– acquisizione di una singola comunicazione;

– gestione di una singola comunicazione acquisita in precedenza;

– invio di un file predisposto in base a criteri predefiniti;

– ricezione tramite download di software per predisporre e controllare il formato dei dati contenuti nei file che i datori di lavoro intendono inviare;

– visualizzazione del manuale di istruzioni.

ATTENZIONE l'istituto ricorda che in caso di invio tardivo dei dati , nella certificazione unica 2024 saranno evidenziate le necessarie rettifiche con obbligo di presentazione della Dichiarazione dei redditi