-

Ristretta base partecipativa: vale anche se i soci sono altre società

Con società a ristretta base partecipativa si intende una società di capitali partecipata da un numero esiguo di soci, che, da un punto di vista operativo, si distingue da una società a capitale diffuso per il fatto che i soci possono avere un controllo diretto e permeante sulla società.

Dal punto di vista fiscale il legislatore non ha previsto una situazione di sfavore per le società che si trovano in questa situazione, ma giurisprudenza e prassi hanno inventato una presunzione semplice, su cui oggi si basano un gran numero di accertamenti nei confronti dei soci di società con numero esiguo di soci.

L’ipotesi è che, in una società a ristretta base partecipativa, nel momento in cui vengono contestati ricavi non contabilizzati o costi inesistenti, il maggior reddito conseguito dalla società (quello scaturente dalla contestazione) sia stato già distribuito ai soci, i quali a loro volta divengono oggetto di accertamento fiscale.

La logica vorrebbe che una tale contestazione restasse in capo alla società, il soggetto giuridico che ha conseguito l’eventuale maggior reddito, come previsto dal legislatore; secondo giurisprudenza e prassi, invece, è legittimo ritenere che tale maggior reddito sia stato distribuito, a meno che i soci non siano in grado di dimostrare il contrario.

La motivazione che sta alla base di questa contestazione è la presunzione che la ristrettezza dell'assetto societario implica un vincolo di solidarietà, e di reciproco controllo, dei soci nella gestione sociale, che non c’è invece in una società a capitale diffuso.

In principio questa presunzione semplice veniva applicata alle sole SRL, e si ipotizzava che questo fatto derivasse dalla natura di questo tipo di società, divenute, in conseguenza della riforma del diritto societario, una sorta di via di ibrido tra società di persone e società di capitali.

Con il passare del tempo però la presunzione è stata estesa anche alle SPA, e infine, oggi, persino al caso in cui i soci di una società oggetto di contestazione siano altre società, non importa se di capitali o di persone.

Questo tipo di contestazione è divenuta così frequente e dal perimetro di applicazione sempre più ampio, che, nell’ambito della riforma fiscale, l’attuale governo aveva previsto di disciplinare la fattispecie in modo tale da definire almeno il perimetro di applicazione e le fattispecie contestabili.

A qualcuno potrebbe sembrare strano il fatto che il legislatore avrebbe dovuto inserire nell’ordinamento una norma per mettere freno a delle contestazioni che non sono basate su altre norme, ma bisogna ammettere che l’intervento sarebbe stato auspicabile, quantomeno per ricostituire un livello minimo di certezza del diritto su questa questione.

Questione, va detto, che frena la diffusione delle società di capitali, in un paese in cui notoriamente le imprese sono troppo piccole e tendenzialmente individuali.

L’ordinanza 16035 del 16 giugno 2025

Con l’ordinanza numero 16035, pubblicata il 16 giugno 2025, la Corte di Cassazione estende il perimetro di applicazione della presunzione di distribuzione di utili extracontabili ai soci di una società a ristretta base partecipativa anche al caso in cui i partecipanti alla società siano altre società, non importa se di capitali o di persone.

Secondo la Corte la presunzione “non è neutralizzata dallo schermo della personalità giuridica, ma estende la sua efficacia a tutti i gradi di organizzazione societaria per i quali si riscontri la ristrettezza della compagine sociale”; ciò che deve essere valutato è se ogni livello societario, caratterizzato dalla ristrettezza della compagine sociale, costituisca o meno “un mero schermo rispetto alle persone fisiche, valido civilisticamente ma non opponibile al fisco”.

In ragione di ciò, la Corte di Cassazione, con l’ordinanza 16035/2025 emana il seguente principio di diritto: “in materia di imposte sui redditi, nell'ipotesi di società di capitali a ristretta base sociale, la presunzione di attribuzione ai soci di maggiori utili, in corrispondenza di costi risultanti dalle scritture contabili ma disconosciuti, opera anche nel caso in cui la compagine sociale si componga esclusivamente di società, sia di persone sia di capitali, senza che ciò si ponga in contrasto con il divieto di presunzione di secondo grado, allorquando il fatto noto è dato dalla ristrettezza dell'assetto societario che implica un reciproco controllo dei soci nella gestione sociale con conseguente vincolo di solidarietà”.

Il principio emanato, a prescindere dal fatto che l’idea possa essere condivisa o meno, può presentare delle difficoltà di ordine concreto, in quanto non è chiaro in che maniera, materialmente, una società, socia di un’altra società, possa dimostrare il fatto di non aver ricevuto utili extracontabili, dato che questi già non sono iscritti nelle sue scritture contabili.

-

Ristretta base partecipativa: presunzione di distribuzione anche per i soci di SPA

Quando la proprietà di una società di capitali è divisa tra pochi soci, questa si può definire a ristretta base partecipativa.

Quando, in sede di contenzioso tributario, a una società di capitali a ristretta base partecipativa viene contestata l’inesistenza di costi o maggiori ricavi non contabilizzati, chi contesta presume che la società abbia occultato degli utili e li abbia distribuiti ai propri soci.

In conseguenza di ciò, oltre alla contestazione di maggiori imposte per la società, viene anche contestato il maggior reddito ai soci.

Una tale distribuzione è difficile che possa essere provata dall’amministrazione finanziaria, ma chi contesta presume che ci sia stata e richiede la prova contraria a carico dei soci, che però non è meno difficile da provare.

L’applicazione di un tale sistema di contestazione per tutta evidenza sfavorisce le imprese con pochi soci rispetto a quelle con ampia base partecipativa.

Oggi la contestazione di distribuzione di utili extra contabili in capo ai soci di società di capitali a ristretta base partecipativa costituisce una situazione molto frequente.

Ciò che più caratterizza questa contestazione è il fatto che non ci sia una inesistenza norma che esplicitamente la preveda: il legislatore tributario italiano non ha mai previsto un sistema sanzionatorio di sfavore per le società a ristretta base partecipativa.

Non sorprenderà il lettore che l’origine di questo sistema discenda dall’azione congiunta di giurisprudenza e prassi, le quali, superando il legislatore, hanno costruito una nuova fattispecie tributaria.

In termini pratici il fatto che il legislatore non abbia mai previsto questa situazione non tutela in nessun modo il contribuente perché, dopo che tale contestazione viene avanzata, se il contribuente propone ricorso basandosi sul fatto che non esista una norma a fondamento della pretesa, di norma perde il ricorso.

In origine queste contestazioni riguardavano per lo più le SRL, una tipologia societaria che, dopo la riforma del diritto societario, ha smesso di essere una sorta di mini-SPA, come era in origine, per assumere una sorta di forma ibrida tra società di capitali e società di persone. Possibilmente è stato proprio lo stato intrinsecamente ambiguo della natura della SRL a dare il via questo a questo tipo di contestazioni; la notizia però è che oggi, invece, queste contestazioni sono possibili anche per le SPA, come avvenuto in occasione della sentenza 7815/2025. E quindi, di conseguenza, a tutte le società di capitali, nel momento in cui si riscontra un numero esiguo di soci.

Uno dei problemi di una fattispecie non definita da una norma, a prescindere dal fatto che sia intrinsecamente sostenuta dal buon senso o meno, è il fatto che non è possibile definirne chiaramente il perimetro di applicazione. Proprio per questo motivo, a tutela del contribuente, nel contesto della riforma fiscale, l’articolo 17 della Legge delega prevedeva l’emanazione di una norma di diritto positivo per definire situazioni e contestazioni; ma purtroppo, ad oggi, la delega non ha avuto attuazione.

Per approfondimento è possibile leggere l’articolo “Riforma fiscale: la società a ristretta base partecipativa”.

La sentenza numero 7815/2025 della Corte di Cassazione

Con la sentenza numero 7815, pubblicata il 24 marzo 2025, la Corte di Cassazione affronta il caso in cui la contestazione di distribuzione di utili extra bilancio, presunta in conseguenza della ristretta base partecipativa, sia stata avanzata ai soci di una SPA.

Nel caso in esame i presunti utili derivavano da minori costi deducibili contestati alla società, nello specifico per disconoscimento di perdite su crediti e costi per operazioni verso paesi cosiddetti black list, per i quali, semplificando per brevità, la società non è stata in grado di dimostrare la convenienza economica.

Il disconoscimento di costi porta alla contestazione di un maggior reddito in capo alla società; e, in conseguenza della ristretta base societaria, alla presunzione di distribuzione ai soci con contestazione di omesso versamento delle ritenute.

Uno dei soci della SPA ha proposto ricorso in Cassazione asserendo l’errata applicazione del sistema di sfavore previsto, da giurisprudenza e prassi, in caso di ristrettezza della base societaria; a sostegno della sua tesi il socio affermava che:

- la società era una SPA (e non una SRL);

- non c’erano legami di parentela tra i soci.

Come anticipato, la Corte di Cassazione ha rigettato il ricorso, considerando la fattispecie pienamente applicabile anche al caso in esame.

Infatti secondo la Corte “risulta la piena compatibilità fra la presunzione di distribuzione di utili extra-contabili e la forma di SPA”, mentre l’esistenza di rapporti di parentela non è una condizione necessaria per l’applicazione della presunzione in esame, in quanto il numero esiguo di soci, anche non parenti, implica un vincolo di solidarietà e di reciproco controllo nella gestione sociale, tale da poter legittimamente presumere la conoscenza degli affari sociali e, di conseguenza, dell’utile extra-bilancio.

In conseguenza di ciò, la Corte di Cassazione emana il seguente Principio di diritto: “Per l’applicazione della presunzione di distribuzione degli utili extracontabili fra i soci di una società a ristretta base azionaria, fondata sul disposto di cui all’articolo 39, primo comma, lettera d) del DPR numero 600/1973 – non è necessario che tra i soci stessi sussista un legame di parentela, né è ostativo che la società stessa rivesta la natura di società per azioni, essendo sufficiente la ristrettezza della base sociale che implica in sé di norma un elevato grado di compartecipazione dei soci, la conoscenza degli affari sociali e la consapevolezza dell’esistenza di utile extrabilancio”.

La sentenza 7815/2025, quindi, amplia il perimetro della fattispecie della ristretta base partecipativa anche alle SPA. Alla luce della frequenza della contestazione e delle difficoltà per il contribuente a difendersi da una presunzione i cui confini non sono chiaramente definiti, sarebbe auspicabile l’emanazione di una norma di diritto positivo capace di instillare un po’ di certezza del diritto; come del resto già previsto dalla legge delega sulla riforma fiscale.

-

Vendite continue su Ebay: è reddito d’impresa

La sentenza numero 7552 della Corte di Cassazione, pubblicata il 21 marzo 2025, prende in esame il caso di un privato, non titolare di partita IVA, che effettua un elevato numero di vendite attraverso il portale Ebay nell’arco di diversi anni.

L'accertamento fiscale era “fondato su una presunzione legale di redditività delle movimentazioni bancarie accertate e non giustificate dal contribuente”; il fatto che questi avesse effettuato un significativo numero di vendite, nell’arco di un periodo lungo diversi anni, secondo l’Agenzia delle Entrate era condizione sufficiente per contestare a la produzione di redditi d’impresa e, in base a ciò, ricostruire l’imponibile proprio in base alle movimentazioni bancarie.

Secondo il contribuente, nella situazione in esame, non essendo presente un’attività economica organizzata non si sarebbe potuto contestare la produzione di reddito di d’impresa, ma solo di redditi diversi; posizione che è stata censurata dalla Corte di Cassazione in quanto, secondo questa, l’abitualità e la continuità intrinseche nel fatto di aver effettuato un elevato numero di vendite on line per diversi anni sono requisiti sufficienti per configurare la produzione di redditi d’impresa, a nulla rilevando in questo senso la mancanza di una struttura organizzativa e, a ben vedere, neanche l’importo totale delle vendite.

Infatti la contestazione di produzione di redditi d’impresa si è basata sull’effettuazione di un elevato numero di vendite, requisito sufficiente a configurare abitualità e prevalenza, a prescindere dall’importo totale delle vendite effettuate; quest’ultimo elemento è di certo importante per la quantizzazione della richiesta economica in sede di contenzioso, ma non costituisce una variabile utile a distinguere i redditi d’impresa dai redditi diversi, come è noto.

Il fondamento del diritto

Il motivo per cui la Corte di Cassazione ha considerato redditi di impresa gli introiti del contribuente in questa situazione è che l’elevato numero di vendite, effettuate per un periodo lungo diversi anni, configura una situazione di abitualità dell’attività svolta, e “l'esercizio delle attività di cui all'articolo 2195 del Codice civile, se abituale, determina sempre la sussistenza di un' impresa commerciale, indipendentemente dall'assetto organizzativo scelto”.

Quindi il punto è la qualificazione del venditore come imprenditore.

L’oggetto del contendere si basa sul fatto che “l'articolo 2082 Codice civile considera imprenditore chi svolge un'attività economica organizzata in modo professionale, mentre l'articolo 55 TUIR non richiede il requisito dell'organizzazione, ma la mera professione abituale delle attività di cui all'articolo 2195 Codice civile, anche non svolta in modo esclusivo”.

Tuttavia è consolidata la giurisprudenza nel constatare che normativa civilistica e quella fiscale divergano nell’identificazione dell’imprenditore, essendo richiesta dalla prima una “organizzazione” che non è invece richiesta dalla seconda.

Infatti, dal punto di vista tributario, è imprenditore colui che effettua una attività commerciale per “professione abituale”, anche senza esclusività della stessa, e a prescinde da una eventuale organizzazione d’impresa.

Motivo per cui, un contribuente che effettua una pluralità di vendite tramite un marketplace, anche se svolge altra attività lavorativa, situazione questa che non presenta i requisiti né dell’organizzazione né della prevalenza, produce comunque redditi d’impresa in base al principio dell’abitualità.

Il problema dell’autofattura

Nella situazione esaminata, una volta contestata al contribuente la produzione di reddito d’impresa, sorge, di conseguenza, un problema in relazione agli acquisti.

Infatti, in questa situazione, con il reddito d’impresa che viene ricostruito in base alle movimentazioni bancarie, quelle in uscita sono considerate acquisti di merce destinata alla rivendita, ma irregolari, in quanto non supportati da fattura.

Torna applicabile allora l’articolo 6 comma 8 del Decreto Legislativo 471/1997, il quale prevede che, nel momento in cui un soggetto esercente attività d’impresa fa un acquisto, ma il cessionario non rilascia la fattura, questi deve provvedere all’emissione di un’autofattura, che, nella situazione in esame, non era stata prodotta dal contribuente.

Dal punto di vista sostanziale, la questione più importante, in termini di contenzioso, è sapere quali sanzioni sono applicabili al contribuente in questa situazione di mancata autofatturazione: secondo la Corte di Cassazione “sul tema dell'erronea applicazione dell'IVA ai prelievi accertati, i quali, quando hanno natura di acquisti effettuati dal cessionario senza ricevere la fattura dal venditore e senza regolarizzarli, sono rimproverabili soltanto con la sanzione di cui all'articolo 6, comma 8 del Decreto Legislativo numero 471/1997”, in quanto è un principio giurisprudenziale, al quale si deve dare continuità quello secondo cui “in tema di IVA, a seguito dell'entrata in vigore dell'articolo 6, comma 8, del Decreto Legislativo numero 471 del 1997, che ha sostituito l'articolo 41, comma 6, del DPR numero 633 del 1972 , il cessionario che non abbia ottemperato all'obbligo di autofatturazione, non è tenuto, anche per le infrazioni commesse nel vigore della previgente disciplina, al pagamento dell' imposta"”.

Va comunque precisato che l’articolo 6 comma 8 del Decreto Legislativo 471/1997 prescrive che “il cessionario o il committente che, nell'esercizio di imprese, arti o professioni, abbia acquistato beni o servizi senza che sia stata emessa fattura nei termini di legge o con emissione di fattura irregolare da parte dell'altro contraente, è punito, salva la responsabilità del cedente o del commissionario, con sanzione amministrativa pari al cento per cento dell'imposta, con un minimo di euro 250, sempreché non provveda a regolarizzare l'operazione”.

-

Processo tributario: PEC non valida nessun obbigo di secondo invio

Con Ordinanza n 3703 del 2025 la Cassazione hanno fissato un utile principio per le notifica via PEC.

In particolare viene statuito che “In caso di notifica a mezzo pec di cui all’art. 60, d.p.r. n. 600/1973, ove l’indirizzo risulti non valido o inattivo, le formalità di completamento della notifica, costituite dal deposito telematico dell’atto nell’area riservata del sito internet della società (OMISSIS) e dalla pubblicazione, entro il secondo giorno successivo al deposito, dell’avviso nello stesso sito per quindici giorni, oltre all’invio di raccomandata, non devono essere precedute da un secondo invio dell’atto via pec decorsi almeno sette giorni, formalità riservata al solo caso in cui la notifica non si sia potuta eseguire perché la relativa casella risultava satura ai primo tentativo;”.

Notifiche via PEC: principio della Cassazione per PEC inattiva o non valida, cosa fare

Il caso di specie nasceva dall’impugnazione da parte di una società contribuente di un’intimazione di pagamento basata su cartelle di pagamento che secondo la ricorrente, non erano state regolarmente notificate, con conseguente estinzione della pretesa impositiva per prescrizione e decadenza.

La CTP accoglieva il ricorso della società ed anche la Commissione tributaria regionale lo confermava.

L'Agenzia delle Entrate presentava ricorso per Cassazione, affidandosi a due motivi di impugnazione:

- il primo denunciava la violazione degli articoli 60 Dpr n. 600/1973, 26 Dpr n. 602/1973, e 2697 codice civile, poichè la notifica delle cartelle di pagamento in contestazione era valida pur in assenza del secondo invio nel termine dilatorio di sette giorni,

- il secondo si opponeva alla sentenza impugnata laddove aveva erroneamente ritenuto decaduta la pretesa fiscale ai sensi dell’articolo 25, Dpr n. 602/1973.

La Corte suprema ha esaminato i due motivi, ritenendoli entrambi fondati chiarendo quanto segue:

- in caso di notifica a mezzo Pec, ai sensi dell’articolo 60, Dpr n. 600/1973, nei confronti di un’impresa, all’indirizzo risultante dall’indice nazionale degli indirizzi di posta elettronica certificata (Ini-Pec), qualora l’indirizzo del destinatario risulti non valido o inattivo, per il completamento della notifica (deposito telematico dell’atto nell’area riservata del sito InfoCamere e pubblicazione dell’avviso) non occorre prima effettuare un secondo tentativo di consegna dell’atto via Posta elettronica certificata decorsi almeno sette giorni dal primo invio. Tale obbligo sussiste solo nel caso in cui la casella Pec del destinatario risulti satura al primo tentativo di notifica.

Secondo interpretazione letterale dell’articolo 60, Dpr n. 600/1973, si distinguono due ipotesi alternative:

- casella Pec satura, che richiede un secondo invio dopo almeno sette giorni,

- e indirizzo non valido o inattivo, per il quale la norma prevede direttamente il deposito telematico presso InfoCamere e la successiva pubblicazione dell’avviso; nonché a seguito di un ragionamento logico-sistematico, secondo cui non avrebbe senso imporre un secondo invio a un indirizzo Pec certificato come non valido o inattivo, poiché ciò costituirebbe un adempimento privo di utilità pratica.

Pertanto i giudici hanno affermato che la notifica delle cartelle di pagamento deve considerarsi, nel caso di specie, valida e pertanto non si è verificata alcuna decadenza, in quanto il termine di cui all’articolo 25, Dpr n. 602/1973, non era ancora scaduto al momento della notifica.

-

Scomputo perdite in seguito ad accertamento: il modello IPEA

L’utilizzo delle perdite fiscali, correnti e pregresse, in diminuzione dai redditi conseguiti e dichiarati costituisce fatto connaturato nella vita di una attività economica.

Meno scontato è l’utilizzo di queste perdite nel caso in cui i redditi imponibili emergano in seguito ad attività di accertamento.

Di ciò si occupa il comma 4 dell’articolo 42 del DPR 600/1973, il quale prevede che dai maggiori redditi imponibili rilevati in seguito ad accertamento sono scomputate automaticamente le perdite correnti del periodo d’imposta oggetto di accertamento; dall’imponibile che residua possono anche essere scomputate le perdite pregresse non utilizzate, su richiesta del contribuente.

Quindi, una volta emanato un avviso di accertamento, l’ufficio scomputa automaticamente le eventuali perdite fiscali correnti dello stesso periodo di imposta; nel caso in cui dovessero residuare importi imponibili, il contribuente può richiedere l’utilizzo delle perdite fiscali pregresse.

La motivazione del diverso trattamento tra perdite correnti e perdite pregresse deriva dal fatto che l’utilizzo automatico delle perdite correnti costituisce una sorta di rettifica dell’esercizio oggetto di accertamento, per il quale le perdite fiscali rilevate dal contribuente vengono di fatto annullate dal maggior reddito rilevato in sede di accertamento. Il risultato di tale operazione sarà il corretto risultato dell’esercizio.

Diversamente, l’utilizzo delle perdite pregresse, per compensare il maggiore imponibile risultante da un accertamento, costituisce una facoltà per il contribuente, di cui può avvalersi oppure no.

L’utilizzo di tale facoltà passa attraverso la trasmissione telematica, con modalità o tramite intermediario, del modello IPEA, acronimo di Istanza di scomputo in diminuzione delle perdite dai maggiori imponibili derivanti dall’attività di accertamento.

In origine tale modello veniva trasmesso via PEC, procedura ormai superata dal 2016.

Il modello IPEA

L’esercizio della facoltà di utilizzo delle perdite fiscali pregresse a scomputo dei maggiori redditi imponibili accertati in sede di contenzioso, da parte del contribuente, richiede la trasmissione telematica, con modalità diretta o tramite intermediario, del modello IPEA, da effettuarsi, come disposto dal comma 4 dell’articolo42 del DPR 600/1973, “entro il termine di proposizione del ricorso”.

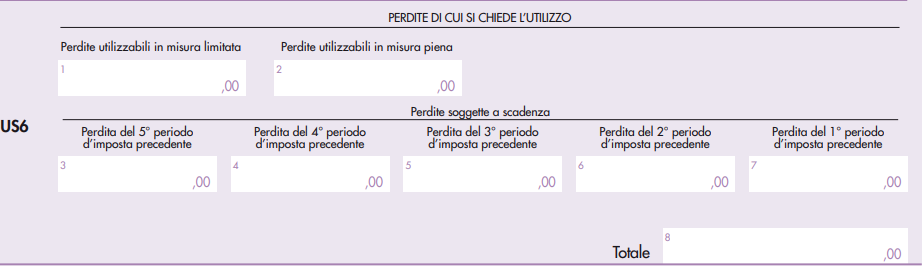

La compilazione del modello non presenta particolari difficoltà: esso, oltre al frontespizio, presenta il solo quadro US, su cui andranno indicati maggiori dettagli della richiesta.

Per quanto riguarda il frontespizio, oltre ai canonici dati richiesti per identificare il contribuente, va evidenziata la presenza di una sezione in cui dovranno essere indicarti i riferimenti dell’accertamento (numero, data e tipo di atto) per il quale si chiede l’applicazione delle perdite fiscali pregresse.

Il quadro US è invece composto da quattro sezioni:

- sezione I “Periodo d’imposta e istanza rimborso da Irap”: andrà indicato il periodo di imposta oggetto di verifica;

- sezione II “Situazione perdite pregresse”: andranno indicate le perdite pregresse esistenti al termine del periodo di imposta, con separata indicazione tra perdite utilizzabili in misura limitata e quelle utilizzabili in misura piena;

- sezione III “Perdite non disponibili”: riguardo le perdite pregresse esistenti alla fine del periodo d’imposta oggetto di accertamento, quelle indicate nella sezione II, andranno adesso indicate quali perdite non sono più disponibili nel momento in cui il contribuente invia il modello, distinguendo le perdite utilizzate nel periodi d’imposta successivi (rigo US3) e le perdite rettificate in diminuzione o scomputate d’ufficio in seguito ad accertamento (rigo US4);

- sezione IV “Perdite disponibili di cui si chiede l’utilizzo in diminuzione dai maggiori imponibili”: in questa sezione andranno prima indicate le perdite pregresse effettivamente disponibili, che possono essere utilizzate dal contribuente a scomputo del maggio reddito accertato (rigo US5) e, poi, le perdite per le quali si chiede l’utilizzo (rigo US6).

Si precisa, infine, che, in seguito alla presentazione del modello IPEA, l’utilizzo di una parte delle perdite pregresse disponibili dovrà essere indicato anche nell’apposito rigo della dichiarazione annuale dei redditi.

In caso di società che aderisce al consolidato nazionale, il modello da utilizzare per il medesimo fine sarà il modello IPEC, similare al modello IPEA nell’impostazione, di poco più articolata.

-

Processo tributario: i messaggi whatsapp sono prove

Secondo la Sentenza nn 1254 del 18 gennaio 2025 della Cassazione i messaggi di WhatsApp nel processo tributario hanno una valenza probatoria.

Vediamo il caso di specie e la pronuncia della Suprema corte.

Processo tributario: i messaggi whats app sono prove

La Corte di Cassazione con la sentenza n 1254/2025 ha stabilito che i messaggi WhatsApp e gli sms conservati nella memoria di un telefono cellulare possono essere utilizzati come prova documentale nel processo civile, salvo contestazione di autenticità.

Anche se la giurisprudenza passata aveva dato esito opposto, ora la Cassazione evidenzia che la messaggistica istantanea ha valore di piena prova dei fatti e delle cose rappresentate, se colui contro il quale sono prodotte non ne disconosca la conformità ai fatti o alle cose.

L’assunzione della prova dipende essenzialmente da due elementi:

- l’autenticità della provenienza, ovvero che il messaggio deve provenire da un dispositivo identificabile e la trasmissione e la conservazione non ne abbiano alterato il contenuto;

- l’affidabilità e integrità del contenuto e quindi la prova deve essere supportata da strumenti tecnici che dimostrino che il contenuto non è alterato.

La controparte non ne deve contestare l’autenticità.

E' comunque fondamentale, un certo rigore nella valutazione dell’attendibilità, poiché si tratta di prove che coinvolgono la riservatezza dei soggetti coinvolti.

Secondo la Suprema corte,i messaggi WhatsApp rientrano nella categoria delle riproduzioni informatiche e delle rappresentazioni meccaniche disciplinate dall'art 2712 c.c.

Di rilievo appare anche che la Corte ha precisato che i messaggi possono essere acquisiti nel processo anche mediante la mera riproduzione fotografica, quali ad esempio gli screenshot estratti da una chat.

Infine, la Cassazione ha chiarito che,benchè i messaggi WhatsApp non possano essere equiparati a una scrittura privata firmata ai sensi dell'art 2702 c.c., costituiscono comunque una prova documentale pienamente utilizzabile, salvo che la parte contro cui vengono prodotti non ne contesti espressamente l'autenticità.

-

Autotutela sostitutiva: il problema delle spese processuali

La sentenza numero 30051 della Corte di Cassazione, pubblicata il 21 novembre 2024, ha legittimato la cosiddetta autotutela sostitutiva, peggiorativa per il contribuente; la quale consiste nella facoltà, concessa l’amministrazione finanziaria, di annullare un atto di accertamento, anche in sede processuale, e di poterne emettere uno nuovo, basato su una diversa valutazione dei fatti contestati nel primo atto, anche con una pretesa maggiore.

Per un approfondimento dell’argomento è possibile leggere l’articolo “Legittima l’autotutela sostitutiva peggiorativa per il contribuente”.

Che una facoltà di contestazione così strutturata costituisca un potere coercitivo dell’amministrazione finanziaria, nei confronti del contribuente, appare evidente; e la situazione si aggrava se si prendono in considerazione anche le spese processuali.

Il problema delle spese processuali

Trasportando sul piano processuale la facoltà di autotutela sostitutiva, concessa all’amministrazione finanziaria, ciò che può succedere è che, nel mezzo di una causa, l’ufficio annulli l’atto, rivaluti la pretesa originaria ed emetta un nuovo atto con una pretesa anche maggiore.

Ciò è possibile perché l’esercizio di tale facoltà è concessa all’amministrazione finanziaria anche in sede processuale, e questo può comportare delle conseguenze per il contribuente.

Infatti, per effetti dell’annullamento dell’atto, viene meno la materia del contendere, e, in conseguenza di ciò, il processo si estingue, come stabilito dall’articolo 46 del Decreto Legislativo 546/1992; in questa situazione, in cui il processo si estingue senza vincitori né vinti, in base all’articolo 15 del medesimo Decreto Legislativo 546/1992, si applica la compensazione delle spese.

Poi, con l’emissione del nuovo atto di contestazione, il contribuente si trova nella situazione di dover sostenere nuovamente le spese processuali, dopo aver dovuto sostenere quelle per il primo processo, finito senza risultato per motivi non imputabili a questi.

A tutti gli effetti, in sede processuale, la facoltà di autotutela peggiorativa potrebbe configurarsi come un jolly concesso all’amministrazione finanziaria per contestare ex novo una determinata pretesa, senza neanche dover sostenere le spese processuali.

Per il contribuente, che si potrebbe ritrovare a dover sostenere i costi di più processi, tale situazione rappresenterebbe in un notevole aggravio. Già oggi molti contribuenti preferiscono non contestare pretese erariali che non condividono, per non dover sostenere l’onerosità del procedimento; se consideriamo che, in conseguenza dell’autotutela sostitutiva, tali costi potrebbero ulteriormente lievitare, va da sé che ciò costituisce una compressione del diritto di difesa del contribuente per eccessiva onerosità della procedura.