-

Redditi PF 2025: le novità del Quadro LM

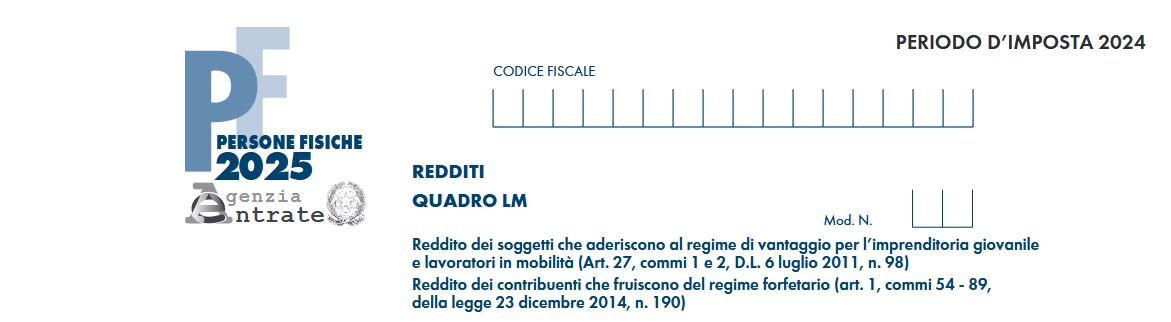

Con il Provvedimento n 131076 del 17 marzo le Entrate hanno pubblicato il modello di dichiarazione “REDDITI 2025–PF”, con le relative istruzioni da presentare nell’anno 2025, per il periodo d’imposta 2024, ai fini delle imposte sui redditi: scarica il Modello Redditi PF-2025 con relative istruzioni

Tra le novità di quest'anno vi è l'inserimento nel Quadro LM il relativo spazio per il CPB concordato preventivo biennale a cui anche i contribuenti forfettari hanno potuto aderire.

Vediamo tutti i dettagli dalle istruzione dell'Agenzia.

Redditi PF 2025: il quadro LM per il CPB dei forfettari

Il Quadro LM deve essere utilizzato per dichiarare il reddito derivante dall’esercizio di attività commerciali o dall’esercizio di arti e professioni, determinato ai sensi dell’art. 27, commi 1 e 2, del D.L. 6 luglio 2011, n. 98, ovvero il reddito prodotto in regime forfetario, determinato ai sensi dell’art. 1, commi dal 54 a 89, della legge n.190 del 23 dicembre 2014 e successive modificazioni.

Quest'anno il quadro accoglie anche le novità per il CPB con concordato preventivo biennale dei forfettari.

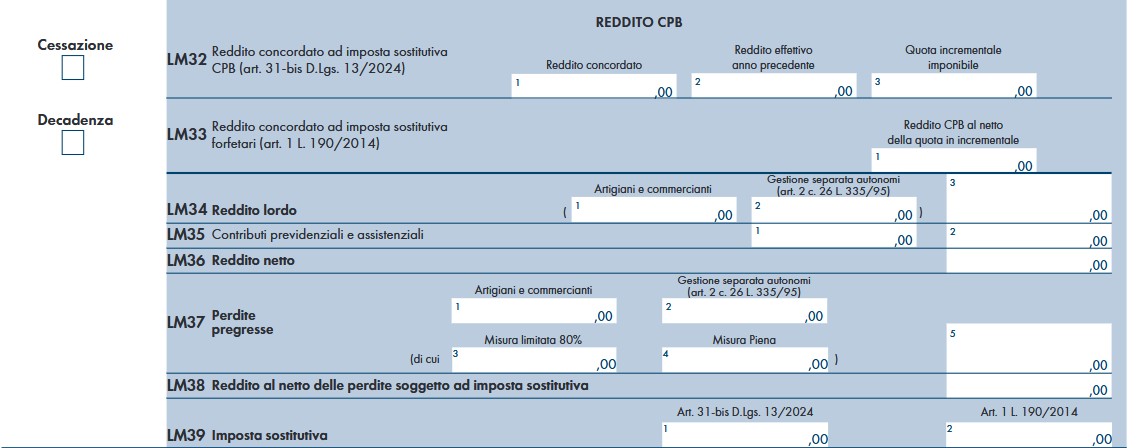

Come evidenziato nelle istruzioni le sezioni di riferimento sono dalla LM 32 alla LM 33

La compilazione dei righi LM32 ed LM33 è riservata ai contribuenti in regime forfetario che hanno aderito alla proposta di concordato preventivo biennale “CPB” ai sensi del decreto legislativo 12 febbraio 2024, n. 13 e, in particolare, degli artt. da 23 a 33.

Con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nella dichiarazione dei redditi.

Nel rigo LM32 va indicato:

- in colonna 1, il reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB, presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024;

- in colonna 2, il reddito prodotto nel regime forfetario, dichiarato nell’anno d’imposta antecedente a quello cui si riferisce la proposta, indicato nel rigo LM34, col. 3, del modello Reddito PF 2024,

- in colonna 3, la quota di reddito incrementale da assoggettare ad imposta sostitutiva, pari alla differenza tra l’importo di colonna 1 e quello di colonna 2.

Nel rigo LM33, colonna 1, va indicato il reddito d’impresa e/ o di lavoro autonomo derivante dall’adesione al CPB, da assoggettare all’imposta sostitutiva “forfetari” di cui all’art. 1, L. 190 del 2014.

Qualora sia stato compilato il rigo LM32, tale importo è pari alla differenza tra l’importo di colonna 1 e quello di colonna 3 del predetto rigo.

Qualora invece il contribuente non si avvalga dell’imposta sostitutiva di cui all’art. 31-bis del decreto CPB, nel presente rigo va indicato direttamente l’importo del reddito d’impresa e/o di lavoro autonomo derivante dall’adesione al CPB presente nel quadro LM, rigo LM63 della dichiarazione Redditi PF 2024, e non va compilato il rigo LM32.

Il contribuente che aderisce al CPB determina il reddito da assoggettare ad imposizione sostitutiva di cui all’art. 1, commi 64 e 65, L. 190/2014, assumendo il reddito d’impresa e/o di lavoro autonomo concordato, indicato al rigo LM33, anziché il reddito lordo “effettivo” indicato nel rigo LM34, colonna 3.

Per i contribuenti in regime forfetario che aderiscono al CPB resta fermo il trattamento previsto per i contributi previdenziali obbligatori di cui all’articolo 1, comma 64, primo periodo, della citata legge 190 del 2014.

Sul reddito concordato, dato dall’importo di rigo LM33, colonna 1, sommato all’eventuale importo di rigo LM32, colonna 3, si determinano i contributi previdenziali obbligatori, e pertanto non rilevano gli eventuali maggiori o minori redditi ordinariamente determinati, ferma restando la possibilità per il contribuente, di versare comunque i contributi sulla parte eccedente il reddito concordato (art. 30 D. Lgs. 13/2024)

Resta comunque fermo l’obbligo di dichiarare un reddito minimo concordato di 2.000 euro, tenendo conto anche dell’eventuale quota dello stesso assoggettata ad imposta sostitutiva ai sensi dell’art. 31- bis del decreto CPB.

Pertanto l’importo di rigo LM33, colonna 1 non può comunque essere inferiore all’importo di “Soglia CPB”, come determinato: Soglia CPB = (2.000 – LM32, col. 3) ricondurre l’importo a zero se negativo.

Resta fermo, altresì, l’obbligo del contribuente di dichiarare sia gli importi concordati sia gli importi effettivi nella presente dichiarazione dei redditi oggetto di CPB.

Nel rigo LM39, colonna 1 è indicata l’imposta sostitutiva dovuta, pari al 10 per cento dell’importo indicato in colonna 3, ovvero pari al 3 per cento del medesimo importo, qualora sia stata barrata la casella di rigo LM21, colonna 3.

Redditi PF 2025: altre novità del quadro LM

Il quadro LM del modello Redditi PF 2025 presenta altre novità oltre a quelle sopra esposte per il CPB.

In particolare, sono state rimosse:

- la Sezione II “Tassa piatta incrementale” che, nel modello Redditi PF 2024, è stata compilata dai soggetti che hanno beneficiato della flat tax incrementale;

- la Sezione VI “Concordato preventivo regime forfetario” che, nel modello Redditi PF 2024, serviva per aderire alla proposta di concordato preventivo; il modello Redditi PF 2025 ha già recepito sul punto lo schema di DLgs. correttivo approvato dal Consiglio dei Ministri che si propone di abrogare dal DLgs. 13/2024 gli articoli (da 23 a 33) che regolano il CPB per i contribuenti in regime forfetario,

- nella Sezione III, al rigo LM21, colonna 4, deve essere indicato il codice ATECO 2025 relativo all’attività prevalente in termini di ricavi e compensi per il regime forfetario di cui alla L. 190/2014.

Inoltre, con riguardo ai campi in cui indicare i ricavi e i compensi, nella compilazione del Quadro LM bisogna fare attenzione alla novità delle CU. Per compilare correttamente la colonna 3 dei righi LM22-LM27, non basta far riferimento alle fatture emesse, ma è necessario monitorare quanto effettivamente incassato nel 2024.

-

Coefficienti redditività forfettari: quali usare per la dichiarazione 2025

Il Correttivo approvato, in via preliminare, il 13 marzo scorso dal Governo, contiene tra le altre norme una novità per i forfettari.

In particolare si chiarisce come comportarsi con la prossima dichiasrazione dei redditi 2025 anno di imposta 2024 vista la novità per i codici ATECO 2025 che influenzano anche i codici di redditività per quasta categoria di contribuenti.

Coefficienti redditività forfettari: quali usare per la dichiarazione 2025

L'art 1 in bozza del Dlgs approvato il 13 marzo si inquadra nel programma di razionalizzazione e semplificazione delle norme in materia di adempimenti tributari, iniziata con il decreto legislativo n. 1, del 2024, in attuazione della delega legislativa di cui all’articolo 16, della n. 111, del 2023.

La norma rubricata Disposizioni in materia di coefficienti per la determinazione del reddito dei contribuenti forfetari

in sintesi prevede che i coefficienti di redditività del regime forfetario si adatteranno alla nuova classificazione ATECO 2025 e fino a quel momento, continuano ad applicarsi quelli della tabella allegata alla L. 190/2014.

In dettaglio al solo fine di determinare il reddito imponibile nei confronti dei contribuenti forfetari e sino a quando non saranno elaborati dei nuovi coefficienti sulla base della classificazione ATECO 2025, il comma 1 prevede l’utilizzo dei coefficienti di redditività di cui all’allegato n. 2, della legge 30 dicembre 2018, n. 145, utilizzando la precedente classificazione ATECO 2017, in continuità con gli anni precedenti.

La nuova classificazione ATECO 2025 in vigore dal 1° gennaio seppur operativa dal 1° aprile prossimo ha individuato le attività economiche secondo dei codici e descrizioni non più compatibili con la tabella dei coefficienti contenuta nell’allegato n. 2, della legge 30 dicembre 2018, n. 145, attualmente in vigore.

Considerato che la nuova classificazione introduce modifiche sia nella struttura dei codici che nei rispettivi titoli e contenuti, i singoli contribuenti potrebbero rilevare la necessità di comunicare alle Entrate una nuova codifica, nel caso in cui meglio rappresenti l’attività svolta come evidenziato dalla Nota informativa congiunta di ISTAT, Unioncamere e Agenzia delle Entrate 11 dicembre 2024.

Ai fini amministrativi, è stato evidenziato che non sarà necessario effettuare alcuna comunicazione e il processo di riclassificazione sarà eseguito d’ufficio dalle Camere di Commercio, a partire dal 1° aprile 2025.

La nuova classificazione è stata recepita nella modulistica per l’applicazione degli ISA 2025.

Dal codice ATECO dipende anche il coefficiente di redditività del regime forfetario di cui alla L. 190/2014 e nella Relazione illustrativa al Decreto correttivo è stato rilevato che la nuova classificazione ATECO 2025 ha individuato le attività economiche secondo dei codici e delle descrizioni non più compatibili con quella attualmente in uso.

Per questo si dispone che nelle more dell’approvazione di una nuova tabella, continui a trovare applicazione quella attualmente prevista all’allegato 4 della L. 190/2014, come sostituita, da ultimo, dalla L. 145/2018.

Nella prossima dichiarazione dei reddeiti, il reddito continuerà ad essere determinato tenendo conto della precedente classificazione ATECO e dei relativi coefficienti di redditività, anche se il proprio codice risulti variato.

-

Fattura semplificata forfettari: senza tetto max dal 1° gennaio

Dal 1 gennaio, a seguito del recepimento delle norme UE sull'IVA, è stato eliminato il tetto massimo di 400 euro per l'emissione delle fatture semplificate dei forfettari.

Si evidenzia che il recepimento delle norme UE sul tema, iniziato in data 7 agosto, si è concluso con l'approvazione definitiva del Dlgs n 180 pubblicato in GU n 281 del 30.11.224 di recepiemento della direttiva.

Vediamo i dettagli

Fattura semplificata forfettari: dal 2025 anche per importi < di 400 euro

In ambito di recepimento della nuova normativa UE in materia di IVA, come modificata dalla direttiva 2020/285, viene inserita una norma per l’estensione delle modalità semplificate di fatturazione per i forfettari.

In dettaglio, le regole previste dall’articolo 21-bis del DPR n. 633/1972 sulla fattura semplificata si applicheranno senza limiti di importo, ma per i soli contribuenti forfettari.

L'art 21 bis prevede che, fermo restando quanto previsto dall'articolo 21, la fattura di ammontare complessivo non superiore a cento euro, limite aumentato a 400 euro dal 2019, nonché la fattura rettificativa di cui all'articolo 26, può essere emessa in modalità semplificata recando, in luogo di quanto previsto dall'articolo 21, almeno le seguenti indicazioni:

- a) data di emissione;

- b) numero progressivo che la identifichi in modo univoco;

- c) ditta, denominazione o ragione sociale, nome e cognome, residenza o domicilio del soggetto cedente o prestatore, del rappresentante fiscale nonché ubicazione della stabile organizzazione per i soggetti non residenti;

- d) numero di partita IVA del soggetto cedente o prestatore;

- e) ditta, denominazione o ragione sociale, nome e cognome, residenza o domicilio del soggetto cessionario o committente, del rappresentante fiscale nonché ubicazione della stabile organizzazione per i soggetti non residenti; in alternativa, in caso di soggetto stabilito nel territorio dello Stato può essere indicato il solo codice fiscale o il numero di partita IVA, ovvero, in caso di soggetto passivo stabilito in un altro Stato membro dell'Unione europea, il solo numero di identificazione IVA attribuito dallo Stato membro di stabilimento;

- f) descrizione dei beni ceduti e dei servizi resi;

- g) ammontare del corrispettivo complessivo e dell'imposta incorporata, ovvero dei dati che permettono di calcolarla;

- h) per le fatture emesse ai sensi dell'articolo 26, il riferimento alla fattura rettificata e le indicazioni specifiche che vengono modificate.

Secondo la novità quindi, dal 1° gennaio 2025 i titolari di partita IVA nei confronti dei quali si applica la flat tax potranno emettere fattura in modalità semplificata anche se per operazioni di valore superiore al limite di 400 euro.

Brevemente si ricorda che la fattura semplificata è stata introdotta a partire dal 1° gennaio 2013 e l’importo massimo è stato poi innalzato nel 2019, con il decreto del Ministero dell’Economia e delle Finanze del 10 maggio.

Fino al 2024 la fattura semplificata poteva essere utilizzata per operazioni di importo non superiore a 400 euro da considerare come comprensivo di imponibile più IVA, da parte di tutti i soggetti passivi d’imposta.

Le novità, è bene sottolinearlo, si applicheranno esclusivamente ai contribuenti forfettari, per il resto delle P. IVA, resterà la soglia dei 400 euro.

La norma del Dlgs n 180/2024 modificando l'art 1 della Legge n 190/2014 al comma 59 prevede che dopo il primo periodo si inserisca il seguente L'emissione della fattura, ove prevista, può avvenire in modalità semplificata ai sensi dell art 21 bis del DPR n 633/72 anche se di ammontare complessivo superiore al limite indicato nel comma 1 del medesimo articolo 21-bis..

-

Regime Forfettario 2026: quale sarà la soglia per gli altri redditi

Per l'anno 2025, il limite di cui all'art 1 comma 57 lettera d-ter legge n 190/2014 è elevato a 35.000 euro.

La Legge di Bilancio 2025 con il comma 12 dell'articolo 1 ha previsto "Per l'anno 2025, il limite di cui all'art 1 comma 57 lettera d-ter della Legge n 190/2014 è elevato a 35.000 euro"

Questo vorrebbe dire che dall'anno 2026, salvo ulteriori modifiche, la soglia tornerà a 30.000 euro.

Vediamo i dettagli.

Regime Forfettari: cambia la causa di esclusione relativa agli altri redditi

La novità contenuta nella legge di bilancio, per come è scritta la norma sarebbe destinata a tornare a regime dal 2026.

L'innanlzamento a 35.000 euro del limite di reddito di lavoro dipendente o pensione che preclude il regime agevolato dovrebbe essere stato un beneficio per in solo anno in corso.

Dal 1° gennaio 2025 è quindi cambiato la regole di preclusione del regime forfettario determinando che i soggetti che nell’anno precedente, quindi 2024, hanno percepito redditi di lavoro dipendente e redditi ad esso assimilato (articoli 49 e 50 del Tuir) in misura superiore a 35mila euro ne sono stati esclusi.

Come chiarito anche dalle Entrate escono dal regime o non possono accedervi: "coloro che nell’anno precedente hanno percepito redditi di lavoro dipendente e/o assimilati di importo superiore a 30.000 euro (innalzato a 35mila eruo dalla legge di bilancio 2025) tranne nel caso in cui il rapporto di lavoro dipendente nell’anno precedente sia cessato (sempre che in quello stesso anno non sia stato percepito un reddito di pensione o un reddito di lavoro dipendente derivante da un altro rapporto di lavoro)."

Chi già stava applicando il forfettario nel 2024, ha potuto superare il limite dei 30.000 euro senza uscire forzatamente nel 2025 dal regime agevolato, a patto che sia rimasto entro i 35.000 euro (ossia entro la nuova soglia).

Dal 1° gennaio 2026 dovrebbe essere ripristinato il tetto previsto in precedenza ossia quello dei 30.000, in relazione al limite dei redditi percepiti che consentono di aprire partita IVA e applicare la flat tax.

Al momento, non si discute di confermare la norma, quindi salvo novità in legge di bilancio, i forfettari 2026 torneranno al vecchio regime.

-

Regime Forfettario: non spetta l’aliquota al 5% se si proviene dall’ordinario

Con la Risposta a interpello n 226/2024 le Entrate chiariscono dubbi sul passaggio di regime per i forfettari, in particolare, le Entrate chiariscono che non spetta l’aliquota ridotta del 5% per il contribuente che transita dal regime ordinario a quello forfettario, anche qualora questo accada nei primi cinque anni di attività.

Vediamo il caso di specie.

Regime Forfettario: non spetta l’aliquota al 5% se si proviene dall’ordinario

La contribuente istante ha avviato nel mese di maggio dell’anno x una attività di lavoro autonomo e fino a luglio dello stesso anno ha prestato attività come dipendente.

Nell’anno precedente l’avvio dell’attività di lavoro autonomo ha percepito un reddito di lavoro dipendente superiore a 30.000 euro e perciò non ha potuto applicare il regime forfettario nell’anno x ma ha applicato (per obbligo) il regime ordinario.

Avendo maturato i requisiti per l’accesso al regime forfettario, ha iniziava ad applicare quest’ultimo a decorrere dall’anno x+1.

Con l'istanza si chiede conferma circa la possibilità di adottare l’aliquota ridotta del 5% prevista dal comma 65 della legge 190/2014 a partire dal secondo anno di attività e per i successivi quattro.

Le entrate ricordano che il comma 65 dell'art 1 della Legge n 190/2014 richiede il rispetto di tre requisiti per l’applicazione dell’aliquota del 5% invece di quella ordinaria del 15%, vale a dire:

- che il contribuente non abbia esercitato, nei tre anni precedenti l’inizio dell’attività in regime forfettario, una attività artistica, professionale o d’impresa, anche in forma associata o familiare;

- che l’attività da esercitare non costituisca, in nessun modo, mera prosecuzione di quella precedentemente svolta in qualità di dipendente o di autonomo;

- che, nel caso di prosecuzione di un’attività svolta in precedenza da altro soggetto, l’ammontare dei relativi ricavi e compensi, realizzati nel periodo d’imposta precedente non superi la soglia di 85.000 prevista per l’accesso al regime forfettario.

L'ade evidenzia che al caso di specie non spetta l'aliquota del 5%, volta a favorire esclusivamente coloro che iniziano una nuova attività applicando ab origine il regime forfettario, e che, quindi, coloro che iniziano una nuova attività in regime ordinario e solo successivamente ’entrano’ nel regime forfetario continuando a svolgere la medesima attività non possono beneficiare dell’aliquota agevolata.

Ciò anche laddove al momento di inizio dell’attività il regime forfettario non venga applicato per la presenza di cause ostative.

Allegati: -

Forfettari e quadro RS: come indicare i costi

Ieri si è tenuta un'altra edizione di Telefisco 2024 il convegno de IlSole24ore durante il quale l'agenzia delle entrate fornisce chiarimenti ai dubbi più frequenti dei contribuenti.

Sul tema della dichiarazione 2024 ed in particolare, relativamente al quadro RS che sono tenuti a compilare i Forfettari è stato fornito un chiarimento relativo alle modalità di indicazione dei costi, vediamo i dettagli.

Forfettari e quadro RS: i costi al lordo dell’IVA

Ricordiamo che attraverso il Quadro LM del Modello redditi PF, il contribuente che opta per la determinazione non analitica del reddito, determina il proprio reddito imponibile derivante da lavoro autonomo o dall’esercizio d’impresa commerciale.

Tuttavia, la dichiarazione dei redditi del contribuente forfetario non si esaurisce con la compilazione del solo quadro LM, in quanto, a seconda dei casi, ci sono altre sezioni del modello Redditi PF che dovranno essere compilate, e tra queste appunto il quadro RS.

In particolare, la compilazione di una sezione del quadro RS del modello Redditi PF 2024, specificatamente dedicata ai contribuenti in regime forfetario, denominata “Regime forfetario per gli esercenti attività d’impresa, arti e professioni – Obblighi informativi” è obbligatoria.

Attraverso questa sezione, il contribuente forfetario trasmette alcune informazioni inerenti la propria attività, che non influiscono sul reddito imponibile, ma che richiedono attenzione nella redazione.

E' proprio su questa sezione che si è concentrato un quesito a cui l'agenzia delle entrare ha replicato durante l'edizione di Telefisco 2024 tenutasi in data 19 settembre.

I contribuenti forfettari sono obbligati all’indicazione di alcune informazioni nel prospetto del quadro RS del modello Redditi PF, che variano a seconda dell’attività svolta.

In particolare:

- gli esercenti attività di impresa devono compilare i righi da RS375 a RS378 relativamente a:

- numero di mezzi di trasporto/veicoli posseduti e/o detenuti per lo svolgimento dell’attività alla data di chiusura del periodo d’imposta;

- costo per l’acquisto di materie prime e sussidiarie, semilavorati e merci, inclusi gli oneri accessori di diretta imputazione, le spese per le lavorazioni effettuate da terzi esterni all’impresa e i costi per servizi correlati alla produzione dei ricavi;

- costi per il godimento di beni di terzi;

- spese sostenute nel corso del periodo d’imposta per il carburante per autotrazione.

- gli esercenti attività di lavoro autonomo devono, invece, indicare, nel rigo RS381:

- le spese sostenute nell’anno per i servizi telefonici, per i consumi di energia elettrica nonché quelle sostenute per i carburanti, lubrificanti e simili utilizzati esclusivamente per la trazione di autoveicoli.

Ricordando che i forfettari sono esonerati dagli obblighi Iva e pertanto ad essi è preclusa anche la detrazione della stessa Iva assolta sugli acquisti.

Ciò premesso, l’Agenzia ha precisato che quando le istruzioni dei modelli richiedono l’indicazione del costo relativo a beni e servizi, questo deve essere indicato tenendo conto non solo della quota afferente ai beni e ai servizi, ma anche dell’Iva addebitata sulle fatture di acquisto.

Attenzione al fatto che eventuali costi non documentati da fattura non vanno indicati.

- gli esercenti attività di impresa devono compilare i righi da RS375 a RS378 relativamente a:

-

Concordato preventivo biennale: chiarimenti ADE per i forfettari

La Circolare n 18/2024 ADE sul concordato preventivo biennale, reca, oltre ad un sintetico riepilogo delle norme sul CPB, risposte a dubbi su vari aspetti della misura agevolativa.

Ricordiamo prime che entro il 31 ottobre è consentito l’accesso al CPB ai contribuenti tenuti all’applicazione degli ISA o che applicano il regime dei forfetari per i quali non si verificano le condizioni ostative previste dal decreto CPB.

Prima dei dettagli dei chiarimenti forniti nella circolare per i contribuenti forfettari, vediamo una sintesi delle peculiarità del concordato preventivo per tali soggetti:

- la proposta si riferisce solo all’anno in corso e non anche al 2025,

- assenti l’aspetto IVA e la necessità di normalizzare il reddito effettivo per confrontarlo con quello proposto,

- sono esclusi i soggetti che aderiscono per il primo periodo concordatario al regime forfettario, no ai “nuovi” forfettari 2024,

- esclusi anche i contribuenti forfettari che hanno iniziato l’attività nel periodo d’imposta precedente a quello di riferimento della proposta (attualmente si tratta del 2023),

- l’articolo 2 del decreto 15 luglio 2024 prevede la proposta solo per i forfettari che nel 2023 non hanno superato gli 85.000 € di ricavi/compensi (da definire la posizione di chi ha superato i 100.000 €).

CPB forfettari: può aderire chi ha superato 85mila euro di soglia nel 2023?

L’articolo 2 del decreto ministeriale CPB forfetari prevede che sia formulata una proposta di CPB solo ai soggetti forfettari che nel periodo di imposta 2023 non hanno superato la soglia di 85.000 euro di ricavi/compensi.

Si domandava se chi ha superato tale soglia nel periodo 2023 può aderire alla proposta CPB prevista per i soggetti ISA per il biennio 2024/2025

Le Entrate hanno replicato negativamente, specificando che l’articolo 2 del decreto ministeriale CPB ISA prevede che sia formulata una proposta di CPB per i contribuenti che, nel periodo d'imposta in corso al 31 dicembre 2023, hanno applicato gli ISA.

Pertanto, in riferimento al quesito posto, il contribuente che nel periodo di imposta 2023 ha superato la soglia prevista per l’applicazione del regime forfetario non può aderire alla proposta CPB prevista per i soggetti ISA per il biennio 2024/2025 non avendo applicato gli ISA nel p.i. 2023.

CPB: superamento della soglia dei ricavi, chiarimenti

L’articolo 32, comma 1, lettera b-bis), del decreto CPB, prevede che il concordato cessa di avere efficacia a partire dal periodo d'imposta in cui il contribuente supera il limite dei ricavi di 100mila euro (di cui all'articolo 1, comma 71, secondo periodo, della legge 23 dicembre 2014, n. 190) maggiorato del 50 per cento (150.000 euro).

Si domandava se, nel caso in cui nel corso del periodo di imposta 2024 il contribuente percepisca ricavi o compensi superiori a 100.000 euro ma inferiori a 150.000 euro, potrà optare, per tale annualità d’imposta, per il regime opzionale di imposizione sostitutiva sul maggior reddito concordato di cui all’articolo 31 bis del decreto CPB.

Le Entrate hanno chiarito che, nel caso rappresentato la risposta è positiva poiché la previsione di cui alla lettera b-bis all’articolo 32, comma 1 del decreto CPB, ove si verifichino le condizioni dalla stessa previste, consente, anche laddove il regime forfetario cessa di avere applicazione per il superamento del limite di ricavi/compensi, di applicare le disposizioni correlate all’istituto del CPB compresa quella di cui all’articolo 31 bis del decreto CPB.