-

IRAP e CPB: chiarimenti con FAQ Ade sul rigo Is250

Le società di partecipazione non finanziaria, holding industriali, possono aderire al concordato preventivo biennale, rispettando le condizioni richieste dal Decreto legislativo n 13/2024.

Le holding industriali determinano il valore della produzione netta applicando ai sensi dell'art 6 comma 9 del DLgs. 446/97 una particolare modalità di calcolo della base imponibile ai fini IRAP che non è stata considderata dal Dlgs n 13/2024, che disciplina la determinazione del valore della produzione netta oggetto di CPB.

Questo ha generato dubbi nelle società, chiariti dalla FAQ ade del 3 settembre.

IRAP e CPB: istruzioni per la dichiarazione

Veniva infatti domandato come deve essere determinato il valore della produzione netta da parte delle società di partecipazione non finanziaria (c.d. Holding operative) che applicano ai fini Irap l'articolo 6 comma 9, del D.Lgs. n. 446 del 1997 e che hanno aderito al concordato preventivo biennale (CPB)

Si ricorda che tale articolo dispone quanto segue: "per le società di partecipazione non finanziaria e assimilati, la base imponibile è determinata aggiungendo al risultato derivante dall'applicazione dell articolo 5 la differenza tra gli interessi attivi e proventi assimilati e gli interessi passivi e oneri assimilati. Gli interessi passivi concorrono alla formazione del valore della produzione nella misura del 96 per cento del loro ammontare".

L'articolo 17 comma 1 del Decreto CPB prevede che "il valore della produzione netta rilevante ai fini dell'imposta regionale sulle attività produttive, proposto al contribuente ai fini del concordato, è individuato con riferimento agli articolo 5, 5 bis e 8 del decreto legislativo 15 dicembre 1997, n. 446, senza considerare le plusvalenze e le sopravvenienze attive, nonché le minusvalenze e le sopravvenienze passive".

Poiché tale articolo 17 del Decreto CPB, nel fissare le regole per l'individuazione del valore della produzione netta (VPN) da proporre al contribuente ai fini del concordato, fa riferimento agli articoli 5, 5 bis, 8 e 100 del Decreto Irap, senza tenere in considerazione l'articolo 6, si ritiene che il VPN proposto ai fini del concordato ai contribuenti che esercitano un'attività con codice Ateco 70.10.00 – Attività di sedi centrali – deve essere individuato con riferimento al solo articolo 5 del Decreto Irap, senza considerare le componenti di natura finanziaria previste dal successivo articolo 6 comma 9.

Di conseguenza, specificano le Entrate con la FAQ, anche il VPN rilevante ai fini del CPB, da indicare nel rigo P05 del modello per la comunicazione dei dati rilevanti ai fini della elaborazione della proposta di CPB (modello CPB), è quello calcolato secondo quanto stabilito nel predetto articolo 5, senza considerare "la differenza tra gli interessi attivi e proventi assimilati e gli interessi passivi e oneri assimilati".Pertanto, tali soggetti dovranno compilare il rigo IS250 del modello IRAP 2025 indicando:

- in colonna 1, il VPN concordato

- e nelle colonne 2 e 3, rispettivamente, l'importo degli interessi attivi e proventi assimilati e l'importo degli interessi passivi e oneri assimilati (per la quota deducibile).

Tuttavia, tenuto conto della recente entrata in vigore dell'istituto e della possibilità che, in sede di adesione al CPB per i periodi d'imposta 2024-2025, detti soggetti abbiano tenuto un comportamento diverso da quanto sopra chiarito, la compilazione del rigo IS250 dipenderà dal comportamento tenuto in sede di adesione al CPB.

In particolare, qualora nel rigo P05 del modello CPB sia stato riportato il VPN comprensivo del saldo della gestione finanziaria (differenza tra gli interessi attivi e proventi assimilati e gli interessi passivi e oneri assimilati), il rigo IS250 del modello IRAP 2025 andrà compilato secondo le indicazioni fornite nelle relative istruzioni senza apportare ulteriori variazioni.

-

Irap 2025: il quadro per il CPB

Dal 30 aprile è possibile inviare la Dichiarazione Irap 2025 anno di imposta 2024.

Ricordiamo che questa è una eccezione prevista dal DL 202/2025 che ha previsto che per l’anno 2025, la data a partire dalla quale può essere presentata la dichiarazione è rinviata al 30 aprile 2025 in base a quanto previsto dall’articolo 3 bis, comma 4.

In linea generale, ricordiamolo, il modello Irap deve essere presentato in via telematica:

- per le società semplici, le società in nome collettivo e in accomandita semplice, nonché per le società e associazioni a esse equiparate (articolo 5 del Tuir), tra il 15 aprile e il 31 ottobre dell’anno successivo a quello di chiusura del periodo d’imposta;

- per i soggetti Ires e per le Amministrazioni pubbliche con periodo d’imposta non coincidente con l’anno solare, entro l’ultimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta (art. 2, Dpr 22 luglio 1998, n. 322 e successive modificazioni);

- per i soggetti Ires e per le Amministrazioni pubbliche con periodo d’imposta coincidente con l’anno solare, a partire dal 15 aprile ed entro il 31 ottobre dell’anno successivo a quello di chiusura del periodo d’imposta.

Ai fini della presentazione le Entrate hanno pubblicato le regole 2025, scarica qui Modello Irap e istruzioni.

Irap 2025: la novità del CPB

In base alle istruzioni, la sezione del modello Irap da compilare per il CPB è la XXII.

La compilazione della presente sezione è riservata ai contribuenti che hanno aderito alla proposta di concordato preventivo biennale di cui al decreto legislativo 12 febbraio 2024, n. 13 (di seguito “decreto CPB”), e successive modificazioni.

Attenzione al fatto che con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nelle dichiarazioni Irap relative ai periodi d'imposta 2024 e 2025 oggetto di concordato.

I contribuenti che compilano questa sezione devono compilare anche il quadro di determinazione del valore della produzione (IP, IC, IE) secondo le regole ordinarie, seguendo le relative istruzioni.Per quanto riguarda l’IRAP l’oggetto del concordato è il valore della produzione netta individuato con riferimento agli articoli 5, 5-bis, 8 e 10, senza considerare le componenti già individuate dagli articoli 15 e 16 del decreto CPB per la determinazione del reddito di lavoro autonomo e del reddito d’impresa oggetto di concordato, ove rilevanti ai fini dell’imposta regionale sulle attività produttive.

L’articolo 17 del decreto CPB prevede che il saldo netto tra le componenti citate determina una corrispondente variazione del valore della produzione netta concordato, ferma restando la dichiarazione di un valore minimo di 2.000 euro.

Si evidenzia che il valore della produzione netta va considerato al netto anche delle spese per il personale e delle altre deduzioni in base alle regole di cui all’articolo 11 del decreto legislativo 15 dicembre 1997.

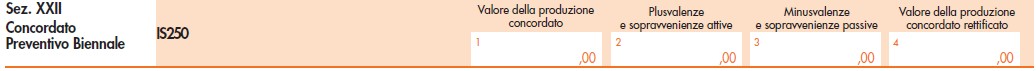

Nel Modello Irap 2025 la Sezione XXII per il CPB al rigo IS250 si procede come segue:- in colonna 1, il valore della produzione netta derivante dall’adesione al concordato di cui al rigo P08 del modello CPB relativo al periodo d’imposta precedente al biennio;

- nelle colonne 2 e 3, le variazioni positive (col.2) e negative (col. 3, senza essere precedute dal segno “-“) del valore della produzione netta concordato di cui agli artt. 15 o 16 del decreto CPB, ove rilevanti ai fini IRAP;

- in colonna 4, il valore della produzione netta rettificato, pari alla somma algebrica di colonna 1, colonna 2 e colonna 3; tale importo, in ogni caso, non può essere inferiore a 2.000 euro.

Infine, il valore della produzione netta rettificato indicato in colonna 4 va riportato:

- per i soggetti che compilano il quadro IP nel rigo IP74;

- per i soggetti che compilano il quadro IC nel rigo IC76;

- per i soggetti che compilano il quadro IE nel rigo IE61.

-

Versamenti Irap 2025: calendario delle scadenze

Dal 30 aprile prossimo è possibile inviare la Dichiarazione Irap 2025 anno di imposta 2024.

A tal proposito le Entrate hanno pubblicato tutte le regole con il Provvedimento n 127533 del 14 marzo.

Scarica qui modello e istruzioni.

Vediamo il calendario dei pagamenti di quest'anno.

Irap 2025: invio della dichiarazione

La Dichiarazione IRAP deve essere presentata entro i termini previsti dal regolamento di cui al D.P.R. 22 luglio 1998, n. 322, e successive modificazioni (decreto del Ministro dell’Economia e delle Finanze dell’11 settembre 2008)

Nel dettaglio:

- le società semplici, le società in nome collettivo ed in accomandita semplice, nonché per le società ed associazioni ad esse equiparate ai sensi dell’articolo 5 del Tuir, presentano la dichiarazione tra il 15 aprile e il 31 ottobre dell’anno successivo a quello di chiusura del periodo d’imposta (fermi restando i termini previsti dall’articolo 5-bis del d.P.R. n. 322 del 1998 e successive modificazioni nei casi di trasformazione, fusione o scissione totale);

- i soggetti all’imposta sul reddito delle società di cui all’articolo 73, comma 1, del Tuir, nonché per le amministrazioni pubbliche di cui alla lettera e-bis) dell’articolo 3, presentano la dichiarazione a partire dal 15 aprile dell'anno successivo, se il periodo d'imposta coincide con l'anno solare, ed entro l'ultimo giorno del decimo mese successivo a quello di chiusura del periodo d'imposta.

Occorre specificare che ai fini della presentazione, non assume rilevanza la data di approvazione del bilancio o del rendiconto, ma solo la data di chiusura del periodo d’imposta.

La dichiarazione si considera presentata nel giorno in cui è trasmessa mediante procedure telematiche e precisamente nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate.

Ai sensi dell’articolo 2 del D.P.R. 22 luglio 1998, n. 322, e successive modificazioni, le dichiarazioni presentate entro novanta giorni dalla scadenza dei suddetti termini sono valide, salva l’applicazione delle sanzioni previste dalla legge. Quelle presentate, invece, con ritardo superiore a novanta giorni si considerano omesse, ma costituiscono titolo per la riscossione dell’imposta che ne risulti dovuta.

La dichiarazione Irap 2025 va presentata esclusivamente per via telematica all’Agenzia delle Entrate, può essere trasmessa:

- a) direttamente dal dichiarante;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni.

Attenzione al fatto che la dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate.

La prova della presentazione della dichiarazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

E' bene specificare che il servizio telematico restituisce immediatamente dopo l’invio, un messaggio che conferma solo l’avvenuta ricezione del file e in seguito fornisce all’utente un’altra comunicazione attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della dichiarazione.

Come specificato dalle Entrate sulla pagina Irap del sito internet per l’anno 2025, la data a partire dalla quale può essere presentata la dichiarazione è rinviata al 30 aprile 2025 in base a quanto previsto dall’articolo 3 bis, comma 4, del Decreto-Legge del 27/12/2024, n. 202 decreto Milliproroghe.

Versamenti Irap 2025: calendario delle scadenza

Ai sensi dell’articolo 17 del D.P.R. 7 dicembre 2001, n. 435, il versamento a saldo risultante dalla dichiarazione deve essere eseguito:

- entro il 30 giugno dell’anno di presentazione della dichiarazione stessa, da parte delle società o associazioni di cui all’art. 5 del Tuir;

- entro l’ultimo giorno del sesto mese successivo a quello di chiusura del periodo d’imposta, da parte degli altri soggetti diversi da quelli di cui al punto precedente.

Le società o associazioni di cui all’articolo 5 del Tuir, nelle ipotesi di cui agli articoli 5 e 5-bis del D.P.R 22 luglio 1998, n. 322, effettuano il predetto versamento entro l’ultimo giorno del mese successivo a quello di scadenza del termine di presentazione della dichiarazione (art. 17, comma 1, del D.P.R. n. 435 del 2001).

I soggetti che in base a disposizioni di legge approvano il bilancio o il rendiconto oltre il termine di quattro mesi dalla chiusura dell’esercizio, versano il saldo dovuto in base alla dichiarazione IRAP entro l’ultimo giorno del mese successivo a quello di approvazione del bilancio o rendiconto.

Se il bilancio o il rendiconto non è approvato entro il termine massimo previsto dalla legge (180 giorni dalla chiusura dell’esercizio) il versamento deve, comunque, essere effettuato entro l’ultimo giorno del mese successivo a quello sopra indicato.

In base all’articolo 17, comma 2, del D.P.R. n. 435 del 2001, i predetti versamenti possono, altresì, essere effettuati entro il trentesimo giorno successivo ai termini sopra indicati, maggiorando le somme da versare (saldo e prima rata di acconto) dello 0,40 per cento a titolo di interesse corrispettivo.

In base all’articolo 3 del decreto del Ministero delle finanze 2 novembre 1998, n. 421, gli organi e le amministrazioni dello Stato e gli enti pubblici di cui agli articoli 73, comma 1, lett. c) e d), e 74 del Tuir, versano il saldo tenendo conto degli acconti già pagati mensilmente, entro il termine di presentazione della presente dichiarazione.

Attenzione al fatto che:

- gli importi delle imposte che scaturiscono dalla dichiarazione devono essere versati arrotondati all’unità di euro, così come determinati nella dichiarazione stessa,

- se gli importi indicati in dichiarazione devono essere successivamente elaborati (es. acconti, rateazioni) prima di essere versati, si applica la regola generale dell’arrotondamento al centesimo di euro trattandosi di ammontari che non si indicano in dichiarazione ma direttamente nel modello di versamento F24.

L’imposta risultante dalle dichiarazioni annuali non è dovuta o, se il saldo è negativo, non è rimborsabile, se i relativi importi spettanti a ciascuna regione non superano 10,33 euro; per lo stesso importo, non si fa luogo, ad iscrizione nei ruoli, né a rimborso.

Si specifica che con le leggi regionali di cui all’articolo 24 il predetto importo può essere adeguato.

I versamenti dell’imposta risultante dalla dichiarazione sono eseguiti utilizzando la delega unica Mod. F24.

Ai sensi dell’articolo 37, comma 49, del D.L. 4 luglio 2006, n. 223, i titolari di partita IVA sono tenuti ad utilizzare, anche tramite intermediari, modalità di pagamento telematiche delle imposte dovute.

Per i versamenti effettuati dagli organi e le amministrazioni dello Stato e dagli enti pubblici di cui agli articoli 73, comma 1, lett. c) e d), e 74 del Tuir si rinvia alle istruzioni del Modello Irap 2025 alla sezione III del quadro IR.

-

STP commercialisti / consulenti lavoro: chiarimenti sull’imponibilità IRAP

L'Istante è un'associazione professionale costituita tra commercialisti e consulenti del lavoro in cui alcuni associati rivestono anche la carica di sindaca o di membro dell'organo amministrativo di società di capitali.

I compensi relativi a tali cariche sono «percepiti e fatturati, per espressa previsione dei patti associativi, direttamente ed esclusivamente da parte dell'associazione professionale».

In relazione a detti compensi, l'associazione istante chiede «se, come ecentemente affermato dalla norma di comportamento n. 215 dell'Associazione Italiana dei Dottori Commercialisti, i compensi percepiti per la carica di sindaco o amministratore per conto di ciascun associato possano non essere assoggettati ad IRAP, in quanto riconducibili ad attività esercitate personalmente dal professionista nominato, e senza conseguente apporto dell'autonoma organizzazione riferibile allo studio professionale o all'associazione».

Le Entrate con Risposta a interpello n 338 del 5 giugno replicano che gli incarichi di sindaco e di amministratore degli associati di uno studio professionale sono sempre da assoggettare a Irap dopo le modifiche della legge di Bilancio 2022.

L'associazione professionale di dottori commercialisti e consulenti del lavoro sosterrebbe la tesi di non assoggettare a Irap i compensi degli associati per la carica di amministratore o sindaco.

A sostegno di detta tesi viene richiamata la norma di comportamento dell’Aidc di Milano n. 215 del 2021 poiche si tratterebbe di attività esercitate personalmente e senza il contributo dell’organizzazione dell’associazione professionale.

Le Entrate specificano che l’Irap è dovuta in presenza di un esercizio abituale di una attività autonomamente organizzata diretta alla produzione o allo scambio di beni ovvero alla prestazione di servizi. L’attività esercitata da società ed enti costituisce in ogni caso presupposto d’imposta.

Sono soggetti passivi IRAP le persone fisiche, le società semplici e quelle ad esse equiparate ex articolo 5, comma 3, del Tuir esercenti arti e professioni ai sensi dell’articolo 53 del Tuir.

La legge di Bilancio 2022 ha previsto che l’Irap non sia più dovuta dalle persone fisiche esercenti attività commerciali e arti e professioni (lettere b e c dell’articolo 3, comma 1, del Dlgs 446/1997).

L’esclusione dal perimetro dell'IRAP riguarda le persone fisiche quali imprenditori e professionisti mentre restano inclusi i professionisti che operano in forma associata, come chiarito dalla Circolare n. 4/E/22 delle Entrate.

In merito alla giurisprudenza, nel lungo interpello viene ricordato che per la sentenza n 7371/2021 della cassazione si prevede l’assoggettamento ad Irap delle attività svolte in forma associata ma, con la sentenza n 24549/2019 lo si esclude laddove l’associato non benefici dell’organizzazione.

Tuttavia l’Ordinanza n. 32272/22 ha confermato la tesi per cui se il compenso è stato fatturato dallo studio associato vi sia imponibilità dell’Irap e quindi il rimborso di quanto pagato diviene non dovuto.

La questione nel caso si specie, secondo l'agenzia è chiarita dal Regolamento Associativo della STP istante poichè in esso figura in maniera chiara che è l’associazione a comparire attraverso i propri associati, anche mediante la fatturazione che non è demandata al singolo .

E' quindi chiaro che gli incarichi di amministratore o sindaco non sono svolti in modo individuale e separato rispetto a tutte le altre attività e sembrano svolgersi nell’esclusivo interesse dell’associazione professionale che beneficia dei relativi compensi.

Inoltre l'agenzia aggiunge che, il fatto che venga attribuito un premio all’associato che assume tali incarichi possa dimostrare che si tratta di un provento dell’organizzazione piuttosto che del singolo.

Allegati: