-

770/2024: i documenti che provano l’invio da parte dell’intermediario

Entro il 31 ottobre il sostituto d'imposta o altro soggetto abilitato delegato dal sostituto, devono inviare il Modello 770/2024. Ricordiamo appunto che la dichiarazione 770 va inviata telematicamente:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Nel caso appunto in cui non provveda direttamente il sostituto, vediamo quali documenti il soggetto delegato deve rilasciare all'interessato a prova della avvenuta presentazione del Modello 770/2024.

Leggi anche: Modello 770/2024: omissioni e sanzioni.

770/2024: i documenti che provano l’invio da parte dell’intermediario

Sulla base delle disposizioni contenute nel D.P.R. 22 luglio 1998, n. 322 e successive modificazioni:

- gli intermediari abilitati,

- le società del gruppo

- e gli altri incaricati (società del gruppo o altre Amministrazioni) devono:

- rilasciare al sostituto d’imposta, contestualmente alla ricezione della dichiarazione o all’assunzione dell’incarico per la sua predisposizione, l’impegno a trasmettere per via telematica all’Agenzia delle Entrate i dati in essa contenuti, precisando se la dichiarazione è stata consegnata già compilata o verrà da essi predisposta; detto impegno dovrà essere datato e sottoscritto, seppure rilasciato in forma libera. Se il contribuente ha conferito l’incarico per la predisposizione di più dichiarazioni o comunicazioni, l’incaricato deve rilasciare al dichiarante, anche se non richiesto, l’impegno cumulativo a trasmettere in via telematica all’Agenzia delle entrate i dati contenuti nelle dichiarazioni o comunicazioni. L’impegno cumulativo può essere contenuto nell’incarico professionale sottoscritto dal contribuente se sono ivi indicate le dichiarazioni e le comunicazioni per le quali il soggetto incaricato si impegna a trasmettere in via telematica all’Agenzia delle entrate i dati in esse contenuti. L’impegno si intende conferito per la durata indicata nell’impegno stesso o nel mandato professionale e, comunque, fino al 31 dicembre del terzo anno successivo a quello in cui è stato rilasciato, salva revoca espressa da parte del contribuente. La data di tale impegno, unitamente alla personale sottoscrizione ed all’indicazione del proprio codice fiscale, dovrà essere successivamente riportata nello specifico riquadro “Impegno alla presentazione telematica” posto nel frontespizio della dichiarazione per essere acquisita per via telematica dal sistema informativo centrale;

- rilasciare altresì al sostituto d’imposta, entro 30 giorni dal termine previsto per la presentazione della dichiarazione per via telematica, l’originale della dichiarazione i cui dati sono stati trasmessi per via telematica, redatta su modello conforme a quello approvato dall’Agenzia delle Entrate, debitamente sottoscritta dal contribuente, unitamente a copia della comunicazione attestante l’avvenuto ricevimento. Detta comunicazione di ricezione telematica costituisce per il dichiarante prova di presentazione della dichiarazione e dovrà essere conservata dal medesimo, unitamente all’originale della dichiarazione e alla restante documentazione per il periodo previsto dall’art. 43 del D.P.R. 29 settembre 1973 n. 600, in cui possono essere effettuati gli eventuali controlli;

- conservare copia delle dichiarazioni trasmesse, anche su supporti informatici, per lo stesso periodo previsto dall’art. 43 del D.P.R. 29 settembre 1973 n. 600, ai fini dell’eventuale esibizione in sede di controllo.

Attenzione al fatto che al contribuente spetta il compito di verificare il puntuale rispetto dei suddetti adempimenti da parte dell’intermediario, segnalando eventuali inadempienze a qualsiasi ufficio della regione in cui è fissato il proprio domicilio fiscale e rivolgersi eventualmente ad altro intermediario per la trasmissione telematica della dichiarazione per non incorrere nella violazione di omissione della dichiarazione.

-

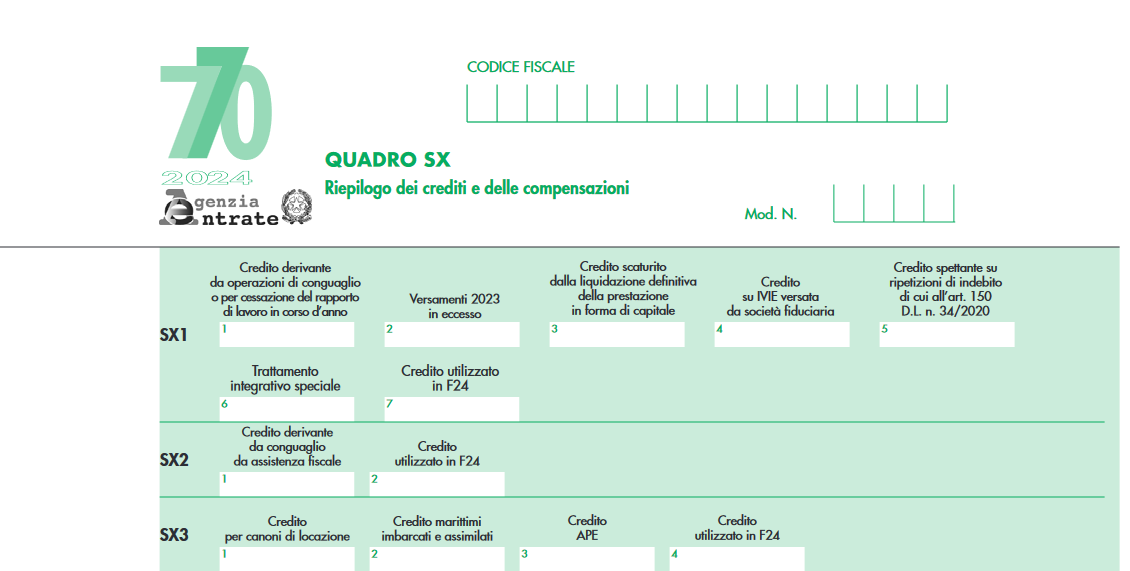

770/2024: novità nel quadro SX

Il Modello 770/2024 va inviato dai sostituti d'imposta entro il 31 ottobre 2024 al fine di dichiarare le ritenute operate.

Tra le novità di quest'anno ve ne sono per il quadro SX vediamole.

770/2024: rigo sx1 le novità

Nel Quadro SX vanno indicati i dati riepilogativi:

- del credito 2022 derivante dalla precedente dichiarazione – Mod. 770/2023 e del suo utilizzo in compensazione

esterna, tramite Mod. F24, ai sensi del D.Lgs. n. 241 del 9 luglio 1997 entro la data di presentazione di questa dichiarazione; - dei crediti sorti nel corso del periodo d’imposta 2023 e del loro utilizzo in compensazione esterna tramite F24 ai sensi del D.Lgs. n. 241/1997, come previsto dal comma 1, art. 15 del D.Lgs. n. 175 del 2014, tenuto conto degli eventuali crediti risultanti dal quadro DI.

Quest'anno nel quadro SX al rigo SX 1 compare la nuova colonna 6 per il trattamento integrativo speciale

In particolare, come evidenzaito dalle istruzioni del modello, nel rigo SX1 colonna 6 deve essere indicato il credito maturato per effetto dell’erogazione del trattamento integrativo speciale del lavoro notturno e straordinario, riconosciuto dal sostituto d’imposta nei giorni festivi per il periodo dal 1° giugno al 21 settembre 2023 (di cui all’art. 39bis decreto-legge 4 maggio 2023, n. 48).

L’importo corrisponde alla somma indicata nel campo 479 delle CU trasmesse.

- del credito 2022 derivante dalla precedente dichiarazione – Mod. 770/2023 e del suo utilizzo in compensazione

-

Modello 770/2024: codici versamenti sospesi alluvioni

Entro il 31 ottobre va inviato il modello 770/2024.

A tal proposito le Entrate hanno pubblicato il Provvedimento n. 61647 del 26 febbraio con il Modello 770/2024 da

Il 770/2024 è composto da:

- frontespizio,

- quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY.

Tra le novità di quest'anno, si segnalano i codici dei versamenti sospesi, per le alluvioni di Emilia Romagna, Marche e Lombardia, da indicare nei quadri ST e SV.

Prima di dettagliare, ricordiamo che il modello 770/2024 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati,

- redditi di lavoro autonomo, provvigioni e redditi diversi,

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010),

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96),

- somme liquidate a seguito di pignoramento presso terzi e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (16 marzo 2024) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Modello 770/2024: novità quadri ST, SV

Nel Modello 770/2024 nei dei prospetti ST e SV dovranno essere distinti i codici identificativi dei versamenti dei tributi sospesi nel 2023, causa alluvioni, con ripresa dei versamenti disposta nello stesso anno.

In particolare, al punto 10 (NOTE) dei quadri ST e SV, per il codice Z per sospensione dei termini relativi ai versamenti delle ritenute alla fonte, occorre indicare i codici:

- 1-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 1° maggio 2023 e il 31 agosto 2023 dai sostituti di imposta che, alla data del 1° maggio 2023, avevano la residenza ovvero la sede legale o la sede operativa nei territori di Emilia-Romagna, Marche e Toscana, indicati nell’allegato 1 del decreto-legge 1° giugno 2023 n. 61. I versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in unica soluzione entro il 10 dicembre 2023 (art. 1 decreto-legge 1° giugno 2023 n. 61) (Solo prima e seconda sezione);

- 2-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 2 novembre 2023 e il 17 dicembre 2023 dai sostituti di imposta che, alla data del 2 novembre 2023, avevano la residenza ovvero la sede legale o la sede operativa nei comuni delle province di Firenze, Pisa, Pistoia, Livorno e Prato, indicati nell’allegato A del decreto-legge 18 ottobre 2023 n. 145. I versamenti sospesi sono effettuati, senza applicazione di sanzioni e interessi, in un’unica soluzione entro il 18 dicembre 2023 (art. 21bis del decreto-legge 18 ottobre 2023 n. 145) (Solo prima, seconda e terza edizione);

- 3-Se nel rigo sono riportati i dati del versamento che doveva essere effettuato nel periodo compreso tra il 4 e il 31 luglio 2023 dai sostituti di imposta che, alla data del 4 luglio 2023, avevano la residenza ovvero la sede legale o la sede operativa nei comuni interessati dagli eccezionali eventi meteorologici che hanno colpito il territorio della Regione Lombardia, per i quali è stato dichiarato lo stato di emergenza con deliberazione del Consiglio dei ministri del 28 agosto 2023. Si considerano tempestivi i versamenti effettuati in unica soluzione entro il 31 ottobre 2023 (art. 3 del decreto-legge 29 settembre 2023, n. 132).

-

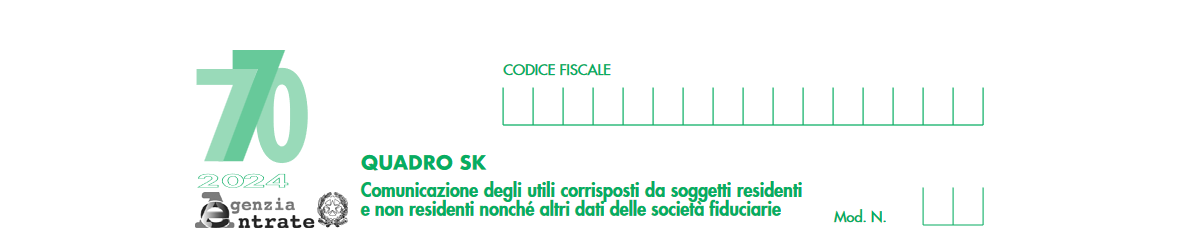

Modello 770/2024: gli utili nel quadro SK

Entro il 31 ottobre va presentato il Modello 770/2024 per il quale le Entrate hanno pubblicato i relativi provvedimenti lo scorso mese di febbraio.

Ricordiamo che la presentazione avviene sclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Tra le novità di quest'anno, vi è la casella del punto 31 del quadro SK che deve essere barrata qualora la distribuzione degli utili, corrisposti a persone fisiche residenti in Italia al di fuori dell’esercizio d’impresa in relazione a partecipazioni qualificate, sia stata approvata con delibera adottata entro il 31 dicembre 2022.

La compilazione della casella sta dando problemi, a causa delle specifiche tecniche, e risulta che l'Agenzia stia provvedendo alla risoluzione del disguido.

Nell'attesa vediamo i dettagli sul quadro SK.

Modello 770/2024: le novità del quadro SK

Nel modello 770 nel quadro SK Comunicazione degli utili corrisposti da soggetti residenti e non residenti nonché altri dati delle società fiduciarie devono essere indicati i dati identificativi dei percettori residenti nel territorio dello Stato di utili derivanti dalla partecipazione a soggetti Ires, residenti e non residenti, in qualunque forma corrisposti nell’anno 2023, esclusi quelli assoggettati a ritenuta a titolo d’imposta o ad imposta sostitutiva.

Devono inoltre essere indicati anche i dati relativi ai proventi derivanti da titoli e strumenti finanziari di cui all’art. 44,

comma 2, lett. a), da contratti di associazione in partecipazione e cointeressenza nonché i dati relativi agli interessi riqualificati ai sensi dell’art. 98 del TUIR (in vigore fino al 31 dicembre 2007).

Nel quadro SK devono essere riportati anche i dati relativi agli utili corrisposti dalle società di investimento immobiliare quotate (SIIQ) e non quotate (SIINQ) e soggetti alla ritenuta a titolo d’acconto.

Devono, altresì, essere indicati i dati relativi ai soggetti non residenti nel territorio dello Stato che hanno percepito utili assoggettati a ritenuta a titolo d’imposta ovvero ad imposta sostitutiva anche se in misura convenzionale, nonché utili

ai quali si applicano le disposizioni di cui agli articoli 27-bis e 27-ter del D.P.R. n. 600 del 1973 (v. anche art. 10, comma 2, del D.Lgs. n. 461 del 1997)

La casella del punto 31 di cui si è detto, è riferita solo al regime transitorio dei dividendi.

Attualmente, tutti i dividendi percepiti da persone fisiche residenti su partecipazioni qualificate o non qualificate non detenute nell’esercizio d’impresa e non provenienti da società od enti residenti in stati o territori a fiscalità privilegiata sono soggetti a ritenuta d’imposta o imposta sostitutiva del 26 per cento.

Quindi non vanno indicati nella dichiarazione dei redditi del percipiente e il sostituto d’imposta non li indica nominativamente nel Quadro SK del modello 770.

Tuttavia, alle distribuzioni di utili derivanti da partecipazioni qualificate formatesi con utili prodotti fino all’esercizio in corso al 31 dicembre 2017, deliberati nel periodo compreso tra il 1º gennaio 2018 e il 31 dicembre 2022 continuano ad applicarsi le disposizioni del decreto ministeriale 26 maggio 2017, che prevedono il concorso dell’utile alla formazione del reddito complessivo imponibile del contribuente con una base imponibile ridotta al 40% o 49,72% o 58,14%, in funzione del periodo di formazione dell’utile distribuito ai sensi dell'art art 1, comma 1006, della legge n. 205/2017.

Il regime transitorio si applica anche agli utili distribuiti dal 1° gennaio 2023, purché la relativa distribuzione sia stata approvata con delibera adottata entro il 31 dicembre 2022.

Emerge quindi la necessità di monitorare gli utili corrisposti senza applicazione di ritenta, attraverso appunto la barratura della casella nel campo 31.

Le specifiche tecniche attuali impediscono di compilare i campi da 32 a 42 anche nei casi in cui il dividendo si corrisposto a soggetti diversi dalle persone fisiche residenti se non è barrata la casella 31, e l'agenzia sta provvedendo.

-

Modello 770/2024: online la versione definitiva con le relative istruzioni

L'Agenzia delle Entrate, con il Provvedimento del 26 febbraio 2024 n. 61647, ha approvato il Modello 770/2024 definitivo con le relative istruzioni per la compilazione, da utilizzare per comunicare:

- i dati relativi alle ritenute operate nell’anno 2023 ed i relativi versamenti,

- le ritenute operate su dividendi, proventi da partecipazione, redditi di capitale od operazioni di natura finanziaria ed

- i versamenti effettuati dai sostituti d’imposta.

Si ricorda che il modello 770/2024 a anche utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.

Scarica il modello 770/2024 con le relative istruzioni

La dichiarazione dei sostituti d’imposta si compone di due parti in relazione ai dati in ciascuna di esse richiesti:

- la Certificazione unica, che deve essere utilizzata dai sostituti d’imposta comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate i dati fiscali relativi alle ritenute operate nell’anno 2023 nonché gli altri dati contributivi ed assicurativi richiesti. Detta certificazione contiene i dati relativi alle certificazioni rilasciate ai soggetti cui sono stati corrisposti in tale anno redditi di lavoro dipendente, equiparati ed assimilati, indennità di fine rapporto, prestazioni in forma di capitale erogate da fondi pensione, redditi di lavoro autonomo, provvigioni e redditi diversi nonché i dati contributivi, previdenziali ed assicurativi e quelli relativi all’assistenza fiscale prestata nell’anno 2023 per il periodo d’imposta precedente.

La trasmissione telematica all’Agenzia delle Entrate deve essere effettuata entro il 18 marzo 2024 (il 16 marzo quest'anno cade di sabato), presentando la Certificazione Unica 2024. - e il Modello 770, che deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate i dati fiscali relativi alle ritenute operate nell’anno 2023, i relativi versamenti e le eventuali compensazioni effettuate nonché il riepilogo dei crediti, nonché gli altri dati contributivi ed assicurativi richiesti. Deve essere inoltre utilizzato dagli intermediari e dagli altri soggetti che intervengono in operazioni fiscalmente rilevanti, tenuti, sulla base di specifiche disposizioni normative,a comunicare i dati relativi alle ritenute operate su dividendi, proventi da partecipazione, redditi di capitale erogati nell’anno 2023 ovvero operazioni di natura finanziaria effettuate nello stesso periodo, i relativi versamenti e le eventuali compensazioni operate ed i crediti d’imposta utilizzati. Deve essere, infine, utilizzato per i soggetti che esercitano attività di intermediazione immobiliare, nonché quelli che gestiscono portali telematici, qualora applichino una ritenuta sull’ammontare dei canoni e corrispettivi nelle locazioni brevi.

La trasmissione telematica deve essere effettuata entro il 31 ottobre 2024.

-

Modello 770/2023: due settimane alla scadenza

Entro il 31 ottobre sarà necessario inviare il Modello 770/2023.

Il modello 770/2023 (anno d’imposta 2022) deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati,

- redditi di lavoro autonomo, provvigioni e redditi diversi,

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010),

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96),

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Leggi anche: Modello 770/2023: quando va presentato?

Modello 770/2023: prepararsi all'invio entro il 31 ottobre

Al fine di provvedere all'invio, ricordiamo innanzitutto che con il Provvedimento n 25954 del 27 gennaio le Entrate hanno approvato il Modello e istruzioni da utilizzare: Scarica il Modello 770/2023 con le relative istruzioni.

Inoltre, ricordiamo che il modello 770/2023 è altresì utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.

Con il Provvedimento n 44911 del 16 febbraio sono state approvate anche le relative specifiche tecniche.

Il Modello 770/2023 deve essere presentato entro il 31 ottobre in via telematica ed è composto:

- dal frontespizio

- e dai quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY

L’articolo 4, comma 1, del decreto n. 322 del 1998 stabilisce l’obbligo di presentazione della predetta dichiarazione da parte di coloro che sono tenuti ad operare ritenute alla fonte, ai sensi delle disposizioni del Titolo III del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, sui compensi corrisposti sotto qualsiasi forma, nonché degli intermediari e degli altri soggetti che intervengono in operazioni fiscalmente rilevanti tenuti alla comunicazione di dati ai sensi di specifiche disposizioni normative.

Inoltre, i sostituti d’imposta che hanno operato ritenute a norma di disposizioni diverse da quelle sopra menzionate, gli intermediari e gli altri soggetti che intervengono in operazioni fiscalmente rilevanti tenuti alla comunicazione di dati ai sensi di specifiche disposizioni normative, quali, tra le altre, i decreti legislativi 1° aprile 1996, n. 239, e 21 novembre 1997, n. 461, devono presentare in via telematica la dichiarazione dei sostituti d’imposta relativa all’anno solare precedente entro il 31 ottobre di ciascun anno.

Modello 770/2023: alcune novità

Tra le novità di quest'anno vi è quella riguardante il rigo SI3 nel quale sono state inserite due nuove colonne:

- la colonna 2 prevede l’indicazione degli utili delle società cooperative assoggettati a imposta anche se non distribuiti nell’anno 2022;

- la colonna 3 riguarda l’inserimento del totale delle ritenute versate nell’anno su questi utili riportati nel quadro ST.

Inoltre, nel quadro SO è stata istituita una terza sezione, per consentire agli intermediari e alle imprese di assicurazione di comunicare i dati riferiti ai Piani di risparmio a lungo termine, PIR, per la verifica del rispetto dei limiti annuali e complessivi di investimento da parte di ciascun contribuente.

Le istruzioni al modello precisano anche che in caso di trasferimento del PIR ad altro intermediario nel corso del periodo d’imposta, tenuto alla compilazione della sezione in argomento è l’intermediario presso il quale è detenuto il rapporto al 31 dicembre 2022 o alla data di chiusura del piano, se si tratta di data antecedente.

Infine, nei quadri ST e SV sono stati previsti nuovi codici per tenere conto delle proroghe dei versamenti delle ritenute sui redditi di lavoro dipendente e assimilati, e delle relative trattenute di addizionali regionali e comunali, applicabili nell’anno 2022.

In particolare nel quadro ST, con i dati sulle ritenute operate, trattenute per assistenza fiscale e imposte sostitutive, al punto 10 è stato eliminato il codice Q, per le ritenute versate in seguito alla ripresa della riscossione degli importi sospesi a causa degli eventi sismici del 6 aprile 2009.

Inoltre sono stati istituiti tre nuovi codici numerici per la gestione delle proroghe dei versamenti:

- il codice 1 si utilizza se il versamento riguarda ritenute e trattenute operate nel mese di gennaio 2022 dai sostituti di imposta le cui attività sono state vietate o sospese fino al 31 marzo 2022;

- il codice 2 si utilizza se il versamento si riferisce a ritenute operate nel periodo compreso tra il 1° gennaio 2022 e il 30 giugno 2022 dai sostituti di imposta che svolgono attività di allevamento avicunicolo o suinicolo nelle aree soggette a restrizioni sanitarie per le emergenze dell’influenza aviaria e della peste suina africana;

- il codice 3 si utilizza quando il versamento riguarda ritenute e trattenute operate nel periodo compreso tra il 1° aprile 2022 e il 30 giugno 2022 dai sostituti di imposta che gestiscono teatri, sale da concerto e altre strutture artistiche che hanno il domicilio fiscale, la sede legale o la sede operativa nel territorio dello Stato.

Allegati: -

Omesso 770/2023: quali sono le sanzioni?

Il prossimo 31 ottobre scade il termine per l'invio del Modello 770/2023 ad opera dei sostituti di imposta per comunicare:

- i dati fiscali relativi alle ritenute operate nell’anno 2022,

- i relativi versamenti le eventuali compensazioni effettuate il riepilogo dei crediti,

- gli altri dati contributivi ed assicurativi richiesti.

770/2023: casa fare per omessa presentazione?

Dopo la scadenza il sostituto d’imposta può rettificare o integrare la dichiarazione presentando un nuovo modello completo di tutte le sue parti, barrando la casella “Dichiarazione integrativa”, sempre che esista una dichiarazione regolarmente inviata da integrare o correggere.

Attenzione al fatto che sono considerate valide anche le dichiarazioni presentate entro novanta giorni dal termine di scadenza, fatto salvo il pagamento delle sanzioni.Omesso 770/2023: le sanzioni

L’articolo 2 del Dlgs n. 471/1997 in caso di omessa presentazione del Modello 770/2023 prevede una sanzione dal 120% al 240% dell’ammontare delle ritenute non versate, con un minimo di 250 euro.

Se le ritenute su compensi, interessi e altre somme seppur non dichiarate sono state interamente versate, la sanzione ammonta ad un importo che va da 250 a 2.000 euro.

Il soggetto che adempie entro il termine di presentazione della dichiarazione relativa al periodo d'imposta successivo e, comunque, prima dell'inizio di qualunque attività amministrativa di accertamento di cui abbia avuto formale conoscenza, paga una sanzione amministrativa dal 60 al 120% delle ritenute non pagate, con un minimo di 200 euro.Nel caso in cui i versamenti siano stati effettuati l’importo diminuisce e varia da un minimo di 150euro a un massimo di 500 euro e la sanzione prevista dal comma 4 della norma (50 euro per ogni percipiente non indicato nella dichiarazione presentata o che avrebbe dovuto essere presentata) è ridotta del 50%.