-

Modello 770/2023: guida per l’invio

Il Modello 770/2023 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate:

- i dati fiscali delle ritenute operate nel 2022,

- i relativi versamenti,

- le eventuali compensazioni effettuate,

- il riepilogo dei crediti,

- gli altri dati contributivi e assicurativi.

Il Modello 770/2023 va presentato entro il prossimo 31 ottobre e tal fine ricordiamo che con il Provvedimento n 25954 del 27 gennaio le Entrate hanno approvato il Modello e istruzioni da utilizzare.

Anche quest'anno

Attenzione al fatto che viene confermata la facoltà per i sostituti d’imposta di suddividere il modello 770 in massimo 3 invii.

770/2023: i dati da indicare

In particolare il modello 770 viene utilizzato per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati;

- redditi di lavoro autonomo, provvigioni e redditi diversi;

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico;

- locazioni brevi inserite all’interno della Certificazione unica;

- somme liquidate a seguito di pignoramento presso terzi;

- somme liquidate a titolo di indennità di esproprio;

- somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti ad occupazioni d’urgenza.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso la Certificazione unica e, se richiesta, la Certificazione.

770/2023: soggetti obbligati e modalità di invio

Sono obbligati a presentare il Modello 770/2023:

- i soggetti che nel 2022 hanno corrisposto somme o valori soggetti a ritenuta alla fonte su redditi di capitale, compensi per avviamento commerciale, contributi ad enti pubblici e privati, riscatti da contratti di assicurazione sulla vita, premi, vincite ed altri proventi finanziari, ivi compresi quelli derivanti da partecipazioni a organismi di investimento collettivo in valori mobiliari di diritto estero, utili e altri proventi equiparati derivanti da partecipazioni in società di capitali, titoli atipici, e redditi diversi,

- i soggetti che hanno corrisposto somme o valori soggetti a ritenuta alla fonte.

Nello specifico si tratta di:

- società di capitali (società per azioni, in accomandita per azioni, a responsabilità limitata, cooperative e di mutua assicurazione) residenti nel territorio dello Stato, così come gli enti commerciali equiparati alle società di capitali (enti pubblici e privati che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali) residenti nel territorio dello Stato;

- gli enti non commerciali (enti pubblici, tra i quali sono compresi anche regioni, province, comuni, e privati non aventi per oggetto esclusivo o principale l’esercizio di attività commerciali) residenti nel territorio dello Stato;

- le associazioni non riconosciute, i consorzi, le aziende speciali e le altre organizzazioni non appartenenti ad altri soggetti;

- le società e gli enti di ogni tipo, con o senza personalità giuridica, non residenti nel territorio dello Stato;

- i Trust;

- i condomìni;

- le società di persone (società semplici, in nome collettivo, in accomandita semplice) residenti nel territorio dello Stato;

- le società di armamento residenti nel territorio dello Stato;

- le società di fatto o irregolari residenti nel territorio dello Stato;

- le società o le associazioni senza personalità giuridica costituite fra persone fisiche per l’esercizio in forma associata di arti e professioni residenti nel territorio dello Stato;

- le aziende coniugali, se l’attività è esercitata in società fra coniugi residenti nel territorio dello Stato;

- i gruppi europei d’interesse economico (GEIE);

- le persone fisiche che esercitano imprese commerciali o imprese agricole;

- le persone fisiche che esercitano arti e professioni;

- le amministrazioni dello Stato, comprese quelle con ordinamento autonomo, i curatori fallimentari, i commissari

- liquidatori, gli eredi che non proseguono l’attività del sostituto d’imposta estinto.

Per quanto riguarda le modalità di invio si evidenzia che la dichiarazione dei sostituti d’imposta, Mod. 770/2023, deve essere presentata esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

La dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate e la prova della presentazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

770/2023: alcune novità di quest’anno

Tra le novità di quest'anno:

- il rigo SI3 nel quale sono state inserite due nuove colonne:

- la colonna 2 prevede l’indicazione degli utili delle società cooperative assoggettati a imposta anche se non distribuiti nell’anno 2022;

- la colonna 3 riguarda l’inserimento del totale delle ritenute versate nell’anno su questi utili riportati nel quadro ST;

- al Rigo SX49 – “trattamento integrativo”, per la compilazione della colonna 7 – credito residuo, quest’anno viene precisato che la somma da riportare in detto campo è comprensiva dell’eventuale importo dichiarato nel quado DI con la nota Q;

- nel quadro SO è stata istituita una terza sezione, per consentire agli intermediari e alle imprese di assicurazione di comunicare i dati riferiti ai Piani di risparmio a lungo termine, PIR, per la verifica del rispetto dei limiti annuali e complessivi di investimento da parte di ciascun contribuente. Le istruzioni al modello precisano anche che in caso di trasferimento del PIR ad altro intermediario nel corso del periodo d’imposta, tenuto alla compilazione della sezione in argomento è l’intermediario presso il quale è detenuto il rapporto al 31 dicembre 2022 o alla data di chiusura del piano, se si tratta di data antecedente;

- nei quadri ST e SV sono stati previsti nuovi codici per tenere conto delle proroghe dei versamenti delle ritenute sui redditi di lavoro dipendente e assimilati, e delle relative trattenute di addizionali regionali e comunali, applicabili nell’anno 2022.

-

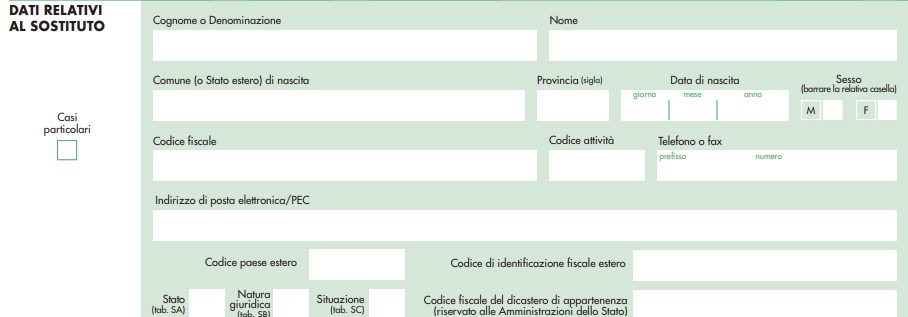

Modello 770/2023: quando va barrata la casella casi particolari?

Entro il prossimo 31 ottobre i sostituti d'imposta dovranno provvedere alla trasmissione telematica del Modello 770.

Nella compilazione del Frontespizio vi è la casella "casi particolari", vediamo chi riguarda.

Modello 770/2023: quando va barrata la casella casi particolari?

In particolare, il Frontespizio del Modello 770 contine:

- nella prima facciata, l’informativa ai sensi del D.Lgs. 30 giugno 2003, n. 196;

- nella seconda facciata, i riquadri:

- tipo di dichiarazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della dichiarazione,

- redazione.

La casella "cari particolari" contenuta nel quadro "dati relativi al sostituto" deve essere barrata per segnalare l’esistenza di un rappresentante fiscale di intermediario estero nonostante la presenza di una stabile organizzazione in Italia.

In particolare, si tratta di specifiche fattispecie previste dalla prassi in cui la stabile organizzazione svolge in Italia attività per le quali la stessa non assume il ruolo di sostituto d’imposta.

Leggi anche Modello 770/2023: prepararsi all'invio entro il 31 ottobre con alcune delle novità di quest'anno.

-

Modello 770/2023: quando va presentato?

Entro il prossimo 31 ottobre andrà presentato il Modello 770/2023.

La dichiarazione dei sostituti d’imposta deve essere presentata come previsto dal comma 4bis dell’art. 4 del D.P.R. 22 luglio 1998, n. 322 esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

Attenzione al fatto che, la dichiarazione si considera presentata nel giorno in cui è conclusa la ricezione dei dati da parte dell’Agenzia delle Entrate e la prova della presentazione è data dalla comunicazione attestante l’avvenuto ricevimento dei dati, rilasciata sempre per via telematica.

Occorre comunque sottolineare che il servizio telematico restituisce immediatamente dopo l’invio, un messaggio che conferma solo l’avvenuta ricezione del file e, in seguito, fornisce all’utente un’altra comunicazione attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della dichiarazione.

Per una sintesi delle regole del Modello 770/2023 con alcune delle novità di quest'anno leggi: Modello 770/2023: prepararsi all'invio entro il 31 ottobre.

Come sottolineato dalle istruzione al Modello 770/2023 nel caso di presentazione diretta da parte del dichiarante è necessario utilizzare i servizi telematici Entratel o Fisconline in base ai requisiti posseduti per il conseguimento dell’abilitazione.

Mentre si sottolinea che nella presentazione tramite un intermediario abilitato, gli intermediari individuati ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni, sono obbligati a trasmettere, per via telematica, all’Agenzia delle Entrate, sia le dichiarazioni da loro predisposte per conto del dichiarante sia quelle predisposte dal dichiarante stesso e per le quali hanno assunto l’impegno alla presentazione per via telematica.

-

Modello 770/2023: istruzioni per l’invio

Il modello 770/2023 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate entro il 31 ottobre 2023:

- i dati fiscali relativi alle ritenute operate nell’anno 2022,

- i relativi versamenti le eventuali compensazioni effettuate il riepilogo dei crediti,

- gli altri dati contributivi ed assicurativi richiesti.

Modello 770/2023: istruzioni per l'invio

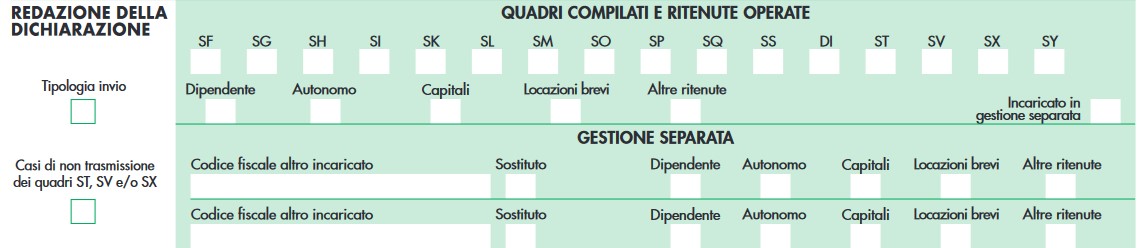

La sezione “Redazione della dichiarazione” del modello 770/2023 contiene le informazioni attinenti la scelta operata in relazione alla predisposizione e all’invio dei dati senza modifiche rispetto allo scorso anno.

Essa si compone di due parti:

- Quadri compilati e ritenute operate, che deve essere utilizzata per indicare i prospetti che compongono la dichiarazione, barrando la relativa casella;

- Gestione separata, da compilare se il sostituto intende trasmettere separatamente i flussi riferiti al Mod. 770/2023.

Nella sezione è presente il campo “Tipologia invio”, da compilare obbligatoriamente al fine di indicare la tipologia di invio che viene effettuata, indicando:

- codice 1 nel caso in cui il sostituto opti per trasmettere un unico flusso contenente i dati riferiti ai diversi redditi gestiti (lavoro dipendente, lavoro autonomo, capitale, locazione breve e diversi);

- codice 2 nel caso in cui il sostituto opti per inviare separatamente i dati relativi ai diversi redditi gestiti (lavoro dipendente, lavoro autonomo, capitale, locazione breve e diversi)

Attenzione al fatto che quest'anno, nella sezione “Quadri compilati e ritenute operate” è presente, a destra in basso, la nuova casella "Incaricato in gestione separata" da barrare a cura dell’intermediario incaricato.

In particoalre, la casella va barrata:

- tanto nell’ipotesi in cui il sostituto abbia aderito alla gestione separata inviando lui una parte dei dati e si sia contestualmente avvalso dell’ausilio dell’intermediario per la trasmissione dell’altra parte dei dati (situazione “mista”);

- quanto nell’ipotesi in cui il sostituto abbia aderito alla gestione separata affidando a degli intermediari la trasmissione dei dati della dichiarazione (situazione con solo invio dei dati da parte di intermediari).

Nella sotto sezione “Gestione separata” è presente la casella “Sostituto”, da barrare:

- dal sostituto il quale decida di effettuare invii separati, provvedendovi integralmente,

- ovvero dall’intermediario qualora il sostituto decida di effettuare invii separati, provvedendovi parzialmente e lasciando dunque ad un intermediario l’onere di inviare la restante parte dei dati.

-

Modello 770/2023: le novità del quadro SO

Il modello 770/2023 deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare entro il 31 ottobre in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati

- redditi di lavoro autonomo, provvigioni e redditi diversi

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010)

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96)

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

Attenzione al fatto che, l'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

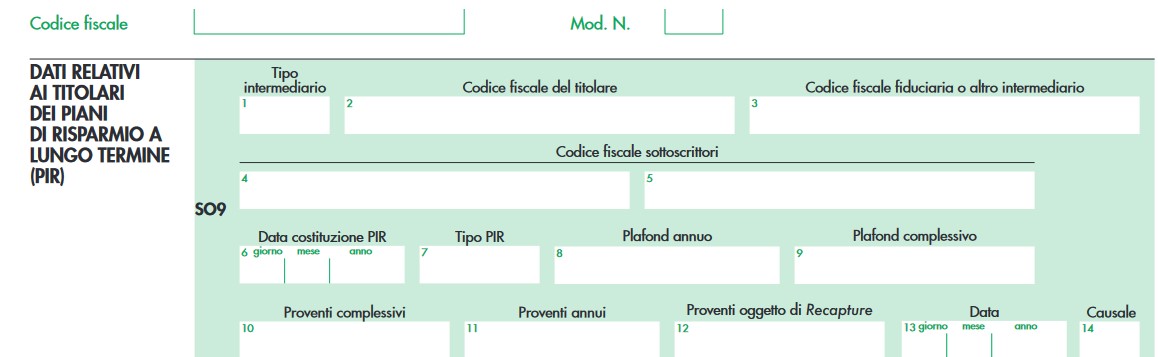

Modello 770/2023: le novità del quadro SO

Tra le novità del Modello 770 di quest'anno, si segnala quella del quadro SO.

Ricordiamo intanto che nel quadro SO devono essere indicati:

- i dati richiesti per l’effettuazione della comunicazione all’Amministrazione finanziaria ai sensi dell’art. 10, comma 1, del D.Lgs. 21 novembre 1997, n. 461,

- e i dati relativi agli investimenti nei PIR ordinari e alternativi.

In particolare, quest'anno, nel Quadro SO è inserita la sezione III denominata "DATI RELATIVI AI TITOLARI DEI PIANI DI RISPARMIO A LUNGO TERMINE (PIR) che contiene i righi da SO9 a SO 14

La sezione deve essere compilata da:

- intermediari abilitati all’apertura di un rapporto di custodia o amministrazione o di gestione di portafogli o altro stabile rapporto con esercizio dell’opzione per l’applicazione del regime del risparmio amministrato di cui all’articolo 6 del decreto legislativo 21 novembre 1997, n. 461, che hanno la gestione fiscale del PIR (residenti e non residenti operanti nel territorio dello Stato tramite stabile organizzazione o in regime di libera prestazione di servizi con nomina di un rappresentante fiscale in Italia scelto tra i predetti soggetti), nonché le società fiduciarie che hanno depositato il piano presso altro intermediario;

- imprese di assicurazione residenti, ovvero non residenti operanti nel territorio dello Stato tramite stabile organizzazione o in regime di libera prestazione di servizi con nomina di un rappresentante fiscale in Italia scelto tra i predetti soggetti.

Il rappresentante fiscale adempie negli stessi termini e con le stesse modalità previsti per i suindicati soggetti residenti.

Le istruzioni al Modello precisano che in caso di trasferimento ad altro intermediario nel corso del periodo d’imposta, è tenuto alla compilazione della presente sezione l’intermediario presso il quale è detenuto il rapporto al 31 dicembre 2022 o alla data di chiusura del piano, se antecedente.

Come precisato dalla circolare 10/E del 4 maggio 2022, i dati relativi alla tipologia di PIR sottoscritto e necessari alla verifica del rispetto del plafond annuale e complessivo utilizzato dal contribuente saranno oggetto di comunicazione, da parte dell’intermediario in qualità di sostituto di imposta presso cui è costituito il PIR, in sede di presentazione della dichiarazione dei sostituti d’imposta e degli intermediari (Modello 770).

-

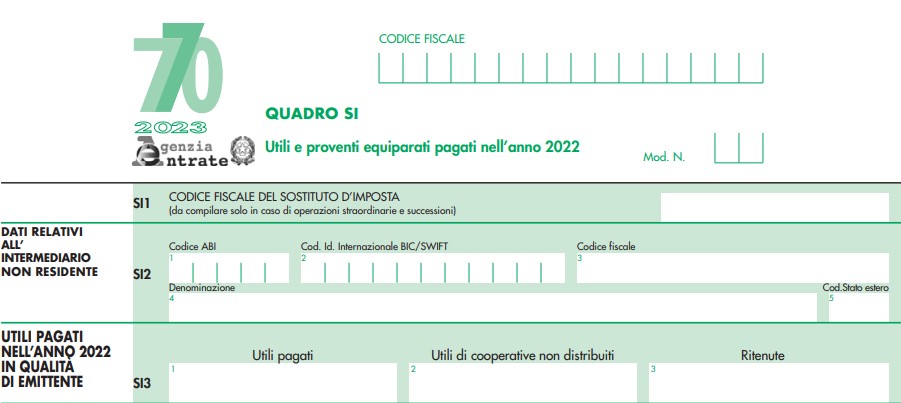

770/2023: le novità del Quadro SI

Il modello 770/2023 da inviare entro il 31 ottobre 2023 (anno d’imposta 2022) deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati

- redditi di lavoro autonomo, provvigioni e redditi diversi

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010)

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96)

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

L'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (16 marzo 2023 ovvero il 31 ottobre 2023) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Modello 770/2023: il Quadro SI

ll quadro SI del Modello 770/2023 deve essere utilizzato per indicare gli utili, pagati nell’anno 2022, derivanti dalla partecipazione in società ed enti soggetti all’imposta sul reddito delle società, nonché per l’indicazione dei dati relativi ai proventi equiparati agli utili.

A seguito delle modifiche intervenute con l’art. 2, comma 6, del decreto legge 13 agosto 2011, n.138 convertito con modificazioni dalla legge 14 settembre 2011, n. 148 gli utili devono essere indicati con esclusivo riferimento alla data di incasso non rilevando la data di delibera dei dividendi.In particolare, nel prospetto Utili pagati nell’anno 2022 in qualità di emittente (rigo SI3):

- le società per azioni,

- in accomandita per azioni,

- a responsabilità limitata,

- le cooperative a responsabilità limitata

- e gli altri enti commerciali soggetti all’Ires,

che nell’anno solare 2022 hanno corrisposto utili sotto qualsiasi forma e denominazione, devono indicare gli utili pagati nell’anno 2022 in qualità di emittente, compresi quelli relativi alle azioni immesse nel sistema di deposito accentrato gestito dalla Monte Titoli S.p.A.

Tra le novità di quest'anno vi è quella riguardante appunto il rigo SI3 nel quale sono state inserite due nuove colonne:

- la colonna 2 prevede l’indicazione degli utili delle società cooperative assoggettati a imposta anche se non distribuiti nell’anno 2022;

- la colonna 3 riguarda l’inserimento del totale delle ritenute versate nell’anno su questi utili riportati nel quadro ST.

Leggi anche Modello 770/2023: prepararsi all'invio entro il 31 ottobre con alcune delle novità di quest'anno.

-

Ravvedimento operoso sanzioni ritenute: i codici tributo necessari

Con Risoluzione n 18 del 28 aprile l'Agenzia delle entrate istituisce un pacchetto di nuovi codici tributo, con anche soppressioni e ridenominazioni.

In particolare, si tratta del versamento, con i modelli F24 ed F24 Ep (enti pubblici), delle sanzioni da ravvedimento relative a ritenute e trattenute dichiarate nel “Modello 770”, e ritenute Irpef sui redditi da lavoro dipendente relative alle Regioni Siciliana, Sardegna e Valle d’Aosta.

Nel dettaglio, per consentire il versamento, tramite modello F24, delle sanzioni dovute in caso di ravvedimento, di cui all’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472, riferite ad alcune ritenute e trattenute indicate nel “Modello 770”, le entrate istituiscono i codici tributo indicati nella tabella che seguente per i quali si riportano le modalità di compilazione degli altri campi del modello di pagamento.

Sezione Codice tributo Denominazione codice tributo Codice regione o codice ente rateazione/regione/prov/mese rif anno di riferimento erario 8947 Sanzione per ravvedimento su ritenute erariali – redditi di lavoro dipendente, assimilati e assistenza fiscale non presente mese di riferimento anno di riferimento erario 8948 Sanzione per ravvedimento su ritenute erariali – redditi di lavoro autonomo, provvigioni, redditi diversi e locazioni brevi non presente mese di riferimento anno di riferimento erario 8949 Sanzione per ravvedimento su ritenute erariali – redditi di capitale non presente mese di riferimento anno di riferimento regioni 8950 Sanzione per ravvedimento addizionale regionale Irpef trattenuta dai sostituti d’imposta – redditi di lavoro dipendente, assimilati e assistenza fiscale CODICE REGIONE (tabella T0 – codici delle Regioni e delle Province autonome) mese di riferimento anno di riferimento regioni 8951 Sanzione per ravvedimento addizionale regionale Irpef trattenuta dai sostituti d’imposta – redditi diversi CODICE REGIONE (tabella T0 – codici delle Regioni e delle Province autonome) mese di riferimento anno di riferimento IMU e altri tributi locali - 8952

- 8953

- Sanzione per ravvedimento addizionale comunale Irpef trattenuta dai sostituti d’imposta – redditi di lavoro dipendente, assimilati e assistenza fiscale

- Sanzione per ravvedimento addizionale comunale Irpef trattenuta dai sostituti d’imposta – redditi diversi

- CODICE CATASTALE DEL COMUNE (tabella T4 – codici catastali dei Comuni)

- CODICE CATASTALE DEL COMUNE (tabella T4 – codici catastali dei Comuni)

mese di riferimento anno di rifierimento I codici tributo sopra elencati sono esposti nelle sezioni del modello F24 indicate nella tabella precedente, esclusivamente in corrispondenza delle somme indicate nella colonna “importi a debito versati”. Il campo “Codice Regione” o “Codice ente/codice comune” è valorizzato rispettivamente con il codice della Regione o con il codice catastale del Comune destinatario. Tali codici sono reperibili nella “Tabella T0 – codici delle Regioni e delle Province autonome” e nella “Tabella T4 – Codici Catastali dei Comuni”, pubblicate sul sito internet dell’Agenzia delle entrate www.agenziaentrate.gov.it.

In sede di versamento, gli interessi dovuti sono cumulati al tributo che si intende ravvedere.

Per il versamento delle sanzioni in argomento mediante il modello “F24 enti pubblici” (F24 EP), si istituiscono i seguenti codici tributo, per i quali si riportano le modalità di compilazione degli altri campi del modello di pagamento

sezione codice tributo/causale denominazione codice riferimento A riferimento B Erario F 896E Sanzione per ravvedimento su ritenute erariali – redditi di lavoro dipendente, assimilati e assistenza fiscale non compilare non compilare anno di riferimento Erario F 897E Sanzione per ravvedimento su ritenute erariali – redditi di lavoro autonomo, provvigioni, redditi diversi e locazioni brevi non compilare non compilare anno di riferimento Erario F 898E Sanzione per ravvedimento su ritenute erariali – redditi di capitale non compilare non compilare anno di riferimento Regioni R 894E Sanzione per ravvedimento addizionale regionale Irpef trattenuta dai sostituti d’imposta – redditi diversi non compilare non compilare anno di riferimento Enti locali S 895E Sanzioni per ravvedimento su addizionale comunale Irpef trattenuta dai sostituti d’imposta – redditi diversi non compilare non compilare anno di riferimento Con la risoluzione vengono anche ridenominati alcuni codici tributo, si rimanda al testo del documento di prassi per approfondimento

Allegati: