-

IVA 2025: le novità del Quadro VO

Entro il 30 aprile occorre provvedere all'invio della Dichiarazione IVA 2025 per l'anno di imposta 2024.

A tal proposito le Entrate:

- con il Provvedimento n 9491 del 15 gennaio hanno approvato Modelli di dichiarazione IVA/2025 con le relative istruzioni,

- con il Provvedimento n 21479 del 28 gennaio, le necessarie specifiche tecniche per l'invio.

Tra le novità di quest'anno ve ne sono per il Quadro VO, vediamo maggiori dettagli.

IVA 2025: le novità del Quadro VO, righi VO18 e VO27

La Dichiaraizone IVA 2025 accoglie, tra le altre, novità per il Quadro VO .

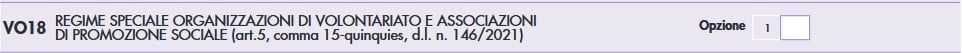

Nelle istruzioni al modello viene evidenziato che nella sezione 1 Opzioni rinunce e revoche agli effetti dell’imposta sul valore aggiunto del Quadro VO, è stato previsto il rigo VO18 riservato alle organizzazioni di volontariato e alle associazioni di promozione sociale che hanno scelto di optare, nell’ anno oggetto della presente dichiarazione, il 2024, per l’applicazione del regime previsto dall’art. 1, commi da 54 a 63, della legge n. 190 del 2014.

Nella sezione 2 Opzioni e revoche agli effetti delle imposte sui redditi, è stato introdotto il rigo VO27, riservato alle imprese giovanili in agricoltura che hanno optato per l’applicazione del regime fiscale agevolato previsto dall’art. 4, comma 1, della legge n. 36 del 2024.

Ricordiamo che ai sensi dell’art. 2 del d.P.R. 10 novembre 1997, n. 442, le opzioni e le revoche previste in materia di IVA e di imposte dirette devono essere comunicate, tenendo conto del comportamento concludente assunto dal contribuente durante l’anno d’imposta, esclusivamente utilizzando il quadro VO della dichiarazione annuale IVA.

Attenzione al fatto, che nelle ipotesi di esonero dalla presentazione della dichiarazione annuale, il quadro VO deve essere presentato in allegato alla dichiarazione dei redditi.A tal fine è prevista nel frontespizio del modello Redditi 2025 una specifica casella la cui barratura consente di segnalare la presenza del quadro VO compilato dai predetti soggetti.

Si evidenzia che il ricorso a tale modalità di comunicazione delle opzioni o delle revoche si rende necessario esclusivamente nell’ipotesi in cui il soggetto non sia tenuto a presentare la dichiarazione annuale IVA con riferimento ad altre attività svolte ovvero, come precisato dalla circolare n. 209/E del 27 agosto 1998, qualora l’esonero dall’obbligo di presentazione della dichiarazione permanga anche a seguito del sistema opzionale scelto.

Il quadro deve essere compilato per comunicare, mediante la barratura della casella corrispondente, l’opzione o la revoca delle modalità di determinazione dell’imposta o di un regime contabile diverso da quello proprio

Il quadro VO comprende cinque sezioni:- Sezione 1: opzioni, rinunce e revoche agli effetti dell’IVA;

- Sezione 2: opzioni e revoche agli effetti delle imposte sui redditi;

- Sezione 3: opzioni e revoche agli effetti sia dell’IVA che delle imposte sui redditi;

- Sezione 4: opzione e revoca agli effetti dell’imposta sugli intrattenimenti;

- Sezione 5: opzione e revoca agli effetti dell’IRAP.

-

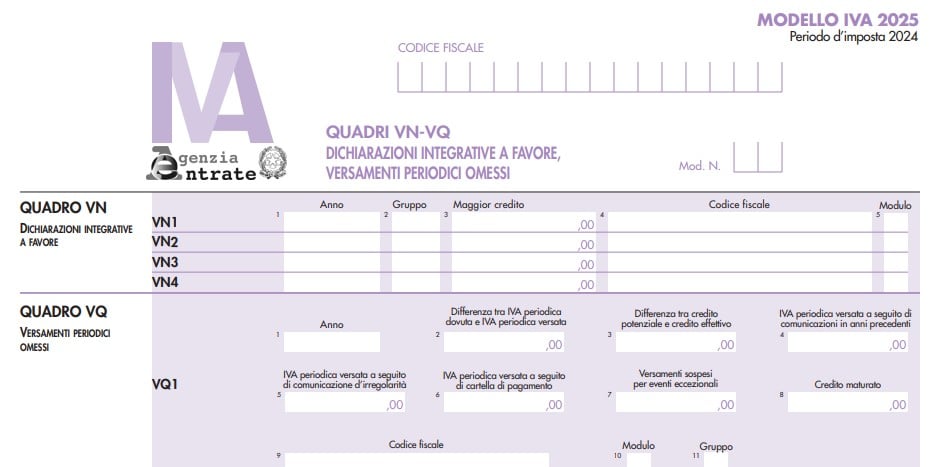

IVA 2025: il quadro VQ per i versamenti periodici omessi

Le Entrate hanno pubblicato il Modello e le istruzioni per la Dichiarazione IVA 2025 anno di imposta 2024.

Scarica qui Modello e istruzioni IVA 2025 per l'invio entro il 30 aprile.

Vediamo le istruzioni per il Quadro VQ per i versamenti mancanti, chi deve compilarlo e come, con anche un utile chiarimento dell'ADE fornito con Risposta a interpello n 81/2020 con istruzioni pratiche per il di credito IVA maturato per omessi versamenti.

IVA 2025: il quadro VQ per i versamenti mancanti

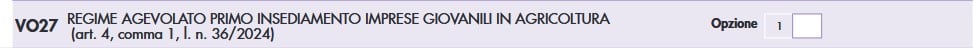

Il quadro VQ è stato previsto per consentire la determinazione del credito maturato a seguito di versamenti di IVA periodica non spontanei ovvero ripresi dopo la sospensione per eventi eccezionali, relativi ad anni d’imposta precedenti quello di riferimento della dichiarazione, vediamo come va compilato.

Nei righi VQ1 e seguenti i dati da indicare sono:

- colonna 1, l’anno d’imposta cui si riferisce l’IVA periodica non versata;

- colonna 2, la differenza, se positiva, tra l’IVA periodica dovuta e l’IVA periodica versata, pari alla differenza tra il campo 2 e la somma dei campi 3, 4 e 5 del rigo VL30 della dichiarazione annuale relativa all’anno d’imposta di colonna 1 ovvero del rigo VW30 nel caso di una procedura di liquidazione dell’IVA di gruppo;

- colonna 3, con riferimento all’anno d’imposta indicato in colonna 1, la differenza, se positiva, tra il credito che si sarebbe generato qualora l’IVA periodica dovuta fosse stata interamente versata entro la data di presentazione della relativa dichiarazione annuale (“credito potenziale”) e il credito effettivamente liquidato nel rigo VL33 della medesima dichiarazione. Il rigo va compilato solo se la predetta differenza è positiva e, in tal caso, va comunque compilato anche in assenza di versamenti non spontanei. Il “credito potenziale” è pari al risultato, se positivo, della somma algebrica dei seguenti campi del quadro VL della dichiarazione relativa all’anno d’imposta di colonna 1: (VL4 + VL11, col. 1 + VL12, col. 1 + VL24 + VL25 + VL26 + VL27 + VL28 + VL29 + VL30, col. 1 + VL31) – (VL3 + VL20 + VL21 + VL22 + VL23). Nel caso in cui i versamenti da indicare nelle colonne 5, 6 e 7 si riferiscono all’imposta relativa a una procedura di liquidazione dell’IVA di gruppo, il credito effettivamente liquidato è quello indicato nel rigo VW33 del quadro VW del prospetto IVA 26 PR mentre il credito potenziale è quello che risulta dalla somma algebrica, se positiva, dei seguenti campi del citato quadro VW della dichiarazione relativa all’anno d’imposta di colonna 1: (VW4 + VW25 + VW26 campo 1 + VW26 campo 2 + VW27 + VW28, col. 1 + VW29 + VW30, col. 1, + VW31) – (VW3 + VW20 + VW21 + VW22 + VW23 + VW24);

- colonna 4 l’ammontare dell’IVA periodica relativa all’anno d’imposta di colonna 1 versata, a seguito del ricevimento di comunicazioni d’irregolarità e/o a seguito della notifica di cartelle di pagamento e/o a seguito di versamenti precedentemente sospesi, fino alla data di presentazione della dichiarazione relativa all’anno d’imposta precedente. Tale importo è pari alla somma dei versamenti indicati nelle colonne 4, 5, 6 e 7 del quadro VQ del modello precedente, riferiti al medesimo anno di colonna 1;

- colonna 5, l’ammontare dell’IVA periodica relativa all’anno d’imposta di colonna 1 versata, a seguito del ricevimento di comunicazioni d’irregolarità (quota d’imposta dei versamenti effettuati con codice tributo 9001 e come anno di riferimento quello di colonna 1), nel periodo compreso tra il giorno successivo alla data di presentazione della dichiarazione relativa al 2023 e la data di presentazione della dichiarazione relativa al presente anno d’imposta;

- colonna 6, l’ammontare dell’IVA periodica relativa all’anno d’imposta di colonna 1 versata, a seguito della notifica di cartelle di pagamento, nel periodo compreso tra il giorno successivo alla data di presentazione della dichiarazione relativa al 2023 e la data di presentazione della dichiarazione relativa al presente anno d’imposta;

- colonna 7, l’ammontare dell’IVA periodica relativa all’anno d’imposta di colonna 1 versata, a seguito della ripresa dei versamenti dopo la sospensione per eventi eccezionali nel periodo compreso tra il giorno successivo alla data di predisposta;

- colonna 8, l’ammontare del credito che matura per effetto dei versamenti esposti nelle precedenti colonne 5, 6 e 7. L’importo del credito è pari al risultato, se positivo, del seguente calcolo: (col. 5 + col. 6 + col. 7) – il maggiore tra (col. 2 – col. 3 – col. 4) e 0;

- colonna 9 il codice fiscale del soggetto cui si riferiscono i versamenti qualora diverso dal soggetto che presenta la dichiarazione (ad esempio, in caso di incorporazione qualora l’IVA periodica non sia stata versata dall’incorporata e i relativi versamenti non spontanei siano effettuati dall’incorporante);

- colonna 10, in presenza di più moduli a seguito di trasformazioni sostanziali soggettive che comportano la compilazione di più sezioni 3 del quadro VL, il numero che individua il primo dei moduli riferiti al soggetto partecipante alla trasformazione (compreso il dichiarante) che ha effettuato i versamenti periodici IVA, a seguito del ricevimento di comunicazioni d’irregolarità e/o a seguito della notifica di cartelle di pagamento, prima dell’operazione straordinaria;

- colonna 11, da barrare da parte della società controllante di una procedura di liquidazione dell’IVA di gruppo qualora i versamenti indicati nelle colonne 5, 6 e 7 si riferiscono all’IVA periodica relativa alla medesima procedura.

Attenzione al fatto che la compilazione di più moduli a causa della presenza di più quadri VQ non modifica il numero di moduli di cui si compone la dichiarazione da indicare sul frontespizio.

IVA 2025: versamenti rateizzati dell’IVA periodica omessa

Relativamente al credito IVA maturato nel caso di versamenti rateizzati dell'IVA periodica omessa, le Entrate hanno pubblicato l'interpello n 81/2020.

Nel caso di specie l'istante riferiva di aver versato solo in parte l'IVA dovuta in base alle liquidazioni periodiche relative all'anno 2018.

A seguito di ricevimento della comunicazione di irregolarità, ai sensi dell'articolo 54-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, i debiti non versati tempestivamente erano in corso di pagamento rateale. Dalla liquidazione periodica di dicembre 2018 è emersa un'eccedenza IVA a credito che non è stato possibile esporre nel rigo VL33 "totale IVA a credito" della dichiarazione IVA annuale 2019 periodo d'imposta 2018.

Le istruzioni al modello chiariscono che "Nel calcolo del credito emergente dalla dichiarazione, infatti, occorre tenere conto esclusivamente dei versamenti effettuati. Qualora da tale calcolo emerga un importo negativo il presente rigo non deve essere compilato".

Di conseguenza, l'istante evidenzia che "la dichiarazione si chiude a zero" e che in tal modo il credito stesso "viene formalmente azzerato e non è quindi più utilizzabile né nelle liquidazioni IVA del 2019 né in compensazione tramite modello F24".

Chiede pertanto chiarimenti in merito alle modalità di recupero del credito.

Le Entrate specificano che nell'ipotesi in cui siano stati omessi i versamenti dell'IVA a debito risultante dalle liquidazioni periodiche, nel modello di dichiarazione IVA, in particolare, nel quadro VL "non vanno considerati i versamenti periodici omessi ma si tiene conto esclusivamente dell'IVA periodica versata, anche a seguito del ricevimento delle comunicazioni degli esiti del controllo automatizzato ai sensi dell'articolo 54-bis del D.P.R. n. 633 del 1972. In quest'ultimo caso, se i versamenti sono effettuati in forma rateale, occorre indicare la quota parte d'imposta corrisposta fino alla data di presentazione della dichiarazione e comunque non oltre il termine ordinario previsto per la presentazione della stessa. Il pagamento delle rate successive, nel corso degli anni corrispondenti al piano di rateazione, comporterà l'emersione di un credito IVA da indicare nella dichiarazione annuale di ciascun anno di riferimento.".

A tal fine, nel modello di dichiarazione IVA 2020 per il periodo d'imposta 2019 è stato istituito il quadro VQ di cui si è detto sopra: "per consentire la determinazione del credito maturato a seguito di versamenti di IVA periodica non spontanei"

L'importo così individuato, confluendo nel rigo VL12 – anch'esso di nuova istituzione – concorre alla determinazione del credito IVA annuale.

Tale chiarimento si rende utile alla comprensione dell'utilizzo del quadro VQ con le relative istruzioni riportate.

-

Precompilata IVA 2025: regole per quest’anno

Con il Provvedimento n 21477 del 28.01 l'Ade ha pubblicato le regole per la Precompilata IVA 2025.

In particolare, il periodo sperimentale di cui ai provvedimenti del Direttore dell’Agenzia delle entrate n. 183994 dell’8 luglio 2021, n. 9652 del 12 gennaio 2023 e n. 11806 del 19 gennaio 2024 è esteso alle operazioni effettuate nel 2025.

Viene modificato il provvedimento del Direttore dell’Agenzia delle entrate n. 183994 dell’8 luglio 2021 al punto 6.6. la parola “1.000” è sostituita dalla seguente “2.000”, di seguito i dettagli.

Mentre restano confermate le altre disposizioni contenute nei precedenti provvedimenti che di seguito vengono riepilogate.Precompilata IVA 2025: regole per quest’anno

L’articolo 4, comma 1, del decreto legislativo 5 agosto 2015, n. 127, modificato, da ultimo, dall’articolo 1, comma 10, del decreto-legge 22 marzo 2021, n. 41, prevede che, a partire dalle operazioni IVA effettuate dal 1° luglio 2021, in via sperimentale, nell’ambito di un programma di assistenza on line basato sui dati delle operazioni acquisiti con le fatture elettroniche e con le comunicazioni delle operazioni transfrontaliere nonché sui dati dei corrispettivi acquisiti telematicamente, l’Agenzia delle entrate mette a disposizione dei soggetti passivi dell’IVA residenti e stabiliti in Italia, nell’area riservata del sito internet dell’Agenzia stessa, in un’apposita sezione:

- le bozze dei registri IVA (di cui agli articoli 23 e 25 del decreto IVA),

- le bozze delle comunicazioni delle liquidazioni periodiche dell’IVA o LIPE.

Con il provvedimento del Direttore dell’Agenzia delle entrate n. 183994 dell’8 luglio 2021 sono state individuate le regole tecniche per:

- l’elaborazione delle bozze dei documenti del citato articolo 4,

- la platea dei destinatari,

- le modalità di accesso da parte degli operatori IVA e degli intermediari delegati.

Con il provvedimento del Direttore dell’Agenzia delle entrate n. 9652 del 12 gennaio 2023 è stata ampliata la platea dei soggetti destinatari dei documenti IVA elaborati dall’Agenzia ed esteso al 2023 il periodo di sperimentazione e succesivamente con il provvedimento del Direttore dell’Agenzia delle entrate n. 11806 del 19 gennaio 2024 è stato esteso il periodo sperimentale anche al 2024 per consolidare le funzionalità dell’applicativo web dei documenti IVA precompilati per una più corretta integrazione dei registri IVA proposti e per migliorare la determinazione della liquidazione IVA periodica e annuale.

Nel corso del 2024, per consentire una maggiore fruizione dei documenti IVA precompilati predisposti dall’Agenzia, è stata estesa ai registri IVA e alla Lipe la funzionalità di scarico dei documenti tramite i servizi in cooperazione applicativa machine to machine di cui al punto 8 del provvedimento del Direttore dell’Agenzia delle entrate n. 433608 del 24 novembre 2022, già attiva per i file delle fatture elettroniche, dei corrispettivi e degli elenchi A e B del bollo.

Tale funzionalità permette un colloquio automatico tra sistemi informatici, per consentire ai soggetti IVA e ai loro intermediari di acquisire nei propri sistemi gestionali i dati precompilati in via automatica, oppure utilizzarli per un confronto con le informazioni a loro disposizione.

Nel corso del 2025 la stessa funzione di scarico automatico verrà estesa anche alla dichiarazione IVA precompilata.

Pertanto, si ritiene opportuno prolungare il periodo sperimentatale anche al 2025 al fine di verificare l’utilizzo del nuovo servizio di scarico massivo in cooperazione applicativa dei documenti precompilati da parte dei soggetti IVA e degli intermediari.

Inoltre, a partire dall’anno 2025 le funzionalità previste nell’area web per la visualizzazione, modifica e integrazione dei registri IVA mensili saranno attivabili anche nel caso di un numero di operazioni mensili superiore a 1.000, ma inferiore a 2.000, incrementando del 100% il precedente limite di 1.000 operazioni fissato nel provvedimento dell’8 luglio 2021.

Nel caso di un numero di operazioni mensili superiore a 2.000, l’utente potrà solo scaricare i dati.

Restano confermate:

- le modalità di accesso all’applicativo web,

- le regole tecniche per l’elaborazione delle bozze dei documenti IVA,

- le modalità e i termini per la convalida dei registri e le connesse condizioni per la memorizzazione dei registri convalidati da parte dell’Agenzia delle entrate,

disciplinate con i precedenti provvedimenti del Direttore dell’Agenzia delle entrate.

Allegati: -

Differenze dati Iva 2021: modalità di comunicazione per l’adempimento spontaneo

Come di consueto, l'Agenzia delle Entrate ha pubblicato il Provvedimento del 15.07.2024 n. 29534 con il quale ha definito le modalità di comunicazione per promuovere l’adempimento spontaneo tra i soggetti titolari di partita IVA, mettendo in luce eventuali differenze tra i dati indicati nella dichiarazione annuale Iva relativamente al periodo d’imposta 2021 e le operazioni trasmesse telematicamente.

Elementi e informazioni disponibili ai contribuenti

Le informazioni messe a disposizione dall'Agenzia delle Entrate ai contribuenti soggetti passivi IVA riguardano:

- Dati fiscali delle fatture elettroniche riferiti a cessioni di beni e prestazioni di servizi tra soggetti residenti o stabiliti in Italia e verso le Pubbliche Amministrazioni.

- Corrispettivi giornalieri memorizzati e trasmessi telematicamente all’Agenzia.

- Dati della Dichiarazione annuale IVA da cui emergono eventuali anomalie per l'anno 2021.

Modalità di comunicazione

Le informazioni vengono trasmesse al domicilio digitale dei contribuenti e sono consultabili nell’area riservata del portale dell’Agenzia delle Entrate ("Cassetto fiscale" e "Fatture e Corrispettivi"). Questi dati includono:

- Il codice fiscale del contribuente.

- L'anno d’imposta e il numero identificativo della comunicazione.

- Il totale delle operazioni IVA trasmesse telematicamente.

- Dettagli delle anomalie riscontrate e modalità per regolarizzare errori o omissioni.

Richiesta di informazioni e segnalazione di errori

I contribuenti possono richiedere ulteriori informazioni o segnalare eventuali errori tramite gli intermediari incaricati della trasmissione delle dichiarazioni, utilizzando le modalità indicate nella comunicazione ricevuta.

I dati e gli elementi raccolti sono resi disponibili alla Guardia di Finanza attraverso strumenti informatici per facilitare le attività di controllo e verifica.

Regolarizzazione degli errori

I contribuenti possono correggere errori o omissioni usufruendo delle riduzioni delle sanzioni previste dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472, in base al tempo trascorso dalla commissione delle violazioni.

Allegati: -

Dichiarazione IVA 2024: lettere dal Fisco in arrivo

Con il Provvedimento n 264078 del 12 giugno le Entrate dettano le regole per le comunicazioni per la promozione dell’adempimento spontaneo nei confronti dei soggetti per i quali risulta per il periodo d’imposta 2023 la mancata

presentazione della dichiarazione IVA ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euroDichairazione IVA 2024: come ravvedere omissioni o mancanze

Il provvedimento specifica che i contribuenti stanno ricevendo nel proprio cassetto fiscale o all'indirizzo PEC fornito al Fisco le informazioni relative alle verifiche effettuate.

L’Agenzia delle Entrate utilizza i dati delle fatture elettroniche emesse e dei corrispettivi giornalieri memorizzati e trasmessi telematicamente dai contribuenti soggetti passivi IVA per verificare per l’anno d’imposta 2023:

- l’eventuale mancata presentazione della dichiarazione IVA

- ovvero la presentazione della stessa senza la compilazione del quadro VE o con operazioni attive dichiarate per un ammontare inferiore a 1.000 euro.

Le operazioni attive dichiarate sono pari al volume d’affari (importo del rigo VE50) aumentato dell’importo delle cessioni di beni ammortizzabili e passaggi interni (importo del rigo VE40).

L’Agenzia delle Entrate mette a disposizione le informazioni per una valutazione in ordine alla correttezza dei dati in suo possesso al fine di consentire al contribuente di fornire elementi e informazioni in grado di giustificare la presunta anomalia rilevata.

Ciò premesso, il Fisco dispone che i contribuenti che non hanno presentato la dichiarazione IVA relativa al periodo di imposta 2023 possono regolarizzare la posizione presentando la dichiarazione entro novanta giorni decorrenti dal 30 aprile 2024, con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13, comma 1 lettera c), del decreto legislativo 18 dicembre 1997, n. 472.

Allegati:

I contribuenti che hanno presentato la dichiarazione IVA relativa al periodo di imposta 2023 possono regolarizzare gli errori e le omissioni eventualmente commessi presentando una dichiarazione integrativa con il versamento delle maggiori imposte, degli interessi e delle sanzioni in misura ridotta come previsto dall’articolo 13 del decreto legislativo 18 dicembre 1997, n. 472.

Restano, infine, dovute autonomamente, in sede di ravvedimento le sanzioni ridotte per le cosiddette violazioni prodromiche. -

Dichiarazione IVA: esigibilità operazioni ante e post fallimento

Con Risposta a interpello n 127 del 3 giugno le Entrate replicano ad un curatore fallimentare che chiede chiarimenti sull'esigibilità IVA delle operazioni ante fallimento e relativa compilazione della dichiarazione annuale IVA (articolo 8 del dPR 22 luglio 1998, n. 322).

L'istante, dichiarata fallita con sentenza del 2023, ha continuato ad operare nel settore della distribuzione di energia elettrica e gas in ambito nazionale, in adempimento della normativa vigente, al fine di evitare interruzioni del servizio alle utenze finali, sino al passaggio dei POD ad altro gestore.

Viene riferito che "in ottemperanza al disposto di cui all'art. 42 l.f. che onera il Curatore alla gestione del patrimonio del soggetto fallito, ha provveduto a richiedere il pagamento delle partite non fatturate ai Clienti/utenti finali, sia per il periodo ante fallimento (non avendovi provveduto l'Organo di gestione della [ALFA]) sia post fallimento (…) All'esito dell'incasso del corrispettivo, avvenuto quindi in epoca successiva alla declaratoria di fallimento, è stata emessa ex artt. 6 e 21 DPR 633/1972 da parte dello scrivente Curatore la relativa fattura. Le fatture ricevute in data successiva a quella di dichiarazione di fallimento sullo SDI sono quasi tutte caratterizzate dal fatto che non è possibile individuare la ripartizione del consumo secondo la competenza tra periodo ante e post fallimento: ciò in quanto non è indicato il consumo ripartito per il periodo di competenza ma solo per un intervallo cronologico posto a cavallo (ad esempio dal 0103 al 3105). […]».

Pertanto, l'istante chiede di sapere:

- come vada compilata la dichiarazione annuale IVA/2024 periodo 2023 al fine di tenere separati i risultati riferibili alle operazioni ante fallimento da quelli riferibili alle operazioni realizzate nel corso del periodo d'imposta 2023, anche al fine di utilizzare in compensazione l'eccedenza a credito IVA emergente da tale periodo;

- le sorti dell'IVA, relativa a prestazione di servizi per la fornitura di Energia Elettrica e Gas art. 21 DPR 633/72 per le prestazioni rese e ricevute ante e post fallimento e incluse in fatture rispettivamente emesse e ricevute dopo la dichiarazione di fallimento, nell'oggettiva impossibilità di determinare correttamente la competenza rispetto a detti periodi.

Dichiarazione IVA: compilazione per operazioni ante e post fallimento

L'agenzia delle Entrate con la risposta ad interpello n. 230 del 2021, nota all'istante, ha chiarito che ogni qualvolta l'evento generatore del debito IVA si verifichi prima dell'apertura della procedura concorsuale […], la circostanza che l'IVA diventi esigibile nel corso della procedura non ne modifica la natura, sicché il credito non può considerarsi prededucibile ma partecipa alla ripartizione dell'attivo con gli altri crediti concorsuali.

Fatta tale premessa, in assenza di una specifica modulistica che consenta di segregare il debito IVA riferito al fallito, emerso in un periodo d'imposta diverso da quello di apertura della procedura concorsuale, è possibile presentare la dichiarazione annuale IVA 2021 seguendo le istruzioni per la compilazione di cui al punto A del paragrafo 2.3 ''Fallimento e liquidazione coatta amministrativa'', nonostante il fallimento sia stato aperto nel 2019.

In particolare, l'istante deve presentare una dichiarazione con due moduli, indicando:

- nel primo, dopo aver barrato la casella posta al rigo VA3, le operazioni effettuate nel periodo ante fallimento la cui IVA è divenuta esigibile e/o detraibile nel 2020,

- nel secondo le operazioni attive e passive effettuate nel periodo d'imposta 2020.

Secondo le istruzioni del modello, laddove emerga un debito IVA dalle operazioni relative al periodo ante fallimento, «…occorre riportare nel quadro VX solo il credito o il debito risultante dal quadro VL del modulo relativo al periodo successivo alla dichiarazione di fallimento …in quanto i saldi risultanti dalla sezione 3 del quadro VL dei due moduli non possono essere né compensati né sommati tra loro».

L'eventuale eccedenza a credito IVA emergente dal quadro VX può essere utilizzata per compensare, mediante modello F24, debiti fiscali e contributivi maturati successivamente all'apertura del fallimento.

Resta fermo, come già chiarito dalla Direzione regionale, l'obbligo della curatela di trasmettere all'Agenzia delle entrate la comunicazione delle operazioni relative al periodo ante fallimento, la cui imposta è divenuta esigibile dopo l'apertura del fallimento al fine di consentirne l'insinuazione tardiva al passivo.

L'agenzia conclude che, laddove, in attesa di questa risposta, sia già stata presentata la dichiarazione IVA/2024 per il periodo d'imposta 2023, applicando i criteri di ripartizione descritti dall'istante e con cui l'agenzia non concorda, la stessa andrà tempestivamente sostituita/integrata per non incorrere nell'errata liquidazione dell'imposta.

Allegati: -

Dichiarazione IVA 2024: i soggetti non residenti con e senza rappresentante

Il modello di dichiarazione annuale IVA/2024 deve essere utilizzato per presentare la dichiarazione IVA concernente l’anno d’imposta 2023.

In base all’art. 8 del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni, la dichiarazione IVA, relativa all’anno 2023

deve essere presentata nel periodo compreso tra il 1° febbraio e il 30 aprile 2024.Attenzione al fatto che, ai sensi degli artt. 2 e 8 del d.P.R. 22 luglio 1998, n. 322, le dichiarazioni presentate entro novanta giorni dalla scadenza del termine sono valide, salvo l’applicazione delle sanzioni previste dalla legge

Come evidenziato dalle istruzioni il tra i casi particolari di dichiarazione IVA vi è quella dei soggetti non residenti, vediamo le relative regole.

Dichiarazione IVA 2024. i soggetti non residenti con e senza rappresentante

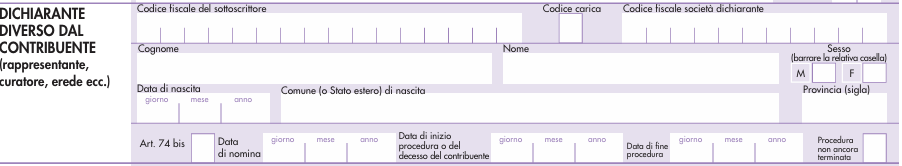

Nel Modello IVA 2024 il riquadro "Dichiarante diverso dal contribuente" deve essere compilato soltanto nel caso in cui il dichiarante (colui che sottoscrive la dichiarazione) sia un soggetto diverso dal contribuente cui si riferisce la dichiarazione.

Il riquadro deve essere compilato con l’indicazione del codice fiscale della persona fisica che sottoscrive la dichiarazione, del codice di carica corrispondente nonché dei dati anagrafici richiesti.

Nelle ipotesi in cui il dichiarante sia una società che presenta la dichiarazione IVA per conto di un altro contribuente, deve

essere compilato anche il campo denominato “Codice fiscale società dichiarante”, indicando, in tal caso, nell’apposito

campo il codice di carica corrispondente al rapporto intercorrente tra la società dichiarante e il contribuente.In tale ipotesi rientrano, ad esempio, la società nominata rappresentante fiscale da un soggetto non residente, ai sensi dell’art. 17, terzo comme e altre.

Per i soggetti non residenti le istruzioni evidenziano il caso del:

- soggetto non residente che ha operato mediante rappresentante fiscale, in questo caso la dichiarazione relativa al soggetto estero, i cui dati devono essere indicati nel riquadro contribuente, è presentata dal rappresentante fiscale che deve indicare i propri dati nel riquadro dichiarante riportando il codice carica 6. Nell’ipotesi in cui il soggetto non residente abbia variato durante l’anno d’imposta il rappresentante fiscale mediante il quale ha operato, la dichiarazione deve essere presentata dal rappresentante fiscale operante al momento di presentazione della dichiarazione, il quale indicherà i propri dati nel riquadro dichiarante riassumendo in un unico modulo tutti i dati delle operazioni effettuate nell’anno dal soggetto non residente

- soggetto non residente che ha operato mediante identificazione diretta ai sensi dell’art. 35-ter In tale ipotesi la dichiarazione deve essere presentata indicando nel riquadro contribuente i dati del soggetto non residente; per i soggetti diversi dalle persone fisiche devono essere indicati nel riquadro dichiarante i dati del rappresentante riportando il codice carica 1.

Le istruzioni precisano inoltre che i soggetti non residenti, che si sono identificati direttamente ai fini IVA nel territorio dello Stato ai sensi dell’art. 35-ter, presentano la dichiarazione tramite il servizio telematico Entratel.

Per tali soggetti l’abilitazione al servizio telematico Entratel viene rilasciata dal Centro Operativo di Pescara, via Rio

Sparto 21, 65129 Pescara, contestualmente all’attribuzione della Partita IVA, sulla base dei dati contenuti nella

dichiarazione per l’identificazione diretta e della stampa dell’allegato che il soggetto diverso da persona fisica stampa dopo aver effettuato la pre-iscrizione al servizio Entratel.Il predetto ufficio provvede alla spedizione a mezzo posta al richiedente o alla consegna ad un soggetto incaricato (munito di idonea delega e del documento di riconoscimento proprio e del delegante) della busta virtuale, il cui numero viene utilizzato per il prelievo del pincode necessario per la generazione dell’ambiente di sicurezza e, se l’utente è una persona fisica, delle credenziali valide per l’accesso all’area autenticata del sito web dell’Agenzia delle entrate.