-

Responsabilità del Liquidatore per omesso versamento IVA

Con la Sentenza n. 2057 del 2024 la Cassazione ribadisce e specifica le responsabilità del Liquidatore di una società per l'omesso versamento IVA.

Nel caso di specie si tratta del liquidatore di una srl che ha omesso di versare il debito IVA derivante dalla dichiarazione, debito scaduto subito dopo la sua nomina.

La Cassazione ha confermato la sentenza di condanna in sede penale per il reato di Omesso Versamento IVA previsto dall'art 10 ter del Dlgs n 74/2000, vediamo i motivi della decisione.

Debito IVA: è responsabile il liquidatore nominato poco prima della scadenza del pagamento

In sintesi la Cassazione evidenzia che il liquidatore di una srl, nominato poco prima della scadenza del termine di pagamento del debito IVA, derivante dalla dichiarazione dei redditi, è responsabile per il reato di omesso versamento IVA.

Il suo difensore aveva dedotto, a sua difesa, due circostanze:

- la data di nomina, immediatamente antecedente alla scadenza del termine per il versamento dell’imposta, derivandone a suo avviso la mancata conoscenza della necessità di adempiere all’obbligo di legge;

- il periodo di formazione del debito tributario verificatosi in un momento antecedente alla sua nomina derivandone in questo caso l’assenza di obblighi inerenti a somme imputabili ad altro periodo e diverso d’imposta.

In dettagli, il difensore ha dedotto che la sentenza impugnata ha omesso di considerare l'impossibilità per l'imputato di adempiere.

Come rappresentato alla Corte d'appello, la s.r.l. era in stato di liquidazione da oltre un anno quando l'imputato era stato nominato liquidatore.

La data di nomina è a ridosso della scadenza dell'obbligo di pagamento penalmente sanzionato.

L'omesso accantonamento delle somme dovute a titolo di IVA al momento della percezione dei corrispettivi per le prestazioni non era riferibile al liquidatore, ma nel momento in cui l'imputato ha assunto la carica di liquidatore, la società era del tutto priva di liquidità e non aveva accesso al credito.

La Cassazione ha confermato la decisione dei giudici di merito non considerando quanto addotto dal difensore.

Omesso versamento IVA: le responsabilità del liquidatore

Secondo la Cassazione la sentenza impugnata ha fondato il suo giudizio:

- sulla dichiarazione ai fini IVA presentata per conto della società, dal cui quadro VL risulta il debito in contestazione,

- e sugli accertamenti dell'Amministrazione finanziaria, tra i quali la comunicazione alla precisata società dell'accertamento, da parte degli uffici dell'Erario, del mancato versamento dell'IVA alla data del 3 aprile 2018 (data di elaborazione del documento).

Gli atti indicati sono sicuramente qualificabili come documenti a norma dell'art. 234 cod. proc. pen., e quindi, sono stati legittimamente acquisiti al fascicolo per il dibattimento ed utilizzati per la decisione.

Per completezza, la Cassazione specifica che gli atti indicati sono sicuramente idonei, anche in concreto, a dare dimostrazione dell'imposta dovuta e dell'omesso versamento della stessa, stante l'assenza di qualunque specifico elemento di segno diverso o comunque tale da ingenerare dubbi sulla loro genuinità, attendibilità e concludenza.

Manifestamente infondate sono anche le censure che contestano l'affermazione di sussistenza del dolo, deducendo che la sentenza impugnata ha omesso di considerare l'impossibilità di adempiere da parte dell'imputato, in particolare perché lo stesso era stato nominato legale rappresentante in prossimità della scadenza, e già allora la stessa era priva di liquidità e non aveva accesso al credito.

La precedente giurisprudenza richiamata dalla Cassazione

La Cassazione precisa che da una recente decisione, risponde del delitto di cui all'art. 10-ter d.lgs. n. 74 del 2000 il liquidatore di società di capitali subentrato dopo la presentazione della dichiarazione di imposta e prima della scadenza del versamento, che ometta di versare all'Erario le somme dovute sulla base della dichiarazione, non trovando applicazione le limitazioni fissate dall'art. 36 del d.P.R. 29 settembre 1973, n. 602, che fa espresso riferimento alle sole imposte sui redditi e non esclude implicitamente la riferibilità al liquidatore dell'art. 10-ter citato, disciplinando esclusivamente la fase della riscossione tributaria dell'obbligazione solidale, di natura civilistica, di quest'ultimo per il pagamento dei tributi non versati.

Ciò posto, va data applicazione al principio costantemente affermato dalla giurisprudenza di legittimità, secondo cui risponde del reato di omesso versamento di IVA (art. 10-ter, d.lgs. 74 del 2000), quanto meno a titolo di dolo eventuale, il soggetto che, subentrando ad altri nella carica di amministratore o liquidatore di una società di capitali dopo la presentazione della dichiarazione di imposta e prima della scadenza del versamento, omette di versare all'Erario le somme dovute sulla base della dichiarazione medesima, senza compiere il previo controllo di natura puramente contabile sugli ultimi adempimenti fiscali, in quanto attraverso tale condotta lo stesso si espone volontariamente a tutte le conseguenze che possono derivare da pregresse inadempienze

Nella specie, peraltro, l'attuale ricorrente non ha nemmeno allegato di aver assunto la carica senza aver effettuato le verifiche in ordine ai debiti fiscali dal cui inadempimento dipende la sua penale responsabilità.

Né, d'altro canto, egli, a fronte della assenza di liquidità e del rifiuto di concessione di crediti da parte delle banche, può ritenersi impossibilitato a prendere iniziative utili ad escludere la propria responsabilità, perché avrebbe potuto anche, ben prima della scadenza penalmente sanzionata, chiedere la dichiarazione di fallimento della società.

Invero, come già precisato dalla giurisprudenza, non risponde del reato di omesso versamento di IVA persino chi, pur avendo presentato la dichiarazione annuale, non è poi tenuto, anche per fatti sopravvenuti, al pagamento dell'imposta nel termine previsto dall'art. 10-ter d.lgs. n. 74 del 2000, salvo che il pubblico ministero non dimostri che il soggetto abbia inequivocabilmente preordinato la condotta rispetto all'omissione del versamento.

Alla dichiarazione di inammissibilità del ricorso segue la condanna del ricorrente al pagamento delle spese processuali, nonché – ravvisandosi profili di colpa nella determinazione della causa di inammissibilità – al versamento a favore della cassa delle ammende, della somma di euro tremila, così equitativamente fissata in ragione dei motivi dedotti.

-

Credito IVA soc. non operativa: quando si può rigenerare?

Con Risposta a interpello n 10 del 17 gennaio le Entrate trattano il caso di una società considerata non operativa in un periodo di imposta in cui aveva richiesto in compensazione un credito risultante dalla Dichiarazione IVA annuale.

L'istante chiede «come possa ricostituire il credito IVA tramite il pagamento rateale di cui al piano di ammortamento».

Credito IVA soc. non operativa: quando si può rigenerare?

Nel caso di specie la società ha chiesto chiarimenti in merito all'utilizzo in compensazione dell'eccedenza IVA a credito per le società che non hanno superato il ''test di operatività'' di cui all'articolo 30 della legge 23 dicembre 1994, n. 724

La società riceveva un avviso di accertamento dall'Agenzia delle Entrate avente ad oggetto la restituzione di un rimborso IVA pari a € 140.000,00, sulla base dei presupposti di mancata operatività di cui all'art. 30, legge 724/1994.

A fronte della richiesta, l'istante provvedeva a presentare istanza di rateizzazione, ottenendo la suddivisione del pagamento in n. 72 rate mensili.

Ai fini dell'utilizzo del credito IVA l'istante riferisce di essere risultata operativa nel 2011e pertanto, il credito IVA di € 140.000,00, una volta ratealmente restituito, non è da considerarsi perduto e può essere liberamente utilizzato.

Ciò premesso, essa chiede «come possa ricostituire il credito IVA tramite il pagamento rateale di cui al piano di ammortamento».

In sintesi le entrate replicano che il credito IVA risultante dalla dichiarazione annuale chiesto a rimborso e successivamente contestato dall’Amministrazione finanziaria per mancanza dei presupposti di operatività può essere “rigenerato”, previa restituzione integrale di quanto rimborsato, nel caso in cui, nelle annualità successive, il contribuente sia risultato congruo e coerente ai fini degli Studi di settore.

L'agenzia sottolinea che nel caso di specie, per stessa ammissione dell'istante, con riferimento al triennio 2009-2011, la società è risultata non operativa per soli i periodi d'imposta 2009 e 2010 e non anche per il 2011, ricorrendo una delle cause di «esclusione/disapplicazione della normativa dell'art. 30, legge n. 724/1994 la stessa è infatti risultata congrua e coerente «ai fini degli studi di settore (cod. 11), come si evince dalla dichiarazione Mod. Unico SP 2012.

Si tratta, in particolare, spiega l'agenzia, dell'esimente prevista dall'articolo 30, comma 1, n. 6sexies), che opera ex lege, nel senso che, in presenza di [una o più cause di esclusione ndr], in ogni caso ed indipendentemente dal reddito conseguito, la società non potrà considerarsi ''non operativa'', senza che il contribuente debba fornire alcuna prova contrari.

Il ricorrere, per il 2011, della causa di esclusione sopra indicata, comporta, altresì, il venir meno di uno dei presupposti per la perdita definitiva del credito IVA maturato.

Nel presupposto, dunque, dell'effettivo ricorrere di una causa di esclusione e dell'effettiva esistenza del credito IVA in commento, si ritiene che l'istante possa rigenerare il credito IVA oggetto di recupero, previo riversamento delle 72 rate mensili.

Credito IVA soc. non operativa: il rigo VL40 del Modello IVA

Le entrate inoltre sottolineano che, nelle Istruzioni per la compilazione del Modello IVA 2023 (cosa confermata dal Modello IVA 2024 appena pubblicato), con riferimento al Rigo VL40, viene chiarito che è possibile «indicare l'ammontare corrispondente al credito riversato, al netto delle somme versate a titolo di sanzione e interessi, qualora nel corso del periodo d'imposta oggetto della presente dichiarazione siano state versate somme richieste con appositi atti di recupero emessi a seguito dell'indebito utilizzo in compensazione di crediti esistenti ma non disponibili (ad es. utilizzo in compensazione del credito IVA in mancanza del visto di conformità previsto dall'art. 10, comma 1, lett. a), n. 7, del decreto legge n. 78 del 2009). Attraverso tale esposizione, la validità del credito oggetto di riversamento viene rigenerata ed equiparata a quella del credito formatosi nel periodo d'imposta relativo alla presente dichiarazione».

Pertanto si ritiene che, limitatamente alle somme rateali effettivamente pagate ogni anno, l'istante possa indicare, nel rigo VL40 della dichiarazione IVA annuale, la quota di credito IVA così ''ripristinata'', che confluirà in tal modo nel quadro VX, ove sarà possibile chiederne il rimborso, sussistendo le condizioni enucleate dall'articolo 30 del decreto IVA ovvero destinarlo in detrazione e/o in compensazione.

L'utilizzo del credito resta, in ogni caso, subordinato alla preventiva esposizione nella dichiarazione annuale.

Ciò, ancor di più nel caso di specie, ove il riversamento del credito è eseguito non mediante il modello F24, ma utilizzando bollettini/moduli di pagamento o mediante addebito diretto su conto corrente.

In tale evenienza, sarà peraltro essenziale che l'istante conservi la documentazione relativa ai versamenti eseguiti, al fine di poterla esibire all'ufficio nel caso in cui emergano anomalie in sede di controllo.

Allegati: -

Dichiarazione IVA entro il 2 maggio: ultimi giorni per invio telematico

Entro il 2 maggio occorre inviare telematicamente la dichiarazione IVA 2023 periodo 2022.

In particolare, sono obbligati alla presentazione della dichiarazione annuale IVA tutti i contribuenti esercenti attività d’impresa ovvero attività artistiche o professionali, di cui agli artt. 4 e 5, titolari di partita IVA.

Sono previsti casi di esonero dalla presentazione.

L’IVA dovuta in base alla dichiarazione annuale deve essere versata entro il 16 marzo di ciascun anno nel caso in cui il relativo importo superi euro 10,33 (10,00 euro per effetto degli arrotondamenti effettuati in dichiarazione).

Il soggetto IVA può:

- versare in un’unica soluzione entro il 16 marzo oppure rateizzare maggiorando dello 0,33% mensile l’importo di ogni rata successiva alla prima;

- versare in unica soluzione entro il 30 giugno con la maggiorazione dello 0,40% per ogni mese o frazione di mese successivi al 16 marzo oppure rateizzare dalla data di pagamento, maggiorando dapprima l’importo da versare con lo 0,40% per ogni mese o frazione di mese successivi al 16 marzo e quindi aumentando dello 0,33% mensile l’importo di ogni rata successiva alla prima.

Attenzione al fatto che, è possibile la trasmissione entro novanta giorni dalla scadenza con l’applicazione delle sanzioni da 250 a 2.000 euro, a meno che il contribuente, contestualmente alla presentazione tardiva, provveda al ravvedimento operoso.

Per il calendario delle scadenze leggi anche: Dichiarazione Iva 2023: termini e modalità di versamento del saldo Iva

Modelli e istruzioni per dichiarare l'IVA del 2022

Ricordiamo che, con Provvedimento n 11378 del 13 gennaio sono stati approvati i Modelli IVA 2023 anno di imposta 2022.

In particolare, sono stati approvati i seguenti modelli, con le relative istruzioni, concernenti le dichiarazioni relative all’anno 2022 da presentare ai fini dell’imposta sul valore aggiunto:

a) Modello IVA/2023 composto da:

- il frontespizio, contenente anche l’informativa relativa al trattamento dei dati personali;

- i quadri VA, VB, VC, VD, VE, VF, VJ, VH, VM, VK, VN, VL, VP, VQ, VT, VX, VO, VG, VS, VV, VW, VY e VZ;

b) Modello IVA BASE/2023 composto da:

- il frontespizio, contenente anche l’informativa relativa al trattamento dei dati personali;

- i quadri VA, VB, VE, VF, VJ, VH, VL, VP, VX e VT.

Scarica qui

Si specifica che il modello IVA/2023 potrà essere trasmesso all’agenzia delle Entrate dal 1° febbraio ed entro il 2 maggio 2023.

ATTEZIONE Con successivo provvedimento del 27 gennaio le Entrate hanno approvato anche le specifiche tecniche relative al modello. Scarica qui.

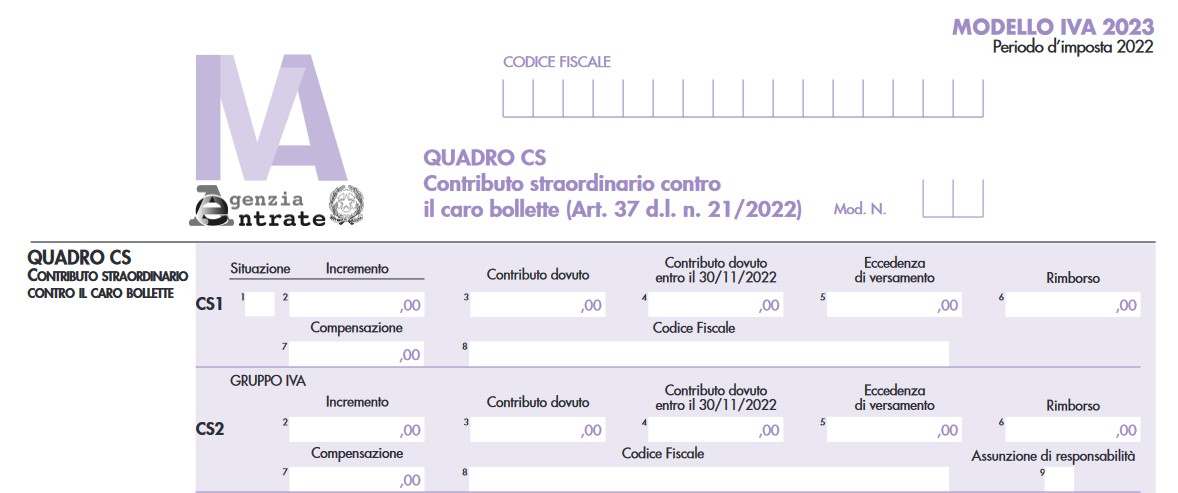

Modelli e istruzioni per dichiarare l'IVA del 2022: la novità del quadro CS

Nei modelli IVA/2023 e IVA BASE/2023, è stato introdotto il quadro CS per consentire ai soggetti passivi del contributo straordinario contro il caro bollette (articolo 37 del decreto-legge 21 marzo 2022, n. 21, convertito, con modificazioni, dalla legge 20 maggio 2022, n. 51, e modificato dal decreto-legge 17 maggio 2022, n. 50, e dalla legge 29 dicembre 2022, n. 197) di assolvere i relativi adempimenti dichiarativi come previsto dal punto 2.1. del provvedimento del 17 giugno 2022. In proposito leggi: Contributo straordinario caro bollette: chi deve pagare entro il 30.06

Il quadro deve essere compilato dai soggetti che:

- verificata la sussistenza delle condizioni per l’applicazione del contributo, risultino tenuti ad effettuare i relativi versamenti

- e dai soggetti che per effetto di quanto previsto dall’articolo 1, comma 121, lettere a) e b), della legge n. 197 del 2022 risultino tenuti al versamento dell’importo residuo entro il 31 marzo 2023 ovvero intendano chiedere a rimborso o utilizzare in compensazione il maggior importo versato.

Allegati:

-

Saldo IVA 2022: entro il 16 marzo

Entro il 16 marzo 2023 dovrà essere effettuato il versamento del saldo IVA relativo all’anno 2022 che risulta dalla Dichiarazione IVA 2023.

Sinteticamente, si ricorda che il versamento:

- è dovuto se d'importo almeno pari a 10,33 euro (10,00 euro per effetto degli arrotondamenti effettuati in dichiarazione);

- deve essere effettuato utilizzando il modello F24 telematico con codice tributo 6099.

Attenzione al fatto che la scadenza di pagamento può essere differita ai termini previsti per il pagamento del saldo delle imposte dirette, usufruendo anche dell'ulteriore differimento di 30 giorni pagando la maggiorazione dello 0,40%.

Il versamento potrà essere eseguito in un'unica soluzione oppure a rate, applicando gli interessi dello 0,33% mensili.

Saldo IVA 2022: entro il 16 marzo

Il versamento del saldo IVA 2022 è fissato al al 16 marzo.

Tale termine può essere differito al termine fissato per il saldo delle imposte sui redditi.

Pertanto, per individuare il termine di versamento è fondamentale ricordare le scadenze previste per il versamento delle imposte sui redditi e in particolare:

- persone fisiche e società di persone di cui all'art 5 del TUIR:

- entro il 30 giugno dell'anno di presentazione della dichiarazione dei redditi,

- dal 1 luglio al 30 luglio con la maggiorazione dello 0,40% (differimento di 30 giorni)

- soggetti IRES:

- entro l’ultimo giorno del 6° mese successivo a quello di chiusura del periodo d’imposta, che per le società con esercizio coincidente con l’anno solare coincide con il 30 giugno,

- dal 1° luglio al 30 luglio con la maggiorazione dello 0,40% per le società con esercizio coincidente con l’anno solare (differimento di 30 giorni)

Si sottolinea che l'importo dovuto per il saldo IVA può essere versato:

- in un’unica soluzione;

- in forma rateale (versando gli anche gli interessi) scegliendo direttamente nel momento del versamento con il modello F24.

Saldo IVA 2022: come si paga

Il versamento dell’IVA deve essere effettuato tramite il modello F24 con le modalità telematiche, direttamente dal soggetto interessato o tramite intermediario abilitato.

Ai fini del pagamento è possibile avvalersi dei seguenti servizi:

- F24 On Line: per i contribuenti che hanno il “pincode” di abilitazione al servizio. Ricordiamo che per poter avere tale servizio è necessario avere un conto corrente in una banca convenzionata con l’Agenzia delle Entrate, sul quale saranno addebitate le somme;

- F24 cumulativo: per gli incaricati della trasmissione telematica delle dichiarazioni che intendono eseguire i versamenti on line delle somme dovute dai loro clienti con addebito diretto sui conti correnti bancari di questi ultimi o sul conto corrente dell’intermediario medesimo;

- Home/remote banking: tali sistemi sono collegati al circuito Corporate Banking Interbancari (CBI) del sistema bancario o altri sistemi di home banking offerti dagli istituti di credito o dalle Poste Italiane S.p.A.

Si precisa che ai fini della compilazione del modello F24 occorrerà indicare all’interno della Sezione “Erario”:

- il codice tributo “6099”;

- il codice tributo "1668" per gli interessi rateali (se si è scelta la rateizzazione)

- il numero della rata che si sta versando ed il numero totale delle rate (ad esempio, “0106” per la prima rata di 6, “0101” se si è scelto il versamento in unica soluzione);

- l’anno di riferimento “2022”;

- l’importo del saldo IVA dovuto, a tal proposito occorre segnalare che:

-

- se il versamento è effettuato in unica soluzione entro il 16.03.2023, l’importo da indicare va esposto nel modello F24 arrotondato all’unità di euro perché è quello risultante dalla dichiarazione Iva annuale;

- se il versamento è differito a giugno/luglio e/o è rateizzato, l’importo va esposto nel modello F24 al centesimo di euro.

- l’importo del credito disponibile (ad esempio, IRPEF, IRES, ecc.) eventualmente utilizzato in compensazione del saldo IVA.

-

Precompilata IVA: dal 15 febbraio possibile modificare e inviare

Con comunicati stampa del 10 e del 13 febbraio le Entrate informano della partenza, della Precompilata IVA 2023.

Nuove semplificazioni fiscali arrivano anche per le Partite Iva.

Le Entrate ricordano che la dichiarazione annuale IVA si aggiunge agli altri documenti precompilati per le Partite Iva e resi disponibili dal secondo semestre 2021, come i registri e le comunicazioni delle liquidazioni periodiche (Lipe).

La precompilata IVA consente all’Agenzia delle entrate di contribuire al raggiungimento dell’obiettivo fissato dal Piano Nazionale di Ripresa e Resilienza (Pnrr) per semplificare gli adempimenti di imprese e professionisti, la cui deadline è fissata per il mese di giugno 2023.

Precompilata IVA/2023: le date da ricordare

Dal 10 febbraio è attiva la dichiarazione Iva precompilata, che consentirà a 2,4 milioni di imprese e professionisti di visualizzare e scaricare il proprio modello con i dati relativi all’anno d’imposta 2022 inseriti direttamente dall’Agenzia delle Entrate.

Dal 15 febbraio sarà poi possibile modificarlo, integrarlo e procedere all’invio.

Precompilata IVA/2023: chi può accedere

Il servizio della precompilata IVA/2023 disponibile nel portale “Fatture e corrispettivi” è disponibile per le imprese e i lavoratori autonomi che rientrano nella platea definita dai provvedimenti dell’8 luglio 2021 e del 12 gennaio 2023.

In particolare, si tratta di:

- soggetti passivi residenti e stabiliti in Italia che effettuano la liquidazione trimestrale, con esclusione di alcune categorie come quelle che operano in particolari settori di attività o per i quali sono previsti regimi speciali ai fini Iva (ad esempio, editoria, vendita di beni usati, agenzie di viaggio),

- con il provvedimento del 12 gennaio 2023 sono stati inoltre inclusi nella platea, tra gli altri, i produttori agricoli (o coloro che svolgono attività agricole connesse) e gli agriturismi.

Precompilata IVA/2023: istruzioni per accedere

dal 10 febbraio per visualizzare la dichiarazione annuale predisposta dall’Agenzia:

- occorre entrare con le proprie credenziali all’interno del portale “Fatture e corrispettivi”

- accedere alla sezione dedicata ai Documenti IVA precompilati in cui è presente la nuova sezione “Dichiarazione annuale IVA”.

Inoltre, dal 15 febbraio, sarà invece possibile:

- modificare e integrare i quadri del modello,

- aggiungere i quadri che non sono precompilati,

- inviare la dichiarazione,

- effettuare il pagamento dell’imposta da versare con addebito diretto sul proprio conto, o in alternativa, stampare il modello F24 precompilato e procedere al pagamento con le modalità ordinarie. Si può procedere al pagamento dell’Iva a debito, scegliendo:

- la data di versamento,

- il numero delle rate in cui suddividere il pagamento,

- calcolare l’importo totale da versare (comprensivo di eventuale maggiorazione e interessi) e il dettaglio delle eventuali rate,

- il nuovo servizio consente, eventualmente, di inviare una dichiarazione correttiva o una dichiarazione integrativa.

Il comunicato stampa della agenzia spiega come la bozza della dichiarazione Iva è stata elaborata grazie:

- ai dati dei registri Iva precompilati, anche se non validati,

- ai dati dei corrispettivi giornalieri trasmessi telematicamente,

- ai dati della dichiarazione Iva dell’anno d’imposta precedente

- e ad altre informazioni presenti in Anagrafe tributaria (per esempio, i versamenti con F24).

-

IVA 2022 per le attività di spettacolo, intrattenimento e per le ASD

Le attività di intrattenimento, quelle di spettacolo e le associazioni sportive dilettantistiche (ASD) seguono spesso regimi IVA particolari. In vista della scadenza il 2 maggio 2022 per la presentazione della dichiarazione IVA 2022 (anno d'imposta 2021), in questo articolo riepiloghiamo la disciplina.

Regime forfettario IVA 2022 per le attività di intrattenimento

Il regime IVA delle attività di intrattenimento è un regime forfettario disciplinato dall’articolo 74, sesto comma del Testo Unico IVA (DPR 633/72) costituisce il naturale regime IVA per i soggetti che esercitano attività di organizzazione di giochi, di intrattenimenti e delle altre attività indicate nella tariffa allegata al d.P.R. n. 640/1972, ai quali viene comunque consentito di avvalersi della facoltà di optare per l’applicazione dell’imposta nei modi ordinari. In particolare, ai sensi del d.P.R. 442/97 che disciplina le modalità di comunicazione delle opzioni in materia di imposta sul valore aggiunto e di imposte dirette, i soggetti tenuti a comunicare l’opzione esercitata nell’anno 2021 devono barrare la casella 1 del rigo VO7. L’opzione è valida fino a quando non è revocata e comunque per almeno un quinquennio. Attenzione va prestata al fatto che la comunicazione della revoca deve essere effettuata barrando la casella 2 del rigo VO7.

Il regime forfettario IVA presenta queste caratteristiche principali:

- applicazione dell’IVA sulla stessa base imponibile dell’imposta sugli intrattenimenti;

- forfetizzazione della detrazione;

- esonero dagli adempimenti contabili, compreso quello relativo alla presentazione della dichiarazione annuale;

- obbligo di adozione della contabilità separata per le attività diverse da quelle di intrattenimento;

- versamento dell’IVA con le stesse modalità e termini dell’imposta sugli intrattenimenti. Si ricorda che il pagamento di entrambe le imposte deve essere effettuato mediante l’utilizzo del modello di pagamento unificato (modello F24) indicando i codici tributo

- 6728 relativo all’imposta sugli intrattenimenti

- 6729 relativo all’IVA forfetaria connessa all’imposta sugli intrattenimenti.

In generale, i soggetti che organizzano le attività elencate nella tariffa allegata al d.P.R. n. 640/1972 e che applicano il regime forfetario di cui sopra sono obbligati

- ad emettere fattura limitatamente alle prestazioni di pubblicità, di sponsorizzazione, di cessioni o concessioni di diritti di ripresa televisiva e di trasmissione radiofonica comunque connesse alle attività di cui alla tariffa.

- a certificare mediante titoli di accesso emessi attraverso appositi misuratori o biglietterie automatizzate, i corrispettivi per l’ingresso o l’occupazione del posto e quindi per partecipare all’intrattenimento e i corrispettivi delle altre attività soggette all’imposta sugli intrattenimenti.

Grande attenzione deve essere prestata al fatto che l’articolo 74, sesto comma, DPR 633/72 esclude dal campo di applicazione del regime in esame le operazioni non soggette ad imposta sugli intrattenimenti, ivi comprese le prestazioni pubblicitarie, eventualmente effettuate nell’esercizio di attività di intrattenimento. Ne consegue, pertanto, l’attrazione delle stesse nel regime IVA ordinario. Da ciò deriva limitatamente alle predette operazioni:

- la determinazione della base imponibile secondo i criteri generali;

- la determinazione della detrazione secondo i principi dettati dall’articolo 19;

- l’osservanza degli obblighi di liquidazione e di presentazione della dichiarazione annuale.

Attività di spettacolo: dichiarazione IVA 2022

Per quanto riguarda le attività di spettacolo è previsto un particolare regime agevolativo con base imponibile pari al 50% dell’ammontare complessivo dei corrispettivi riscossi, con totale indetraibilità dell’IVA assolta sugli acquisti per

- i soggetti che effettuano spettacoli viaggianti

- gli esercenti le altre attività di spettacolo indicate nella tabella C allegata al d.P.R. n. 633/1972 che hanno realizzato nell’anno precedente un volume d’affari non superiore a 25.822,84 euro.

Il regime agevolativo costituisce il naturale regime IVA per i soggetti che effettuano spettacoli viaggianti e per i contribuenti minori esercenti attività di spettacolo, ai quali viene comunque consentito di avvalersi della facoltà di optare per l’applicazione dell’imposta nei modi ordinari. L’opzione deve essere comunicata nella dichiarazione annuale IVA relativa al periodo d’imposta in cui il contribuente ha operato la scelta. Pertanto, i soggetti tenuti a comunicare l’opzione relativa all’anno 2021 devono barrare la casella 1 del rigo VO14. La comunicazione della revoca, invece, deve essere effettuata barrando la casella 2 del medesimo rigo VO14.

Si ricorda che l’opzione è valida fino a quando non è revocata e comunque per almeno un quinquennio. Tuttavia il superamento del limite di 25.822,84 euro di volume d’affari comporta il venir meno della possibilità di applicare il regime agevolativo a partire dall’anno solare successivo.L'Agenzia delle Entrate ha fornito recenti indicazioni sul tema:

- nella risposta 506 del 10.12.2019: si veda l'articolo Spettacoli teatrali dal vivo senza obbligo di corrispettivi telematici

- nel prinicipio di diritto 26 del 17.12.2019: si veda l'articolo Acquisto ticket eventi online: trattamento IVA

Attenzione va prestata all’obbligo di istituire una contabilità separata per le attività che rientrano nel campo di applicazione del regime agevolativo in esame, qualora il soggetto svolga anche altre attività.

Infine, per quanto riguarda gli adempimenti contabili, l’articolo 8 del d.P.R. 30 dicembre 1999, n. 544, recante norme per la semplificazione degli adempimenti dei contribuenti in materia di imposta sugli intrattenimenti, prevede per i soggetti, che effettuano spettacoli viaggianti nonché quelli che svolgono le altre attività spettacolistiche di cui alla tabella C, che hanno realizzato nell’anno precedente un volume d’affari non superiore a 50.000,00 euro:

- esonero dall’obbligo di annotazione dei corrispettivi;

- esonero dall’obbligo di liquidazione e di effettuazione dei versamenti dell’imposta;

- conservazione delle fatture ricevute;

- possibilità di certificare i corrispettivi mediante ricevuta o scontrino fiscale;

- versamento annuale dell’imposta;

- presentazione della dichiarazione annuale.

Associazioni e società sportive dilettantistiche e soggetti assimilati

In generale, l’art. 90 L.289/2002 prevede le seguenti tipologie soggettive operanti nel settore dello sport dilettantistico:

- associazioni sportive prive di personalità giuridica disciplinata dagli articoli 36 e seguenti del codice civile;

- associazioni sportive con personalità giuridica di diritto privato ai sensi del regolamento di cui al d.P.R. 10 febbraio 2000, n. 361;

- società sportive dilettantistiche di capitali (ivi comprese le società cooperative) senza fine di lucro.

Si ricorda che il regime forfettario IVA ex art. 74, sesto comma, applicabile alle società ed associazioni sportive dilettantistiche, alle associazioni senza scopo di lucro e alle associazioni pro-loco che si avvalgono delle disposizioni recate dalla legge n. 398 del 1991, si estende anche alle associazioni bandistiche e cori amatoriali, filodrammatiche, di musica e danza popolare legalmente riconosciute senza fine di lucro che effettuino la medesima opzione. Nei confronti delle società e associazioni sportive dilettantistiche e soggetti assimilati, che optano per l’applicazione delle disposizioni recate dalla legge n. 398/1991, il particolare regime IVA disciplinato dal sesto comma dell’articolo 74, trova applicazione anche per quei proventi percepiti nell’esercizio di attività non soggette ad imposta sugli intrattenimenti.

Pertanto, le società e le associazioni sportive dilettantistiche, le associazioni senza scopo di lucro e le associazioni pro-loco, le associazioni bandistiche e cori amatoriali, filodrammatiche, di musica e danza popolare legalmente riconosciute senza fine di lucro, per comunicare l’opzione effettuata nell’anno 2021, provvederanno a barrare la casella 1 del rigo VO30. Attenzione va prestata al fatto che l’opzione è vincolante per almeno un quinquennio.

Tuttavia, la perdita in corso d’anno dei requisiti necessari per l’accesso ai benefici concessi dalla legge n. 398/1991, comporta l’applicazione dell’IVA secondo i criteri generali a decorrere dal mese successivo a quello in cui i requisiti stessi sono venuti meno. Si ricorda che il limite per avvalersi del regime agevolato recato dalla legge n. 398/1991, è fissato a 400.000 euro dall’art. 90, comma 2, della legge 27 dicembre 2002, n. 289, come modificato dall’art. 1, comma 50, della legge 11 dicembre 2016, n. 232. La comunicazione della revoca deve essere effettuata barrando la casella 2 del rigo VO30.

È inoltre opportuno chiarire che restano invece obbligati a tutti gli adempimenti IVA – ivi compreso quello della presentazione della dichiarazione annuale – le società e le associazioni sportive dilettantistiche (ovvero centri o circoli sportivi gestiti in forma associativa) nonché le altre associazioni ad esse collegate normativamente, che non hanno optato per l’applicazione delle disposizioni di cui alla legge n. 398/1991 e che, non svolgendo attività di intrattenimento, non rientrano nel regime speciale forfetario previsto dall’art. 74, 6° comma.

Ti potrebbe interessare l'ebook:

- Giochi e Scommesse – disciplina e adempimenti amministrativi e fiscali; eBook in pdf di 494 pagine

- Crediti imposta cinema musica videogiochi (eBook 2023) – disciplina dei crediti di imposta