-

Le imposte indeducibili e quelle parzialmente deducibili sui modelli Redditi 2023

La dichiarazione dei Redditi, tra le altre cose, è quell’adempimento che per l’impresa fa da raccordo tra la normativa civile e fiscale.

Per le imprese che redigono il bilancio, e in generale per i contribuenti in contabilità ordinaria, le imposte sono una componente da rilevare in contabilità in base al principio civilistico della competenza economica, a nulla interessando il fatto che queste siano deducibili o meno dal reddito d’impresa.

Da un punto di vista fiscale il discorso è molto diverso, in quanto la deduzione è regolata dal comma 1 dell’articolo 99 del TUIR, secondo il quale “le imposte sui redditi e quelle per le quali è prevista la rivalsa, anche facoltativa, non sono ammesse in deduzione. Le altre imposte sono deducibili nell'esercizio in cui avviene il pagamento”.

Quindi, la normativa fiscale dispone che sono indeducibili:

- le imposte sui redditi (IRES o IRPEF, a seconda del contribuente);

- le imposte per cui è prevista la rivalsa (IVA ed altre imposte minori).

Si accompagnano a queste le imposte la cui indeducibilità, parziale o totale, discende non dall’articolo 99 del TUIR ma da altre norme, spesso dalle stesse norme che le hanno istituite.

Le imposte fiscalmente deducibili dal reddito d’impresa (come ad esempio la TARI), lo sono nell’esercizio in cui avviene il pagamento.

Alla luce del fatto che la deducibilità fiscale di una imposta non è questione che interessa il bilancio d’esercizio, il quale attrae tutto, alla dichiarazione dei Redditi del contribuente viene affidato il compito di mettere in relazione le due linee normative.

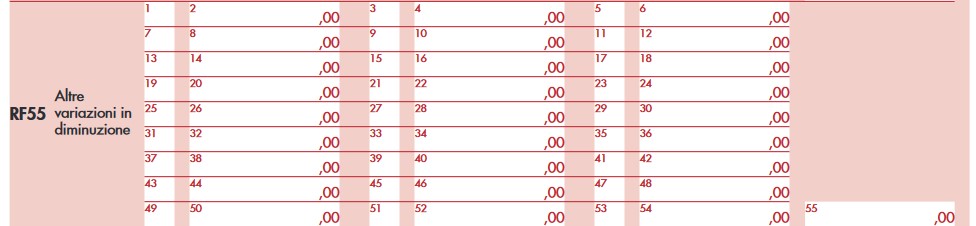

Il primo ad essere interessato dalla questione è il rigo RF16 del modello Redditi SC 2023, denominato “Imposte indeducibili o non pagate (art. 99, comma 1)”, sul quale il contribuente dovrà esporre l’importo delle imposte rilevate per competenza ma indeducibili, e quelle rilevate per competenza, potenzialmente deducibili, ma non pagate (e quindi deducibili nell’anno fiscale in cui avverrà il pagamento)

La compilazione del rigo interessa le imposte esposte in Conto Economico; se, per qualsiasi motivo, queste transitano invece solo dallo Stato Patrimoniale (come accade, ad esempio, per l’IVA indetraibile a diretta imputazione del costo del bene capitalizzato), l’esposizione sul rigo RF16 non è prevista.

Caso più complesso di compilazione del modello Redditi SC 2023 è quello delle imposte parzialmente deducibili, come ad esempio possono essere l’IMU e l’IRAP; in questo caso:

- sul rigo RF16 sarà indicato l’intero ammontare dell’imposta di competenza (la quota indeducibile maggiorata di quella deducibile), come variazione in aumento;

- sul rigo RF55, denominato “Altre variazioni in diminuzione”, sarà indicato l’ammontare deducibile dell’imposta, come variazione in diminuzione

Come già accennato, la questione riguarda generalmente le imprese che redigono in bilancio, le quali, di solito, sono società di capitali, per cui i riferimenti inseriti sono quelli relativi al modello Redditi SC 2023.

Però le medesime modalità di esposizione in dichiarazione sono previste anche per le società di persone e le imprese individuali in contabilità ordinaria, nei quali casi si adopereranno i righi RF16 e RF55 del modello Redditi SP 2023 e del modello Redditi PF 2023.

Alle imprese in contabilità semplificata non è richiesta l’indicazione sia della variazione in aumento che di quella in diminuzione, essendo sufficiente esporre, tra le variazioni in diminuzione (al rigo RG22 tra gli “Altri componenti negativi”), la quota deducibile dell’imposta versata.

-

Locazione casa: è deducibile il contributo versato al coniuge?

Con la Circolare n 15 del 19 luglio le Entrate hanno diffuso i chiarimenti utili a caf e professionisti per la presentazione della dichiarazione dei redditi 2023.

In merito alle somme corrisposte al coniuge separato viene ricordato che, in linea generale sono deducibili dal reddito complessivo i versamenti periodici effettuati al coniuge, anche se residente all’estero, a seguito di:

- separazione legale ed effettiva,

- scioglimento o annullamento del matrimonio o di cessazione dei suoi effetti civili,

nella misura indicata nel provvedimento dell’autorità giudiziaria o nell’accordo raggiunto, a seguito della convenzione di negoziazione assistita da uno o più avvocati o dinanzi all’Ufficiale dello stato civile, di separazione personale, di cessazione degli effetti civili o scioglimento del matrimonio, di modifica delle condizioni di separazione o di divorzio, di cui agli artt. 6 e 12 del d.l. n. 132 del 2014.

Nel dettaglio, nella prossima dichiarazione dei redditi 2023 saranno deducibili anche le somme per il "contributo casa"

ovvero le somme corrisposte per:

- il pagamento del canone di locazione

- e delle spese condominiali dell’alloggio del coniuge separato

- che siano disposti dal giudice, quantificabili e corrisposti periodicamente.

La quantificazione del “contributo casa”, se non stabilito direttamente dal provvedimento dell’autorità giudiziaria, può essere determinata per relationem qualora il provvedimento preveda, ad esempio, l’obbligo di pagamento dell’importo relativo al canone di affitto o delle spese ordinarie condominiali relative all’immobile a disposizione dell’ex coniuge. Nel caso in cui dette somme riguardino l’immobile a disposizione della moglie e dei figli, la deducibilità è limitata alla metà delle spese sostenute (Circolare 24.04.2015 n. 17/E, risposta 4.1).

Attenzione al fatto che gli assegni e le somme sono deducibili fino a concorrenza del reddito complessivo.

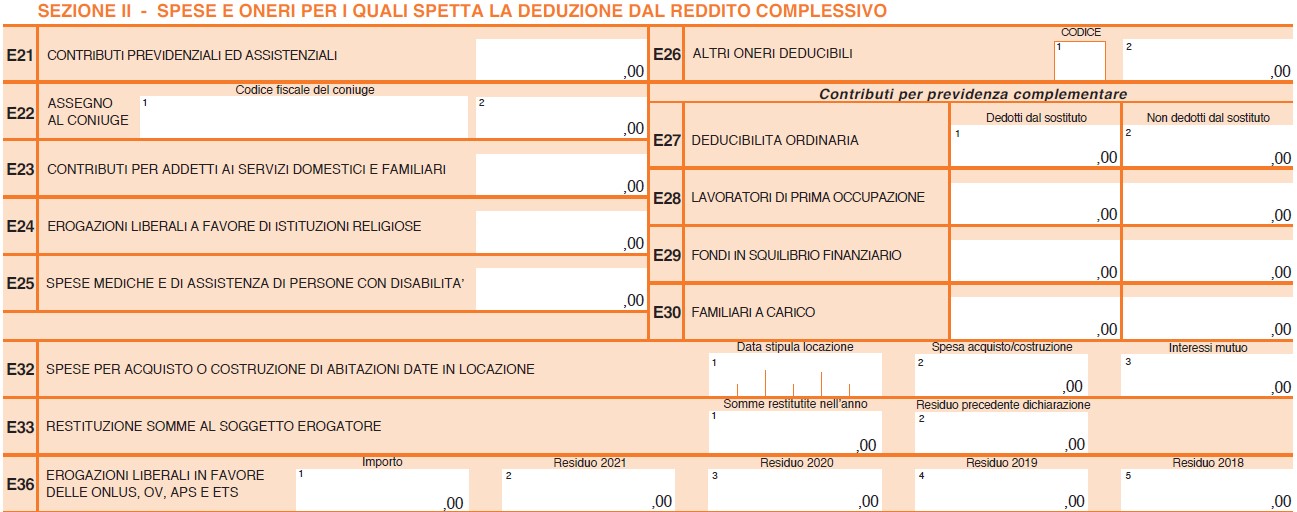

Il contributo casa nel Modello 730/2023 va indicato nel quadro E sezione II al rigo E 22 in colonna 2.

Infatti in colonna 2 sono indicati gli assegni periodici, compresi gli importi stabiliti a titolo di spese per il canone di locazione e spese condominiali, disposti dal giudice (c.d. “contributo casa”) corrisposti al coniuge, anche se residente all’estero in seguito alla separazione legale ed effettiva o allo scioglimento o annullamento o alla cessazione degli effetti civili del matrimonio come indicato nel provvedimento dell’autorità giudiziaria.

Nell’importo non devono essere considerati gli assegni destinati al mantenimento dei figli. Se il provvedimento non distingue la quota per l’assegno periodico destinata al coniuge da quella per il mantenimento dei figli, l’assegno si considera destinato al coniuge per metà del suo ammontare. Inoltre, non sono deducibili le somme corrisposte in un’unica soluzione al coniuge separato.

Leggi anche Assegno periodico corrisposto al coniuge: la deducibilità in dichiarazione 2023

-

Redditi PF 2023: le scadenze di giugno

Il Modello REDDITI è un modello tramite il quale è possibile presentare la dichiarazione fiscale.

Nei singoli modelli sono evidenziate le sigle che individuano le diverse categorie di contribuenti tenuti ad utilizzare il modello di dichiarazione:

- PF per le persone fisiche,

- ENC per gli enti non commerciali ed equiparati,

- SC per le società di capitali, enti commerciali ed equiparati,

- SP per le società di persone ed equiparate.

Modello Redditi PF 2023: le scadenze di giugno

Il contribuente deve verificare se è obbligato a presentare la dichiarazione o se rientra nelle ipotesi di esonero.

Sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2022 e non rientrano nei casi di esonero;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

Il modello dichiarativo Redditi PF 2023 deve essere presentato:

- dalle persone fisiche entro il 30 giugno 2023 per il tramite di un ufficio postale,

- ovvero in alternativa può essere trasmesso in modalità telematica direttamente dal contribuente o per il tramite di un intermediario abilitato, entro il 30 novembre 2023.

In merito alle modalità, la dichiarazione REDDITI Persone Fisiche può essere presentata:

a) per via telematica, direttamente dal dichiarante;

b) per via telematica, tramite un intermediario abilitato,

c) consegnando una copia cartacea presso un qualsiasi ufficio postale nei casi previsti.Si precisa che il servizio telematico di presentazione restituisce immediatamente dopo l’invio, un messaggio che conferma solo l’avvenuta ricezione del file e in seguito fornisce all’utente un’altra comunicazione attestante l’esito dell’elaborazione effettuata sui dati pervenuti, che, in assenza di errori, conferma l’avvenuta presentazione della dichiarazione.

In merito ai pagamenti, si specifica che, tutti i versamenti a saldo che risultano dalla dichiarazione, compresi quelli relativi al primo acconto, devono essere eseguiti:

- entro il 30 giugno 2023 (saldo anno precedente e acconto)

- ovvero entro il 30 luglio 2023 con la maggiorazione dello 0,40%.

Infatti i contribuenti che scelgono di versare le imposte dovute (saldo per l’anno 2022 e prima rata di acconto per il 2023) nel periodo dal 1° luglio al 30 luglio 2023 devono applicare sulle somme da versare la maggiorazione dello 0,40 per cento a titolo di interesse corrispettivo.

Si specifica che i termini che scadono di sabato o in un giorno festivo sono prorogati al primo giorno feriale successivo.

L’acconto IRPEF è dovuto quando supera i 52 euro ed è versato:

- in unica soluzione entro il 30 novembre 2023 se l’importo dovuto è inferiore ad euro 257,52;

- in due rate, se l’importo dovuto è pari o superiore ad euro 257,52, di cui:

- la prima, nella misura del 40 per cento, entro il 30 giugno 2023 ovvero il 30 luglio 2023 con la maggiorazione dello 0,40% a titolo di interesse corrispettivo;

- la seconda, nella restante misura del 60 per cento, entro il 30 novembre 2023.

Per approfondire leggi anche: Dichiarazione redditi persone fisiche 2023: rateazione delle imposte e date da ricordare con il dettaglio delle regole sulla rateizzazione.

Modello Redditi PF 2023: dichiarazione correttiva nei termini

Nell’ipotesi in cui il contribuente intenda, prima della scadenza del termine di presentazione, rettificare o integrare una dichiarazione già presentata, deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

In tal modo è possibile esporre redditi non dichiarati in tutto o in parte ovvero evidenziare oneri deducibili o per i quali spetta la detrazione, non indicati in tutto o in parte in quella precedente.

I contribuenti che presentano la dichiarazione per integrare la precedente, devono effettuare il versamento della maggiore imposta, delle addizionali regionale e comunale eventualmente dovute.

Se dal nuovo Modello REDDITI risulta un minor credito dovrà essere versata la differenza rispetto all’importo del credito utilizzato a compensazione degli importi a debito risultanti dalla precedente dichiarazione.

Se dal nuovo Modello REDDITI risulta, invece, un maggior credito o un minor debito la differenza rispetto all’importo del credito o del debito risultante dalla dichiarazione precedente potrà essere indicata a rimborso, ovvero come credito da portare in diminuzione di ulteriori importi a debito. -

Eredi e Modello Redditi PF 2023: quando si presenta?

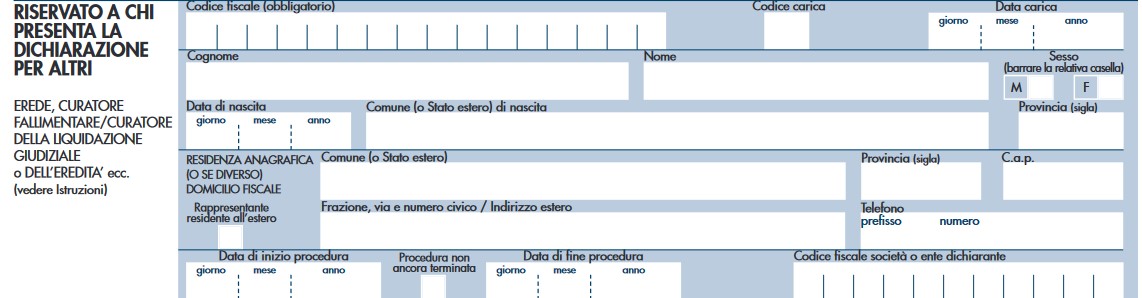

Per le persone decedute la dichiarazione deve essere presentata da uno degli eredi.

Sul frontespizio del Modello redditi PF 2023 devono essere indicati il codice fiscale e gli altri dati personali del contribuente deceduto.

Inoltre, deve essere compilato il riquadro “Riservato a chi presenta la dichiarazione per conto di altri” per indicare le generalità del soggetto che presenta la dichiarazione, specificando nella casella “Codice carica” il codice corrispondente alla propria qualifica, ricavabile dalla tabella delle istruzuioni al modello, nel caso dell'erede il codice carica è il "7".

Chi presenta la dichiarazione per altri deve indicare:- il proprio codice fiscale,

- il “codice carica” che identifica il tipo di carica che ricopre,

- nel campo “data carica” la data (giorno, mese e anno) in cui è stato nominato o la data del decesso nel caso di dichiarazione presentata dall’erede,

- il proprio cognome, nome e il proprio sesso, la propria data di nascita (il giorno, il mese e l’anno), il comune o lo Stato estero di nascita e la provincia relativa.

In merito ai termini di presentazione essi variano a seconda della data di decesso del soggetto e delle modalità di presentazone del Modello redditi PF.

Nel dettaglio:

Per le persone decedute nel 2022 o entro il mese di febbraio 2023 la dichiarazione deve essere presentata dagli eredi nei termini ordinari.

Per le persone decedute successivamente, la dichiarazione deve essere presentata entro i termini indicati nella seguente tabella, distinti in relazione alla modalità (cartacea o telematica) di presentazione della dichiarazione:

-

8,5,2 per mille: le regole 2023 per l’invio delle schede con le scelte

Con Provvedimento del 16 giugno le Entrate dettano le regole per i sostituti di imposta per l'invio delle schede per la scelta della destinazione dell'8, 5 e 2 per mille nelle dichiarazione dei redditi.

In particolare, Il provvedimento è emanato in base alle disposizioni recate dall’articolo 4, comma 2, del decreto-legge 10 maggio 2023, n. 51.

Tale norma ha previsto che anche per il periodo d’imposta 2022 i sostituti d’imposta che prestano assistenza fiscale ai propri dipendenti trasmettono all’Agenzia delle entrate i dati contenuti nelle schede relative alle scelte dell’otto, del cinque e del due per mille dell’IRPEF presentate dai propri dipendenti secondo le disposizioni di cui all’articolo 17, comma 1, del decreto 31 maggio 1999, n. 164.

Ricordiamo che è stata prorogata al 2024 la dematerializzazione delle schede recentemente prevista. Per i dettagli leggi anche Dichiarazione 730/2023: novità per 8, 5, 2 x1000 per i sostituti.

Ciò premesso il provvedimento definisce le modalità e i termini di trasmissione dei dati contenuti nelle schede per le scelte della destinazione, modello 730-1, da parte dei sostituti d’imposta che prestano assistenza fiscale nell’anno 2023.

Si ricorda che, l’effettuazione della scelta per la destinazione dell’otto per mille dell’IRPEF è facoltativa.

I sostituti d’imposta trasmettono i dati contenuti nel modello 730-1 2023 all’Agenzia delle entrate per il tramite:

- di un ufficio postale

- o di un soggetto incaricato della trasmissione telematica, di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322 (intermediario).

I sostituti d’imposta devono consegnare le schede:

- contenute nell’apposita busta di cui all’Allegato 2 al provvedimento del 6 febbraio 2023 di approvazione del modello 730/2023 e delle relative istruzioni, debitamente sigillata e contrassegnata sui lembi di chiusura dai contribuenti,

- ovvero in una normale busta di corrispondenza, debitamente sigillata e contrassegnata sui lembi di chiusura dal contribuente, avente le caratteristiche indicate nel punto 10.5 del provvedimento del 6 febbraio 2023.

In caso di consegna delle buste ad un intermediario, i sostituti d’imposta devono utilizzare la bolla di consegna di cui all’Allegato 1 al provvedimento di approvazione del modello 730/2023, nella quale devono essere riportati i codici fiscali dei soggetti che hanno effettuato la scelta della destinazione dell’otto, del cinque e del due per mille dell’IRPEF.

Gli intermediari devono rilasciare al sostituto d’imposta copia della bolla di consegna di cui al punto 3.2, contenente l’impegno a trasmettere in via telematica i dati contenuti nei modelli 730, nei modelli 730-4 e 730-1. 4.4

In caso di consegna delle buste ad un ufficio postale, i sostituti d’imposta devono compilare la stessa bolla di consegna senza indicare i codici fiscali dei soggetti che hanno effettuato le scelte raggruppando le buste in pacchi chiusi contenenti fino a cento pezzi.

Su ciascun pacco, numerato progressivamente, deve essere apposta la dicitura “Modello 730-1” e devono essere indicati il codice fiscale, il cognome e il nome o la denominazione e il domicilio fiscale del sostituto d’imposta.

Al fine di consentire il rispetto dei termini previsti dall’articolo 12, comma 2-bis, del decreto-legge 28 dicembre 2013, n. 149, Poste Italiane S.p.A. e gli intermediari trasmettono tempestivamente in via telematica all’Agenzia delle entrate i dati contenuti nelle schede ricevute dai contribuenti.

Gli intermediari, inviano i dati:

- entro il 31 luglio 2023 per le schede ricevute fino al 15 luglio 2023,

- ed entro il 15 ottobre 2023 per le schede ricevute fino al termine di presentazione del Modello 730/2023.

-

Una tantum autonomi: non va indicata in dichiarazione

Le somme una tantum percepite da: lavoratori autonomi, professionisti, corrisposte dagli enti previdenziali in base al decreto Aiuti (D.L. 50/2022), non concorrono a formare la base imponibile.

Questo significa che tali somme non vanno indicate nella dichiarazione dei redditi 2023 per i redditi percepiti nel 2022.

Una tantum autonomi: a chi spetta

Ricordiamo che, il “Decreto Aiuti” ha previsto l'istituzione di un fondo per il sostegno del potere d’acquisto dei lavoratori autonomi, con una dotazione finanziaria di 600 milioni di euro per l’anno 2022 come limite di spesa.

Tali somme sono finalizzate al riconoscimento, in via eccezionale, di un'indennità una tantum per l'anno 2022 ai lavoratori autonomi e ai professionisti iscritti a regimi previdenziali obbligatori gestiti da enti di diritto privato, in particolare a coloro che abbiano percepito nel periodo d'imposta 2021 un reddito complessivo non superiore all'importo stabilito con apposito decreto interministeriale ossia 35.000 euro a certe specifiche condizioni.

Nel dettaglio, rientrano tra i beneficiari dell'indennità una tantum:

- i lavoratori autonomi e i professionisti iscritti alle gestioni previdenziali dell'Istituto nazionale della previdenza sociale (INPS), e

- i professionisti iscritti agli enti gestori di forme obbligatorie di previdenza e assistenza,

- che, nel periodo d'imposta 2021, abbiano percepito un reddito complessivo non superiore a 35.000 euro

- che siano già iscritti alle sopra indicate gestioni previdenziali alla data del 18.05.2022con partita IVA attiva e attività lavorativa avviata entro la medesima data.

Attenzione al fatto che, per accedere all’indennità è necessario aver effettuato, sempre entro la data di entrata in vigore del D.L. 50/2022, almeno un versamento, totale o parziale, per la contribuzione dovuta alla gestione di iscrizione per la quale è richiesta l’indennità, con competenza a decorrere dall'anno 2020.

Tale requisito non si applica ai contribuenti per i quali non risultano scadenze ordinarie di pagamento entro il 18.05.2022.

Leggi anche Bonus 200 euro professionisti e autonomi: requisiti e istruzioni

Una tantum autonomi: perchè non va indicata nella dichiarazione dei redditi 2023

In merito all'aspetto fiscale si sottolinea che l'indennità una tantum per gli autonomi di cui si tratta:

- non costituisce reddito,

- ai fini fiscali,

- né ai fini della corresponsione di prestazioni previdenziali ed assistenziali ai sensi del Tuir,

- non è:

- cedibile,

- sequestrabile,

- è corrisposta a ciascun avente diritto una sola volta.

Pertanto, considerato che l'una tantum

- non rileva ai fini fiscali,

- non va indicata nel prospetto degli aiuti di Stato,

la stessa non deve in ogni caso essere inclusa nella dichiarazione dei redditi.

-

Premi di risultato corrisposti da società a partecipazione pubblica: la tassazione

Con Risposta a interpello n 296 del 14 aprile le Entrate replicano ad una Società a controllo pubblico che potrà applicare l'imposta sostitutiva dell'Irpef e delle relative addizionali nella misura del 10%, prevista dalla legge di Stabilità 2016, sui premi di risultato corrisposti ai dipendenti, vediamo le condizioni.

L'istante ha per oggetto:

- la costruzione, la compravendita, la manutenzione e/o la gestione di impianti e servizi ambientali,

- la gestione di risorse energetiche e distribuzione di calore, compreso la commercializzazione, la produzione e distribuzione di energia elettrica

- ed ogni altra iniziativa finalizzata ad un'efficiente tutela dell'ambiente

- nonché tutte le attività direttamente o indirettamente collegate ai servizi ad essa affidati dagli enti soci (tra i quali Comuni e Comprensori).

Alla società istante «deve essere attribuita la natura giuridica disciplinata dal decreto legislativo 19 agosto 2016, n. 175 di società in house a partecipazione pubblica della tipologia a controllo pubblico».

La Società istante applica ai propri dipendenti il CCNL per i servizi ambientali sottoscritto in data 18 maggio 2022.

In particolare, l'articolo 2, del CCNL per i servizi ambientali, al comma 1, lettera «c) La contrattazione aziendale a contenuto economico: premio di risultato» dispone che le parti (nel caso di specie la Società istante e le OO.SS. territorialmente competenti) prevedano «una contrattazione a contenuto economico con la funzione di definire un'erogazione annuale variabile denominata ''premio di risultato''».

Il successivo comma 2 prevede che «La contrattazione collettiva aziendale sul premio di risultato persegue l'obiettivo di collegare incentivi economici a incrementi di produttività, di qualità, di redditività, di efficacia, di innovazione, di efficienza organizzativa (…). Per avere caratteristiche tali da consentire l'applicazione dei più favorevoli trattamenti contributivi e fiscali previsti dalla normativa di legge, il premio di risultato, determinato dagli incrementi di cui sopra, è variabile ed è calcolato con riferimento ai risultati conseguiti nella realizzazione di programmi concordati fra le parti».

Al comma 5, viene precisato che «Gli importi, i parametri e i meccanismi utili alla determinazione del premio di risultato correlato agli incrementi di cui al comma 2 sono definiti dalle parti in sede aziendale in coerenza con gli elementi di conoscenza di cui sopra, assicurando piena trasparenza sui parametri assunti, il rispetto dei tempi delle verifiche e l'adeguatezza dei processi di informazione e consultazione».

L'Istante specifica che, per gli anni di competenza 2023-2024-2025, ha sottoscritto in data 18 novembre 2022 l'accordo sindacale, nel quale al paragrafo 8, ''Obiettivi incrementali'' prevede che «Le Parti concordano che al fine di poter applicare al premio il regime di tassazione agevolata, deve essere realizzato alternativamente, uno degli obiettivi qualitativi e di efficienza di seguito dettagliati, assumendo come riferimento temporale i dati risultanti al 31.12 di ciascun anno precedente quello di competenza del premio».

L'Istante osserva che, ai fini dell'applicazione del regime fiscale previsto dall'articolo 1, commi da 182 a 189, della legge 28 dicembre 2015, n. 208 (legge di Stabilità 2016), il decreto attuativo del 25 marzo 2016 all'articolo 2, comma 2, «lascia presupporre che gli obiettivi e i criteri ivi citati si prestino maggiormente ad attività commerciali e/o finanziare».

Pertanto chiede conferma che alle somme erogate a titolo di premio di risultato ai propri dipendenti, qualora sia raggiunto uno degli obiettivi previsti dalla contrattazione aziendale, possa applicarsi il predetto regime agevolato

Le Entrate specificano che per l'applicazione della misura agevolativa, il comma 187 della stessa legge di Stabilità 2016 stabilisce che l'erogazione delle somme avvenga in esecuzione dei contratti aziendali o territoriali di cui all'articolo 51 del Dlgs n. 81/2015 che individuino i criteri di misurazione degli incrementi premiali.

Viene poi evidenziato che in base alle previsioni della legge di Stabilità 2016 l'agevolazione in esame sarebbe riservata ai lavoratori del settore privato, come chiarito anche dalla circolare n. 28/2016.

Sono quindi escluse dalla tassazione agevolata tutte le Amministrazioni pubbliche (articolo 1, comma 2, del Dlgs n. 165/2001).

Allegati:

L’Agenzia rimanda anche all'orientamento della nota del Lavoro del 13 marzo 2015 che, nel fornire un parere alle Entrate, ha chiarito che il beneficio può essere attribuito anche ai datori di lavoro non imprenditori e che il riferimento al settore privato sembrerebbe finalizzato solo ad escludere le pubbliche amministrazioni.).

In conclusione l’Agenzia ritiene che la società a partecipazione pubblica, nel presupposto che non rientri tra le amministrazioni pubbliche indicate nel citato Dlgs n. 165/2001, potrà applicare la tassazione agevolata ai premi di risultato corrisposti ai dipendenti, al raggiungimento di uno degli obiettivi previsti dalla contrattazione aziendale.