-

Redditi SC 2024: immobili sequestrati e sospensione imposte

Il Modello Redditi SC 2024 è la dichiarazione dei redditi delle società di capitali e degli enti commerciali ed equiparati.

In particolare, deve essere presentato dai seguenti soggetti Ires:

- società per azioni e in accomandita per azioni,

- società a responsabilità limitata,

- società cooperative, comprese società cooperative che abbiano acquisito la qualifica di ONLUS e cooperative sociali,

- società di mutua assicurazione, nonché le società europee di cui al regolamento (CE) n. 2157/2001 e le società cooperative europee di cui al regolamento (CE) n. 1435/2003, residenti in Italia

- enti commerciali, compresi i trust, che hanno per oggetto esclusivo o principale l’esercizio di attività commerciali, residenti in Italia

- società ed enti commerciali di ogni tipo, compresi i trust, non residenti in Italia.

Le società e gli enti commerciali non residenti sono obbligati a utilizzare il modello Redditi SC se nell’anno di riferimento della dichiarazione hanno prodotto in Italia (art. 23 del DPR 22 dicembre 1986, n. 917 – TUIR):

- redditi di impresa derivanti da attività esercitate mediante stabili organizzazioni

- redditi fondiari (reddito dei fabbricati e dei terreni)

- redditi di capitale

- redditi diversi

- redditi di partecipazione in società di persone e in società di capitali trasparenti.

Vediamo la novità di quest'anno sugli immobili sequestrati.

Modello Redditi SC 2024: dove indicare gli immobili sequestrati

Tra le novità del Modello Redditi SC 2024 per i soggetti Ires vi è quella per gli immobili sequestrati.

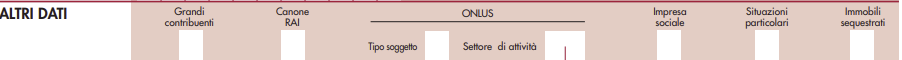

In particolare, nel Frontespizio, nella sezione “Altri dati”, è stata inserita la casella “Immobili sequestrati” al fine di segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva da cui deriva la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione.

Tra le variazioni in diminuzione del quadro RF è stata prevista la non rilevanza, ai fini delle imposte sui redditi, del reddito dei beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva determinato secondo le disposizioni del capo II del titolo I, dell’art. 70 e dell’art. 90, comma 1, quarto e quinto periodo del TUIR.

Le istruzioni al modello precisano che, i beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva, il cui reddito è determinato secondo le disposizioni del capo II del titolo I (“Redditi fondiari”), dell’art. 70 (“Redditi di natura fondiaria”) e dell’art. 90, comma 1, quarto e quinto periodo (“Proventi immobiliari”) del TUIR, non rilevano ai fini della determinazione delle imposte sui redditi, ai sensi del comma 3-bis dell’art. 51 del decreto legislativo 6 settembre 2011, n. 159.

In tali ipotesi, l’amministratore giudiziario è tenuto a presentare la dichiarazione indicando i redditi di tutti i beni sequestrati.

Per quelli diversi dagli immobili devono essere liquidate e versate le relative imposte mentre per i beni immobili oggetto dei provvedimenti cautelari da cui deriva, per effetto della citata disposizione, la sospensione del versamento delle imposte fino alla revoca della confisca o fino alla loro assegnazione o destinazione, va barrata la presente casella “Immobili sequestrati” e vanno compilati i quadri relativi a tali redditi senza riportarli nel quadro RN.

-

Criptovalute: la nuova sezione del quadro RQ del modello Redditi SC 2024

L’articolo 1, comma 146, della Legge numero 197/2022, la Legge di bilancio 2023, ha previsto una nuova imposta, l’Imposta sul valore delle cripto-attività, da applicarsi al posto dell’imposta di bollo, a prescindere dal fatto che gli investimenti in cripto-attività siano soggetti, o meno, a monitoraggio fiscale.

L’Imposta sul valore delle cripto-attività è dovuta nella misura del 2 per mille, come l’imposta di bollo che sostituisce, da versare o tramite intermediario residente oppure, in sua assenza, tramite autoliquidazione in sede di dichiarazione, secondo le tempistiche e le modalità previste per le imposte sui Redditi. Come puntualizzato dalla prassi nella Risoluzione 36/E del 2023, il codice tributo da utilizzare, per il versamento tramite F24, è il codice 1727.

La base imponibile sulla quale calcolare l’imposta dovuta è costituita dal valore giacente di cripto-attività al termine di ogni anno solare (quindi al giorno 31 dicembre), o alla data di dismissione, in base alla quotazione rilevata dall’exchange su cui l’investimento è detenuto.

Nel caso in cui non sia possibile ricavare questo valore, il valore della cripto-attività va determinato in base al valore di mercato rilevato su analoga piattaforma dove le stesse cripto-attività sono negoziabili o da siti specializzati nella rilevazione dei valori di mercato.

L’imposta è dovuta in base ai giorni di detenzione nell’arco dell’anno fiscale e in base alla quota di possesso.

Ai fini della liquidazione dell’Imposta sul valore delle cripto-attività da parte delle società di capitali, sul modello Redditi SC del 2024, per l’anno d’imposta 2023, è stata inserita la nuova Sezione XXVI del quadro RQ.

La compilazione del modello Redditi SC

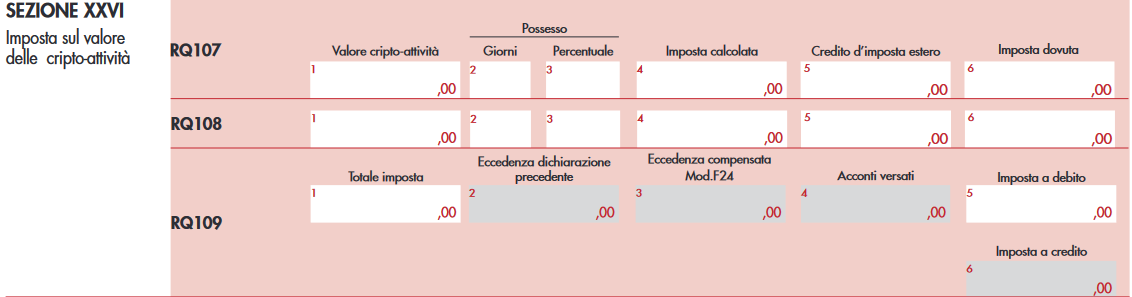

Il quadro RQ del modello Redditi SC del 2024 è dedicato alle “Altre imposte”. La Sezione XXVI del quadro è a sua volta dedicata all’Imposta sul valore delle cripto-attività.

La sezione è composta dal rigo RQ107 (e successivi, uno per ogni investimento), sul quale andranno indicati gli elementi specifici della singola cripto-attività, e dal rigo RQ109, dedicato alla liquidazione dell’imposta

Il rigo RQ107 (e successivi) richiederà la compilazione di sei colonne:

- Valore cripto-attività: il valore della cripto-attività determinato al termine dell’esercizio o al termine del periodo di detenzione;

- Giorni: il numero di giorni di detenzione;

- Percentuale: la quota di possesso dell’investimento (in caso di possesso esclusivo indicare 100);

- Imposta calcolata: il valore calcolato dell’imposta;

- Credito d’imposta estero: l’eventuale credito di imposta pari all’imposta patrimoniale pagata a titolo definitivo in uno Stato estero;

- Imposta dovuta: l’imposta dovuta, pari all’importo di colonna 4 meno quello di colonna 5.

Anche il rigo RQ109 richiederà la compilazione di sei colonne:

- Totale imposta: il totale dell’imposta dovuta, che risulta dalla sommatoria degli importi esposti nella colonna 6 dei righi RQ107 e successivi;

- Eccedenza dichiarazione precedente: l’eventuale credito dell’imposta sostitutiva risultante dalla dichiarazione dell’anno precedente;

- Eccedenza compensata in F24: l’eventuale importo del credito (esposto in colonna 2) compensato utilizzando il modello F24;

- Acconti versati: l’ammontare degli acconti versati;

- Imposta a debito: indicare l’importo se l’imposta risulta a debito (valore da riportare anche nella colonna 1 del rigo RX36);

- Imposta a credito: indicare l’importo, in alternativa alla colonna 5, se l’imposta risulta a credito (valore da riportare anche nella colonna 2 del rigo RX36).

-

Global minimum tax: il decreto MEF con le regole

Il MEF ha pubblicato sul proprio sito, ora il testo è atteso in gu, il Decreto 20 maggio, emanato ai sensi dell’articolo 39, comma 3, del decreto legislativo 27 dicembre 2023, n. 209, con le disposizioni di attuazione dei regimi transitori semplificati (transitional safe harbours).

Si tratta di regimi opzionali di carattere temporaneo che sono stati previsti nell’ambito dei lavori OCSE sulla global minimum tax e, in particolare, nell’articolo 8.2 delle Model Rules (di seguito anche Regole GloBE) al fine di limitare gli oneri amministrativi e di conformità per i gruppi multinazionali e le amministrazioni fiscali chiamati rispettivamente ad applicare e a controllare la corretta applicazione della disciplina sull’imposizione minima globale.

Ricordiamo che il Dlgs n 209/2023 o decreto internazionalizzazione ha regolato, tra l'altro, la Global minimum tax.

Global minimum tax: il regime transitorio semplificato

Ai sensi dell'art 2 del dm 20 maggio su l'opzione dell’entità dichiarante, l’imposizione integrativa, inclusa l’imposizione integrativa addizionale di cui all’articolo 36 del Decreto Legislativo, dovuta in un esercizio ricompreso nel Periodo Rilevante da un gruppo multinazionale in relazione ad un Paese, o da un gruppo nazionale in relazione allo Stato italiano, è assunta pari a zero se in relazione a tale esercizio e a tale Paese il gruppo soddisfa, alternativamente;

- il requisito de minimis transitorio di cui all’articolo 3,

- il requisito dell’Aliquota di Imposizione Effettiva Semplificata di cui all’articolo 4

- o il requisito del profitto ordinario di cui all’articolo 5. Ai fini del periodo precedente, i dati rilevanti di una impresa o entità del gruppo multinazionale o nazionale sono quelli riportati nel medesimo Rendiconto Finanziario Qualificato.

Il comma 1 si applica in via autonoma a ciascuna entità a controllo congiunto o a ciascun gruppo a controllo congiunto sulla base degli importi rilevati nei rispettivi rendiconti finanziari qualificati.

Salvo quanto disposto nell’articolo 3, comma 2, ai fini dei requisiti di cui al comma 1, non si tiene conto dei dati relativi alle imprese detenute per la vendita che non sono inclusi nella Rendicontazione Paese per Paese Qualificata o che non sarebbero stati inclusi nella Rendicontazione Paese per Paese Qualificata se il gruppo nazionale fosse stato obbligato a

predisporla.

L’imposizione integrativa si assume pari a zero, ai sensi del comma 1, anche in relazione alle imprese partecipate in misura minoritaria ed alle imprese detenute per la vendita localizzate in un Paese quando il gruppo multinazionale o nazionale rispetta, in tale Paese, almeno uno dei requisiti di cui al comma 1 ed effettua la relativa opzione.

I Ricavi Totali, l’Utile Ante Imposte, la Perdita Ante Imposte, le Imposte Rilevanti Semplificate ed ogni altro dato o bene registrati o detenuti da una entità fiscalmente trasparente sono, ai fini dei requisiti di cui al comma 1, attribuiti pro-quota alle loro stabili organizzazioni o alle loro imprese proprietarie.

I valori dei Ricavi Totali e dell’Utile Ante Imposte contenuti nei Rendiconti Finanziari Qualificati non devono essere modificati in dipendenza del trattamento fiscale degli elementi che concorrono a determinarli.

Ai fini dei requisiti di cui al comma 1, non rileva una Perdita Netta da Valutazione di Partecipazioni del valore superiore a 50 milioni di euro.

Global minimum tax: recepita la Direttiva UE

Lo scorso 16 ottobre il Governo ha recepito con Dlgs recepisce la direttiva (UE) 2022/2523, seguendo l’approccio comune condiviso a livello internazionale in base alla guida tecnica dell’OCSE sull’imposizione minima globale, con l’introduzione, tra l’altro, di:

- un’imposta minima nazionale dovuta in relazione a tutte le imprese, localizzate in Italia, appartenenti a un gruppo multinazionale o nazionale e soggette a una bassa imposizione;

- un regime sanzionatorio, conforme a quello vigente in materia di imposte sui redditi, per la violazione degli adempimenti riguardanti l’imposizione minima dei gruppi multinazionali e nazionali di imprese e un regime sanzionatorio effettivo e dissuasivo per la violazione dei relativi adempimenti informativi.

La direttiva recepisce nel mercato unico il nucleo principale dell’accordo globale sul cosiddetto “secondo pilastro” o “Pillar 2” raggiunto in sede OCSE/G20, che mira ad introdurre una tassazione minima effettiva delle imprese multinazionali a livello globale (“global minimum tax”).

L’obiettivo della global minimum tax consiste nel raggiungere un livello di parità concorrenziale tra imprese a livello globale, fermare la corsa al ribasso delle aliquote e promuovere efficienti decisioni di investimento e localizzazione delle attività d’impresa.

È stato quindi definito un sistema coordinato di regole, in grado di assicurare che i grandi gruppi d’imprese siano soggetti a un livello impositivo minimo pari almeno al 15 per cento in relazione a ciascuno dei Paesi in cui tali gruppi operano e producono reddito, attraverso l’introduzione di una “aliquota di imposizione integrativa” che, in ciascun Paese e in relazione a ciascun esercizio, è data dalla differenza tra l’aliquota minima d’imposta del 15 per cento e l’aliquota d’imposizione effettiva.

Leggi anche: Al G20 l’accordo sulla Minimum tax globale al 15% con tanti problemi applicativi .

.

Allegati: -

Dichiarazione Società di Capitali 2024: pubblicato il modello con le relative istruzioni

Con Provvedimento del 28 febbraio 2024 n. 68514, l'Agenzia delle Entrate ha approvato il modello “Redditi 2024–SC”, da presentare nell'anno 2024 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati, con le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2024 delle Società e degli Enti”.

Scarica il Modello Redditi SC-2024 con relative istruzioni

Il modello “Redditi 2024–SC” è composto da:

- il frontespizio ed i quadri RF, RN, PN, TN, GN, GC, RI, RM, RQ, RU, RV, RK, RO, RS, RZ, FC, RX, AC, CE, NI, RJ, TR, OP, RA, RB, RH, RL, RT, DI;

- i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell'applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Le principali novità contenute nel modello SC 2024

Le principali novità contenute nel modello SC 2024 sono le seguenti:

- Immobili sequestrati: Introduzione della casella “Immobili sequestrati” nel Frontespizio, sezione “Altri dati”, per segnalare l’esistenza di beni immobili oggetto di provvedimenti di sequestro e confisca non definitiva, influenzando il versamento delle imposte e la rilevanza ai fini delle imposte sui redditi del reddito dei beni immobili soggetti a tali provvedimenti.

- Recupero imposta sostitutiva su utili e riserve di utile: Aggiunta della sezione XXIII nel quadro RQ per il recupero dell’imposta sostitutiva per i soggetti che avevano optato per l’esclusione degli utili e riserve di utile dalla formazione del reddito e sono decaduti dall'aliquota ridotta per non aver rispettato certe condizioni.

- Imposta straordinaria banche: Creazione della sezione XXIV nel quadro RQ per l’imposta straordinaria applicabile alle banche per l’anno 2023 sull’ammontare del margine degli interessi, secondo specifiche disposizioni legislative.

- Contributo di solidarietà temporaneo: Inserimento della sezione XXV nel quadro RQ dedicata ai soggetti che hanno applicato il contributo di solidarietà temporaneo per il 2023, con particolari condizioni riguardanti l'esclusione di certi utilizzi di riserve del patrimonio netto dalla determinazione del reddito complessivo.

- Imposta sul valore delle cripto-attività: Implementazione della sezione XXVI nel quadro RQ riguardante l'imposta sul valore delle cripto-attività detenute dai soggetti residenti, non soggette all'imposta di bollo.

- Imposta sull’adeguamento delle esistenze iniziali dei beni: Aggiunta della sezione XXVII nel quadro RQ per l'imposta sostitutiva sull'adeguamento delle esistenze iniziali dei beni, con condizioni specifiche legate al pagamento dell'IRES, dell'IRAP, e dell'IVA.

- Superbonus: Aggiornamento dei quadri RS, GN, e TN per gestire la nuova percentuale di detrazione del 70% per l’anno 2024 e l’opzione per ripartire la detrazione per le spese sostenute nel 2022 in dieci quote annuali a partire dal 2023.

- Società sportive professionistiche: Aggiornamento nel quadro RS per consentire l’opzione della nuova disciplina sulle plusvalenze realizzate mediante cessione dei diritti all’utilizzo esclusivo della prestazione dell’atleta per i contratti stipulati a decorrere dal 23 giugno 2023.

- Reddito di attività trasferite nel territorio dello Stato: Nel quadro RF (rigo RF50) è prevista la non concorrenza alla formazione del reddito del 50% dei redditi derivanti da attività di impresa trasferite nel territorio dello Stato da un Paese estero non appartenente all’Unione europea o allo Spazio economico europeo.

- Opzione per il regime speciale SIIQ e SIINQ: Nel quadro OP è prevista un’apposita sezione per esercitare l’opzione per il regime fiscale speciale denominato SIIQ e SIINQ per le società per azioni che svolgono in via prevalente l’attività di locazione immobiliare.

- Rivalutazione del valore dei terreni e delle partecipazioni: Aggiornamento dei quadri RQ e RM per consentire la rivalutazione dei valori di acquisto delle partecipazioni e dei terreni posseduti alla data del 1° gennaio 2024, con applicazione di un’imposta sostitutiva delle imposte sui redditi.

- Soggetti controllati non residenti (CFC): Gestione dell'imposta sostitutiva delle imposte sui redditi per i soggetti controllati non residenti (CFC) nel quadro RM e FC, con un'aliquota del 15% dell’utile contabile netto.

Termine di presentazione

La dichiarazione dei redditi dei soggetti IRES (modello REDDITI SC e REDDITI ENC) va inviata entro l’ultimo giorno del nono mese successivo a quello di chiusura del periodo di imposta, tuttavia, per il periodo d’imposta in corso al 31 dicembre 2023, il citato termine di presentazione scade il quindicesimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta (ai sensi dell’art. 38, comma 1, del dlgs 12 febbraio 2024, n. 13).

Ad esempio, i soggetti con periodo d’imposta coincidente con l’anno solare dovranno presentare la dichiarazione in via telematica entro il 15 ottobre 2024.

Un soggetto invece, con periodo d’imposta 1° luglio 2023 – 30 giugno 2024, dovrà presentare la dichiarazione dei redditi (modello REDDITI 2024) entro il 15 aprile 2025.

Allegati: -

Interpello nuovi investimenti: Piano di sviluppo in Italia e trattamento tributario

Con Circolare n 7 del 28 marzo le Entrate forniscono ulteriori chiarimenti sull'interpello nuovi investimenti.

In particolare, vengono aggiornati gli indirizzi interpretativi forniti con la precedente circolare n. 25/2016.

Il documento di prassi riporta chiarimenti alle imprese, nazionali ed estere, che intendono utilizzare l’interpello nuovi investimenti per ottenere una risposta del Fisco sul trattamento tributario da applicare al proprio piano di sviluppo in Italia.

Ricordiamo che tale strumento è stato introdotto dal decreto “internazionalizzazione” (articolo 2 del Dlgs n. 147/2015), e consiste in una istanza che gli investitori italiani o stranieri, che intendono effettuare nel territorio dello Stato importanti investimenti, con ricadute occupazionali, possono indirizzare all’Agenzia per il trattamento fiscale del loro piano e delle eventuali operazioni straordinarie che si ipotizzano per la relativa realizzazione.

L’Agenzia, con il documento, tra l'altro, fornisce indicazioni operative su:- documenti da allegare. Per agevolare la predisposizione dell’istanza da parte dei potenziali investitori, la circolare, che sarà resa disponibile anche in lingua inglese, illustra i principali documenti che devono essere allegati per comprovare la sussistenza dei presupposti per l’ammissibilità dell’interpello. Nell’ottica di semplificare e velocizzare l’istruttoria da parte dell’ufficio, considerato che spesso le istanze contengono diversi quesiti relativi a uno stesso piano di business, viene inoltre chiarito che è possibile fornire riscontro ai singoli quesiti in tempi diversi (anche eventualmente chiedendo documentazione integrativa solo in relazione a uno o più di essi), sempre a condizione che l’istruttoria complessiva si concluda, per tutti i quesiti prospettati, nel termine massimo previsto dalla legge,

- vantaggi collegati anche ad altri strumenti di collaborazione preventiva. Con riguardo ai rapporti con gli accordi preventivi, per potenziare l’attrattività dello strumento la circolare chiarisce che le richieste dei contribuenti che presentano un interpello sui nuovi investimenti e, in relazione al medesimo business plan, che intendono stipulare anche accordi preventivi correlati, saranno trattate con priorità, in deroga al criterio cronologico ordinariamente seguito. Inoltre, i contribuenti che si adeguano alle risposte rese in sede di interpello nuovi investimenti possono accedere al regime dell’adempimento collaborativo anche in assenza dell’importo minimo di ricavi o volume d’affari.

Questa possibilità, tuttavia, è riconosciuta solo dopo che sia stata fornita di risposta a tutti i quesiti posti.

Investimento rilevante: che cosa è

La definizione di investimento rilevante ai fini della presentazione di un’istanza di interpello sui nuovi investimenti, comprende:

- qualsiasi progetto di realizzazione di un’iniziativa economica avente carattere duraturo,

- ivi incluse le attività volte alla ristrutturazione di un’impresa in crisi, all’ottimizzazione o efficientamento di un complesso aziendale già esistente, nonché alla partecipazione al patrimonio di un’impresa,

- sempre a condizione che sussistano i requisiti di ammissibilità per l’accesso alla procedura dell’interpello sui nuovi investimenti delineati dall’articolo 2 del Decreto Internazionalizzazione e dal Decreto attuativo.

In primo luogo, l’investimento deve essere di ammontare complessivo pari alla soglia minima individuata, da ultimo, con l’articolo 8, comma 6, della legge 31 agosto 2022, n. 130, con il quale il legislatore, nella logica di incentivare l’istituto, ha disposto un’ulteriore riduzione del suo ammontare.

Tale importo, originariamente pari ad almeno trenta milioni di euro, secondo quanto previsto dal 6 Decreto Internazionalizzazione, è stato poi ridotto a venti milioni di euro ad opera dell’articolo 01, comma 1, decreto-legge 23 ottobre 2018, n. 119, convertito, con modificazioni, dalla legge 17 dicembre 2018, n. 136, mentre attualmente deve essere non inferiore a quindici milioni di euro.

L'articolo 8, al comma 7, precisa altresì che la modifica in commento si applica agli interpelli sui nuovi investimenti “presentati a decorrere dal 1° gennaio 2023, anche se relativi a investimenti precedenti a tale data”.

In secondo luogo, l’investimento deve realizzarsi nel territorio dello Stato, come confermato anche dalla Relazione Illustrativa allo schema del Decreto Internazionalizzazione, secondo cui il business plan rappresentato nell’istanza deve contenere la descrizione degli effetti positivi in termini di gettito incidenti sul sistema fiscale italiano.

Infine, dal business plan devono derivare ricadute occupazionali durature e significative.

Ancorché i chiarimenti contenuti nella Circolare n. 25/E tengano già conto della voluntas legis di delineare un istituto dall’ampio ambito applicativo, in linea con detta ratio, sono emerse alcune nuove questioni sui predetti requisiti di ammissibilità sulle quali è necessario fornire le seguenti precisazioni.

Investimento rilevante: le voci di bilancio

La Circolare n. 25/E, al paragrafo 2.3, ha fornito indicazioni sugli elementi e sulle voci di bilancio rilevanti, individuandoli, in particolare nelle immobilizzazioni materiali, immateriali, finanziarie o fabbisogni derivanti da incrementi del capitale circolante operativo.

I suddetti parametri sono stati selezionati avendo riguardo alle ipotesi più tradizionali e frequenti di investimento, attuate nella forma del trasferimento di attivi o di partecipazioni, che hanno come obiettivo un’impresa italiana e rispetto alle quali proprio le immobilizzazioni materiali, immateriali, finanziarie o gli incrementi del capitale circolante operativo attestano lo svolgimento, diretto o indiretto, da parte dell’investitore di un’attività d’impresa nel territorio italiano.

Tuttavia, sono state rappresentate ipotesi di investimenti rilevanti nelle quali il legame fra valore dell’investimento e territorio dello Stato, nell’accezione propria della norma sopra richiamata, può manifestarsi in altro modo, come nel caso tipico di acquisizione, da parte di un investitore residente, di una entità estera.

In queste fattispecie, infatti, il vincolo con il territorio è garantito dalla localizzazione in Italia dell’investitore e, ferma restando la quantificazione del valore dell’investimento attraverso i medesimi elementi e le medesime voci di bilancio (riferite, nello specifico, alla società estera acquisita e che devono registrarsi nel bilancio dell’acquirente residente), il “nuovo investimento” si configura laddove siano rinvenibili positivi effetti economici e sul gettito nel territorio dello Stato.

Anche in queste ipotesi, ai fini dell’ammissibilità dell’istanza, è comunque necessario che si registrino in Italia anche le significative e durature ricadute occupazionali.

Alla luce di quanto sopra, pertanto, devono considerarsi superati i diversi chiarimenti forniti, al riguardo, dal paragrafo 2.1 della Circolare n. 25/E, precisamente nella parte in cui individua l’investimento qualificabile ai fini della procedura de qua esclusivamente in operazioni aventi ad oggetto un’entità situata nel territorio dello Stato.

Per tutti gli ulteriori approfondimenti si rimanda alla consultazione della Circolare n 7/2023.

-

Modello Redditi SC 2023: novità del quadro RQ

Le Entrate in data 13 marzo pubblicano un chiarimento in merito al quadro RQ del Modello Redditi SC 2023 approvato con il Provvedimento n. 555523 del 28 febbraio.

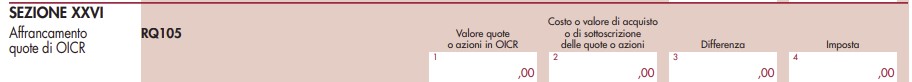

Nel dettaglio, si domandava quali siano i casi in cui l'opzione di "Affrancamento quote di OICR" possa essere esercitata dai soggetti tenuti alla presentazione del modello REDDITI SC.

La nuova sezione XXVI "Affrancamento quote di OICR" del Quadro RQ del Modello redditi SC 2023 è riservata ai soggetti che intendono optare per l’applicazione dell’imposta sostitutiva delle imposte sui redditi ai sensi dell’art. 1, commi 112 e 113, della legge 29 dicembre 2022, n. 197.

Affrancamento quote di OICR: chi esercita opzione nel quadro RQ?

Viene specificato che, l’opzione introdotta dall’art. 1, commi 112 e 113, della legge n. 197 del 2022 consente di considerare realizzati:

- i redditi di capitale (di cui all’art. 44, comma 1, lett. g), del TUIR)

- e i redditi diversi (di cui all’art. 67, comma 1, lett. c-ter del TUIR)

derivanti dalla cessione o dal rimborso di quote o azioni di organismi di investimento collettivo del risparmio a condizione che:

- sia assoggettata ad imposta sostitutiva delle imposte sui redditi, con l’aliquota del 14 per cento,

- la differenza tra il valore delle quote o azioni alla data del 31 dicembre 2022 e il costo o valore di acquisto o di sottoscrizione.

Poiché l’opzione esplica effetti con riguardo esclusivamente ai redditi di capitale e diversi, e non anche con riguardo al reddito d’impresa, ne consegue che la sezione XXVI del quadro RQ del modello REDDITI SC 2023 può essere utilizzata eventualmente solo:

- dalle società ed enti commerciali non residenti di cui all’art. 73, comma 1, lett. d) del TUIR.

Per tali soggetti, infatti, il comma 3 dell’art. 151 del medesimo testo unico dispone che i redditi prodotti nel territorio dello Stato, ad eccezione dei redditi d’impresa di cui all’art. 23, comma 1, lett. e) (ai quali si applicano le disposizioni di cui al successivo art. 152), concorrono a formare il reddito complessivo e sono determinati secondo le disposizioni del Titolo I, relative alle categorie nelle quali rientrano.

Detta sezione non può, invece, essere utilizzata dalle società ed enti commerciali residenti per i quali, ai sensi dell’art. 81 del TUIR, il reddito prodotto da qualsiasi fonte provenga è considerato reddito d'impresa.

L’imposta sostitutiva sui redditi, di carattere opzionale, introdotta dell’articolo 1, commi 112 e 113, legge di bilancio 2023, è applicabile esclusivamente ai redditi di capitale e diversi, e non al reddito d’impresa.