-

Diritto Camerale 2026: importi invariati rispetto al 2025

Con la Nota n 9347 del 16 gennaio il MIMIT conferma gli importi che le imprese devono versare per il Diritto Camerale 2026 rimasti immutati rispetto a quelli dell'anno precedente.

Vediamo tutti i dettagli e il riepilogo delle regole per il pagamento da parte degli interessati.

Diritto Camerale 2026: importi invariati rispetto al 2025

Il documento conferma, anche per il 2026, l’impianto normativo e gli importi già applicati nel 2025.

Ricordiamo che il diritto annuale camerale è un contributo obbligatorio previsto dall’articolo 18 della Legge 29 dicembre 1993, n. 580, dovuto alle Camere di Commercio, Industria, Artigianato e Agricoltura (CCIAA) che varia al variare:

- della natura giuridica del soggetto,

- della modalità di iscrizione al Registro delle imprese o al REA

- per alcun i contribuenti, al variare del fatturato annuo.

Diritto Camerale 2026: ricordiamo le regole

Gli importi del diritto annuale 2026 sono normati nell’articolo 28, comma 1, del Decreto legge 24 giugno 2014, n. 90, convertito con modificazioni dalla Legge 11 agosto 2014, n. 114, recante misure urgenti per la semplificazione amministrativa.

La disposizione stabilisce che l’importo del diritto annuale, come determinato per l’anno 2014, sia ridotto:

- del 35% per l’anno 2015;

- del 40% per l’anno 2016;

- del 50% a decorrere dall’anno 2017.

In attuazione di ciò è stato adottato il decreto interministeriale 8 gennaio 2015, che ha determinato le misure del diritto annuale dovuto a partire dal 2015, applicando le regole contenute negli articoli da 2 a 6 del decreto interministeriale 21 aprile 2011, opportunamente aggiornate sotto il profilo temporale e ridotte secondo le percentuali fissate dal citato articolo 28.

Il decreto dell’8 gennaio 2015 prevede che la riduzione del 50% trovi applicazione anche per gli anni successivi al 2017.

Anche per il 2026, le misure del diritto annuale risultano già strutturalmente ridotte.

Tabella riepilogativa degli importi del diritto camerale dovuto per il 2026

Tabella riepilogativa degli importi del diritto camerale dovuto per il 2026

Tipologia di impresa e quindi di versamento Diritto camerale 2026 Imprese tenute al versamento del diritto annuale in misura fissa

Imprese individuali iscritte o annotate nella sezione speciale (piccoli imprenditori, artigiani, coltivatori diretti e imprenditori agricoli):

- euro 44,00 per la sede;

- euro 8,80 per ciascuna unità locale.

Imprese individuali iscritte nella sezione ordinaria:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale

Imprese che versano il diritto annuale in misura fissa in via transitoria Società semplici non agricole:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale.

Società semplici agricole:

- euro 50,00 per la sede;

- euro 10,00 per ciascuna unità locale.

Società tra avvocati, costituite ai sensi del decreto legislativo 2 febbraio 2001, n. 96:

- euro 100,00 per la sede;

- euro 20,00 per ciascuna unità locale.

Soggetti iscritti al Repertorio Economico Amministrativo (REA) euro 15,00, senza obbligo di versamento per unità locali. Imprese con sede principale all’estero Per le imprese con sede principale all’estero, il diritto annuale camerale continua a essere dovuto per ciascuna unità locale o sede secondaria iscritta nel Registro delle imprese, nella misura invariata di euro 55,00.

Il MIMIT precisa che le misure sopra indicate sono espresse nel loro importo esatto.

Ai fini del versamento dell’importo complessivo dovuto a ciascuna Camera di Commercio, occorre applicare il criterio di arrotondamento stabilito dalla nota ministeriale n. 19230 del 30 marzo 2009.

Relativamente al diritto annuale 2026 commisurato al fatturato viene evidenziato che il calcolo avviene secondo le seguenti regole:

- applicazione al fatturato 2025 delle aliquote definite dal decreto interministeriale 21 aprile 2011;

- mantenimento di cinque cifre decimali nella sequenza di calcolo;

- determinazione dell’importo complessivo;

- applicazione della riduzione del 50% prevista dall’articolo 28 del decreto-legge n. 90 del 2014;

- arrotondamento dell’importo secondo il criterio indicato nella nota ministeriale n. 19230 del 30 marzo 2009, con: arrotondamento preliminare alla seconda cifra decimale;

- successivo arrotondamento all’unità di euro.

-

Diritto Camerale Sicilia: arriva l’aumento del 50%

Il MIMIT con DM del 2 maggio 2025 approva la maggiorazione pari al 50% del diritto camerale annuale per le Camere di Commercio di Agrigento, di Caltanissetta, di Messina, di Palermo-Enna, del Sud Est Sicilia e di Trapani.

Diritto Camerale Sicilia: arriva l’aumento del 50%

Il DM 2 maggio stabilisce che è autorizzato, ai sensi del comma 784, dell'articolo 1 della legge 27 dicembre 2017, n. 205, per gli anni 2025, 2026 e 2027, per le camere di commercio di Agrigento, di Caltanissetta, di Messina, di Palermo-Enna, del Sud Est Sicilia e di Trapani l'incremento del 50 per cento della misura del diritto annuale per il finanziamento dei piani di riequilibrio finanziario di cui alle rispettive delibere consiliari, così come condivisi dall’Assessorato regionale delle attività produttive della Regione siciliana con nota n. 4404/A12 del 31 dicembre 2024.

Si ricorda che l’autorizzazione di cui al comma 1 è, comunque, revocata dall’anno successivo alla costituzione dei nuovi enti camerali come definiti dalla riorganizzazione del sistema camerale regionale.

Il consiglio del nuovo ente è tenuto a verificare la persistenza delle condizioni di squilibrio strutturale e a presentare, ai fini della necessaria autorizzazione, un nuovo programma di riequilibrio finanziario che tenga conto degli effetti economici e finanziari derivanti dalla riorganizzazione.

Attenzione al fatto che le camere di commercio di cui al comma 1 dell’articolo 1 trasmettono al Dipartimento per i servizi interni, finanziari, territoriali e di vigilanza – Direzione generale servizi di vigilanza, Divisione VI – Sistema Camerale e alla Regione Siciliana, per il tramite di Unioncamere, entro il 31 gennaio 2026, il 31 gennaio 2027 e il 31 gennaio 2028, una relazione sullo stato di attuazione della misura strutturale relativa al trasferimento del carico pensionistico, comprensiva della quantificazione delle risorse accantonate allo scopo, attestata dai rispettivi collegi dei revisori. -

Contributo AGCOM 2024: versamento entro il 1 marzo

Pubblicate in GU n 4 del 5 gennaio le delibere datate 8 novembre dell'AGCOM Autorità per le Garanzie nelle Comunicazioni relative al contributo 2024 dovuto da:

- soggetti che operano nei servizi media esercenti attività di audiovisivo, radio-televisione, editoria, produzione o distribuzione di programmi e contenuti radiotelevisivi e di agenzia di stampa a carattere nazionale, che rientrano nelle competenze attribuite dalla normativa vigente all'Autorità per le garanzie nelle comunicazioni, sono tenuti alla contribuzione prevista dall'art. 1, commi 65 e 66, della legge 23 dicembre 2005, n. 266, nei limiti e con le modalità disciplinate dalla delibera,

- soggetti che operano nel settore delle comunicazioni elettroniche,

- fornitore del servizio universale postale e i soggetti n possesso di licenza o autorizzazione generale ai sensi degli articoli 5 e 6 del decreto legislativo 22 luglio 1999, n. 261,

- fornitori di servizi di intermediazione on-line e i fornitori di motori di ricerca on-line,

- fornitori di servizi di piattaforma per la condivisione di video,

- soggetti che operano nel settore del diritto d'autore e diritti connessi nel mercato unico digitale in qualità di editori di pubblicazioni di carattere giornalistico, sia in forma singola che associata o consorziata, nonché di prestatori di servizi della società dell'informazione, comprese le imprese di media monitoring e rassegne stampa e quelle operanti nel settore del video on demand.

Contributo AGCOM 2024: gli importi

- Per le imprese operanti nel settore dei servizi media la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di servizi media di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera;

- Per i soggetti che operano nel settore delle comunicazioni elettroniche la contribuzione è fissata in misura pari all'1,4 per mille dei ricavi derivanti dalla fornitura di reti o di servizi di comunicazioni elettroniche, erogati in virtu' di un'autorizzazione generale o di una concessione di diritti d'uso ai sensi del codice, di cui alla voce A1 del conto economico o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera;

- Per le imprese operanti nel settore dei servizi postali la contribuzione è fissata in misura pari all'1,5 per mille dei ricavi realizzati dalla vendita dei servizi postali la cui fornitura è subordinata al rilascio di licenza o autorizzazione generale ai sensi degli articoli 5 e 6 del decreto legislativo 22 luglio 1999, n. 261, di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera.

- per le imprese operanti nel settore dei servizi di intermediazione on-line e motori di ricerca on-line la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di servizi di intermediazione on-line e motori di ricerca on-line di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali e risultanti dall'ultimo bilancio approvato prima dell'adozione della presente delibera,

- per le imprese operanti nel settore dei servizi di piattaforma per la condivisione video nel territorio italiano, la contribuzione è fissata in misura pari al 2 per mille dei ricavi derivanti dalla fornitura di tali servizi di cui alla voce A1 del conto economico, o voce corrispondente per i bilanci redatti secondo i principi contabili internazionali, dell'ultimo bilancio approvato prima dell'adozione della presente delibera,

- per le imprese operanti nel settore del diritto d'autore e diritti connessi nel mercato unico digitale, quali:

- a) i titolari dei diritti delle opere cinematografiche;

- b) i titolari dei diritti delle opere audiovisive e musicali;

- c) i titolari dei diritti su format televisivi;

- d) i titolari dei diritti delle opere riguardanti eventi sportivi;

- e) i fornitori di servizi di media;

- f) gli organismi di gestione collettiva e le entità di gestione indipendenti, la contribuzione è fissata in misura pari allo 0,3 per mille dei ricavi. Per i soggetti di cui alle lettere a), b), c) e d) la percentuale si applica sui ricavi derivanti dalla commercializzazione dei diritti. Per i soggetti di cui alla lettera e), la percentuale si applica sui soli ricavi derivanti dalle offerte televisive a pagamento. Per i soggetti di cui alla lettera f), la percentuale si applica sui ricavi derivanti dalla gestione dei diritti d'autore e dei diritti connessi.

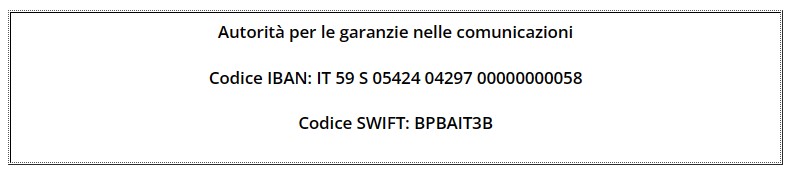

Per tutti i soggetti sopra elencati, il versamento del contributo Agcom deve essere eseguito entro il 1° marzo 2024, sul conto corrente bancario intestato all'Autorità per le garanzie nelle comunicazioni:

Entro il 1° marzo 2024 i soggetti su elencati dichiarano all'Autorità per le garanzie nelle comunicazioni i dati anagrafici ed economici strumentali alla determinazione del contributo.

A tal fine deve essere utilizzato esclusivamente il modello telematico approvato con separato provvedimento assieme alle relative istruzioni alla compilazione.

-

Ristoro ai Comuni per minor gettito da canone unico patrimoniale invio dati entro il 30.06

Con un comunicato del 22 maggio il Dipartimento delle finanze informa della ulteriore proroga per la trasmissione dei dati relativi alle minori entrate per l’applicazione dell'esenzione dal canone unico patrimoniale di cui all'articolo 1, commi da 816 a 847, della legge 27 dicembre 2019, n. 160, per i comuni interessati dagli eventi sismici verificatisi a far data dal 24 agosto 2016.

In particolare, i comuni interessati dagli eventi sismici verificatisi a far data dal 24 agosto 2016 – che non hanno ancora trasmesso i dati relativi alle minori entrate per l’applicazione dell’esenzione dal canone unico patrimoniale (CUP) – possono ancora trasmetterli entro 30 giorni dalla data di pubblicazione del presente comunicato, vale a dire entro il 20 giugno 2023.Scarica qui:

Lo stesso comunicato delle Finanze ricorda che i dati in questione:

- sono necessari per l’erogazione del ristoro del minor gettito del CUP registrato negli anni 2021 e 2022 (art. 17-ter del D. L. n. 183 del 2020);

- devono essere trasmessi utilizzando esclusivamente il modello di cui al decreto ministeriale 9 giugno 2022, (G.U. n. 148 del 27 giugno 2022), che si pubblica unitamente alle istruzioni. Il modello, debitamente compilato in formato elaborabile, deve essere trasmesso esclusivamente mediante posta elettronica certificata al seguente indirizzo: [email protected]

L'art 1 del DM 9 giugno 2022 specificava quanto segue:

"In attuazione delle disposizioni di cui al decreto del Ministro dell’economia e delle finanze emanato di concerto con il Ministro dell’interno del 14 agosto 2019 e del decreto del Direttore generale delle finanze 27 settembre 2019, richiamati dall’articolo 17-ter, comma 1, del decreto legge 31 dicembre 2020, n. 183, convertito, con modificazioni, dalla legge 26 febbraio 2021, n. 21, i comuni di cui agli allegati 1, 2 e 2-bis al decreto legge 17 ottobre 2016, n. 189, convertito, con modificazioni, dalla legge 15 dicembre 2016, n. 229, comunicano le minori entrate del canone patrimoniale di concessione, autorizzazione o esposizione pubblicitaria e del canone di concessione per l'occupazione delle aree e degli spazi appartenenti al demanio o al patrimonio indisponibile, destinati a mercati realizzati anche in strutture attrezzate di cui all’articolo 1, comma 816 e seguenti della legge 27 dicembre 2019, n. 160 (d’ora in poi denominati CUP)."