-

E-fatture: attenzione alle mail false! Avviso delle Entrate

Con un avviso del 7 dicembre pubblicato sulla pagina preposta alle allerte phishing, l'Agenzia delle Entrate informa che è stata individuata una nuova campagna di phishing che vede il ritorno del malware Gozi/Ursnif.

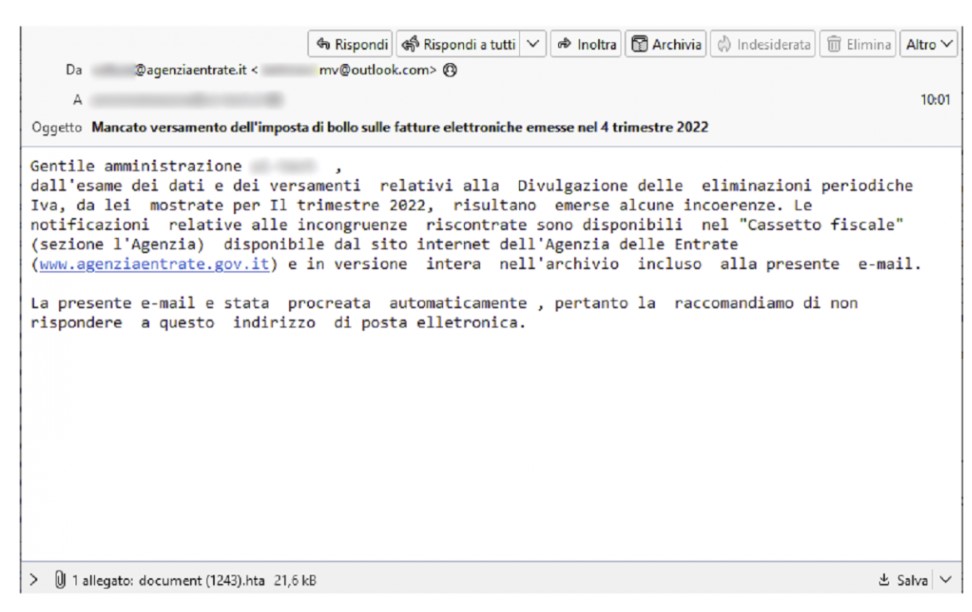

Come in altri casi precedenti la mail fa riferimento a presunte incoerenze nei versamenti:

- dell’IVA secondo il corpo del messaggio,

- dell’Imposta di bollo secondo l’oggetto.

Di seguito un esempio:

Il testo è stato evidentemente confezionato in automatico e contiene diversi errori, con alcuni esempi che inducono un sorriso (uno per tutti la “e-mail procreata automaticamente”).

Il testo è stato evidentemente confezionato in automatico e contiene diversi errori, con alcuni esempi che inducono un sorriso (uno per tutti la “e-mail procreata automaticamente”).L’Agenzia disconosce questi messaggi, ricordando che non invierebbe in alcun caso comunicazioni di questo tipo via posta elettronica, e raccomanda di cestinarli senza selezionare link o aprire allegati.

-

Revisori legali paesi terzi: dal 26.11 in vigore il regolamento

Pubblicato in GU n 264 dell'11 novembre 2022 il Decreto MEF n 174 del 1 settembre 2022 con il Regolamento concernente le condizioni per l'iscrizione nel Registro dei revisori legali dei revisori di Paesi terzi avuto riguardo ai criteri indicati dalla disciplina comunitaria, il contenuto della domanda di iscrizione e le ipotesi di cancellazione dal Registro dei revisori legali, emanato ai sensi dell'articolo 34, comma 7, del decreto legislativo 27 gennaio 2010, n. 39. (22G00181)

Il Decreto è in vigore dal 26 novembre 2022.

Registro revisori legali paesi terzi: che cos'è

In particolare, è istituita nel registro dei revisori legali presso il Ministero dell'economia e delle finanze un'apposita sezione separata denominata «sezione revisori e enti di revisione contabile di Paesi terzi», relativa ai revisori e agli enti di revisione contabile di Paesi terzi, di cui all'articolo 34, comma 1, del decreto.

La sezione dei Revisori legali dei paesi terzi è distinta in due parti:

1) parte A, nella quale sono iscritti i revisori e gli enti di revisione contabile di Paesi terzi di cui all'articolo 34, comma 1 del decreto, in conformita' all'articolo 45, della direttiva;2) parte B, nella quale sono iscritti i revisori e gli enti di revisione contabile di Paesi terzi di cui all'articolo 34, comma 1 del decreto, in conformita' all'articolo 36, del decreto, aventi sede in Paesi terzi che sono valutati equivalenti in conformita' all'articolo 46 della direttiva.

Si sottolinea che per ciascun revisore di un Paese terzo o di ente di revisione contabile di un Paese terzo iscritto nella parte A o B sono riportate le seguenti informazioni:a) le generalita' e i recapiti del revisore di un Paese terzo ovvero la denominazione sociale, la forma giuridica e i recapiti dell'ente di revisione contabile di un Paese terzo con l'indicazione del rappresentante legale;

b) i dati identificativi e i recapiti di tutti gli uffici responsabili che contribuiscono ai lavori finalizzati all'emissione delle relazioni di revisione di cui all'articolo 34, comma 1, del decreto;

c) la denominazione dell'eventuale rete di appartenenza del soggetto istante;

d) gli estremi di registrazione del soggetto istante in qualita' di revisore o ente di revisione contabile nel paese di origine e l'indicazione dell'Autorita' presso la quale il medesimo soggetto e' registrato;

e) gli estremi di eventuali registrazioni del soggetto istante come revisore o ente di revisione contabile di Paese terzo presso altri paesi dell'Unione Europea o dell'Area economica europea;

f) i nominativi, le eventuali qualifiche professionali e i recapiti di tutti i membri degli organi di amministrazione o di direzione dell'ente di revisione contabile;

g) i nominativi dei responsabili della revisione dei conti delle entita' di cui all'articolo 34, comma 1, del decreto, nonche' gli estremi della relativa registrazione in qualita' di revisori del paese di origine e l'indicazione se tali soggetti siano in possesso di requisiti equivalenti a quelli di cui agli articoli 6, 7, 8, 9 e 10 della direttiva.

Si specifica che le informazioni contenute nella sezione parte A e parte B del registro dei revisori legali sono conservate in forma elettronica e accessibili gratuitamente sul sito internet del Ministero dell'economia e delle finanze – registro dei revisori legali.

Attenzione al fatto che l'iscrizione dei revisori e degli enti di revisione contabile nell'apposita sezione separata di cui al comma 1 non abilita detti soggetti all'esercizio della revisione legale in Italia.Registro revisori legali paesi terzi: condizioni per l'iscrizione

L'iscrizione al registro dei revisori legali di paesi terzi tanto nella parte A quanto nella parte B è subordinata alla sussistenza di specifiche condizioni indicate dal decreto nel Capo II e III dello stesso decreto.

La domanda di iscrizione nell'apposita sezione del registro dei revisori legali – parte A e B, debitamente compilata e sottoscritta dal revisore o dal legale rappresentante dell'ente di revisione contabile di un Paese terzo, è redatta secondo il modello pubblicato sul sito internet del Ministero dell'economia e delle finanze – registro dei revisori legali. Accedi da qui

Le domande per l'iscrizione nelle due parti del registro dei revisori legali sono inviate al Ministero dell'economia e delle finanze e per conoscenza alla Consob, e sono esaminate entro il termine di conclusione del procedimento stabilito in 180 giorni dalla data di ricezione.

Registro revisori legali paesi terzi: contributo per l'iscrizione

Ai sensi dell'art 13 dello stesso decreto è previsto un contributo di iscrizione al registro e in particolare, i soggetti che presentano domanda di iscrizione nell'apposita sezionedel registro dei revisori legali – parte A e parte B – relativa ai revisori e agli enti di revisione contabile di Paesi terzi, sono tenuti al versamento, al momento della presentazione della domanda di iscrizione di cui agli articoli 6 e 11, di un contributo fisso per le spese amministrative pari ad euro 150,00, da corrispondere secondo le modalita' di versamento stabilite con provvedimento del Ministero dell'economia e delle finanze.

Allegati:

L'importo del contributo puo' essere aggiornato con decreto del Ministero dell'economia e delle finanze, nella misura necessaria alla copertura delle spese sopra indicate. -

Studio associato Commercialista/Esperto contabile: il Codice Ateco da usare

Con il pronto ordini n 109 del 21 novembre 2022 il CNDCEC risponde ad un qusito relativo al corretto Codice Ateco da utilizzare per uno Studio associato.

In particolare, l’Ordine interpellante domanda se nel caso di Studio Associato composto un commercialistia e un esperto contabile sia corretto indicare entrambi i seguenti codici Ateco:- Attività primaria: codice 69.20.11 servizi forniti da commercialisti;

- Attività secondaria: codice 69.20.12 servizi forniti da esperti contabili.

Il CNDCEC ricorda che l’Agenzia delle entrate, con la risoluzione n. 20/E del 4 maggio 2022, ha chiarito che “I contribuenti sono tenuti a valutare, in base alla nuova Classificazione Ateco 2007 pubblicata dall’ISTAT, se il codice comunicato in precedenza sia stato oggetto di variazione. Tutti gli operatori interessati dall’aggiornamento dei codici attività sono tenuti ad utilizzare i nuovi codici negli atti e nelle dichiarazioni da presentare all’Agenzia delle entrate. Al contrario, come previsto con la risoluzione n. 262/E del 24 giugno 2008, l’adozione della nuova Classificazione Ateco 2007 non comporta l’obbligo di presentare un’apposita dichiarazione di variazione dati ai sensi degli articoli 35 e 35-ter del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633”.

Ciò premesso, si specifica che, qualora non si intenda tenere separate le attività svolte dai due associati, sia sufficiente utilizzare negli atti e nelle dichiarazioni da presentare all’Agenzia delle entrate:

- il codice Ateco 69.20.11 – servizi forniti da commercialisti,

potendo i commercialisti comunque prestare tutti i servizi forniti dagli esperti contabili.

-

Polizze per asseveratori del Superbonus: quali stipulare

Con il pronto ordini n 109 pubblicato in data 21 novembre 2022, il CNDCEC risponde ad un dubbio in merito all’obbligo assicurativo a carico dei soggetti che rilasciano attestazioni e asseverazioni ai fini delle detrazioni da Superbonus 110% e agli altri bonus edilizi.

Veniva chiesto se tale obbligo richieda necessariamente:

- la stipula di una polizza c.d. single project, “quindi una polizza differente per ogni cantiere” (ai sensi del comma 14 dell’articolo 119 del decreto-legge n. 34 del 2020 risultante dalle modifiche recate dall’articolo 2, comma 2, lett. b) del decreto-legge n. 13 del 2022, poi trasfuso nell’articolo 28-bis, comma 2, lettera b) introdotto in sede di conversione del decreto-legge n. 4 del 2022)

- ovvero se sia possibile utilizzare la normale polizza per danni da attività professionale “che non preveda esclusioni relative ad attività di asseverazione, con un massimale non inferiore a 500mila euro, specifico per il rischio di asseverazione, da integrare a cura del professionista ove si renda necessario e che garantisca, se in operatività di claims made, un’ultrattività pari ad almeno cinque anni in caso di cessazione di attività e una retroattività pari anch’essa ad almeno cinque anni” (già prevista dal terzo periodo del citato comma 14)

- o in alternativa una polizza (c.d. “a consumo”) dedicata alle attività in oggetto con un massimale adeguato al numero delle attestazioni o asseverazioni rilasciate e agli importi degli interventi oggetto delle predette attestazioni o asseverazioni e, comunque, non inferiore a 500.000 euro, senza interferenze con la polizza di responsabilità civile (di cui al quarto periodo del citato comma 14).

L’Ordine interpellante segnala un articolo tratto dalla stampa specializzata in cui sono richiamati i chiarimenti forniti dall’Ania, l’associazione nazionale fra le imprese assicuratrici.

Secondo l'Ania, anche dopo le modifiche al comma 14 dell’articolo 119 del decreto-legge n. 34 del 2020, i soggetti che rilasciano attestazioni e asseverazioni conservano la possibilità di scegliere tra le tre diverse tipologie di polizza assicurativa previste. Si chiede pertanto conferma di quest’ultima interpretazione.

Il CNDCEC ritiene di essere in accordo con l'interpretazione dell'Ordine instante e specifica che,

- considerato che il terzo periodo del citato comma 14 prevede espressamente che “L'obbligo di sottoscrizione della polizza si considera rispettato qualora i soggetti che rilasciano attestazioni e asseverazioni abbiano già sottoscritto una polizza assicurativa per danni derivanti da attività professionale ai sensi dell'articolo 5 del regolamento di cui al decreto del Presidente della Repubblica 7 agosto 2012, n. 137, purché questa:” abbia le caratteristiche ivi indicate nelle lettere a), b) e c);

- considerato altresì che il quarto periodo del citato comma 14 prevede espressamente che “ In alternativa il professionista può optare per una polizza dedicata alle attività di cui al presente articolo” con le caratteristiche del tipo “a consumo” sopra richiamate;

- sembra corretto ritenere che "L'obbligo di sottoscrizione della polizza” a carico dei soggetti che rilasciano attestazioni e asseverazioni possa considerarsi rispettato” anche tramite le tipologie alternative di polizza di cui ai periodi terzo e quarto del comma 14 dell’articolo 119 del decreto-legge n. 34 del 2020.

-

Commercialista e lavoro dipendente: cause di incompatibilità

Con il pronto ordini n 184 del 3 novembre il CNDCEC risponde ad un Ordine territoriale che chiede di sapere se ricorra un’ipotesi di incompatibilità nel caso di un commercialista (ivi iscritto in base al domicilio professionale) che venga assunto con rapporto di lavoro subordinato a tempo determinato in regime cd. full time presso INVITALIA società interamente partecipata dal Ministero dell’Economia e delle finanze.

Commercialista e lavoro dipendente: quando è incompatibile

Il Consiglio risponde che, ai sensi dell’art. 4, co. 3, del D.lgs. n. 139/2005 non è consentita l’iscrizione nell’Albo a tutti i soggetti ai quali, secondo gli ordinamenti loro applicabili, è vietato l'esercizio della libera professione.

Considerato che la società presso cui l’iscritto risulta essere dipendente è qualificabile come società a partecipazione pubblica, si dovrà verificare se il rapporto di lavoro dipendente in questione è regolamentato dalle disposizioni in materia del pubblico impiego.

In tal caso, infatti, l’art. 53, co. 1, del decreto legislativo 30 marzo 2001, n. 165, richiamando quanto disposto dall’art. 60 del DPR 10 gennaio 1957 n. 3, sancisce espressamente, per i dipendenti pubblici con rapporto di lavoro a tempo pieno (full time), anche determinato, il divieto di cumulo con l’esercizio di attività professionale.

Conseguentemente, il professionista, iscritto all’Ordine istante, in base al domicilio professionale, dovrà essere cancellato d’ufficio dall’Albo e potrà richiedere l’iscrizione nell’elenco speciale istituito presso l’Ordine costituito nel luogo in cui questi ha la residenza anagrafica.

Laddove, invece, il suddetto rapporto di lavoro sia disciplinato da norme di diritto privato si dovrà, in ogni caso, verificare che il contratto intercorrente tra l’iscritto e la società non preveda l’esercizio di un’attività professionale come specifica ipotesi di incompatibilità con lo svolgimento di tale rapporto.

-

Dichiarazione aiuti di stato semplificata: l’ok del CNDCEC

Con informativa di ieri 25 ottobre il Consiglio Nazionale dei Dottori Commercialisti ed Esperti Contabili accoglie con particolare favore il provvedimento del Direttore dell’Agenzia delle Entrate con il quale sono state apportate "notevoli semplificazioni all’autodichiarazione aiuti di stato covid".

Ricordiamo che, con la dichiarazione sostituiva è possibile attestare che l’importo complessivo dei sostegni economici fruiti non superi i massimali indicati nella Comunicazione della Commissione europea “Temporary Framework” e il rispetto delle varie condizioni previste.

La dichiarazione deve essere inviata entro il 30 novembre 2022, esclusivamente con modalità telematiche, direttamente dal contribuente o tramite soggetto incaricato della trasmissione delle dichiarazioni.

Il provvedimento accolto con favore dai Commercialisti è la versione semplificata del modello di dichiarazione sostitutiva che le imprese che hanno ricevuto aiuti di Stato durante l’emergenza Covid-19 devono inviare.

Il modello semplificato di autodichiarazione aiuti di stato contiene alcune modifiche che ne rendono più agevole la compilazione. Per tutti i dettagli leggi Dichiarazione Aiuti di Stato: modello semplificato dal 27 ottobre senza il dettaglio aiuti.

Con informativa pubblicata sul sito del CNDCEC, il Presidente dei Commercialisti De Nuccio ha dichiarato “Sono state accolte le proposte del Consiglio Nazionale che rendono, nell’assoluta maggioranza dei casi, decisamente più semplice la compilazione dell’autodichiarazione. E ciò è la chiara dimostrazione che il contributo dei Commercialisti nella stesura e nell’interpretazione delle norme non può che generare effetti positivi non solo per i colleghi ma per l’intera collettività. In questo contesto, è stato essenziale il serrato e costruttivo dialogo che questo Consiglio Nazionale coltiva con le Istituzioni di riferimento”, aggiunge de Nuccio, “e nel caso specifico è particolarmente apprezzabile l’attenzione ricevuta dai vertici del Ministero dell’Economia e delle Finanze, del Ministero per lo Sviluppo Economico e dell’Agenzia delle Entrate, che hanno saputo cogliere lo spirito costruttivo e di vera semplificazione delle proposte avanzate riportandole, non senza difficoltà, in sede comunitaria”.

Invece, Salvatore Regalbuto, Tesoriere Nazionale delegato all’area fiscale, ha sottolineato che “Fin dai giorni successivi all’insediamento del Consiglio Nazionale abbiamo lavorato affinché l’adempimento, previsto dall’art. 1, commi 14 e 15, del D.L. 41/2021, fosse semplificato per quanto più possibile, soprattutto per i casi, maggioritari, nei quali gli aiuti concessi sono già noti all’Agenzia delle Entrate o presenti nel Registro Nazionale Aiuti di Stato”.

Per completezza è bene specificare che la novità introdotta con il nuovo modello della dichiarazione aiuti di stato utilizzabile da domani 27 ottobre è una scelta facoltativa.

-

Commercialista sospeso e provvedimento disciplinare per morosità

Con il Pronto Ordini n 167 del 18 ottobre il CNDCEC risponde ad un dubbio relativo all'apertura del procedimento disciplinare per morosità a carico di un iscritto già sospeso per provvedimento giudiziale.

Il Consiglio, specifica che, in base alla formulazione del quesito, non si evince con esattezza se l’iscritto, attinto dal provvedimento giudiziale disposto nei suoi confronti dall’Autorità giudiziaria, sia stato anche sottoposto a procedimento disciplinare da parte del Consiglio di Disciplina territoriale.

Si sottolinea che, il Consiglio di disciplina territoriale in presenza di una misura cautelare disposta dall’Autorità giudiziaria, deve necessariamente:

- deliberare l’apertura del procedimento disciplinare a carico del professionista,

- disporre la sospensione cautelare del medesimo, ai sensi di quanto prescritto dall’art. 53, 2° comma, del D. Lgs. n. 139/05, per la durata stabilita dal provvedimento cautelare disposto dall’Autorità giudiziaria,

- e può inoltre sospendere il procedimento disciplinare in attesa degli esiti del giudizio penale.

Premesso ciò, il CNDCEC evidenzia che, anche se il professionista è sottoposto alla misura cautelare della custodia in carcere o degli arresti domiciliari, ciò non è ostativo alla circostanza che il Consiglio di Disciplina – una volta valutata la sussistenza dei presupposti, ovvero acclarata la morosità dell’iscritto – possa deliberare l’apertura di un ulteriore procedimento disciplinare a carico del professionista, tenuto conto che il medesimo può delegare un legale a farsi rappresentare nel corso del suddetto procedimento.