-

Spese sanitarie 2025: come opporsi all’invio dei dati per la dichiarazione precompilata

Entro lunedì 2 febbraio è possibile opporsi all'inserimento delle spese sanitarie nella precompilata 2026 comunicandolo all'Agenzia delle Entrate, altrimenti dal 9 febbraio tramite il Sistema TS, vediamo nel dettaglio le due modalità.

Ricordiamo che ogni cittadino che abbia compiuto 16 anni di età (in caso contrario, il tutore o rappresentante legale) può comunque decidere di non rendere disponibili all’Agenzia delle Entrate questi dati (o alcuni di essi) e di non farli inserire nella precompilata.

Di conseguenza, nel caso in cui si fosse fiscalmente a carico di un familiare, quest’ultimo non visualizzerà le informazioni su spese sanitarie e rimborsi per cui sia fatta “opposizione all’utilizzo”.

Precompilata 2026: come opporsi all'invio dati spese sanitarie

Per le spese sanitarie sostenute nel 2025 e per i relativi rimborsi, i contribuenti possono esercitare l’opposizione alla trasmissione dei dati all’Agenzia delle Entrate secondo due distinte modalità, alternative tra loro:

- comunicarlo dall’area autenticata del sito web del Sistema tessera sanitaria,

- oppure comunicarlo all'Agenzia delle Entrate, tramite email o telefono.

La prima modalità è attiva dal 9 febbraio al 9 marzo 2026 (considerato che l’8 marzo cade di domenica) e prevede l’accesso all’area riservata del Sistema Tessera Sanitaria, tramite tessera sanitaria TS-CNS oppure SPID. All’interno dell’area autenticata è possibile consultare l’elenco dettagliato delle spese sanitarie registrate e selezionare singolarmente quelle per le quali si intende opporsi all’invio dei dati, ai fini della predisposizione della dichiarazione dei redditi precompilata.

In alternativa, l’opposizione può essere comunicata dal 1° ottobre 2025 al 2 febbraio 2026 (poiché il 31 gennaio cade di sabato), rivolgendosi direttamente all’Agenzia delle Entrate. In questo caso il contribuente deve indicare:

- la tipologia o le tipologie di spesa da escludere;

- i dati anagrafici (nome, cognome, luogo e data di nascita);

- il codice fiscale;

- il numero della tessera sanitaria e la relativa data di scadenza.

Per questa seconda opzione è disponibile uno specifico modello di comunicazione, utilizzabile anche in versione editabile (pdf).

La comunicazione dell’opposizione può essere effettuata:

- tramite e-mail, inviando la richiesta all’indirizzo dedicato [email protected];

- tramite telefono, contattando un centro di assistenza multicanale (numero verde 800 909 696, 06 9761 7689 da cellulare, +39 06 4547 0468 dall’estero).

In tutti i casi in cui viene utilizzato il modello è necessario allegare copia di un documento di identità in corso di validità.

Qualora l’opposizione venga comunicata via e-mail o telefonicamente senza utilizzare il modello, è comunque necessario fornire tutte le informazioni richieste dallo stesso, indicando anche tipologia, numero e data di scadenza del documento di identità.Con riferimento agli scontrini parlanti, l’opposizione può essere esercitata anche senza comunicare il codice fiscale riportato sulla tessera sanitaria.

Resta infine fermo che le spese sanitarie oggetto di opposizione possono essere successivamente inserite o modificate nella dichiarazione dei redditi precompilata, a condizione che siano rispettati i requisiti di detraibilità previsti dalla normativa vigente.

-

Dichiarativi 2026: l’Agenzia pubblica le bozze

Con un comunicato stampa del 19 dicembre le Entrate pubblicano le bozze dei dichiarativi 2026. Ci sono diverse novità, intanto vediamo una sintesi dal documento del Fisco

Dichiarativi 2026: l’agenzie pubblica le bozze

Sono stati pubblicati, in veste non definitiva:

- 730,

- Modello Redditi,

- Certificazione unica (Cu),

- 770, Iva e Irap.

per l'anno d'imposta 2025 e quinid modelli 2026

Tra gli aggiornamenti dettati dalle novità normative spiccano i benefici per i lavoratori con reddito fino a 20mila euro o tra 20mila e 40mila euro, la detassazione delle somme erogate per canoni di locazione ai neoassunti a tempo indeterminato e il riordino delle detrazioni d’imposta.

Nei modelli per le società vi è l’Ires premiale, cioè la riduzione dal 24% al 20% dell’aliquota Ires per l’anno 2025.

730, Redditi PF e CU 2026: alcune delle novità

I modelli 730 e Redditi e la Certificazione unica 2026 accolgono diverse novità. Tra le principali, è previsto il riconoscimento di una somma variabile fino a 960 euro, fuori dalla base imponibile, per i lavoratori con redditi complessivi fino a 20mila euro, oltre a una nuova detrazione dell’imposta lorda per i lavoratori dipendenti con redditi compresi tra 20mila e 40mila euro. Spazio anche alla detassazione delle somme anticipate o rimborsate dai datori di lavoro, entro il limite complessivo di 5mila euro annui, per il pagamento dei canoni di locazione e delle spese di manutenzione eseguite sui fabbricati presi in affitto dai neoassunti, a tempo indeterminato, nell’anno 2025. Tra le novità anche la modifica delle detrazioni per figli e altri familiari a carico e il riordino delle detrazioni d’imposta.

Redditi PF Imprenditori e professionisti, società ed enti 2026: alcune delle novità

I modelli e le istruzioni sono stati aggiornati per accogliere le modifiche previste dal 2025, tra cui l’introduzione del nuovo regime d’imposta sostitutiva per i soggetti che hanno aderito al concordato preventivo biennale per il biennio 2025-2026.

Nei modelli delle società di capitali, degli enti non commerciali e nel Consolidato nazionale e mondiale è stata inoltre gestita la riduzione dell’aliquota Ires dal 24% al 20% (Ires premiale), prevista per l’anno 2025.

Novità anche per il modello Irap in cui è stata implementata la sezione del quadro IS, nella quale viene determinato il credito d’imposta collegato all’agevolazione c.d. “ACE” (aiuto alla crescita economica), per dare evidenza dei trasferimenti a seguito di operazioni straordinarie.

IVA e 770 2026: alcune novità

Il modello Iva è stato adeguato alle novità normative in vigore dal 2025: per esempio, nei quadri VE e VJ trovano spazio le prestazioni di servizi rese alle imprese di trasporto, movimentazione merci e logistica per le quali è stata esercitata l’opzione per il pagamento dell’imposta da parte del committente, in nome e per conto del prestatore.

Per il 770, aggiornate le note dei quadri ST e SV e inserito, nel quadro SX, un nuovo rigo per la gestione del credito collegato alla “somma che non concorre alla formazione del reddito” riconosciuta dal sostituto d’imposta.

-

Rimborsi 730 senza sostituto: quando arrivano?

I dipendenti e i pensionati possono ricevere il rimborso delle tasse direttamente dal datore di lavoro con la busta paga o dall’ente pensionistico con la pensione, utilizzando il modello 730 in luogo del modello Redditi. I rimborsi a tali soggetti arrivano di norma già a partire dal mese di luglio.

Chi paga i rimborsi ai soggetti che non hanno il sostituto di imposta? Questi soggetti possono usare il modello 730?

730 senza sostituto: chi lo presenta?

I soggetti privi di sostituto di imposta possono utilizzare il modello 730, a condizione che rientrino nella categoria dei soggetti che possono presentare il modello 730.

Tali contribuenti possono presentare il modello 730 senza sostituto, precompilato o ordinario, indipendentemente dall’avere o meno, nel corso del 2024, un sostituto d’imposta tenuto a effettuare il conguaglio.

Il modello 730 senza sostituto precompilato va presentato direttamente all’Agenzia delle entrate ovvero a un Caf o a un professionista abilitato.

Il modello 730 senza sostituto ordinario va presentato a un Caf o a un professionista abilitato.

In entrambi i casi nelle informazioni relative al contribuente va indicata la lettera “A” nella casella “730 senza sostituto” e nel riquadro “Dati del sostituto d’imposta che effettuerà il conguaglio” va barrata la casella “Mod. 730 dipendenti senza sostituto”.Se dalla dichiarazione emerge un credito, il rimborso viene erogato dall’Agenzia delle entrate.

Se, invece, emerge un debito, il pagamento viene effettuato tramite il modello F24.

Rimborsi 730 senza sostituto: chi li paga?

In caso di presentazione del modello 730 senza sostituto, le somme risultanti a credito sono rimborsate dall'Agenzia delle entrate.

Per velocizzare il rimborso che risulta dalla dichiarazione modello 730, la cui erogazione è a cura dell'Agenzia, il contribuente può comunicare telematicamente all’Agenzia il proprio codice IBAN.

Le coordinate IBAN del proprio conto corrente possono essere comunicate utilizzando:

- un apposito servizio wab, disponibile nella propria Area riservata del sito internet all’Agenzia delle entrate, che consente all’interessato di inserire egli stesso i dati dell’IBAN. Dopo l’accesso all’Area riservata (utilizzando SPID, Sistema Pubblico di Identità Digitale; CIE, Carta di Identità Elettronica; CNS, Carta Nazionale dei Servizi), occorre seguire il percorso: Servizi / Rimborsi / Comunicazione IBAN per accredito su c/c;

- un apposito modello (Modello richiesta accredito Persone fisiche), da compilare e che, per ragioni che attengono alla sicurezza dei dati, può essere presentato esclusivamente nei seguenti modi:

- quale allegato a un messaggio PEC di uso esclusivo dell’interessato, trattandosi di attività non delegabile; in questo caso, il modello deve essere firmato digitalmente. Il modello può essere inviato a qualsiasi ufficio dell’Agenzia (preferibilmente, alla Direzione Provinciale di propria competenza)

- presso qualsiasi ufficio Territoriale, allegando al modello copia di un documento di identità del contribuente e, in caso di delega, anche del soggetto delegato, entrambi in corso di validità.

Rimborsi 730 senza sostituto: quando arrivano?

A partire da dicembre, viene pagato dall’Agenzia delle Entrate il rimborso delle tasse a tutti coloro che hanno presentato un 730 senza sostituto di imposta e che hanno un importo del credito Irpef non superiore a 4.000 euro.

Attenzione al fatto che, l'Agenzia può effettuare controlli preventivi sulla dichiarazione modello 730 che presenta elementi di incoerenza o un rimborso maggiore di 4.000 euro con un rallentamento del pagamento del rimborso.

Per chi presenta il 730 senza sostituto di imposta l’attesa di solito è più lunga rispetto a chi si appoggia al datore di lavoro e può slittare, in alcuni casi, anche nel 2026.

Ricordiamo che il 730 senza sostituto riguarda le casistiche di chi, ad esempio, ha perso il lavoro pur essendo stato dipendente, ma anche di chi ha scelto di presentare la dichiarazione senza, pur avendo il datore di lavoro sostituto, per ricevere l’eventuale rimborso direttamente dall’Agenzia delle Entrate.

Anche se i rimborsi del 730 senza sostituto di imposta sono iniziati, diversi contribuenti lo hanno ricevuto, ma altri ancora no.

Per ricevere in tempi più brevi il rimborso del modello 730, inoltre, è necessario che il contribuente abbia fornito anche l’Iban per l’accredito delle somme, all'atto della dichiarazione.

In caso contrario si dovrà attendere ancora qualche mese in più per ricevere gli importi.

-

730/2025: la detrazione per il trasferimento per lavoro

La detrazione dedicata ai lavoratori dipendenti riguarda chi si trasferisce in un’altra località per motivi di lavoro.

In questi casi può capitare di dover prendere in affitto una nuova casa in altro comune e il legislatore ha previsto un’apposita agevolazione, che consiste in una detrazione forfetaria specificamente dedicata ai lavoratori dipendenti che hanno trasferito la propria residenza nel comune di lavoro o in uno di quelli limitrofi e che siano titolari di un contratto di locazione per un immobile adibito ad abitazione principale.

Il beneficio si applica per i primi tre anni dalla data di variazione della residenza e spetta anche ai lavoratori dipendenti che trasferiscono la propria residenza in conseguenza di un nuovo contratto.

730/2025: la detrazione per il trasferimento per lavoro

Ai fini della detrazione per i lavoratori che si trasferiscono per motivi di lavoro, utilizzando il Modello 730, l’agevolazione va indicata al rigo E72.

Attenzione al fatto che la detrazione forfetaria va rapportata al numero di giorni nei quali l’immobile è stato adibito ad abitazione principale ed è pari a:

- 991,60 euro, se il reddito complessivo non supera 15.493,71 euro,

- 495,80 euro se il reddito complessivo supera 15.493,71 euro, ma non 30.987,41 euro.

Si evidenzia che nel calcolo del reddito complessivo rientrano anche:

- i redditi assoggettati a cedolare secca

- i redditi assoggettati all’imposta sostitutiva del forfetario per gli esercenti attività d’impresa, arti o professioni

- la quota di agevolazione Ace

- le mance dei lavoratori dipendenti impiegati in strutture ricettive, bar e ristoranti, sottoposte alla specifica imposta sostitutiva

- e, dai clienti ai lavoratori del settore privato, impiegati nelle strutture

Ricordiamo che per i soggetti che aderiscono al concordato preventivo biennale, quando le disposizioni per il riconoscimento della spettanza o per la determinazione di deduzioni, detrazioni o benefici di qualsiasi titolo, anche di natura non tributaria, fanno riferimento al possesso di requisiti reddituali, si tiene comunque conto del reddito effettivo e non di quello concordato.

Detrazione per il trasferimento per lavoro: condizioni per averla nel 730

La detrazione per lavoratori che trasferiscono la residenza in un altro comune spetta a condizioni che:

- il contribuente che si è trasferito deve essere titolare di un contratto di lavoro dipendente,

- deve essere titolare di un contratto di locazione di un immobile adibito ad abitazione principale.

Relativamente al primo requisito, il beneficio si applica anche a favore dei lavoratori dipendenti che trasferiscono la propria residenza in conseguenza di un nuovo contratto.

Sono invece esclusi i percettori di redditi assimilati a quelli di lavoro dipendente.

La detrazione spetta anche nel caso di trasferimento della residenza all’estero e nell’anno del trasferimento il contribuente avrà diritto alla detrazione in relazione all’annualità in cui è fiscalmente residente in Italia.

Per le annualità successive potenzialmente agevolabili, se non risulta più fiscalmente residente in Italia, il contribuente non può beneficiare della detrazione, dal momento che le detrazioni per canoni di locazione dell’articolo 16 del Tuir non rientrano tra le detrazioni che possono diminuire l'imposta lorda dovuta dai soggetti non residenti.

Per quanto riguarda il secondo requisito,occore evidenziare che il contratto di locazione può essere di qualunque tipo, purché adibito a un’unità immobiliare da considerare abitazione principale.

Infine, per il trasferimento della residenza nel comune di lavoro o in uno di quelli limitrofi, essa deve avvenire nei tre anni precedenti a quello in cui si richiede la detrazione e:

- il nuovo comune di residenza deve distare dal vecchio almeno 100 chilometri

- e, comunque, deve essere situato in una diversa regione.

I due elementi devono essere rispettati contestualmente.

-

Rimborsi del 730: quando vengono bloccati

I dipendenti e i pensionati hanno cominciato a ricevere i rimborsi del 730/2025 dalla busta paga di luglio, pagata in agosto, o dal cedolino di pensione dello stesso mese.

In alcuni casi le Entrate possono bloccare temporaneamente il rimborso al contribuente a credito, vediamo perchè.

Rimborsi del 730: quando vengono bloccati

Le Entrate, per rimborsi spettanti superiori a 4.000 euro, hanno la facoltà di bloccare temporaneamente il pagamento.

L’articolo 28-ter del D.P.R. n. 602/1973 e l’articolo 5 del Decreto Legislativo n. 175/2014, disciplinansno le procedure di verifica della dichiarazione.

I controlli hanno lo scopo di garantire la compensazione di eventuali debiti fiscali pregressi del contribuente con il credito emergente dalla dichiarazione, sia a prevenire frodi, errori o rimborsi non spettanti.

In particolare, l’Agenzia delle Entrate, prima di erogare un rimborso fiscale compreso quello derivante dal Modello 730, è tenuta a verificare se il contribuente beneficiario del rimborso abbia eventuali debiti pendenti iscritti a ruolo, ossia somme dovute a seguito della notifica di cartelle di pagamento ancora insolute.

Dal 2025 vi è una novità importante relativa alla soglia per l’attivazione della verifica: se il rimborso d’imposta spettante al contribuente è di ammontare superiore a 500 euro l’Agenzia delle Entrate deve preventivamente controllare se il beneficiario risulta anche debitore del Fisco con una o più cartelle di pagamento.

Se l'esito di tale verifica è affermativo, l’Agenzia delle Entrate notifica al contribuente una proposta di compensazione e il contribuente ha 60 giorni di tempo dalla data di notifica di tale proposta per accettarla o rifiutarla.

Qualora il contribuente rifiuti la proposta di compensazione, le somme chieste a rimborso restano comunque bloccate e messe a disposizione dell’Agente della Riscossione fino al 31 dicembre dell’anno successivo a quello in cui è avvenuta.

Durante questo periodo, l’Agente della Riscossione ha la facoltà di avviare l’azione esecutiva per soddisfare coattivamente il debito iscritto a ruolo.

730/2025: il blocco del rimborso per controlli

Il Modello 730 presentato dal contribuente può essere selezionato per un controllo preventivo da parte dell’Agenzia delle Entrate.

Il controllo scatta se dalla dichiarazione emergono potenziali situazioni di rischio fiscale, come incoerenze o importi di rimborso particolarmente elevati.

Se la dichiarazione viene selezionata per questo controllo preventivo segue un blocco del rimborso spettante e di conseguenza:

- il rimborso fiscale non verrà erogato direttamente e nei tempi ordinari dal datore di lavoro o dall’ente pensionistico;

- l’erogazione del rimborso avverrà a cura dell’Agenzia delle Entrate stessa, e al termine delle procedure di controllo.

Attenzione però che, a tutela dei contrbuenti, nei casi di controllo preventivo, il rimborso sarà erogato non oltre il sesto mese successivo al termine previsto per la trasmissione del Modello 730, ordinariamente previsto per il 30 settembre e quindi, al più tardi, entro la fine di marzo dell’anno successivo.

730/2025: quando scattano i controlli

Il controllo preventivo può scattare al verificarsi di almeno una delle seguenti due condizioni:

- il Modello 730 presenta elementi di incoerenza rispetto a specifici criteri che vengono individuati con cadenza annuale da un apposito provvedimento del Direttore dell’Agenzia delle Entrate;

- il Modello 730 determina un rimborso di importo superiore a 4.000 euro.

Non è detto comunuque che il blocco e il controllo preventivo scattino automaticamente poichè si tratta di una facoltà dell’Agenzia delle Entrate, che può decidere di non attivare il controllo se, ad esempio, il contribuente è noto per la sua affidabilità fiscale o se il rimborso elevato è chiaramente giustificato da dati preesistenti e coerenti.

Secondo la prassi consolidata e i provvedimenti ADE emanati nel tempo, gli elementi di incoerenza che tipicamente possono far scattare un controllo preventivo riguardano principalmente:

- scostamenti per importi significativi dei dati dichiarati nel Modello 730 rispetto a quelli che risultano:

- negli F24 effettuati dal contribuente;

- nelle Certificazioni Uniche (CU);

- nelle dichiarazioni dei redditi dell’anno precedente;

- altri elementi di significativa incoerenza rispetto ai dati che sono stati inviati da enti esterni all’Agenzia delle Entrate o rispetto a quelli esposti nelle Certificazioni Uniche;

- situazioni di rischio specifiche individuate dall’Agenzia sulla base di irregolarità o anomalie che si sono verificate per lo stesso contribuente negli anni precedenti;

- crediti d’imposta di importo rilevante che sono stati riportati dalla dichiarazione dell’anno precedente (magari a seguito della presentazione di dichiarazioni integrative a favore) e che risultano modificati rispetto al primo modello presentato per quell’annualità.

-

730/2025: come correggere errori e mancanze

Il Modello 730/2025 per dipendenti e pensionati va presentato entro il 30 settembre prossimo.

Attenzione però al fatto che, se dopo aver inviato il modello 730 ci si accorge di aver dimenticato dei dati o di averli inseriti in modo errato, ed è già trascorso il periodo utile per poterlo annullar, ossia il termine del 20 giugno 2025, occorre presentare il modello “Redditi correttivo” entro il 31 ottobre 2025.

Dopo questa data è possibile presentare il modello “Redditi integrativo”.

Va evidenziato inoltre che:

- se la nuova dichiarazione comporta un maggiore credito o un minor debito, si può chiedere l’eventuale rimborso o, in caso contrario, pagare l’imposta dovuta;

- se il contribuente riscontra errori commessi dal soggetto che ha prestato l’assistenza fiscale deve comunicarglielo il prima possibile, per permettergli l’elaborazione di un Modello 730 “rettificativo”;

- se il contribuente si accorge di non aver fornito tutti gli elementi da indicare nella dichiarazione, le modalità di integrazione della dichiarazione originaria sono diverse a seconda che le modifiche comportino o meno una situazione a lui più favorevole.

Vediamo le varie casistiche.

730/2025: termini e modalità di correzione

Integrazione della dichiarazione che comporta un maggiore credito, un minor debito o un’imposta invariata

Se il contribuente si accorge di non aver fornito tutti gli elementi da indicare nella dichiarazione e l’integrazione e/o la rettifica comportano

un maggiore credito o un minor debito (ad esempio, per oneri non indicati nel Mod. 730 originario) o un’imposta pari a quella determinata

con il Modello 730 originario (ad esempio per correggere dati che non modificano la liquidazione delle imposte), a sua scelta può:- presentare entro il 25 ottobre un nuovo modello 730 completo di tutte le sue parti, indicando il codice 1 nella relativa casella “730 integrativo” presente nel frontespizio. Il Modello 730 integrativo deve essere comunque presentato a un Caf o a un professionista abilitato

anche in caso di assistenza precedentemente prestata dal sostituto. Il contribuente che presenta il Modello 730 integrativo deve esibire

la documentazione necessaria al Caf o al professionista abilitato per il controllo della conformità dell’integrazione che viene effettuata.

Se l’assistenza sul Mod. 730 originario era stata prestata dal sostituto d’imposta occorre esibire al Caf o al professionista abilitato tutta

la documentazione; - presentare un modello Redditi Persone fisiche 2025, utilizzando l’eventuale differenza a credito e richiedendone il rimborso. Il modello

Redditi Persone fisiche 2025 può essere presentato:- entro il 31 ottobre (correttiva nei termini);

- oppure entro il termine previsto per la presentazione del modello REDDITI Persone fisiche 2025 relativo all’anno successivo (dichiarazione integrativa);

- oppure entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione (dichiarazione integrativa –

art. 2, comma 8, del D.P.R. n. 322 del 1998). In questo caso l’importo a credito potrà essere utilizzato in compensazione, ai sensi dell’articolo 17 del decreto legislativo n. 241 del 1997, per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui è stata presentata la dichiarazione integrativa. Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione integrativa è indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa.

730/2025: cosa fare se i dati del sostituto sono incompleti

Se il contribuente si accorge di non aver fornito tutti i dati per consentire di identificare il sostituto che effettuerà il conguaglio o di averli forniti in modo inesatto può presentare entro il 25 ottobre un nuovo modello 730 per integrare e/o correggere tali dati.

Attenzione al fatto che, in questo caso dovrà indicare il codice 2 nella relativa casella “730 integrativo” presente nel frontespizio.

Il nuovo modello 730 deve contenere, pertanto, le stesse informazioni del modello 730 originario, ad eccezione di quelle nuove indicate nel riquadro “Dati del sostituto d’imposta che effettuerà il conguaglio”.

730/2025: cosa fare se vari dati sono incompleti

Quando l'integrazione della dichiarazione riguarda vari dati da cui scaturiscono un maggior importo a credito, un minor debito oppure un’imposta invariata occorre procedere come segue.

Se il contribuente si accorge sia di non aver fornito tutti i dati che consentono di identificare il sostituto che effettuerà il conguaglio (o di

averli forniti in modo inesatto) sia di non aver fornito tutti gli elementi da indicare nella dichiarazione e l’integrazione e/o la rettifica comportano

un maggior importo a credito, un minor debito oppure un’imposta pari a quella determinata con il modello 730 originario, il contribuente

può presentare entro il 25 ottobre un nuovo modello 730 per integrare e/o correggere questi dati, indicando il codice 3 nella

relativa casella “730 integrativo” presente nel frontespizio.730/2025: cosa fare per integrazione che genera uno sfavore per il contribuente

Se il contribuente si accorge di non aver fornito tutti gli elementi da indicare nella dichiarazione e l’integrazione o la rettifica comporta un

minor credito o un maggior debito deve utilizzare il modello REDDITI Persone fisiche 2025.

Il modello REDDITI Persone fisiche 2025 può essere presentato:- entro il 31 ottobre (correttiva nei termini). In questo caso, se dall’integrazione emerge un importo a debito, il contribuente dovrà procedere

al contestuale pagamento del tributo dovuto, degli interessi calcolati al tasso legale con maturazione giornaliera e della sanzione in

misura ridotta secondo quanto previsto dall’art. 13 del D.Lgs. n. 472 del 1997 (ravvedimento operoso); - entro il termine previsto per la presentazione del modello REDDITI relativo all’anno successivo (dichiarazione integrativa). In questo

caso se dall’integrazione emerge un importo a debito, il contribuente dovrà pagare contemporaneamente il tributo dovuto, gli interessi

calcolati al tasso legale con maturazione giornaliera e le sanzioni in misura ridotta previste in materia di ravvedimento operoso; - entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione (dichiarazione integrativa – art. 2, comma 8, del D.P.R. n. 322 del 1998). In questo caso se dall’integrazione emerge un importo a debito, il contribuente dovrà pagare contemporaneamente il tributo dovuto, gli interessi calcolati al tasso legale con maturazione giornaliera e le sanzioni in misura ridotta previste in materia di ravvedimento operoso.

-

730/2025: detrazione delle spese per intermediazioni immobiliare

Entro il 30 settembre è necesario inviare il Modello 730/2025 dei dipendenti e pensionati.

Tra le spese da portare in detrazione dall'irpef è possibile includere anche le spese per le intermediazioni immobiliari di chi ha acquistato l'abitazione principale.

Prima dei dettagli si ricorda che, ai fini dichiarativi, è possibile utilizzare tanto il modello 73072025 ordinario quanto quello precompilato, disponibile dal 30 aprile sul sito delle entrate.

In proposito leggi anche: 730 semplificato 2025: online dal 30 aprile.

Spese intermediazione immobiliare: detraibilità nel 730/2025

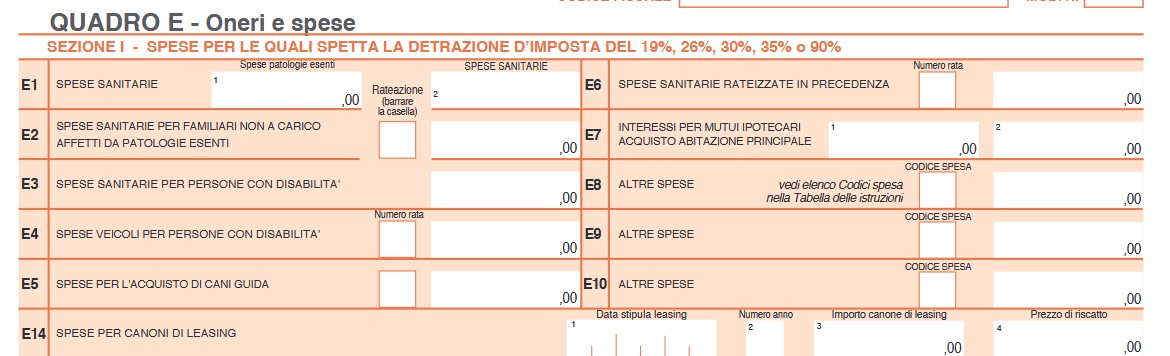

Le istruzioni al modello 730 evidenziano che per l'anno d'imposta 2024, nel Quadro E Oneri e spese è possibile indicare le spese sostenute per l'intermediazione immobiliare nell'acquisto dell'abitazione principale.

In particolare, tra le altre spese nei righi da E8 a E10 è possibile specificare la spesa sostenuta nel 2024.

Per identificare tale spesa è necessario riportare il codice "17" che come evidenziato nelle istruzioni viene utilizzato per i compensi, comunque denominati, pagati a soggetti di intermediazione immobiliare per l’acquisto dell’immobile da adibire ad abitazione principale.

Attenzione al fatto che l’importo da indicare nel rigo non può essere superiore a 1.000 euro.Se l’unità immobiliare è acquistata da più persone, la detrazione, nel limite di 1.000 euro, va ripartita tra i comproprietari in base alla percentuale di proprietà.

L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere 17;Ricordiamo che le condizioni per poter usufruire della detrazioni sono le seguenti:

- il contribuente deve aver sostenuto spese per intermediazione immobiliare relative all’acquisto dell’abitazione principale;

- per tale acquisto il contribuente si è avvalso di un “intermediario immobiliare” (è tale l’agente immobiliare se lavora per una agenzia iscritta al Registro delle imprese);

- l’immobile acquistato deve essere destinato dall’acquirente alla propria abitazione principale: a riguardo il contribuente deve predisporre una apposita autocertificazione.

Inoltre il contribuente deve predisporre e conservare la seguente documentazione:

- una certificazione sostitutiva dell’atto di notorietà dalla quale risultano i dati anagrafici e fiscali del mediatore immobiliare (persona fisica o società che sia) e la spesa sostenuta;

- la fattura emessa dall’intermediario immobiliare, relativa alla spesa sostenuta, che deve essere intestata al proprietario dell’immobile;

- la distinta di pagamento da cui si evince che il mediatore è stato pagato con modalità tracciate.