-

Verifica 730/2025 INPS: le istruzioni su conguagli e rimborsi

Con il <a href='http://

Codice Significato CP Conguaglio non possibile parziale CT Conguaglio non possibile totale ES Diniego per soggetti residenti all’estero ‘>messaggio INPS 2070 / 2025 anche quest'anno vengono chiarite le modalità di gestione delle operazioni fiscali derivanti dal modello 730, se indicata come sostituto d’imposta dal contribuente. Ciò significa che i lavoratori e i pensionati che percepiscono una prestazione imponibile IRPEF (come pensioni ordinarie o NASpI) vedranno applicati automaticamente i conguagli, a debito o a credito, direttamente sulle somme erogate mensilmente.

Attenzione però: l’INPS non può gestire i modelli 730/4 se il contribuente:

- percepisce solo prestazioni esenti (es. assegno sociale, invalidità civile, assegno unico);

- ha cessato la prestazione imponibile prima del 1° aprile 2025;

- è residente all’estero (in questi casi va presentato il modello “Redditi Persone Fisiche”).

.Verifica dei conguagli fiscali: chi è coinvolto e quando scattano

Accedendo al sito INPS con SPID, CIE, CNS o eIDAS, è possibile consultare il servizio “Assistenza fiscale (730/4): servizi al cittadino”, dove si trovano:

- ricevuta del modello 730/4 e conferma di abbinamento alla prestazione;

- importi delle trattenute mensili e/o dei rimborsi IRPEF;

- eventuale diniego con i motivi;

- possibilità di chiedere online l’annullamento o modifica della seconda/unica rata di acconto IRPEF o cedolare secca (entro il 10 ottobre 2025);

- funzione per richiedere il diniego se si è indicato l’INPS per errore come sostituto.

Nel caso di dichiarazione congiunta, gli importi a debito o a credito comprendono anche quelli del coniuge (o parte dell’unione civile).

Il servizio è accessibile anche tramite app “INPS mobile”.

Si ricorda che l’Agenzia delle Entrate invia i dati dei 730/4 all’INPS, che li applica alle prestazioni mensili. Se non può gestirli, invia un diniego con i seguenti codici:

Codice Significato CP Conguaglio non possibile parziale CT Conguaglio non possibile totale ES Diniego per soggetti residenti all’estero Variazioni acconti IRPEF: casi particolari, scadenze, rate

Le richieste di variazione della rata di acconto IRPEF/cedolare secca devono arrivare in tempo utile per essere elaborate nel pagamento di novembre 2025. In caso contrario, l'importo sarà trattenuto e poi rimborsato con la mensilità di dicembre.

Se il dichiarante muore o la prestazione termina prima della conclusione dei conguagli, l’INPS invierà comunicazione all’interessato o agli eredi, che dovranno regolarizzare la posizione con l’Agenzia delle Entrate. In caso di credito non rimborsato, questo potrà essere inserito nella dichiarazione dei redditi 2026 oppure chiesto direttamente all’Agenzia.

Per la gestione delle rate, è bene sapere che:

- la dichiarazione 730/4 può essere presentata entro il 30 settembre 2025;

- il numero di rate per i debiti IRPEF dipende dal mese in cui l’INPS riceve i dati; se ricevuti dopo giugno, le rate saranno suddivise nei mesi che restano fino a novembre. Per esempio, se il 730/4 arriva a settembre, il debito sarà suddiviso su 3 mensilità (settembre, ottobre, novembre).

-

Redditi da locazioni brevi: come indicarli in dichiarazione

Entro il 30 settembre occorre inviare il Modello 730/2025. Tra le novità di quest'anno vi è il fatto che, i redditi derivanti da contratti di locazione breve sono assoggettati ad imposta sostitutiva nella forma della cedolare secca con aliquota al 26 per cento nel caso di opzione per tale tipo di regime.

La predetta aliquota è ridotta al 21 per cento per i redditi da locazione breve relativi ad una unità immobiliare individuata dal contribuente in sede di dichiarazione dei redditi.

Vediamo come indicare i redditi di locazione breve nel modello 730.

Modello 730/2025: redditi da locazioni brevi

A partire dal 1° giugno 2017 è stata introdotta un’apposita disciplina fiscale per i contratti di locazioni di immobili ad uso abitativo, situati in Italia, la cui durata non supera i 30 giorni e stipulati da persone fisiche al di fuori dell’esercizio di attività d’impresa detti Contratto di locazione breve.

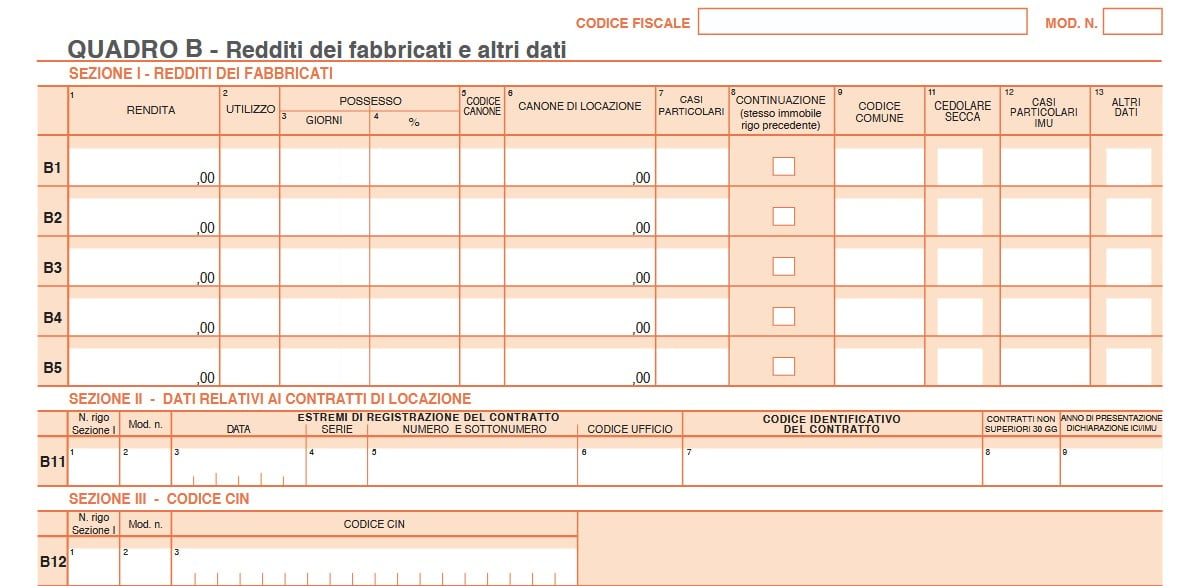

Il reddito derivante da tali locazioni brevi costituisce reddito fondiario:- per il proprietario dell’immobile o per il titolare di altro diritto reale e va indicato nel quadro B;

- per il sublocatore o il comodatario, invece, costituisce reddito diverso e va indicato nel quadro D.

Attenzione al fatto che dall’anno d’imposta 2021 il regime fiscale delle locazioni brevi è riconosciuto solo in caso di destinazione alla locazione breve di non più di 4 appartamenti per ciascun periodo d’imposta.

Negli altri casi, l’attività di locazione da chiunque esercitata si presume svolta in forma imprenditoriale ai sensi dell’art. 2082 del codice civile in base al quale è imprenditore chi esercita professionalmente un’attività economica organizzata al fine della produzione o dello scambio di beni o di servizi.

Pertanto, se nel corso del 2024 sono stati destinati a locazione breve più di 4 appartamenti, non può essere utilizzato il modello 730, ma va utilizzato il modello REDDITI PF.

Attenzione al fatto che il Comune di Venezia può autonomamente individuare i limiti massimi e i presupposti per la destinazione degli immobili residenziali ad attività di locazione breve.

Modello 730/2025: redditi da locazione turistica

Inoltre, per le locazioni brevi per finalità anche turistiche a partire dal 1° giugno 2017 è stata introdotta un’apposita disciplina fiscale per i contratti di locazione di immobili ad uso abitativo, situati in Italia, la cui durata non supera i 30 giorni, stipulati da persone fisiche al di fuori dell’esercizio di attività d’impresa.

Il termine di 30 giorni deve essere considerato in relazione ad ogni singola pattuizione contrattuale; anche nel caso di più contratti stipulati

nell’anno tra le stesse parti, occorre considerare ogni singolo contratto, fermo restando tuttavia che se la durata delle locazioni che intervengono nell’anno tra le medesime parti sia complessivamente superiore a 30 giorni devono essere posti in essere gli adempimenti connessi alla registrazione del contratto.

Questa disciplina si applica sia nel caso in cui i contratti siano stipulati direttamente tra locatore (proprietario o titolare di altro diritto reale, sublocatore o comodatario) e conduttore, sia nel caso in cui in tali contratti intervengano soggetti che esercitano attività d’intermediazione immobiliare, anche attraverso la gestione di portali on-line, che mettono in contatto persone in ricerca di un immobile con persone che dispongono di unità immobiliari da locare.

Il contratto di locazione breve può avere ad oggetto, unitamente alla messa a disposizione dell’immobile abitativo, la fornitura di biancheria e la pulizia dei locali nonché di altri servizi che corredano la messa a disposizione dell’immobile, come ad esempio, la fornitura di utenze, wi-fi, aria condizionata.La disciplina in esame non è invece applicabile se insieme alla messa a disposizione dell’abitazione sono forniti servizi aggiuntivi che non presentano una necessaria connessione con la finalità residenziale dell’immobile, quali ad esempio, la fornitura della colazione, la somministrazione di pasti, la messa a disposizione di auto a noleggio o di guide turistiche o di interpreti.

Dal 2021 l’attività di locazione breve si intende svolta nell’esercizio di attività di impresa se sono destinati alla locazione breve più di 4 appartamenti.In tal caso, il relativo reddito non può essere dichiarato utilizzando il modello 730, ma va dichiarato utilizzando il terzo fascicolo del modello REDDITI Persone fisiche. In caso di locazione nel corso del 2024 di più di 4 appartamenti non può essere utilizzato il modello 730.

Il Comune di Venezia può autonomamente individuare i limiti massimi e i presupposti per la destinazione degli immobili residenziali ad attività di locazione breve.Ai redditi derivanti dai contratti di locazione breve si applicano le disposizioni previste per il regime della “cedolare secca sugli affitti”, in

caso di opzione per tale tipo di tassazione, con l'aliquota del 26 per cento, ridotta al 21 per cento per i redditi derivanti dai contratti di locazione breve relativi a una unità immobiliare individuata dal contribuente in sede di dichiarazione dei redditi.

Il medesimo regime fiscale si applica anche ai corrispettivi lordi derivanti dai contratti di sublocazione e dai contratti a titolo oneroso,

stipulati nelle medesime forme descritte, conclusi dal comodatario aventi ad oggetto il godimento dell'immobile da parte di terzi.

In conseguenza dell’introduzione di tale normativa cambia la tassazione del canone di locazione dell’immobile concesso in locazione dal comodatario per periodi non superiori a 30 giorni: in tal caso il reddito del canone di locazione è tassato in capo al comodatario come reddito diverso e quindi va indicato dal comodatario nel quadro D.Il proprietario dell’immobile indicherà nel quadro B la sola rendita catastale dell’immobile concesso in comodato gratuito.

La disciplina delle locazioni brevi, inoltre, prevede che se i relativi contratti sono stati conclusi con l’intervento di soggetti che esercitano

attività di intermediazione immobiliare, anche attraverso la gestione di portali on-line, i canoni di locazione sono assoggettati ad una

ritenuta del 21% a titolo d’acconto se tali soggetti intervengono anche nel pagamento o incassano i canoni o i corrispettivi derivanti dai

contratti di locazione breve.Modello 730/2025: il nuovo quadro B

Si segnala anche CIN affitti brevi nel modello 730/2025 per le novità sul codice indentififcativo nazionale.

-

730/2025: detrazioni per canoni di locazione abitazione principale

Nel Quadro E del Modello 730/2025 è possibile indicare la detrazioni per gli inquilini con contratto di locazione.

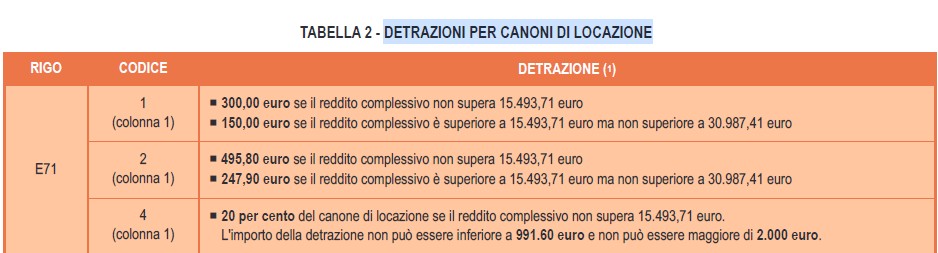

In particolare, sono previste delle detrazioni per gli inquilini che stipulano contratti di locazione di immobili adibiti ad abitazione principale, che vengono riconosciute e graduate in relazione all’ammontare del reddito complessivo.Tale detrazione va indicata nel rigo E71 del Quadro E Oneri e spese del Modello 730.

L'agenzia delle Entrate ha recentemente aggiornato le guide per le detrazioni da utilizzare nella dichiarazione dei redditi 2025 e a proposito delle detrazioni in oggetto ha evidenziato che ai soggetti titolari di contratti di locazione per unità immobiliari utilizzate come abitazione principale spetta una detrazione stabilita in misura forfetaria, graduata in relazione all’ammontare del reddito complessivo.

In particolare, la detrazione riguarda i contratti:

- a canone libero;

- a canone convenzionale,

- stipulati da giovani di età compresa tra i 20 ed i 30 anni;

- stipulati dai lavoratori dipendenti in occasione di trasferimenti per motivi di lavoro.

Le detrazioni non sono cumulabili nello stesso periodo di tempo, ma il contribuente ha il diritto di scegliere quella a lui più favorevole.

Se nel corso dell’anno si verificano più situazioni, il contribuente può applicare per i diversi periodi di tempo diverse detrazioni, ma il numero complessivo di giorni indicato non può essere superiore a 365.

La detrazione per i canoni di locazione deve essere ripartita tra gli aventi diritto ed essere rapportata al periodo dell’anno durante il quale l’unità immobiliare locata è adibita ad abitazione principale.

L’art. 16, comma 1-quinquies, del TUIR specifica che l’abitazione principale è quella nella quale il soggetto titolare del contratto di locazione o i suoi familiari dimorano abitualmente.

Qualora la detrazione spettante sia di ammontare superiore all’imposta lorda diminuita nell’ordine delle detrazioni di cui agli artt. 12 e 13 del TUIR, è riconosciuto un credito di ammontare pari alla quota di detrazione che non ha trovato capienza nella predetta imposta

In caso di contratto di locazione stipulato da due persone, una sola delle quali capiente, quest’ultima non può essere ammessa a beneficiare della detrazione d’imposta per l’intero importo, atteso che al conduttore incapiente sarà comunque attribuita la quota di detrazione di competenza secondo le modalità previste dal citato d.m. del 2008.

L’incapienza è riconosciuta in relazione a tutte le tipologie di contratto definite dai commi 01, 1, 1- bis e 1-ter dell’art. 16 del TUIR.

La detrazione è compatibile con la deduzione di cui all’art. 10, comma 3-bis), del TUIR per l’abitazione principale

La detrazione è incompatibile con il contributo fondo affitti e, più in generale, con qualsiasi contributo che sollevi il contribuente dall’effettivo carico del canone.

Detrazione inquilini alloggi adibiti ad abitazione principale: dove si indica

Il Rigo E71 Inquilini di alloggi adibiti ad abitazione principale del quadro E del Modello 730 va compilato come segue:

In Colonna 1 (Tipologia): indicare il codice relativo alla detrazione.

- ‘1’ Detrazione per gli inquilini di alloggi adibiti ad abitazione principale. Questo codice deve essere indicato dai contribuenti che hanno stipulato o rinnovato il contratto di locazione di immobili destinati ad abitazione principale, in base alla legge che disciplina le locazioni di immobili ad uso abitativo (legge 9 dicembre 1998, n. 431).

- ‘2’ Detrazione per gli inquilini di alloggi adibiti ad abitazione principale locati con contratti in regime convenzionale. Questo codice deve essere indicato dai contribuenti intestatari di contratti di locazione di unità immobiliari adibite ad abitazione principale, stipulati o rinnovati sulla base di appositi accordi definiti in sede locale fra le organizzazioni della proprietà edilizia e le organizzazioni dei conduttori maggiormente rappresentative a livello nazionale (c.d. contratti convenzionali – art. 2, comma 3, e art. 4, commi 2 e 3 della legge n. 431 del 1998). Si ricorda che per fruire di tale agevolazione, nel caso di contratti di locazione a canone concordato “non assistiti” occorre verificare la necessità dell’attestazione rilasciata dalle organizzazioni firmatarie dell’accordo, con la quale viene confermata la rispondenza del contenuto economico e normativo del contratto di locazione all’Accordo Territoriale. Per ulteriori informazioni si rimanda a quanto precisato nella circolare n. 7/E del 27 aprile 2018 dell’Agenzia delle Entrate. In virtù della modifica introdotta dall’art. 7 del D.L. n. 73 del 2022, l’attestazione può essere fatta valere per tutti i contratti di locazione, stipulati successivamente al suo rilascio, aventi il medesimo contenuto del contratto per cui è stata rilasciata, fino a che non intervengano eventuali variazioni delle caratteristiche dell’immobile o dell’accordo territoriale del comune a cui essa si riferisce. In altri termini, qualora non sia intervenuto un nuovo accordo territoriale, oppure non siano variate le caratteristiche dell’immobile locato (superficie, posto auto, balconi, terrazze, ascensore, ecc.), la stipula di un nuovo contratto non richiede il rilascio di una nuova attestazione atteso che non sono considerate rilevanti le variazioni del conduttore o del canone di locazione, purché rimanga entro il limite stabilito dall’accordo territoriale indicato nell’attestazione stessa (confronta Circolare n. 15/E del 19 giugno 2023);

- ‘4’ Detrazione per canoni di locazione spettante ai giovani per l’abitazione destinata a propria residenza. Questo codice va indicato dai giovani di età compresa fra i 20 e i 31 anni non compiuti, che hanno stipulato un contratto di locazione, ai sensi della legge n. 431 del 1998, per l’unità immobiliare o per una porzione di essa da destinare a propria residenza purché il contratto sia stipulato prima del compimento del trentunesimo anno d’età. In tal caso la detrazione spetta solo fino all’anno d’imposta in cui si sono compiuti i 31 anni. Se i 31 anni sono compiuti il 1° gennaio 2024, per il 2024 la detrazione non spetta. Il requisito dell’età è soddisfatto se ricorre anche per una parte dell’anno in cui si intende fruire della detrazione. È necessario che l’immobile affittato sia diverso dall’abitazione principale dei genitori o di coloro cui sono affidati dagli organi competenti ai sensi di legge. La detrazione spetta per i primi quattro anni dalla stipula del contratto. Ad esempio, se il contratto è stato stipulato nel 2024 la detrazione può essere fruita fino al 2027. La detrazione spetta nella misura del 20% del canone di locazione fino ad un massimo di 2.000 euro. Essa non può essere inferiore a 991,60 euro.

In Colonna 2 (n. giorni): indicare il numero dei giorni nei quali l’unità immobiliare locata è stata adibita ad abitazione principale.

In Colonna 3 (percentuale): indicare la percentuale di detrazione spettante.Ad esempio, due contribuenti cointestatari del contratto di locazione dell’abitazione principale devono indicare ‘50’. Se il contratto di locazione è stato stipulato da una sola persona va, invece, indicato ‘100’.

In Colonna 4 (canone): indicare l’ammontare del canone di locazione. La colonna va compilata se in colonna 1 è indicato il codice ‘4’.

Detrazione inquilini alloggi adibiti ad abitazione principale: importi

Come evidenziato dalle istruzioni al modello 730 le detrazioni per il canone di locazione per abitazione principale saranno calcolate da chi presta l’assistenza fiscale sulla base degli importi indicati nella tabella 2 “Detrazioni per canoni di locazione”, riportata dopo l’Appendice e di seguito riepilogata

Viene precisato che se la detrazione risulta superiore all’imposta lorda, diminuita delle detrazioni per carichi di famiglia e delle altre detrazioni relative a particolari tipologie di reddito, chi presta l’assistenza fiscale riconoscerà un credito pari alla quota della detrazione che non ha trovato capienza nell’imposta.

-

730/2025: le novità del Quadro D

Il Modello 730/2025 reca diverse novità per quest'anno.

Tra queste vi sono le novità riguardanti il Quadro D a seguito dell'introduzione del nuovo Quadro M.

Nel 730/2025 alcuni redditi soggetti a tassazione separata, precedentemente indicati nel quadro D, hanno trovato una nuova collocazione e l'eliminazione della Sezione II, righi D6 e D7.

Viene mantenuta la Sezione I però rinominata "Altri redditi (redditi di capitale, lavoro autonomo e redditi diversi)".

La Riforma fiscale ha previsto, con il Dlgs n 1/2024, un ampliamento della platea dei soggetti che possono presentare il Modello 730, con l'introduzione dei nuovi Quadri T e M, rispettivamente dedicati alle plusvalenze di natura finanziaria e ai redditi soggetti a tassazione separata, ad imposta sostitutiva e ai dati relativi alla rivalutazione dei terreni.

Il Modello 730/2025 convesente quindi di essere utilizzato per dichiarare alcune fattispecie di reddito che, fino allo scorso anno, richiedevano la presentazione dei quadri "aggiuntivi" RM e RT del Modello Redditi PF.

730/2025: le novità del Quadro D

Il Quadro D si presenta come segue con i righi da D1 a D5

Rigo D1 – Utili ed altri proventi equiparati Nel rigo D1 indicare gli utili e gli altri proventi equiparati in qualunque forma corrisposti da società di capitali o enti commerciali, residenti e non residenti, riportati nella certificazione rilasciata dalla società emittente o desumibili da altra documentazione.

Rigo D2 – Altri redditi di capitale Nel rigo D2 vanno riportati gli altri redditi di capitale, percepiti nel 2024, al lordo delle eventuali ritenute a titolo di acconto.

Rigo D3 – Redditi derivanti da attività assimilate al lavoro autonomo Nel presente rigo devono essere indicati i redditi derivanti da altre attività di lavoro autonomo, che essendo carenti di alcune peculiarità proprie del lavoro autonomo, sono definite come assimilate.

Per tali compensi sono previste delle detrazioni dall’imposta lorda che, se spettanti, verranno riconosciute dal soggetto che presta l’assistenza fiscale. Queste detrazioni, infatti, sono teoriche poiché la loro determinazione dipende dalla situazione reddituale del contribuente (vedere la tabella 8 riportata dopo l’Appendice).Rigo D4 – Redditi diversi (per i quali non è prevista una detrazione)

Rigo D5 – Redditi derivanti da attività occasionale (commerciale o di lavoro autonomo) o da obblighi di fare, non fare e permettere

Nel presente rigo devono essere indicati i redditi derivanti da attività commerciali o da attività di lavoro autonomo non esercitate abitualmente o dalla assunzione di obblighi di fare, non fare o permettereDal Qaudro D del Modello 730/2025 sono invece stati eliminati i righi D6 e D7, Sezione II, nei quali andavano esposti determinati redditi soggetti a tassazione separata.

Tali redditi sono accolti dal 2025 anno d'imposta 2024 nel nuovo quadro M, e in particolare si tratta di:

- redditi percepiti da eredi e legatari, prima indicati a rigo D6. Ora vanno indicati nel rigo M5, quadro M;

- imposte e oneri rimborsati nell'anno precedente a quello d'imposta e altri redditi soggetti a tassazione separata indicati prima nel rigo D7, ora sono indicati rispettivamente:

- nel rigo M2 in caso di:

- altri redditi di capitale qualora ricorrano le condizioni previste dall'art. 17, comma 1, lett. n), TUIR;

- importi derivanti da cessione di aree edificabili (indipendentemente dal periodo di possesso);

- somme percepite a titolo di indennità di esproprio di cui all'art 11 commi da 5 a 8 Legge n 413/1991;

- nel rigo M3, qualora si tratti di:

- rimborsi di oneri per i quali si è fruito della detrazione dall'imposta;

- canoni percepiti in periodo d'imposta successivo a quello di riferimento;

- nel rigo M4 in caso si tratti di rimborsi di oneri dedotti dal reddito complessivo;

- nel rigo M6 qualora si tratti di emolumenti arretrati di lavoro dipendente relativi ad anni precedenti.

- nel rigo M2 in caso di:

-

Reddito da fotovoltaico incassato dal GSE: come si dichiara?

Le somme incassate dal GSE dalle persone fisiche private ricavate dall'energia prodotta da impianti di potenza non superiore a 20 kW, costituiscono redditi derivanti da attività commerciali occasionali da tassare nella dichiarazione dei redditi.

Il MEF con Decreto 21 gennaio ha stabilito le regole per l'invio da parte del GSE dei proventi derivanti da fotovoltaico alla stessa agenzia ai fini della precompilata 2025 anno di imposta 2024.

Il GSE con un comunicato stampa del 15 maggio ha anche reso noto che, per le persone fisiche titolari di impianti con contratti "scambio sul posto" sono disponibili da quest'anno, direttamente nel Modello 730 / Modello Redditi 2025 precompilato, gli importi relativi ai redditi generati dalle eccedenze riconosciute nel 2024.

Per i contratti "ritiro dedicato" tale funzionalità sarà disponibile dal 2026 con riferimento all'anno di imposta 2025.

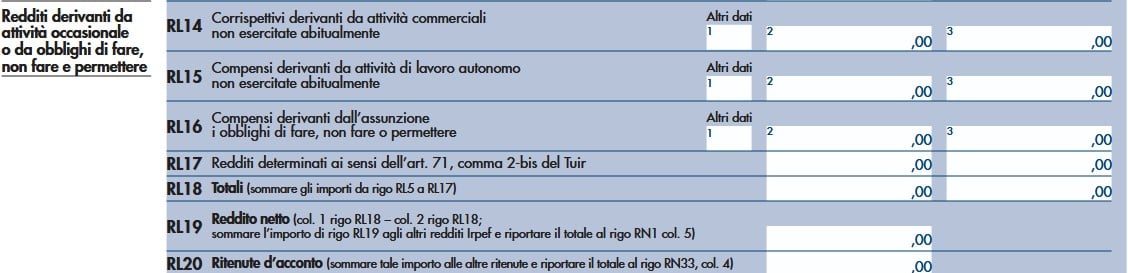

Pertanto, il contribuente può prelevare l'importo percepito nel 2024 dalla propria dichiarazione dei redditi precompilata ovvero dall'Area clienti del GSE, e compilare il rigo RL14 del Modello Redditi PF 2025.

Vediamo come si dichiarano i redditi derivanti dalle attività di cessione di energia da parte dei privati, specificando che tali redditi sono redditi diversi (ex art 67 comma 1 lett i) del TUIR).

Reddito da fotovoltaico incassato dal GSE: come si dichiara?

Le Entrate in varie circostanze con documenti di prassi hanno chiarito il trattamento fiscale dei proventi derivanti dalla vendita dell’energia (prodotta in eccedenza rispetto al proprio fabbisogno) e ribadito che i contributi ricevuti dal proprietario dell’impianto fotovoltaico (persona fisica non esercitante attività di impresa), che per la vendita dell’eccedenza di energia utilizza il regime del “ritiro dedicato”, rappresentano fiscalmente “redditi diversi” e vanno indicati nella dichiarazione dei redditi.

Più precisamente, le Entrate, nello specificare che i redditi da energia prodotta in eccedenze e gestita con ritiro dedicato, rientrano nella categoria dei “redditi derivanti da attività commerciali non esercitate abitualmente” e, pertanto ai fini della dichiarazione fiscale devono essere riportati:

- nel rigo D5 del Modello 730 (quadro D – “Altri redditi”) con il codice "1",

- nel rigo RL14 colonna 2 nel Modello Redditi Persone fisiche.

-

730/2025: il lavoro nelle zone di frontiera

I soggetti interessati alla presentazione del Modello 730/2025 dovranno procedere seguendo le istruzioni pubblicate dalle Entrate con il Provvedimento n 114763 del 10 marzo.

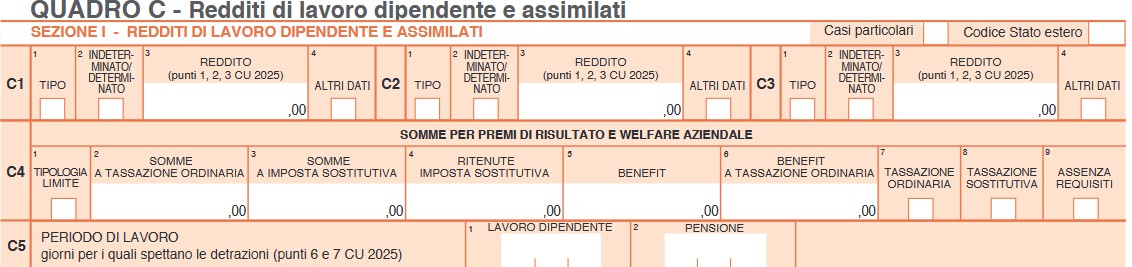

Tra le novità di quest'anno vi è quella del lavoro dipendente nelle zone di frontiera da indicare nel Quadro C del 730/2025. Vediamo di cosa si tratta.

730/2025: il lavoro in zone di frontiera

Come evidenziato dalle istruzioni ADE, i redditi prodotti all’estero in via continuativa e come oggetto esclusivo del rapporto non sono più esclusi dalla base imponibile in seguito all’abrogazione dell’art. 3 c. 3 lettera c) del Tuir.

Ai sensi del nuovo comma 8-bis dell’art. 51 del Tuir il reddito dei dipendenti che nell’arco di dodici mesi soggiornano nello stato estero per un periodo superiore a 183 giorni, è determinato sulla base delle retribuzioni convenzionali definite annualmente con decreto del Ministro del Lavoro e delle Politiche sociali.

Si tratta di quei soggetti che pur avendo soggiornato all’estero per più di 183 giorni sono considerati residenti in Italia in quanto hanno mantenuto in Italia i propri legami familiari ed il centro dei propri interessi patrimoniali e sociali.

I redditi dei soggetti residenti nel territorio dello stato, derivanti da lavoro dipendente prestato all’estero, in via continuativa e come oggetto esclusivo del rapporto, in zone di frontiera ed in altri Paesi limitrofi, per l’anno 2024 sono imponibili ai fini Irpef per la parte eccedente 10.000 euro.

Se si richiedono prestazioni sociali agevolate alla pubblica amministrazione, deve essere dichiarato l’intero ammontare del reddito prodotto all’estero, compresa quindi la quota esente, all’ufficio che eroga la prestazione per la valutazione della propria situazione economica

730/2025: dove indicare i redditi prodotti nelle zone di frontiera

I redditi prodotti nelle zone di frontiera vanno indicati nel Quadro C sezione I redditi di lavoro dipendente e assimilati:

In dettaglio, nel rigo C1:

- nella colonna 1 va indicato il codice "4" per i redditi di lavoro dipendente prestato, in via continuativa e come oggetto esclusivo del rapporto, all’estero in zone di frontiera ed in altri Paesi limitrofi da persone residenti nel territorio dello Stato,

- nella colonna 2 (Indeterminato/Determinato): nel caso di reddito di lavoro dipendente, compensi per lavori socialmente utili o redditi prodotti in zone di frontiera, riportare:

- il codice ‘1’ contratto a tempo indeterminato se nella Certificazione Unica risulta compilato il punto 1,

- il codice ‘2’ contratto a tempo determinato se nella Certificazione Unica risulta compilato il punto 2. Nel caso di reddito di lavoro sportivo (codice ‘8’ o ‘9’ in colonna 1) riportare il codice ‘1’ contratto a tempo indeterminato se nella Certificazione Unica risultano compilati uno o più dei punti da 781 a 783, riportare il codice ‘2’ contratto a tempo determinato se nella Certificazione Unica risultano compilati uno o più dei punti da 784 a 786.

- nella colonna 3 (Reddito): se nella colonna 1 è stato indicato il codice 4 (redditi prodotti in zone di frontiera), riportare l’intero ammontare dei redditi percepiti, comprensivo della quota esente.

-

Modello 730/2025: rivalutazione dei terreni

Il Modello 730/2025 per i dipendenti e i pensionati, va inviato entro il 30 settembre prossimo e a tal proposito le entrate hanno pubblicato il Provvedimento n 68478/2025 con le specifiche tecniche per l'invio. Vediamo dove va indicata la rivalutazione dei terreni.

Modello 730: dove e come indicare la rivalutazione dei terreni

Il Quadro M del Modello 730/2025 contiene informazioni relative a redditi a tassazione separata, ad imposta sostitutiva e all’opzione per l’imposta sostitutiva pensionati esteri. Dati relativi alla rivalutazione del valore dei terreni effettuata ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002, n. 282, ai premi per assicurazioni sulla vita in caso di riscatto del contratto e ai redditi derivanti da procedura di pignoramento presso terzi.

Le istruzioni al modello specificano tra le novità che, quest'anno vi è stato un ampliamento della platea del 730 che può essere utilizzato anche per dichiarare alcune fattispecie reddituali per le quali prima era necessario presentare il modello REDDITI PF, quali:

- redditi soggetti a tassazione separata e imposta sostitutiva e da rivalutazione dei terreni (quadro M);

- plusvalenze di natura finanziaria (quadro T).

In particolare, nella terza sezione B del Quadro M occorre indicare altri dati (premi per assicurazione sulla vita in caso di riscatto del contratto, rivalutazione dei terreni e redditi derivanti da procedure di pignoramento.

Qui vanno indicati i valori dei terreni di cui all’art. 67, comma 1 lett. a) e b) del Tuir rideterminati ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002, n. 282.

Nei righi M76 e M77 devono essere distintamente indicate, per il periodo d’imposta 2024, le operazioni relative alla rideterminazione del valore: dei terreni edificabili, dei terreni agricoli dei terreni oggetto di lottizzazione, per i quali il valore di acquisto deve essere rideterminato con perizia giurata di stima da redigere entro il 30 novembre 2024 e per i quali l’imposta sostitutiva o la prima rata, nella misura del 16 per cento, è stata versata entro il 30 novembre 2024.

Il versamento dell’imposta sostitutiva può essere effettuato in un’unica soluzione oppure può essere rateizzato fino ad un massimo di tre rate annuali di pari importo, a decorrere dalla medesima data.

Sull’importo delle rate successive alla prima sono dovuti gli interessi nella misura del 3 per cento annuo da versare contestualmente a ciascuna rata.

I soggetti che si avvalgono della rideterminazione dei terreni posseduti alla data del 1° gennaio 2024 possono scomputare dall’imposta sostitutiva dovuta l’imposta eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi terreni, sempreché non abbiano già presentato istanza di rimborso. In caso di versamento rateale la rata deve essere determinata scomputando dall’imposta dovuta quanto già versato e dividendo il risultato per il numero delle rate.

Nel caso di comproprietà di un terreno o di un’area rivalutata sulla base di una perizia giurata di stima, ciascun comproprietario deve dichiarare il valore della propria quota per la quale ha effettuato il versamento dell’imposta sostitutiva dovuta.

Nel caso di versamento cumulativo dell’imposta per più terreni o aree va distintamente indicato il valore del singolo terreno o area con la corrispondente quota dell’imposta sostitutiva dovuta su ciascuno di essi.

Per la compilazione del rigo, in particolare, indicare:

- nella colonna 1 (Valore rivalutato), il valore rivalutato risultante della perizia giurata di stima;

- nella colonna 2 (Imposta sostitutiva dovuta), l’imposta sostitutiva dovuta;

- nella colonna 3 (Imposta versata), l’imposta eventualmente già versata in occasione di precedenti procedure di rideterminazione effettuate con riferimento ai medesimi beni che può essere scomputata dall’imposta sostitutiva dovuta relativa alla nuova rideterminazione;

- nella colonna 4 (Imposta da versare), l’imposta residua da versare è pari all’importo della differenza tra l’imposta di colonna 2 e quella di colonna 3; qualora il risultato sia negativo il campo non va compilato;

- nella colonna 5 (Rateizzazione), va barrata la casella se l’importo dell’imposta sostitutiva residua da versare di colonna 4 è stato rateizzato;

- nella colonna 6 (Versamento cumulativo), va barrata la casella se l’importo dell’imposta sostitutiva residua da versare di colonna 4indicata nella colonna 2 è parte di un versamento cumulativo.