-

Verbali distribuzioni utili: registrati con RAP online, le Entrate aggiornano la guida

Tra le novità del nuovo Modello RAP 2025 vi è quella del modello aggiuntivo per il verbale di distribuzione utile che, dal 12 marzo, può essere inviato via web con il RAP online.

Attenzione al fatto che, una volta inserite le informazioni necessarie, il sistema calcola in automatico le imposte (registro e/o bollo) e consente di versarle con il c/c contestualmente.

Per una ulteriore utilità le Entrate hanno pubblicato in agosto la guida aggiornata “Rap Web” con le regole per tutti i relativi adempimenti.

Prima dei dettagli ricordiamo che per tutte le novità del RAO si consiglia di leggere anche: Modello RAP 2025: registrazione atti privati.

Verbali distribuzioni utili registrati con RAP online

Il modello di Registrazione Atti privati (RAP), può essere utilizzato dai contribuenti, mediatori e intermediari per richiedere agli uffici dell’Agenzia delle Entrate la registrazione di alcune tipologie di atti privati.

Attualmente è possibile utilizzare il modello RAP per la registrazione:

- del contratto di comodato,

- del contratto preliminare di compravendita

- e del verbale di distribuzione utili delle società.

Il modello può essere presentato in via telematica da colui che sottoscrive la richiesta:

- direttamente,

- oppure tramite un intermediario abilitato,

mediante l’apposita procedura web resa disponibile nell’area riservata del sito internet dell’Agenzia delle Entrate.

Attenzione al fatto che alla richiesta di registrazione è necessario allegare:

- l’atto comprensivo dei suoi allegati e la copia dei documenti d’identità (in corso di validità) delle parti che lo hanno sottoscritto, creando con essi un unico file nei formati ammessi TIF e/o TIFF e PDF/A (PDF/A-1a o PDF/A-1b);

- il file così realizzato conterrà, quindi:

- la copia dell’atto da registrare sottoscritto dalle parti;

- gli eventuali documenti allegati all’atto;

- la carta d’identità in corso di validità delle parti che lo hanno sottoscritto.

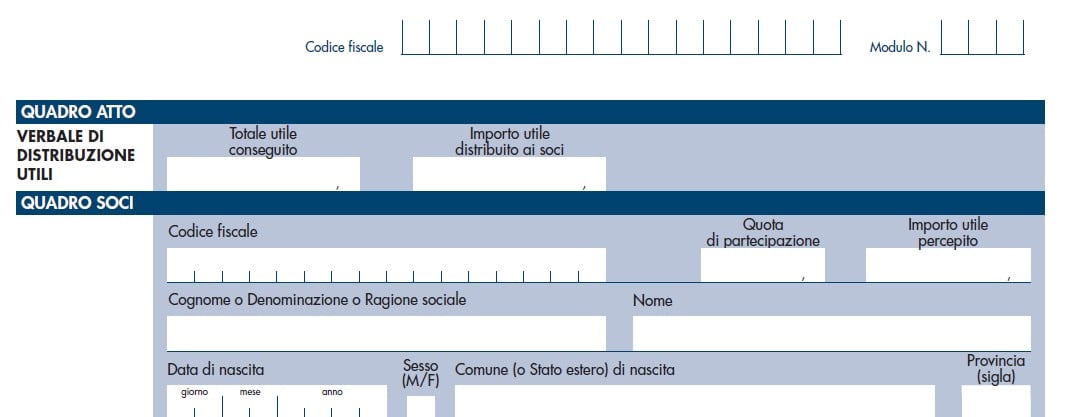

La novità del nuovo Modello RAP 2025 è appunto il fatto che esso contiene il nuovo Quadro ATTO per il verbale di distribuzione utili e a seguire il QUADRO SOCI:

Nel QUADRO ATTO verbale di distribuzione utili vanno indicati:

- Totale Utile conseguito dove indicare l’importo dell’utile di esercizio conseguito dalla società che approva il Bilancio.

- Importo Utile distribuito ai soci dove indicare l’importo dell’utile di esercizio che viene destinato alla distribuzione tra i soci.

Attenzione al fatto che il richiedente la registrazione in questo caso è sempre la società ossia il soggetto obbligato a richiedere la registrazione dell’atto, anche se chi sta materialmente effettuando la richiesta è il rappresentante legale della stessa società o un professionista abilitato di cui la società si avvale.

Il soggetto che sottoscrive la richiesta attesta che tutti i dati dichiarati coincidono con quelli contenuti nell’atto originale.

ed è tenuto a conservare in originale l’atto sottoscritto dalle parti unitamente alla richiesta di registrazione e alle ricevute di presentazione rilasciate dal servizio online.

Il richiedente, inoltre, deve consegnare alle parti del contratto la copia delle ricevute dalle quali risulta la registrazione dell’atto ovvero l’esito del pagamento delle imposte.

L’utente, per poter effettuare la registrazione telematica del modello Rap, deve autenticarsi (attraverso le credenziali Spid, Cie o Cns) nella propria area riservata.

Una volta effettuato il login è sufficiente scrivere “Registrazione atti privati” nella sezione “Servizi”, selezionare il tasto “Cerca” e successivamente “Vai al servizio”. Infine, cliccando su, “Nuova richiesta”, si dà avvio alla registrazione telematica del modello Rap.

Il servizio restituisce, subito dopo l’invio, un messaggio che conferma solo l’avvenuta trasmissione del file e, in seguito, fornisce un’altra comunicazione che attesta l’esito dell’elaborazione effettuata sui dati pervenuti e, in assenza di errori, conferma l’avvenuta registrazione dell’atto.

-

Affrancamento riserve in sospensione di imposta: regole, soggetti e modalità

Con il decreto ministeriale del 27 giugno 2025, il Ministero dell’Economia e delle Finanze ha dato attuazione all’art. 14 del D.lgs. 192/2024, disciplinando l’affrancamento straordinario dei saldi attivi di rivalutazione e delle riserve in sospensione d’imposta.

Tale misura, prevista dalla riforma fiscale in attuazione della legge delega n. 111/2023, consente ai contribuenti di regolarizzare poste patrimoniali ancora vincolate al 31 dicembre 2024, mediante il pagamento di un’imposta sostitutiva pari al 10%, sia ai fini IRES che IRAP.

Questa riapertura straordinaria mira a incentivare la piena trasparenza tra valori civilistici e fiscali, migliorando la leggibilità e l’efficienza del sistema contabile e tributario.

Ambito oggettivo e soggettivo: chi può affrancare e cosa

Ambito oggettivo

L’affrancamento può riguardare:

- Saldi attivi di rivalutazione con riconoscimento fiscale, iscritti in apposite riserve o imputati al capitale sociale;

- Riserve e fondi in sospensione di imposta, diverse da quelle derivanti da deduzioni extracontabili ex art. 109, c. 4, lett. b) del TUIR nella versione previgente al 2007.

Sono espressamente escluse:

- le riserve per ammortamenti anticipati o derivanti da deduzioni extracontabili non più monitorabili;

- le riserve correlate a tributi diversi da imposte sui redditi e IRAP (es. contributo straordinario di cui al D.L. 104/2023);

- le poste non dotate di vincolo fiscale, come le riserve da conferimento “in doppia sospensione”.

L’affrancamento è possibile anche per parte dell’importo o solo per alcune riserve e saldi attivi presenti in bilancio al 31.12.2023 e ancora esistenti al 31.12.2024.

Ambito soggettivo

Possono esercitare l’opzione:

- Società di capitali e di persone in contabilità ordinaria;

- Imprese individuali con contabilità ordinaria;

- Stabili organizzazioni in Italia di soggetti esteri;

- Soggetti trasparenti ex art. 115 e 116 TUIR.

I contribuenti in contabilità semplificata sono esclusi, salvo abbiano operato fino al 2024 in contabilità ordinaria e intendano affrancare prima del passaggio.

Modalità di esercizio e versamento dell’imposta sostitutiva

L’opzione per l’affrancamento si perfeziona mediante indicazione nella dichiarazione dei redditi relativa al periodo d’imposta in corso al 31 dicembre 2024. L’imposta sostitutiva del 10%:

- a calcolata sul valore netto (al netto dell’imposta sostitutiva già versata eventualmente in precedenza);

- è indeducibile sia ai fini delle imposte sui redditi sia ai fini IRAP;

- va versata in quattro rate annuali di pari importo (prima rata entro la scadenza per il saldo IRPEF/IRES 2024, le successive nel 2026, 2027 e 2028);

- è ammessa la compensazione in F24.

Non si applicano interessi sulle rate. Il mancato versamento non inficia la validità dell’opzione, ma determina iscrizione a ruolo.

Effetti fiscali dell’affrancamento

Una volta affrancate, le riserve:

- non concorrono a formare reddito imponibile alla distribuzione;

- in capo alla società, non danno diritto a crediti d’imposta eventualmente originati dal regime originario;

- per i soci di società di capitali, le riserve affrancate e distribuite sono considerate dividendi tassabili (salvo si tratti di riserve di capitale);

- per i soci di società trasparenti o di persone, si ha un aumento del costo fiscale della partecipazione in caso di riserve di utili.

È fatta salva la presunzione di distribuzione ex art. 47 TUIR: si considerano distribuiti prima gli utili ordinari e le riserve di utili non in sospensione.

Affrancamento e operazioni straordinarie

È consentito l’affrancamento anche a seguito di trasformazioni societarie (progressive o regressive), purché le riserve restino evidenziate in bilancio con indicazione del vincolo e dell’origine. In questi casi, l’effetto estintivo dell’obbligo fiscale si consolida nel periodo in cui è esercitata l’opzione nella dichiarazione.

Allegati: -

Dichiarazione Redditi SC 2025: regole e novità

Con il Provvedimento n 131067 del 17 marzo è approvato il Modello Redditi SC 2025 che le società potranno utilizzare per la dichiarazione dell'anno di imposta 2024.

In dettaglio è approvato il modello di dichiarazione “Redditi 2025–SC”, con le relative istruzioni, che le società ed enti commerciali residenti nel territorio dello Stato e i soggetti non residenti equiparati devono presentare nell’anno 2025 ai fini delle imposte sui redditi.

Inoltre, sono approvate le specifiche tecniche per la trasmissione telematica dei dati contenuti nel modello.

Scarica il Modello Redditi SC 2025 e istruzioni.

Modello Redditi SC 2025: principali novità

Vediamo di seguito le principali novità contenute nel modello SC 2025:

- Concordato preventivo biennale. È stato previsto il nuovo quadro CP e sono stati aggiornati i quadri RF, RS, RH, TN, PN e GN per accogliere le novità della disciplina del concordato preventivo biennale (de- creto legislativo 12 febbraio 2024, n. 13).

- Regime agevolato primo insediamento imprese giovanili in agricoltura. Nel quadro RQ è stata prevista la sezione XXV dedicata ai giovani agricoltori che hanno intrapreso un’attività d’impresa nel settore agricolo ed esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’impo- sta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP applicata alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4 della legge 15 marzo 2024, n. 36).

- Maggiorazione costo del personale. Il quadro RF è stato aggiornato per accogliere, tra le variazioni in

diminuzione, la maggior deduzione del costo del personale di nuova assunzione (art. 4 del decreto le-

gislativo 30 dicembre 2023, n. 216). - Plusvalenze derivanti dalla cessione di partecipazioni qualificate da parte di società ed enti commerciali non residenti. Nel quadro RT è stata inserita la sezione VI dedicata al nuovo regime delle plusvalenze derivanti dalla cessione di partecipazioni qualificate con requisiti di cui alle lettere a), b), c) e d) del

comma 1 dell’art. 87 del TUIR, da parte di società ed enti commerciali non residenti (art. 1, comma 59, della legge 30 dicembre 2023, n. 213). - Prospetto di riconciliazione dati di bilancio e fiscali. Il quadro RV è stato modificato per accogliere le novità previste per le operazioni di cui all’art. 177-bis del TUIR e per le divergenze tra valori contabili e fiscali emerse in sede di cambiamento di principi contabili (art. 5, comma 1, lett. d), e art. 10 del de- creto legislativo 13 dicembre 2024, n. 192).

- Riallineamento divergenze tra i valori contabili e fiscali emerse in sede di cambiamento dei principi contabili. È stata prevista la nuova sezione VII-A del quadro RQ riservata ai contribuenti che optano per il

riallineamento delle divergenze (sulla totalità o sulle singole fattispecie) tra i valori contabili e fiscali de-

gli elementi patrimoniali. Inoltre, nel quadro RF, è stato aggiunto un nuovo codice, tra le variazioni in

diminuzione, per consentire la deduzione per quote costanti dell’eventuale saldo negativo del riallineamento totale delle divergenze (art. 11 del decreto legislativo 13 dicembre 2024, n. 192). - Affrancamento straordinario delle riserve. È stata prevista la nuova sezione VII-B del quadro RQ riservata ai contribuenti che optano per l’affrancamento dei saldi attivi di rivalutazione, delle riserve e dei fondi, in sospensione di imposta, esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31 dicembre 2024 (art. 14 del decreto legislativo 13 dicembre 2024, n. 192).

- Riallineamento beni in caso di conferimento d’azienda e operazioni straordinarie. Nel quadro RQ (sezione VI) e nel quadro RV è stata prevista la gestione delle nuove disposizioni per le operazioni straordinarie di cui agli artt. 172, 173 e 176 del TUIR effettuate nel periodo di imposta in corso al 31 dicembre 2023 e per le medesime operazioni effettuate dal 1° gennaio 2024 (art. 13, comma 5, e art. 12 del decreto legislativo 13 dicembre 2024, n. 192).

- Modifiche alla disciplina della «tonnage tax». Sono stati adeguati i quadri RJ, RF, RS, RN e TN per accogliere le novità normative della disciplina della tonnage tax di cui agli artt. 155 e seguenti del TUIR (art. 19 del decreto legislativo 13 dicembre 2024, n. 192).

- Regime società di comodo. Il prospetto relativo alla verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti di comodo del quadro RS è stato aggiornato per accogliere le modifiche previste dall’art. 20 del decreto legislativo 13 dicembre 2024, n. 192.

- Codice identificativo nazionale. È stato previsto un nuovo prospetto del quadro RS per indicare il codice identificativo nazionale assegnato alle strutture ricettive (art. 1, comma 78, della legge 30 dicembre 2024, n. 207).

• Redditi derivanti dalla produzione di vegetali e altre attività agricole. Nel quadro RF è stata prevista la modifica dell’art. 56-bis del TUIR per i soggetti che esercitato l’opzione di cui all’art. 1, comma 1093, della legge 27 dicembre 2006, n. 296 (art. 1, comma 1, lett. e) e f), del decreto legislativo 13 dicembre 2024, n. 192). - Affrancamento cripto-attività. Nel quadro RT (sezione XI) è stato previsto che ai fini della determinazione delle plusvalenze e delle minusvalenze, per ciascuna cripto-attività posseduta alla data del 1° gennaio 2025, può essere assunto, in luogo del costo o del valore di acquisto, il valore a tale data, determinato ai sensi dell’art. 9 del TUIR, a condizione che il predetto valore sia assoggettato a un’imposta sostitutiva delle imposte sui redditi nella misura del 18 per cento da versare entro il 30 novembre 2025 (art. 1, commi da 26 a 29, della legge 30 dicembre 2024, n. 207).

- Rivalutazione di terreni e partecipazioni. Nei quadri RT (sezione X), RM (sezione III) e RQ (sezione XVII) sono state gestite le modifiche agli artt. 5 e 7 della legge n. 448 del 2001 al fine di introdurre a regime, a decorrere dal 1° gennaio 2025, la possibilità di avvalersi della rideterminazione del costo di acquisto delle partecipazioni e dei terreni edificabili e con destinazione agricola (art. 1, comma 30, della legge 30 dicembre 2024, n. 207).

- Sismabonus ed Ecobonus. Nei quadri RS, TN e GN è stata prevista la detrazione del 36 per cento per le spese sostenute per interventi “Sismabonus” ed “Ecobonus”, effettuati nel 2025 (art. 1, comma 55, della legge 30 dicembre 2024, n. 207).

- Prospetto di riconciliazione dati di bilancio e fiscali. Il quadro RV è stato modificato per accogliere le novità previste per le operazioni di cui all’art. 177-bis del TUIR e per le divergenze tra valori contabili e fiscali emerse in sede di cambiamento di principi contabili (art. 5, comma 1, lett. d), e art. 10 del decreto legislativo 13 dicembre 2024, n. 192).

- Perdite d’impresa. E’ stato previsto, nel quadro RS, un nuovo rigo al fine di individuare le perdite non compensate in misura limitata e in misura piena non riportabili in applicazione dell’art. 84 del TUIR (art. 15 del decreto legislativo 13 dicembre 2024, n. 192).

-

Dichiarazione Società di Capitali 2025: pubblicato il modello con le relative istruzioni

Con il Provvedimento n. 131067 del 17 marzo è stato approvato il modello “Redditi 2025–SC”, da presentare nell'anno 2025 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati, con le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2025 delle Società e degli Enti”.

Scarica il Modello Redditi SC-2025 con relative istruzioni

Il modello “Redditi 2025–SC” è composto da:

- il frontespizio ed i quadri RF, RN, PN, TN, GN, GC, RI, RM, RQ, RU, RV, RK, RO, RS, RZ, FC, RX, AC, CE, NI, RJ, TR, OP, RA, RB, RH, RL, RT, DI, CP;

- i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell'applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Redditi 2025-SC: termini e modalità di presentazione

I soggetti all'imposta sul reddito delle società possono presentare la dichiarazione (modello REDDITI SC e REDDITI ENC) a partire dal 30 aprile 2025, se il periodo d'imposta coincide con l'anno solare, ed entro l'ultimo giorno del decimo mese successivo a quello di chiusura del periodo d'imposta (art. 2, comma 2, d.P.R. 22 luglio 1998, n. 322).

Quindi, ad esempio:

- un contribuente con periodo d’imposta coincidente con l’anno solare dovrà presentare la dichiarazione in via telematica entro il 31 ottobre 2025;

- un contribuente, invece, con periodo d’imposta 1° luglio 2024 – 30 giugno 2025 dovrà presentare la dichiarazione dei redditi (modello REDDITI 2025) entro il 30 aprile 2026.

Le società o le associazioni di cui all'art. 5 del TUIR presentano la dichiarazione (modello REDDITI SP) tra il 15 aprile (30 aprile per l’anno 2025) e il 31 ottobre dell'anno successivo a quello di chiusura del periodo di imposta.

La dichiarazione può essere trasmessa:

- per via telematica, direttamente dal dichiarante;

- per via telematica, tramite un intermediario abilitato;

- per via telematica, tramite società appartenenti al gruppo, ai sensi dell’art. 3, comma 2-bis, del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni.

Redditi 2025-SC: principali novità del modello

Le principali novità contenute nel modello SC 2025 sono le seguenti:

ArgomentoDescrizione sinteticaQuadro aggiornatoRiferimento normativoConcordato preventivo biennale Recepisce la disciplina del nuovo concordato preventivo biennale. Nuovo quadro CP e aggiornamento quadri RF, RS, RH, TN, PN, GN D.lgs. 12/02/2024, n. 13 Regime agevolato giovani agricoltori Introduce il regime agevolato con imposta sostitutiva per giovani imprenditori agricoli. Nel quadro RQ prevista la sezione XXV dedicata ai giovani agricoltori che hanno intrapreso un’attività d’impresa nel settore agricolo ed esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP applicata alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta Legge 15/03/2024, n. 36, art. 4 Maggiorazione costo del personale Permette una maggior deduzione del costo del personale neoassunto. Il quadro RF è stato aggiornato per accogliere, tra le variazioni in diminuzione, la maggior deduzione del costo del personale di nuova assunzione D.lgs. 30/12/2023, n. 216, art. 4 Plusvalenze società non residenti Introduce un regime specifico per plusvalenze da partecipazioni qualificate per soggetti esteri. Nel quadro RT è stata inserita la sezione VI dedicata al nuovo regime delle plusvalenze derivanti dalla cessione di partecipazioni qualificate con requisiti di cui alle lettere a), b), c) e d) del comma 1 dell’art. 87 del TUIR, da parte di società ed enti commerciali non residenti Legge 30/12/2023, n. 213, art. 1, c. 59 Riconciliazione bilancio/fisco Consente la riconciliazione tra valori contabili e fiscali in caso di operazioni straordinarie o cambi contabili. Il quadro RV è stato modificato per accogliere le novità previste per le operazioni di cui all’art. 177-bis del TUIR e per le divergenze tra valori contabili e fiscali emerse in sede di cambiamento di principi contabili D.lgs. 13/12/2024, n. 192, art. 5 e 10 Riallineamento principi contabili Permette di riallineare i valori contabili e fiscali in caso di modifica dei principi contabili. È stata prevista la nuova sezione VII-A del quadro RQ riservata ai contribuenti che optano per il riallineamento delle divergenze (sulla totalità o sulle singole fattispecie) tra i valori contabili e fiscali degli elementi patrimoniali. Inoltre, nel quadro RF, è stato aggiunto un nuovo codice, tra le variazioni in diminuzione, per consentire la deduzione per quote costanti dell’eventuale saldo negativo del riallineamento totale delle divergenze D.lgs. 13/12/2024, n. 192, art. 11 Affrancamento straordinario riserve Consente l'affrancamento straordinario delle riserve e saldi attivi di bilancio. È stata prevista la nuova sezione VII-B del quadro RQ riservata ai contribuenti che optano per l’affrancamento dei saldi attivi di rivalutazione, delle riserve e dei fondi, in sospensione di imposta, esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31 dicembre 2024 D.lgs. 13/12/2024, n. 192, art. 14 Riallineamento operazioni straordinarie Gestisce il riallineamento dei beni in caso di operazioni straordinarie come fusioni e scissioni. Nel quadro RQ (sezione VI) e nel quadro RV è stata prevista la gestione delle nuove disposizioni per le operazioni straordinarie di cui agli artt. 172, 173 e 176 del TUIR effettuate nel periodo di imposta in corso al 31 dicembre 2023 e per le medesime operazioni effettuate dal 1° gennaio 2024 D.lgs. 13/12/2024, n. 192, art. 12 e 13 Modifica tonnage tax Adegua la disciplina della tonnage tax per le imprese marittime. Aggiornamento quadri RJ, RF, RS, RN, TN D.lgs. 13/12/2024, n. 192, art. 19 Società di comodo Aggiorna i criteri di verifica delle società di comodo e del reddito minimo imponibile. Aggiornamento prospetto RS su operatività e reddito minimo D.lgs. 13/12/2024, n. 192, art. 20 Codice identificativo strutture ricettive Introduce l'obbligo di indicare il codice identificativo nazionale per le strutture ricettive. È stato previsto un nuovo prospetto del quadro RS per indicare il codice identificativo nazionale assegnato alle strutture ricettive Legge 30/12/2024, n. 207, art. 1, c. 78 Redditi agricoli Adegua il trattamento fiscale per redditi da produzione vegetale nel settore agricolo. Modifica quadro RF per opzione art. 1, c. 1093, Legge 296/2006 D.lgs. 13/12/2024, n. 192, art. 1, lett. e-f Affrancamento cripto-attività Permette di affrancare le cripto-attività con valore al 1° gennaio 2025 mediante imposta sostitutiva. Nel quadro RT (sezione XI) è stato previsto che ai fini della determinazione delle plusvalenze e delle minusvalenze, per ciascuna cripto-attività posseduta alla data del 1° gennaio 2025, può essere assunto, in luogo del costo o del valore di acquisto, il valore a tale data, determinato ai sensi dell’art. 9 del TUIR, a condizione che il predetto valore sia assoggettato a un’imposta sostitutiva delle imposte sui redditi nella misura del 18% da versare entro il 30 novembre 2025 Legge 30/12/2024, n. 207, art. 1, cc. 26-29 Rivalutazione terreni e partecipazioni Introduce a regime la possibilità di rivalutare il costo di acquisto di terreni e partecipazioni. Quadri RT (X), RM (III), RQ (XVII), a regime dal 2025 Legge 30/12/2024, n. 207, art. 1, c. 30 Sismabonus ed Ecobonus Consente la detrazione del 36% per spese di Sismabonus ed Ecobonus nel 2025. Nei quadri RS, TN e GN è stata prevista la detrazione del 36% per le spese sostenute per interventi “Sismabonus” ed “Ecobonus”, effettuati nel 2025 Legge 30/12/2024, n. 207, art. 1, c. 55 Prospetto di riconciliazione dati di bilancio e fiscali Riconciliazione dati di bilancio e fiscali Il quadro RV è stato modificato per accogliere le novità previste per le operazioni di cui all’art. 177-bis del TUIR e per le divergenze tra valori contabili e fiscali emerse in sede di cambiamento di principi contabili decreto legislativo 13 dicembre 2024, n. 192, art. 5, comma 1, lett. d), e art. 10 del art. 5, comma 1, lett. d), e art. 10 Perdite d’impresa non riportabili Introduce un nuovo rigo per indicare le perdite d’impresa non riportabili ai sensi dell’art. 84 TUIR. E’ stato previsto, nel quadro RS, un nuovo rigo al fine di individuare le perdite non compensate in misura limitata e in misura piena non riportabili in applicazione dell’art. 84 del TUIR D.lgs. 13/12/2024, n. 192, art. 15 -

Polizza che assicura il presidente del CdA: il costo è indeducibile

La sentenza numero 24022 della Corte di Cassazione, pubblicata il 6 settembre 2024, esamina la dibattuta questione della deducibilità dei premi versati dalle società per polizze che assicurano il presidente del Consiglio di Amministrazione contro infortunio o decesso.

Sulla questione non esistono norme positive esplicite per cui bisognerà rifarsi alle norme generali sul funzionamento del reddito d’impresa, eventualmente accompagnate da giurisprudenza e prassi.

Tendenzialmente, anche nella prassi più comune, è opinione diffusa che questo tipo di polizze, stipulate dalla società, rappresentano per lo più dei costi indeducibili.

Tuttavia tale regola generale potrebbe trovare un limite in alcune situazioni.

Ad esempio, quando la polizza assicurativa che copre il presidente del CdA non è riscattabile (non presentando così alcun sottinteso speculativo di tipo finanziario) e il beneficiario risulti essere l’impresa e non l’amministratore, potrebbe essere plausibile ipotizzare la deducibilità del costo: l’inerenza dovrebbe essere giustificata dal fatto che la società, in questo modo, si garantirebbe contro un evento negativo per l’impresa anche dal punto di vista economico. Va da sé che, in una tale situazione, a fronte della deduzione del costo del premio, l’eventuale risarcimento costituirebbe una sopravvenienza attiva.

Situazione diversa è invece quella in cui l’impresa stipuli una polizza in cui il beneficiario sia lo stesso amministratore (o i suoi eredi): in una tale situazione il costo del premio sostenuto per una polizza contro decesso o morte, secondo prassi consolidata, dovrebbe costituire un fringe benefit da tassare come remunerazione in natura in capo all’amministratore, in base all’articolo 51 del TUIR.

Di conseguenza, essendo questo costo una parte del compenso dell’amministratore, e da questi portato a reddito, in base alle previsioni dell’articolo 95 del TUIR, il costo dovrebbe essere deducibile per la società.

La sentenza 24022/2024 della Corte di Cassazione

Di ben diverso avviso è la Corte di Cassazione, la quale, con la sentenza 24022, pubblicata il 6 settembre 2024, stabilisce un generale principio di indeducibilità dei premi assicurativi versati per polizze che assicurino da decesso o infortunio il presidente del Consiglio di Amministrazione della società.

Secondo la Corte, infatti, tali costi sarebbero inerenti alla gestione dell’impresa ma indeducibili in quanto non diretti alla produzione del reddito.

Tale punto di vista sarebbe sostenuto anche da precedenti pronunciamenti della medesima Corte di Cassazione, tra le quali le citate 18204/2017 e 28004/2009.

Nel caso esaminato il beneficiario della polizza assicurativa era lo stesso amministratore (o i suoi eredi), ma la Corte non propone alcuna distinzione in base al beneficiario, elemento non considerato quindi rilevante ai fini della deducibilità del premio corrisposto, in quanto, come detto, il perno dell’indeducibilità sarebbe costituito dall’assenza di legame con la produzione di reddito.

Similmente la Corte non prende neanche in esame se tali premi siano stati considerati fringe benefit dall’amministratore e, come tali, da questi portati a tassazione; situazione anche questa, dunque, non considerata rilevante ai fini della deducibilità dei costi sostenuti.

Come detto, in questo modo la Corte di Cassazione dispone un generale principio di indeducibilità delle polizze assicurative stipulate contro l’infortunio o il decesso di un amministratore, senza lasciare molto spazio all’interpretazione.

Va però segnalato che, nei limiti del caso in cui il costo della polizza costituisca un fringe benefit, e come tale sia tassato in capo all’amministratore, per la società il costo sostenuto smette di essere un costo assicurativo e diviene una parte della remunerazione dell’amministratore; come tale dovrebbe costituire un costo deducibile, in base alle regole generali che regolano il reddito d’impresa.

È dunque possibile ipotizzare che il punto affermato dalla Corte di Cassazione non riguardi il caso in cui una tale polizza costituisca un fringe benefit, che potrebbe costituire una diversa fattispecie, non esaminata dalla sentenza 24022/2024.

-

Differenza da recesso: indeducibile per le società di capitali

L’Ordinanza della Corte di Cassazione numero 27460, pubblicata il 23 ottobre 2024, analizza il trattamento fiscale da applicarsi, in capo alla società di capitali, al corrispettivo che viene liquidato al socio che recede.

Il recesso del socio di società di capitali è disciplinato dall’articolo 2473 del Codice civile, il quale, al comma 3, prescrive che il valore di rimborso deve essere calcolato in base al valore di mercato della quota di partecipazione al patrimonio della società nel momento in cui il recesso viene richiesto; tale valore di mercato, di norma, costituisce un valore superiore rispetto al valore nominale della quota di partecipazione.

Ciò in ragione dell’avviamento, di plusvalenze latenti, della partecipazione agli utili dell’anno in corso.

La differenza che intercorre tra il valore nominale della quota di partecipazione e quanto viene effettivamente liquidato al socio alla data del recesso, costituisce un plusvalore che prende il nome di differenza da recesso, del quale l’ordinanza 27460/2024 tratta il corretto trattamento fiscale.

L’ordinanza 27460 del 23 ottobre 2024

Secondo l’ordinanza 27460/2024, per inquadrare correttamente il fenomeno da un punto di vista fiscale, si dovrà prima chiarire il corretto trattamento civilistico dell’operazione, per il quale fa da riferimento quanto enunciato dal Principio contabile OIC 28, che tratta del “Patrimonio netto”.

Il documento dell’OIC stabilisce infatti che, in caso di rimborso della quota a un valore superiore del valore nominale, la differenza da recesso deve gravare sugli utili e sulle riserve disponibili; se non ci sono, l’assemblea straordinaria dovrà deliberare la riduzione del capitale sociale o lo scioglimento della società.

Questo perché la differenza da recesso, secondo quanto stabilito dal Principio contabile OIC 28, non transita dal Conto economico, in quanto afferente alla sola sfera patrimoniale della società.

Precisato questo punto, il passaggio al corretto trattamento fiscale avviene naturalmente.

Infatti, in base all’articolo 47 comma 7 del TUIR, una somma percepita dal socio che può essere qualificata come differenza da recesso costituisce un utile, il quale, in base all’articolo 44 del TUIR, rappresenta un reddito di capitale che, per espressa previsione dell’articolo 109 comma 9 lettera a) del TUIR, è una remunerazione non deducibile dal reddito d’impresa.

A questo fine l’assenza di imputazione a Conto economico non costituisce chiave fondamentale per sostenere l’indeducibilità fiscale di questi costi, ma solo una chiave rafforzativa.

Il lettore ricorderà che questo transito costituisce un requisito imprescindibile per la deducibilità di un costo, eccezione fatta per quegli oneri che risultano deducibili per espressa previsione di legge, secondo quanto disposto dall’articolo 109 comma 4 lettera b) del TUIR; ma, come visto, la legge fiscale invece, equiparando la differenza da recesso agli utili ordinariamente distribuiti da una società, a tutti gli effetti vieta espressamente la deducibilità del costo, per cui tale norma non è applicabile.

Il principio di diritto

La Corte di Cassazione sull’ordinanza numero 27460 del 23 ottobre 2024 ha emanato quindi il seguente principio di diritto: “In tema di reddito di impresa, il componente negativo costituito dall’onere sopportato dalla società di capitali e relativo alla cosiddetta differenza da recesso, corrisposta al socio in occasione del recesso, deve qualificarsi come una remunerazione, un’anticipata liquidazione di redditi futuri o di utili latenti in bilancio, che pertanto rientra nella previsione di indeducibilità di cui all’articolo 109, comma 9, lettera a), del TUIR, come desumibile dall’espresso richiamo che tale norma opera all’articolo 44 del TUIR, e confermato dall’articolo 47, comma 7, del TUIR, ai sensi del quale le somme o valore normale dei beni ricevuti dai soci in caso di recesso costituiscono utile per la parte che eccede il prezzo pagato per l’acquisto o la sottoscrizione delle azioni o quote annullate; diverse risultando le valutazioni da operarsi con riferimento alle società di persone, in cui la differenza da recesso ha invece natura di reddito di partecipazione”.

-

Modello Redditi SC 2024: contributo di solidarietà temporaneo

Nel Modello Redditi SC 2024 per il periodo di imposta 2023, va indicato il contributo di solidarietà temporaneo.

Ricordiamo che tale contributo è stato introdotto dalla legge di bilancio 2023 (articolo 1, commi da 115 a 119, legge n. 197/2022) ed è stato previsto a carico dei soggetti che esercitano nel territorio dello Stato per la successiva vendita dei beni:

- l’attività di produzione di energia elettrica,

- l’attività di produzione di gas metano o di estrazione di gas naturale, dei rivenditori di energia elettrica, di gas metano e di gas naturale, di coloro che esercitano l’attività di produzione, distribuzione e commercio di prodotti petroliferi, che, per la successiva rivendita, importano a titolo definitivo energia elettrica, gas naturale o gas metano o prodotti petroliferi o che introducono nel territorio dello Stato detti beni provenienti da altri Stati dell’Unione europea.

Vediamo come indicarlo nel modello redditi SC 2024.

Contributo solidarietà temporaneo: istruzioni per il Modello redditi SC 2024

Le istruzionio specificano che, nel quadro RQ è stata prevista la sezione XXV che, per il solo anno 2024, è dedicata ai soggetti che hanno applicato il contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197) e che hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 determinati utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate (art. 6, del decreto-legge 18 ottobre 2023, n. 145, convertito, con modificazioni, dalla legge 15 dicembre 2023, n. 191).

Piì in dettaglio, per il solo anno 2024 è istituito un contributo di solidarietà, a carico dei soggetti che, ai soli fini della determinazione del contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197), hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 gli utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate a copertura delle eccedenze dedotte ai sensi dell’art. 109, comma 4, lettera b), del TUIR nel testo previgente alle modifiche apportate dall’art. 1, comma 33, lett. q), della legge 24 dicembre 2007, n. 244, nel limite del 30 per cento del complesso delle medesime riserve risultanti al termine dell’esercizio antecedente a quello in corso al 1° gennaio 2022.

Piì in dettaglio, per il solo anno 2024 è istituito un contributo di solidarietà, a carico dei soggetti che, ai soli fini della determinazione del contributo di solidarietà temporaneo per il 2023 (di cui ai commi da 115 a 119 dell’art. 1 della legge 29 dicembre 2022, n. 197), hanno escluso dalla concorrenza alla determinazione del reddito complessivo relativo al periodo di imposta antecedente a quello in corso al 1° gennaio 2023 gli utilizzi di riserve del patrimonio netto accantonate in sospensione d’imposta o vincolate a copertura delle eccedenze dedotte ai sensi dell’art. 109, comma 4, lettera b), del TUIR nel testo previgente alle modifiche apportate dall’art. 1, comma 33, lett. q), della legge 24 dicembre 2007, n. 244, nel limite del 30 per cento del complesso delle medesime riserve risultanti al termine dell’esercizio antecedente a quello in corso al 1° gennaio 2022.In tal caso devono essere stati esclusi dal calcolo della media dei redditi complessivi conseguiti nei quattro periodi di imposta antecedenti a quello in corso al 1° gennaio 2022 gli utilizzi di riserve del patrimonio netto che hanno concorso al reddito nei suddetti quattro periodi di imposta, sino a concorrenza dell’esclusione operata nel periodo di imposta antecedente a quello in corso al 1° gennaio 2023 (art. 6, decreto-legge 18 ottobre 2023, n. 145).

Il contributo di solidarietà è di ammontare pari al beneficio che si ottiene per effetto dell’applicazione delle citate disposizioni (di cui ai commi da 115 a 119 dell’art. 1 della legge n. 197 del 2022) ed è da versarsi in due rate di pari importo entro il 30 maggio e il 30 ottobre 2024, utilizzando gli appositi codici tributo.

A tal fine, nel rigo RQ106 va indicato l’ammontare del contributo di solidarietà determinato in misura pari alla quota non versata in virtù dell’esclusione dal computo del reddito complessivo di periodo gli utilizzi delle riserve di patrimonio nette accantonate sopra indicate.