-

IMU 2024: l’acconto entro il 17 giugno

Domani 16 giugno che è domenica scade il termine ordinario per il versamento dell'acconto IMU 2024.

Il termine ultimo per il pagamento slitta pertanto a lunedi 17 giugno.

Ricordiamo che le regole generali per l'applicazione dell'IMU sono contenute nei commi da 738 a 770 dell'art. 1 della legge 160/2019 (legge di Bilancio 2020) e sono valide anche per l'anno 2024.

A partire dal 2025, invece, grazie al decreto 7 luglio 2023 “Individuazione delle fattispecie in materia di imposta municipale propria (IMU), in base alle quali i comuni potronna diversificare le aliquote” e il Comune potrà fissare proprie aliquote, diverse quindi da quelle di legge per le seguenti categorie di immobili:- abitazione principale di categoria catastale A/1, A/8 e A/9;

- fabbricati rurali ad uso strumentale;

- fabbricati appartenenti al gruppo catastale D;

- terreni agricoli;

- aree fabbricabili;

- altri fabbricati (diversi dall'abitazione principale e da quelli appartenenti al gruppo catastale D).

IMU 2024: i presupposti

Il presupposto dell’IMU, imposta municipale propria, è il possesso dell’immobile situato in Italia a titolo di proprietà o altro diritto reale.

L'IMU è dovuta anche dai soggetti non residenti possessori di immobili sul territorio dello stato e in particolare, l'IMU 2024 è dovuta dai:

- proprietari;

oppure in alternativa dai:

- titolari del diritto reale di usufrutto, uso, abitazione, enfiteusi, superficie;

- genitore assegnatario dell'immobile della casa familiare;

- concessionario nel caso di concessione di aree demaniali;

- locatario per gli immobili concessi in locazione finanziaria dal momento della consegna e per tutta la durata del contratto.

Va specificato che per quel che riguarda gli immobili in comproprietà, in presenza di più soggetti passivi con riferimento ad un medesimo immobile, ognuno è titolare di un'autonoma obbligazione tributaria e nell'applicazione dell'imposta si tiene conto degli elementi soggettivi ed oggettivi riferiti ad ogni singola quota di possesso, anche nei casi di applicazione delle esenzioni o agevolazioni.

Attenzione va prestata al fatto che le abitazioni principali e le relative pertinenze sono esenti dall'imposta IMU (salvo il caso degli immobili di lusso) Si considera abitazione principale l'immobile, iscritto o iscrivibile nel catasto edilizio urbano come unica unità immobiliare, utilizzato come dimora del possessore e del proprio nucleo familiare a condizione che vi risiedano anagraficamente.

Se i componenti del nucleo familiare hanno stabilito dimora abituale e residenza in immobili diversi situati nello stesso comune, le agevolazioni per l'abitazione principale si applicano per un solo immobile. In proposito leggi I coniugi con residenze diverse: il punto in vista dell'acconto IMU del 16 giugno 2022.

IMU 2024: acconto entro il 17 giugno poichè il 16 è domenica

Ai fini del calcolo dell’IMU occorre considerare:

- base imponibile (quindi valore rivalutato dell’immobile);

- aliquota prevista.

Tale importo, da cui va scomputata l’eventuale detrazione prevista per abitazione principale e pertinenze di lusso, va proporzionato ai mesi ed alla percentuale di possesso dell’immobile.

A tal fine il mese durante il quale il possesso si è protratto per più della metà dei giorni di cui il mese stesso è composto è computato per intero.

Il giorno di trasferimento del possesso si computa in capo all’acquirente e l’imposta del mese del trasferimento resta interamente a suo carico nel caso in cui i giorni di possesso risultino uguali a quelli del cedente.

IMU 2024: le aliquote

Per il 2024 le aliquote IMU possono essere così riepilogate:

- 0,5 per cento per la prima casa appartenente alle categorie di lusso con la facoltà per i comuni di aumentarla di 0,1 punti percentuali o diminuirla fino all'azzeramento,

- 0,86 per cento per gli altri immobili compresi i terreni fabbricabili, con la facoltà per i comuni di aumentarla fino all'1,06 per cento o diminuirla fino all'azzeramento;

- 0,86 per cento per gli immobili ad uso produttivo (gruppo D), di cui la quota pari allo 0,76 per cento è riservata allo Stato, con la facoltà per i comuni di aumentarla fino all'1,06 per cento o diminuirla fino al limite dello 0,76 per cento;

- 0,76 per cento per i terreni agricoli con la facoltà per i comuni di aumentarla fino all'1,06 per cento o diminuirla fino all'azzeramento.

- 0,1 per cento per i fabbricati rurali ad uso strumentale con la facoltà per i comuni di ridurla fino all'azzeramento;

- 0,1 per cento per i fabbricati merce non locati con la facoltà per i comuni di aumentarla fino allo 0,25 per cento o diminuirla fino all'azzeramento.

IMU 2024: come si paga

L'IMU è dovuta in due rate, saldo e acconto.

Per il versamento dell'acconto si devono effettuare i calcoli in base all'aliquota in vigore nell'anno precedente.

C'è comunque la possibilità di optare per l'aliquota stabilita per l'anno in corso quando è più conveniente, pagando in un'unica soluzione:

- la prima (di acconto) entro il 16 giugno, che essendo domenica, slitta al giorno 17 giugno,

- la seconda (a saldo) entro il 16 dicembre,

- oppure in un’unica soluzione entro il 16 giugno.

Il versamento è effettuato con:

- il Modello F24 “standard” o “semplificato”;

- la piattaforma PagoPA di cui all’art. 4, D.Lgs. n. 82/2005 e le altre modalità previste dallo stesso Decreto;

- l’apposito bollettino postale (approvato con D.M. 23 novembre 2012).

-

IMU fabbricati rurali strumentali: l’aliquota ridotta o a zero

Il prossimo 17 giugno scade il termine per il versamento dell'acconto IMU 2024.

In merito al pagamento della imposta, è bene ricordare che per quanto riguarda i fabbricati rurali strumentali il MEF con Risoluzione n 4 del 16.11.2023 ha chiarito i requisiti necessari per avere l'aliquota ridotta allo 0,1% IMU per tale tipologia di fabbricati.

IMU fabbricati rurali non strumentali: chiarimenti MEF sull'imponibilità

E' stato posto all'attenzione del MEF il fatto che alcuni comuni richiedono ulteriori requisiti rispetto a quanto normativamente previsto per l’applicazione dell’aliquota IMU ridotta pari allo 0,1 per cento (che i comuni stessi possono ridurre fino all’azzeramento) sui fabbricati rurali strumentali ai sensi dell’art. 1, comma 750 della legge n. 160 del 2019.

I predetti enti richiedono la sussistenza della qualifica di coltivatore diretto o di imprenditore agricolo professionale di cui all’art. 1 del D. Lgs. 29 marzo 2004, n. 99 in capo al soggetto passivo IMU o all’utilizzatore dell’immobile, una specifica documentazione attestante lo svolgimento dell’attività agricola e, infine, disconoscono il contratto di comodato come titolo idoneo alla conduzione del fabbricato strumentale.

Il MEF ha invece precisato quanto segue:

- si ritiene priva di fondamento la pretesa dei comuni circa la sussistenza della qualifica di coltivatore diretto o di imprenditore agricolo professionale di cui all’art. 1 del D. Lgs. n. 99 del 2004 in capo al soggetto passivo IMU o all’utilizzatore dell’immobile ai fini dell’applicazione della suddetta agevolazione, riservata ai fabbricati rurali strumentali, poiché secondo il MEF

- la sussistenza di detto carattere è attestata, in particolare, dal classamento nella categoria catastale D/10 o dall’apposizione della relativa specifica annotazione.

A tal proposito la Corte di Cassazione con la sentenza 24 agosto 2021, n. 23386, tra le altre, ha ribadito l’orientamento ormai consolidato, secondo il quale l'identificazione della ruralità dei fabbricati oggetto del beneficio fiscale si correla esclusivamente al dato catastale, anche dopo la nuova procedura di annotazione negli atti catastali, prevista dall’art. 13, comma 14-bis, del D. L. n. 201 del 2011 per il riconoscimento del requisito di ruralità per gli immobili strumentali.

Inoltre, il Dipartimento delle finanze ha avuto già modo di chiarire tale orientamento nei rilievi pubblicati nel proprio sito istituzionale cui si rimanda, clicca qui per il file completo del MEF.

Allegati: -

Coefficienti fabbricati D IMU 2024

Il MEF pubblica sul proprio sito istituzionale il Decreto 8 marzo con l'aggiornamento dei coefficienti per i fabbricati a valore contabile.

In particolare agli effetti dell’applicazione dell’imposta municipale propria (IMU) e dell'imposta immobiliare sulle piattaforme marine (IMPi) dovute per l’anno 2024, per la determinazione del valore dei fabbricati di cui all’articolo 1, comma 746 della legge 27 dicembre 2019, n. 160, i coefficienti di aggiornamento sono stabiliti nelle seguenti misure:Allegati:ANNO COEFFICIENTE ANNO COEFFICIENTE 2024 1.02 2002 1,76 2023 1.04 2001 1,80 2022 1.17 2000 1,86 2021 1,21 1999 1,89 2020 1,22 1998 1,92 2019 1,22 1997 1,96 2018 1,24 1996 2.03 2017 1,25 1995 2.09 2016 1,25 1994 2,15 2015 1.26 1993 2,20 2014 1,26 1992 2,22 2013 1,26 1991 2,26 2012 1,29 1990 2,37 2011 1,33 1989 2,47 2010 1,35 1988 2,58 2009 1,36 1987 2,80 2008 1,42 1986 3.01 2007 1,47 1985 3,23 2006 1,51 1984 3,44 2005 1,55 1983 3,66 2004 1,64 1982 3,87 2003 1,70 Nel dettaglio, il Ministero dell’Economia e delle finanze ha aggiornato i coefficienti, relativi al 2024, per la determinazione della base imponibile IMU, dei fabbricati classificabili nel gruppo catastale D ossia, gli immobili a destinazione speciale non iscritti in catasto, posseduti da imprese e contabilizzati distintamente.

Si precisa che per questi fabbricati, fino al momento della richiesta dell’attribuzione della rendita catastale, la base imponibile ai fini IMU viene determinata prendendo a riferimento i costi storici di acquisto o di costruzione risultanti dalle scritture contabili alla data di inizio di ciascun anno solare o se successiva, alla data di acquisizione, tali valori devono poi essere attualizzati, applicando i coefficienti annualmente aggiornati con decreto ministeriale MEF.

-

Deducibilità IMU immobili strumentali: regole 2024

Dall'anno d'imposta 2022 e quindi per i dichiarativi 2023 le imprese e i lavoratori autonomi possono dedurre al 100% l'IMU pagata per gli immobili strumentali.

Ricordiamo che questa possibilità è stata introdotto dalla Legge di Bilancio 2020 (L. 160/2019) che ha rimodulato la deducibilità Imu sugli immobili strumentali per il solo anno 2019, ovvero il periodo d'imposta successivo a quello in corso al 31 dicembre 2018, per il quale si prevedeva la deducibilità nella misura del 50% a favore di imprese / lavoratori autonomi.

Tale disposizione si applica anche all’IMI (imposta municipale immobiliare) della provincia autonoma di Bolzano e all’IMIS (imposta immobiliare semplice) della provincia autonoma di Trento.

Tabella di riepilogo con le percentuali di deducibilità IMU per i beni strumentali

Deducibilità IMU % spettante periodo di imposta 2019 50 periodo di imposta 2020 e 2021 60 periodo di imposta 2022 e 2023 100 Ricordiamo inoltre che, per il requisito della strumentalità degli immobili:

- per le imprese si fa riferimento all’articolo 43, comma 2, del Tuir,

- per gli imprenditori individuali, invece, si fa riferimento all’articolo 65 del Tuir, a condizione che siano indicati nell’inventario,

- per i professionisti si considerano strumentali gli immobili «utilizzati esclusivamente per l’esercizio dell’arte o professione» da parte del possessore.

Deducibilità IMU 2023 nel modello redditi 2024

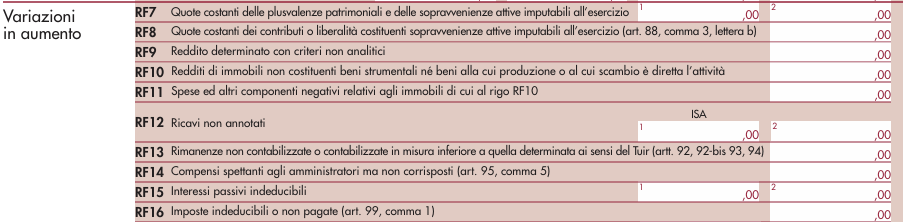

Leggendo le istruzioni al Modello Redditi SC 2024 occorrerà procedere come segue:

- nel rigo RF16 vanno indicate le imposte indeducibili e quelle deducibili per le quali non è stato effettuato il pagamento. Nel presente rigo occorre indicare l’intero ammontare dell’imposta municipale propria, dell’imposta municipale immobiliare (IMI) e dell’imposta immobiliare semplice (IMIS) risultante a conto economico

- nel rigo RF55 va indicato, con il codice 99 (l'anno scorso era il codice 38), l’imposta municipale propria, dell’IMI e dell’IMIS relativa agli immobili strumentali, versata nel periodo d’imposta oggetto della presente dichiarazione (art. 1, commi 772 e 773, della legge 27 dicembre 2019, n. 160).

-

Saldo IMU 2023: chiarimenti MEF per chi deve pagare entro il 29.02

Il MEF con un comunicato stampa del 12 gennaio chiarisce i termini dell'eventuale conguaglio IMU 2023 dovuto in base alle novità della legge di bilancio 2024.

Il Ministero informa del fatto che in virtù di quanto previsto dall’art. 1, comma 72, della legge n. 213 del 2023 (Legge di bilancio 2024), per il solo anno 2023, le delibere di approvazione delle aliquote dell’IMU e delle tariffe della TARI nonché dei regolamenti di disciplina dei medesimi tributi, sono tempestive se trasmesse al MEF, per il tramite del Portale del federalismo fiscale, entro il termine del 30 novembre 2023.

Tali atti risultano già pubblicati sul sito internet www.finanze.gov.it e sono contrassegnati mediante l’apposizione di una specifica nota che ne evidenzia l’efficacia per l’anno 2023.Mediante apposita nota, viene data evidenza dell’inefficacia degli atti inviati al MEF successivamente al predetto termine del 30 novembre 2023.

Esclusivamente in riferimento all’IMU, il successivo comma 73 dell’art. 1 della legge n. 213 del 2023 prevede che, nel caso in cui emerga una differenza positiva tra l'imposta calcolata sulla base degli atti da considerarsi tempestivi ai sensi del comma 72 e di quella versata entro il 18 dicembre 2023, il contribuente dovrà effettuare l’eventuale conguaglio entro il termine del 29 febbraio 2024, senza applicazione di sanzioni e interessi.La norma precisa, infine, che nel caso in cui emerga una differenza negativa, il rimborso è dovuto secondo le regole ordinarie.

Leggi anche Conguaglio IMU 2024: chi lo pagherà per approfondimento sulla norma della legge di bilancio 2024.

-

IVIE e IVAFE: aliquote in aumento dal 2024

La bozza della Legge di bilancio 2024, in vigore dal 1 gennaio eleva:

- l’aliquota ordinaria dell’IVIE – Imposta sul valore degli immobili situati all’estero – dallo 0,76 all’1,06 per cento

- l’aliquota dell’IVAFE dal 2 al 4 per mille annuo per i prodotti finanziari detenuti in Stati o territori a regime fiscale privilegiato.

Riepiloghiamo le norme.

IVIE: cos'è e come si paga

Le persone fisiche residenti in Italia che possiedono immobili all’estero, a qualsiasi uso destinati, hanno l’obbligo di versare l’IVIE (Imposta sul valore degli immobili situati all’estero), istituita e disciplinata dall’articolo 19, comma 15 del decreto-legge n. 201 del 2011 e poi modificata dalla legge di bilancio 2020 (commi 710 e 711 della legge n. 160 del 2019). In particolare, l’imposta è dovuta dai:

- proprietari di fabbricati, aree fabbricabili e terreni a qualsiasi uso destinati, compresi quelli strumentali per natura o per destinazione destinati ad attività d’impresa o di lavoro autonomo;

- titolari dei diritti reali di usufrutto, uso o abitazione, enfiteusi e superficie sugli stessi;

- concessionari, nel caso di concessione di aree demaniali;

- locatari, per gli immobili, anche da costruire o in corso di costruzione, concessi in locazione finanziaria.

Dal 1° gennaio 2016 l’imposta non si applica al possesso degli immobili adibiti ad abitazione principale (e per le relative pertinenze), e alla casa coniugale assegnata al coniuge, a seguito di provvedimento di separazione legale, annullamento, scioglimento o cessazione degli effetti civili del matrimonio, che in Italia non risultano classificate nelle categorie catastali A/1, A/8 e A/9.

Per effetto della citata legge di bilancio 2020, a decorrere dal 2020, sono soggetti passivi di tali imposte, oltre alle persone fisiche, anche gli enti non commerciali e le società semplici, in nome collettivo e in accomandita semplice, residenti in Italia, che sono tenuti agli obblighi di dichiarazione per gli investimenti e le attività previsti dall’articolo 4 del decreto legge n. 167 del 1990.

L’aliquota è pari, ordinariamente, allo 0,76% del valore degli immobili, ed è calcolata in proporzione alla quota di possesso e ai mesi dell’anno nei quali il possesso c’è stato (viene conteggiato per intero il mese nel quale il possesso si è protratto per almeno quindici giorni). L'aliquota viene elevata all'1,06% dalla legge di bilancio 2024.

Il versamento non è dovuto se l’importo complessivo (calcolato a prescindere da quote e periodo di possesso e senza tenere conto delle detrazioni previste per lo scomputo dei crediti di imposta) non supera i 200 euro.

In questo caso, il contribuente non deve neanche indicare i dati relativi all’immobile nel quadro RM della dichiarazione dei redditi, fermo restando l’obbligo di compilazione del modulo RW2.

L’aliquota scende allo 0,4% per gli immobili adibiti ad abitazione principale che in Italia risultano classificati nelle categorie catastali A/1, A/8 e A/9, per i quali è possibile, inoltre, detrarre dall’imposta (fino a concorrenza del suo ammontare) un ammontare pari a 200 euro, rapportati al periodo dell’anno durante il quale l’immobile è destinato ad abitazione principale. Nel caso di immobile adibito ad abitazione principale da più soggetti passivi, la detrazione spetta a ciascun soggetto in proporzione alla quota per la quale la destinazione medesima si verifica.

IVAFE: cos'è e come si paga

Le persone fisiche residenti in Italia che detengono all’estero prodotti finanziari, conti correnti e libretti di risparmio, devono versare un’imposta sul loro valore, ovvero l’IVAFE.

Per effetto della già citata legge di bilancio 2020 (commi 710 e 711) sono soggetti passivi, oltre alle persone fisiche, anche gli enti non commerciali e le società semplici, residenti in Italia, che sono tenuti agli obblighi di dichiarazione per gli investimenti e le attività previsti dall’articolo 4 del decreto legge n. 167/1990.

La base imponibile dell’IVAFE è costituita dal valore dei prodotti finanziari, dei conti correnti e dei libretti di risparmio detenuti all’estero dalle persone fisiche residenti nel territorio dello Stato (articolo 19, comma 18, del decreto legge n. 201 del 2011).

L’IVAFE è dovuta proporzionalmente alla quota e al periodo di detenzione, nella misura del 2 per mille del valore dei prodotti finanziari (comma 20). L'aliquota ordinaria viene elevata al 4 per mille dalla legge di bilancio 2024.

Per i conti correnti e i libretti di risparmio l’imposta è stabilita in misura fissa (pari a 34,20 euro per le persone fisiche e a 100 euro per i soggetti diversi dalle persone fisiche).

Nel rispetto del divieto della doppia imposizione, dall’IVAFE si deduce, fino a concorrenza del suo ammontare, un credito d’imposta pari all’ammontare dell’eventuale imposta patrimoniale versata nello Stato in cui sono detenuti i prodotti finanziari, i conti correnti e i libretti di risparmio.

-

IMU 2023 pensionati residenti all’estero: le regole per pagare la metà

Il giorno 16 dicembre è la scadenza ordinaria del saldo IMU, ma quest'anno cadendo di sabato, il pagamento andrà effettuato entro lunedì 18.

La scadenza riguarda, tra gli altri, i pensionati residenti all'estero che godono di specifiche regole.

Ai sensi dell’articolo 1, comma 48, della legge n. 178/2020 (Legge di bilancio 2021) si prevede che "A partire dall’anno 2021 per una sola unità immobiliare a uso abitativo, non locata o data in comodato d’uso, posseduta in Italia a titolo di proprietà o usufrutto da soggetti non residenti nel territorio dello Stato che siano titolari di pensione maturata in regime di convenzione internazionale con l'Italia, residenti in uno Stato di assicurazione diverso dall’Italia, l’imposta municipale propria di cui all’articolo 1, commi da 739 a 783, della legge 27 dicembre 2019, n. 160, è applicata nella misura della metà e la tassa sui rifiuti avente natura di tributo o la tariffa sui rifiuti avente natura di corrispettivo, di cui, rispettivamente, al comma 639 e al comma 668 dell’articolo 1 della legge 27 dicembre 2013, n. 147, è dovuta in misura ridotta di due terzi”.

Ti consigliamo anche Saldo IMU 2023: in cassa entro il 18 dicembre

Saldo IMU 2023: imposta ridotta per i pensionati esteri

Pertanto, i pensionati residenti all'estero, ai fini della riduzione della imposta, devono rispettare i seguenti requisiti:

- l'unica abitazione non deve essere locata o data in comodato d’uso;

- l’immobile deve essere posseduto in Italia a titolo di proprietà o usufrutto da soggetti con i seguenti requisiti:

- non essere residenti nel territorio dello Stato;

- essere titolari di pensione maturata in regime di convenzione internazionale con l’Italia;

- essere residenti in uno Stato di assicurazione diverso dall’Italia.

Ricordiamo infine che in occasione di Telefisco 2021 il dipartimento delle Finanze forniva un chiarimento in merito.

Veniva precisato che la normativa, novellata dalla legge di bilancio 2021, non fa più riferimento ai cittadini italiani non residenti nel territorio dello Stato e iscritti all’Aire ma solo a "soggetti non residenti nel territorio dello Stato".

Questo significa che l'agevolazione sull'IMU spetta ad esempio ad un cittadino residente estero e titolare di pensione maturata in regime di convenzione internazionale con l'Italia.

Per completezza di evidenzia anche che la norma prevede che per il ristoro ai comuni delle minori entrate derivanti dallo sconto IMU di cui si tratta, è istituito, nello stato di previsione del Ministero dell'interno, un fondo con una dotazione su base annua di 12 milioni di euro.