-

ASD: quando spetta la detrazione per eliminazione barriere architettoniche

Con Risposta a interpello n 455 del 16 settembre 2022 le Entrate forniscono chiarimenti sull'articolo 119-ter del decreto legge n. 34 del 2020 inerente a interventi per il superamento e l'eliminazione di barriere architettoniche relativamente al suo ambito oggettivo di applicazione.

L'Istante, associazione sportiva dilettantistica, intende effettuare degli interventi per l'eliminazione delle barriere architettoniche usufruendo della detrazione del 75% nel palazzetto dello sport di cui è concessionaria.

L'intervento, che ha l'obiettivo di rendere fruibile l'impianto sportivo anche alle persone disabili, prevede l'installazione di un montascale e la creazione di rampe di accesso.

Ciò considerato l'Istante chiede se possa accedere, come associazione sportiva dilettantistica, alla detrazione di cui all'articolo 119-ter del decreto Rilancio per gli interventi di abbattimento delle barriere architettoniche sull'impianto sportivo che ha attualmente in concessione.

Le Entrate chiariscono che nel caso in esame, la Convenzione, per la gestione dell'impianto sportivo possa costituire titolo idoneo a consentire all'Associazione Istante l'applicazione della citata disposizione fiscale di cui all'articolo 119-ter del decreto legge n. 34 del 2020.

Ai fini dell'accesso alla detrazione in oggetto gli interventi in questione devono rispettare «i requisiti previsti dal regolamento di cui al decreto del Ministro dei lavori pubblici 14 giugno 1989, n. 236», con il quale è stato emanato il "Regolamento di attuazione dell'art. 1 della legge 9 gennaio 1989, n. 13 – Prescrizioni tecniche necessarie a garantire l'accessibilità, l'adattabilità e la visitabilità degli edifici privati e di edilizia residenziale pubblica sovvenzionata e agevolata».

Sotto il profilo oggettivo, come chiarito con la recente risposta pubblicata il 6 settembre 2022, n. 444, considerato che la norma richiama gli interventi effettuati su " edifici già esistenti" senza ulteriori specificazioni si ritiene che rientrino nella disciplina agevolativa gli interventi effettuati su unità immobiliari di qualsiasi categoria catastale salvo il rispetto dei criteri previsti dal decreto del Ministero dei lavori pubblici 14 giugno 1989, n. 236.

Conseguentemente, l'Istante potrà usufruire, nel rispetto di ogni requisito previsto dalla normativa, per le spese sostenute nel 2022 dell'agevolazione prevista.

Detrazione eliminazione barriere architettoniche: riepilogo delle regole

Si ricorda brevemente che l'articolo 119-ter del decreto legge n. 34 del 2020;

- riconosce ai contribuenti,

- ai fini della determinazione delle imposte sui redditi, una detrazione dall'imposta lorda, fino a concorrenza del suo ammontare, per le spese documentate sostenute dal 1° gennaio 2022 al 31 dicembre 2022 per la realizzazione di interventi direttamente finalizzati al superamento e all'eliminazione di barriere architettoniche in edifici già esistenti,

- da ripartire tra gli aventi diritto, in 5 quote annuali di pari importo,

- nella misura del 75 per cento delle spese sostenute ed è calcolata su un ammontare complessivo non superiore a:

- 50.000 euro per gli edifici unifamiliari o per le unità immobiliari situate all'interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall'esterno;

- 40.000 euro moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da 2 a 8 unità immobiliari;

- 30.000 euro moltiplicati per il numero delle unità immobiliari che compongono l'edificio per gli edifici composti da più di 8 unità immobiliari.

Come chiarito con la circolare 23 giugno 2022, n. 23/E (cfr. paragrafo 3.5), rientrano nel campo soggettivo di applicazione della nuova disposizione le persone fisiche, compresi gli esercenti arti e professioni, gli enti pubblici e privati che non svolgono attività commerciale, le società semplici, le associazioni tra professionisti e i soggetti che conseguono reddito d'impresa (persone fisiche, enti, società di persone, società di capitali).

Tali soggetti devono possedere o detenere l'immobile in base ad un titolo idoneo al momento di avvio dei lavori o al momento del sostenimento delle spese se antecedente il predetto avvio.

Allegati: -

Cessione bonus edilizi: cosa indicare nello “stato avanzamento lavori” della comunicazione

Con una faq datata 12 settembre 2022, le Entrate rispondono a dubbi in merito al modello di comunicazione delle cessione dei bonus edilizi.

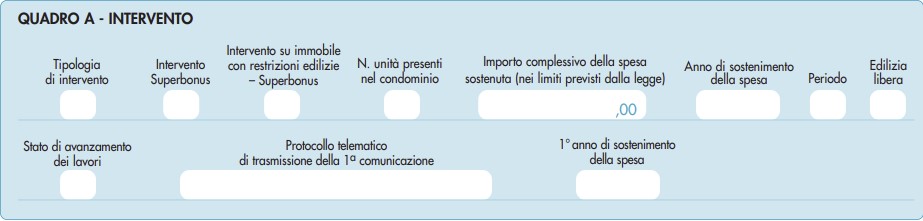

Comunicazione cessione crediti o sconto in fattura: cosa indicare nella casella SAL

Nella cessione dei bonus edilizi, come specificato dalla istruzione delle Entrate, se l’opzione di cessione è esercitata in relazione a uno stato di avanzamento lavori (SAL) deve essere indicato nel campo “Stato di avanzamento lavori” il numero corrispondente al SAL.

In tal caso, nel campo “Importo complessivo della spesa (nei limiti previsti dalla legge)” deve essere indicato l’importo delle spese sostenute in relazione al singolo SAL oggetto della comunicazione (al netto degli importi riferiti ai SAL precedenti).

Per gli stati di avanzamento lavori successivi al primo devono essere, inoltre, indicati il protocollo telematico e l’anno di sostenimento della spesa riportati nella prima comunicazione (ossia quella relativa al primo SAL).

Scarica qui modello e istruzioni

Comunicazione cessione crediti o sconto in fattura: cosa indicare per il decimo SAL

Un contribuente domandava come comportarsi relativamente al decimo stato di avanzamento lavori in caso di comunicazione dell’opzione per la prima cessione del credito o per lo sconto in fattura.

Veniva chiesto quale valore debba essere indicato nel campo “Stato di avanzamento dei lavori” del quadro ‘A’ del relativo modello.

Nella faq datata 12 settembre 2022, le Entrate hanno ricordato che l’articolo 121, comma 1-bis, del decreto-legge n. 34 del 2020, prevede che l'opzione per la prima cessione del credito o per lo sconto in fattura possa essere esercitata in relazione a ciascuno stato di avanzamento dei lavori.

Per gli interventi di cui all'articolo 119 del decreto-legge n. 34 del 2020 (c.d. Superbonus) gli stati di avanzamento dei lavori non possono essere più di due.

Al riguardo, si fa presente che nel modello di comunicazione dell’opzione, in particolare nel campo in cui riportare il numero di SAL, all’attualità è possibile per motivi tecnici indicare solo valori da ‘1’ a ‘9’.

Pertanto, nel caso in cui fosse necessario indicare valori maggiori di ‘9’, fino all’adeguamento delle specifiche tecniche di trasmissione della comunicazione, nel suddetto campo occorrerà indicare sempre il valore ‘9’.

-

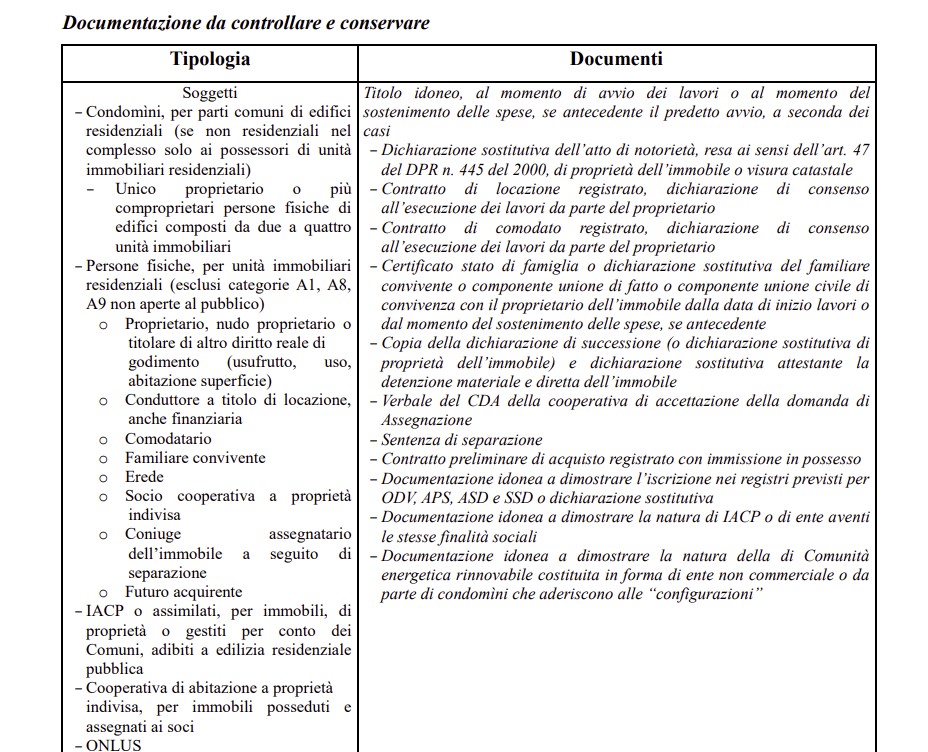

Superbonus: l’elenco dei possibili documenti da controllare e conservare

Con la Circolare del 25 luglio 2022 n. 28, trattazione sistematica di normativa e prassi riguardanti le detrazioni pluriennali relative a:

- spese per interventi di recupero del patrimonio edilizio,

- Sisma bonus,

- Bonus verde,

- Bonus facciate,

- Eco bonus

- e Superbonus,

l'agenzia delle Entrate fornisce chiarimenti anche sotto il profilo degli obblighi di:

- produzione documentale da parte del contribuente al Centro di assistenza fiscale (CAF) o al professionista abilitato,

- conservazione da parte di questi ultimi per la successiva produzione all’Amministrazione finanziaria

Superbonus 110%: tutti i documenti da controllare e conservare

In particolare, la circolare 28/E, che fa seguito al documento del 7 luglio scorso, contiene, dalla pagina 182 alla pagina 186, un elenco completo di tutti i documenti da controllare e conservare ai fini della agevolazione superbonus comprese le dichiarazioni sostitutive, che i contribuenti devono esibire e che i Caf o i professionisti abilitati devono verificare prima di apporre il visto di conformità.

Si tratta di elenco fondamentale per i contribuenti, dal momento che, in sede di controllo documentale, «possono essere richiesti soltanto i documenti indicati nella circolare, salvo il verificarsi di fattispecie non previste», come ricorda lo stesso documento.

E' bene specificare che i documenti non riguardano tutti i contribuenti ma a seconda delle situazioni, sarà necessario presentarne solo alcuni.

Vediamone alcune:

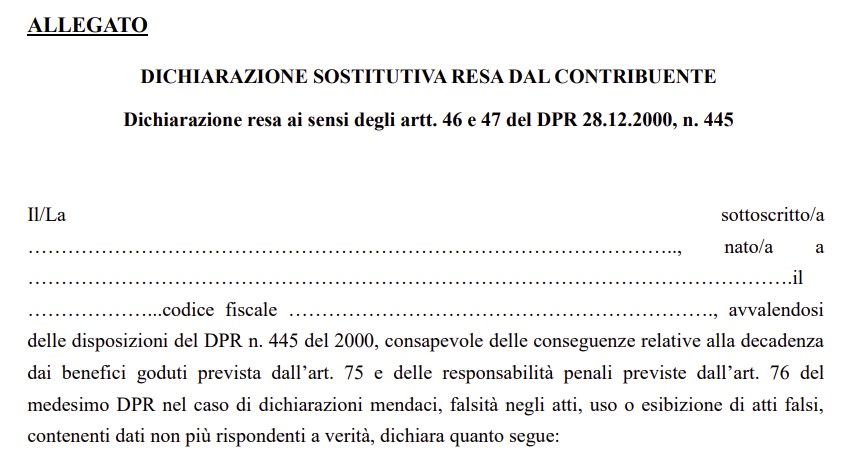

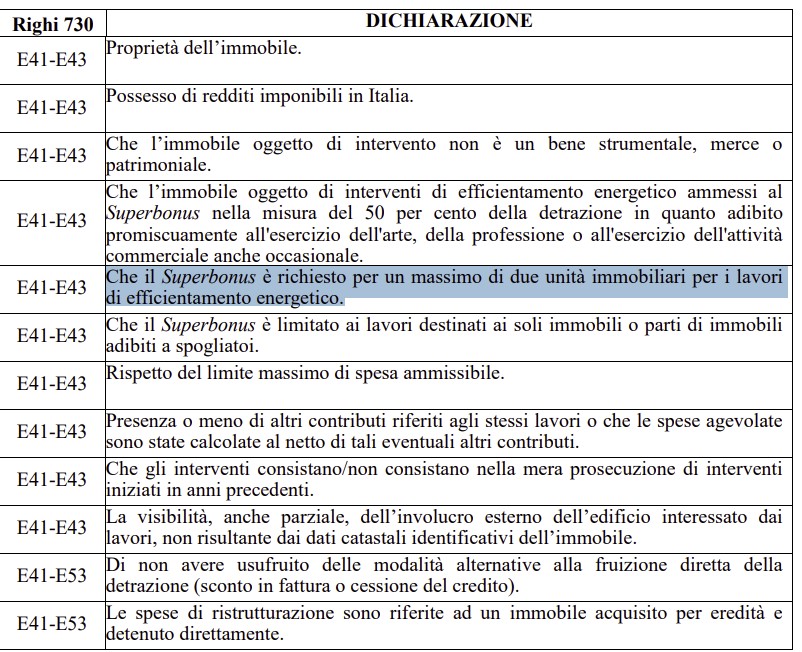

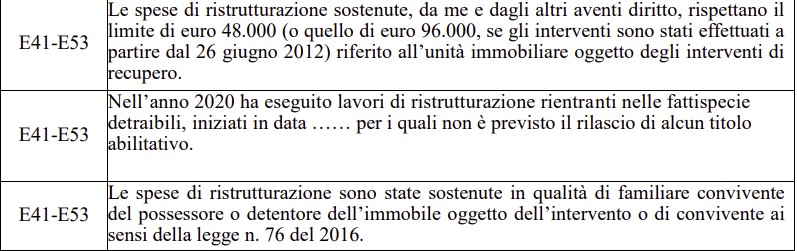

L’agenzia delle Entrate nella circolare propone un elenco delle dichiarazioni sostitutive rese dal contribuente per certificare casi specifici

Ad esempio, tra le altre possibili, ve n'è una che attesti che il superecobonus viene richiesto per un massimo di due unità immobiliari.

Ad esempio, tra le altre possibili, ve n'è una che attesti che il superecobonus viene richiesto per un massimo di due unità immobiliari. Scopo della autodichiarazione è che il Caf o l’intermediario possono essere ignari di eventuali altri superecobonus spettanti al contribuente.

Inoltre, il contribuente deve attestare il rispetto del limite massimo di spesa ammissibile e la presenza o meno di altri contributi riferiti agli stessi lavori o che le spese agevolate sono state calcolate al netto di tali eventuali altri contributi.

Tali calcoli sono complessi ed è auspicabile che vi sia il coinvolgimento anche dei tecnici che hanno assistito il contribuente nella predisposizione delle asseverazioni finali.

Allegati: Per la trattazione esaustiva si rimanda al documento di prassi Circolare n 28/2022

Per la trattazione esaustiva si rimanda al documento di prassi Circolare n 28/2022 -

General contractor: l’Agenzia spiega chi è e cosa fa

Con Circolare n 23 del 23 giugno le Entrate fornisce chiarimenti sul superbonus 110%

In particolare, si fornisce un documento di riepilogo e sintesi, seppure in ben 130 pagine, della normativa e delle regole applicative della detrazione per interventi di efficientamento energetico e di riduzione del rischio sismico degli edifici, nonché opzione per la cessione o per lo sconto in luogo della detrazione previste dagli articoli 119 e 121 del decreto legge 19 maggio 2020, n. 34 (decreto Rilancio) convertito con modificazioni dalla legge 17 luglio 2020, n. 77 – Ulteriori chiarimenti.

Ai fini di una pratica individuazione delle sezioni di interesse, si riporta l'indice del documento dell'Agenzia delle Entrate:

- Soggetti che possono fruire del superbonus 110%

- Edifici interessati

- Tipologie di interventi

- Spese ammesse alla detrazione

- Opzione per lo sconto in fattura e per la cessione del credito in alternativa alla detrazione

- Adempimenti procedurali

Vediamo nel dettaglio i chiarimenti dell'Agenzia sulla figura del General Contractor

Chi è il general contractor: lo spiega l’Agenzia delle Entrate

Nell’ambito degli interventi ammessi al Superbonus, talune attività possono essere svolte da un soggetto in qualità di contraente generale, c.d. general contractor.

Si tratta, nella generalità dei casi, di imprese o professionisti che su incarico dei committenti (persone fisiche, condomini) gestiscono:

- i rapporti con le imprese

- nonché, in taluni casi, con i professionisti e i tecnici, che rilasciano le prescritte asseverazioni,

- e con i Caf o i professionisti che rilasciano il visto di conformità ai fini dell’opzione per il c.d. sconto in fattura o per la cessione del credito corrispondente alla detrazione spettante al committente.

Molto frequentemente il general contractor è un’impresa già operante nei settori della riqualificazione energetica ed edilizia che, in taluni casi, subappalta la gestione di una parte o dell’intero intervento gestendo, comunque, anche i rapporti con i professionisti e i tecnici.

Nello svolgere tale attività di coordinamento generale, oltre che eseguire direttamente le prestazioni che non subappalta a terzi (ad esempio, provvedendo alla progettazione e alla realizzazione delle opere), in alcuni casi il general contractor addebita al committente un corrispettivo che remunera sia le attività svolte direttamente e sia quelle effettuate dai diversi fornitori di beni e servizi necessari alla realizzazione delle opere agevolabili.

Il general contractor si rapporta, ai fini dell’esecuzione dell’intero intervento:

- da un lato, con il committente

- e, dall’altro, con tutti i soggetti coinvolti nello svolgimento degli adempimenti necessari per il completamento dell’intervento stesso.

Vediamo a quali condizioni sono agevolabili gli interventi realizzati avvalendosi dell’attività di un general contractor.

General contractor: quali sono le spese agevolabili col 110%

Nel documento di prassi datato 23 giugno, le Entrate specificano che al fine di stabilire a quali condizioni sono agevolabili gli interventi realizzati avvalendosi dell’attività di un general contractor, si osserva che l’articolo 194 del decreto legislativo 18 aprile 2016, n. 50 (c.d. “Codice dei contratti pubblici”), individua nel contraente generale il soggetto che, in qualità di unico referente nei confronti del committente dei lavori, si impegna a realizzare l’intervento oggetto dell’incarico in tutti i suoi aspetti, essendo dotato delle competenze necessarie per garantire l’obbligazione di risultato, ovvero il corretto completamento dell’opera commissionata.

Tale figura è stata, dunque, normativamente individuata solo dalla disciplina dei contratti pubblici mentre, con riferimento agli interventi edilizi commissionati da soggetti privati, l’attività di “contraente generale” è ordinariamente disciplinata nell’ambito dell’autonomia contrattuale che regola i rapporti privatistici che intercorrono tra il committente/beneficiario delle agevolazioni e le imprese e/o i professionisti.

Pertanto, ai fini dell’applicazione delle agevolazioni fiscali, compreso il Superbonus, non rilevano gli schemi contrattuali utilizzati nei rapporti tra committente e general contractor – che attengono esclusivamente a profili civilistici – essendo, invece, necessario che siano debitamente documentate le spese sostenute e rimaste effettivamente a carico del committente/beneficiario dell’agevolazione.

Va, inoltre, precisato che l’eventuale corrispettivo corrisposto al general contractor per l’attività di “mero” coordinamento svolta e per lo sconto in fattura applicato, non rientra tra le spese ammesse al Superbonus trattandosi di costi non “direttamente” imputabili alla realizzazione dell’intervento agevolato.

In sostanza, il committente può fruire del Superbonus in relazione ai costi che:

- gli vengono addebitati da un’impresa (o anche da una associazione temporanea di imprese, o da un consorzio di imprese) o da un professionista, in qualità di general contractor, per l’esecuzione degli interventi

- nonché per il rilascio delle asseverazioni, delle attestazioni e del visto di conformità,

- a condizione che siano documentate le spese sostenute e rimaste effettivamente a carico del predetto committente/beneficiario dell’agevolazione,

mentre non è ammesso alla detrazione alcun margine funzionale alla remunerazione dell'attività posta in essere dal general contractor, in quanto esso costituisce un costo non incluso tra quelli detraibili.

Al riguardo, si rileva che con la circolare n. 30/E del 2020 è stato confermato che sono agevolabili tutte le spese caratterizzate da un'immediata correlazione con gli interventi che danno diritto alla detrazione, specificando che tra le predette spese non rientrano i compensi specificatamente riconosciuti all'amministratore per lo svolgimento degli adempimenti dei condomini connessi all'esecuzione dei lavori e all'accesso al Superbonus.

Tale chiarimento risulta estendibile anche all'eventuale corrispettivo corrisposto al general contractor per l'attività di “mero” coordinamento svolta e per lo sconto in fattura applicato trattandosi, anche in questo caso, di costi non “direttamente” imputabili alla realizzazione dell'intervento. Pertanto, tale corrispettivo è, in ogni caso, escluso dall'agevolazione.

Pertanto NON sono agevolabili col superbonus 110% nè il compenso dell'amministratore nè quello corrisposto al General Contractor per il "mero" coordinamento delle attività svolte

General contractor: la fatturazione nel mandato senza rappresentanza

La Circolare n 23 delle Entrate precisa che lo schema contrattuale che regola i rapporti tra il committente/beneficiario della detrazione, il general contractor e i professionisti e le imprese che intervengono per la realizzazione degli interventi agevolabili non rileva ai fini della detrazione delle spese ma si riflette sulla modalità di fatturazione delle prestazioni.

Ad esempio spiega l'agenzia, nell’ipotesi in cui il general contractor di cui si avvale il committente/beneficiario della detrazione, agisce sulla base di un mandato senza rappresentanza, in forza del quale i fornitori e i professionisti, anche nell’ipotesi in cui siano individuati dal committente medesimo, effettuano la propria prestazione ed emettono la relativa fattura nei confronti del general contractor che, a sua volta, riaddebita i costi al committente/beneficiario della detrazione, trova applicazione, ai fini IVA, l'articolo 3, terzo comma, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633.

Ai sensi di tale disposizione, «le prestazioni di servizi rese o ricevute dai mandatari senza rappresentanza sono considerate prestazioni di servizi anche nei rapporti tra mandante e mandatario», nel senso che hanno la stessa natura.

In sostanza, il trattamento fiscale oggettivo dell'operazione, resa o ricevuta dal mandatario si estende anche al successivo passaggio mandatario-mandante, fermo restando il rispetto dei requisiti soggettivi degli operatori.

Il mandatario, comunque, pur agendo per conto di un terzo opera a nome proprio (cfr. risoluzioni n. 6/E del 1998 e n. 250/E del 30 luglio 2002).

Si ritiene che questi importi riaddebitati costituiscano parte integrante del corrispettivo per il servizio fornito dal general contractor al committente.

Resta fermo che nella fattura emessa dal general contractor per riaddebitare i costi al committente/beneficiario della detrazione, o in altra idonea documentazione, deve essere descritto in maniera puntuale il servizio ed indicato il soggetto che lo ha reso, al fine di documentare le spese detraibili.

General contractor: la fatturazione nel mandato con rappresentanza e le ESCO

La detrazione spetta anche nella diversa ipotesi in cui il beneficiario della detrazione affidi direttamente l’incarico per la realizzazione degli interventi agevolabili ai tecnici e alle imprese e deleghi il general contractor al pagamento del compenso dovuto in suo nome e per suo conto, in forza di un mandato con rappresentanza.

I tecnici e le imprese coinvolte nell’intervento emetteranno fattura a nome del committente/beneficiario della detrazione e il general contractor, che ha pagato la fattura, riaddebiterà le relative somme al committente/beneficiario della detrazione stesso senza applicazione dell'IVA.

Ai sensi dell'articolo 15, comma 1, n. 3), del d.P.R. n. 633 del 1972, infatti, sono escluse dal computo della base imponibile, ai fini IVA, «le somme dovute a titolo di rimborso delle anticipazioni fatte in nome e per conto della controparte, purchè regolarmente documentate», ossia quelle somme, anticipate per conto del mandante, che risultino da idonea fattura emessa da un terzo e intestata direttamente al mandante (cfr. risoluzione n. 164/E del 31 luglio 2003).

Anche in tale caso resta fermo che nella fattura emessa dal general contractor per riaddebitare al committente le spese relative ai servizi professionali, o in altra idonea documentazione, deve essere descritto in maniera puntuale il servizio ed indicato il soggetto che lo ha reso, al fine di documentare le spese detraibili.

La detrazione spetta anche quando il general contractor sia una ESCO (Energy Service Company) che realizzerà presso vari clienti, privati cittadini o condomini, interventi di riqualificazione energetica finalizzati alla fruizione del Superbonus.

Al riguardo si precisa che, in merito alle prestazioni degli altri professionisti si determina il medesimo fenomeno che caratterizza l’affidamento in subappalto della realizzazione degli interventi, seppur senza la previsione di alcun margine attribuito al contraente generale in relazione alle prestazioni professionali.

General contractor: chiarimenti sullo sconto in fattura

Infine, l'agenzia evidenzia che, resta esclusa dalle sue valutazioni la legittimità e tipologia dei contratti che regolano i rapporti tra i soggetti beneficiari delle agevolazioni e il general contractor.

Infatti, a prescindere dallo schema contrattuale sottostante, il general contractor può operare lo sconto in fattura ai sensi dell'articolo 121 del decreto Rilancio.

Si ricorda che, ai sensi del comma 1-bis del citato articolo 121,

- l’opzione per lo sconto in fattura può essere esercitata in relazione a ciascuno stato di avanzamento dei lavori (SAL),

- che per gli interventi ammessi al Superbonus gli stati di avanzamento dei lavori non possono essere più di due per ciascun intervento complessivo e ciascuno stato di avanzamento deve riferirsi ad almeno il 30 per cento del medesimo intervento.

Ciò anche nella ipotesi di spese sostenute in nome e per conto del committente/beneficiario della detrazione.

Resta fermo che, in ogni caso, il riconoscimento dello sconto in fattura da parte del general contractor è consentita a condizione che gli effetti complessivi siano i medesimi di quelli configurabili nell'ipotesi in cui i professionisti, i tecnici o le imprese che realizzano gli interventi agevolabili avessero effettuato direttamente lo sconto in fattura al committente, beneficiario dell'agevolazione.

-

Superbonus 110%: tutte le regole e le date da ricordare

Con Circolare n 23 del 23 giugno le Entrate forniscono chiarimenti sul superbonus 110%. In particolare, viene pubblicato un documento di riepilogo e sintesi, seppure di ben 130 pagine, relativo alla normativa e regole applicative della detrazione per interventi di efficientamento energetico e di riduzione del rischio sismico degli edifici, nonché opzione per la cessione o per lo sconto in luogo della detrazione previste dagli articoli 119 e 121 del decreto legge 19 maggio 2020, n. 34 (decreto Rilancio) convertito con modificazioni dalla legge 17 luglio 2020, n. 77.

Ai fini di una pratica individuazione della propria sezione di interesse, si riporta l'indice del documento dell'Agenzia delle Entrate:

- Soggetti che possono fruire del superbonus 110%

- Edifici interessati

- Tipologie di interventi

- Spese ammesse alla detrazione

- Opzione per lo sconto in fattura e per la cessione del credito in alternativa alla detrazione

- Adempimenti procedurali

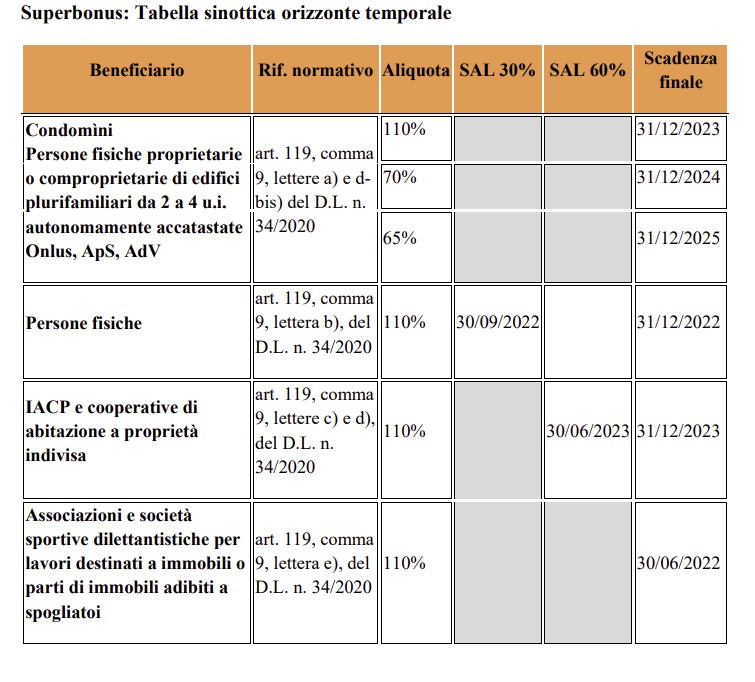

Superbonus 110%: il calendario da ricordare

La Circolare n. 23 di oggi 23 giugno 2022, tra gli altri chiarimenti, riepiloga il calendario da ricordare per il superbonus 110%

Nel dettaglio, per effetto delle modifiche intervenute, il Superbonus si applica alle spese sostenute entro il:

- 30 giugno 2022 dalle associazioni e società sportive dilettantistiche iscritte nel registro istituito ai sensi dell'articolo 5, comma 2, lettera c), del d.lgs. n. 242 del 1999, limitatamente ai lavori destinati ai soli immobili o parti di immobili adibiti a spogliatoi (non essendo stata prevista una proroga per tali soggetti);

- 30 settembre 2022 per gli interventi effettuati su unità immobiliari dalle persone fisiche al di fuori dell'esercizio di attività di impresa, arte o professione, ovvero per le spese sostenute entro il 31 dicembre 2022, a condizione che alla data del 30 settembre 2022 siano stati effettuati lavori per almeno il 30 per cento dell’intervento complessivo, nel cui computo possono essere compresi anche i lavori non agevolati ai sensi dell’articolo 119 del decreto Rilancio ;

- 30 giugno 2023 dagli IACP comunque denominati nonché dagli enti aventi le stesse finalità sociali dei predetti istituti, istituiti nella forma di società che rispondono ai requisiti della legislazione europea in materia di «in house providing», per gli interventi di risparmio energetico e dalle cooperative di abitazione a proprietà indivisa ovvero per le spese sostenute entro il 31 dicembre 2023, a condizione che alla data del 30 giugno 2023 siano stati effettuati lavori per almeno il 60 per cento dell’intervento complessivo;

- 31 dicembre 2025 dalle organizzazioni non lucrative di utilità sociale di cui all'articolo 10 del d.lgs. n. 460 del 1997, dalle organizzazioni di volontariato iscritte nei registri di cui all'articolo 6 della legge n. 266 del 1991 e dalle associazioni di promozione sociale iscritte nei registri previsti dall'articolo 7 della legge n. 383 del 2000;

- 31 dicembre 2025 dalle persone fisiche, al di fuori dell'esercizio di attività di impresa, arte o professione, per interventi su edifici composti da due a quattro unità immobiliari distintamente accatastate, posseduti da un unico proprietario o in comproprietà da più persone fisiche, con una progressiva diminuzione della percentuale di detrazione:

- 110% per le spese sostenute entro il 31 dicembre 2023;

- 70% per le spese sostenute entro il 31 dicembre 2024;

- 65% per le spese sostenute entro il 31 dicembre 2025);

- 31 dicembre 2025 dai condomìni, con una progressiva diminuzione della percentuale di detrazione:

- 110% per le spese sostenute entro il 31 dicembre 2023;

- 70% per le spese sostenute entro il 31 dicembre 2024;

- 65% per le spese sostenute entro il 31 dicembre 2025.

TABELLA DI RIEPILOGO

Fonte: Agenzia delle Entrate

Allegati: -

Cessione dei crediti per interventi edilizi: chi sono i clienti professionali privati?

In ambito di cessione dei crediti connessi agli interventi edilizi, l’articolo 14 del Decreto Aiuti n. 50/2022, ha nuovamente modificato l’articolo 121 del decreto-legge n. 34 del 2020, prevedendo che alle banche e alle società appartenenti a un gruppo bancario vigilato, sia sempre consentita la cessione a favore dei clienti professionali privati, che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo.

Ma chi sono questi clienti professionali privati di cui all’articolo 6, comma 2-quinquies, del d.lgs. n. 58 del 1998?

Come previsto dal suddetto articolo la Consob, sentita la Banca d'Italia, individua con regolamento:

- i clienti professionali privati;

- i criteri di identificazione dei soggetti privati che su richiesta possono essere trattati come clienti professionali e la relativa procedura di richiesta.

Il cliente professionale è un cliente che possiede:

- l’esperienza,

- le conoscenze

- e la competenza

necessarie per prendere consapevolmente le proprie decisioni in materia di investimenti e per valutare correttamente i rischi che assume.

In quanto alla definizione di clienti professionali privati si rinvia all’allegato n. 3 alla delibera della Consob del 15 febbraio 2018, n. 20307 "Regolamento recante norme di attuazione del decreto legislativo 24 febbraio 1998, n. 58, in materia di intermediari", che definisce i clienti professionali di diritto e

su richiesta:- clienti professionali di diritto, tra cui:

- banche,

- imprese di assicurazione,

- agenti di cambio,

- fondi pensione

- imprese di grandi dimensioni che presentano almeno due dei seguenti requisiti dimensionali:

- totale bilancio di 20 milioni di euro,

- fatturato netto 40 milioni di euro,

- fondi propri 2 milioni di euro;

- clienti professionali su richiesta, diversi da quelli di cui sopra, che possono effettuare specifica richiesta se soddisfano almeno due dei seguenti requisiti:

- il cliente ha effettuato operazioni di dimensioni significative sul mercato in questione con una frequenza media di 10 operazioni al trimestre nei quattro trimestri precedenti;

- il valore del portafoglio di strumenti finanziari del cliente, inclusi i depositi in contante, deve superare 500.000 EUR;

- il cliente lavora o ha lavorato nel settore finanziario per almeno un anno in una posizione professionale che presupponga la conoscenza delle operazioni o dei servizi previsti.

-

Bonus edilizi e cessione dei crediti: aggiornate le disposizioni attuative

L’Agenzia delle entrate, con provvedimento del 10 giugno 2022 n. 202205, ha apportato modifiche al provvedimento dello scorso 3 febbraio, che nell’approvare il modello di cessione, aveva fornito indicazioni non più in linea con le attuali norme.

Le modifiche si sono rese necessarie a seguito delle nuove disposizioni relative alle modalità di cessione dei crediti connessi agli interventi edilizi, previste dalla conversione del decreto Sostegni-ter e dal decreto Aiuti, che qui brevemente riassumiamo.

Ricordiamo infatti che con il provvedimento del 3 febbraio 2022, sono state definite le modalità di attuazione delle disposizioni previste dagli articoli 119 e 121 del decreto-legge 19 maggio 2020, n. 34, per

l’esercizio delle opzioni relative alle detrazioni spettanti per gli interventi di ristrutturazione

edilizia, recupero o restauro della facciata degli edifici, riqualificazione energetica, riduzione

del rischio sismico, installazione di impianti solari fotovoltaici e infrastrutture per la ricarica

di veicoli elettrici in base alla legislazione all’epoca vigente.Successivamente, l’articolo 28 del Decreto Sostegni ter (dl 27 gennaio 2022, n. 4), modificato in sede di conversione dalla legge 28 marzo 2022, n. 25, è intervenuto sull’articolo 121 del decreto-legge n. 34 del 2020, prevedendo:

- la possibilità di effettuare due ulteriori cessioni dei crediti a favore di banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo 1° settembre 1993, n. 385, di società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del predetto testo unico delle leggi in materia bancaria e creditizia ovvero di imprese di assicurazione autorizzate ad operare in Italia ai sensi del codice delle assicurazioni private, di cui al decreto legislativo 7 settembre 2005, n. 209;

- che i crediti derivanti dall'esercizio delle opzioni (prima cessione del credito o sconto in fattura) comunicate all'Agenzia delle entrate a partire dal 1° maggio 2022 non possano formare oggetto di cessioni parziali successive. A tal fine, al credito è attribuito un codice identificativo univoco da indicare nelle comunicazioni delle eventuali successive cessioni.

In seguito, l’articolo 14 del Decreto Aiuti (decreto-legge 17 maggio 2022, n. 50), ha nuovamente modificato l’articolo 121 del decreto-legge n. 34 del 2020, prevedendo che:

- alle banche, ovvero alle società appartenenti ad un gruppo bancario iscritto all'albo di cui all'articolo 64 del decreto legislativo 1° settembre 1993, n. 385, sia sempre consentita la cessione a favore dei clienti professionali privati di cui all'articolo 6, comma 2-quinquies, del decreto legislativo 24 febbraio 1998, n. 58, che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo, senza facoltà di ulteriore cessione da parte dei suddetti clienti.

A seguito delle suddette novità che sono intervenute nel tempo, con il provvedimento del 10 giugno vengono apportate le necessarie modifiche al provvedimento dell’Agenzia delle Entrate prot. n. 35873 del 3 febbraio 2022.

Allegati: