-

Adeguamento ISTAT canoni di locazione: indice FOI dicembre 2025

E' stato reso noto dall’ISTAT l'indice FOI aggiornato per il mese di dicembre 2025, ed è il valore da utilizzare per le rivalutazioni che fanno riferimento a fine anno. Secondo l’ISTAT:

l’indice generale FOI (base 2015=100) è pari a 121,5;

- la variazione mensile (dicembre 2025 vs novembre 2025) è +0,2%;

- la variazione tendenziale annua (dicembre 2025 vs dicembre 2024) è +1,1%;

- la variazione biennale (dicembre 2025 vs dicembre 2023) è +2,2%.

Questi dati sono alla base delle percentuali da utilizzare nei calcoli operativi per l’adeguamento degli importi indicizzati. In particolare, quando la normativa o il contratto prevede una rivalutazione percentuale dell’indice FOI, la variazione tendenziale annua è il dato da considerare per determinare l’entità dell’aggiornamento.

Di seguito ricordiamo in sintesi cos'è l'indice Foi e vediamo qualche indicazione pratica per l'utilizzo.

Indice ISTAT FOI: Cos’è

L’indice FOI — Indice dei prezzi al consumo per le famiglie di operai e impiegati al netto dei tabacchi — è un numero indice pubblicato dall’ISTAT indispensabile per eseguire adeguamenti monetari e rivalutazioni previste dalla legge o dai contratti.

Si tratta del dato ufficiale da utilizzare per adeguare periodicamente importi come canoni di locazione, assegni di mantenimento, trattamento di fine rapporto, e altri valori monetari, all’inflazione, come previsto dall’art. 81 della legge 27 luglio 1978 n. 392,

Rispetto all'indice ISTAT ordinario e' costituito dal valore di variazione dei prezzi al consumo con esclusione dei consumi di tabacchi per renderlo maggiormente rappresentativo dei consumi familiari tipici delle famiglie.

Indici ISTAT 2025 per adeguamento affitti

Mese 2025 Indice FOI (base 2015=100) Variaz. % annua Variaz. % mensile Gennaio 120,9 +1,3% +0,6% Febbraio 121,1 +1,5% +0,2% Marzo 121,4 +1,7% +0,2% Aprile 121,3 +1,7% -0,1% Maggio 121,2 +1,4% -0,1% Giugno 121,3 +1,5% +0,1% Luglio 121,8 +1,5% +0,4% Agosto 121,8 +1,4% 0,0% Settembre 121,7 +1,4% -0,1% Ottobre 121,4 +1,1% -0,2% Novembre 121,3 +1,0% -0,1% Dicembre 121,5 +1,1% +0,2% Come si effettua in pratica l’adeguamento ISTAT dei canoni di locazione

L’aggiornamento ISTAT del canone di locazione si effettua applicando la variazione dell’indice FOI senza tabacchi al canone in vigore, secondo quanto previsto dal contratto.

In pratica, il primo passaggio consiste nel verificare che nel contratto di locazione sia presente una clausola di adeguamento ISTAT; in assenza di tale previsione, l’aggiornamento non può essere applicato. Una volta accertata la clausola, occorre individuare il periodo di riferimento per il calcolo, che normalmente coincide con l’annualità contrattuale (ad esempio, dal mese di decorrenza del contratto allo stesso mese dell’anno successivo).

Il calcolo si basa sulla variazione percentuale dell’indice FOI tra due periodi: il mese iniziale di riferimento e il mese finale per cui si applica l’aggiornamento. L’ISTAT pubblica mensilmente sia il valore dell’indice sia la variazione percentuale utile per le rivalutazioni monetarie. In molti contratti di locazione è previsto che l’adeguamento avvenga in misura parziale, solitamente al 75% della variazione FOI, anche se nulla vieta che sia applicato al 100%, se espressamente pattuito.

Dal punto di vista pratico, l’aggiornamento può essere calcolato:

- utilizzando i valori ufficiali FOI pubblicati dall’ISTAT e applicando manualmente la percentuale prevista;

- oppure tramite strumenti di calcolo automatici, come fogli Excel dedicati, che consentono di inserire il canone, il periodo di riferimento e la percentuale contrattuale, ottenendo immediatamente il nuovo importo aggiornato.

Una volta determinato il nuovo canone, il locatore deve comunicare l’adeguamento al conduttore, di norma con comunicazione scritta (raccomandata, PEC o altro mezzo tracciabile), specificando il nuovo importo e la decorrenza dell’aumento. L’adeguamento ISTAT non ha effetto retroattivo, salvo diversa previsione contrattuale, e decorre dal momento della richiesta o dalla scadenza annuale indicata nel contratto.

-

Imposta di registro su canoni di locazione retroattivi dopo rinuncia alla disdetta

A seguito di una rinuncia alla disdetta di un contratto di locazione con effetto retroattivo, le somme già versate come indennità di occupazione (e tassate come tali) si trasformano in canoni di locazione.

Di conseguenza, il contribuente non perde quanto pagato in più (la diversa aliquota prevista per le due fattispecie comporta il versamento di un’imposta superiore al dovuto), ma ha diritto a chiedere il rimborso o a compensare l’imposta eccedente con l'imposta dovuta per le annualità successive dello stesso contratto, purché rispetti il termine di tre anni e presenti la documentazione adeguata.

Questo il chiarimento fornito dall'Agenzia delle Entrate con l'Interpello n. 207 dell’8 agosto 2025 riguarda un caso che ha coinvolto un locatore e l’Agenzia del Demanio.

La società istante aveva locato immobili a Torino, Genova e Imperia a diverse amministrazioni pubbliche, con contratti registrati a partire dal 2013. Tra dicembre 2021 e dicembre 2022, sia il locatore che il conduttore avevano formalizzato la disdetta dei contratti. Alla scadenza, però, gli immobili non erano stati liberati e l’occupazione era proseguita senza titolo.Per il 2023 erano quindi state corrisposte indennità di occupazione, considerate di natura risarcitoria e tassate con imposta di registro al 3%, ai sensi dell’art. 9 della Tariffa, Parte I, del DPR 131/1986.

La novità normativa e la retroattività

La situazione è cambiata con la Legge di Bilancio 2024 (art. 1, comma 69, L. 213/2023), che ha introdotto la possibilità per chi aveva disdetto il contratto di rinunciare agli effetti della disdetta stessa. Se accettata, la rinuncia retroagisce alla data della disdetta, assicurando la prosecuzione del rapporto locatizio agli stessi termini previsti per il rinnovo automatico.

Nel caso in esame, tra aprile e maggio 2024 le parti hanno formalizzato la rinuncia alla disdetta per tutti gli immobili. Questo ha comportato la trasformazione delle indennità di occupazione in veri e propri canoni di locazione, soggetti all’imposta di registro dell’1% prevista per i fabbricati strumentali locati da soggetti IVA.

Il problema fiscale: imposta versata in eccesso

L’istante si è quindi trovato ad aver pagato un’imposta più alta di quella dovuta.

Per le annualità 2022-2023 e 2023-2024 aveva già versato complessivamente circa 88.778 euro (calcolati al 3%), mentre l’imposta effettiva, all’1%, ammontava a circa 75.071 euro.

La domanda posta all’Agenzia delle Entrate era se fosse possibile:

- autoliquidare l’imposta all’aliquota corretta dell’1%;

- compensare verticalmente l’imposta versata in eccesso con quella dovuta per le annualità successive;

- oppure chiedere il rimborso dell’eccedenza.

La risposta dell’Agenzia delle Entrate

L’Agenzia ha confermato che, essendo retroattivo l’effetto della rinuncia, i canoni devono essere tassati all’1% e che quindi l’imposta versata in più può essere recuperata.

In particolare:

- rimborso: può essere richiesto ai sensi dell’art. 77, comma 1, TUR, entro tre anni dal momento in cui è sorto il diritto alla restituzione, che coincide con l’accettazione della rinuncia alla disdetta.

- compensazione: in alternativa, l’eccedenza può essere imputata all’imposta dovuta per le annualità successive degli stessi contratti, sempre entro il termine triennale.

L’Agenzia sottolinea che spetta all’Ufficio competente valutare la spettanza del rimborso o della compensazione e procedere di conseguenza.

Allegati: -

Check-in da remoto:il TAR si esprime

Con la Circolare del 18 novembre 2024 del Capo della Polizia Pisani si specificava che la identificazione da remoto degli ospiti nelle strutture ricettive non rispetta i requisiti di sicurezza stabiliti dalla legge.

Ora arriva la pronuncia datata maggio 2025 del TAR, che segna il punto, vediamo i prossimi step.

Check in da remoto: non è legittimo per il Ministero

Il documento ministeriale indirizzato a tutte le Prefetture, richiamava l’illegalità delle keybox, ossia le cassette di sicurezza che custodiscono le chiavi dell’appartamento all’ingresso dello stabile.

Secondo quanto chiarito nel documento essi contravvengono all’articolo 109 del Testo unico delle leggi di pubblica sicurezza (Tulps).

I gestori delle strutture sono tenuti a verificare l’identità degli ospiti direttamente, secondo le modalità indicate nel decreto del ministero dell’Interno del 7 gennaio 2013, come modificato il 16 settembre 2021.

La Circolare evidenziava quanto segue:

- la trasmissione informatica delle copie dei documenti e accesso negli alloggi con codice di apertura automatizzata ovvero tramite keybox,

- scavalca l’identificazione personale della clientela e non viene garantita la verifica della corrispondenza del documento al suo portatore.

La Circolare ricordava anche i tempi entro i quali i gestori delle strutture turistiche devono trasmettere i dati degli ospiti alle strutture:

- entro le sei ore successive all’arrivo, nel caso di soggiorni non superiori alle 24 ore,

- entro le 24 ore successive all’arrivo, per soggiorni più lunghi

precisando che ciò al fine di evitare che persone pregiudicate, sospette o ricercate possano nascondersi negli esercizi ricettivi.

Infine la Circolare faceva riferimento anche all’HomeExchange, la pratica di scambio casa, e precisa che anche i dati di chi subentra nell’alloggio scambiato vanno comunicato in Questura con la modalità fisica e si conclude con la raccomandazione ai Prefetti per diffondere sul territorio le novità.

L'Aigab (Associazione italiana gestori affitti brevi) precisava che: crediamo che i locker per le strade siano da eliminare e ben venga ogni controllo contro forme di abusivismo lesive di tutta la categoria. Tuttavia, riteniamo che il ministero dell’Interno non sia a conoscenza del fatto che i software utilizzati da molti gestori professionali usino tecnologie di riconoscimento degli ospiti con tracciamento biometrico e codici Otp del tutto analoghe allo Spid, agli accessi agli autonoleggi e ai conti correnti bancari.

E concludeva evidenziando che introdurre il riconoscimento fisico solo per gli affitti brevi sarebbe discriminante.

Ora il TAR segna il passo, vediamo la pronuncia di maggio 2025.

Locazioni e Checkin da remoto: la prununcia del TAR

Il TAR annulla l’identificazione de visu, con la Sentenza n 10210/2025 il TAR del Lazio ha accolto il ricorso presentato dalla Federazione associazioni ricettività extralberghiera.

La circolare ministeriale del 18 novembre scorso è stata oggetto del contendere in quanto erano state ritenute non conformi alle norme di pubblica sicurezza le procedure di check in da remoto degli ospiti delle strutture ricettive.

Dopo gli incontri tra parti e Ministero, era emersa la disponibilità del ministero a diffondere una nuova circolare, con cui sancire la possibilità di identificare de visu gli ospiti anche da remoto.

La Fare federazione della ricettività extraalberghiera, chiedeva l’annullamento della sentenza a partire dal fatto che il testo è in conflitto con la riforma dell’articolo 109 operata nel 2011, che aveva eliminato la scheda compilata e/o firmata dall’ospite, dal capofamiglia o dal capo gruppo in caso di strutture extralberghiere, prevedendo solo l’obbligatoria comunicazione al portale Alloggiati web delle questure.

Inoltre secondo la FARE, la circolare del 2024 non è idonea a raggiungere il suo obiettivo dichiarato, poiché l’identificazione de visu di per sé non elide il rischio che l’alloggiato, dopo l’identificazione, consegni le chiavi dell’immobile a un altro soggetto non identificato. Si crea inoltre una disparità di trattamento rispetto ad altre categorie come chi noleggia autoveicoli.

Il TAR del Lazio è intervenuto annullando la circolare ministeriale ritenendo che il testo non abbia valore puramente interpretativo dell’articolo 109, ma stabilisca un nuovo obbligo a carico dei gestori di strutture ricettive.

Il nuovo obbligo non tiene conto delle modifiche del 2011 e non raggiunge l’obiettivo di tutela della sicurezza collettiva ed è nullo per "violazione del principio di proporzionalità" e "per eccesso di potere collegato ad una carenza di istruttoria".

Giorgio Spaziani Testa, presidente di Confedilizia ha dichairato: "Al ministero avevamo proposto sin da subito di “modernizzare” la circolare del novembre 2024, prevedendo il controllo dei documenti anche a distanza, attraverso le tecnologie in uso. Poiché questa impostazione era stata sostanzialmente condivisa nelle riunioni al Viminale alle quali abbiamo partecipato, ci aspettiamo che la sentenza del Tar non venga impugnata e che, implicitamente o esplicitamente, si confermi l’ammissibilità della verifica tramite video".

Celani, presidente di Aigab (associazione di property manager), specifica che "Siamo già in contatto con il Governo per mettere a disposizione il nostro know how al fine di ottenere un pieno riconoscimento delle tecnologie di riconoscimento da remoto utilizzate".

Si attendono ora le prossime mosse del Ministero.

Allegati: -

CIN affitti brevi nel modello 730/2025

Entro il 30 settembre occorre presentare il Modello 730/2025 anno di imposta 2024 per i dipendenti e i pensionati.

Tra le novità del modello vi è quella dalla indicazione, da quest'anno, del CIN codice identificativo nazionale per gli affitti brevi.

Ricordiamo che l’articolo 13-ter del decreto-legge 18 ottobre 2023, n. 145 ha previsto che il locatore ovvero il soggetto titolare della struttura turistico-ricettiva debba richiedere il Codice Identificativo Nazionale (CIN) qualora l’unità immobiliare ad uso abitativo sia destinata a contratti di locazione per finalità turistiche, nonché alle locazioni brevi ai sensi dell'articolo 4 del decreto-legge 24 aprile 2017, n. 50, e alle strutture turistico-ricettive alberghiere ed extralberghiere definite ai sensi delle vigenti normative regionali e delle province autonome di Trento e di Bolzano.

Vediamo le istruzioni per l'indicazione del CIN nel 730/2025 e quanto previsto dalle specifiche tecniche pubblicate il 12 marzo dalle Entrate.

Dichiarazione 730/2025: la novità del CIN affitti brevi

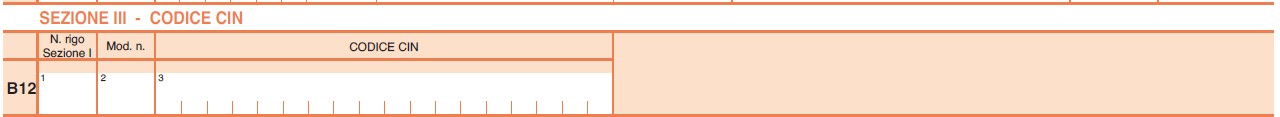

Per i contratti di locazione per finalità turistiche e per i contratti di locazione breve, il locatore o il soggetto titolare della struttura turistico-ricettiva deve indicare, nella sezione III del quadro B, il Codice Identificativo Nazionale (CIN) assegnato dal Ministero del Turismo.

In particolare, nella sezione III del quadro B, il CIN va indicato nel rigo B12 come segue:

- Colonna 1 (N. di rigo): riportare il numero del rigo della sezione I nel quale sono stati indicati i dati dell’immobile locato. Nel caso di contemporanea locazione di più porzioni dello stesso immobile, al quale è attribuita un’unica rendita catastale, riportare in questa colonna il primo rigo utilizzato della sezione I.

- Colonna 2 (Mod. n.): indicare il numero del modello nel quale sono stati riportati i dati dell’immobile locato, solo se sono stati compilati più modelli.

- Colonne 3 (Codice CIN): riportare il Codice Identificativo Nazionale assegnato dal Ministero del Turismo

In data 12 marzo le Entrate hanno pubblicato il Provvedimento n 120707 con le specifiche tecniche per l'invio della Dichiarazione 730/2025.

A proposito di CIN le istruzioni ADE evidenziano che in caso di errori nella compilazione del rigo contenente il Cin delle locazioni brevi la dichiarazione 730 può essere scartata senza possibilità di conferma.

Nell’allegato C sono riepilogate le istruzioni per lo svolgimento degli adempimenti per l’assistenza fiscale da parte dei sostituti d’imposta, dei Caf e dei professionisti abilitati.

Tali soggetti, quest'anno dovranno prestare particolare attenzione alla compilazione del Rigo B12, nel quale va riportato il codice Cin assegnato per le locazioni turistiche e le altre locazioni brevi.

Nelle specifiche tecniche viene precisato che, il campo CIN se presente, deve essere lungo 18 caratteri ed è obbligatorio compilare anche le Colonne 1 e 2 per abbinare il codice al relativo immobile.

Il CIN può essere indicato solo se per il rigo del fabbricato a cui esso si riferisce è compilata anche la casella Codice Canone.

I controlli previsti dalle specifiche tecniche vanno svolti con grande attenzione, perché un errore (anche solo l’indicazione di un numero di cifre del Cin inferiore a 18) determina, in caso di non conformità, lo scarto della dichiarazione senza possibilità di conferma.

Si rimanda alle specifiche tecniche in oggetto per ulteriori approfondimenti, scarica qui..

-

Omessa dichiarazione imposta di soggiorno: le sanzioni

Durante l'ultima edizione di Telefisco 2025 il MEF ministero delle finanze ha precisato il regime sanzionatorio della omessa dichiarazione per l'imposta di soggiorno.

Veniva domandato un chiarimento in merito alle novità introdotte dall'art 180 del DL n 34/2020 che ha qualificato come responsabili d’imposta i gestori delle strutture ricettive.

I gestori sono responsabili in caso di omesso versamento della imposta in oggetto e quindi passibili dell’irrogazione della sanzione di cui all’articolo 13 del Dlgs 471/1997, a prescindere dal pagamento della stessa da parte del turista.

A carico dei gestori inoltre è stato istituito l’obbligo di presentare una dichiarazione, entro il 30 giugno di ciascun anno redatta sui modelli ministeriali.

Infine è stato stabilito che in caso di omessa o infedele dichiarazione si applica la sanzione variabile dal 100% al 200% dell’imposta dovuta.

Il quesito chiedeva chiarimenti sull'importo della sanzione qualora il gestore abbia pagato l'imposta ma non presentato la dichiarazione per l'imposta di soggiorno.

Omessa dichiarazione imposta di soggiorno: le sanzioni

Nel caso in cui il soggetto obbligato abbia pagato l'imposta ma non presentato la relativa dichiaraizone, veniva suggerito di versare una sanzione minima previsto per i tributi locali.

Il MEF ha evidenziato che la sanzione minima non è contemplata in alcuna disposizione sull’imposta di soggiorno e pertanto in presenza di una condotta collaborativa del gestore, si è correttamente richiamata l’esigenza di ridurre la sanzione minima a un quarto, in virtù del principio di proporzionalità, in base a quanto disposto nell’articolo 7, comma 4, del Dlgs 472/1997.

Pertanto l’omessa presentazione della dichiarazione annuale ai fini dell’imposta di soggiorno è punita con la sanzione pari al 25% (un quarto del 100%) dell’imposta indicata in dichiarazione, anche se integralmente versata.

-

CIN affitti brevi: sanzioni dal 2 gennaio per inadempienti

Dal 2 gennaio 2025, chi non ha provveduto a richiedere il CIN dovrebbe essere soggetto a sanzioni.

Il condizionale è d'obbligo in quanto vista la proroga, concessa per le richieste del codice identificativo, con la quale si indicava il 1° gennaio come data ultima per adempiere, non è risultato chiaro come di conseguenza si debba applicare la norma sulle relative sanzioni per chi non ha provveduto.

Facciamo un riepilogo dei passaggi susseguitisi, dal 3 di settembre scorso, quando è scattato il termine normativo per le richieste del CIN.

CIN affitti brevi: richieste entro il 1° gennaio

Veniva pubblicato in GU del 3 settembre l’avviso del Ministero del Turismo che, ai sensi dell'art 13 ter comma 15 del DL 145/2023, iniziava a decorrere il termine di due mesi per l’entrata in vigore delle norme sul CIN.

Il DL 145/2023 ha introdotto l’obbligo del CIN e le relative sanzioni.Il decreto ha previsto che il Ministero del Turismo abbia il compito assegnare mediante procedura automatizzata e su istanza del locatore o titolare della struttura ricettiva, il CIN a:

- unità immobiliari a uso abitativo destinate a contratti di locazione per finalità turistiche e a contratti di locazione breve,

- strutture turistico-ricettive alberghiere ed extralberghiere.

L'avviso era molto atteso in quanto dalla pubblicazione in GU dello stesso, dal 3 settembre, decorrono i 60 giorni entro cui mettersi in regole con il CIN richiedendolo sulla piattaforma preposta BDRS, progressivamente attivata in tutta Italia durante il periodo estivo.

Per ottenere il CIN dal Ministero del Turismo, il locatore o il soggetto titolare della struttura turistico-ricettiva deve presentare, sul portale BDSR apposita istanza con anche:

- i dati catastali dell’unità immobiliare o della struttura;

- nel caso di locazioni svolte in forma imprenditoriale, la sussistenza dei requisiti di sicurezza degli impianti.

Chi non provvede sarà soggetto alla sanzione pecuniaria da 800 a 8.000 euro in relazione alle dimensioni della struttura o dell’immobile, decorsi 60 giorni 2 novembre.

Successivamente il Ministero del Turismo ha disposto una proroga di questo termine facendolo slittare al 1° gennaio 2025 ma non chiarendo esplicitamente i termini del decorso delle sanzioni.

CIN affitti brevi: sanzioni dal 2 gennaio per inadempienti

La mancata esposizione e indicazione del CIN è punita con:

- la sanzione pecuniaria da 500 a 5.000 euro in relazione alle dimensioni della struttura o dell’immobile, per ciascuna struttura o unità immobiliare per cui è accertata la violazione;

- la sanzione della rimozione dell’annuncio irregolare pubblicato.

Anche in tal caso, le sanzioni scatteranno solo dopo i 60 giorni previsti dalla normativa per mettersi in regola.

Leggi anche CIN affitti brevi: quali sono le sanzioni per chi non provvede?

Ricordiamo che per ottenere il Cin è necessario essere già in possesso del codice previsto dalle leggi regionali in materia, con procedure autorizzative e requisiti diversi da regione a regione.

Gli adempimenti per la locazione breve e turistica previsti dalle normative regionali restano infatti in vigore e a queste si aggiungono quelle nazionali.

Il debutto della Banca dati delle strutture ricettive voluta dal ministero del Turismo, entrata in funzione lo scorso 3 settembre su tutto il territorio nazionale prevede l’iscrizione obbligatoria entro il 2 novembre (termine slittato al 1° gennaio 2025) per ottenere il Cin e continuare a operare, come disposto dal Dl 145/2023, ma può essere presentata solo da coloro che già hanno ottenuto il codice identificativo regionale o provinciale, in base alle regole stabilite sul territorio di appartenenza.

Leggi qui per sapere come richiedere il CIN: CIN affitti brevi e turistici: tutte le regole per provvedere.

-

Codice CIN indicato in Dichiarazione e CU: da quando

La legge di bilancio 2025 prevede novità anche per il CIN.

In dettaglio, si prevede di indicare in dichiarazione dei redditi e nella CU il codice CIN per le locazioni brevi e turistiche. Vediamo cosa prevede la norma e i nuovi adempimenti.

Codice CIN indicato in dichiarazione dei redditi: da quando

Il comma 78 dell'unico art 1 della Legge di Bilancio 2025 prevede che con i provvedimenti del direttore dell’Agenzia delle entrate di approvazione della modulistica fiscale sono definite le modalità di indicazione del codice identificativo nazionale (CIN) di cui all’articolo 13-ter del decreto-legge 18 ottobre 2023, n. 145 nelle dichiarazioni fiscali e nella certificazione unica.

Il medesimo codice identificativo è indicato nelle comunicazioni che devono essere trasmesse dai soggetti che esercitano attività di intermediazione immobiliare nonché di quelli che gestiscono portali telematici mettendo in contatto persone in ricerca di un immobile con persone che dispongono di unità immobiliari da locare (articolo 4, comma 4, del decreto-legge 24 aprile 2017, n. 50).

Ricordiamo che ai sensi dell’articolo 13-ter del decreto-legge n. 145 del 2023, convertito, con modificazioni, dalla legge n. 191 del 2023, è previsto il codice identificativo nazionale assegnato dal Ministero del turismo alle unità immobiliari ad uso abitativo destinate a contratti di locazione per finalità turistiche, alle unità immobiliari ad uso abitativo destinate alle locazioni brevi e alle strutture ricettive alberghiere ed extralberghiere.

Con i provvedimenti suddetti adottati dal direttore dell’Agenzia delle entrate, saranno quindi definite le modalità di indicazione dello stesso codice (CIN):

- nelle dichiarazioni fiscali,

- e nella certificazione unica.

Si prevede che gli esiti dei controlli posti in essere dal Comune nel cui territorio è ubicata la struttura turistico-ricettiva alberghiera o extralberghiera o l’unità immobiliare concessa in locazione, vengano comunicati alla direzione provinciale dell’Agenzia delle entrate territorialmente competente in base al domicilio fiscale del trasgressore.

La comunicazione di tali dati è finalizzata a rafforzare la specifica attività di analisi del rischio operata dall’Agenzia delle entrate stessa, di concerto con la Guardia di finanza, ai sensi dell’articolo 13-ter, comma 12, del citato decreto-legge n. 145 del 2023, convertito, con modificazioni, dalla legge n. 191 del 2023.

Leggi anche Collegamento tra Pos e corrispettivi obbligatorio dal 2026.