-

Isa 2023 e Concordato preventivo biennale: le regole per acquisire ulteriori dati

Con Provvedimento del 12 aprile 2024 n. 192000, l'Agenzia delle Entrate ha defintio le modalità per l’acquisizione degli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2023 e della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2024 e 2025, nonchè le modalità di richiesta e acquisizione massiva degli stessi da parte dei soggetti incaricati della trasmissione telematica.

Si ricorda che ai fini della determinazione del punteggio di affidabilità relativo agli indici sintetici di affidabilità fiscale e della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2024 e 2025 per i contribuenti tenuti all’applicazione degli indici stessi, sono necessari ulteriori dati, che l’Agenzia delle entrate deve rendere disponibili ai contribuenti, le cui modalità sono state definite dal presente provvedimento.

Tali ulteriori dati sono direttamente utilizzati dai contribuenti interessati per l’applicazione degli indici e per l’elaborazione della proposta di concordato oppure, laddove ritenuti non corretti e ove consentito, possono essere dagli stessi modificati.Laddove i soggetti incaricati della trasmissione telematica risultino già delegati all’accesso al cassetto fiscale del contribuente, è previsto l’invio all’Agenzia dell’elenco dei soggetti per i quali sono richiesti i dati.

Infine, sono individuate anche le specifiche tecniche con cui predisporre i file contenenti l’elenco dei contribuenti per cui i soggetti incaricati della trasmissione telematica richiedono i dati, nonchè, la modalità di accesso l’accesso puntuale ai dati da parte dei contribuenti e degli intermediari delegati.Richiesta puntuale

Riguardo alle modalità di accesso puntuale ai dati, da parte dei contribuneti e degli intermediari delegati:

- il contribuente accede al proprio cassetto fiscale al fine di effettuare il prelievo del file contenente i dati di cui al punto 1 del presente provvedimento, utilizzando uno dei seguenti strumenti di autenticazione:

- Carta d’Identità Elettronica (CIE), identità SPID o Carta Nazionale dei Servizi (CNS) di cui all’articolo 64 del Codice dell’Amministrazione Digitale;

- credenziali Fisconline/Entratel rilasciate dall’Agenzia delle entrate nei casi normativamente previsti.

- I soggetti incaricati della trasmissione telematica accedono al servizio Cassetto Fiscale Delegato del soggetto dal quale hanno acquisito la relativa delega, al fine di

effettuare il prelievo del file contenente i dati.

Richiesta massiva

Relativamente alle modalità per la richiesta massiva da parte degli intermediari, l'Agenzia ricorda che la data a partire dalla quale sarà possibile inviare i file delle richieste sarà indicata dall’Amministrazione sul proprio sito, successivamente, l’intermediario potrà inviare i file e, dopo 5 giorni, visualizzare l’elenco dei soggetti per i quali ha richiesto i dati consultando il proprio cassetto fiscale.

I file contenenti i dati richiesti, sono resi disponibili nell’area riservata del sito internet per 20 giorni lavorativi.

In allegato al provvedimento (Scarica qui tutti gli allegati):

- Allegato 1.1 – Specifiche tecniche deleghe massive Isa 2024 – pdf

- Allegato 1.2 – Specifiche tecniche deleghe massive Isa (tracciati record 2024) – xlsx

- Allegato 2.1 – Specifiche tecniche Isa precalcolato 2024 – pdf

- Allegato 2. 1 – Specifiche tecniche Isa precalcolato 2024 (schema xsd) – zip

- Allegato 2.2 – Guida file precalcolato Isa 2024 – pdf

- Allegato 3 – Elementi di riscontro relativi alle dichiarazioni dei soggetti deleganti – pdf

- il contribuente accede al proprio cassetto fiscale al fine di effettuare il prelievo del file contenente i dati di cui al punto 1 del presente provvedimento, utilizzando uno dei seguenti strumenti di autenticazione:

-

ISA 2024: pubblicati i 175 modelli per la comunicazione dei dati

Con Provvedimento dell'Agenzia del 28.02.2024 n. 68629, l'Agenzia delle Entrate ha approvato i 175 modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale (ISA), da utilizzare per il periodo di imposta 2023.

Il Modello ISA costituisce parte integrante del modello REDDITI 2024 ed è utilizzato per la dichiarazione dei dati rilevanti ai fini della applicazione e dell’aggiornamento degli indici sintetici di affidabilità fiscale (di seguito ISA). Introdotti con il decreto legge n. 50/2017, a partire dal periodo d’imposta 2018 gli ISA sostituiscono definitivamente gli studi di settore e i parametri.

Con lo stesso provvedimento di febbraio, è stato approvato anche il modello per la comunicazione dei dati rilevanti ai fini della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2024 e 2025, modello CPB (disciplinato dal D.Lgs. 12 febbraio 2024, n. 13) e per la relativa accettazione, che costituisce parte integrante dei modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale (modelli ISA) ed è utilizzato per la dichiarazione dei dati rilevanti ai fini del calcolo della proposta di CPB per i periodi d’imposta 2024 e 2025.

Modelli Isa Redditi 2024

Scarica qui i modelli per la comunicazione dei dati rilevanti ai fini degli ISA applicabili per il periodo d’imposta 2023, approvati con provvedimento dell'Agenzia del 28.02.2024:

- ISA 2024 Indici sintetici di affidabilità – Commercio

- ISA 2024 Indici sintetici di affidabilità – Agricoltura

- ISA 2024 Indici sintetici di affidabilità – Manifatture

- ISA 2024 Indici sintetici di affidabilità – Professionisti

- ISA 2024 Indici sintetici di affidabilità – Servizi

Cosa sono gli Isa

Gli ISA sono uno strumento di compliance finalizzato, nell’ambito del percorso di rinnovamento dei rapporti tra cittadini e amministrazione finanziaria, a favorire l’emersione spontanea di basi imponibili, a stimolare l’assolvimento degli obblighi tributari e a rafforzare la collaborazione tra i contribuenti e la Pubblica Amministrazione.

Si applicano agli esercenti attività d’impresa o di lavoro autonomo che svolgono, come “attività prevalente”, attività per le quali risulta approvato un ISA (come indicato nella TABELLA 1 – ELENCO DEGLI ISA PER IL PERIODO D’IMPOSTA 2023 delle Istruzioni) e che non presentano una causa di esclusione. Per “attività prevalente” s’intende l’attività dalla quale deriva, nel corso del periodo d’imposta, il maggiore ammontare di ricavi o di compensi.

Gli ISA rappresentano la sintesi di indicatori elementari volti a verificare la normalità e la coerenza della gestione dell’impresa o dell’attività professionale, con riferimento a diverse basi imponibili.

Il contribuente, tramite l’applicazione degli ISA, può verificare, in fase dichiarativa, il proprio grado di affidabilità fiscale in base al posizionamento su una scala di valori da 1 a 10 (10 corrisponde al punteggio di massima affidabilità).

In relazione ai diversi livelli di affidabilità fiscale conseguenti all’applicazione degli ISA, determinati anche per effetto dell’indicazione di ulteriori componenti positivi, sono riconosciuti i seguenti benefici:

- esonero dall’apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 70.000 euro annui relativamente all’imposta sul valore aggiunto e per un importo non superiore a 50.000 euro annui relativamente alle imposte dirette e all’imposta regionale sulle attività produttive;

- esonero dall’apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi dell’imposta sul valore aggiunto per un importo non superiore a 70.000 euro annui.

- esclusione dell’applicazione della disciplina delle società non operative di cui all’articolo 30 della legge 23 dicembre 1994, n. 724;

- esclusione degli accertamenti basati sulle presunzioni semplici di cui all’articolo 39, primo comma, lettera d), secondo periodo, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, e all’articolo 54, secondo comma, secondo periodo, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633;

- anticipazione di almeno un anno, con graduazione in funzione del livello di affidabilità, dei termini di decadenza per l’attività di accertamento previsti dall’articolo 43, comma 1, del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, con riferimento al reddito d’impresa e di lavoro autonomo, e dall’articolo 57, comma 1, del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633;

- esclusione della determinazione sintetica del reddito complessivo di cui all’articolo 38 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, a condizione che il reddito complessivo accertabile non ecceda di due terzi il reddito dichiarato;

- esclusione della prestazione della garanzia di cui al comma 5 dell’art. 47 del Decreto legislativo del 31/12/1992 n. 546 per i soggetti con livello di affidabilità fiscale pari almeno a 9 nei tre periodi d’imposta precedenti a quello di proposizione del ricorso, ai sensi dell’art. 2 della Legge 31 agosto 2022 n. 130.

L’individuazione dei livelli di affidabilità fiscale relativi al periodo di imposta in corso al 31 dicembre 2023, cui sono riconosciuti i benefici premiali in argomento, avviene con successivo provvedimento del direttore dell’Agenzia delle entrate.

Con il medesimo provvedimento sono altresì individuate le annualità in cui i crediti IVA, per i quali è possibile beneficiare delle suddette primalità, sono maturati.

Allegati: -

ISA 2024: regole ADE per dati rilevanti e revisioni

Viene pubblicato il Provvedimento ADE n 21545 del 29 gennaio con le regole ISA 2024.

Dati utili ai fini ISA 2024

In dettaglio, ai sensi del comma 4 dell’articolo 9-bis del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96, i dati economici, contabili e strutturali rilevanti per l’applicazione degli indici sintetici di affidabilità per il periodo d’imposta 2024, da dichiarare da parte dei contribuenti interessati, sono quelli individuati nei decreti di approvazione degli indici in vigore per il periodo d’imposta 2023, quelli per la revisione individuati all’interno dei modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indici sintetici di affidabilità fiscale utilizzati per il periodo d’imposta 2022 approvati con provvedimento del direttore dell’Agenzia delle entrate 24 febbraio 2023, oltre quelli indicati nell’allegato 1 al presente provvedimento.

In conseguenza delle attività di elaborazione degli indici da applicare a partire dal periodo di imposta 2024, a seguito della relativa approvazione con decreto ministeriale, può essere ridotto il numero dei dati di cui al precedente punto 1.1.

Revisione ISA 2024

Nell’allegato 2 sono individuate le attività economiche per le quali è prevista la revisione degli indici sintetici di affidabilità fiscale.

Considerato quanto previsto dall’articolo 5 del decreto legislativo 8 gennaio 2024, n. 1, l’attività di revisione degli indici sintetici di affidabilità fiscale deve tenere conto delle evoluzioni della classificazione delle attività economiche Ateco.

Gli indici sintetici di affidabilità fiscale, relativi alle attività economiche elencate nell’allegato 2, sono applicati a partire dal periodo d’imposta 2024, a seguito di approvazione con decreto del Ministro dell’economia e delle finanze.

ISA 2024: riepilogo delle regole

Sinteticamente si ricorda che ogni anno, con provvedimento delle entrate vengono individuati:

- i dati economici, contabili e strutturali rilevanti per l’applicazione degli indici sintetici di affidabilità fiscale (Isa) per il periodo d’imposta,

- le attività economiche per le quali effettuare la revisione degli stessi Indici.

Ricordiamo che l’individuazione annuale di tali informazioni è prevista dall’articolo 9-bis del Dl n. 50/2017 al fine di permettere ai contribuenti di conoscere in anticipo quali dati saranno utili ai fini dell’applicazione degli Isa per l’anno in corso, in maniera tale da poter avere a disposizione tutti gli elementi necessari per predisporre i relativi modelli dichiarativi.

Allegati:

In particolare, il comma 4 del richiamato articolo 9-bis, stabilisce che i contribuenti, a cui si applicano gli Isa, devono dichiarare i dati utili all’applicazione degli stessi, sulla base di quanto previsto dalla documentazione tecnica e metodologica approvata con decreto del ministro dell’Economia e delle Finanze, a prescindere dal regime di determinazione del reddito utilizzato, e che questi dati devono essere individuati con provvedimento del direttore dell'Agenzia delle entrate, da emanare entro il 31 gennaio dell’anno per il quale si applicano gli indici. -

Isa periodo d’imposta 2024: individuati dati economici, contabili e strutturali

Con la pubblicazione del Provvedimento n. 21545 del 19.01.2024, l'Agenzia delle Entrate ha individuato, come ogni anno, i dati economici, contabili e strutturali rilevanti per l’applicazione degli indici sintetici di affidabilità fiscale (Isa) per il periodo d’imposta 2024 e, contestualmente, le attività economiche per le quali effettuare la revisione degli stessi Indici.

L'individuazione annuale è prevista dall’articolo 9-bis del Dl n. 50/2017 allo scopo di consentire ai contribuenti di conoscere in anticipo quali dati saranno utili ai fini dell’applicazione degli Isa per l’anno in corso.

Pertanto, per il periodo d’imposta 2024, i dati economici, contabili e strutturali rilevanti per l’applicazione degli Isa da dichiarare da parte dei contribuenti interessati, sono quelli individuati nei decreti di approvazione degli indici in vigore per il periodo d’imposta 2023, quelli individuati, ai fini della revisione, all’interno dei modelli per la comunicazione dei dati rilevanti ai fini dell’applicazione degli Isa utilizzati per il periodo d’imposta 2022 approvati a febbraio 2023, oltre quelli indicati nell’Allegato 1 contenente gli ulteriori dati per l’applicazione degli Isa al periodo d’imposta 2024.

Questi ulteriori dati, che saranno utilizzati nella fase di elaborazione degli Isa e che, se significativi, saranno richiesti per la relativa applicazione a partire dal periodo di imposta 2024, riguardano informazioni sulla condizione di pensionato del contribuente, sulla forma societaria cooperativa, sui consumi energetici e sull’età dei lavoratori dipendenti.

Il provvedimento individua inoltre nell'Allegato 2 le attività economiche per le quali è prevista la revisione degli indici sintetici di affidabilità fiscale, a partire dal periodo d’imposta 2024.

Allegati: -

ISA 2023: chiarimenti delle Entrate

Con la Circolare n 12 del 1 giugno le Entrate forniscono chiarimenti sugli ISA 2022 in vista della presentazione della dichiarazione dei redditi 2023.

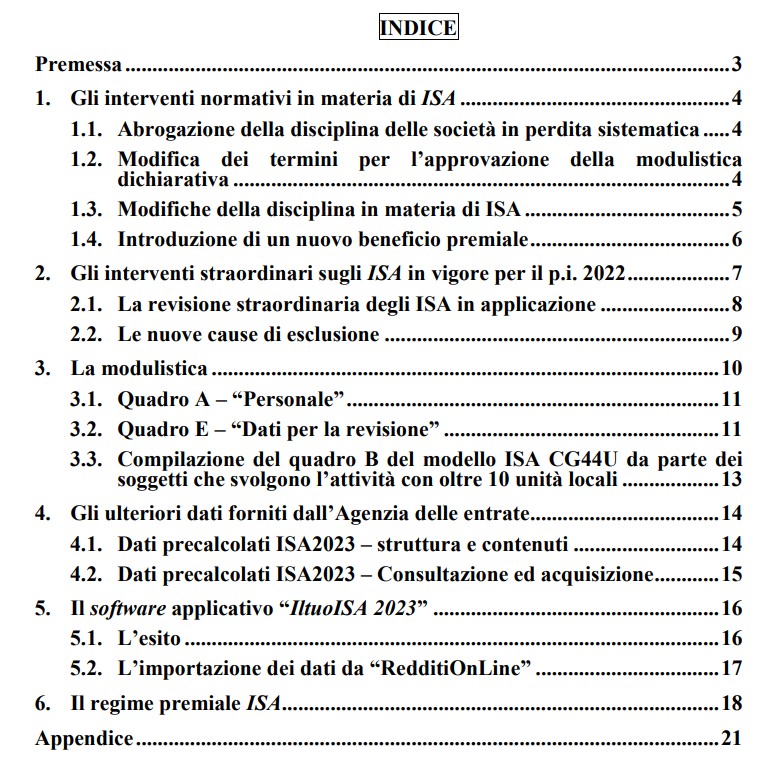

Il documento affronta un corposo riepilogo delle regole ISA 2023 con le principali novità intervenute a seguito del DL n 73/2022 come specificate con il seguente indice introduttivo:

Inoltre, il documento, tra l'altro, riporta in evidenza il nuovo beneficio premiale che. a differenza dei benefici individuati dalla norma di riferimento, non necessita di un provvedimento direttoriale che, per ciascun anno, individui le soglie di affidabilità cui correlare l’accesso ai benefici, posto che già la norma che lo ha introdotto, ha individuato tale soglia.

Nel dettaglio, con l’art. 2 della Legge del 31 agosto 2022 n. 130, recante Ulteriori effetti premiali per i soggetti a cui si applicano gli indici sintetici di affidabilità fiscale, al comma 5 dell’articolo 47 del decreto legislativo 31 dicembre 1992, n. 5463 , sono aggiunti i seguenti periodi: «La prestazione della garanzia è esclusa per i ricorrenti con "bollino di affidabilità fiscale". Ai fini della disposizione di cui al periodo precedente, i ricorrenti con "bollino di affidabilità fiscale" sono i contribuenti soggetti alla disciplina di cui all'articolo 9-bis del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96, ai quali sia stato attribuito un punteggio di affidabilità pari ad almeno 9 negli ultimi tre periodi d'imposta precedenti a quello di proposizione del ricorso per i quali tali punteggi siano disponibili».

Sempre sulle novità ISA 2023 ti consigliamo anche: ISA 2023: escluso chi ha iniziato l’attività nel 2021.

ISA 2023: le novità del DL n.73/2022

In merito alle novità introdotte dal DL n 73/2022 il documento di prassi ricorda quella sulla abrogazione della disciplina delle società in perdita sistemica.

La novità, sottolinea l'Agenzia, comporta rilevanti effetti anche ai fini dei benefici premiali previsti dagli Isa per i contribuenti più affidabili.

Il comma 11 dell’articolo 9-bis del decreto n. 50/2017, infatti, prevede l’esclusione dall’applicazione della disciplina delle società non operative, anche con riferimento alle società in perdita sistematica; con l’abrogazione della disciplina delle società in perdita sistematica, scompare anche il relativo beneficio ai fini Isa.

Inoltre, viene ricordato che, l’articolo 11 dello stesso DL n 73/2022 ha disposto la modifica dei termini per l’approvazione dei modelli per la presentazione delle dichiarazioni per le imposte sui redditi e Irap che devono essere approvati, non più entro fine gennaio, ma entro fine febbraio dell’anno in cui i modelli stessi devono essere utilizzati.

Lo scivolamento di questi termini, sottolinea l'agenzia, incide anche sui tempi di approvazione della modulistica specifica per la comunicazione dei dati ai fini dell’applicazione degli Isa, che sono parte integrante dei modelli Redditi.

Con l'art 24 invece, è prevista l’estensione anche all’anno 2022 delle attività finalizzate a elaborare specifiche metodologie correttive che tengano conto degli effetti di natura straordinaria della crisi economica e dei mercati, conseguente all'emergenza sanitaria da Covid-19, oltre che a individuare possibili ulteriori ipotesi di esclusione dall’applicazione degli Isa.

la Circolare in oggetto previsa che la disposizone modificando l’articolo 9-bis, comma 2, del Dl n. 50/2017, stabilisce, tra l’altro, che gli Indici siano approvati non più entro il 31 dicembre del periodo d’imposta per il quale sono applicati, ma entro il mese di marzo del periodo d’imposta successivo.Inoltre, le eventuali integrazioni degli stessi, essenziali per tenere conto di situazioni di natura straordinaria, possono essere approvate entro il mese di aprile, e non più entro il mese di febbraio del periodo d’imposta successivo a quello per il quale sono applicate.

Allegati: -

ISA 2023: pronte le regole per il periodo d’imposta 2022

Con la Circolare del 01.06.2023 n. 12, l'Agenzia delle Entrate ha fornito chiarimenti in merito alle novità in materia di indici

sintetici di affidabilità fiscale (ISA) per il periodo d’imposta 2022.Il documento si apre con una rassegna delle norme intervenute nell’ultimo anno che, direttamente o indirettamente hanno prodotto effetti nella

disciplina degli ISA. Come di consueto, inoltre, la circolare annuale sugli ISA, rappresenta anche una occasione per fornire una rassegna sistematica dei diversi atti e documenti normativi di attuazione disciplinati nei mesi passati (decreti ministeriali, provvedimenti ecc.).Vengono quindi illustrate le principali novità correlate alla metodologia di

elaborazione ed aggiornamento degli ISA. Ogni anno, infatti, gli ISA sono oggetto di una significativa attività di aggiornamento finalizzata a garantire sempre la capacità dello strumento di cogliere adeguatamente le peculiarità dei comparti economici cui gli stessi si riferiscono.In particolare, il processo evolutivo e di affinamento dello strumento ha riguardato la revisione biennale di 87 indici, come prevede il comma 2 dell’art. 9 bis del citato decreto, nonché l’aggiornamento di tutti i 175 ISA in vigore, al fine di consentirne una più aderente applicazione al periodo d’imposta 2022, anche tenendo conto degli effetti di natura straordinaria della crisi economica e dei mercati conseguente al perdurare della diffusione del virus COVID-19, delle tensioni geopolitiche, dell’aumento del prezzo dell’energia, degli alimentari e delle materie prime nonché dell’andamento dei tassi di interesse, verificatisi nel predetto periodo d’imposta.

Infine, non essendo intervenute particolari novità che riguardano gli adempimenti rivolti ai contribuenti tenuti all’applicazione degli ISA, nella seconda

parte del documento ci si limita a una rapida rassegna delle principali attività che contribuenti e operatori professionali che prestano loro assistenza devono

effettuare per l’applicazione degli stessi.Indice della Circolare

- Premessa

- 1. Gli interventi normativi in materia di ISA

- 1.1. Abrogazione della disciplina delle società in perdita sistematica

- 1.2. Modifica dei termini per l’approvazione della modulistica dichiarativa

- 1.3. Modifiche della disciplina in materia di ISA

- 1.4. Introduzione di un nuovo beneficio premiale

- 2. Gli interventi straordinari sugli ISA in vigore per il p.i. 2022

- 2.1. La revisione straordinaria degli ISA in applicazione

- 2.2. Le nuove cause di esclusione

- 3. La modulistica

- 3.1. Quadro A – “Personale”

- 3.2. Quadro E – “Dati per la revisione”

- 3.3. Compilazione del quadro B del modello ISA CG44U da parte dei soggetti che svolgono l’attività con oltre 10 unità locali

- 4. Gli ulteriori dati forniti dall’Agenzia delle entrate

- 4.1. Dati precalcolati ISA2023 – struttura e contenuti

- 4.2. Dati precalcolati ISA2023 – Consultazione ed acquisizione

- 5. Il software applicativo “IltuoISA 2023”

- 5.1. L’esito 5.2. L’importazione dei dati da “RedditiOnLine”

- 6. Il regime premiale ISA Appendice

-

ISA 2023: approvate le specifiche tecniche

Con Provvedimento n 92984 del 24 marzo le Entrate approvano le specifiche tecniche per l’acquisizione degli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2022.

Come ricordato nella motivazione al provvedimento, il decreto ministeriale 8 febbraio 2023 prevede che, ai fini della determinazione del punteggio di affidabilità relativo agli indici sintetici di affidabilità fiscale, sono necessari ulteriori dati, resi disponibili dall’Agenzia delle entrate, individuati nella Nota tecnica e metodologica allegata al medesimo decreto.

Tali ulteriori dati sono direttamente utilizzati dai contribuenti interessati per l’applicazione degli indici oppure, laddove ritenuti non corretti e ove consentito, possono essere dagli stessi modificati.

Nei punti 4 e 5 del provvedimento del direttore dell’Agenzia delle entrate del 30 gennaio 2023 sono indicate le modalità con cui l’Agenzia delle entrate rende disponibili ai contribuenti, ovvero ai soggetti incaricati della trasmissione telematica, tali ulteriori dati rinviando ad un successivo provvedimento per l’indicazione delle specifiche tecniche secondo cui predisporre ovvero rendere disponibili i file necessari alla procedura di acquisizione di tali ulteriori dati.

Con il presente provvedimento sono individuate appunto le specifiche con cui predisporre i file:

- contenenti l’elenco dei contribuenti per cui i soggetti incaricati della trasmissione telematica risultano delegati alla consultazione del relativo cassetto fiscale e per i quali richiedono tali dati;

- contenenti l’elenco dei contribuenti per cui i soggetti incaricati della trasmissione telematica, non provvisti di delega alla consultazione del cassetto fiscale del contribuente, risultano delegati alla richiesta dei dati in argomento,

- contenenti gli ulteriori elementi necessari alla determinazione del punteggio di affidabilità relativo agli indici sintetici di affidabilità fiscale applicabili per il periodo d’imposta 2022, indicati nell’allegato 94 del decreto del Ministro dell’economia e delle finanze 8 febbraio 2023.

Leggi anche:

- ISA 2023: modelli per commercio, agricoltura, manifatture, professionisti, servizi

- Le cause di esclusione ISA 2023 per l’anno d’imposta 2022

con ulteriori informazioni utili ai fini ISA 2023.