-

Accreditamento INPS 2025 per centri medici e laboratori

È stato pubblicato il nuovo Avviso di accreditamento 2025 dell'INPS rivolto a strutture sanitarie pubbliche e private per lo svolgimento di programmi di screening sanitari rivolti alla prevenzione e diagnosi precoce di patologie oncologiche e cardiovascolari.

L’iniziativa, promossa dall’INPS, mira a potenziare la rete di strutture sanitarie qualificate e a offrire agli iscritti alla Gestione Unitaria delle Prestazioni Creditizie e Sociali (cosiddetto Fondo Credito) la possibilità di usufruire di contributi agevolati per controlli e visite specialistiche preventive.

Termini e modalità per le domande

Le strutture sanitarie pubbliche e private interessate potranno presentare domanda di accreditamento dalle ore 12:00 del 23 ottobre 2025 alle ore 12:00 del 31 marzo 2026, esclusivamente in modalità telematica.

L’invio dovrà essere effettuato tramite il servizio online “Screening patologie oncologiche e cardiovasculopatie: accreditamento strutture sanitarie”, disponibile sul portale INPS.

Potranno partecipare centri medici, ambulatori polispecialistici e laboratori di analisi in possesso di:

- personale medico specializzato nelle discipline oggetto degli screening;

- strumentazioni idonee per l’esecuzione di test e diagnosi;

- autorizzazioni e requisiti sanitari previsti dalla normativa vigente.

Una volta accreditate, le strutture saranno inserite nell’elenco ufficiale degli operatori abilitati presso cui i beneficiari potranno utilizzare i voucher rilasciati dall’Istituto.

Screening sanitari e voucher INPS

L’iniziativa rientra nel più ampio programma di prevenzione sanitaria e promozione della salute dedicato agli iscritti alla Gestione Unitaria delle Prestazioni Creditizie e Sociali.

Gli aderenti potranno ricevere contributi sotto forma di voucher elettronici, dotati di QR-Code, da utilizzare presso le strutture accreditate per eseguire visite e controlli preventivi.

Il sistema dei voucher è pensato per:

- facilitare l’accesso a screening oncologici e cardiovascolari di qualità;

- ridurre i tempi di attesa e favorire la diagnosi precoce;

- promuovere la cultura della prevenzione sanitaria tra i lavoratori e i pensionati pubblici.

Cos’è la Gestione Unitaria delle Prestazioni Creditizie e Sociali (Fondo Credito)

la Gestione Unitaria è un fondo a carattere creditizio e sociale istituito presso l’INPS per offrire prestazioni integrative rispetto a quelle strettamente previdenziali.

Nasce per sostenere dipendenti e pensionati della pubblica amministrazione attraverso servizi, agevolazioni economiche e iniziative di welfare in ambiti come credito, istruzione, salute e benessere.

Origini e finalità

Istituita con la legge n. 662 del 1996, la Gestione Unitaria (ex gestione INPDAP) opera in forma autonoma e autofinanziata, senza oneri per il bilancio dello Stato.

Le risorse provengono da un contributo mensile a carico degli iscritti e dai rendimenti delle attività del Fondo stesso.

La finalità principale è quella di migliorare la qualità della vita dei dipendenti pubblici e dei pensionati, offrendo strumenti di sostegno economico e sociale accessibili, complementari rispetto alle tradizionali prestazioni previdenziali.

La Gestione Unitaria non eroga solo prestiti o mutui, ma finanzia anche iniziative sociali e sanitarie.

Tra i principali ambiti di intervento rientrano:

- credito agevolato, per l’acquisto della prima casa o per esigenze personali;

- sostegno allo studio, tramite borse di studio e contributi per la formazione;

- progetti di welfare sanitario, come campagne di prevenzione e diagnosi precoce;

- iniziative culturali e ricreative, soggiorni per anziani e programmi di benessere.

L’avviso di accreditamento 2025 per gli screening oncologici e cardiovascolari rappresenta un’estensione di queste finalità, con un’attenzione specifica alla tutela della salute pubblica e alla diagnosi precoce di malattie gravi.

Opportunità per le strutture sanitarie private accreditate

Per i centri medici e gli ambulatori polispecialistici, l’accreditamento rappresenta un’importante opportunità di collaborazione con l’INPS.

Le strutture selezionate entreranno a far parte del circuito ufficiale di erogazione dei voucher, ampliando la propria utenza con l’accesso diretto ai lavoratori e pensionati pubblici iscritti al Fondo.Essere accreditati comporta inoltre:

- visibilità attraverso i canali informativi dell’Istituto;

- accesso a un bacino stabile di utenti con contributo già riconosciuto;

- garanzia di pagamento tramite il sistema di voucher elettronico da parte dell'istituto.

È quindi un’opportunità sia economica che reputazionale per gli operatori sanitari, che potranno inserirsi in un programma di prevenzione di rilievo nazionale.

-

Innovazione e digitale PMI: auti per la formazione del personale

Viene pubblicato un comunicato sulla GU n 250 del 27 ottobre relativo al Decreto MIMIT del 4 settembre 2025 (consultabile dal 16 ottobre scorso) con le procedure per la concessione ed erogazione delle agevolazioni per l'acquisizione, anche in un'ottica di rafforzamento delle filiere di appartenenza, di servizi finalizzati allo sviluppo delle competenze del personale dipendente aziendale al fine di accrescere le competenze del capitale umano delle PMI per consentire loro di affrontare le sfide e cogliere le opportunità connesse all'innovazione tecnologica ed alla transizione verde e digitale.

Le agevolazioni sono concedibili, ai sensi e nei limiti del regolamento de minimis, nella forma del contributo diretto alla spesa, nella misura pari al 50% (cinquanta per cento) delle spese ammissibili indicate all’articolo 5.

Nel caso in cui i soggetti proponenti abbiano presentato progetti integrati sovraregionali di cui all’articolo 4, comma 4, il contributo diretto alla spesa di cui al comma 1, è maggiorato di 20 (venti) punti percentuali per le micro e piccole imprese e di 10 (dieci) punti percentuali per le medie

imprese.

Le agevolazioni di cui al presente decreto possono essere cumulate con altri aiuti di Stato, nei limiti previsti dalla disciplina europea in materia di aiuti di Stato di riferimentoAiuti per innovazione e digitale PMI per la formazione del personale

Le risorse finanziarie destinate al nuovo regime di aiuto sono a valere sull'azione 1.4.1 «Sviluppo di una forza lavoro qualificata che sia in grado di cogliere le opportunita' derivanti dalla duplice transizione verde e digitale all'interno delle imprese» prevista nell'ambito dell'Obiettivo specifico 1.4 del Programma nazionale ricerca, innovazione e competitività per la transizione verde e digitale 2021-2027.

Con provvedimento del direttore generale per gli incentivi alle imprese saranno fissati i termini per la presentazione delle domande di agevolazione e fornite ulteriori specificazioni per la corretta attuazione dell'intervento.Vediamo nel frattempo quali spese saranno agevolati con gli aiuti del MIMIT.

Aiuti per innovazione e digitale PMI: iniziative ammiissibili

Sono ammissibili alle agevolazioni le iniziative finalizzate all’acquisizione di percorsi di formazione diretti a sviluppare o a consolidare le competenze del personale dipendente nell’ambito delle tematiche strategiche per la transizione tecnologica, digitale e verde delle imprese.

Ai fini dell’ammissibilità alle agevolazioni, i percorsi di formazione del personale devono:- a) prevedere costi ammissibili non inferiori a euro 10.000,00 (diecimila/00) e non superiori a euro 60.000,00 (sessantamila/00). Nel caso di progetti integrati sovraregionali tali limiti si intendono riferiti al singolo soggetto beneficiario partecipante al progetto integrato sovraregionale;

- b) essere realizzate nell’ambito di una o più unità locali dei soggetti di cui all’articolo 3, ubicate nei territori delle regioni meno sviluppate;

- c) essere erogati da soggetti/manager qualificati ovvero da società di consulenza/fornitori di servizi di formazione e consulenza indipendenti rispetto all’impresa proponente. Per soggetti o società qualificati e indipendenti si intendono soggetti o società in possesso di una significativa e comprovata esperienza in ambito di Strategia nazionale di specializzazione intelligente e/o digitalizzazione e/o transizione ecologica, dimostrabile attraverso l’elenco dei progetti realizzati almeno negli ultimi 3 anni nelle materie oggetto della consulenza, con la definizione degli importi, dell’oggetto e degli ambiti di applicazione;

- d) essere oggetto di un contratto sottoscritto dopo la presentazione della domanda di agevolazione; il percorso di formazione del personale deve essere avviato entro 6 mesi dalla data di concessione dell’agevolazione e concludersi entro massimo 12 mesi dalla medesima data, salvo eventuale proroga di ulteriori 6 mesi;

- e) avere come oggetto uno o più delle seguenti tematiche:

- i. traiettorie tecnologiche della Strategia nazionale di specializzazione intelligente;

- ii. conoscenza, utilizzo e diffusione delle tecnologie individuate dal regolamento STEP;

- iii. processi di transizione verde e digitale;

- f) rispettare tutte le ulteriori condizioni previste dai provvedimenti e disposizioni attuative emanati dal Ministero e dal decreto di concessione di cui all’articolo 9.

Il contenuto e le finalità del percorso di formazione del personale, nonché le modalità organizzative adottate per il concreto svolgimento dello stesso, devono essere chiaramente descritte in sede di presentazione della domanda di accesso e devono risultare dall’offerta economica che il

soggetto richiedente è tenuto a tramettere unitamente alla predetta domanda di accesso.Le iniziative di formazione, aventi le caratteristiche previste, possono essere presentate anche nell’ambito di progetti integrati sovraregionali, qualora l’integrazione consenta alle imprese proponenti di realizzare effettivi vantaggi in relazione all’attività oggetto dell’iniziativa di formazione, anche in ottica di sviluppo della filiera di appartenenza. Il progetto integrato sovraregionale può includere iniziative relative a percorsi di formazione del personale presentate da un massimo di 10 imprese.

Gli ambiti strategici di cui al comma 2 lettera e) sono oggetto di ulteriori specificazioni nell’ambito del provvedimento di cui all’articolo 7, comma 1.Non sono ammissibili alle agevolazioni iniziative dirette a conformarsi alla normativa nazionale obbligatoria in materia di formazione.

Aiuti per innovazione e digitale PMI: spese ammiissibili

Sono ammissibili alle agevolazioni le seguenti voci di costo:

- a) le spese di personale relative ai formatori per le ore di partecipazione alla formazione;

- b) i costi di esercizio relativi a formatori e partecipanti alla formazione direttamente connessi al progetto di formazione, quali le spese di viaggio, le spese di alloggio, i materiali e le forniture con attinenza diretta al progetto, l’ammortamento degli strumenti e delle attrezzature nella misura in cui sono utilizzati esclusivamente per il progetto di formazione;

- c) i costi dei servizi di consulenza strettamente connessi all’iniziativa di formazione;

- d) le spese di personale relative ai partecipanti alla formazione per le ore durante le quali i partecipanti hanno seguito la formazione.

Al fine di ridurre le complessità amministrative connesse alla fase di rendicontazione e controllo dei progetti e delle spese ammissibili, le spese di cui al comma 1 sono ritenute ammissibili, ai sensi dell’articolo 53, comma 1, del Regolamento (UE) n. 1060/2021, sulla base di opzioni semplificate di costo che assumono, nel caso, la forma di costi unitari.

I costi unitari sono definiti sulla base delle opzioni off-the-shelf determinate dalla Commissione Europea e pubblicate con il Regolamento (UE) n. 1676/2023 del 7 luglio 2023, al paragrafo 3 del relativo Allegato, che integra il Regolamento (UE) n. 1060/2021

Le spese devono, in ogni caso, essere conformi ai criteri sull’ammissibilità delle spese per i programmi cofinanziati dai Fondi strutturali europei applicabili al periodo di programmazione 2021- 2027.

Con provvedimento saranno fornite le necessarie specificazioni in ordine ai criteri di determinazione delle spese ammissibili.

Aiuti per innovazione e digitale PMI: procedura per le domande in attesa della data

Le domande di agevolazione devono essere presentate, a pena di invalidità, esclusivamente per via elettronica utilizzando la piattaforma informatica messa a disposizione dal Soggetto gestore.

I termini iniziale e finale per la presentazione delle predette domande di agevolazione sono individuati con successivo provvedimento del Ministero, con il quale sono, altresì, fornite ulteriori specificazioni per la corretta attuazione dell’intervento di cui al presente decreto, anche con riferimento alle modalità

di presentazione delle domande di agevolazione relative ai progetti integrati sovraregionali.Il Soggetto gestore provvede, con congruo anticipo rispetto al termine iniziale per la presentazione delle domande, a rendere disponibile nel proprio sito internet la modulistica in base alla quale deve essere redatta la domanda e, fermo restando quanto disposto, la documentazione da allegare alla stessa. Ciascun soggetto può presentare nell’ambito del presente intervento una sola domanda di accesso alle agevolazioni.

-

Conto termico 3.0: i termini a inteventi ultimati

Il Conto termico 3.0, agevolazione molto attesa, è disciplianta dal DM 7 agosto 2025.

Ricorrendo i presupposti soggettivi e oggettivi per l'accesso mediante prenotazione del bonus prima della realizzazione degli interventi agevolati, si accede alla misura con una richiesta presentata, non oltre 90 giorni, dopo la conclusione dei lavoro ai sensi dell'articolo 14 comma 1 lett a) primo periodo dello stesso decreto.

Conto termico 3.0: i termini a inteventi ultimati

In particolare, ai sensi dell'articolo 14 del DM 7 agosto ai fini dell’accesso agli incentivi il soggetto responsabile presenta domanda al GSE, esclusivamente tramite il Portal termico, attraverso la scheda-domanda.

L’accesso agli incentivi avviene attraverso due modalità alternative:

- a) tramite accesso diretto: la richiesta deve essere presentata entro novanta giorni dalla conclusione dell’intervento, pena la non ammissibilità ai medesimi incentivi. La dilazione dei pagamenti può protrarsi fino a centoventi giorni, ad esclusione dei pagamenti per le prestazioni professionali di cui all’art. 6, comma 1, lettera i) e all’art. 9, comma 1, lettera c). Esclusivamente per i soggetti privati, è ammessa una dilazione dei pagamenti per un periodo maggiore a centoventi giorni, a condizione che l’ultima quota pagata sia superiore al 10% della spesa totale sostenuta per la realizzazione dell’intervento;

- b) tramite prenotazione (opzione riservata alla PA): i soggetti ammessi di cui all’art. 4, comma 1, lettera a) e all’art. 7, comma 1, lettera a) che operano direttamente o attraverso la ESCO che agisce per loro conto per i successivi punti ii. e iii., trasmettono al GSE una scheda-domanda a preventivo per la prenotazione dell’incentivo.La richiesta di prenotazione può essere presentata al verificarsi di almeno una delle seguenti condizioni:

- i. presenza di una diagnosi energetica e di un provvedimento o altro atto amministrativo attestante l’impegno all’esecuzione di almeno uno degli interventi ricompresi nella diagnosi energetica e coerenti con le disposizioni di cui agli articoli 5 e 8 del presente decreto. Nel caso in cui si dichiari di avvalersi di un contratto di prestazione energetica, lo schema tipo dello stesso è allegato all’atto amministrativo. Per gli edifici interessati da eventi di calamità naturale, in deroga all’obbligo di presentazione della diagnosi energetica, è possibile inviare il progetto esecutivo;

- ii. presenza di un contratto di prestazione energetica stipulato con una ESCO, qualora la ESCO sia qualificata soggetto responsabile;

- iii. presenza di un contratto di prestazione energetica o di un altro contratto di fornitura integrato per la riqualificazione energetica dei sistemi interessati da cui poter desumere le spese ammissibili previste per l’intervento proposto, nel caso in cui l’amministrazione pubblica sia il soggetto responsabile. Alla domanda è allegata, oltre a quanto previsto dal comma 3 del presente articolo con riferimento all’intervento da eseguire, copia del contratto firmato da entrambe le parti ed immediatament esecutivo dalla data del riconoscimento della prenotazione dell’incentivo da parte del GSE;

- iv. presenza di un provvedimento o altro atto amministrativo attestante l’avvenuta assegnazione dei lavori oggetto della scheda-domanda, unitamente al verbale di consegna dei lavori redatto dal direttore dei lavori secondo quanto prescritto dal decreto legislativo 31 marzo 2023, n. 36.

Nel caso di accettazione, da parte del GSE, della prenotazione, lo stesso GSE procede ad impegnare a favore del richiedente la somma corrispondente all’incentivo spettante da intendersi come massimale a preventivo.

Conto termico 3.0: cosa fare dopo la prenotazione nel caso della PA

L’atto di conferma della prenotazione rilasciato dal GSE costituisce impegno all’erogazione delle risorse fermo restando, a tal fine, il rispetto delle

condizioni

In particolare, ove espressamente previsto nel contratto di cui al comma 2, lettera b), punto ii., l’amministrazione pubblica richiedente può chiedere che le somme prenotate a proprio favore siano erogate, anche parzialmente, dal GSE alla ESCO firmataria del contratto, sotto propria responsabilità circa la corretta esecuzione dei lavori e la quantificazione richie sta.

Alla procedura d’accesso, è riservato un contingente di spesa cumulata annua per incentivi non superiore al 50% di quanto previsto all’art. 3, comma 2, e, a tal fine, il GSE accetta le domande presentate secondo tale modalità fino al sessantesimo giorno successivo al raggiungimento di tale contingente di spesa, provvedendo a dare evidenza sul proprio sito internet del volume di risorse impegnate a tale scopo.

Sempre relativamente alla prenotazione, opzione riservata alla PA, Nei casi di cui al comma 2, lettera b) del presente articolo, la scheda-domanda è firmata dal soggetto responsabile e contiene l’impegno ad eseguire o affidare i lavori nei termini previsti dal contratto o dal provvedimento o altro atto amministrativo di cui al comma 2 del presente articolo.

A pena di decadenza dal diritto alla prenotazione dell’incentivo, il soggetto responsabile:

- a) nei casi in cui al comma 2, lettera b), punto i.:

- i. entro diciotto mesi a decorrere dalla data di accettazione, da parte del GSE, della prenotazione dell’intervento, presenta la dichiarazione sostitutiva di atto di notorietà che attesti l’avvio dei lavori per la realizzazione dell’intervento previsto;

- ii. entro dodici mesi dalla data di presentazione al GSE della dichiarazione che attesti l’avvio dei lavori di cui al punto precedente, presenta la dichiarazione sostitutiva di atto di notorietà che attesti la conclusione dei lavori di realizzazione dell’intervento previsto. Tale termine è esteso a trentasei mesi nel caso degli interventi di cui all’art. 5, comma 1, lettera d);

- b) nei casi in cui al comma 2, lettera b), punti ii. e iii. e iv.:

- i. entro novanta giorni a decorrere dalla data di accettazione, da parte del GSE, della prenotazione dell’intervento, presenta la dichiarazione sostitutiva di atto di notorietà che attesti l’avvio dei lavori per la realizzazione dell’intervento previsto;

-

ZES UNICA: proroga al 2028 e modalità di invio comunicazione

L'art 96 in bozza del DDL di Bilancio 2026 contine misure per la ZES UNICA del mezzogiorno.

Vediamo tutti i dettagli.

ZES UNICA: proroga al 2028

In dettaglio viene modificato l'articolo 16 del decreto-legge 19 settembre 2023, n. 124, convertito, con modificazioni, dalla legge 13 novembre 2023, n. 162, nel modo seguente:

- a) al comma 1, le parole: «Per gli anni 2024 e 2025» sono sostituite dalle seguenti: «Per gli anni 2024, 2025, 2026, 2027 e 2028»;

- b) al comma 4, primo periodo, le parole «e dal 1° gennaio 2025 al 15 novembre 2025» sono sostituite dalle seguenti: «, dal 1° gennaio 2025 al 15 novembre 2025 e dal 1° gennaio 2026 al 31 dicembre 2028»;

- c) al comma 6, primo periodo, le parole «e di 2.200 milioni di euro per l'anno 2025» sono sostituite dalle seguenti: «, 2.200 milioni di euro per l'anno 2025, 2.300 milioni di euro per l'anno 2026, 1.000 milioni di euro per l'anno 2027 e di 750 milioni di euro per l’anno 2028».

Inoltre per gli anni 2026, 2027 e 2028, ai fini della fruizione del credito d'imposta come modificato dal comma 1 su indicato gli operatori economici comunicano all'Agenzia delle entrate:

- dal 31 marzo 2026 al 30 maggio 2026 l'ammontare delle spese ammissibili sostenute dal 1° gennaio 2026 e quelle che prevedono di sostenere fino al 31 dicembre 2026,

- dal 31 marzo 2027 al 30 maggio 2027 l'ammontare delle spese ammissibili sostenute dal 1° gennaio 2027 e quelle che prevedono di sostenere fino al 31 dicembre 2027

- dal 31 marzo 2028 al 30 maggio 2028 l'ammontare delle spese ammissibili sostenute dal 1° gennaio 2028 e quelle che prevedono di sostenere fino al 31 dicembre 2028.

A pena di decadenza dall'agevolazione, gli operatori economici che hanno presentato la comunicazione di cui al primo periodo inviano:

- dal 3 gennaio 2027 al 17 gennaio 2027,

- dal 3 gennaio 2028 al 17 gennaio 2028

- dal 3 gennaio 2029 al 17 gennaio 2029

all'Agenzia delle entrate una comunicazione integrativa attestante l'avvenuta realizzazione degli investimenti indicati nella comunicazione presentata ai sensi del predetto primo periodo.

La comunicazione integrativa, a pena del rigetto della comunicazione stessa, reca, altresì, l'indicazione dell'ammontare del credito d'imposta

maturato in relazione agli investimenti effettivamente realizzati e delle relative fatture elettroniche e degli estremi della certificazione prevista dal decreto del Ministro per gli affari europei, il Sud, le politiche di coesione e il PNRR 17 maggio 2024, pubblicato nella Gazzetta Ufficiale della Repubblica italiana n. 117 del 21 maggio 2024.

Attenzione la comunicazione integrativa indica un ammontare di investimenti effettivamente realizzati non superiore a quello riportato nella comunicazione inviata.

Con provvedimento adottato dal Direttore dell'Agenzia delle entrate, da emanare entro trenta giorni dalla data di entrata in vigore della presente legge, sono approvati i modelli di comunicazione da utilizzare e sono definite le relative modalità di trasmissione telematica.

Ai fini del rispetto dei limiti di spesa per gli anni 2026, 2027 e 2028 l'ammontare massimo del credito d'imposta fruibile da ciascun beneficiario è pari all'importo del credito d'imposta risultante dalla comunicazione integrativa moltiplicato per la percentuale resa nota con provvedimento del Direttore dell'Agenzia delle entrate, da emanare entro dieci giorni dalla scadenza del termine di presentazione delle comunicazioni integrative.

Detta percentuale è ottenuta rapportando il limite di spesa all'ammontare complessivo dei crediti d'imposta indicati nelle comunicazioni integrative.

-

Bonus veicoli elettrici 2025: domande dal 22 ottobre

Il MASE con una nota ha specificato che per garantire la massima tempestività e trasparenza dell’azione amministrativa, rende disponibile, all’interno del portale dedicato all’incentivo per l’acquisto di nuovi veicoli elettrici:

l’elenco integrato inclusivo dei 368 nuovi comuni ricadenti nelle aree urbane funzionali, così come individuati dall’Istituto Nazionale di Statistica (ISTAT) nell’aggiornamento delle FUA 2021 pubblicato oggi.

La perimetrazione delle aree funzionali urbane è stata definita a seguito di un articolato e coordinato lavoro istruttorio svolto congiuntamente alla Commissione europea ed è basata sulla matrice di pendolarismo desunta dal Censimento della popolazione 2021, nonché sui più recenti dati demografici validati a livello nazionale.

Come già chiarito dal Ministero (FAQ 8), i cittadini e le imprese che risultano rispettivamente residenti o aventi la propria sede legale in Comuni ricompresi nelle aree urbane funzionali già vigenti alla data di pubblicazione del decreto ministeriale 8 agosto 2025, n. 236, conservano in ogni caso il diritto di richiedere la concessione del contributo, anche qualora tali Comuni non risultino più inclusi nell’aggiornamento delle FUA 2021 pubblicati dall’ISTAT.

Pertanto, il bonus per l’acquisto di veicoli elettrici previsto dal decreto resta garantito sia in favore di cittadini ed imprese la cui residenza o sede legale si trovi in Comuni già inclusi nell’elenco FUA 2011, vigente alla data di adozione del decreto, sia – in virtù della nuova perimetrazione ISTAT delle FUA 2021 – coloro che risiedono o hanno sede nei Comuni ora ulteriormente ricompresi.

Il Ministero vuole così assicurare la continuità dei diritti già riconosciuti, evitando ogni potenziale penalizzazione derivante da variazioni sopravvenute, nonché garantire l’estensione della platea degli aventi diritto, valorizzando l’aggiornamento ISTAT quale strumento di maggiore equità e inclusività nell’accesso alla misura.Attenzione al fatto che dal 22 ottobre è possibile effettuare l'accesso alla piattaforma informatica gestita da Sogei per la richiesta degli incentivi a fondo perduto per l'acquisto di nuovi veicoli elettrici a emissioni zero con la rottamazione di veicoli termici.

La data iniziale delle domande è slittata dal 15 ottobre al giorno 22.

Le regole della misura sono state pubblicate in GU n 208 dell'8 settembre con il Decreto 8 agosto del MASE.

L'incentivo riguarda l'acquisto di un nuovo veicolo a emissioni zero con la rottamazione di un veicolo termico, ai fini dell'attuazione di un programma di rinnovo del parco veicoli privati e commerciali leggeri con veicoli elettrici.

Per il riconoscimento degli incentivi si provvede mediante l'utilizzo delle risorse pari complessivamente a euro 597.320.000,00.

La dotazione finanziaria potrà essere integrata con risorse provenienti da ulteriori misure PNRR del MASE eventualmente riprogrammate, senza necessità di aggiornamento del presente decreto.

Bonus veicoli elettrici: requisiti e beneficiari privati e imprese

Il decreto in oggetto fissa le regole per gli incentivi a fondo perduto definito bonus veicoli elettrici rivolti:

- a) alle persone fisiche per l'acquisto di un solo veicolo nuovo di categoria M1 ad alimentazione esclusivamente elettrica (BEV) e con prezzo risultante dal listino prezzi ufficiale della casa automobilistica produttrice pari o inferiore a 35.000 euro IVA e optional esclusi. L'incentivo e' riconosciuto a un solo soggetto per nucleo familiare ed e' pari a:

- 11.000 euro, nel caso in cui l'acquirente sia residente in un'area urbana funzionale e abbia un Indicatore della situazione economica equivalente (ISEE) inferiore o pari a 30.000 euro;

- 9.000 euro, nel caso in cui l'acquirente sia residente in un'area urbana funzionale e abbia un Indicatore della situazione economica equivalente (ISEE) superiore a 30.000 euro ma inferiore o pari a 40.000 euro;

- b) alle microimprese con sede legale in un'area urbana funzionale per l'acquisto di un massimo di due veicoli nuovi commerciali di categoria N1 o N2 ad alimentazione esclusivamente elettrica (BEV). Ogni microimpresa ha diritto ad un massimo di due bonus e l'importo dell'incentivo copre fino al 30% del prezzo di acquisto del veicolo (IVA esclusa) con un massimale di 20.000 di euro.

Il bonus per i privati di cui alla lettera a) è riconosciuto per l'acquisto di un solo veicolo della categoria M1, il quale deve essere intestato al soggetto beneficiario del contributo e la proprietà deve essere mantenuta per almeno ventiquattro mesi; per la fruizione del bonus devono essere rispettate le seguenti condizioni: il contributo è subordinato alla rottamazione di un veicolo della medesima categoria omologato in una classe fino a Euro 5; la persona fisica che procede alla prenotazione del bonus deve risultare primo intestatario del veicolo da rottamare da almeno sei mesi e puo' generare il bonus a proprio favore oppure a beneficio di un altro componente maggiorenne appartenente al medesimo nucleo familiare così come definito ai fini dell'ISEE ai sensi del decreto del Presidente del Consiglio dei ministri 5 dicembre 2013, n. 159 e successive modificazioni ed integrazioni; nel documento comprovante l'acquisto deve essere espressamente dichiarato il veicolo destinato alla rottamazione e indicata la misura dello sconto praticato in ragione dell'incentivo concesso.

Il bonus per le imprese di cui alla lettera b) è riconosciuto per l'acquisto di massimo due veicoli della categoria N1 o N2, che devono essere intestati al soggetto beneficiario del contributo (titolare della microimpresa) e la proprietà deve essere mantenuta per almeno ventiquattro mesi.Per la fruizione del bonus devono essere rispettate le seguenti condizioni: ogni contributo per l'acquisto di ogni singolo veicolo è subordinato alla rottamazione di un veicolo della medesima categoria omologato in una classe fino a Euro 5; al momento della prenotazione del bonus, il veicolo destinato alla rottamazione deve essere intestato da almeno sei mesi al titolare della microimpresa.

I bonus di cui alla lettera a) sono corrisposti dal venditore all'acquirente mediante compensazione con il prezzo di acquisto e non sono cumulabili con altri incentivi nazionali ed europei.

I bonus di cui alla lettera b) sono corrisposti dal venditore alla microimpresa acquirente mediante compensazione con il prezzo di acquisto e sono riconosciuti nel rispetto della normativa europea sugli aiuti ai sensi del «Regolamento "de minimis"» e del «Regolamento "de minimis" settore agricolo».Tali incentivi non sono cumulabili con altri incentivi nazionali ed europei o regimi di sostegno comunque denominati, qualificabili come aiuti di Stato, destinati all'acquisto dei medesimi veicoli oggetto di contribuzione ai sensi del presente decreto.

Bonus veicoli elettrici: come registrarsi per averlo

Per ottenere il bonus i richiedenti provvedono a registrarsi nella piattaforma informatica partire dal 15 ottobre prossimo.

La persona fisica richiedente il bonus all'atto della registrazione nella piattaforma informatica procede all'inserimento:- a) della dichiarazione sostitutiva di autocertificazione, rilasciata ai sensi dell'art. 47 decreto del Presidente della Repubblica 28 dicembre 2000, n. 445 in cui attesta di essere residente in un'area urbana funzionale;

- b) della targa del veicolo da rottamare, di cui deve essere primo intestatario da almeno sei mesi;

- c) dell'indicazione se il bonus sara' generato a suo favore oppure a favore di un altro componente maggiorenne appartenente al medesimo nucleo familiare cosi' come definito ai fini dell'ISEE ai sensi del decreto del Presidente del Consiglio dei ministri 5 dicembre 2013, n. 159 e successive modificazioni ed integrazioni.

Il titolare della microimpresa richiedente il bonus all'atto della registrazione nella piattaforma informatica procede all'inserimento:

- a) della necessaria dichiarazione sostitutiva di autocertificazione, rilasciata ai sensi dell'art. 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445 in cui attesta:

- 1. di essere regolarmente costituita ed iscritta come attiva nel registro delle imprese;

- 2. di essere nel pieno e libero esercizio dei propri diritti, di non essere sottoposta a procedura concorsuale e di non trovarsi in stato di fallimento, di liquidazione coattiva o volontaria, di amministrazione controllata, di concordato preventivo, ad eccezione del concordato preventivo con continuita' aziendale, o in qualsiasi altra situazione equivalente secondo la normativa vigente;

- 3. di avere meno di dieci dipendenti;

- 4. di avere un fatturato annuo o un bilancio annuo non superiore a 2 (due) milioni di euro;

- 5. di essere in regola con le disposizioni vigenti in materia di obblighi contributivi e fiscali;

- 6. l'importo complessivo degli aiuti «de minimis» ricevuti nei trentasei mesi precedenti all'atto della registrazione;

- 7. di non rientrare nelle imprese escluse dal «Regolamento "de minimis"» o dal «Regolamento "de minimis" settore agricolo»;

- 8. che la microimpresa abbia sede legale in un'area urbana funzionale;

- b) della targa del veicolo da rottamare, che deve essere intestato da almeno sei mesi al titolare della microimpresa.

La persona fisica, all'esito della registrazione puo' generare sulla piattaforma informatica il bonus, il cui valore sarà uguale a:

- 11.000 euro, nel caso di ISEE inferiore o pari a 30.000 euro;

- 9.000 euro, nel caso di ISEE superiore a 30.000 euro ma inferiore o pari a 40.000 euro.

Il bonus è riconosciuto a un solo soggetto per nucleo familiare cosi' come definito ai fini dell'ISEE.

La microimpresa, all'esito della registrazione nella piattaforma informatica puo' generare il bonus previo inserimento del prezzo del veicolo da acquistare, tra quelli messi a disposizione da parte dei venditori

Il valore del bonus copre fino al 30% del prezzo di acquisto del veicolo (IVA esclusa) con un massimale di 20.000 di euro e spetta fino ad un ammontare massimo di aiuti concessi a titolo «de minimis» ad un'unica impresa beneficiaria in misura non superiore ai tetti previsti dal «Regolamento "de minimis"» e «Regolamento "de minimis" settore agricolo» nell'arco di tre anni.

Ogni microimpresa ha diritto a un massimo di due bonus.La registrazione dei venditori dei veicoli agevolabili

Gli esercenti che si possono registrare nella piattaforma informatica sono:

- venditori di veicoli a motore destinati al trasporto di persone;

- venditori di veicoli a motore destinati al trasporto di merci;

aventi un codice ATECO prevalente congruente con l'iniziativa cosi' come risulta dal cassetto fiscale dell'Agenzia delle entrate.

La registrazione è avvenuta dal 18 al 22 settembre.

All'atto della registrazione, il venditore dovra' inserire il codice fiscale della propria azienda, i luoghi dei punti vendita e l'iban del conto corrente dedicato su cui si intende ricevere il rimborso in linea con i principi di tracciabilita' di cui alla legge n. 136/2010 e successive modificazioni ed integrazioni.

Sulla base del criterio del punteggio ambientale, c.d. «eco-score», che valuta l'impronta di carbonio di un veicolo per l'intero ciclo di vita potra' altresi' essere definito un elenco dei veicoli oggetto di incentivazione.

In tale ipotesi, in data antecedente alla registrazione dei venditori dei veicoli agevolabili sara' cura del MASE provvedere alla pubblicazione con apposita comunicazione sulla sezione «Bandi e avvisi» del sito istituzionale www.mase.gov.it, del predetto elenco dei veicoli incentivabili.

Per ogni punto vendita, il venditore dovra' inserire, all'atto della registrazione, il link alla vetrina dei veicoli acquistabili con il «bonus veicoli elettrici»

La piattaforma informatica mettera' a disposizione nell'area pubblica una pagina di ricerca degli esercenti aderenti all'iniziativa

Bonus veicoli elettrici: la validazione del bonus

Attenzione al fatto che il bonus deve essere validato entro trenta giorni dalla sua generazione presso un venditore e, se non validato entro il predetto termine di trenta giorni dalla sua generazione, l'importo del bonus sarà integralmente riversato nel plafond residuo disponibile.

Il soggetto che non ha ottenuto la validazione del bonus da parte del venditore prima della scadenza potra' richiederne un altro fino a esaurimento del plafond residuo disponibile. La validazione del bonus, in ogni caso, non potra' avvenire oltre la data del 30 giugno 2026, termine ultimo per la sottoscrizione del documento comprovante l'acquisto

Ai fini della validazione del bonus, contestualmente alla sottoscrizione del documento comprovante l'acquisto, i venditori devono inserire nella piattaforma informatica il codice del voucher, il costo del veicolo, il corrispondente importo afferente all'imposta sul valore aggiunto (IVA) e l'indicazione dell'importo versato da parte del beneficiario a titolo di acconto.Il bonus non potra' essere utilizzato ai fini dell'acconto.

I venditori provvedono all'imputazione dei dati nella piattaforma informatica entro il termine di trenta giorni per la validazione del bonus decorrenti dalla data della rispettiva generazione.

Il beneficiario deve consegnare il veicolo da rottamare contestualmente alla consegna del veicolo nuovo.I venditori, entro trenta giorni dalla data di consegna del veicolo nuovo, pena il non riconoscimento del bonus, hanno l'obbligo di consegnare il veicolo usato ad un demolitore, che lo prende in carico, e di provvedere direttamente, anche avvalendosi del demolitore stesso, alla richiesta di cancellazione per demolizione allo sportello telematico dell'automobilista, di cui al regolamento adottato con decreto del Presidente della Repubblica 19 settembre 2000, n. 358.

L'esercente deve inserire in piattaforma la data di consegna del veicolo nuovo e quella della rottamazione del veicolo termico.

I venditori provvedono all'emissione delle fatture in forma elettronica e, ove applicabile, secondo le modalita' di attuazione dell'art. 1, comma 629 della legge n. 190/2014, in materia di scissione dei pagamenti ai fini dell'IVA.

I veicoli usati non possono in nessun caso essere rimessi in circolazione e devono essere consegnati dal venditore, anche per il tramite delle case costruttrici, ai centri di raccolta appositamente autorizzati, eventualmente convenzionati con le stesse case costruttrici, al fine della messa in sicurezza, della demolizione, del recupero di materiali e della rottamazione.Bonus veicoli elettrici: rimborso per i rivenditori

Il Ministero dell'ambiente e della sicurezza energetica rimborsa ai venditori l'importo dei contributi spettanti a seguito della vendita dei veicoli effettuata con le modalita' ed in relazione ai bonus riconosciuti sulla base dei dati presenti sulla piattaforma

Le modalità operative per il rimborso dei contributi spettanti e per l'espletamento delle pertinenti verifiche a cura del Ministero dell'ambiente e della sicurezza energetica sono definite con successive FAQ/Circolari/Linee guida adottate dalla Direzione generale gestione finanziaria, monitoraggio, rendicontazione e controllo (DG GEFIM) del Ministero, in linea con la normativa europea e nazionale applicabile al PNRR ed il relativo Sistema di gestione e controllo (Si.Ge.Co.) - a) alle persone fisiche per l'acquisto di un solo veicolo nuovo di categoria M1 ad alimentazione esclusivamente elettrica (BEV) e con prezzo risultante dal listino prezzi ufficiale della casa automobilistica produttrice pari o inferiore a 35.000 euro IVA e optional esclusi. L'incentivo e' riconosciuto a un solo soggetto per nucleo familiare ed e' pari a:

-

Resto al sud 2.0: via alle domande

Resto al Sud 2.0 promuove la nascita di nuove iniziative;

- imprenditoriali,

- libero-professionali,

- e di lavoro autonomo,

nei territori del Mezzogiorno: Abruzzo, Basilicata, Calabria, Campania, Molise, Puglia, Sardegna e Sicilia. La dotazione finanziaria per il 2025 è di 356,4 milioni di euro.

Ricordiamo che la misura è stata istituita dal DL Coesione, leggi anche Autoimpiego e Resto al Sud 2.0: le nuove regole sugli incentivi per i giovani.

La domanda può essere presentata online dal titolare/legale rappresentante dell’iniziativa economica,

- previo accesso nell’area personale di Invitalia

- dal giorno 15 ottobre 2025

e verrà esaminata, entro 90 giorni, in base all’ordine cronologico di presentazione, nei limiti delle risorse finanziarie disponibili.

Resto al sud 2.0: beneficiari

L’incentivo è rivolto ai giovani tra i 18 anni compiuti e i 35 anni non ancora compiuti, che sono in una condizione di inattività, inoccupazione o disoccupazione, nonché ai disoccupati del Programma GOL (Garanzia di occupabilità dei lavoratori) e ai cosiddetti working poor.

Con resto al sud 2.0è possibile avviare nuove iniziative di autoimpiego in tutti i settori economici, ad eccezione del comparto agricolo, della pesca e dell’acquacoltura.

Resto al sud 2.0: gli aiuti

Resto al sud 2.0 prevede le seguenti agevolazioni:

- voucher a fondo perduto fino a un importo di 40.000 euro (elevabile a 50.000 euro)

- contributo del 75% a fondo perduto per programmi di investimento che hanno un importo massimo di 120.000 euro

- contributo del 70% a fondo perduto per programmi di investimento che hanno un importo compreso tra 120.000 euro e 200.000 euro

Clicca qui per approfondire le modalità di domanda e tutto ciò che concerne l'agevolazione.

-

Sostegno ai mercati rionali: il MIMIT assegna le risorse

Con il Decreto direttoriale 7 ottobre 2025 sono ripartite tra le Regioni richiedenti le risorse destinate dal decreto interministeriale 26 giugno 2025 agli interventi in favore dei mercati rionali.

Ricordiamo che si tratta di una misura di sostengo disciplinata dal Decreto Direttoriale 11 agosto 2025 che ha definito le modalità e i termini per la presentazione delle domande di accesso alle agevolazioni volte a sostenere le PMI per la partecipazione alle manifestazioni fieristiche nazionali o internazionali organizzate in Italia e gli organizzatori di manifestazioni fieristiche nazionali per la realizzazione di progetti finalizzati all’organizzazione in Italia di manifestazioni o eventi fieristici, in presenza, virtuali o “ibridi”, di rilievo internazionale per far conoscere e diffondere anche all’estero l’eccellenza del made in Italy.

Tra le linee di intervnto vi è appunto la LInea 3 gestita dalle Regioni a sostegno dei mercati rionali.

Leggi anche Bonus fiere e mercati: tutte le regole e il calendario delle domande per gli altri aiuti.

Sostegno ai mercati rionali: il MIMIT assegna le risorse

Le Risorse stanziate a sostegno dei mercati rionali ammontano a 10 milioni di euro

L’attuazione dell’intervento volto a sostenere i mercati rionali è demandata alle Regioni. Ai fini dell’accesso alle risorse spettanti, ciascuna Regione ha presentato una specifica richiesta di assegnazione della quota di propria competenza.

Il Ministero ha adotato appunto lo specifico provvedimento per l’attribuzione alle Regioni delle risorse ad esse spettanti sulla base delle percentuali di riparto di cui al Dpcm 30 luglio 2003 e ora provvederà al conseguente trasferimento.

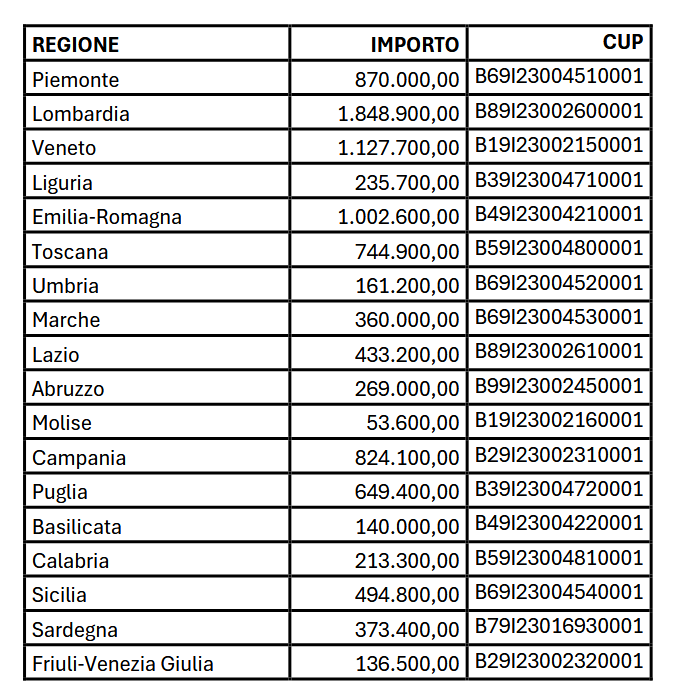

In particolare, con il decreto direttoriale 7 ottobre 2025 sono assegnate le risorse come segue:

.

.Sostegno ai mercati rionali: finalità degli aiuti 2025-2026

Le risorse assegnate saranno utilizzate dalle Regioni richiedenti per incentivare progetti di investimento nei mercati rionali ricadenti nel proprio territorio finalizzati all’ammodernamento, all’ampliamento, alla riqualificazione strutturale dei medesimi mercati, anche mediante interventi mirati all’efficientamento energetico o a una maggiore sostenibilità ambientale.

Nella concessione, le predette Amministrazioni daranno priorità, con le modalità da queste definite con apposito provvedimento, ai mercati rionali attrattivi sul versante turistico anche in ragione della loro caratterizzazione culturale e artistica.