-

770/2025: la dichiarazione integrativa dopo il 31 ottobre

Entro il 31 ottobre occorre inviare il Modello 770/2025 ad opera dei sostituti d'imposta.

In particolare, la dichiarazione Modello 770/2025, deve essere presentata come previsto dal comma 4bis dell’art. 4 del D.P.R. 22 luglio 1998, n. 322 esclusivamente per via telematica:

- a) direttamente dal sostituto d’imposta;

- b) tramite un intermediario abilitato ai sensi dell’art. 3, comma 3, del D.P.R. 22 luglio 1998, n. 322 e successive modificazioni;

- c) tramite altri soggetti incaricati (per le Amministrazioni dello Stato);

- d) tramite società appartenenti al gruppo.

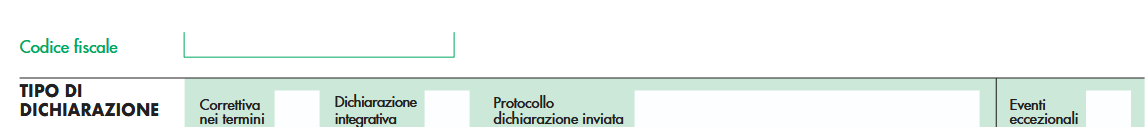

Vediamo chi presenta la dichiarazione correttiva ossia quella dichiarazione inviata entro il 31 ottobre o quella integrativa presentata dopo la scadenza.

770/2024: dichiarazione correttiva nei termini

Il modello 770/2025 correttivo nei termini va presentato prima della scadenza, prevista per il 31 ottobre 2025, nell’ipotesi in cui il sostituto d’imposta intenda, rettificare o integrare una dichiarazione già presentata.

In questo caso il soggetto deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

770/2025: dichiarazione integrativa dopo il 31 ottobre

Come specificato anche dalle istruzioni al Modello 770, scaduti i termini di presentazione della dichiarazione, il sostituto d’imposta può rettificare o integrare la stessa presentando una nuova dichiarazione completa di tutte le sue parti, su modello conforme barrando la casella “Dichiarazione integrativa”.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria.

Per quanto riguarda quest’ultima, si ricorda che sono considerate valide anche le dichiarazioni presentate

entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni (art. 13, comma 1, lett. c) del

D.Lgs. n. 472 del 1997).

In particolare, il sostituto d’imposta può integrare la dichiarazione nei casi previsti dall’art. 13, del D.Lgs. n. 472 del 1997, come modificato dalla legge 23 dicembre 2014 n. 190 (legge di stabilità 2015) e nelle ipotesi previste dall’art.

2 comma 8 e comma 8 bis del D.P.R: n. 322 del 1998, come modificati dal Decreto-legge del 22/10/2016 n. 193,

convertito, dalla legge n. 225 del 1° dicembre 2016:

- nell’ipotesi prevista dal modificato art. 2, comma 8 del D.P.R. n. 322 del 1998, entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione, per correggere errori od omissioni cui consegua un maggior debito d’imposta e fatta salva l’applicazione delle sanzioni, ferma restando l’applicazione dell’art. 13 del decreto legislativo n. 472 del 1997;

- nell’ipotesi prevista dal modificato art. 2, comma 8-bis del D.P.R. n. 322 del 1998, per correggere errori od omissioni che abbiano determinato l’indicazione di un maggior debito d’imposta o di un minor credito. In tal caso l’eventuale credito risultante da tale dichiarazione può essere utilizzato in compensazione ai sensi del D.Lgs. n. 241 del 1997, per eseguire il versamento di debiti maturati a partire dal periodo d’imposta successivo a quello in cui è stata presentata la dichiarazione integrativa. Nella dichiarazione relativa al periodo d’imposta in cui è presentata la dichiarazione integrativa è indicato il credito derivante dal minor debito o dal maggiore credito risultante dalla dichiarazione integrativa nonché l’ammontare eventualmente già utilizzato in compensazione.

Attenzione al fatto che la casella Protocollo dichiarazione inviata deve essere compilata per indicare il protocollo della dichiarazione già inviata da correggere o integrare. La nuova dichiarazione verrà a sostituire integralmente la precedente individuata con il numero di protocollo.

-

Modello 770/2025: regole per invio entro il 31 ottobre

Il Modello 770/2025 va inviato entro fine ottobre.

A tale proposito le Entrate hanno pubblicato il Provvedimento n 75896/2025 con le regole per i sostituti d'imposta. Scarica qui il Modello 770/2025 e le relative istruzioni.

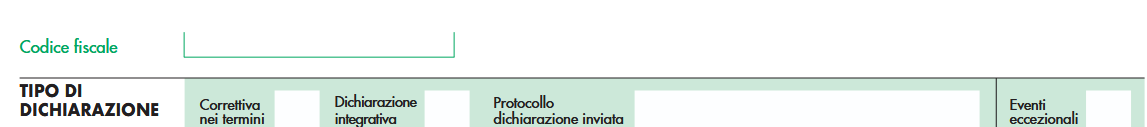

Modello 770/2025: come è composto

È approvato il modello 770/2025 per l’anno di imposta 2024, con le istruzioni per la compilazione, da utilizzare per comunicare i dati relativi alle ritenute operate nell’anno 2024 ed i relativi versamenti, nonché le ritenute operate su dividendi, proventi da partecipazione, redditi di capitale od operazioni di natura finanziaria ed i versamenti effettuati dai sostituti d’imposta.

Il modello 770/2025 è altresì utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.Il modello è composto dal frontespizio e dai quadri SF, SG, SH, SI, SK, SL, SM, SO, SP, SQ, SS, DI, ST, SV, SX e SY.

I soggetti tenuti alla presentazione della dichiarazione dei sostituti d’imposta, nonché gli intermediari e gli altri soggetti che intervengono in operazioni fiscalmente rilevanti e i soggetti incaricati della trasmissione telematica di cui all’articolo 3, commi 2-bis e 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, e successive modificazioni, devono trasmettere in via telematica i dati delle dichiarazioni redatte su modelli conformi secondo le specifiche tecniche che saranno stabilite con successivo provvedimento.

770/2025: chi è tenuto alla presentazione

Il modello 770/2025 (anno d’imposta 2024) deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate le ritenute operate su:

- redditi di lavoro dipendente e assimilati

- redditi di lavoro autonomo, provvigioni e redditi diversi

- dividendi, proventi e redditi di capitale, ricomprendendo le ritenute su pagamenti relativi a bonifici disposti per il recupero del patrimonio edilizio e per interventi di risparmio energetico (art. 25 del D.L. n. 78 del 31 maggio 2010)

- locazioni brevi inserite all’interno della CU (articolo 4, del decreto legge 24 aprile 2017, n. 50, convertito con modificazioni dalla legge 21 giugno 2017, n. 96)

- somme liquidate a seguito di pignoramento presso terzi (art. 21, comma 15, della legge 27 dicembre 1997, n. 449, come modificato dall’art. 15, comma 2, del decreto-legge 1° luglio 2009, n. 78, convertito in legge 3 agosto 2009, n. 102) e somme liquidate a titolo di indennità di esproprio e di somme percepite a seguito di cessioni volontarie nel corso di procedimenti espropriativi, nonché di somme comunque dovute per effetto di acquisizioni coattive conseguenti a occupazioni d’urgenza.

Attenzione al fatto che l'invio del modello 770 è possibile a condizione che il sostituto abbia trasmesso – nei diversi termini previsti dall’art. 4 del D.P.R. 22 luglio 1998 n. 322 (17 marzo ;31 marzo e 31 ottobre 2025) – la Certificazione unica e, qualora richiesto, la Certificazione degli utili.

Occorre evidenziare che, dall’anno d’imposta 2025 i sostituti di imposta che corrispondono esclusivamente compensi di redditi di lavoro dipendente, autonomo o assimilati e che al 31 dicembre dell’anno precedente avevano un numero complessivo di dipendenti non superiore a cinque possono aderire al sistema semplificato di comunicazione dei dati (articolo 16, decreto legislativo 1/2024) secondo le modalità e le procedure stabilite dal provvedimento 31/01/2025 dell’Agenzia delle entrate, come modificato dal Provvedimento 3 giugno 2025.

Leggi anche 770 semplificato: dati entro il 30 settembre.

La comunicazione dei dati attraverso tale sistema è equiparata alla loro esposizione nella dichiarazione annuale modello 770.

770/2025: alcune novità

Occorre evidenziare che, la scadenza per la trasmissione telematica del 770 è confermata al 31 ottobre 2025 e tra le novità vi sono:

- rimodulate le note nei quadri ST e SV,

- e gestito, nel quadro SX, il credito correlato al “bonus tredicesima” riconosciuto dal datore di lavoro.

Le istruzioni che accompagnano il modello mostra un alleggerimento dei quadri dei versamenti, ST e SV.

Tra le note da esporre nel punto 10 scompare quella identificata con il codice N che, in caso di cessioni di contratto e operazioni societarie senza estinzione, veniva utilizzata dal sostituto d’imposta cessionario che proseguiva le operazioni di trattenuta e versamento delle rate delle addizionali e degli altri tributi da assistenza fiscale iniziate dal datore di lavoro cedente.

Appare nuova invece la nota M, riservata alle amministrazioni statali che effettuano il conguaglio fiscale entro due mesi dalla cessazione del rapporto, in base all’articolo 29, comma 2, del Dpr 600/1973.

-

Modello 770/2025: compilazione del Quadro SF

Entro il 31 ottobre va inviato il Modello 770/2025 per i sostituti d'imposta. Per tutte le regole e il modello leggi anche: Modello 770/2025: regole per invio entro il 31 ottobre

Vediamo le novità di quest'anno per il Quadro SF.

Modello 770/2025: compilazione del Quadro SF

Nel Quadro SF del Modello 770/2025, con riferimento al corrisposto al 2024, sono indicati i redditi di capitale.

In particolare, il quadro SF è relativo:

- ai redditi di capitale,

- ai compensi per avviamento commerciale

- ai contributi degli enti pubblici e privati,

- nonché alla comunicazione dei redditi di capitale non imponibili o imponibili in misura ridotta, imputabili a soggetti non residenti.

Relativamente all'ultimo caso occorre evidenziare che la comunicazione riguarda i soggetti e gli intermediari indicati nell’art. 10, comma 1, del D.Lgs. 21 novembre 1997, n. 461, che devono adempiere, ai sensi del comma 2 della medesima disposizione, relativamente ai redditi di capitale corrisposti a soggetti non residenti non imponibili o imponibili in misura ridotta.

La comunicazione deve essere effettuata con riferimento a:- redditi di capitale di cui all’articolo 26-bis del D.P.R. n. 600 del 1973 corrisposti a soggetti residenti in Stati o territori che consentono un adeguato scambio di informazioni decreto ministeriale 4 settembre 1996 (vedi tabella SH – Elenco degli Stati convenzionati che consentono scambi di informazioni, posta nell’Appendice delle presenti istruzioni), come risultante da successive modifiche o integrazioni. Tutte le banche centrali e gli organismi che gestiscono anche le riserve ufficiali dello Stato non sono soggetti ad imposizione, relativamente ai redditi di cui all’articolo 26-bis del D.P.R. n. 600 del 1973. Si precisa altresì che per i proventi derivanti dalle operazioni di pronti contro termine, di riporto e di mutuo di titoli garantito, qualora abbiano ad oggetto azioni o titoli similari, l’esenzione non spetta alla quota del provento corrispondente all’ammontare degli utili messi in pagamento nel periodo di durata del contratto. In tal caso i proventi assoggettati a ritenuta a titolo d’imposta devono essere riportati nel prospetto D del quadro SH;

- interessi e altri proventi derivanti da depositi e conti correnti bancari e postali, compresi i buoni fruttiferi e certificati di deposito emessi dalle banche dal 1° luglio 1998, corrisposti a tutti i soggetti non residenti nel territorio dello Stato (v. art. 23 comma 1, lett. b), del TUIR);

- interessi e altri proventi dei certificati di deposito e buoni fruttiferi emessi dalle banche fino al 30 giugno 1998;

- redditi di capitale per i quali è stata applicata un’aliquota di ritenuta ridotta o pari a zero per effetto di convenzioni bilaterali per evitare la doppia imposizione;

- redditi di capitale derivanti dalla partecipazione a OICR di diritto italiano di cui agli articoli 26-quinquies del D.P.R. n. 600 del 1973 e articolo 7, del D.L. 25 settembre 2001, n. 351 corrisposti a soggetti non residenti.

Attenzione anche al fatto che la comunicazione dei dati relativi ai soggetti non residenti che hanno percepito utili ovvero altri proventi equiparati di cui agli articoli 27, 27-bis e 27-ter del D.P.R. n. 600 del 1973 deve essere, invece, effettuata nel quadro SK.

Si ricorda inoltre che per i redditi di capitale corrisposti a non residenti soggetti alla ritenuta a titolo d’imposta di cui all’art. 26, comma 5, del citato D.P.R. n. 600 del 1973, nonché per i proventi corrisposti a soggetti non residenti, sempreché soggetti alla ritenuta a titolo d’imposta, per il tramite di stabili organizzazioni estere di imprese residenti, non deve essere compilato il presente quadro, bensì il corrispondente quadro della dichiarazione dei redditi delle società di capitali, enti commerciali ed equiparati oppure degli enti non commerciali ed equiparati ovvero il Mod. 770, quadro SH, prospetto B, a seconda del tipo di dichiarazione che deve essere presentata.

Non sono soggetti a comunicazione gli interessi di qualunque tipo e gli altri proventi corrisposti da banche italiane o da filiali italiane di banche estere a banche estere o a filiali estere di banche italiane. -

Modello 770: istruzioni per il frontespizio

Il modello 770/2025 va inviato entro il prossimo 31 ottobre.

Ricordiamo che da quest'anno è stata prevista anche la possibilità per chi ne abbia i requisiti, di utilzzare entro il 30 settembre il modello semplificato.

Il frontespizio del Modello è composto da:

- rima facciata, con l’informativa ai sensi del Regolamento UE 2016/679;

- seconda facciata, con i riquadri:

- tipo di dichiarazione,

- dati relativi al sostituto,

- dati relativi al rappresentante firmatario della dichiarazione, r

- redazione della dichiarazione,

- firma della dichiarazione,

- impegno alla presentazione telematica e visto di conformità

Ricordiamo che nella presentazione diretta del modello i soggetti obbligati, devono utilizzare i servizi telematici Entratel o Fisconline in base ai requisiti posseduti per il conseguimento dell’abilitazione.

I soggetti diversi dalle persone fisiche, ivi comprese le Amministrazioni e gli enti pubblici, effettuano la trasmissione telematica della presente comunicazione tramite i propri gestori incaricati, i cui nominativi vengono comunicati secondo le modalità descritte nella circolare n. 30/E del 25 giugno 2009 e al relativo allegato tecnico.Vediamo come è composto il riquadro redazione della dichiarazione

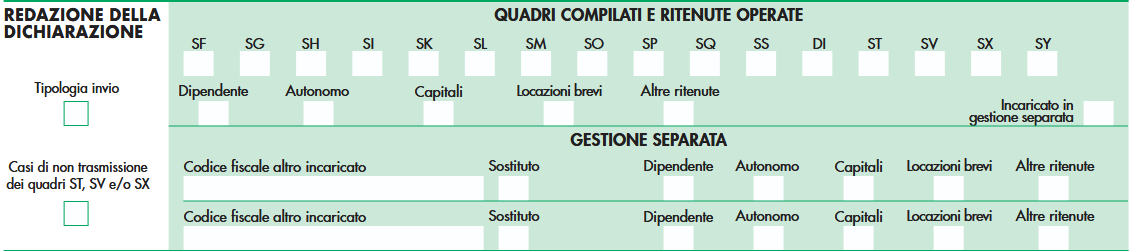

Modello 770: istruzioni per invio unico e separato

Il "Redazione della dichiarazione" è composto da due sezioni denominate:

- “Quadri compilati e ritenute operate”

- “Gestione separata”.

Inoltre, è presente il campo “Tipologia invio” che deve essere compilato per indicare quale tipologia di invio è effettuata attraverso il modello 770.

Inoltre, è presente il campo “Tipologia invio” che deve essere compilato per indicare quale tipologia di invio è effettuata attraverso il modello 770.Infatti, è data facoltà al sostituto di trasmettere i dati separatamente in più flussi ovvero in un unico flusso.

In particolare,occorre indicare:

- 1, nel caso in cui il sostituto opti per trasmettere un unico flusso contenente i dati riferiti ai diversi redditi gestiti nel modello 770/2025 (redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di capitale, redditi di locazione breve e redditi diversi);

- 2, nel caso in cui il sostituto opti per inviare separatamente i dati relativi ai diversi redditi gestiti nel modello 770/2025 (redditi di lavoro dipendente, redditi di lavoro autonomo, redditi di capitale, redditi di locazione breve e redditi diversi).

Attenzione al fatto che il sostituto può effettuare invii separati anche senza avvalersi di un altro soggetto incaricato.

Le istruzuioni al Modello 770 precisano che, l'invio può essere effettuato con un massimo di tre flussi, che devono ricomprendere complessivamente le cinque tipologie di ritenute individuate.

Nel caso in cui il sostituto opti per inviare separatamente i dati, dovrà barrare la casella inerente al flusso inviato ed inoltre è possibile, nella sezione “Gestione separata”, scegliere di:

- indicare il codice fiscale del soggetto incaricato che invia separatamente il flusso o i flussi inerenti alle altre tipologie reddituali. In tal caso dovrà essere barrata la casella o le caselle inerenti alle tipologie reddituali che saranno trasmesse dall’altro soggetto incaricato;

- barrare la casella “Sostituto” qualora il sostituto decida di effettuare invii separati anche senza avvalersi di un altro soggetto incaricato. In tal caso dovrà essere barrata anche la casella o le caselle inerenti alle tipologie reddituali che saranno trasmesse

Modello 770: istruzioni per i dati del sostituto

-

770/2025 semplificato: dati entro il 30 settembre

Con il Provvedimento n 25978 del 31 gennaio le Entrate dettano le regole operative per la Dichiarazione semplificata dei sostituti d'imposta con meno di cinque dipendenti, in alternativa al modello 770.

Vengono inoltre definite le modalità di svolgimento della nuova procedura e individuati i dati che i sostituti d’imposta devono trasmettere unitamente al modello F24, in alternativa alla presentazione del modello 770.

A tal fine, è approvata anche la nuova versione delle specifiche tecniche per l’invio telematico del modello F24, per consentire la comunicazione delle suddette informazioni riepilogate in un apposito nuovo prospetto.

Sul sito Ade nella sezione preposta è disponibile anche il software "Comunicazione F24-770" che consente la compilazione della comunicazione dei dati delle ritenute e trattenute operate e la compilazione del relativo mod. F24 per il versamento delle relative imposte ai sensi dell'articolo 16 del decreto legislativo 8 gennaio 2024, n. 1

Inoltre con il Provvedimento n 241540 del 3 giugno si modificavano le date di riferimento della novità e nel dettaglio, per fornire agli operatori del settore e alle aziende di sviluppo software un maggiore lasso temporale per operare gli adeguamenti informatici, l’Agenzia è intervenuta prorogando al 30 settembre 2025 il termine per l’invio del prospetto dati ed estendendo il periodo di riferimento dei dati da trasmettere, ricomprendendo, oltre alle ritenute e trattenute operate nei mesi di gennaio e febbraio, anche quelle relative ai mesi da marzo ad agosto 2025.Dichiarazione semplificata dei sostituti d’imposta: le regole

Le disposizioni di semplificazione, previste dell’articolo 16 del decreto legislativo 8 gennaio 2024, n. 1, ossia uno dei provvedimenti della riforma fiscale, possono essere applicate, a decorrere dai versamenti relativi alle dichiarazioni dei sostituti d'imposta dell'anno d'imposta 2025, dai soggetti indicati nel titolo III del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, che:

- a) corrispondono esclusivamente compensi, sotto qualsiasi forma, che costituiscono per i percipienti redditi di lavoro dipendente o autonomo, ovvero a questi assimilati;

- b) sono obbligati a operare ritenute e trattenute alla fonte;

- c) effettuano il versamento delle suddette ritenute e trattenute con le modalità di cui all'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, presentando il modello F24 esclusivamente mediante i servizi telematici dell'Agenzia delle entrate;

- d) al 31 dicembre dell'anno precedente avevano un numero complessivo di dipendenti non superiore a cinque.

Il provvedimento precisa che le disposizioni si applicano alle ritenute e trattenute da versare e ai crediti maturati dai sostituti d’imposta utilizzati in compensazione tramite modello F24, identificati dai relativi codici tributo, elencati nell’allegato 1.

Dichiarazione semplificata sostituti d’imposta: entro il 30 settembre

In alternativa alla presentazione della dichiarazione annuale dei sostituti d'imposta di cui all'articolo 4, comma 1, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322, i soggetti su indicati comunicano all’Agenzia delle entrate i seguenti dati:

- a) l’ammontare delle ritenute e trattenute operate, indicando il relativo codice tributo e il periodo di riferimento;

- b) in caso di trattenute relative alle addizionali regionale e comunale all’IRPEF, la regione o il comune a cui si riferiscono;

- c) la presenza delle fattispecie (note) elencate nell’allegato 2 al presente provvedimento.

Ai fini del versamento tramite modello F24 delle ritenute e trattenute operate, i soggetti indicano anche:

- a) l’ammontare delle ritenute e trattenute versate, il relativo codice tributo e il periodo di riferimento;

- b) l’ammontare degli interessi versati unitamente alle ritenute e trattenute, in caso di ravvedimento;

- c) i crediti maturati in qualità di sostituto d’imposta utilizzati in compensazione, specificando il relativo codice tributo e il periodo di riferimento. Se consentito dalle disposizioni vigenti, tali crediti possono in alternativa essere utilizzati in compensazione, tramite separato modello F24 ordinario, ai fini del versamento di debiti diversi dalle ritenute e trattenute operate;

- d) ulteriori importi a debito da versare e importi a credito da compensare, secondo le disposizioni vigenti, ivi comprese le sanzioni dovute in caso di ravvedimento;

- il codice IBAN del proprio conto intrattenuto presso una banca, Poste Italiane o un prestatore di servizi di pagamento convenzionati con l’Agenzia delle entrate, autorizzando l'addebito dell’eventuale saldo positivo del modello F24.

Dichiarazione semplificata sostituti d’imposta: come fare

L’invio del modello F24 e la comunicazione dei dati sono effettuati a decorrere dal 6 febbraio 2025, esclusivamente attraverso i servizi telematici dell'Agenzia delle entrate, secondo le specifiche tecniche contenute nell’allegato 3 al provvedimento di cui si tratta.

L'invio può avvenire direttamente dal sostituto d’imposta, oppure avvalendosi di un intermediario.

A tal fine, i dati aggiuntivi da comunicare in occasione dell’invio del modello F24 sono esposti nel nuovo modello denominato “PROSPETTO DELLE RITENUTE/TRATTENUTE OPERATE”, di cui all’allegato 4 al provvedimento.

Il modello F24 inviato con le modalità suddette è soggetto alle disposizioni e alle procedure di controllo pro tempore vigenti per i versamenti unitari con compensazione di cui all’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, effettuati attraverso i servizi telematici dell'Agenzia delle entrate.

Pertanto secondo le modifiche del provvedimento del 3 giugno si tratta dell'invio dati delle ritenute e trattenute operate nei mesi di gennaio ad agosto 2025 (prima gennaio e febbraio 2025) e i sostituti d’imposta che si avvalgono del nuovo sistema possono effettuare i relativi versamenti tramite modello F24, entro le ordinarie scadenze, e poi possono trasmettere le informazioni contenute nel prospetto dell’allegato 4 entro il 30 settembre 2025 (prima 30 aprile 2025).

Allegati: -

Modello 770/2025: pubblicata la versione definitiva con le relative istruzioni

L'Agenzia delle Entrate, con il Provvedimento del 24 febbraio 2025 n. 75896, ha approvato il Modello 770/2025 definitivo con le relative istruzioni per la compilazione, da utilizzare per comunicare:

- i dati relativi alle ritenute operate nell’anno 2024 ed i relativi versamenti,

- le ritenute operate su dividendi, proventi da partecipazione, redditi di capitale od operazioni di natura finanziaria ed

- i versamenti effettuati dai sostituti d’imposta.

Si ricorda che il modello 770/2025 a anche utilizzato per l’indicazione delle compensazioni operate nonché per l’indicazione dei crediti d’imposta utilizzati e dei dati relativi alle somme liquidate a seguito di procedure di pignoramento presso terzi.

Scarica il modello 770/2025 con le relative istruzioni

La Dichiarazione dei sostituti d’imposta

La dichiarazione dei sostituti d’imposta si compone di due parti in relazione ai dati in ciascuna di esse richiesti:

- la Certificazione unica, che deve essere utilizzata dai sostituti d’imposta comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate i dati fiscali relativi alle ritenute operate nell’anno 2024 nonché gli altri dati contributivi ed assicurativi richiesti. Detta certificazione contiene i dati relativi alle certificazioni rilasciate ai soggetti cui sono stati corrisposti in tale anno redditi di lavoro dipendente, equiparati ed assimilati, indennità di fine rapporto, prestazioni in forma di capitale erogate da fondi pensione, redditi di lavoro autonomo, provvigioni e redditi diversi nonché i dati contributivi, previdenziali ed assicurativi e quelli relativi all’assistenza fiscale prestata nell’anno 2024 per il periodo d’imposta precedente.

La trasmissione telematica all’Agenzia delle Entrate della Certificazione Unica 2025 deve essere effettuata entro il 17 marzo 2025 (il 16 marzo quest'anno cade di domenica).

Per le certificazioni contenenti esclusivamente redditi esenti o non dichiarabili mediante la dichiarazione precompilata, la trasmissione telematica all’Agenzia delle Entrate deve es sere effettuata entro il 31 ottobre (termine di presentazione della dichiarazione dei sostituti d’imposta modello 770). - e il Modello 770, che deve essere utilizzato dai sostituti d’imposta, comprese le Amministrazioni dello Stato, per comunicare in via telematica all’Agenzia delle Entrate i dati fiscali relativi alle ritenute operate nell’anno 2024, i relativi versamenti e le eventuali compensazioni effettuate nonché il riepilogo dei crediti, nonché gli altri dati contributivi ed assicurativi richiesti. Deve essere inoltre utilizzato dagli intermediari e dagli altri soggetti che intervengono in operazioni fiscalmente rilevanti, tenuti, sulla base di specifiche disposizioni normative,a comunicare i dati relativi alle ritenute operate su dividendi, proventi da partecipazione, redditi di capitale erogati nell’anno 2024 ovvero operazioni di natura finanziaria effettuate nello stesso periodo, i relativi versamenti e le eventuali compensazioni operate ed i crediti d’imposta utilizzati. Deve essere, infine, utilizzato per i soggetti che esercitano attività di intermediazione immobiliare, nonché quelli che gestiscono portali telematici, qualora applichino una ritenuta sull’ammontare dei canoni e corrispettivi nelle locazioni brevi.

La trasmissione telematica deve essere effettuata entro il 31 ottobre 2025.

Ricordiamo che, l’articolo 16 del decreto legislativo 8 gennaio 2024, n. 1 ha previsto la possibilità per i sostituti di imposta, indicati nel

titolo III del D.P.R. n. 600/73, che:- corrispondono esclusivamente compensi di redditi di lavoro dipendente, autonomo o

assimilati - e che al 31 dicembre dell’anno precedente avevano un numero complessivo di dipendenti non superiore a

cinque,

di poter aderire al sistema semplificato di comunicazione dei dati secondo le modalità e le procedure stabilite

dal provvedimento del Direttore dell’Agenzia n. 2597 del 31 gennaio 2025.

La comunicazione dei dati attraverso il sudetto sistema semplificato è equiparata, a tutti gli effetti, all’esposizione dei medesimi dati nella presente dichiarazione

annuale dei sostituti d’imposta, modello 770.Composizione del Modello 770/2025: frontespizio e quadri

La dichiarazione Mod. 770/2025 si compone di un frontespizio e di diversi quadri staccati.

Frontespizio

Nella prima facciata, l’informativa ai sensi del Regolamento UE 2016/679, nella seconda facciata, i riquadri:

tipo di dichiarazione, dati relativi al sostituto, dati relativi al rappresentante firmatario della dichiarazione, redazione della dichiarazione, firma della dichiarazione, impegno alla presentazione telematica e visto di conformità.

Quadri staccati

I quadri staccati sono i seguenti:

- Quadro SF relativo ai redditi di capitale, ai compensi per avviamento commerciale e ai contributi degli enti pubblici e privati, nonché alla comunicazione dei redditi di capitale non imponibili o imponibili in misura ridotta, imputabili a soggetti non residenti;

- Quadro SG relativo alle somme derivanti da riscatto di assicurazione sulla vita e capitali corrisposti in dipendenza di contratti di assicurazione sulla vita o di capitalizzazione nonché rendimenti delle prestazioni pensionistiche erogate in forma periodica e delle rendite vitalizie con funzione previdenziale;

- Quadro SH relativo ai redditi di capitale, ai premi e alle vincite, ai proventi delle accettazioni bancarie, nonché ai proventi derivanti da depositi a garanzia di finanziamenti;

- Quadro SI relativo al riepilogo degli utili e dei proventi equiparati pagati nell’anno 2024;

- Quadro SK relativo alla comunicazione degli utili ed altri proventi equiparati corrisposti da soggetti residenti e non residenti;

- Quadro SL relativo ai proventi derivanti dalla partecipazione a OICR (Organismi di investimento collettivo del ri- sparmio) di diritto italiano ed estero, soggetti a ritenuta a titolo di acconto;

- Quadro SM relativo ai proventi derivanti dalla partecipazione OICR (Organismi di investimento collettivo del ri- sparmio) di diritto italiano ed estero, soggetti a ritenuta a titolo d’imposta;

- Quadro SO relativo alle comunicazioni che devono essere effettuate ai sensi degli artt. 6, comma 2, e 10, comma 1, del D.Lgs. n. 461 del 1997, dagli intermediari e dagli altri soggetti che intervengono in operazioni che possono ge- nerare plusvalenze a norma dell’art. 67, comma 1, lettere da c) a c-quinquies), del TUIR e alla segnalazione da parte delle società fiduciarie dei dati utili alla liquidazione dell’IVIE per i soggetti da essi rappresentati;

- Quadro SP relativo alle ritenute operate sui titoli atipici;

- Quadro SQ relativo ai dati dei versamenti dell’imposta sostitutiva applicata sui proventi dei titoli obbligazionari di cui al D.Lgs. n. 239 del 1996, nonché di quella applicata sugli utili derivanti dalle azioni e dai titoli similari immessi nel sistema del deposito accentrato gestito dalla Monte titoli S.p.A. di cui all’art. 27-ter del D.P.R. n. 600 del 1973; • Quadro SS relativo ai dati riassuntivi concernenti quelli riportati nei diversi quadri del modello di dichiarazione;

- Quadro DI relativo all’eventuale credito derivante dal maggiore credito risultante dalle dichiarazioni oggetto di integrazione a favore; • Quadro ST concernente le ritenute operate, le trattenute per assistenza fiscale, le imposte sostitutive effettuate. nonché dei versamenti relativi alle ritenute e imposte sostitutive sopra indicate;

- Quadro SV relativo alle trattenute di addizionali comunali all’IRPEF e alle trattenute per assistenza fiscale, nonché i relativi versamenti;

- Quadro SX relativo al riepilogo dei crediti e delle compensazioni effettuate ai sensi del D.P.R. n. 455 del 1997 e ai sensi dell’art. 17 D.Lgs. n. 241 del 1997.

- Quadro SY relativo a somme liquidate a seguito di procedure di pignoramento presso terzi e ritenute da articolo 25 del decreto-legge n. 78 del 2010. Deve essere altresì utilizzato per l’indicazione delle somme corrisposte ai percipienti esteri privi di codice fiscale.

-

Modello 770: termini per il 2024 e novità per il 2025

Entro il 31 ottobre i sostituti d'imposta devono inviare il Modello 770/2024 in modalità telematica, provvedendo direttamente o tramite intermediario.

A tal proposito le Entrate hanno approvato il modello 770/2024 e le relative specifiche tecniche: Scarica qui il file.

Per tutte le regole leggi: Modello 770/2024: tutte le regole per l'invio entro il 31.10.

Per il Modello 770/2025 anno di imposta 2024 sono invece previste delle novità, approvate con la Riforma Fiscale e in particolare con il Decreto Semplificazioni Adempimenti, vediamo di seguito i dettagli.

770/ 2025 o dichiarazione annuale dei compensi erogati

L'art 16 del Dlgs n 1/2024 prevede, per quanto riguarda gli adempimenti dei sostituti di imposta una alternativa alla compilazione e presentazione del Modello 770.

In sintesi, si introduce la facoltà per i datori di lavoro di rendere noti i dati collegati alle ritenute alla fonte sui compensi per lavoro subordinato o autonomo, in via diretta al momento dei versamenti mensili stessi, dettagliando l’ammontare delle ritenute e delle trattenute operate, gli eventuali importi a credito e gli altri dati individuati con provvedimento del direttore delle Entrate.

In particolare, la norma specifica che al fine di semplificare la dichiarazione annuale presentata dai sostituti d'imposta, i soggetti obbligati a operare ritenute alla fonte, che corrispondono compensi che costituiscono redditi di lavoro dipendente o autonomo, sotto qualsiasi forma, effettuano i versamenti mensili delle ritenute e delle trattenute indicando anche l'importo delle ritenute e delle trattenute operate, gli eventuali importi a credito e gli altri dati individuati con il provvedimento del direttore dell'Agenzia delle entrate.

Le comunicazioni dei dati effettuate sono equiparate a tutti gli effetti alla esposizione dei medesimi dati nella dichiarazione dei sostituti d'imposta di cui all'articolo 4, comma 1, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322. 3.

In via sperimentale, possono avvalersi delle disposizioni del presente articolo i sostituti d'imposta con un numero complessivo di dipendenti al 31 dicembre dell'anno precedente non superiore a 5.

Con provvedimento del direttore dell'Agenzia delle entrate può essere ampliato il numero massimo di dipendenti. Attenzione al fatto che l'adesione al sistema semplificato tramite comportamento concludente è vincolante per l'intero anno d'imposta per cui è esercitata.

Il pagamento delle ritenute e delle trattenute è effettuato, con le modalità di cui all'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, presentando il modello F24 esclusivamente mediante i servizi telematici dell'Agenzia delle entrate.

Contestualmente all'invio, ai fini del pagamento delle ritenute, il sostituto d'imposta autorizza l'Agenzia delle entrate all'addebito sul proprio conto identificato dal relativo codice IBAN, intrattenuto presso una banca, Poste Italiane o un prestatore di servizi di pagamento, convenzionati con la medesima Agenzia.