-

Concordato preventivo biennale 2025-2026: le istruzioni operative dell’Agenzia

Con la Circolare n. 9/E del 24 giugno 2025, l’Agenzia delle Entrate fornisce un’articolata guida interpretativa e operativa alla disciplina del Concordato Preventivo Biennale (CPB), istituto introdotto dal D.Lgs. 13/2024 e modificato dal correttivo D.Lgs. 81/2025. Il documento integra la precedente circolare 18/E/2024 alla luce delle modifiche normative, con un focus sulla nuova tornata 2025-2026, escludendo i soggetti forfetari.

Il CPB consente ai contribuenti che applicano gli Indici Sintetici di Affidabilità (ISA) di definire preventivamente con il Fisco la base imponibile ai fini delle imposte dirette e IRAP per due anni.

Accesso al CPB: requisiti, soglie e modalità operative

Per il biennio 2025-2026, il software per l’acquisizione dei dati è stato reso disponibile entro il 30 aprile (termine prorogato solo per il 2025). Il contribuente deve:

- calcolare la proposta tramite il software “IlTuoISA_CPB 2025”;

- accettarla entro il 30 settembre 2025 (o entro il nono mese dalla chiusura del periodo d’imposta, per soggetti non solari).

Il decreto correttivo ha introdotto soglie di affidabilità che limitano l’aumento del reddito proposto:

- massimo +10% per punteggio ISA 10,

- +15% per punteggio tra 9 e 10,

- +25% per punteggio tra 8 e 9.

Per contribuire alla compliance, la proposta per il 2025 sarà inferiore rispetto a quella per il 2026 (50%), così da favorire un avvicinamento progressivo al “reddito target”.

Imposta sostitutiva opzionale e regimi premiali

Il CPB introduce la possibilità di applicare un’imposta sostitutiva sul maggior reddito concordato, con aliquote agevolate:

- 10% per punteggi ISA ≥ 8,

- 12% per punteggi da 6 a 8,

- 15% per punteggi < 6.

Superata la soglia di 85.000 euro di differenziale, scatta l’aliquota IRPEF del 43% (o IRES del 24%) sulla quota eccedente.

L’adesione al CPB garantisce anche importanti benefici premiali, tra cui:

- esclusione dagli accertamenti standard (salvo cause di decadenza),

- esonero dal visto di conformità fino a 70.000 euro (IVA) o 50.000 euro (IRPEF e IRAP),

- esclusione da studi di settore, presunzioni semplici e accertamenti sintetici.

Cause di esclusione dal CPB: tutte le ipotesi

Le cause di esclusione si distinguono in tre gruppi temporali:

Cause riferite al triennio precedente

Non può accedere al CPB chi:

- non ha presentato la dichiarazione dei redditi per almeno uno dei tre periodi d’imposta precedenti, pur essendone obbligato,

- ha condanne (irrevocabili) o patteggiamentisuperiori a due anni per:

- reati tributari (D.Lgs. 74/2000),

- falsità in bilancio (art. 2621 c.c.),

- riciclaggio, impiego e autoriciclaggio (artt. 648-bis, 648-ter, 648-ter.1 c.p.).

La dichiarazione dell'assenza di condanne va resa con autocertificazione ai sensi del DPR 445/2000.

Cause riferite all’anno precedente al CPB (2024)

Escluso chi ha:

- Debiti tributari o contributivi superiori a 5.000 euro risultanti al 31 dicembre 2024, se non estinti prima dell’adesione.

Sono inclusi tutti i debiti definitivi per imposte o contributi.

Sono esclusi quelli sospesi o oggetto di rateazione in regolare pagamento. - Redditi esenti, esclusi o non imponibili (ad es. redditi agevolati da pesca, docenza agevolata, ecc.) superiori al 40% del reddito d’impresa o lavoro autonomo.

Cause riferite all’anno in corso (2025)

- Adesione al regime forfetario (ex L. 190/2014). Non è compatibile con il CPB, riservato ai soggetti ISA.

- Operazioni straordinarie:

- fusione, scissione, conferimento d’azienda o ramo d’azienda,

- modifiche della compagine sociale con aumento del numero di soci o associati (esclusi subentri per decesso).

- Presenza di partecipazioni incrociate non coerenti:

- se un lavoratore autonomo partecipa a un’associazione professionale, società tra professionisti o tra avvocati e non vi è adesione congiunta al CPB da parte di tutti i soggetti coinvolti (professionista e società/associazione, o viceversa).

Questa regola si applica solo alle adesioni effettuate dopo il 13 giugno 2025, data di entrata in vigore del decreto correttivo.

- se un lavoratore autonomo partecipa a un’associazione professionale, società tra professionisti o tra avvocati e non vi è adesione congiunta al CPB da parte di tutti i soggetti coinvolti (professionista e società/associazione, o viceversa).

Altre precisazioni

- La cessione di ramo d’azienda è equiparata al conferimento: comporta esclusione.

- La modifica della ripartizione delle quote sociali (senza variazione del numero dei soci) non è causa di esclusione.

- Le società trasparenti non devono verificare le condizioni sui soci (es. debiti tributari): le verifiche si fanno solo sulla società.

Cause di cessazione anticipata del CPB

La cessazione implica che l’accordo tra contribuente e Fisco non produce più effetti a partire dall’anno in cui si verifica l’evento. Le cause sono individuate dagli articoli 19 e 21 del D.Lgs. 13/2024 e successive modifiche.

1. Cessazione o modifica dell’attività

- Cambio attività economica durante il biennio rispetto a quella per cui è stata formulata la proposta.

- La cessazione non opera se il nuovo codice ATECO rientra nello stesso ISA.

2. Presenza di circostanze eccezionali

Il CPB cessa se, a causa di eventi straordinari, si verifica una riduzione superiore al 30%:

- del reddito d’impresa/lavoro autonomo,

- o del valore della produzione netta IRAP,

rispetto agli importi concordati.

Eventi rilevanti:

- Calamità naturali con stato d’emergenza,

- Inagibilità dei locali o perdita scorte,

- Impossibilità di esercitare l’attività,

- Sospensione attività dovuta a crisi del cliente principale,

- Liquidazioni, affitti d’azienda, sospensioni da comunicazioni alla CCIAA o ordini professionali.

3. Adesione al regime forfetario

Se il contribuente passa al regime forfetario nel corso del biennio, il CPB cessa.

4. Operazioni societarie straordinarie o modifica della compagine sociale

- Fusioni, scissioni, conferimenti di azienda o ramo d’azienda,

- Aumento del numero dei soci nelle società di persone o associazioni (escluse successioni ereditarie).

Non costituisce causa di cessazione:

- Il semplice cambio di quote tra i soci già presenti,

- Il passaggio da regime trasparente a ordinario e viceversa.

5. Ricavi o compensi eccedenti i limiti ISA maggiorati

- Se i ricavi o compensi dichiarati superano di oltre il 50% i limiti per l’applicazione degli ISA, il CPB cessa.

Esempio: superamento della soglia ISA di 5.164.569 € → cessazione se si supera 7.746.853 €.

6. Mancanza di adesione congiunta tra professionisti e società partecipate

Introdotta dal decreto correttivo (in vigore dal 13 giugno 2025):

- Se un professionista partecipante a una società tra professionisti/associazione non aderisce, la società decade dal CPB.

- Viceversa, se è la società/associazione a non aderire, decade il CPB del singolo professionista.

Effetti della cessazione

- Il CPB non ha più valore dal periodo d’imposta in cui si verifica l’evento.

- Non si applicano più i benefici connessi (esoneri, esclusioni da accertamenti ecc.).

- L’eventuale differenza tra reddito concordato e reddito effettivo torna a rilevare fiscalmente, salvo specifiche disposizioni.

-

Dichiarazione 2025 soggetti ISA: rateizzazione delle imposte dopo la proroga

Recentemente, il Consiglio dei ministri, nella seduta del 12 giugno 2025, ha approvato un decreto-legge (c.d. Decreto Fiscale) che introduce disposizioni urgenti in materia fiscale, con il quale per il 2025 è stato disposto, per i Soggetti ISA, minimi e forfettari, la proroga del termine di versamento del primo acconto 2025 e del saldo 2024 delle imposte risultanti dalle dichiarazioni dei redditi e da quelle in materia di imposta regionale sulle attività produttive e di imposta sul valore aggiunto:

- al 21 luglio 2025 (anziché 30 giugno 2025) senza alcuna maggiorazione,

- al 20 agosto 2025 con maggiorazione dell’0,40%.

Di conseguenza, i professionisti e imprese di minori dimensioni che esercitano attività per le quali sono approvati gli Indici Sintetici di Affidabilità fiscale (ISA), potranno usufruire della proroga dei termini dei versamenti delle somme risultanti dalle dichiarazioni dei redditi, IRAP e IVA, ed effettuare il versamento:

- entro il 21 luglio 2025, senza alcuna maggiorazione;

- oppure entro il 20 agosto 2025 applicando una maggiorazione dello 0,40 per cento.

I versamenti interessati dalla proroga sono quelli relativi a:

- saldo 2024 per IRPEF / IRES / IVA

- acconto 2025 IRPEF / IRES

- addizionali IRPEF;

- cedolare secca;

- acconto del 20% per i redditi a tassazione separata;

- IVIE / IVAFE;

- Imposta sostitutiva del maggior reddito di chi ha aderito al concordato;

- contributi previdenziali (IVS, Gestione separata INPS);

- Diritto CCIAA.

Redditi PF 2025 soggetti ISA: rateizzazione delle imposte e date da ricordare

Tutti i contribuenti, titolari e non di partita Iva, hanno la possibilità di versare in rate mensili le somme dovute a titolo di saldo e di acconto delle imposte che risultano dalla dichiarazione dei redditi, compresi i contributi risultanti dal quadro RR relativi alla quota eccedente il minimale, ad eccezione dell’acconto di novembre che deve essere versato per intero entro il 1° dicembre 2025 (il 30 novembre cade di domenica).

Già dall’anno scorso, al fine di semplificare gli adempimenti a carico dei contribuenti, è stato uniformato il termine di scadenza del versamento delle singole rate sia per i titolari di partita Iva che per i soggetti privati, i quali dovranno effettuare i versamenti ratealientro il giorno 16 di ciascun mese, in ogni caso da completarsi entro il 16 dicembre dello stesso anno di presentazione della dichiarazione.

Per i soggetti ISA che usufruiscono della proroga e che optano per la rateizzazione delle imposte, pertanto viene ridefinito il calendario dei versamenti delle rate nel modo seguente:

RATA

VERSAMENTO

primo versamento il 21.07.2025

senza maggiorazioneINTERESSI %

VERSAMENTO

primo versamento il 20.08.2025 con maggiorazioneIn questo caso l’importo da rateizzare deve essere preventivamente maggiorato dello 0,40% in ragione di giorno

INTERESSI %

1ª

21 luglio 2025

–

20 agosto 2025

–

2ª

20 agosto 2025

0,28

16 settembre 2025

0,29

3ª

16 settembre 2025

0,61

16 ottobre 2025

0,62

4ª

16 ottobre 2025

0,94

17 novembre 2025

0,95

5ª

17 novembre 2025

1,27

16 dicembre 2025

1,28

6ª

16 dicembre 2025

1,60

I termini che scadono di sabato o in un giorno festivo sono prorogati al primo giorno feriale successivo.

Sugli importi rateizzati sono dovuti gli interessi nella misura del 4% annuo, da calcolarsi secondo il metodo commerciale, tenendo conto del periodo decorrente dal giorno successivo a quello di scadenza della prima rata fino alla data di scadenza della seconda.

Di conseguenza, le rate successive alla prima vanno maggiorate degli interessi nella misura dello 0,33% mensile.

Per il calendario delle scadenze secondo i termini ordinari, dei versamenti delle rate per i contribuenti che non hanno usufruito della proroga, leggi l'articolo "Dichiarazione redditi persone fisiche 2025: rateazione delle imposte e date da ricordare".

-

Rinegoziazione Mutuo: come indicarla nel Modello Redditi Pf 2025

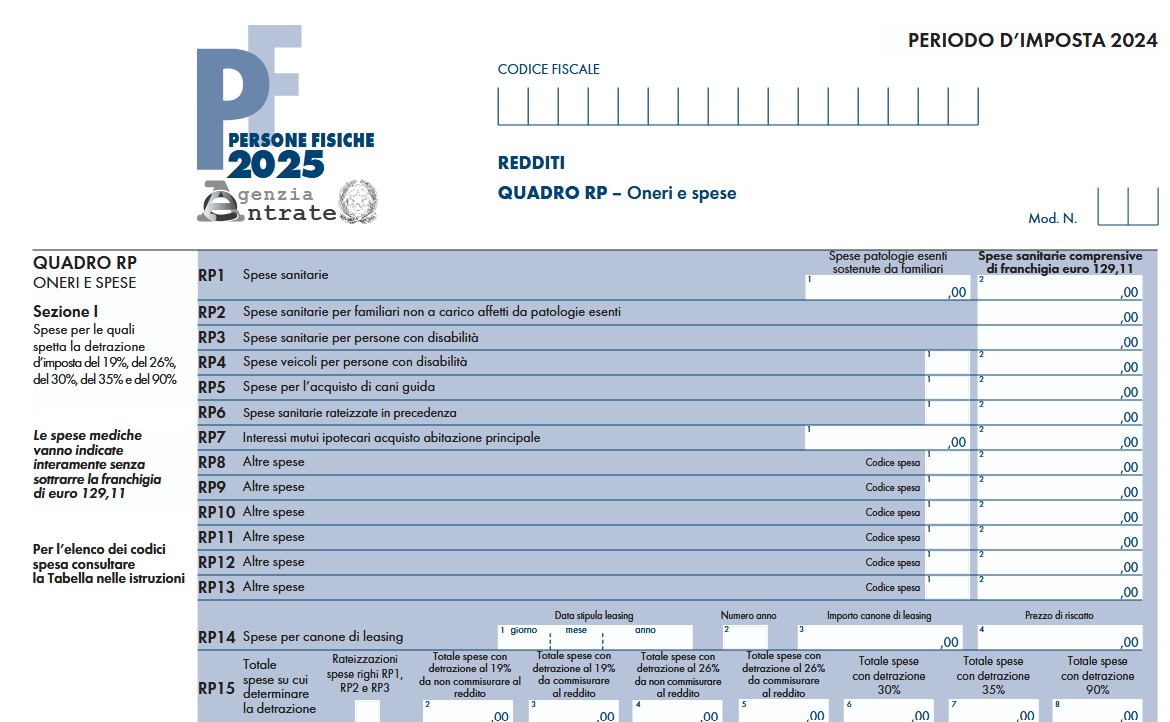

Nel Modello Rediti PF 2025 gli interessi passivi sul mutuo per l'acquisto della abitazione principale, vanno indicati al rigo RP7.

Vediamo cosa fare in caso di rinegoziazione del mutuo.

Modello Redditi PF 2025: rinegoziazione del mutuo

Al Rigo RP7 vanno indicati gli interessi per mutui ipotecari per l’acquisto dell’abitazione principale.

Si evidenzia che oltre agli interessi passivi, occorre indicare gli oneri accessori e quote di rivalutazione dipendenti da clausole di indicizzazione pagati per mutui ipotecari destinati all’acquisto dell’abitazione principale.

Nel rigo PR7 vanno indicati: gli interessi passivi, oneri accessori e quote di rivalutazione dipendenti da clausole di indicizzazione pagati per mutui ipo tecari destinati all’acquisto dell’abitazione principale.

In particoalre:

- nella colonna 1 indicare gli importi corrisposti nel 2024 e dovuti per contratti di mutuo stipulati entro il 31/12/2021. L’importo indicato in colonna 1 deve comprendere gli interessi passivi sui mutui ipotecari in dicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “7”. Non possono essere indicate le spese sostenute nel 2024 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica con il codice onere 7;

- nella colonna 2 indicare gli importi pagati nel 2024 e dovuti per contratti di mutuo stipulati a partire dal 1° gennaio 2022 e l’importo degli interessi relativi ai mutui per cui dal 1° gennaio 2022 è intervenuto un accollo/subentro/rinegoziazione. In questi casi per data di stipula del mutuo è da intendersi la data di stipula del contratto di accollo/subentro/rinegoziazione del mutuo. L’importo indicato in colonna 2 deve comprendere gli interessi passivi sui mutui ipotecari indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “48”. Non possono essere indicate le spese sostenute nel 2024 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica con il codice onere 48.

Relativamente ai contratti rinegoziati è bene evidenziare che in caso di rinegoziazione di un contratto di mutuo per l’acquisto di propria

abitazione si modificano per mutuo consenso alcune condizioni del contratto di mutuo in essere, come ad esempio il tasso d’interesse.In tal caso le parti originarie (banca mutuante e soggetto mutuatario) e il cespite immobiliare concesso in garanzia restano invariati. Il diritto alla detrazione degli interessi compete nei limiti riferiti alla residua quota di capitale (incrementata delle eventuali rate scadute e non pagate, del rateo di interessi del semestre in corso rivalutati al cambio del giorno in cui avviene la conversione nonché degli oneri susseguenti all’estinzione anticipata della provvista in valuta estera). Le parti contraenti si considerano invariate anche nel caso in cui la rinegoziazione avviene, anziché con il contraente originario, tra la banca e colui che nel frattempo è subentrato nel rapporto di mutuo a seguito di accollo.

-

Irpef 2025: chiarimenti ADE

Con la Circolare n. 4/E del 16 maggio 2025 le Entrate hanno commentato le tante novità che riguardano la tassazione delle persone fisiche.

La circolare di oltre cinquanta pagine ha come oggetto: Decreto legislativo 13 dicembre 2024, n. 192, e legge 30 dicembre 2024, n. 207 – Novità in materia d’imposta sul reddito delle persone fisiche (IRPEF) e sulla tassazione dei redditi di lavoro dipendente.

Pricipalmente vengono affrontati i seguenti temi:

- nuove aliquote IRPEF,

- detrazioni per lavoro e per carichi di famiglia,

- nuovi trattamenti integrativi e bonus per i lavoratori dipendenti.,

- lavoratori dipendenti e le novità del decreto di riforma fiscale.

Vediamo alcuni chiarimenti

Aliquote Irpef 2025: commento ADE

La Legge di bilancio 2025 ha stabilito che, dal periodo d’imposta 2025, sul reddito imponibile si applicano le aliquote progressive per scaglioni di reddito:

- a) 23% fino a 28.000 euro,

- b) 35% oltre 28.000 e fino a 50.000 euro,

- c) 43% oltre 50.000 euro.

Viene confermato l’innalzamento da 1.880 euro a 1.955 euro della detrazione per i contribuenti titolari di redditi di lavoro dipendente, escluse le pensioni e assegni a esse equiparati, e di taluni redditi assimilati a quelli di lavoro dipendente, se il reddito complessivo non supera 15.000 euro.

Il reddito complessivo da utilizzare per la determinazione delle agevolazioni fiscali tiene conto anche dei redditi assoggettati a cedolare secca, dei redditi assoggettati a imposta sostitutiva in applicazione del regime forfetario per gli esercenti attività d’impresa, arti o professioni, della quota di agevolazione ACE e delle somme versate a titolo di mance dai clienti ai lavoratori del settore privato, impiegati nelle strutture ricettive e negli esercizi di somministrazione di alimenti e bevande, assoggettate a imposta sostitutiva.

La Circolare in oggetto specifica inoltre che per i soggetti che aderiscono al concordato preventivo biennale si tiene comunque conto del reddito effettivo e non di quello concordato.

Tassazione mance: chiarimenti ADE

In materia di agevolazioni concesse al personale impegnato nel settore ricettivo e di somministrazione di alimenti e bevande, il comma 520 della legge di bilancio 2025 modificano i commi 58 e 62 dell’articolo 1 legge di bilancio 2023, concernente il regime di tassazione sostitutiva delle somme rilasciate a titolo di liberalità dai clienti ai lavoratori del predetto settore economico (c.d. mance).

La prima modifica riguarda la determinazione dell’ammontare massimo delle mance percepite dal lavoratore da assoggettare a tassazione sostitutiva.

Tale ammontare è pari al 30 per cento invece del 25 per cento del reddito percepito per le prestazioni lavorative nell’anno.

La seconda modifica si riferisce alla condizione reddituale per l’accesso al regime di tassazione sostitutiva ed estende l’ambito soggettivo ai lavoratori che conseguono redditi di lavoro dipendente per un importo complessivo non superiore a 75.000 euro al posto di 50.000 euro.

Si ricorda che il superamento di tale limite di 75.000 euro di redditi di lavoro dipendente non rileva ai fini dell’applicazione del regime nell’anno in cui si percepiscono le mance, ma costituisce una causa ostativa alla tassazione sostitutiva per l’anno successivo.

L'agenzia sottolinea che per la concreta applicazione della disciplina, si rinvia ai chiarimenti forniti con la circolare n. 26/E del 2023.

-

Redditi PF 2025: dove indicare il canone RAI imprese

Il Modello redditi Persone Fisiche 2025 deve essere presentato entro i termini seguenti:

- dal 30 aprile al 30 giugno 2025 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 31 ottobre 2025 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Vediamo chi compila la casella Canone Rai Imprese.

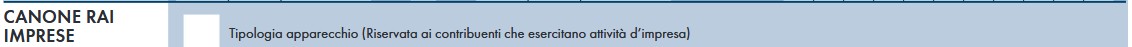

Canone Rai imprese: istruzione per il Modello Redditi PF 2025

La casella canone RAI imprese presente nel Modello redditi PF 2025 fascicolo 1 deve essere compilata:

- dai contribuenti che esercitano attività di impresa e che detengono uno o più apparecchi atti o adattabili alla ricezione di trasmissioni radio (indicando il codice 1) o radio televisive (indicando il codice 2) in esercizi pubblici, in locali aperti al pubblico o impiegati a scopo di lucro diretto o indiretto. Va indicato il codice 3 qualora il contribuente non detenga alcun apparecchio di cui sopra.

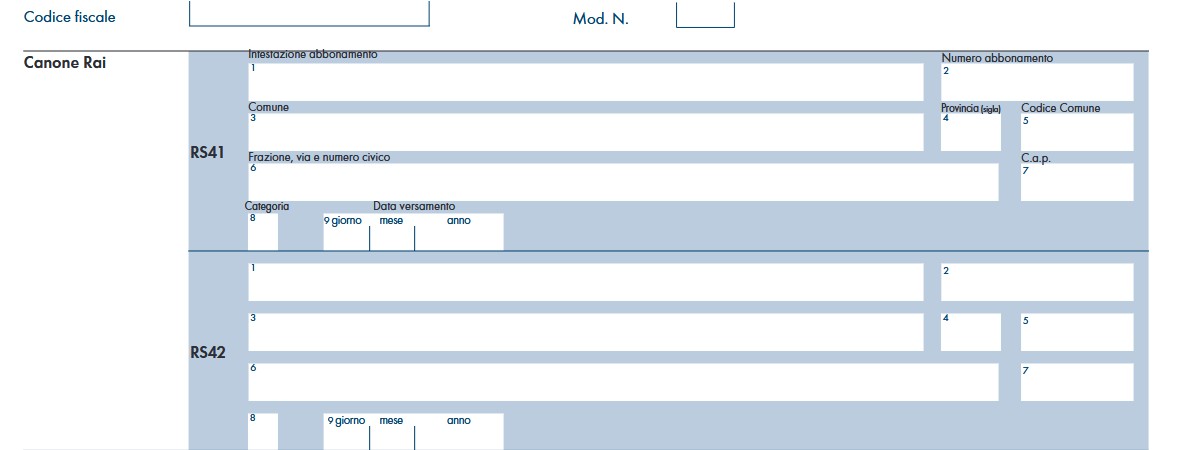

Se vengono indicati i codici 1 o 2, i dati relativi all’abbonamento Rai devono essere riportati nei righi RS41 e/o RS42 del quadro RS

Il prospetto del canone RAI per le imprese, deve essere compilato:

- dalle società o imprese che abbiano detenuto nel periodo d’imposta oggetto della presente dichiarazione o che detengano per la prima volta nel periodo d’imposta successivo a quello oggetto della presente dichiarazione uno o più apparecchi atti o adattabili alla ricezione delle trasmissioni radio televisive in esercizi pubblici, in locali aperti al pubblico o comunque fuori dell’ambito familiare,

- o che li impiegano a scopo di lucro diretto o indiretto per i quali si è versato l’importo fissato annualmente per l’abbonamento speciale alla Rai ai sensi e per gli effetti del R.D.L. 21 febbraio 1938, n.246, e D.L.Lt. 21 dicembre 1944, n. 458 (art. 17 del decreto legge 6 dicembre 2011, n. 201).

Il contribuente deve compilare un rigo per ogni singolo abbonamento alla Rai, qualora detenga più apparecchi atti o adattabili alla ricezione delle trasmissioni radio televisive in sedi diverse.

A tal fine indicare nei righi da RS41 a RS42:

- nella colonna 1, la denominazione dell’intestatario dell’abbonamento; si precisa che il predetto campo va compilato laddove l’intestatario dell’abbonamento risulti diverso dal soggetto dichiarante;

- nella colonna 2, il numero di abbonamento speciale intestato al soggetto dichiarante;

- nelle colonne da 3 a 7, rispettivamente, il Comune (senza alcuna abbreviazione), la sigla della provincia (per Roma: RM), il codice catastale del comune, la frazione, la via, il numero civico, il codice di avviamento postale per cui è stipulato il suddetto abbonamento; si precisa che l’indirizzo deve essere quello indicato nel libretto di iscrizione. Il codice catastale del comune, da indicare nel campo “Codice Comune”, può essere rilevato dall’elenco reso disponibile sul sito dell’Agenzia delle Entrate www.agenziaentrate.gov.it;

- nella colonna 8 (“Categoria”), la categoria di appartenenza ai fini dell’applicazione della tariffa di abbonamento, desunta dalla seguente tabella generale, avendo cura di indicare la corrispondente lettera:

- “A” – CATEGORIA A (alberghi con 5 stelle e 5 stelle lusso con un numero di camere pari a o superiore a cento);

- “B” – CATEGORIA B (alberghi con 5 stelle e 5 stelle lusso con un numero di camere inferiore a cento e superiore a venticinque; residence turistico-alberghieri con 4 stelle; villaggi turistici e campeggi con 4 stelle; esercizi pubblici di lusso e navi di lusso);

- “C” – CATEGORIA C (alberghi con 5 stelle e 5 stelle lusso con un numero di camere pari o inferiore a venticinque; alberghi con 4 e 3 stelle e pensioni con 3 stelle con un numero di televisori superiore a dieci; residence turistico-alberghieri con 3 stelle; villaggi turistici e campeggi con 3 stelle; esercizi pubblici di prima e seconda categoria; sportelli bancari);

- “D” – CATEGORIA D (alberghi con 4 e 3 stelle e pensioni con 3 stelle con un numero di televisori pari o inferiore a dieci; alberghi, pensioni e locande con 2 e 1 stella; residenze turistiche alberghiere e villaggi turistici con 2 stelle; campeggi con 2 e 1 stella; affittacamere; esercizi pubblici di terza e quarta categoria; altre navi; aerei in servizio pubblico; ospedali; cliniche e case di cura; uffici);

- “E” – CATEGORIA E (strutture ricettive – alberghi, motels, villaggi-albergo, residenze turistico-alberghiere, ecc. DPCM 13/09/2002 – di cui alle lettere A), B), C) e D) con un numero di televisori non superiore ad uno; circoli; associazioni; sedi di partiti politici; istituti religiosi; studi professionali; botteghe; negozi e assimilati; mense aziendali; scuole, istituti scolastici non esenti dal canone ai sensi della legge 2 dicembre 1951, n 1571, come modificata dalla legge del 28 dicembre 1989, n. 421;

- nella colonna 9, la data del primo versamento per un nuovo abbonamento speciale, qualora sia stato effettuato nell’anno successivo a quello oggetto della presente dichiarazione.

-

Redditi PF 2025: novità di quest’anno

Con il Provvedimento n 131076 del 17 marzo 2025 le Entrate hanno pubblicato le regole per i contribuenti interessati all'utilizzo del Modello Redditi PF 2025 anno di imposta 2024.

In dettaglio, sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2024 e non rientrano nei casi di esonero elencati nelle precedenti tabelle;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

Tali soggetti, sulla base delle disposizioni del D.P.R. n. 322 del 1998, e successive modifiche, devono presentare il Modello REDDITI Persone Fisiche 2025 entro i termini seguenti:

- dal 30 aprile 2025 al 30 giugno 2025 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio delle Poste italiane S.p.a.;

- dal 30 aprile 2025 al 31 ottobre 2025 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Attenzione al fatto che, le dichiarazioni presentate entro novanta giorni dalla scadenza del termine sono considerate valide, salva l’applicazione delle sanzioni previste dalla legge (articoli 2 e 8 del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni).

Quelle presentate, invece, con ritardo superiore a novanta giorni si considerano omesse, ma costituiscono titolo per la riscossione dell’imposta che ne risulti dovuta.

Scarica il Modello Redditi PF 2025 e le relative istruzioni

Modello Redditi PF 2025: chi deve presentarlo

Devono utilizzare il modello Redditi PF i contribuenti che nell’anno di riferimento della dichiarazione hanno conseguit

- redditi d’impresa anche in forma di partecipazione

- redditi di lavoro autonomo

- redditi diversi (elencati nell' articolo 67 del Tuir, compresi quelli dichiarabili con il modello 730)

- plusvalenze derivanti dalla cessione di partecipazioni qualificate e non qualificate ovvero derivanti dalla cessione di partecipazioni non qualificate in imprese o enti residenti o localizzati in Paesi o territori a fiscalità privilegiata, i cui titoli non sono negoziati in mercati regolamentati

- redditi provenienti da “trust”, in qualità di beneficiario

- redditi fondiari derivanti da terreni e fabbricati posseduti in Italia

- redditi di capitale

- redditi di lavoro dipendente (inclusi i redditi assimilati a quelli di lavoro dipendente e i redditi di pensione)

Attenzione al fatto che i contribuenti che nell’anno di imposta hanno conseguito redditi di lavoro dipendente, assimilati e di pensione possono presentare la dichiarazione anche tramite il Modello 730/2025.

Devono, inoltre, presentare il modello Redditi PF i contribuenti che si trovano in una delle seguenti situazioni:

- sono non residenti e hanno prodotto redditi in Italia

- sono eredi che presentano la dichiarazione per conto di contribuenti deceduti

Dichiarazione dei Redditi PF 2025: le principali novità

Come si evince dalle istruzioni al Modello Redditi PF 2025 ecco una sintesi delle novità di questìanno a cui i contribuenti dovranno prestare attenzione:

- Dichiarazione rettificativa mod. 730/2025: inserita nuovo campo nel Frontespizio per consentire la correzione di errori della dichiarazione 730/2025 (anno di imposta 2024), commessi da parte del soggetto che ha prestato l’assistenza fiscale,

- Aliquote IRPEF: per il periodo d’imposta 2024 sono rimodulate le aliquote per scaglioni di reddito che sono fissate in tre;

- Nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P.: per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali, considerati congiuntamente, non concorrono, ovvero concorrono parzialmente alla formazione del reddito complessivo;

- Locazioni Brevi: i redditi derivanti dai contratti di locazione breve sono assoggettati ad imposta sostitutiva nella forma della cedolare secca con aliquota al 26 per cento nel caso di opzione per tale tipo di regime; la predetta aliquota è ridotta al 21 per cento per i redditi da locazione breve relativi ad una unità immobiliare individuata dal contribuente in sede di dichiarazione dei redditi;

- Codice Identificativo Nazionale (CIN): inserita nuova Sezione nel Quadro RB per l’indicazione del CIN rilasciato dal Ministero del Turismo per l’identificazione dell’immobile locato per le finalità previste dalla normativa di settore;

- Lavoro dipendente prestato all’estero in zona di frontiera: dal 2024, il reddito da lavoro dipendente prestato all’estero in zona di frontiera o in altri Paesi limitrofi al territorio nazionale, in via continuativa e come oggetto esclusivo del rapporto, da soggetti residenti nel territorio dello Stato italiano, concorre a formare il reddito complessivo per l’importo eccedente 10.000 euro;

- Imposta sostitutiva frontalieri su retribuzione svizzera: i lavoratori dipendenti residenti nei Comuni ubicati entro i 20 chilometri dal confine svizzero, nel rispetto di determinate condizioni, possono optare, in luogo della tassazione ordinaria, per un’imposta sostitutiva;

- Detrazione per lavoro dipendente: per l’anno 2024, la detrazione per i contribuenti titolari di redditi di lavoro dipendente, escluse le pensioni e assegni ad esse equiparati, e per taluni redditi assimilati a quelli di lavoro dipendente, è innalzata ad euro 1.955, se il reddito complessivo non supera euro 15.000;

- Lavoro sportivo dilettantistico e professionistico: ridefinito l’ambito fiscale del lavoro sportivo che, dal 1° luglio 2024, non può generare reddito assimilato a quello di lavoro autonomo;

- Rideterminazione della detrazione applicabile al Comparto sicurezza: per l’anno d’imposta 2024 la detrazione spettante al personale impiegato nel comparto sicurezza e difesa è aumentata a 610,50 euro per i lavoratori che nell’anno 2023 hanno percepito un reddito da lavoro dipendente non superiore a 30.208 euro;

- Bonus tredicesima: per l’anno 2024, ai titolari di reddito di lavoro dipendente con un reddito complessivo non superiore ad euro 28.000 che rispettino determinate condizioni, è riconosciuta un’indennità di importo pari ad euro 100, ragguagliata al periodo di lavoro, che non concorre alla formazione del reddito complessivo;

- Lavoratori impatriati: ridisegnato il regime fiscale agevolato per i lavoratori impatriati che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d’imposta 2024;

- Trattamento Integrativo: per l’anno 2024, l’importo riconosciuto in favore dei contribuenti con reddito complessivo non superiore a 15.000 euro è calcolato qualora l’imposta lorda determinata sul reddito di lavoro dipendente e su alcuni redditi assimilati a quelli di lavoro dipendente, sia di importo superiore a quello della detrazione per lavoro dipendente diminuita dell’importo di 75 euro rapportato al periodo di lavoro nell’anno;

- Rimodulazione delle detrazioni per oneri: per i contribuenti titolari di un reddito complessivo superiore a 50.000 euro, è prevista una riduzione di 260 euro dell’ammontare della detrazione dall’imposta lorda spettante per l’anno 2024;

- Detrazione bonus mobili: per l’anno 2024, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è pari a 5.000 euro;

- Detrazione Superbonus: per le spese sostenute nel 2024 rientranti nel Superbonus, salvo eccezioni, si applica la percentuale di detrazione del 70%. Per le spese sostenute a partire dal 1° gennaio 2024 la detrazione è rateizzata in 10 rate di pari importo;

- Detrazione Sismabonus ed eliminazione barriere architettoniche: per le spese sotenute nel 2024 relative ad interventi rientranti nel Sismabouns o finalizzate all’eliminazione delle barriere architettoniche di cui all’art. 119-ter del D.L. 34/2020, la detrazione è rateiz- zata in 10 rate di pari importo;

- Opzione Superbonus 2023: per le spese Superbonus sostenute dal 1° gennaio 2023 al 31 dicembre 2023, è possibile optare per la ripartizione in 10 rate annuali di pari importo mediante presentazione di una dichiarazione integrativa di quella presentata per il periodo d’imposta 2023, da presentare entro il termine stabilito per la presentazione della dichiarazione dei redditi relativa al periodo d’imposta 2024. L’opzione è irrevocabile e la maggiore imposta eventualmente dovuta è versata, entro il termine per il versamento del saldo delle imposte sui redditi relative al periodo d’imposta 2024, senza applicazione di sanzioni e interessi;

- IVIE e IVAFE: l’aliquota dell’imposta sul valore degli immobili situati all’estero è fissata all’1,06 per cento, mentre per i prodotti finanziari detenuti in Stati o Territori a regime privilegiato l’aliquota è del 4 per mille annuo;

- Tassazione dei redditi di talune categorie di lavoratori frontalieri: dall’anno 2024 è consentito ai lavoratori residenti in determinati comuni italiani, situati a 20 km dal confine svizzero, in possesso di specifici requisiti, di optare per l’applicazione, sui redditi da lavoro dipendente percepiti in Svizzera, di una imposta sostitutiva dell’imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali, pari al 25% delle imposte applicate in Svizzera sugli stessi redditi.

- Credito di imposta per investimenti in start-up e Pmi innovative: qualora la detrazione spettante per investimenti in start-up e Pmi innovative, sia di ammontare superiore all’imposta lorda, è riconosciuto un credito d’imposta di ammontare pari all’eccedenza.

-

Concordato preventivo biennale 2025 e 2026: modalità di trasmissione dei dati rilevanti

Con il provvedimento n. 195422 del 24 aprile 2025, l’Agenzia delle Entrate ha approvato le specifiche tecniche e i controlli telematici per la trasmissione dei dati necessari alla formulazione e all’accettazione della proposta di Concordato Preventivo Biennale (CPB) per i periodi d’imposta 2025 e 2026. Tale misura attua quanto previsto dal D.lgs. 12 febbraio 2024, n. 13, che ha introdotto il CPB come nuovo strumento di collaborazione tra Fisco e contribuenti.

Si ricorda che, possono aderire al Concordato 2025-2026, i contribuenti che nel periodo d’imposta 2024 hanno esercitato, in via prevalente, una delle attività economiche del settore dell’agricoltura, delle manifatture, dei servizi, delle attività professionali e del commercio per le quali risultano approvati gli indici sintetici di affidabilità fiscale, tenuti all’applicazione degli stessi per il medesimo periodo d’imposta e che intendono aderire alla proposta di concordato preventivo biennale per i periodi d’imposta 2025 e 2026, e che non hanno già un’adesione in corso per il primo biennio (2024-2025).

Trasmissione telematica: due modalità per l’adesione al CPB

I soggetti interessati, ossia imprese e lavoratori autonomi, possono aderire al CPB per i periodi d’imposta 2025 e 2026 mediante invio telematico del modello “CPB 2025/2026”, approvato con provvedimento del 9 aprile 2025. Le modalità operative di trasmissione sono due:

- Invio congiunto al modello ISA (relativo al periodo d’imposta 2024), in fase di presentazione della dichiarazione dei redditi (modello REDDITI 2025).

- Invio autonomo, unicamente con il frontespizio del modello REDDITI 2025, compilando la casella “Comunicazione CPB” con il codice 1 (“Adesione”). Questa modalità ha natura non dichiarativa, ma serve esclusivamente a comunicare l’adesione.

La trasmissione può avvenire:

- direttamente da parte del contribuente tramite Entratel o Fisconline;

- oppure tramite intermediari abilitati (art. 3, commi 2-bis e 3, d.P.R. 322/1998).

È bene ricordare che, sebbene la dichiarazione dei redditi per il periodo d’imposta 2024 possa essere trasmessa fino al 31 ottobre 2025, il termine per aderire al concordato preventivo biennale, o per revocarne l’adesione, è fissato al 31 luglio 2025, salvo proroga al 30 settembre prevista dal decreto legislativo correttivo, approvato in via preliminare dal Consiglio dei ministri il 13 marzo e attualmente all’esame delle commissioni parlamentari per l’espressione dei pareri, mentre per i soggetti con periodo d’imposta non coincidente con l’anno solare, è previsto il differimento del termine all’ultimo giorno del nono mese successivo (e non più del settimo mese) a quello di chiusura del periodo d’imposta.

Revoca dell’adesione: termini e modalità

Anche la revoca dell’adesione al CPB deve avvenire per via telematica, entro gli stessi termini previsti per l’adesione, compilando i seguenti campi del modello “CPB 2025/2026”:

- “Codice ISA”,

- “Codice attività”

- e “Tipologia di reddito (1 = impresa; 2 = lavoro autonomo)”.

La revoca può essere comunicata solo tramite invio autonomo, allegando il frontespizio del modello REDDITI 2025, questa volta compilando la casella “Comunicazione CPB” con il codice 2 (“Revoca”). Anche in questo caso, la comunicazione è non dichiarativa.

Software dell’Agenzia delle Entrate per adesione e revoca: Il tuo ISA 2025 CPB

Sul sito dell'Agenzia delle Entrate è stato pubblicato il Software Il tuo ISA 2025 CPB versione 1.0.0 del 30/04/2025 che consente:

- il calcolo e la trasmissione telematica, in allegato a Redditi, dell’indice sintetico di affidabilità fiscale per tutti gli ISA approvati,

- nonché il calcolo della proposta e la trasmissione telematica, in allegato a Redditi, dell’accettazione della proposta di Concordato preventivo biennale (CPB) e dell’eventuale Revoca.