-

Integrativa di Precompilata: cosa faccio se ho già avuto il rimborso?

Con un faq del 27 settembre l'Agenzia risponde a dubbi sulla precompilata e la possibilità di inviare una dichiarzione integrativa.

In particolare, il contribuente riferisce di aver inviato una dichiarazione precompilata ed ha ricevuto il rimborso.

Avendo dimenticato di dichiarare il reddito percepito da un affitto di un immobile domanda se possa integrarla o sono scaduti i termini.

Dichiarazione integrativa della precompilata: entro quando si presente?

L'ade conferma che nella situazione esposta nel quesito è sempre necessario integrare la dichiarazione già presentata, per riportare il reddito derivante dall’affitto non inserito nel modello inviato, e che i termini per l’integrazione non sono scaduti.

Viene anche precisato che quando l’integrazione o la rettifica della dichiarazione comporta un minor credito o un maggior debito, il contribuente deve utilizzare il modello Redditi Pf.

Viene poi specificato che il modello “Redditi Persone fisiche 2024” può essere presentato:

- entro il 31 ottobre 2024 (correttiva nei termini)

- entro il termine previsto per la presentazione del modello Redditi relativo all’anno successivo (dichiarazione integrativa)

- entro il 31 dicembre del quinto anno successivo a quello in cui è stata presentata la dichiarazione (dichiarazione integrativa – art. 2, comma 8, del Dpr n. 322/1998).

Se dall’integrazione emerge un importo a debito, bisognerà inoltre pagare le imposte dovute, oltre agli interessi calcolati al tasso legale con maturazione giornaliera e alle sanzioni in misura ridotta previste nei casi di ravvedimento operoso (articolo 13 del decreto legislativo n. 472/1997).

-

Concordato preventivo biennale: non è possibile l’adesione con la dichiarazione tardiva

Introdotto dal Decreto Legislativo 13/2024, il Concordato preventivo biennale è quello strumento, al suo primo anno di applicazione, che permette, ai soggetti ISA e ai contribuenti in regime forfetario, di fare un patto preventivo con il fisco con il quale si determina anticipatamente la base imponibile su cui calcolare imposte e contributi.

Una delle caratteristiche del funzionamento del CPB è che l’adesione avviene contestualmente all’invio della dichiarazione annuale dei redditi del contribuente, e che, per questa, in base all’articolo 35 comma 1 del Decreto Legislativo 13/2024, è esclusa la possibilità di accedere al concordato posteriormente attraverso la remissione in bonis.

La remissione in bonis, istituita dall’articolo 2 comma 1 del Decreto Legge 16/2012, è quell’istituto attraverso il quale i contribuenti possono sanare il tardivo o l’omesso invio di comunicazioni che danno accesso a benefici fiscali o a regimi opzionali, prima che la violazione sia stata contestata.

In conseguenza di ciò, risulta oggi fondamentale che l’adesione al CPB avvenga entro il termine di invio della dichiarazione annuale dei redditi, come del resto chiaramente precisato dal Decreto Legislativo 13/2024.

Ciò che invece ci si domanda è se il contribuente, che ha aderito o non aderito attraverso l’invio della dichiarazione annuale dei redditi, possa successivamente cambiare idea, cambiando la sua scelta attraverso l’invio di una dichiarazione correttiva nel termini, una dichiarazione tardiva o una dichiarazione integrativa.

Per rispondere a questa domanda viene in soccorso la Circolare dell’Agenzia delle Entrate numero 18/E, pubblicata il 17 settembre 2024.

leggi anche CPB: pubblicate le istruzioni ADE per aderire entro il 31 ottobre

La dichiarazione tardiva

La dichiarazione tardiva è quella dichiarazione inviata entro il termine dei 90 giorni dalla scadenza della dichiarazione annuale dei redditi: questa dichiarazione, in base alle previsioni dell’articolo 2 comma 7 del DPR 322/1998, è considerata valida, anche se sono applicate sanzioni.

Premesso che il legislatore ha previsto come data per l’accettazione della proposta di Concordato preventivo biennale il 31 ottobre 2024 (per il primo anno di applicazione, mentre per i successivi la data sarà il 31 luglio), al punto 2.3 della Circolare 18/E/2024 l’Agenzia delle Entrate puntualizza che quanto segue: “deve ritenersi che il termine previsto per aderire al CPB sia perentorio, in quanto il legislatore, per il solo 2024, rinvia espressamente alla data del 31 ottobre, in deroga al termine ordinario del 31 luglio (v. articolo 9, comma 3, ultimo periodo, del decreto CPB). Tale espressa formulazione avalla la conclusione che la data del 31 ottobre 2024 sia tassativa e, pertanto, ai fini dell’accettazione della proposta di CPB non trovi applicazione l’articolo 2, comma 7 del decreto del Presidente della Repubblica del 22 luglio 1998, numero 322 in base al quale sono valide le dichiarazioni presentate entro novanta giorni dalla scadenza del termine”.

Motivo per cui, in ragione di ciò, è da ritenersi che, il contribuente che abbia o non abbia aderito al Concordato preventivo biennale non possa modificare la sua scelta trasmettendo una dichiarazione integrativa.

La dichiarazione correttiva nei termini

Il legislatore però permette al contribuente, che ha già inviato la sua dichiarazione dei redditi, di inviare nuovamente, entro il termine previsto per l’invio della dichiarazione (per questo è definita nei termini), una dichiarazione che sostituisce completamente la precedente; a tale invio non si applica alcuna sanzione.

È lecito chiedersi se ai fini del Concordato preventivo biennale sia lecito modificare la propria adesione con una dichiarazione correttiva nei termini.

La Circolare 18/E/2024 dell’Agenzia delle Entrate non prende esplicitamente in esame il caso il caso, ma logica vuole che, entro il limite del termine “perentorio” di scadenza della possibilità di accettare il Concordato preventivo biennale, il contribuente possa modificare la sua scelta attraverso l’invio di una dichiarazione correttiva nei termini. Fermo restando che la scelta effettuata si cristallizza nel momento in cui scade il termine perentorio del 31 ottobre 2024 (o del 31 luglio per gli anni successivi). Anche in ragione del fatto che, in questo caso, l’adesione sarebbe da considerarsi tempestiva, essendo avvenuto entro i termini prescritti.

La dichiarazione integrativa

Infine la dichiarazione integrativa è quella dichiarazione, trasmessa oltre i termini previsti per la trasmissione ma entro il termine di decadenza previsto per l’accertamento dell’annualità fiscale in oggetto, che modifica la dichiarazione originariamente presentata.

Per questo tipo di dichiarazione, come è facile dedurre, alla luce della previsione legislativa che esclude la remissione in bonis per il CPB e delle precisazioni fornite dall’Agenzia delle Entrate sulla Circolare 18/E2024, è da escludere che possa essere utilizzata per modificare la precedente adesione o mancata adesione al Concordato preventivo biennale.

-

Dichiarazione 2024: il calendario aggiornato dopo il Correttivo

A seguito del Decreto Legislativo n 108/2024 noto come Decreto Correttivo del 5 agosto scorso cambia il termine per l'invio del Modello redditi PF 2024.

In sintesi il 31 ottobre 2024 invece del 15 ottobre 2024 scade il termine per inviare:

- il modello Redditi Persone fisiche 2024,

- il modello Redditi correttivo del 730,

- il modello Redditi aggiuntivo del 730 (frontespizio e i quadri RM – ad esclusione dei redditi di capitale soggetti ad imposizione sostitutiva e rivalutazione dei terreni – RS, RT e RU),

- il modello Redditi con il quadro LM e Concordato Preventivo.

Il 29 gennaio 2025, invece del 14 gennaio 2025, è l’ultimo giorno per presentare il modello Redditi precompilato tardivo (entro 90 giorni dalla scadenza).

Modello 730/2024: invio entro il 30 settembre

Il modello 730/2024, sia nella versione precompilata dall’Agenzia delle entrate sia nella versione ordinaria, deve essere presentato entro il 30 settembre 2024.

Il modello precompilato può essere trasmesso:

- direttamente dal contribuente,

- oppure presentato a un Caf, a un professionista abilitato o al proprio sostituto d’imposta (datore di lavoro o ente pensionistico che entro il 15 gennaio ha comunicato di prestare assistenza fiscale).

Il modello 730 ordinario può essere presentato:

- al Caf,

- al professionista abilitato o al proprio sostituto d’imposta (se presta assistenza fiscale).

Modello redditi PF 2024: l’invio slitta al 31 ottobre

Per chi presenta il modello Redditi Persone Fisiche 2024, i termini originari erano i seguenti:

- entro il 15 ottobre 2024, se la presentazione è effettuata per via telematica direttamente dal contribuente o se la dichiarazione viene trasmessa da un intermediario abilitato alla trasmissione dei dati

- dal 2 maggio 2024 al 30 giugno 2024, se la presentazione viene effettuata in forma cartacea (nei casi previsti) per il tramite di un ufficio postale.

A seguito appunto della pubblicazione del Decreto Correttivo del 5 agosto il termine previsto per il l'invio del Modello redditi PF 2024 slitta al 31 ottobre.

Invece i termini di versamento delle imposte che risultano dal modello Redditi PF:

- entro il 1° luglio 2024 (considerato che il 30 giugno 2024 è domenica) deve essere versato il saldo e il primo acconto

- entro il 31 luglio 2024, se si sceglie di versare le imposte dovute con la maggiorazione dello 0,40%.

Leggi anche: Pagamento imposte PIVA: ultima chiamata per il 30 agosto

Il calendario della dichiarazione dei redditi 2024 dopo il correttivo

A seguito del Decreto Correttivo inoltre, l'agenzia delle entrate ha integrato la guida sulla Dichiarazione precompilata 2024.

In particolare, è stata aggiornata la scadenza per l’invio del modello Redditi Persone fisiche, che è fissato ora al 31 ottobre

Sempre al 31 ottobre sono spostati i termini per l’invio dei modelli “Redditi aggiuntivo” e “Redditi correttivo”, utili per i contribuenti che hanno già inviato un modello 730 e hanno la necessità di completare o correggere la dichiarazione.

Ricordiamo che occorre presentare il modello Redditi aggiuntivo nel caso in cui sia stato inviato il 730 precompilato e, ad esempio, siano stati percepiti nel 2023 redditi relativi ai quadri RM (ad esclusione dei redditi di capitale soggetti ad imposizione sostitutiva e rivalutazione dei terreni), RS, RT e RU.Non è più possibile inviare Redditi aggiuntivo per comunicare i dati che da quest’anno sono stati integrati nel modello 730 Di conseguenza se il contribuente ha inviato il 730 precompilato dimenticando di inserire questi dati, dovrà poi scegliere una tra le seguenti soluzioni:

- annullare la dichiarazione e inviarne una nuova, a condizione che l’annullamento avvenga entro il 24 giugno 2024

- inviare Redditi correttivo entro il 31 ottobre 2024

- presentare, dopo il 31 ottobre 2024, Redditi integrativo

Se invece, dopo aver inviato il modello 730, ci si accorge di aver dimenticato dei dati o di averli inseriti in modo errato, dal momento che il termine per annullarlo è già passato, occorre presentare “Redditi correttivo” secondo la nuova scadenza del 31 ottobre 2024.

Dopo questa data, sarà possibile presentare solo “Redditi integrativo”. Vale la stessa procedura nel caso si sia già inviato il modello Redditi web.

Anche il termine per presentare il modello Redditi precompilato “tardivo” è di conseguenza spostato al 29 gennaio 2025 anziché 14 gennaio 2025.

-

Dichiarazione dei redditi con solo Frontespizio: non è omessa

Con l'Ordinanza n 21472/2024 della Cassazione viene evidenziato un principio di rilievo secondo il quale, la presentazione della dichiarazione fiscale in via telematica compilata nel solo frontespizio e accettata dal sistema informatico non può considerarsi omessa o nulla.

Secondo la Corte di Cassazione l’Amministrazione finanziaria ha l’onere di fornire la prova che il servizio telematico aveva generato la comunicazione di errore bloccante in modo che il contribuente debba procedere ad altro invio. Vediamo i fatti di causa.Dichiarazione dei redditi con solo frontespizio: non è omessa

L'Agenzia delle Entrate ha eseguito un accertamento d'ufficio per l'anno d'imposta 2003, emettendo un avviso per il pagamento di IRPEF, addizionali regionali e comunali, IRAP e IVA, oltre a sanzioni e interessi.

Il contribuente non aveva presentato la dichiarazione dei redditi per quell'anno, fornendo solo il frontespizio del Modello Unico 2004, ma senza la conferma di ricezione telematica.

Il contribuente ha presentato ricorso alla Commissione Tributaria Provinciale (CTP), sostenendo che la dichiarazione era incompleta e non nulla, quindi l'Agenzia doveva considerarsi decaduta dal potere impositivo per decorso del termine.

La CTP ha accolto il ricorso del contribuente, dichiarando assorbite le altre censure.

La Commissione Tributaria Regionale (CTR) ha rigettato l'appello dell'Agenzia delle Entrate, confermando la decisione della CTP ritenendo che il frontespizio presentato non equivalesse a una dichiarazione nulla o omessa, considerando l'avvenuta ricezione telematica come fatto pacifico.

L'Agenzia delle Entrate ha proposto ricorso per Cassazione, sostenendo che la dichiarazione compilata solo nel frontespizio fosse nulla e che quindi non poteva considerarsi decaduta dal potere impositivo, infatti aveva emesso l’accertamento avvalendosi del maggior termine accertativo previsto nel caso di dichiarazione omessa (art 43 DPR 633/72)

Il ricorso si basa sulla presunta violazione degli articoli 1 del DLgs. n. 471 del 1997 e degli articoli 41 e 43 del DPR n. 600 del 1973.

L'Agenzia ha richiamato un precedente della Cassazione (Sentenza n. 10759 del 2006) per sostenere che una dichiarazione con solo il frontespizio è da considerarsi omessa (secondo la Cassazione non applicabile al caso di specie).

La Cassazione ha affermato che nel contesto delle dichiarazioni telematiche, non può considerarsi "omessa" una dichiarazione priva dei dati necessari per la determinazione dell'imponibile, poiché l'art. 1 del DPR n. 600 del 1973 considera esistente la dichiarazione anche senza questi dati, attribuendo ai redditi non indicati lo status di "non dichiarati".

Il contribuente ha evidenziato che la dichiarazione era stata trasmessa con importi pari a zero e accettata dal software ministeriale, quindi non poteva essere considerata omessa o nulla.

Secondo la Cassazione la presentazione del solo frontespizio, accettata dal sistema informatico senza errori bloccanti, è equiparata a una dichiarazione "in bianco" e non omessa o nulla.

L'Amministrazione finanziaria doveva dimostrare l'esistenza di un errore bloccante, cosa che non è stata fatta. La giurisprudenza ritiene inoltre sanabile una dichiarazione priva di sottoscrizione.

-

Rimborso IRPEF disoccupati: quando arriva

Non si può rispondere in modo univoco alla domanda "quando arriva il rimborso IRPEF da 730/2024 per i disoccupati" in quanto il tempo di attesa dipende da:

- quando sia stata presentata la dichiarazione dei redditi

- chi è tenuto ad effettuare il rimborso, l'INPS o l'Agenzia delle Entrate,

vediamo le regole.

Rimborso IRPEF disoccupati da 730: quando arriva?

In linea generale il rimborso IRPEF maturato sul 730/2024 per i disoccupati comincia ad arrivare ad agosto e settembre, ma varia a secondo del momento di presentazione della dichiarazione dei redditi.

Ricordiamo infatti che, prima dell’invio della dichiarazione all’Agenzia delle entrate e comunque entro il:

- 15 giugno per le dichiarazioni presentate entro il 31 maggio;

- 29 giugno per quelle presentate dal 1° al 20 giugno;

- 23 luglio per quelle presentate dal 21 giugno al 15 luglio;

- 15 settembre per quelle presentate dal 16 luglio al 31 agosto;

- 30 settembre per quelle presentate dal 1° al 30 settembre;

il Caf o il professionista consegna al contribuente una copia della dichiarazione e il prospetto di liquidazione, modello 730-3, elaborati sulla base dei dati e dei documenti presentati dal contribuente.

Nel prospetto di liquidazione sono evidenziate le eventuali variazioni intervenute a seguito dei controlli effettuati dal Caf o dal professionista e sono indicati i rimborsi che saranno erogati dal sostituto d’imposta e le somme che saranno trattenute.

Attenzione al fatto che in generale prima si presenta il modello 730/2024, prima si ottiene la cifra a cui si ha diritto.

A partire dalla retribuzione di competenza del mese di luglio, il datore di lavoro o l’ente pensionistico deve effettuare i rimborsi relativi all’Irpef e alle altre imposte risultanti dal modello 730-4 o trattenere le somme o le rate (se è stata richiesta la rateizzazione), dovute a titolo di saldo e primo acconto relativi all’Irpef, e alla cedolare secca, di addizionali regionale e comunale all’Irpef, di acconto del 20 per cento su taluni redditi soggetti a tassazione separata, di acconto all’addizionale comunale all’Irpef, imposta sostitutiva sui premi di risultato.

Il sostituto d’imposta non esegue il versamento del debito o il rimborso del credito di ogni singola imposta o addizionale se l’importo che risulta dalla dichiarazione è uguale o inferiore a 12 euro.Per i pensionati queste operazioni sono effettuate a partire dal mese di agosto o di settembre (anche se è stata richiesta la rateizzazione).

Nei casi previsti dalla legge, l’Agenzia delle entrate può effettuare controlli preventivi sul modello 730 presentato, entro quattro mesi dal termine previsto per la trasmissione della dichiarazione, ovvero dalla data della trasmissione, se questa è successiva a detto termine.

Il rimborso che risulta spettante al termine delle operazioni di controllo preventivo è erogato dall’Agenzia delle entrate entro il sesto mese successivo al termine previsto per la trasmissione della dichiarazione, ovvero dalla data della trasmissione, se questa è successiva a detto termine.E' bene specificare che chi percepisce la disoccupazione al momento della compilazione del modello 730/2024 può indicare l'INPS come sostituto e sarà l'istituto a versare l'eventuale rimborso.

Chi non indica l'INPS invece dovrà attendere i tempi delle Entrate che sono senz'altro più lunghi e arriveranno prima se si è fornito alle entrate il proprio IBAN.

Sui rimborsi leggi anche:

-

Compensazione crediti: i chiarimenti dell’Agenzia sulle nuove regole

L'Agenzia delle Entrate ha pubblicato la Circolare del 28.06.2024 n. 16 contenente chiarimenti in merito alle nuove regole sulle compensazioni dei crediti introdotte dalla legge di Bilancio 2024 (articolo 1, commi da 94 a 98, della legge n. 213/2023) e dal decreto Agevolazioni (articolo 4, commi 2 e 3, del Dl n. 39/2024).

Con la presente circolare fornisce le istruzioni operative agli Uffici, per garantirne l’uniformità di azione, esaminando in particolare:

Obbligo di utilizzo dei Servizi Telematici dell'Agenzia delle Entrate

A partire dal 1° luglio 2024, tutti i versamenti unitari con compensazione di crediti devono essere eseguiti esclusivamente mediante i servizi telematici messi a disposizione dall'Agenzia delle Entrate. Questa disposizione si applica a tutte le compensazioni, inclusi i crediti maturati nei confronti dell'INPS e dell'INAIL.

L’obbligo sussiste, quindi, anche nel caso in cui la compensazione dei crediti con i debiti sia solo parziale, con modello F24 non a “saldo zero”.Esclusione dalla compensazione per debiti superiori a 100.000 euro

A decorrere dal 1° luglio 2024 prevista l'esclusione dalla facoltà di avvalersi della compensazione dei crediti in presenza di iscrizioni a ruolo per imposte erariali e relativi accessori, nonché di carichi affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi compresi quelli per atti di recupero emessi ai sensi dell’articolo 1, commi da 421 a 423, della legge 30 dicembre 2004, n. 311, e dell’articolo 38-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, di importo

complessivamente superiore a 100.000 euro (articolo 4, commi 2 e 3, del decreto Agevolazioni).Ai fini del raggiungimento della soglia di 100.000 euro, rilevano gli importi relativi ai carichi affidati all’agente della riscossione concernenti le imposte erariali e i relativi accessori, quelli affidati all’agente della riscossione relativi ad atti comunque emessi dall’Agenzia delle entrate in base alle norme vigenti, ivi comprese le somme oggetto degli atti di recupero. A titolo esemplificativo, vi rientrano:

- le imposte dirette, l’imposta sul valore aggiunto, l’imposta di registro e le altre imposte indirette;

- le somme recuperate a fronte dell’utilizzo, in tutto o in parte, in compensazione, dei crediti non spettanti o inesistenti risultanti dagli atti di cui all’articolo 1, commi da 421 a 423, della legge n. 311 del 2004 (c.d. “legge finanziaria 2005”), emessi prima del 30 aprile 2024, e da quelli di cui all’articolo 38-bis del DPR n. 600 del 197326, emessi a

partire da tale data; - le somme accessorie alle precedenti, come le sanzioni e gli interessi (esclusi quelli di mora e gli oneri di riscossione.

I carichi affidati all’agente della riscossione per i quali è stata concessa la rateazione, ai sensi dell’articolo 1934 del DPR n. 602 del 1973, non contribuiscono al raggiungimento della soglia di 100.000 euro qualora le rate scadute siano state regolarmente pagate, ovvero quando il mancato o tardivo pagamento delle rate scadute non ha comportato la decadenza dal beneficio del relativo piano di rateazione.

Qualora, invece, l’omesso pagamento delle rate scadute sia stato tale da comportare la decadenza dal relativo piano di rateazione (c.d. “decadenza per inadempienza”) provocando l’immediata riscuotibilità dell’intero importo iscritto a ruolo, il debito residuo complessivo non pagato contribuisce al raggiungimento della soglia dei 100.000 euro, il cui superamento comporta l’esclusione dalla facoltà di avvalersi della compensazione.

In caso di adesione alla definizione agevolata per i debiti contenuti nei carichi affidati all’agente della riscossione dal 1° gennaio 2000 al 30 giugno 2022 (c.d. “Rottamazione-quater”), per la quale sia in essere il pagamento rateale, l’importo oggetto di definizione non contribuisce al raggiungimento della soglia qualora siano state versate tutte le rate nei termini previsti dal piano di rateazione.

Infine, si ricorda che l’anzidetto limite di 100.000 euro deve intendersi come un limite assoluto e, quindi, anche nel caso in cui il contribuente abbia crediti di importo superiore a quello dei carichi affidati, non potrà effettuare alcuna compensazione se non provvede prima al pagamento del debito scaduto. La disposizione configura, quindi, un obbligo di preventiva estinzione del debito, almeno nella misura necessaria a ridurre il medesimo nel limite della soglia di 100.000 euro, fatti salvi gli ulteriori limiti disposti dall’articolo 31, comma 1, del d.l. n. 78 del 2010.

Allegati: -

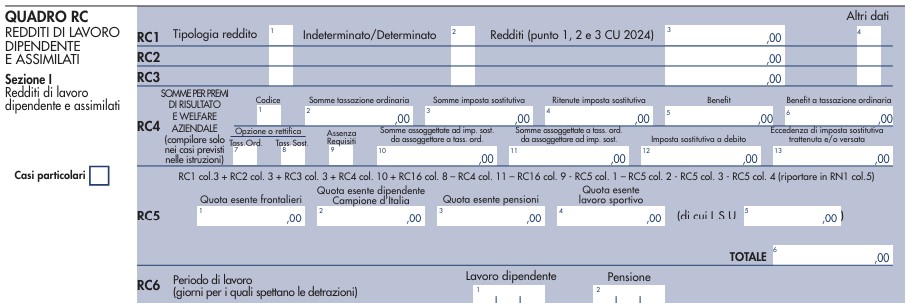

Modello Redditi PF 2024: rigo RC6 sul periodo di lavoro

Entro il 15 ottobre va presentato in via telematica il Modello redditi PF 2024, e tal fine le entrate hanno pubblicato il Modello e le relative istruzioni, con apposito provvedimento.

Nel Quadro RC vanno indicati i redditi di lavoro dipendente, i redditi di pensione e i redditi assimilati a quelli di lavoro dipendente percepiti nell’anno 2023.

Se il contribuente nel corso dell’anno ha avuto più rapporti di lavoro dipendente o assimilati e ha chiesto all’ultimo datore di lavoro di tener conto degli altri redditi percepiti, deve indicare in questo quadro i dati presenti nella Certificazione Unica rilasciata da quest’ultimo.

Nella Sezione del Quadro RC vanno indicati redditi di lavoro dipendente e assimilati nonché redditi di pensione per i quali la detrazione è rapportata al periodo di lavoro nell’anno.

Per questi redditi la detrazione, da indicare nel rigo RN7 colonna 1 o RN7 colonna 2, è rapportata al periodo di lavoro nell’anno, ovvero a quello per il quale spetta la detrazione, e a tal fine è necessario compilare il rigo RC6 indicandovi i giorni di lavoro/pensione.

Redditi PF 2024: il quadro RC rigo RC6

Il rigo RC6 contiene i dati del periodo di lavoro.

In questo rigo indicare il periodo di lavoro riferito ai redditi indicati nei righi da RC1 a RC3, in particolare:

- nella colonna 1, indicare il numero dei giorni relativo al periodo di lavoro dipendente o assimilato (365 per l’intero anno). Vanno in ogni caso compresi le festività, i riposi settimanali e gli altri giorni non lavorativi; vanno sottratti i giorni per i quali non spetta alcuna retribuzione, neanche differita (ad esempio, in caso di assenza per aspettativa senza corresponsione di assegni). In caso di rapporto di lavoro part-time, le detrazioni spettano per l’intero periodo ancorché la prestazione lavorativa venga resa per un orario ridotto.

Se si compilato un solo rigo perché si è avuto un unico rapporto di lavoro, occorre riportare la cifra indicata al punto 6 della Certificazione Unica 2024.

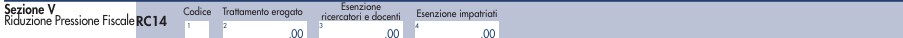

Redditi PF 2024: il rigo RC14 trattamento integrativo

Per consentire di calcolare correttamente il trattamento integrativo, tutti i lavoratori dipendenti devono compilare il rigo RC14:

In particolare, al Rigo RC14 noto come Riduzione pressione fiscale in Colonna 1:

In particolare, al Rigo RC14 noto come Riduzione pressione fiscale in Colonna 1:- Riportare il codice indicato nel punto 390 della Certificazione Unica 2024.

Nella Certificazione Unica è riportato:

- il codice 1 se il datore di lavoro ha riconosciuto il trattamento integrativo e lo ha erogato tutto o in parte. In questo caso nella colonna 2 del rigo RC14 va riportato l’importo del trattamento integrativo erogato dal sostituto d’imposta (punto 391 della Certificazione Unica 2024);

- il codice 2 se il datore di lavoro non ha riconosciuto il trattamento integrativo ovvero pur avendolo riconosciuto, non ha provveduto ad erogarlo neanche in parte. In questo caso non va compilata la colonna 2 del rigo RC14.

Ricordiamo che dal 1° luglio 2020 è riconosciuta una somma che non concorre alla formazione del reddito complessivo, denominato “trattamento integrativo”, ai titolari di reddito di lavoro dipendente e di alcuni redditi assimilati.

Dal 1° gennaio 2022 esso è riconosciuto nella misura di 1.200 euro ai lavoratori la cui imposta, determinata tenendo conto solo dei redditi da lavoro dipendente e di alcuni assimilati, sia di ammontare superiore alle detrazioni per lavoro dipendente e il cui reddito complessivo sia non superiore a 15.000 euro.