-

Tax credit sponsorizzazioni sportive: in scadenza il 15 novembre

Il Decreto Omnibus in vigore dal 10 agosto contiene una agevolazione per le ASD e SSD, relativamente alle spese di sponsorizzazione, vediamo i dettagli per presentare le domande entro il 15 novembre.

Tax credit sponsorizzazioni sportive 2024: la proroga al 15 novembre

Con l'art 4 del decreto si prevede, al fine di sostenere gli operatori del settore sportivo, le disposizioni sul bonus sposorizzazioni sportive, di cui all'articolo 81 del decreto-legge 14 agosto 2020, n. 104, convertito, con modificazioni, dalla legge 13 ottobre 2020, n. 126, si applicano anche agli investimenti pubblicitari effettuati dalla data di entrata in vigore del presente decreto fino al 15 novembre 2024.

La misura è di fatto una proroga del bonus, leggi anche: Tax credit sponsorizzazioni sportive: domande entro il 10.08Viene precisato che per l'attuazione del presente comma è autorizzata la spesa di 7milioni di euro per l'anno 2024, che costituisce limite di spesa.

Tax credit sponsorizzazioni sportive 2024: chi riguarda

Come precisato dal decreto, l'investimento in campagne pubblicitarie deve essere di importo complessivo non inferiore a 10.000 euro e rivolto a leghe e societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche con ricavi di cui all'articolo 85, comma 1, lettere a) e b), del testo unico delle imposte sui redditi di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, relativi al periodo d'imposta 2023, e comunque prodotti in Italia, almeno pari a 150.000 euro e non superiori a 15 milioni di euro.

Qualora l'investimento sia rivolto a leghe e societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche che si siano costituite a decorrere dal 1° gennaio 2023, il requisito di cui al primo periodo relativo ai ricavi non trova applicazione.

Attenzione al fatto che le societa' sportive professionistiche e societa' ed associazioni sportive dilettantistiche ertificano di svolgere attivita' sportiva giovanile.

Viene previsto che, nel caso di insufficienza delle risorse disponibili rispetto alle richieste ammesse, si procede alla ripartizione tra i beneficiari in misura proporzionale al credito d'imposta spettante con un limite individuale per soggetto pari al 5 per cento del totale delle risorse annue.Sono esclusi dalla disposizione gli investimenti in campagne pubblicitarie, incluse le sponsorizzazioni, nei confronti di soggetti che aderiscono al regime previsto dalla legge 16 dicembre 1991, n. 398.

Il credito d'imposta e' utilizzabile esclusivamente in compensazione, ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, previa istanza diretta al Dipartimento dello sport della Presidenza del Consiglio dei ministri.Infine, attenzione al fatto che sul sito web del Dipartimento per lo sport della Presidenza del Consiglio dei ministri, e' pubblicato con efficacia di pubblicita' notizia apposito avviso di fissazione dei termini per la presentazione delle domande secondo quanto gia' previsto dall'articolo 3, comma 1, del citato decreto del Presidente del Consiglio dei ministri 30 dicembre 2020, n. 196.

L'avviso di cui si tratta non risulta ancora pubblicato.

-

Operazioni ASD e SSD: fuori campo IVA fino al 31.12

Pubblicato in GU del giorno 8 ottobre la legge di conversione del DL Omnibus vediamo cosa contiene l'art 3 rubricato Disposizioni in materia di associazioni e società sportive dilettantistiche.

Operazioni ASD e SSD: fuori campo IVA fino al 31.12

Le norme introdotte con la legge di conversione del DL Omnibus, dispongono che, fino alla data di applicazione delle disposizioni di cui all’articolo 5, comma 15-quater, del decreto-legge n. 146 del 2021, fissata al 1° gennaio 2025, possono essere poste fuori dal campo di applicazione dell’IVA le operazioni rese da associazioni e società sportive dilettantistiche, per le quali dal primo gennaio 2025 è previsto, ai sensi della citata disposizione, il passaggio al regime di esenzione dell’IVA.

La norma fa salvi i comportamenti dei contribuenti adottati prima della data di entrata in vigore del presente decreto.

Nel dettaglio attualmente il comma 15-quater dell’articolo 5 del decreto-legge n. 146 del 2021, intervenendo sul DPR n. 633 del 1972, modifica il regime IVA applicabile a determinate operazioni.

Sinteticamente, si dispone il passaggio dal “fuori campo IVA” al regime di esenzione dall’IVA di alcune specifiche operazioni e l’inserimento di alcune prestazioni tra le operazioni esenti, in presenza di specifiche condizioni.

Nel dettaglio, si introducono:

- modifiche all’articolo 4 del DPR 633 del 1972, recante individuazione delle operazioni che rientrano nell’esercizio di imprese (operazioni commerciali) e alle quali, pertanto, si applica la disciplina IVA. In particolare sono state eliminate alcune esclusioni (e quindi sono state inserite nel campo di applicazione IVA), effettuate in presenza di specifici requisiti;

- modifiche all’articolo 10 del DPR 633 del 72, al fine di includere le suddette operazioni tra quelle esenti ai fini IVA

Successivamente, sono intervenute diverse norme sulla decorrenza del nuovo regime: l’articolo 1, comma 683, della legge n. 234 del 2021 (legge di bilancio 2022) che ha fissato inizialmente la decorrenza al 1° gennaio 2024, poi differita al 1° luglio 2024 da parte dell’articolo 4, comma 2-bis, del decreto-legge n. 51 del 2023 e da ultimo posticipata al 1° gennaio 2025 dall’articolo 3, comma 12- sexies, del decreto-legge n. 215 del 2023.

Leggi: IVA al 5% per i corsi di sci, snowboard: per chi e da quando per ulteriori approfondimenti sulle novità del dl omnibus.

-

IVA al 5% per i corsi di sci, snowboard: per chi e da quando

La legge di conversione del DL Omnibus pubblicata in GU dell'8 ottobre 2024, conferma la novità per l'IVA agevolata dei corsi tenuti da enti che operano nello sport, vediamo i dettagli.

Iva corsi attività sportiva invernale: trattamento IVA

L'articolo 5, commi da 1 a 3 con Modifiche alla disciplina in materia di IVA – erogazione di corsi di attività sportiva invernale prevede che, a decorrere dall’entrata in vigore del provvedimento in esame ossia dal 10 agosto 2024, l’applicazione dell’aliquota ridotta del 5 per cento per l’erogazione di corsi di attività sportiva invernale, in forma organizzata, al ricorrere di specifici requisiti soggettivi e oggettivi, e a condizione che tali attività non siano esenti da IVA.

In particolare, le norme, aggiungendo un nuovo numero (1-septies) alla tabella II-bis del DPR n. 633 del 1972 (recante l’elenco dei beni e servizi soggetti all'aliquota del 5 per cento), prevede l’assoggettamento all’aliquota IVA del 5 per cento dell’erogazione di corsi di attività sportiva invernale, come individuata dalle Federazioni di sport invernali riconosciute dal CONI, impartiti, anche in forma organizzata, da iscritti in appositi albi regionali o nazionali, nella misura in cui tali corsi non siano esenti dall’imposta sul valore aggiunto

La norma chiarisce che fino al 1° gennaio 2025, data di applicazione del regime di esenzione IVA per le prestazioni in argomento, la disposizione in esame si applica alle suddette prestazioni, sempreché queste non rientrino tra quelle fuori campo IVA.

La relazione al decreto evidenzia che l'applicazione dell'aliquota IVA al 5 per cento per i corsi di attività sportiva e fisica invernali, si applica qualora le stesse prestazioni non siano comprese in un regime di esenzione ovvero, fin quando applicabile, in un regime di esclusione dall'imposta (quale quello previsto fino al 31 dicembre 2024 per le prestazioni svolte dalle associazioni sportive dilettantistiche senza scopo di lucro, a favore di propri associati).

la stessa relazione evidenzia anche che sotto il profilo soggettivo, i corsi devono essere impartiti dai soggetti iscritti in appositi albi nazionali e regionali disciplinati da apposite disposizioni.

Il riferimento agli albi è stato utilizzato per meglio delimitare tale ambito soggettivo.

Sotto il profilo oggettivo, la norma individua l'attività sportiva invernale i cui corsi sono assoggettati all'aliquota del 5 per cento rinviando alle discipline gestite dalle Federazioni nazionali di sport invernali riconosciute dal Coni, quali lo sci, lo snowboard, lo slittino, ecc.

Infine, si chiarisce che il riferimento alla forma "organizzata" va intesa come formula residuale nella quale sono inquadrabili anche i soggetti che operano in forma associata con scopo di lucro.

In tal modo la norma che prevede l'imponibilità ad aliquota ridotta si applica sia agli individui sia ai soggetti, come associazioni e società, che operano con finalità lucrative.

-

Bilanci ETS: i nuovi limiti e i chiarimenti del Ministero

La Circolare n 6/2024 del Lavoro fornisce istruzioni pratiche sulle novità introdotte dalla Legge 4 luglio 2024, n.104, recante “Disposizioni in materia di politiche sociali e di enti del Terzo settore” relativamente agli effetti sull’ordinamento contabile degli enti del Terzo settore.

La novità legislativa vuole perseguire l’obiettivo della semplificazione degli oneri amministrativi, con riguardo agli enti di più ridotte dimensioni, attraverso significative modifiche ai limiti dimensionali previsti rispettivamente dagli artt.13, 30 e 31 del Codice, nonché attraverso la disciplina della modulistica di bilancio, vediamo i commenti del Ministero.

Bilanci enti privi di personalità giuridica: nuova soglia dimensionale

La circolare n 6 ha innanzitutto evidenziato che la chiave di volta della nuova disciplina contabile degli ETS risiede nelle modifiche alla disciplina del bilancio degli ETS, contenuta nell’articolo 13 del Codice.

La facoltà del ricorso al rendiconto per cassa, originariamente riconosciuta dal comma 2 agli ETS aventi entrate inferiori ad € 220.000,00, prevede:

- da un lato l’innalzamento del limite dimensionale ad € 300.000,00

- dall’altro il restringimento della platea dei destinatari ai soli ETS privi di personalità giuridica.

Pertanto, spiega la Circolare, gli enti dotati di personalità giuridica, che superino la soglia di € 60.000,00 annui di entrate (di cui al successivo comma 2 -bis), saranno tenuti ad adottare il bilancio di esercizio, costituito, ai sensi del comma 1, dallo stato patrimoniale, dal rendiconto gestionale e dalla relazione di missione.

La modifica vuole contemperare due diverse esigenze:

- da un lato assicurare ad un maggior numero di ETS la possibilità di optare per una struttura dei documenti di bilancio semplificata;

- dall’altro garantire da parte degli enti con personalità giuridica, operanti in un regime di autonomia patrimoniale perfetta, la conoscibilità della consistenza del patrimonio e conseguentemente della capacità dell’ente di fare fronte alle obbligazioni assunte, informazione questa rilevante per gli associati, i terzi (creditori, potenziali donatori) e gli uffici del RUNTS.

L’innalzamento per legge delle soglie al di sotto delle quali è consentito il ricorso al rendiconto di cassa non impedisce naturalmente agli amministratori di optare comunque per il bilancio di esercizio ex art. 13, comma 1, qualora lo ritengano maggiormente adeguato alle caratteristiche ed esigenze dell’ente e dei suoi stakeholders, secondo quanto già espresso nella precedente nota n.17146 del 15.11.2022.

ETS con entrate < 60mila euro: il nuovo rendiconto per cassa

Con il comma 2-bis aggiunto all'articolo all’articolo 13 del Codice del terzo settore dalla Legge 104/2024 è stata introdotta la possibilità per tutti gli ETS aventi entrate non superiori ad € 60.000,00 di utilizzare un rendiconto per cassa ulteriormente semplificato, che riporti l’indicazione delle entrate e delle uscite in forma aggregata.

A tal proposito la Circolare n 6/2024 in oggetto ha evidenziato che ai sensi del comma 3 del medesimo articolo 13, dovrà essere approntato un nuovo modello specifico di rendiconto per cassa, da definirsi, previo parere obbligatorio del Consiglio nazionale del Terzo settore, con decreto del Ministro del lavoro e delle politiche sociali, di concerto con il Ministro dell’economia e delle finanze e con il Ministro della giustizia, che va ad aggiungersi ai modelli già in uso, adottati con il citato D.M. n.39/2020.

Inoltre, considerate le ridotte dimensioni delle entrate annue di tali enti, il legislatore ha ritenuto di far prevalere le esigenze di semplificazione, alla base dell’intervento normativo.Ciò significa che al di sotto di tale limite dimensionale il modello per cassa potrebbe essere utilizzato (si tratta comunque di una scelta rimessa alla responsabilità degli amministratori, come già chiarito nella citata nota direttoriale del 15.11.2022) anche da parte di ETS dotati di personalità giuridica.

Leggi anche Deposito Bilanci ETS: da termine fisso a termine mobile

Allegati: -

Tax credit sponsorizzazioni sportive: domande entro il 10.08

Il Dipartimento dello sport informa che entro il 10 agosto è possibile richiedere sulla apposita piattaforma il credito di imposta per le sponsorizzazioni sportive per le spese sostenute nel I trimestre 2023.

Successivamente verrà pubblicato un avviso per le altre spese dell'anno 2023.

Vediamo tutte le regole della agevolazione.

Credito sponsorizzazioni sportive: che cos’è e i beneficiari

La legge di bilancio 29/12/2022 n. 197, art. 1, comma 615, lettera a), ha apportato modificazioni all’articolo 9, comma 1, del decreto-legge 27 gennaio 2022, n. 4, convertito, con modificazioni, dalla legge 28 marzo 2022, n. 25, e ha esteso il credito di imposta, già previsto per l’anno 2022, anche per gli investimenti effettuati tra il 1° gennaio e il 31 marzo 2023, prevedendo che il contributo riconosciuto, sotto forma di credito d'imposta, non possa essere comunque superiore a 10.000,00 euro per ogni soggetto richiedente.

Il tetto massimo complessivo autorizzato dalla norma è pari a euro 35.000.000,00.

I destinatari della misura sono:

- i lavoratori autonomi, le imprese e gli enti non commerciali che hanno effettuato investimenti in campagne pubblicitarie, incluse le sponsorizzazioni, nei confronti di leghe che organizzano campionati nazionali a squadre,

- ovvero società sportive professionistiche e società e associazioni sportive dilettantistiche iscritte al Registro nazionale delle attività sportive dilettantistiche (che ha sostituito il precedente Registro CONI) in possesso dei seguenti requisiti:

- che siano operanti in discipline ammesse ai Giochi Olimpici e paralimpici;

- che svolgano attività sportiva giovanile;

- soggetti beneficiari i cui ricavi, di cui all'articolo 85, comma 1, lettere a) e b), del Testo Unico delle imposte sui redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, relativi al periodo d'imposta 2019 e comunque prodotti in Italia, siano almeno pari a 150.000,00 euro e non superiori a 15 milioni di euro;

- l'investimento in campagne pubblicitarie deve essere di importo complessivo non inferiore a 10.000,00 euro.

Il contributo, riconosciuto sotto forma di credito d'imposta, è pari al 50% degli investimenti effettuati a decorrere dal 1° gennaio 2023 e fino al 31 marzo 2023.

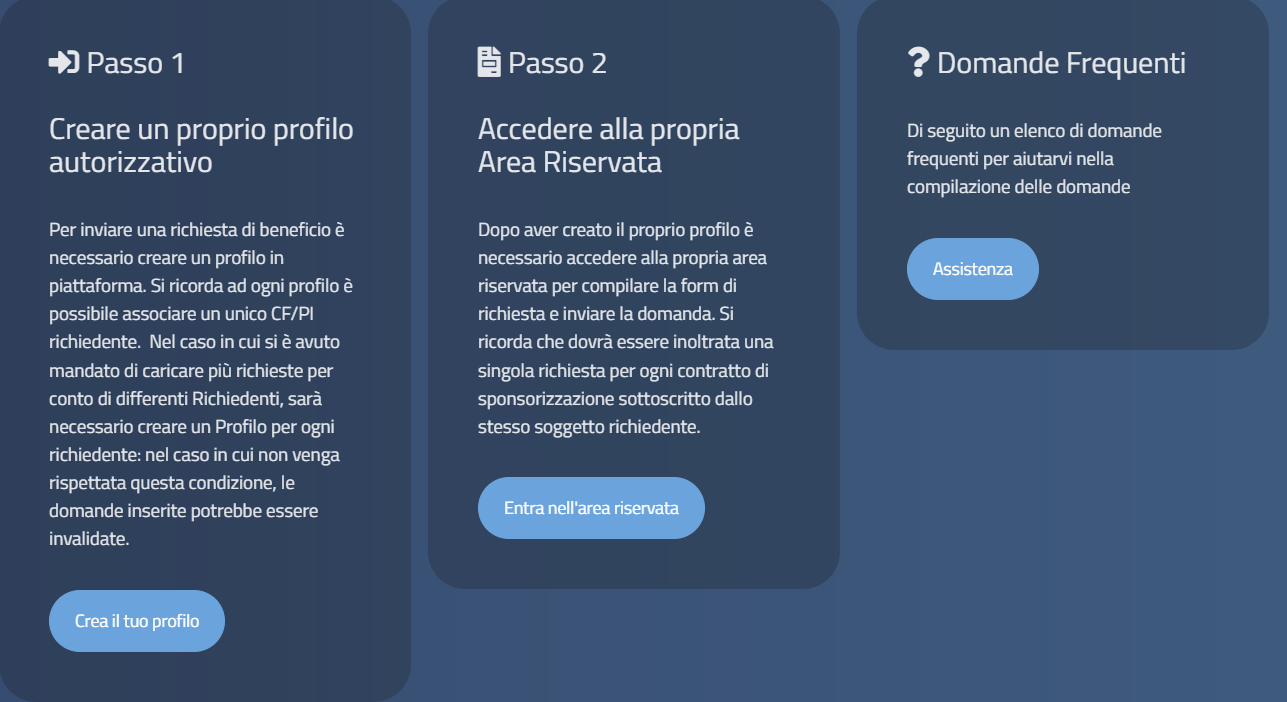

Credito sponsorizzazioni sportive: le domande entro il 10 agosto

La domanda di riconoscimento del suddetto contributo può essere effettuata tramite la piattaforma online attivata a partire dalle ore 12 dell’11 giugno 2024 e fino alle ore 23.59 del 10 agosto 2024.

Non saranno prese in considerazione domande che perverranno con modalità diversa da quella prevista o al di fuori dei termini stabiliti.

Si precisa che la procedura riguarda esclusivamente le richieste afferenti al primo trimestre 2023 e non al terzo trimestre 2023 che sarà oggetto di una successiva procedura

Ecco i passaggi per richiedere il credito di imposta:

Si sottolinea che per presentare la domanda occorrono i seguenti dati:

- Identificativi del contratto di sponsorizzazione (numero e data)

- Copia della fattura elettronica

- Copia della quietanza di bonifico o versamento assegno

- Dati relativi all'ente sponsorizzato (Denominazione, sede legale, codice fiscale / partita IVA, tipologia di sport olimpico praticato

- Dati relativi all'Asseveratore (dati personali, numero e albo di appartenenza)

-

Semplificazioni per il Terzo settore: la legge pubblicata in Gazzetta Ufficiale

Pubblicata in GU del 19.07.2024 n. 168 la Legge 4 luglio 2024, n. 104 che introduce una serie di disposizioni rilevanti per le politiche sociali e gli enti del Terzo Settore in Italia.

Promulgata dal Presidente della Repubblica e approvata dal Parlamento, questa legge mira a migliorare l'integrazione sociale e il funzionamento degli enti del Terzo Settore attraverso modifiche legislative e nuove disposizioni.

Tra le diverse misure previste si segnalano in particolare quelle volte a modificare il Codice del Terzo Settore.

Modifiche al Codice del Terzo Settore

L'articolo 4 introduce diverse modifiche al Codice del Terzo Settore (decreto legislativo 3 luglio 2017, n. 117), vediamone brevemente alcune.

Attività diverse

Modifica all'articolo 6, comma 1 del dlgs n. 117/2017:

- Per gli enti del Terzo settore iscritti anche nel Registro nazionale delle attività sportive dilettantistiche è fatta salva l’applicazione dell’articolo 9, comma 1-bis del decreto legislativo n. 36 del 2021, a condizione che i proventi siano impiegati in attività sportive dilettantistiche di interesse generale.

In particolare, viene fatta salva, per gli enti del Terzo settore che siano iscritti altresì al Registro nazionale delle attività sportive dilettantistiche istituito presso il Dipartimento per lo sport, l’applicazione dell’articolo 9, comma 1-bis, del decreto legislativo 28 febbraio 2021, n. 36, ai sensi del quale i proventi derivanti da rapporti di sponsorizzazione, promo pubblicitari, cessione di diritti e indennità legate alla formazione degli atleti nonché dalla gestione di impianti e strutture sportive sono esclusi dal computo dei criteri e dei limiti entro cui è consentito alle associazioni e alle società sportive dilettantistiche l’esercizio di attività diverse da quelle istituzionali loro proprie, purché secondarie e ad esse strumentali.

La citata disposizione, tuttavia, è fatta salva a condizione che i proventi siano impiegati in attività di interesse generale afferenti allo svolgimento di attività sportive dilettantistiche, ricomprendendo in tale nozione anche la formazione, la didattica, la preparazione e l'assistenza all'attività sportiva dilettantistica.

Iscrizione Imprese sociali e personalità giuridica

Modifica all'articolo 11, comma 3 del dlgs n. 117/2017:

- Viene fornito un chiarimento in merito all'iscrizione delle imprese sociali nel registro delle imprese soddisfa il requisito dell'iscrizione nel registro unico nazionale del Terzo Settore. Inoltre, per le fondazioni costituite come associazioni o fondazioni, questa iscrizione è efficace anche per l'acquisizione della personalità giuridica, con i controlli esercitati dagli uffici del registro delle imprese.

Scritture contabili e Bilancio

Modifiche all'articolo 13 del dlgs n. 117/2017:

- Per gli enti del Terzo Settore senza personalità giuridica viene elevato da 219.999,99 a 300.000 euro il limite massimo dei proventi, entro il quale il bilancio degli enti del Terzo settore può essere redatto nella forma del rendiconto per cassa.

- Gli enti del Terzo Settore con ricavi non superiori a 60.000 euro possono indicare le entrate e le uscite in forma aggregata nel rendiconto per cassa.

- Introdotta la possibilità, per gli enti del Terzo settore che esercitino la propria attività esclusivamente o principalmente in forma di impresa commerciale e che non abbiano la qualifica di impresa sociale, di adottare il bilancio di esercizio secondo il modello previsto per gli enti del Terzo settore, anziché secondo le norme del codice civile.

Assemblea

Modifica all'articolo 24, comma 4 del dlgs n. 117/2017:

- Introdotta la possibilità per gli associati di partecipare all'assemblea tramite mezzi di telecomunicazione e votare elettronicamente, purché sia verificata l'identità dell'associato e rispettati i principi di buona fede e parità di trattamento. Gli statuti possono anche prevedere il voto per corrispondenza alle stesse condizioni.

Organo di Controllo

Modifiche all'articolo 30, comma 2 del dlgs n. 117/2017:

- Prevista una revisione dei limiti per la nomina obbligatoria di un organo di controllo nelle associazioni del Terzo Settore. Nelle associazioni, riconosciute o non riconosciute, del Terzo settore, l'organo di controllo, costituito anche in forma monocratica, è organo necessario quando siano superati, per due esercizi consecutivi, due dei seguenti nuovi limiti:

- 150.000 euro (attualmente 110.000) per l’attivo dello stato patrimoniale;

- 300.000 euro (attualmente 220.000) per i ricavi, le rendite, i proventi o le entrate comunque denominate;

- 7 unità (attualmente 5) per il numero di dipendenti occupati in media durante l’esercizio.

Revisione Legale dei Conti

Modifiche all'articolo 31, comma 1 del dlgs n. 117/2017:

- Prevista una revisione dei limiti per la nomina obbligatoria di un revisore legale dei conti nelle associazioni e fondazioni del Terzo Settore. Vengono elevati i limiti previsti attualmente per la nomina necessaria di un revisore legale dei conti o di una società di revisione legale, iscritti nell’apposito regi stro, da parte delle associazioni riconosciute o non riconosciute e delle fondazioni del Terzo settore, portandoli, rispettivamente a:

- 1.500.000 euro (attualmente 1.100.000) per l’attivo dello stato patrimoniale;

- 3.000.000 euro (attualmente 2.200.000) per i ricavi, le rendite, i proventi o le entrate comunque denominate:

- 20 unità (attualmente 12) per il numero di dipendenti occupati in media durante l’esercizio.

Rapporti di lavoro dipendente o autonomo con le associazioni di promozione sociale

Modifica all'articolo 36, comma 1 del dlgs n. 117/2017:

- Le associazioni di promozione sociale possono impiegare lavoratori dipendenti o autonomi fino al 20% del numero degli associati (prima era il 5% dei volontari).

- Per gli enti del Terzo settore iscritti anche nel Registro nazionale delle attività sportive dilettantistiche è fatta salva l’applicazione dell’articolo 9, comma 1-bis del decreto legislativo n. 36 del 2021, a condizione che i proventi siano impiegati in attività sportive dilettantistiche di interesse generale.

-

Erogazioni per ONLUS, OV, APS, ETS: deducibilità nel 730/2024

Entro il 30 settembre occorre inviare il modello 730/2024 con i redditi conseguiti nell'anno di imposta 2023.

Tra gli oneri deducibili dal reddito vi sono le Erogazioni liberali in denaro o in natura in favore di

- ONLUS,

- organizzazioni di volontariato,

- APS

- e altri ETS iscritti nel RUNTS.

Vediamo come indicarle nella dichiarazione dei redditi.

Deducibilità nel 730/2024 delle erogazioni liberali per ETS

A partire dall’anno d’imposta 2018 le liberalità in denaro o in natura erogate a favore delle organizzazioni non lucrative di utilità sociale (ONLUS), delle organizzazioni di volontariato e delle associazioni di promozione sociale sono deducibili dal reddito complessivo netto del soggetto erogatore nel limite del 10 per cento del reddito complessivo dichiarato.

Dal 2022 la stessa agevolazione è prevista anche per le erogazioni in denaro o in natura erogate a favore degli enti del terzo settore (ETS) iscritti nel Registro unico del terzo settore (RUNTS).

È possibile fruire della deduzione a condizione che le liberalità ricevute siano utilizzate dagli ETS per lo svolgimento dell’attività statutaria volta al perseguimento di finalità civiche, solidaristiche e di utilità sociale.

Qualora la deduzione sia di ammontare superiore al reddito complessivo dichiarato l’eccedenza può essere computata in aumento dell’importo deducibile dal reddito complessivo dei periodi d’imposta successivi, ma non oltre il quarto, fino a concorrenza del suo ammontare.

Con decreto del Ministro del lavoro e delle politiche sociali 28 novembre 2019, pubblicato nella Gazzetta Ufficiale n. 24 del 30 gennaio 2020, sono state individuate le tipologie di beni che danno diritto alla detrazione dall’imposta o alla deduzione dalla base imponibile ai fini delle imposte sui redditi e sono stabiliti i criteri e le modalità di valorizzazione dei beni che possono formare oggetto delle erogazioni liberali in natura.Attenzione al fatto che l’erogazione deve essere effettuata tramite versamento bancario o postale nonché tramite sistemi di pagamento previsti dall’art. 23 del d.lgs. n. 241 del 1997 quali: carte di credito, carte di debito, carte prepagate, assegni bancari e circolari.

La deduzione non spetta per le erogazioni effettuate in contanti.

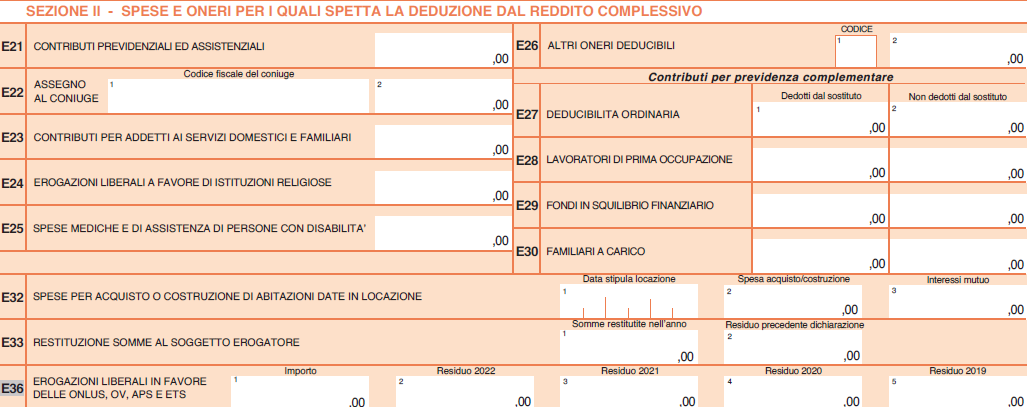

Rigo E36 del Modello 730: erogazioni liberali agli enti

Le erogazioni di cui si tratta vanno indicate nel rigo E36 nel Modello 730/2024.

In particolare, nel quadro E nella sezione II ai righi da E21 a E36 vanno indicate le spese e oneri per i quali spetta la deduzione dal reddito complessivo.

Nel rigo E36 vanno indicate:

- Colonna 1 (Importo): riportare l’importo delle erogazioni liberali effettuate nel corso del 2023.

- Colonna 2 (Residuo 2022): indicare l’importo riportato nel rigo 153, colonna 4 (8 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 38, del Mod. REDDITI PF 2023.

- Colonna 3 (Residuo 2021): indicare l’importo riportato nel rigo 153, colonna 3 (7 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 37, del Mod. REDDITI PF 2023.

- Colonna 4 (Residuo 2020): indicare l’importo riportato nel rigo 153, colonna 2 (6 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 43, del Mod. REDDITI PF 2023.

- Colonna 5 (Residuo 2019): indicare l’importo riportato nel rigo 153, colonna 1 (5 per il coniuge), del prospetto di liquidazione (Mod. 730-3) del Mod. 730/2023 o quello indicato nel rigo RN47, colonna 47, del Mod. REDDITI PF 2023