-

Plusvalenza immobili con superbonus: calcolo e tassazione

Con Risposta a interpello n 208 del 23 ottobre le Entrate hanno chiarito la Determinazione della plusvalenza imponibile in caso di immobile ceduto entro 10 anni dalla conclusione dei lavori ammessi al Superbonus e acquisito solo in parte per successione – articoli 67, comma 1, lettera b– bis) e 68, comma 1, del Testo unico delle imposte sui redditi (Tuir).

Plusvalenza immobili con superbonus: calcolo e tassazione

Nel caso di specie, l'immobile in questione è stato acquisito in parte per successione (50%) e in parte per compravendita (50%) e in particolare l'istate:

- è proprietaria di un immobile acquisito, per il 50%, a seguito della compravendita effettuata dal coniuge nel 19XX in regime di comunione legale dei beni e, per il restante 50%, tramite successione al coniuge defunto nel 20XX, che non è stato adibito ad abitazione principale;

- sulle parti comuni dell'edificio condominiale sono stati eseguiti interventi, terminati il XX dicembre 2023, ammessi alla detrazione del 110% delle spese sostenute (cd. Superbonus) disciplinata dall'articolo 119 del decreto-legge 19 maggio 2020, n. 34, convertito in legge, con modificazioni, dall'articolo 1, comma 1, legge 17 luglio 2020, n. 77, relativamente alla quale è stata esercitata l'opzione per la cessione del credito ai sensi del successivo articolo 121.

Data l'intenzione di cedere l'immobile nel 2024, l'Istante chiede:

- se si determini una plusvalenza imponibile ai sensi dell'articolo 67, comma 1, lettera bbis) del Testo unico delle imposte sui redditi (Tuir) di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, anche se gli interventi agevolabili sono stati effettuati esclusivamente sull'edificio condominiale;

- in caso di risposta affermativa al primo quesito, come deve essere determinata la plusvalenza imponibile, considerato che il 50% dell'immobile è stato acquisito per successione.

La plusvalenza è imponibile solo per la quota relativa alla parte acquisita a titolo oneroso (50%), mentre la parte acquisita per successione è esente da tassazione.

Con la circolare 13 giugno 2024, n. 13/E sono state impartite le istruzioni operative relative all'applicazione delle disposizioni di cui trattasi ed è stato evidenziato che, ai fini dell'emersione della plusvalenza imponibile, non rileva, tra l'altro, «la tipologia d'interventi (trainanti o trainati) effettuati in relazione all'immobile oggetto di cessione; in altri termini, non occorre, ai fini della verifica della sussistenza del presupposto impositivo di cui alla lettera bbis) sopra citata, che sulla singola unità immobiliare siano stati effettuati anche interventi trainati, ma è sufficiente la circostanza che siano stati effettuati interventi ammessi al Superbonus sulle parti comuni dell'edificio di cui fa parte l'unità immobiliare ceduta a titolo oneroso».

Quindi, sono imponibili le plusvalenze originate dalla cessione di immobili sui quali sono stati realizzati interventi agevolati dal Superbonus e terminati da non più di dieci anni, ivi compresi i lavori eseguiti esclusivamente sulle parti comuni degli edifici.

Nella richiamata circolare n. 13/E del 2024, è stato, inoltre, evidenziato che: «Per espressa previsione normativa, sono escluse dall'ambito applicativo della lettera bbis) le plusvalenze derivanti dalla cessione a titolo oneroso degli immobili «acquisiti per successione» […]».

In particolare, va assoggettato a tassazione il 50 per cento della plusvalenza determinata, ai sensi dell'articolo 68, comma 1, del Tuir, quale differenza tra:

- il prezzo complessivo della vendita immobiliare percepito nel periodo d'imposta,

- e il costo d'acquisto a suo tempo sostenuto dal coniuge, aumentato di ogni altro costo inerente all'immobile, opportunamente convertito in euro e rivalutato. Irrilevanti a tal fine saranno le spese sostenute dall'Istante relativamente agli interventi ammessi al Superbonus, in quanto conclusi nel 2023 e quindi entro cinque anni dalla vendita.

Resta ferma la possibilità di applicare, in luogo dell'ordinario regime d'imposizione, l'imposta sostitutiva del 26 per cento, secondo le modalità previste dall'articolo 1, comma 496, della legge 23 dicembre 2005, n. 266 (articolo 1, comma 65, della legge di bilancio 2024).

-

Bonus mobili: è detraibile la rata saldata nel 2025?

Con una FAQ del 7 ottobre si replica ad un quesito di un contribuente che ha acquistato una cucina che al prezzo di euro 6.500 e di cui pagherà solo 4.000 euro nel 2024, in quanto i lavori di ristrutturazione non vengono terminati entro tale scadenza.

Egli chiese se sia possibile portare in detrazione per 10 anni solo tale importo e poi magari nel 2025 i restanti 1.000 euro, oppure se deve pagare l’intero importo di 6.500 euro entro la fine del 2024

Le entrate chiariscono che secondo l’attuale normativa, ossia l'art 16 comma 2 del DL n 63/2013 il bonus mobili ed elettrodomestici spetta per le spese sostenute entro il 31 dicembre 2024.

Per gli acquisti effettuati nel 2024 la detrazione del 50% va calcolata, in ogni caso, su un importo massimo di 5.000 euro.

Pertanto, a meno che non interverranno nuove proroghe, le spese che si sosterranno nel 2025 non potranno essere portate in detrazione.

Si ricorda, infine, che una delle condizioni fondamentali per richiedere il bonus è che l’acquisto dei beni avvenga in data successiva a quella di avvio dei lavori e che non rileva la data in cui termineranno gli interventi di ristrutturazione.

Leggi anche Bonus mobili 2024: guida passo per passo.

-

Omessa asseverazione Sismabonus: regole per la remissione in bonis

Con la Risposta a interpello n 189/2024 l'ADE chiarisce quando si può presentare un'asseverazione per sismabonus omessa, approfittando della remissione in bonis.

La società istante specifica nella sua domanda che, a differenza da quanto previsto dall’articolo 3 del decreto 25 febbraio 2017, non è stata depositata l'asseverazione “Allegato B” né sono stati presentati:

- il modello B1 da parte del direttore dei lavori,

- il modello B2 da parte del collaudatore statico.

I chiarimenti ADE su come rimediare.

Sismabonus e omessa asseverazione: regole per la remissione in bonis

La risposta n. 189 del 1° ottobre 2024, sinteticamente, chiarisce che il contribuente può recuperare il beneficio fiscale del Sismabonus tramite la remissione in bonis, qualora non abbia depositato l'asseverazione nei termini previsti, a condizione che sani la situazione:

- prima della presentazione della dichiarazione dei redditi nella quale deve esercitare il diritto alla prima quota di detrazione

- o prima di esercitare l'opzione per lo sconto in fattura o la cessione del credito.

Come si legge nella Circolare n. 17/E del 26 giugno 2023, «[…] per i titoli abilitativi richiesti a decorrere dal 16 gennaio 2020, l'asseverazione va presentata contestualmente al titolo abilitativo urbanistico, tempestivamente «e comunque prima dell'inizio dei lavori».

Pertanto, in linea di principio un'asseverazione tardiva, in quanto non conforme alle citate disposizioni, non consente l'accesso al Sisma bonus.

Ciononostante, attraverso l'articolo 2ter, comma 1, lett. c) del decreto legge 16 febbraio 2023, n. 11, introdotto dalla sua legge di conversione 11 aprile 2023, n. 38 […] è concessa al contribuente la possibilità di avvalersi della remissione in bonis di cui all'articolo 2, comma 1, del decreto legge 2 marzo 2012, n. 16, convertito, con modificazioni, dalla legge 26 aprile 2012, n. 44, rispetto all'obbligo di presentazione nei termini dell'asseverazione di efficacia degli interventi per la riduzione del rischio sismico, di cui all'articolo 3, comma 3, del decreto del Ministro delle infrastrutture e dei trasporti n. 58 del 28 febbraio 2017, ai fini delle detrazioni fiscali (…)

La società istante intende regolarizzare la propria posizione e beneficiare del Sismabonus nel modello Redditi 2024.

L'Agenzia conferma che è possibile ricorrere alla remissione in bonis per sanare l'omissione, purché non siano già iniziati controlli da parte dell'Amministrazione finanziaria.

Più in dettaglio il contribuente può sanare l'omessa asseverazione per il sismabonus

«[…] sempre che la violazione non sia stata constatata o non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l'autore dell'inadempimento abbia avuto formale conoscenza,[…]»

laddove:

- «a) abbia i requisiti sostanziali richiesti dalle norme di riferimento;

- b) effettui la comunicazione ovvero esegua l'adempimento richiesto entro il termine di presentazione della prima dichiarazione utile [da intendersi, in via eccezionale, «la prima dichiarazione dei redditi nella quale deve essere esercitato il diritto a beneficiare della detrazione della prima quota costante dell'agevolazione» vedi supra, ndr];

- c) versi contestualmente l'importo pari alla misura minima della sanzione stabilita dall'articolo 11, comma 1, del decreto legislativo 18 dicembre 1997, n. 471, secondo le modalità stabilite dall'articolo 17 del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni, esclusa la compensazione ivi prevista»

Omessa asseverazione Sismabonus: come sanare

La remissione in bonis della omessa asseverazione per Sismabonus viene perfezionata con il versamento della sanzione minima prevista dall'articolo 11, comma 1, del Dlgs n. 471/1997 tramite modello F24, senza possibilità di compensazione.

Per quanto riguarda i modelli B1 e B2 anch'essi omessi dal contribuente, l’Agenzia precisa che non sono soggetti a un termine perentorio fiscalmente rilevante e possono essere depositati senza necessità di ricorrere alla remissione in bonis, purché risultino presentati entro il termine per esercitare il diritto alla detrazione nella dichiarazione dei redditi.

Allegati: -

Ft con sconto errate: cosa accade se ritrasmesse allo SdI oltre 12gg

Con Risposta a interpello n 146/2024 le Entrate chiariscono che in presenza di errori su fatture inviate a dicembre 2023, se non si sana l'invio, pur sanando con ravvedimento la vilazione, la fattura non può essere retrodatata al 2023.

Questa è la sintesi della risposta delle entrate, vediamo più dettagli in merito al caso di specie.

Sconto in fattura erroneamente indicato: come sanarlo per il superbonus

L'istante nella sua qualità di condòmino incaricato del «condominio minimo» pone un quesito, concernente la fruizione dell'agevolazione da superbonus con sconto in fattura (di cui all'articolo 119 del decreto legge 19 maggio 2020, n. 34, convertito, con modificazioni, dalla legge 17 luglio 2020).

In particolare, si riferisce che, il 29 dicembre 2023, la ditta BETA, avendo già eseguito lavori per circa il 70% del totale, ha emesso 3 distinte fatture (nn. 70, 71 e 72) che non contemplavano alcun conguaglio in denaro, giacché gli importi dovuti «[…] per accordi contrattualmente assunti con l'impresa appaltatrice, dovevano essere regolati mediante l'applicazione dello sconto ln fattura di cui all'articolo 121 del D.L. 19.05.2020, n.34.».

Tuttavia, «ln sede di avvio delle procedure di asseverazione, […] dopo il 31.12.2023, veniva riscontrato che […] lo ''sconto in fattura'' di cui sopra, non veniva esposto a valle dell'importo complessivo della fattura (IVA inclusa) ma bensì nel corpo della stessa, così ''erroneamente'' neutralizzando gli importi dei singoli interventi ivi riportati».

Ciò posto, l'istante chiede come sanare l'errore al fine di conservare l'agevolazione fiscale nella misura del 110%.

Le Entrate ricordano che in tema di detrazioni è stato «chiarito nella circolare 8 agosto 2020, n. 24/E e nella circolare 22 dicembre 2020, n. 30/E, per le persone fisiche, compresi gli esercenti arti e professioni, e gli enti non commerciali, in applicazione del criterio di cassa, le spese si intendono sostenute alla data dell'effettivo pagamento. In caso di sconto ''integrale'' in fattura (e, dunque, in assenza di un pagamento), occorre fare riferimento alla data di emissione della fattura da parte del fornitore» Va aggiunto, che «la fattura non può considerarsi emessa prima dell'invio allo SdI […]».

Con la recente risposta ad interpello n. 103 del 13 maggio 2024, sono stati forniti chiarimenti in merito alle condizioni al verificarsi delle quali la fattura può considerarsi tempestivamente emessa ai fini dell'agevolazione in argomento. (Leggi anche: Sconto integrale superbonus: detrazione in base alla data di FT).

Ciò detto, esaminando il caso di specie, risulta che la ditta fornitrice ha emesso, il 29 dicembre 2023, tre fatture errate, avendo praticato lo sconto sul solo imponibile, omettendo quindi di addebitare l'IVA in rivalsa.

Con la circolare n. 30/E del 22 dicembre 2020, al punto 5.3.4, è stato specificato che, ai fini dell'applicazione dello sconto in fattura, «per corrispettivo dovuto deve intendersi il valore totale della fattura, al lordo dell'IVA, e l'importo dello sconto non riduce la base imponibile e deve essere espressamente indicato nella fattura emessa a fronte degli interventi eseguiti».

Le successive note di debito (rectius fatture) prodotte per ''rettificare'' le fatture errate, seppur datate 29 dicembre 2023, sono state concretamente trasmesse allo SdI e, quindi, ''emesse'' il 27 marzo 2024, ben oltre il termine di 12 giorni che consentono di dare legittima rilevanza alla data corrispondente all'effettuazione dell'operazione (ossia al pagamento, anche tramite l'equivalente sconto).

A ciò si aggiunga che le nuove fatture replicano pedissequamente le precedenti fatture errate salvo che per l'addebito dell'IVA in rivalsa, poi assorbito anch'esso dallo sconto sicché le prime non sembrano essere state ''stornate'' con una nota di credito ma solo duplicate, in violazione delle norme.

Tralasciando il trattamento sanzionatorio delle violazioni commesse dalla ditta fornitrice:

- errata fatturazione senza esercizio della rivalsa,

- errata liquidazione periodica/annuale dell'IVA,

- documentazione della medesima operazione con più fatture,

che non è oggetto dell'istanza, l'agenzia evidenzia che, considerato che le note di debito (rectius fatture) corrette sono state inviate al SdI, e quindi emesse, il 27 marzo 2024, lo sconto in fattura, ove sussistano gli altri requisiti richiesti dalle norme, sarà applicabile nella misura prevista per il 2024 (70%) e non al 110%.

Si osserva, infine, che, sebbene con l'istituto del ravvedimento operoso, di cui all'articolo 13 del decreto legislativo 18 dicembre 1997, n. 472, il fornitore, una volta rimosse le violazioni, abbia la possibilità di sanare le sanzioni ad esse relative, detta sanatoria, tuttavia, non consentirà di retrodatare l'efficacia delle fatture al fine di fruire dell'agevolazione di cui si discute in misura pari al 110%.

In conclusione, le entrate evidenziano che la soluzione prospettata dall'istante non può essere condivisa e andranno, quindi, modificate, coerentemente con la misura agevolativa effettivamente spettante, l'asseverazione intermedia e la comunicazione della cessione del credito.

Allegati: -

Impianto Fotovoltaico: quando l’energia prodotta è reddito

Il GSE, Gruppo servizi energetici, garantisce lo sviluppo sostenibile dell'Italia, promuove le fonti rinnovabili e l'efficienza energetica.

Occorre sapere che, i proprietari di un impianto fotovoltaico, oltre ad usare energia per autoconsumo posso vederla, se in eccedenza.

A tal proposito, vediamo quando, gli introiti che ne derivano hanno una rilevanza fiscale e quindi vanno dichiarati nel 730 o nel modello redditi.

Impianto fotovoltaico: lo scambio sul posto

Come specificato dallo stesso GSE il servizio di Scambio sul Posto è una particolare forma di autoconsumo in sito che consente di compensare l’energia elettrica prodotta e immessa in rete in un certo momento con quella prelevata e consumata in un momento differente da quello in cui avviene la produzione.

Nello Scambio sul Posto si utilizza quindi il sistema elettrico quale strumento per l’immagazzinamento virtuale dell’energia elettrica prodotta ma non contestualmente autoconsumata.

Condizione necessaria per l’erogazione del servizio è la presenza di impianti per il consumo e per la produzione di energia elettrica sottesi a un unico punto di connessione con la rete pubblica.

Impianto fotovoltaico: il ritiro dedicato

ll Ritiro Dedicato invece è una modalità semplificata a disposizione dei produttori per la commercializzazione dell'energia elettrica prodotta e immessa in rete.

Consiste nella cessione al GSE dell'energia elettrica immessa in rete dagli impianti che vi possono accedere, su richiesta del produttore e in alternativa al libero mercato, secondo principi di semplicità procedurale e applicando condizioni economiche di mercato.

Il GSE corrisponde infatti al produttore un determinato prezzo per ogni kWh immesso in rete.

I ricavi derivanti ai produttori dalla vendita al GSE dell'energia elettrica si sommano quindi a quelli conseguiti dagli eventuali meccanismi di incentivazione a eccezione del caso in cui si applichino prezzi fissi onnicomprensivi, inclusivi dell'incentivo, per il ritiro dell'energia elettrica immessa in rete.

Impianto fotovoltaico: quali introiti vanno indicati nel 730 o nel Modello Redditi

Lo stesso GSE replicando al seguante quesito:

"Come persona fisica o ente non commerciale, titolare di un impianto fino a 20 kW, a quale regime fiscale è sottoposto il contributo dello Scambio sul Posto?

con FAQ del 13 maggio 2024 ha chiarito che nel caso:

- di una persona fisica,

- o di un ente non commerciale,

il contributo in conto scambio non assume rilevanza fiscale, mentre le eccedenze liquidate agli Utenti costituiscono reddito diverso ai sensi dell'articolo 67 del Tuir.

Pertanto, tali redditi andranno indicati nel Modello Unico Persone fisiche nella Sezione 2° del Quadro RL – ALTRI REDDITI e fatti concorrere alla determinazione della base imponibile del soggetto persona fisica o ente non commerciale.

Inoltre, ai fini della dichiarazione dei redditi, viene chiarito che rilava la certificazione delle eccedenze ricevute, da allegare alla dichiarazione. Tale certificazione è scaricabile nella sezione Servizi del portale GSE.

Sempre con FAQ di maggio 2024, relativa al RID o Ritiro Dedicato, si evidenzia che, per le persone fisiche che non svolgono attività di impresa o di lavoro autonomo, è importante distinguere se il servizio di Ritiro dedicato avviene in regime di cessione parziale o totale dell'energia elettrica.

In caso di Ritiro Dedicato con cessione parziale dell'energia, sempreché gli impianti siano di potenza non superiore a 20 kW e asserviti all'abitazione, le somme incassate costituiscono “redditi diversi” di cui all'art. 67 comma 1 lettera i) del TUIR, da dichiarare nella propria dichiarazione dei redditi (modello 730, quadro D – modello Redditi PF quadro RL).

Per contro, indipendentemente dalla potenza degli impianti, nel caso di Ritiro Dedicato con cessione totale dell'energia elettrica, l'attività energetica si considera “attività commerciale abituale” e le somme percepite costituiscono componenti positivi di reddito di impresa; pertanto il soggetto responsabile dell'impianto dovrà ottemperare a tutti gli adempimenti fiscali relativi all'esercizio di un'attività imprenditoriale (apertura partita IVA, fatturazione ecc.)

-

Sconto in Fattura di fine anno: come sanare se scartata dallo Sdi

Con Risposta n 140 del 24 giugno le entrate chiariscono come fare per sanare una fattura di fine anno scartata dallo Sdi e necessaria alla agevolazione superbonus al 110% trattandosi di spese 2023.

L'istante ritiene che «la fattura possa considerarsi comunque trasmessa allo SdI entro il 31 dicembre 2023, con applicazione dell'aliquota del 110 per cento. Nel caso di specie nel quale la trasmissione allo SDI è avvenuta regolarmente entro il 31 dicembre 2023, si ritiene che lo scarto successivo e la nuova emissione non inficino la validità della data di primo invio allo SDI.»

Vediamo se l'agenzia conferma.

Fattura di fine anno scartata dallo Sdi: come sanarla

Nel merito della questione posta, va evidenziato come l'Agenzia delle Entrate abbia recentemente ribadito che una fattura inviata al Sistema di Interscambio (''SdI''), ma dallo stesso scartata, non viene a giuridica esistenza e non può considerarsi emessa.

Tuttavia, «lo scarto non pregiudica di per sé la tempestiva emissione del documento laddove il problema che vi ha dato corso venga corretto nei cinque giorni successivi alla ricezione del messaggio che dà conto dello scarto stesso (restando ovviamente escluse correzioni ripetute che portino al superamento dei termini previsti, in generale, dall'articolo 21 del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 per l'emissione delle fatture). […]Stanti le richiamate indicazioni, deve pertanto ribadirsi il principio in base al quale una fattura inviata allo SdI nei termini di cui all'articolo 21 e ss. del d.P.R. n. 633 del 1972 dallo stesso SdI scartata e nuovamente inviata nei cinque giorni successivi con medesimo numero e data si ha per tempestivamente emessa»,

L'agenzia ha ulteriormente precisato «che laddove l'emissione della fattura per i servizi resi non sia contestuale al pagamento degli stessi (anche tramite riconoscimento dello sconto) e, pertanto, il documento indichi due diverse date [una di effettuazione dell'operazione (ossia di pagamento, anche tramite l'equivalente sconto) ed una successiva di trasmissione allo SdI], laddove la seconda sia rispettosa dei termini di legge (ivi compresi i sopra richiamati cinque giorni dall'eventuale scarto), la fattura risulterà correttamente emessa e lo sconto applicato.

In altre parole, ai fini dell'individuazione del momento di sostenimento della spesa, in ipotesi di opzione per lo ''sconto integrale'' in fattura applicabile secondo le percentuali vigenti in tale momento, è possibile dare rilevanza alla data indicata in fattura, corrispondente all'effettuazione dell'operazione (ossia al pagamento, anche tramite l'equivalente sconto), sempreché la relativa fattura sia stata trasmessa allo SdI nei termini stabiliti dall'articolo 21, comma 4, del d.P.R n. 633 del 1972 (entro 12 giorni), e ricorrano gli ulteriori requisiti formali e sostanziali previsti dalla disciplina del ''Superbonus 110%''.»

Allegati:

Alla luce di quanto sopra, la soluzione ipotizzata dall'istante può essere condivisa. -

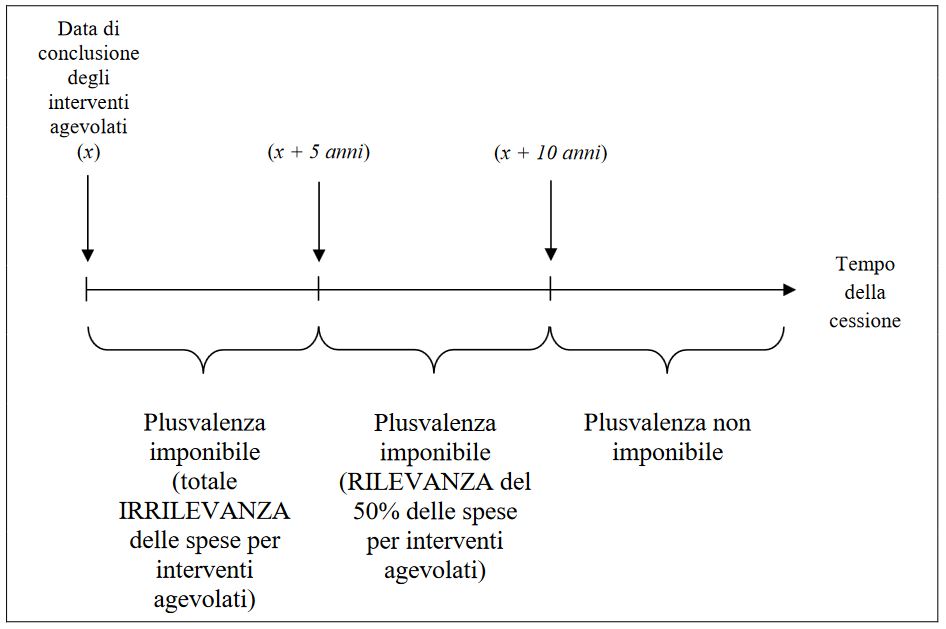

Cessione di immobili interessati dal Superbonus: il trattamento fiscale delle plusvalenze

L'Agenzia delle Entrate con la Circolare n. 13 del 13 giugno 2024 fornisce chiarimenti operativi sulle novità introdotte dalla legge di bilancio 2024 riguardanti la disciplina delle plusvalenze immobiliari derivanti da cessioni di beni interessati da interventi Superbonus (ovvero beni immobili oggetto degli interventi agevolati di cui all’articolo 119 del decreto Rilancio).

Ricordiamo che la legge di bilancio 2024, ha introdotto importanti novità riguardanti la disciplina delle plusvalenze derivanti dalla cessione di immobili interessati da interventi agevolati con il Superbonus, modificando gli articoli 67 e 68 del Testo Unico delle Imposte sui Redditi (TUIR).

Viene introdotta una nuova ipotesi di plusvalenza imponibile per gli immobili che sono stati oggetto di interventi agevolati con il Superbonus.

La plusvalenza è realizzata mediante cessione a titolo oneroso di beni immobili i cui interventi si sono conclusi da non più di 10 anni, e rientra nei "redditi diversi", a meno che non siano conseguite nell'esercizio di arti, professioni, o imprese commerciali.

Sono esclusi gli immobili acquisiti per successione e quelli adibiti ad abitazione principale del cedente o dei suoi familiari per la maggior parte dei dieci anni antecedenti alla cessione.

Le nuove disposizioni si applicano alle cessioni poste in essere a decorrere dal 1° gennaio 2024.

Calcolo della Plusvalenza

La plusvalenza è determinata dalla differenza tra il corrispettivo percepito e il prezzo di acquisto o il costo di costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene medesimo.

Specifici criteri di calcolo sono previsti per gli immobili oggetto di interventi agevolati con il Superbonus:

- Se gli interventi si sono conclusi da non più di cinque anni: non si tiene conto delle spese relative agli interventi agevolati se si è fruito dell'incentivo nella misura del 110% e sono state esercitate le opzioni per lo sconto in fattura o la cessione del credito.

- Se gli interventi si sono conclusi da più di cinque anni: si tiene conto del 50% delle spese relative agli interventi agevolati.

Imposta sostitutiva del 26%

Alle plusvalenze derivanti dalla cessione "infradecennale" di immobili interessati dal Superbonus può essere applicata un'imposta sostitutiva del 26%, secondo le modalità previste dall'articolo 1, comma 496, della legge 23 dicembre 2005, n. 266.

Questa opzione deve essere richiesta dalla parte venditrice al notaio al momento della cessione.

Allegati: