-

Cessioni di immobili agevolati con superbonus: chiarimenti dal Notariato

Il Notariato con lo studio n 15/2024 ha trattato la novità delle cessioni di immobili oggetto di superbonus introdotte dalla Legge di bilancio 2024.

Ricordiamo che la novità prevede che si aggiungono tra i redditi diversi ai sensi del Testo Unico sulle Imposte sui Redditi (TUIR) le plusvalenze realizzate mediante cessione a titolo oneroso di immobili sui quali siano stati realizzati interventi agevolati dal c.d. Superbonus. Alle plusvalenze suddette si può applicare l’imposta sostituiva dell'imposta sul reddito, del 26 per cento.

Le disposizioni sono in vigore per le cessioni poste in essere a decorrere dal 1° gennaio 2024.

Cessioni immobili con superbonus: lo studio n 15/2024 del Notariato

Il corposo documento, cui si rimanda per gli approfondimenti, tratta dell'introduzione nel sistema delle plusvalenze immobiliari della fattispecie impositiva di cui all’art. 67 lett. b-bis) del Tuir, che come sottolineato dai notai sta creando numerose problematiche di interpretazione non risultando chiaramente indicata quale sia la tipologia di interventi che possono costituirne i presupposti impositivi.

Con lo studio in oggetto, si è cercato di risolvere la questione muovendo dalla considerazione iniziale che il legislatore abbia voluto colpire il mercato delle abitazioni diverse da quella principale che vengano cedute a titolo oneroso dopo essere state “ristrutturate” avvalendosi dei benefici fiscali del Superbonus.

I Notai, invitano ad un utilizzo prudente del contributo fornito dallo studio 15/2024 viste le varie e differenti situazioni che possono emergere in chiave fiscale.

Sinteticamente i Notai arrivano a sostenere che gli interventi, risultanti dall’elenco di cui all’art. 119 DL n.34/2020, che possono rilevare in termini di imponibilità della plusvalenza, potrebbero essere soltanto quelli che siano stati eseguiti direttamente sul bene oggetto di vendita (e non anche sulle parti comuni del fabbricato di cui la stessa unità immobiliare faccia parte) e che abbiano fruito dell’incentivo massimo del 110%.

Lo studio inoltre ha provato ad individuare le argomentazioni che consentano di limitare il campo di applicazione della novella solo agli interventi edilizi di cui all’art. 3 lett. b), c) e d) del dPR n.380 del 2001.

Cessioni immobili con superbonus: riepilogo delle novità 2024

Nel dettaglio, con le norme introdotte, si modifica l’articolo 67, comma 1, del TUIR mediante l’aggiunta della lettera b-bis la quale include tra i redditi diversi le plusvalenze realizzate mediante cessione a titolo oneroso di beni immobili, in relazione ai quali il cedente o gli altri aventi diritto abbiano eseguito gli interventi agevolati dal c.d. Superbonus di cui all’articolo 119 del decreto-legge n. 34 del 2020, convertito, con modificazioni, dalla legge n. 77 del 2020, che si siano conclusi da non più di dieci anni all’atto della cessione, esclusi gli immobili acquisiti per successione e quelli che siano stati adibiti ad abitazione principale del cedente o dei suoi familiari per la maggior parte dei dieci anni antecedenti alla cessione o, qualora tra la data di acquisto o di costruzione e la cessione sia decorso un periodo inferiore a dieci anni, per la maggior parte di tale periodo.

Di conseguenza, viene disposto che, quanto previsto dall’articolo 67, comma 1, lettera b), del TUIR, secondo cui costituiscono plusvalenze imponibili quelle derivanti dalle cessioni di beni immobili acquistati o costruiti da non più di cinque anni, si applica solo alle ipotesi diverse da quelle riconducibili alla lettera b-bis) del menzionato articolo 67.

Inoltre, si modifica l’articolo 68, comma 1, del TUIR prevedendo che la plusvalenza di cui sopra è determinata dalla differenza tra il corrispettivo percepito nel periodo d’imposta e il prezzo d’acquisto o il costo di costruzione del bene ceduto, aumentato di ogni altro costo inerente al bene medesimo e, in presenza di immobili acquisiti per donazione, si assume come prezzo di acquisto o costo di costruzione quello sostenuto dal donante.

Infine si prevede che alle plusvalenze introdotte può applicarsi l’imposta, sostituiva dell'imposta sul reddito, del 26 per cento, come previsto dall’articolo 1, comma 496, della legge finanziaria 2006 (legge n. 266 del 2005) nel caso di caso di cessioni a titolo oneroso di beni immobili acquistati o costruiti da non più di cinque anni

Le disposizioni sopra illustrate si applicano alle cessioni poste in essere a decorrere dal 1° gennaio 2024.

-

Bonus barriere architettoniche: come indicarlo nel 730/2024

Avviata la campagna dichiarativa 2024 anno di imposta 2023 le Entrate hanno pubblicato tutti i relativi modelli, tra i quali il Modello 730/2024.

Il Quadro E del modello accoglie gli oneri e le spese tra le quali vanno indicate anche quelle per la rimozione per le barriere architettoniche, vediamo tutte le regole di quest'anno, viste le novità del Dl salva spese che ha ridimensionato anche il bonus in oggetto.

Bonus eliminazione barriere architettoniche: le novità 2023 nel modello 2024

Per le spese sostenute dal 1° gennaio 2022, per la realizzazione di interventi direttamente finalizzati al superamento e

all’eliminazione di barriere architettoniche in edifici già esistenti, spetta una detrazione dall’imposta lorda, da ripartire

in 5 rate, nella misura del 75% del limite di spesa calcolato in funzione del numero delle unità immobiliari di cui l’edificio è composto.Per usufruire dell’agevolazione, gli interventi devono rispettare i requisiti previsti dal decreto del Ministro dei lavori pubblici n. 236 del 14 giugno 1989.

Attenzione dal 30 dicembre 2023 (data di pubbicazione ni GU del DL salva spese poi convertito in legge con novità anche per le barriere architettoniche) il rispetto dei requisiti deve risultare da apposita asseverazione rilasciata da tecnici abilitati.

Fino al 29 dicembre 2023, salvo che ricorrano specifiche condizioni di seguito elencate, la detrazione spetta anche per gli interventi di automazione degli impianti degli edifici e delle singole unità immobiliari funzionali ad abbattere le barriere architettoniche nonché, in caso di sostituzione dell’impianto, per le spese relative allo smaltimento e alla bonifica dei materiali e dell’impianto sostituito.

Qualora le spese sostenute nel 2023, rappresentino una prosecuzione di interventi già iniziati in anni precedenti per le quali spetta la detrazione al 110%, fermi restando tutti i requisiti richiesti per l’applicazione di tale agevolazione, il contribuente può scegliere se continuare a fruire del Superbonus nel limite di spesa di 96.000 euro, comprensivo anche delle spesesostenute nel 2022 per il medesimo intervento, oppure fruire della nuova detrazione nella misura del 75 per cento delle spese sostenute e comunque nei limiti di spesa previsti dalla norma.

Per le spese sostenute dal 30 dicembre 2023 la detrazione spetta per gli interventi volti all’eliminazione delle barriere architettoniche in edifici già esistenti e aventi ad oggetto esclusivamente scale, rampe e l’installazione di ascensori, servoscala e piattaforme elevatrici, salvo che entro il 29 dicembre 2023:- risulti presentata la richiesta del titolo abilitativo, ove necessario;

- per gli interventi per i quali non è prevista la presentazione di un titolo abilitativo, siano già iniziati i lavori oppure, nel caso in cui i lavori non siano ancora iniziati, sia già stato stipulato un accordo vincolante tra le parti per la fornitura dei beni e dei servizi oggetto dei lavori e sia stato versato un acconto sul prezzo.

Modello 730/2024: bonus barriere architettoniche

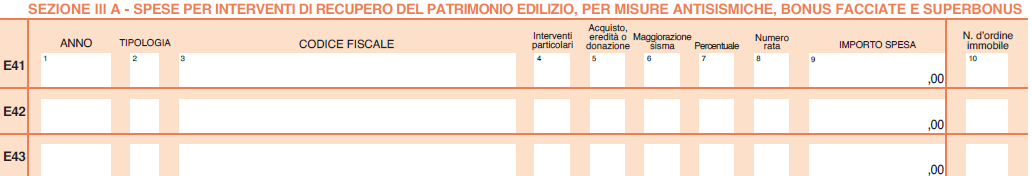

Le persone fisiche beneficiarie dell’agevolazione che intendano fruirne direttamente in dichiarazione dei redditi devono compilare la sezione III.A del quadro E del modello 730/2024, riservato alle “Spese per interventi di recupero del patrimonio edilizio, per misure antisismiche, bonus facciate e superbonus”.

In dettaglio, occorre utilizzare i seguenti codici:

- "20" per le spese sostenute dal 1° gennaio 2021 al 31 dicembre 2023 per interventi di eliminazione delle barriere architettoniche previsti dall’articolo 16-bis, comma 1, lettera e), del testo unico di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, anche ove effettuati in favore di persone di età superiore a sessantacinque anni, a condizione che siano eseguiti congiuntamente ad almeno uno degli interventi trainanti Superbonus (codici 30, 31, 32 e 33 della sezione IV-Spese per interventi finalizzati al risparmio energetico) o, per le spese sostenute dal 1° giugno 2021, per interventi Sismabonus (codici da 5 a 11). Qualora l’edificio sia sottoposto ad almeno uno dei vincoli previsti dal codice dei beni culturali e del paesaggio, di cui al decreto legislativo 22 gennaio 2004, n. 42, o gli interventi di cui ai codici 30, 31, 32 e 33 della sezione IV-Spese per interventi finalizzati al risparmio energetico siano vietati da regolamenti edilizi, urbanistici e ambientali, la detrazione si applica anche se gli interventi di eliminazione delle barriere architettoniche non sono eseguiti congiuntamente ad almeno uno degli interventi di cui ai codici 30, 31, 32 e 33, fermi restando i requisiti di cui al comma 3 dell’art. 119 del decreto-legge 19 maggio 2020, n. 34;

- ‘21’ spese sostenute dal 1° gennaio 2022 al 31 dicembre 2023 per la realizzazione di interventi direttamente finalizzati al superamento e all’eliminazione di barriere architettoniche in edifici già esistenti. La detrazione spetta nella misura del 75 % delle spese sostenute nel limite di euro 50.000 per gli interventi effettuati su edifici unifamiliari o su unità immobiliari situate all’interno di edifici plurifamiliari che siano funzionalmente indipendenti e dispongano di uno o più accessi autonomi dall’esterno. Per le spese sostenute dal 30 dicembre 2023 la detrazione spetta per gli interventi volti all’eliminazione delle barriere architettoniche in edifici già esistenti e aventi ad oggetto esclusivamente scale, rampe e l’installazione di ascensori, servoscala e piattaforme elevatrici;

- ‘22’ spese sostenute dal 1° gennaio 2022 al 31 dicembre 2023 per la realizzazione di interventi direttamente finalizzati al superamento e all’eliminazione di barriere architettoniche in edifici già esistenti. La detrazione spetta nella misura del 75 % delle spese sostenute nel limite di euro 40.000 moltiplicati per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti da 2 a 8 unità immobiliari oppure euro 30.000, moltiplicati per il numero delle unità immobiliari che compongono l’edificio, per gli edifici composti da più di 8 unità immobiliari. Per le spese sostenute dal 30 dicembre 2023 la detrazione spetta per gli interventi volti all’eliminazione delle barriere architettoniche in edifici già esistenti e aventi ad oggetto esclusivamente scale, rampe e l’installazione di ascensori, servoscala e piattaformeelevatrici

-

Bonifico parlante errato: spetta la detrazione per riqualificazione energetica?

Con una FAQ del 6 dicembre le Entrate replicano ad un dubbio di un contribuente il quale ha sostenuto spese per la riqualificazione energetica ed ha commesso un errore nella indicaizone della norma nel bonifico parlante.

Spetta ugualmente la detrazione? Vediamo la risposta delle entrate.

Detrazione per spese di riqualificazione energetica: spetta con bonifico parlante errato?

Nel dettaglio il contribuente domandava se:

- avendo sostenuto nel 2023 ho sostenuto spese di riqualificazione energetica nell’ambito di una ristrutturazione edilizia della mia prima casa;

- nel bonifico parlante per agevolazioni fiscali ha indicato “L449 Art. 16bis DPR 917/1986 (L449) Ristrutturazione edilizia”, anziché “L296 Legge 296/06 Riqualificazione energetica”;

nella dichiarazione dei redditi 2024, si possa detrarre ugualmente queste spese come riqualificazione energetica e quindi al 65%.

Le Entrate replicano che, per gli interventi di riqualificazione energetica degli edifici, analogamente a quanto previsto per i lavori di recupero del patrimonio edilizio, le banche o Poste Italiane SPA devono operare sui pagamenti effettuati una ritenuta d’acconto, attualmente pari all’8%, a carico di chi beneficia del pagamento.

A tal fine sono stati predisposti bonifici a ciò dedicati da cui deve risultare la causale del versamento, il codice fiscale del beneficiario della detrazione e il numero di partita Iva o il codice fiscale del soggetto a favore del quale viene effettuato il bonifico.

L'Agenzia delle entrate ha prcisato da ultimo con la circolare n 1772023 che nel caso in cui, per mero errore materiale, sia stato riportato il riferimento normativo della detrazione per interventi di recupero del patrimonio edilizio, anziché quello alla legge n. 296/2006, l’agevolazione può comunque essere riconosciuta senza necessità di ulteriori adempimenti da parte del contribuente.

Pertanto, in presenza di tutte le altre condizioni e dei requisiti richiesti dalla normativa che prevede la detrazione del 65% delle spese sostenute, la risposta al quesito è affermativa. -

Remissione in bonis cessioni bonus edilizi: termine ultimo il 30.11

Scade il 30 novembre la possibilità di usufruire della remissione in bonis per quei soggetti che non hanno effettuato, entro la scadenza del 31 marzo 2023, la comunicazione della cessione del credito d’imposta per le spese sostenute nel 2022 in relazione al superbonus e alle altre agevolazioni edilizie.

Ricordiamo che con la Circolare n. 27 del 7 settembre le Entrate hanno pubblicato chiarimenti con riferimento alle novità introdotte dal Decreto Cessioni pur valendo, per quanto compatibili, tutti i chiarimenti già resi in argomento con le precedenti circolari 27 maggio 2022, n. 19/E, 6 ottobre 2022, n. 33/E, 13 giugno 2023, n. 13/E, 26 giugno 2023, n. 17/E.

La Circolare n 27/2023, a parte il riepilogo delle novità introdotte dal Decreto Blocca Cessioni con relative conferme di chiarimenti, ne fornisce sul tema della Remissione in bonis.

Remissione in bonis cessioni: 250 euro ogni omessa comunicazione

Nel caso in cui il contribuente intenda avvalersi dell’opzione di cessione o sconto in fattura, quando la relativa comunicazione di opzione non sia stata presentata entro il 31 marzo 2023, poiché a tale data non risultava ancora concluso il contratto di cessione del credito con uno dei soggetti qualificati indicati dalla norma, è possibile avvalersi entro il 30.11 della remissione in bonis.

A tal fine, per le spese sostenute nel 2022 e per le rate residue non fruite riferite alle spese sostenute nel 2020 e 2021, il contribuente può avvalersi della remissione in bonis inviando la comunicazione entro il termine di presentazione della prima dichiarazione utile, ossia il 30 novembre 2023.

La circolare in oggetto precisa che la somma di 250 euro da versare come sanzione è dovuta per sanare ciascun inadempimento del contribuente.Ne deriva, pertanto, che il contribuente deve versare un importo pari a 250,00 euro per ciascuna Comunicazione di cessione del credito non effettuata nel termine del 31 marzo 2023.

Qualora il contribuente abbia inviato diverse Comunicazioni di cessione del credito oltre il termine del 31 marzo 2023, versando un unico importo di 250 euro, in luogo del versamento di 250 euro per ciascuna comunicazione tardiva, ai fini del perfezionamento della remissione in bonis, il versamento delle ulteriori somme dovute può avvenire anche successivamente alla presentazione delle Comunicazioni, purché lo stesso avvenga entro la predetta data del 30 novembre 2023, sempreché, come detto, sussistano i presupposti sostanziali per godere delle agevolazioni richieste.

Le condizioni previste dalla norma per considerare perfezionata la remissione in bonis (rimozione dell’errore od omissione e versamento della somma pari a 250 euro per ciascun errore/omissione rimosso) devono, infatti, realizzarsi al più tardi entro il termine del 30 novembre 2023, sempre che la violazione non sia stata constatata dall’Amministrazione finanziaria o non siano iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento delle quali l’autore dell’inadempimento abbia avuto formale conoscenza.

Leggi anche: Bonus edilizi 2022: la comunicazione di cessione al 30.11.03 con remissione in bonis

Decreto blocca cessioni: riepilogo delle Entrate

Sinteticamente, la circolare ricorda che il decreto-legge 16 febbraio 2023, n. 11 (Decreto Cessioni), convertito, con modificazioni, dalla legge 11 aprile 2023, n. 38, ha introdotto modifiche all’articolo 121 del decreto-legge 19 maggio 2020, n. 34 (di seguito Decreto Rilancio), convertito, con modificazioni, dalla legge 17 luglio 2020, n. 77 (di seguito articolo 121)«Opzione per la cessione o per lo sconto in luogo delle detrazioni fiscali», al fine di ridefinire l’ambito applicativo della suddetta disciplina e delineare un nuovo perimetro di responsabilità del cessionario del credito d’imposta.

Nel dettaglio:

- a decorrere dal 17 febbraio 2023 non è più possibile optare per la cessione o lo sconto sul corrispettivo di cui all’art. 121 del DL 34/2020 per il superbonus e tutte le agevolazioni elencate dal comma 2 dell’art. 121 per le quali è possibile aderire all’opzione

- le deroghe previste al divieto suddetto di cessione riguardano:

- gli interventi per i quali, alla data del 17 febbraio 2023, risultano già presentati i titoli edilizi abilitativi,

- gli interventi volti all’eliminazione di barriere architettoniche che danno diritto alla detrazione del 75%,

- gli interventi effettuati dalle ONLUS, ODV, APS, cooperative e IACP.

Si ricorda che è possibile ancora optare per cessione/sconto in in relazione alle spese sostenute entro il 31 dicembre 2025 per il superbonus se, in data anteriore al 17 febbraio 2023:

- risulti presentata la CILA per interventi diversi da quelli effettuati dai condomini,

- risulti adottata la delibera assembleare di approvazione dei lavori e risulti presentata la CILA per gli interventi effettuati dai condomini,

- risulti presentata l’istanza per l’acquisizione del titolo abilitativo per gli interventi comportanti la demolizione e la ricostruzione degli edifici.

Ai fini dell’opzione, analogamente a quanto chiarito con la circ. Agenzia delle Entrate n. 13/2023 viene ribadito che l’unico titolo abilitativo rilevante è la CILAS.

-

Piattaforma cessione crediti: nuove istruzioni delle Entrate

Le Entrate hanno pubblicato la nuova guida aggiornata a novembre 2023 sulla Piattaforma cessione crediti.

Ricordiamo che per determinate tipologie di spese per interventi edilizi vi è la possibilità di usufruire, in alternativa alla detrazione:

- di un contributo, sotto forma di sconto sul corrispettivo dovuto, di importo non superiore al corrispettivo stesso, anticipato dal fornitore di beni e servizi relativi agli interventi agevolati;

- la possibilità di cedere ad altri soggetti il credito d’imposta spettante.

Chi riceve il credito ha, a sua volta, facoltà di cederlo ulteriormente, secondo le disposizioni in vigore al momento della cessione, oppure può utilizzarlo in compensazione nel modello F24.

Per sfruttare tali possibilità è necessario che l’interessato lo comunichi all’Agenzia delle entrate, mediante l’invio telematico di un apposito modello nel quale esercitare l’opzione per lo sconto o la cessione.

Per gestire al meglio le ulteriori cessioni di questi crediti, l’Agenzia delle entrate ha messo a punto un’apposita procedura web, denominata “Piattaforma Cessione Crediti”, nella quale far confluire tutti i vari passaggi dei crediti d’imposta “cedibili” a terzi.Piattaforma cessione crediti: per quali crediti funziona

Attualmente, attraverso la piattaforma possono essere comunicate le cessioni:

- dei cosiddetti “bonus edilizi”, cioè dei crediti relativi alle detrazioni per lavori edilizi ( Superbonus, Ecobonus, Sismabonus, bonus facciate, colonnine di ricarica, ristrutturazioni ed eliminazione delle barriere architettoniche) per le quali i beneficiari hanno già optato per la cessione del credito o per lo sconto in fattura, di cui sono titolari i cessionari e i fornitori che hanno applicato gli sconti,

- del “Tax credit vacanze”, di cui sono titolari le strutture ricettive, le agenzie di viaggio e i tour operator, a seguito dell’applicazione degli sconti ai propri clienti (articolo 176 del decreto-legge n. 34 del 2020),

- del credito d’imposta ACE (articolo 19, comma 3, del decreto-legge n. 73 del 25 maggio 2021),

- dei crediti d’imposta riconosciuti in relazione all’acquisto di prodotti energetici (energia elettrica, gas naturale, carburanti).

Attenzione al fatto che la presenza dei crediti sulla piattaforma non significa che i crediti stessi siano stati certificati dall’Agenzia come certi, liquidi ed esigibili.

L’Agenzia si riserva di controllare in capo al titolare originario del credito o della detrazione l’esistenza dei relativi presupposti.

Piattaforma cessione crediti: come è composta

Per entrare nella piattaforma, la prima operazione da compiere è accedere, dalla home page del sito dell’Agenzia delle entrate, all’ Area riservata.

Per accedere occorre essere in possesso di una identità definita nell’ambito del Sistema pubblico di Identità Digitale (SPID, CIE o CNS)La piattaforma è composta dalle seguenti funzioni, accessibili dalla home page:

- Monitoraggio crediti,

- Cessione crediti,

- Accettazione crediti/sconti,

- Gestione F24,

- Ulteriore rateazione,

- Lista movimenti

L'area cessione crediti della piattaforma consente di visualizzare i crediti ricevuti (per i quali, se necessario, è stata accettata la cessione), che possono quindi essere ulteriormente ceduti, secondo le disposizioni vigenti.

I crediti sono raggruppati in base alle opzioni di cedibilità, ossia:- “Cedibile a chiunque e poi due volte a soggetti qualificati”. Questi crediti possono essere ceduti una sola volta a chiunque e poi possono circolare solo tra soggetti qualificati. I soggetti qualificati sono:

- a) banche e intermediari finanziari iscritti all’albo previsto dall’articolo 106 del testo unico delle leggi in materia bancaria e creditizia, di cui al decreto legislativo n. 385/1993

- b) società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del predetto testo unico

c) imprese di assicurazione autorizzate ad operare in Italia ai sensi del decreto legislativo n. 209/2005. Gli elenchi di questi soggetti sono pubblicati negli appositi albi consultabili sui siti internet della Banca d’Italia e dell’IVASS.

- “Cedibile due volte a soggetti qualificati”

- “Cedibile una volta a soggetti qualificati”

- “Cedibile più volte a chiunque”, cioè che non hanno limitazioni con riferimento al numero di cessioni e ai soggetti a cui possono essere ceduti

- “Cedibile una volta a chiunque”, cioè che non hanno limitazioni con riferimento ai soggetti a cui possono essere ceduti, ma una sola volta

- “Cedibile solo ai propri correntisti (non consumatori) da banche”. Si tratta dei crediti detenuti dalle banche e dalle società appartenenti a un gruppo bancario iscritto all’albo di cui all’articolo 64 del decreto legislativo n. 385/1993, che possono essere ceduti a soggetti diversi dai consumatori o utenti, come definiti dall’articolo 3, comma 1, lettera a), del codice del consumo (decreto legislativo n. 206/2005), che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo, senza facoltà di ulteriore cessione.

- “Non cedibile”, che non possono essere oggetto di ulteriori cessioni.

Indipendentemente dalla categoria di appartenenza, per i crediti cedibili alle banche e alle società appartenenti a un gruppo bancario iscritto all'albo di cui all'articolo 64 del decreto legislativo n. 385/1993 è sempre consentita la cessione a favore di soggetti diversi dai consumatori o utenti, come definiti dall’articolo 3, comma 1, lettera a) del codice del consumo (decreto legislativo n. 206/2005), che abbiano stipulato un contratto di conto corrente con la banca stessa, ovvero con la banca capogruppo, senza facoltà di ulteriore cessione.

I crediti non cedibili, ovviamente, non sono visualizzati.

Se i crediti cedibili sono particolarmente numerosi, viene visualizzato un prospetto di riepilogo per consentire all’utente, attraverso selezioni successive, di individuare i crediti che intende cedere.Altrimenti, la piattaforma visualizza direttamente i crediti cedibili.

-

Cessione crediti edilizi Partecipate regionali: la Puglia approva la sua legge

Approvata il 16 ottobre la legge regionaledella Puglia che replica il modello lanciato dalla Basilicata sulla cessione crediti edilizi alle partecipate e sblocca crediti incagliati.

È stato votato a maggioranza un testo che riprende le linee di quanto hanno già fatto Basilicata, Lazio e Piemonte.

Secondo la presidente dell’Ance, Federica Brancaccio, potrebbe essere "una boccata di ossigeno per le imprese. Anche in questo caso però il tempo è nemico-amico, a seconda di come si riesce a metterla in piedi".

La Regione Puglia coinvolge le sue società partecipate fuori dal perimetro della pubblica amministrazione, quali Aeroporti di Puglia e Acquedotto pugliese.

Si prevede che la Regione si impegni "per promuovere la circolazione dei crediti fiscali tramite l’acquisizione, da parte degli enti pubblici regionali e delle società controllate dalla Regione", non inclusi negli elenchi Istat.

Ricordiamo che già il Lazio aveva aperto agli acquisti dei crediti edilizi dalle partecipate con il via libera del Consiglio regionale.

Nel dettaglio lo scorso 27 settembre anche la Regione Lazio ha approvato in Consiglio una proposta di legge che va esattamente nella stessa direzione della Basilicata.

Si vuole creare uno strumento compatibile con il divieto di cessione alla PA, con l’obiettivo di coinvolgere soggetti che non siano compresi nel perimetro della pubblica amministrazione.

La Regione Lazio nella sua nuova legge stabilisce che gli enti pubblici economici regionali «aventi natura di enti strumentali controllati dalla Regione, nonché le società da essa controllate», non compresi nell’elenco della PA, «assumono un ruolo attivo nella circolazione dei crediti fiscali».

Cessione crediti edilizi a partecipate regionali: via libera del Governo

Durante il Cdm n. 50 tenutosi il 18 settembre, il Governo non avevava impugnato, tra le altre, la Legge regionale della Basilicata aprendo la possibilità alle cessioni dei crediti da bonus edilizi alle partecipare regionali.

Ricordiamo che si tratta della Legge Regionale n 20 del 16 luglio 2023 rubricata Circolazione dei crediti fiscali per efficientamento energetico del patrimonio edilizio.

La decisione del Governo era molto attesa visti i crediti incagliati e vista la possibilità di sblocco con leggi regionali preannunciata con la legge in oggetto.

Ricordiamo infatti che, in agosto una nota dell’Ufficio legislativo delle Finanze aveva sottolineato di non avere osservazioni sul piano della legittimità costituzionale della legge della Regione Basilicata.

Inoltre, il presidente della regione Vito Bardi spiegava che, visto il parere positivo del MEF, era necessario "attivare una convenzione con le entrate" per procedere in fretta.

Cessione crediti edilizi a partecipate regionali: la Legge della Basilicata

La legge della Basilicata fissa un principio, compatibile con il divieto di cessione introdotto dal decreto n 11/2023, a soggetti che rientrano nel perimetro della PA.

Con il comma 2 dell'art 1 prevede che "Nel perseguimento degli obiettivi di cui al comma 1, la Regione Basilicata e gli enti pubblici economici regionali e/o società partecipate da essa controllati, “non inclusi, ai sensi del Decreto Legge 16 febbraio 2023, n. 11, nell’elenco delle amministrazioni pubbliche inserite nel conto economico consolidato individuate ai sensi dell’articolo 1, comma 3, della legge 31 dicembre 2009 n. 196 e ss.mm.ii. (Legge di contabilità e finanza pubblica)”, assumono un ruolo attivo nella circolazione dei crediti fiscali derivanti da interventi di cui all'art. 119 del Decreto Legge 19 maggio 2020, n. 34 come specificati all’articolo 121, comma 2, lettere da a) ad f), effettuati da imprese aventi sede legale ed operativa sul territorio regionale e in riferimento ad immobili ubicati sul medesimo territorio"

La Regione, ai sensi del successivo comma c dell'art 2 "promuove l'acquisto dei crediti, attraverso i suoi enti pubblici economici regionali e/o società partecipate da essa controllati non inclusi nell’elenco di cui all’art. 1, comma 2, della legge 31 dicembre 2009, n. 196 (Legge di contabilità e finanza pubblica) anche per un loro utilizzo diretto in compensazione nei limiti della capienza fiscale e contributiva propria."

Alla luce di quanto detto, si dovrebbe verosimilmente prevedere, dopo la non impugnazione della legge da parte del Governo, che in Basilicata andrà avanti il lavoro per rendere operativa la misura.

Visto infine il "nulla osta" del Governo, si presume che nelle altre Regioni questo modello potrebbe essere replicato, attraverso proposte simili.

La prima a muoversi in questa direzione è stata la Ragione Puglia e oltre alla Basilicata, si apprende che si stanno aggiungendo anche altre regioni quali: la Campania e il Lazio.

-

Compensazione Crediti tracciabili: dal 5 ottobre possibile annullare l’opzione

Con Provvedimento n 332687 del 22 settembre le Entrate disciplinano le regole annullamento dell’opzione per l’utilizzo in compensazione tramite modello F24 dei crediti tracciabili

Nel dettaglio, i cessionari dei crediti di imposta a cui è attribuito un codice identificativo univoco (c.d. crediti tracciabili), di cui ai provvedimenti del Direttore dell’Agenzia delle entrate prot. n. 35873 del 3 febbraio 2022 e prot. n. 253445 del 30 giugno 2022, che hanno optato per la fruizione in compensazione del credito ai sensi dell’articolo 17 del decreto legislativo n. 241 del 1997, possono chiedere l’annullamento di tale opzione per l’intero importo di una o più rate.

La richiesta deve essere effettuata tramite la “Piattaforma cessione crediti” direttamente da parte del fornitore o del cessionario titolare dei crediti, utilizzando l’apposita funzionalità che disponibile a decorrere dal 5 ottobre 2023.

L’accoglimento della richiesta di annullamento determina la riduzione dell’ammontare dei crediti fruibili per i quali era stata comunicata l’opzione per l’utilizzo tramite modello F24, con la conseguente riattivazione della facoltà di cessione delle relative rate.

Pertanto, la richiesta verrà respinta limitatamente alle rate per le quali non risulti disponibile un credito fruibile sufficiente per lo stesso codice tributo e anno di riferimento.

Ricordiamo che il provvedimento del Direttore dell’Agenzia prot. n. 35873 del 3 febbraio 2022, come modificato dal successivo provvedimento prot. n. 253445 del 30 giugno 2022, ha previsto l’obbligo di comunicare l’opzione per la fruizione in compensazione dei crediti tracciabili ai sensi dell’articolo 17 del decreto legislativo n. 241 del 1997, in luogo dell’ulteriore cessione dei crediti stessi, dal 5 ottobre è quindi possibile annullare la richiesta.

Lo stesso provvedimento ha inoltre previsto le regole per l'annullamento della comunicazione di ripartizione in dieci rate annuali dei crediti residui derivanti dalla cessione o dallo sconto in fattura relativi alle detrazioni spettanti per taluni interventi edilizi ai sensi dell’articolo 9, comma 4, del decreto-legge 18 novembre 2022, n. 176.

Nel dettaglio, la comunicazione di ripartizione in dieci rate annuali dei crediti residui derivanti dalla cessione o dallo sconto in fattura, effettuata ai sensi del Provvedimento. n. 132123 del 18 aprile 2023, può essere annullata su richiesta del titolare dei crediti. Leggi Superbonus in 10 anni: possibile annullare la richiesta per approfondire.