-

Detrazione premi assicurativi sul modello 730 del 2022 per l’anno 2021

Le spese sostenute per premi assicurativi non sono tutte detraibili; sono detraibili solo alcune specifiche situazioni assicurate, espressamente individuate dal Legislatore, a determinate condizioni e con alcuni limiti.

Sono detraibili, nella misura del 19%, i seguenti premi assicurativi:

- per assicurazioni sulla vita e contro gli infortuni;

- per assicurazioni a tutela di persone con disabilità grave;

- per assicurazioni per rischio di non autosufficienza;

- per assicurazioni per il rischio di eventi calamitosi;

- per assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione.

In linea generale le spese sostenute per premi assicurativi, quelli elencati, sono detraibili nella misura del 19% se sostenute dal contribuente, con modalità tracciate (bonifico, bancomat, carta di credit, altro), per se stesso o per un familiare fiscalmente a carico nell’anno d’imposta 2021.

A partire dal 2020 la misura delle detrazioni di imposta per queste spese, come prevista dal Legislatore, è usufruibile in misura piena se il contribuente percepisce un reddito complessivo fino a 120 mila euro; è da ragguagliare in modo proporzionale per i redditi che arrivano fino 240 mila euro, limite reddituale oltre il quale tali spese diventano indetraibili.

Anche i redditi da cedolare secca rientrano nel suddetto limite.

Entrando nello specifico delle singole detrazioni, è possibile puntualizzare alcune questioni operative, come specificato sulle istruzioni del modello 730 del 2022 per l’anno fiscale 2021:

- assicurazioni sulla vita e contro gli infortuni: sono detraibili le spese sostenute per contratti stipulati dal 2001 per polizze assicurative aventi ad oggetto il rischio di morte, di invalidità permanente non inferiore al 5%, da qualunque causa derivante, fino all’importo di 530 euro;

- assicurazioni a tutela di persone con disabilità grave: interessa le persone con disabilità grave accertata dalle Aziende sanitarie locali tramite le commissioni mediche, mentre l’ammontare corrisposto non deve complessivamente superare l’importo di 750 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente;

- assicurazioni per rischio di non autosufficienza: la detrazione (che spetta solo se l’assicurazione non può recedere dal contratto) riguarda i premi versati per le assicurazioni con oggetto il rischio di non autosufficienza nel compimento degli atti della vita quotidiana, e l’importo dei premi non deve complessivamente superare l’importo di 1.291,14 euro, al netto dei premi per le assicurazioni aventi per oggetto il rischio di morte o di invalidità permanente e la tutela di delle persone con disabilità grave;

- assicurazioni per il rischio di eventi calamitosi: riguarda le polizze stipulate dal 2018 relative a immobili ad uso abitativo;

- assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione: (detrazione prevista nel contesto agevolativo del cosiddetto Superbonus 110%) sono esclusi gli edifici ubicati nella zona sismica 4.

Condizione necessaria per poter usufruire di tali detrazioni d’imposta è la loro esposizione in sede di Dichiarazione annuale dei redditi.

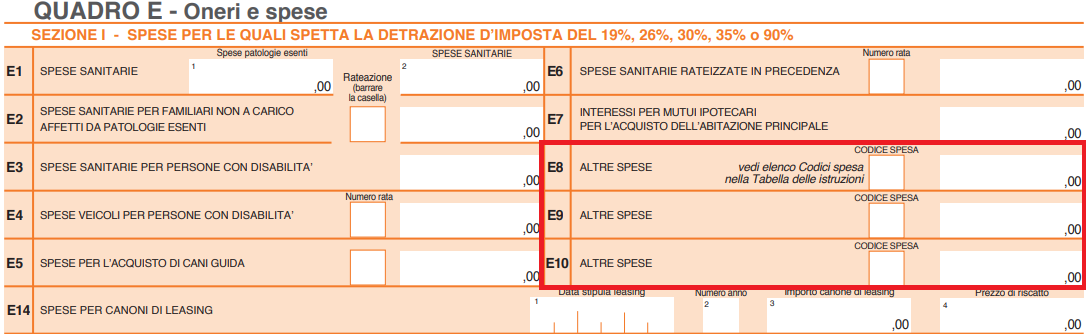

In relazione ai contribuenti che possono presentare il modello 730 del 2022, per l’anno d’imposta 2021, l’esposizione delle spese sostenute si effettua attraverso la compilazione dei righi E8 – E9 – E10 “Altre spese” sul Quadro E “Oneri e spese”, sezione 1 “Spese per le quali spetta la detrazione d’imposta del 19% 26% 30% 35% o 90%”.

La compilazione dei righi E8 – E9 – E10 è molto semplice e si configura nell’indicazione della spesa sostenuta (importo arrotondato all’unità di euro) accompagnato dal “codice spesa”, necessario per riconoscere la detrazione in questione.

I codici spesa delle detrazioni per premi assicurativi sono:

- per assicurazioni sulla vita e contro gli infortuni: codice spesa 36;

- per assicurazioni a tutela di persone con disabilità grave: codice spesa 38;

- per assicurazioni per rischio di non autosufficienza: codice spesa 39;

- per assicurazioni per il rischio di eventi calamitosi: codice spesa 43;

- per assicurazioni per il rischio di eventi calamitosi per assicurazioni stipulate contestualmente alla cessione del credito di imposta relativo al Sisma-bonus per cui si può fruire della percentuale di detrazione del 110 per cento a una impresa di assicurazione: codice spesa 81.