-

Indennizzo commercianti: Inps autorizza i pagamenti fino al 31 agosto

Nuova tranche di pagamenti in arrivo relativa agli indennizzi riservati ai commercianti in caso di cessazione dell'attività anche per le domande pervenute alle sedi territoriali dal 1° maggio al 31 agosto 2025; lo ha comunicato INPS con il messaggio 2719 del 18 settembre 2025 .

A tal proposito, vengono richiamate le precedenti istruzioni emanate in materia, con le quali, via via, si è data autorizzazione alla liquidazione degli indennizzi per i vari periodi interessati.

Sono stati ormai praticamente recuperati gli arretrati dovuti all'interruzione dei pagamenti che era stata comunicata con messaggio n. 2347 del 05/06/2020.

I fondi erano infatti in fase di esaurimento ed era stata sospesa la liquidazione di nuove indennità, anche se le domande potevano continuare ad essere inviate.

Resta fermo in ogni caso che ciascuna sede territoriale deve prima terminare la liquidazione delle domande con data di presentazione antecedente.

Inoltre si ricorda che per le richieste che non hanno i requisiti per l’accoglimento, indipendentemente dalla data di presentazione della domanda, occorre seguire l'iter ordinario per la reiezione.

Ora, alla luce del monitoraggio sugli oneri e delle domande finora pervenute, le sedi territoriali, qualora abbiano già provveduto alla liquidazione delle richieste con data di presentazione antecedente, potranno procedere anche alla liquidazione delle domande presentate dal 1° maggio 2025 al 31 agosto 2025.

Con successivo messaggio, a seguito dell’andamento delle domande e del previsto monitoraggio delle risorse, l’Istituto si riserva di fornire istruzioni in merito alla gestione delle istanze presentate a partire dal 1° settembre 2025. Per tali domande, al momento, il sistema inibisce la fase di calcolo, generando il seguente avviso: “Domanda presentata successivamente al 31 agosto 2025. Non è possibile procedere al calcolo della prestazione in attesa della verifica della capienza degli stanziamenti.”

Indennizzo commercianti: come funziona

L'indennizzo per cessazione attività commerciali, ricordiamo consiste in un contributo mensile pari al trattamento minimo di pensione fino al compimento dell'età pensionabile.

E' riservato a:

- titolari di licenze commerciali

- di almeno 62 anni di età (se uomo) e 57 anni (se donna)

- con almeno 5 anni di iscrizione nella Gestione INPS commercianti

- che chiudono definitivamente la loro attività, NON a quelli che cedono la licenza.

L'agevolazione viene finanziata con un contributo aggiuntivo che viene versato con i contributi previdenziali annuali dagli iscritti alla Gestione commercianti .

La misura, inizialmente sperimentale, è diventata strutturale con la legge di stabilità 2019 (L.145-2018).

Successivamente la legge 30 dicembre 2020, n. 178 (legge di bilancio 2021) ha previsto un ulteriore stanziamento di risorse per cui l'istituto ha potuto procedere alla progressiva lavorazione e liquidazione delle domande di indennizzo.

Indennizzo cessazione commercianti: come si richiede

La domanda per l’indennizzo per la cessazione di attività commerciale deve essere indirizzata alla Struttura INPS territorialmente competente e presentata telematicamente all’Istituto:

- direttamente dal cittadino in possesso delle credenziali di accesso ( SPID o Carta Nazionale dei Servizi) tramite il servizio “Domanda Indennità commercianti”, accessibile dal sito www.inps.it cliccando su “Tutti i servizi” > “Domanda Indennità commercianti”, oppure

- per il tramite dei Patronati o degli altri soggetti abilitati all’intermediazione delle istanze di servizio all’INPS

- in alternativa, tramite il Contact Center INPS.

-

Certificato di infortunio telematico: novità e manuale aggiornato

Inail aveva pubblicato con la circolare n. 25 del 14 giugno 2022 istruzioni sul nuovo applicativo per l’invio dei certificati medici di infortunio sul lavoro.

Con avviso pparso il 10 luglio 2025 viene comunicato che dalla stessa data anche i medici che collaborano con i Patronati possono compilare e trasmettere i certificati medici di infortunio attraverso il servizio online "Certificati medici di infortunio".

Per l’accesso al servizio online, il professionista deve richiedere preliminarmente alla sede Inail territorialmente competente l’attribuzione del codice medico attraverso l’invio dell’apposito modulo disponibile sul portale al seguente percorso Atti e documenti > Moduli e modelli > Altri moduli > Abilitazione ai servizi online > Medico di Patronato.

Maggiori dettagli sono presenti nel manuale utente aggiornato disponibile al percorso Atti e documenti > Assicurazione > sezione Prestazioni > Certificati medici > sezione Certificato medico di infortunio – Supporto al servizio online.

Trasmissione dei certificati medici di infortunio

Le modalità di trasmissione dei certificati medici di infortunio sono le seguenti:

- Modalità online: accedendo al portale istituzionale, il medico ha la possibilità di compilare e inviare i certificati di infortunio;

- Modalità offline: accedendo al portale istituzionale, è possibile trasmettere ilcontenuto informativo della certificazione di infortunio in formato xml utilizzando la funzione “Invio tramite file” del servizio applicativo certificati medici di infortunio;le specifiche tecniche per il confezionamento del file da trasmettere all’Inail sonoubblicate sul portale istituzionale11;

- Cooperazione Applicativa/Interoperabilità: è la metodologia di interazione degli utenti in cooperazione applicativa tramite Porta di Dominio oppure in interoperabilità (servizio “Rest”) in virtù di appositi accordi di adesione sottoscritti dalle Regioni

La circolare 25 2022 ricorda che il Testo unico delle disposizioni per l’assicurazione obbligatoria contro gli infortuni sul lavoro e le malattie professionali, dispone che ”Qualunque medico presti la prima assistenza a un lavoratore infortunato sul lavoro o affetto da malattia professionale è obbligato a rilasciare certificato ai fini degli obblighi di denuncia di cui al presente articolo e a trasmetterlo esclusivamente per via telematica all'Istituto assicuratore" . In particolare dopo le modifiche del DLGS 151 2015 e la relativa circolare di istruzioni tale obbligo deve essere adempiuto entro le ore 24 del giorno successivo all’intervento di prima assistenza

Dal 28 aprile 2022 il nuovo servizio gestisce l’inoltro all’Inail dei certificati di infortunio sul lavoro da parte dei medici, compresi quelli operanti nelle strutture sanitarie e socio-sanitarie consentendo l’inserimento delle informazioni e dei dati in modo strutturato con distinte sezioni tematiche compilabili in base alle evidenze emerse nel corso della visita medica.

E' stato anche aggiornato il relativo modulo cartaceo, differenziato a seconda della tipologia di evento lesivo, disponibile sul sito istituzionale all'indirizzo: https://www.inail.it/cs/internet/atti-e-documenti/moduli-e-modelli/prestazioni/certificati-medici.html con il manuale utenti e le specifiche XML

Istruzioni per l’accesso e l’abilitazione al servizio

L’accesso ai servizi online del portale www.inail.it deve essere effettuato esclusivamente tramite SPID, CNS o CIE

Gli utenti abilitati al nuovo servizio applicativo dei certificati medici di infortunio sono tutti i medici, compresi i medici operanti nelle strutture sanitarie e socio-sanitarie.

I referenti territoriali delle strutture sanitarie e socio-sanitarie, sono abilitati esclusivamente alla trasmissione offline dei certificati medici di infortunio.

Per ottenere l’abilitazione al rilascio della certificazione medica di infortunio in modalità telematica, il medico e il rappresentante legale della suddette strutture devono presentare apposita richiesta alla Sede Inail competente per territorio mediante la modulistica disponibile sul portale INAIL

Per informazioni e assistenza dell’applicativo è possibile rivolgersi al Contact center Inail al numero 06.6001.

Allegati: -

Esonero contributivo artigiani e commercianti: ancora possibile il riesame

L'esonero parziale dal pagamento dei contributi era stato previsto per lavoratori autonomi e professionisti iscritti alle gestioni previdenziali dell'INPS e alle Casse ordinistiche dalla legge 30 dicembre 2020, n. 178 e attuato con decreto ministeriale del 27 luglio 2021.

Con il messaggio 2253 del 15 luglio 2025 l'istituto ricorda che contro gli esiti delle verifiche per la gestione ARTIGIANI E COMMERCIANTI è possibile proporre istanza di riesame inviando la la documentazione necessaria per supportare la stessa attraverso il link “Riesame” raggiungibile, autenticandosi con la propria identità digitale sul sito INPS.IT , al seguente percorso: “Cassetto Previdenziale Artigiani e Commercianti” > “Esonero contributivo art.1, co 20-22 bis L.178/2020” > “Consultazione” > “Domanda”.

ATTENZIONE nel caso in cui l’utente abbia già presentato un’istanza di riesame, la procedura non consente di presentarne una nuova ma in ta caso l’utente può contattare la Struttura territorialmente competente dell’INPS attraverso la funzione Comunicazione Bidirezionale presente nel “Cassetto Previdenziale del Contribuente” dove, dopo avere inserito il proprio codice fiscale e selezionato la specifica posizione previdenziale, è possibile abilitare nella sezione “Contatti” la funzionalità “Nuova richiesta” da inviare alla Struttura territorialmente competente dell’Istituto, avendo cura di inserire nell’oggetto “Contribuzione ordinaria fissi/oltre il minimale” e nelle note “Esonero contributivo legge n. 178/2020”.

Nei paragrafi che seguono sono raccolte altre precedenti istruzioni fornite dall'INPS in merito.

Verifica DURC e precisazioni

Nel messaggio n. 4194 del 26.11.2021 l'inps precisava i seguenti aspetti

- la regolarità contributiva è verificata d’ufficio dagli enti concedenti a fare data dal 1° novembre 2021, quindi è assicurata anche dai versamenti effettuati entro il 31 ottobre 2021. Resta in ogni caso fermo il recupero degli importi fruiti a titolo di esonero in quanto non spettanti.

- dato che la contribuzione dovuta eccedente l’importo dell’esonero concesso deve essere versata entro il 29 dicembre 2021, INPS esclude l’eccedenza da versare fino alla predetta data dal calcolo della eventuale esposizione debitoria da notificare all’interessato con l’invito a regolarizzare.

- Con riferimento alle posizioni dei lavoratori autonomi iscritti alle Gestioni speciali autonome degli artigiani e commercianti e alla Gestione speciale autonoma dei coltivatori diretti, dei coloni e dei mezzadri, che poiché ’esonero ha ad oggetto solo la contribuzione 2021 , restano esclusi, in ogni caso, gli importi, pur compresi nella tariffazione 2021, di competenza di annualità pregresse

- ERRATA CORRIGE ESEMPIO L'istituto precisa infine che l’esempio di cui al punto a) del paragrafo 2, dal titolo “Contribuenti con l’imposizione della quota sul minimale di reddito”,del messaggio n. 3974/2021 riporta un errore materiale.

Categorie interessate dall'esonero contributivo parziale L. 178 2020

- lavoratori autonomi iscritti alla Gestione artigiani ed esercenti attività commerciali e alla Gestione dei coltivatori diretti, coloni e mezzadri,

- nonché dei professionisti iscritti alla Gestione separata INPS (compresi i lavoratori soci di società e i professionisti componenti di studio associato) e dei professionisti iscritti agli enti gestori di forme obbligatorie di previdenza e assistenza quali commercialisti, consulenti del lavoro, avvocati, ecc. ( di cui ai DLgs 509/94 e DLgs 103/96)

- i medici, gli infermieri e gli altri professionisti e operatori (di cui Legge 3/2018) già collocati in quiescenza e a cui sono stati conferiti incarichi di lavoro autonomo o di collaborazione coordinata e continuativa per far fronte all’emergenza COVID-19

E' previsto che

- l’esonero è parziale per i contributi previdenziali complessivi dovuti per l’anno 2021, con esclusione dei contributi integrativi e dei premi e contributi dovuti all'Istituto nazionale per l'assicurazione contro gli infortuni sul lavoro (INAIL),

- nel limite massimo individuale di 3.000 euro su base annua, riparametrato e applicato su base mensile

Le domande di accesso devono essere presentate ad un solo ente previdenziale entro termini diversi e in particolare:

- entro il 30 settembre 2021 (inizialmente 31 luglio ) per i lavoratori autonomi e professionisti iscritti all’INPS (nonché per i professionisti e operatori ex Legge 3/2018) obbligati al pagamento dei contributi alla Gestione separata INPS

- entro il 31 ottobre 2021 per i professionisti iscritti agli enti di previdenza e assistenza ex DLgs. 509/94 e DLgs. 103/96.

Le istruzioni complete sono state fornite dall'INPS nella Circolare 124 del 6 agosto 2021

Esonero contributivo autonomi e professionisti: requisiti e domande

L' esonero contributivo parziale per i lavoratori autonomi e professionisti , con esclusione i premi INAIL riguarda :

1 – Lavoratori autonomi e professionisti iscritti alle gestioni previdenziali dell’INPS e professionisti iscritti alle casse di previdenza private con i seguenti requisiti:

- reddito complessivo 2019 non superiore a 50.000 euro

- che abbiano subito un calo di fatturato o dei corrispettivi nell’anno 2020 non inferiore al 33 per cento,

- essere in regola con la contribuzione obbligatoria

2 – medici, infermieri e altri professionisti ed operatori di cui alla L. 3/2018 assunti temporaneamente per l’emergenza Covid 19 e già in quiescenza.

Il monitoraggio dei limiti di spesa sarà affidato agli enti previdenziali che ne comunicheranno i risultati al Ministero del lavoro e delle politiche sociali e al Ministero dell'economia e e nel caso emergano possibili scostamenti, anche in via prospettica, le ulteriori domande saranno respinte.

Le domande per l'esonero contributivo andavano inviate:

- all'Inps entro il 31 luglio 2021 (prorogato al 30 settembre) da parte degli iscritti alla Gestione separata

- entro il 31 ottobre alle Casse private da parte dei professionisti iscritti agli Ordini

- entro il 30 novembre per la richiesta di rimborsi eventualmente già versati.

-

Sgravio contributivo mamme sostituito da bonus mensile per il 2025

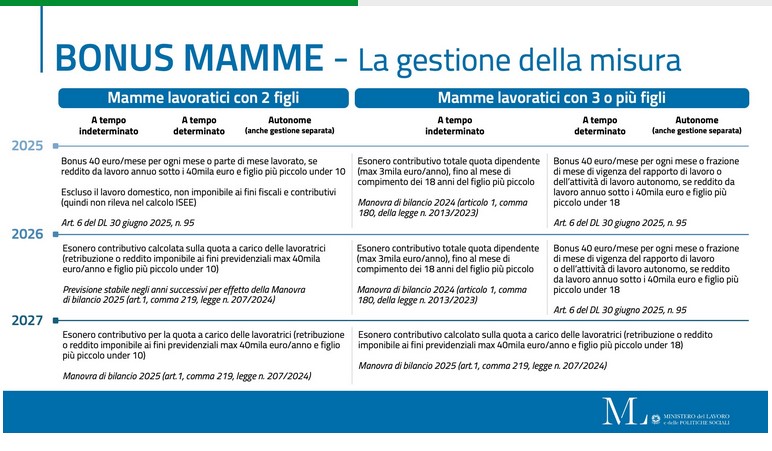

La legge di bilancio 2025 n 207 2024 aveva previsto la riconferma della decontribuzione per le lavoratrici dipendenti con almeno due figli con estensione di questo sgravio alle lavoratrici autonome con partita IVA , ma contestuale rimodulazione del beneficio. Per l'attuazione della novità di attendeva un decreto ministeriale mai emanato. Ora il decreto Omnibus 95 2025 appena apparso in Gazzetta, prevede il rinvio all'anno prossimo e una misura sostitutiva ( integrazione al reddito di 40 euro mensili) (In merito INPS aveva pubblicato il 31 gennaio un messaggio di chiarimenti n. 401/2025 )

Vediamo i dettagli sull'esonero in vigore dal 2024, le modifiche 2025, sospese, e la novità del bonus mensile sostitutivo dello sgravio.

La decontribuzione madri già in vigore per il triennio 2024-2026

Il comma 180 della legge di bilancio 213 2023 prevedeva due diverse misure:

- dal 1° gennaio 2024 al 31 dicembre 2026

- l' esonero del cento per cento della quota dei contributi previdenziali IVS a carico delle lavoratrici purche:

- madri di 3 o piu figli,

- con rapporto di lavoro dipendente a tempo indeterminato, anche part time,sia del settore privato che del pubblico impiego,

- ad esclusione dei rapporti di lavoro domestico

- fino al mese di compimento del diciottesimo anno di età del figlio più piccolo,

- nel limite massimo annuo di 3.000 euro riparametrato su base mensile.

- SOLO per il 2024 lo stesso sgravio anche per :

- le lavoratrici madri di due figli (sempre con contratto a tempo indeterminato, ed esclusi i rapporti di lavoro domestico)

- fino al mese del compimento del decimo anno di età del figlio più piccolo.

In entrambi i casi resta ferma l'aliquota di computo delle prestazioni pensionistiche, cioè il calcolo della pensione non prevede riduzioni.

Decontribuzione madri nella legge di bilancio 2025: misura e durata

Il Ministero dell'economia aveva annunciato già ad ottobre di aver destinato un fondo specifico di 300 milioni di euro per ampliare la misura alle lavoratrici autonome, ricordando che nel 2024 erano state interessate circa 570.000 lavoratrici dipendenti.

Il testo della legge di bilancio 2025 però fa riferimento ad un esonero parziale, non più totale, sia per le lavoratrici dipendenti che autonome.

Al comma 219-220, nel testo definitivo, si prevede che il parziale esonero contributivo sarà riconosciuto:

- alle lavoratrici dipendenti, a esclusione dei rapporti di lavoro domestico, e

- alle lavoratrici autonome che percepiscono almeno uno tra redditi di lavoro autonomo, redditi d’impresa in contabilità ordinaria, redditi d’impresa in contabilità sem-

plificata o redditi da partecipazione e che non hanno optato per il regime forfetario, - purche madri di due o più figli

- fino al mese del compimento del decimo anno di età del figlio più piccolo.

DAL 2027, per le madri di tre o più figli, l’esonero contributivo spetta fino al mese del compimento del diciottesimo anno di età del figlio più piccolo.

Per gli anni 2025 e 2026 l’esonero, non spetta alle lavoratrici beneficiarie di quanto disposto dall’articolo 1, comma 180, della legge 30 dicembre 2023, n. 213.

Dunque dal 2026 resta confermato per le madri di due figli per un massimo di 10 anni , e con l'esclusione delle lavoratrici già beneficiarie della misura nella forma precedente

L’esonero contributivo spetta a condizione che la retribuzione o il reddito imponibile ai fini previdenziali non sia superiore all’importo di 40.000 euro su base annua,

Per maggiori dettagli sulla percentuali di riduzione e le modalità applicative occorrerà attendere il decreto ministeriale da emanare entro il 30 gennaio 2025.

Lo sgravio per due figli sospeso nel 2025

Nel messaggio 401 2025 INPS fornisce alcune precisazioni sul passaggio dall'esonero contributivo per le lavoratrici madri con contratto di lavoro dipendente a tempo indeterminato attualmente in vigore a quello introdotto dalla nuova legge di bilancio . Si sottolinea che per l'operatività della nuova misura si sta attendendo il decreto ministeriale .

Inps ricorda le due misure del esonero legge 203 2023 , che si articola in due modalità

- Esonero per madri di tre o più figli (art. 1, comma 180) valido dal 1° gennaio 2024 al 31 dicembre 2026 e

- Esonero per madri di due figli (art. 1, comma 181) sperimentale valida solo per il 2024.

Attenzione al fatto che in questo momento questa seconda modalità non è applicabile nel 2025.

In sostanza, afferma INPS :

- le lavoratrici madri di tre o più figli possono beneficiare dell’esonero contributivo fino al 31 dicembre 2026, con la possibilità di accedere al nuovo esonero della legge di Bilancio 2025 solo dal 2027.

- Le madri di due figli hanno potuto usufruire dell’esonero solo per il 2024, mentre dal 2025 potranno beneficiare del nuovo esonero previsto dalla legge di Bilancio 2025, che è soggetto a un tetto di reddito annuo di 40.000 euro.

Le novità del decreto Omnibus: bonus mamme lavoratrici

Come spiega la relazione illustrativa parlamentare sul decreto Omnibus, l'art 6 posticipa al 2026 l’attuazione del parziale esonero contributivo della quota di contribuzione a proprio carico per le lavoratrici dipendenti (esclusi i rapporti di lavoro domestico) e le lavoratrici autonome madri di due o più figli.

L’esonero spetterà fino al mese del compimento del decimo anno di età del figlio più piccolo; a decorrere dall'anno 2027, per le madri di tre o più figli, l'esonero contributivo spetta fino al mese del compimento del diciottesimo anno di età del figlio più piccolo.

Per gli anni 2025 e 2026 l'esonero non spetta alle lavoratrici dipendenti a tempo indeterminato sulla base di quanto disposto dall'articolo 1, comma 180, della legge 30 dicembre 2023, n. 213.

L'esonero contributivo spetta a condizione che la retribuzione o il reddito imponibile ai fini previdenziali non sia superiore all'importo di 40.000 euro su base annua.

Al comma 2 per il 2025 è previsto invece, per la medesima platea il riconoscimento di una somma pari a 40 euro mensili per ogni mese di lavoro o frazione dello stesso dell’anno 2025 da corrispondere in un'unica soluzione a dicembre dello stesso anno.

La somma esente da contribuzione e imposte non rileva ai fini della determinazione dell’indicatore della situazione economica equivalente.

In caso di contemporaneità di rapporti di lavoro, di attività di lavoro autonomo o di obbligo contributivo in più gestioni previdenziali, la somma è riconosciuta dall’INPS per una sola gestione previdenziale.

Per ulteriori chiarimenti operativi è necessario attendere la circolare di istruzioni INPS.

Riportiamo per ulteriore informazione lo schema proposto dal Ministero del lavoro:

- dal 1° gennaio 2024 al 31 dicembre 2026

-

Tasso INAIL per interessi e sanzioni da giugno 2025

A partire dallli11 giugno 2025, a seguito della decisione della Banca Centrale Europea del 5 giugno scorso he porta il tasso ufficiale di sconto al 2,15%, cambiano di nuovo il tassi di interesse per le rateazioni dei debiti per premi assicurativi e accessori INAIL, e le sanzioni civili per ritardati pagamenti.

Lo ha comunicato l'istituto nazionale di assicurazioni contro gli infortuni con la circolare 34 del 10 giugno 2025.

INAIL Tasso Rateazioni dei Debiti Assicurativi

Il tasso di interesse per le rateazioni dei debiti per premi assicurativi e accessori viene aggiornato all’8,15%. Questo valore deriva dalla somma del tasso minimo di partecipazione per le operazioni di rifinanziamento principali dell’Eurosistema (2,15%) con una maggiorazione di 6 punti percentuali. Tale misura si applica a tutte le istanze di rateazione presentate a partire dall' 11 giugno 2025.

Sanzioni Civili

Per quanto riguarda le sanzioni civili

1- nel caso di mancato o ritardato pagamento di contributi o premi, il cui ammontare è rilevabile dalle denunce e/o registrazioni obbligatorie il datore di lavoro è tenuto:

- al pagamento di una sanzione civile, in ragione d'anno, pari al tasso di interesse dell’Eurosistema maggiorato di 5,5 punti. In tale ipotesi, dall'11 giugno 2025, la misura della sanzione è pari al 7,65%;

- al pagamento di una sanzione civile, in ragione d'anno, pari al tasso di interesse dell’Eurosistema senza ulteriori maggiorazioni, se il pagamento dei contributi o premi è effettuato entro centoventi giorni, in unica soluzione, spontaneamente pari al 2,15%;

2 – in caso di evasione connessa a registrazioni, denunce o dichiarazioni obbligatorie omesse o non conformi al vero, se la denuncia è effettuata spontaneamente prima di contestazioni o richieste entro dodici mesi dal termine il datore di lavoro è tenuto:

- al pagamento di una sanzione civile pari, in ragione d'anno, al tasso di interesse dell’Eurosistema, maggiorato di 5,5 punti, purché il versamento sia effettuato entro trenta giorni dalla denuncia, quindi pari al 7,65%

- Laddove invece il versamento in unica soluzione dei contributi o premi è effettuato entro novanta giorni dalla denuncia, la misura della sanzione civile è pari al tasso di interesse dell’Eurosistema, maggiorato di 7,5, quindi pari al 9,65%

La sanzione civile non può in ogni caso essere superiore al 40% dell’importo dei premi non corrisposti entro la scadenza di legge.

Sanzioni civili aziende sottoposte a procedura concorsuale

Nei confronti delle aziende sottoposte a procedure concorsuali, le sanzioni civili possono essere ridotte a un tasso annuo non inferiore a quello degli interessi legali, a condizione che siano integralmente pagati i contributi e le spese.

Nello specifico:

- La sanzione civile per mancato o ritardato pagamento è pari al tasso minimo di partecipazione per le operazioni di rifinanziamento principali dell’Eurosistema, ossia 2,15%.

- La sanzione civile per evasione è pari al tasso minimo dell’Eurosistema maggiorato di 2 punti percentuali, quindi 4,15%.

Recepimento nuovo saggio legale 2025

Si ricorda sempre che INAIL, con la Circolare n. 2 del 13 gennaio 2025, ha comunicato il recepimento del decreto del Ministro dell'Economia e delle Finanze del 10 dicembre 2024, con il quale il saggio degli interessi legali, è stato abbassato dal 2,5% al 2% annuale a partire dal 1° gennaio 2025.

-

Scrutatori e Presidenti Referendum 2025: quali sono i compensi ?

In occasione dei referendum abrogativi che si svolgeranno nei giorni 8 e 9 giugno 2025, il Ministero dell’Interno ha aggiornato nella circolare DAIT del 12.5.2025 i compensi spettanti ai componenti dei seggi elettorali. Le cifre sono definite in modo forfettario e variano in base al tipo di sezione e al numero delle consultazioni in corso.

Ecco tutti i dettagli e una tabella di sintesi.

Compensi per i referendum: base e seggi speciali

Compensi base per i referendum 2025 (5 schede)

Per le consultazioni referendarie da svolgersi su 5 quesiti, ai componenti dei seggi ordinari e ai seggi per elettori fuori sede spettano i seguenti compensi:

- Presidente di seggio: € 130,00 di base, con una maggiorazione di € 33,00 per ogni quesito oltre il primo, fino a un massimo di 4 maggiorazioni → totale € 262,00.

- Scrutatori e segretari: € 104,00 di base, maggiorazione di € 22,00 per ogni quesito oltre il primo, fino a un massimo di 4 → totale € 192,00

Compensi per i seggi speciali

I seggi speciali sono quelli operativi in strutture sanitarie o penitenziarie. In questi casi, gli importi sono più bassi e non variano in base al numero dei referendum:

- Presidente di seggio speciale: € 79,00

- Scrutatori e segretari: € 53,00.

Compensi quando il referendum è abbinato alle elezioni amministrative

Quando il referendum coincide con un turno di ballottaggio per le amministrative (6 schede in totale), i compensi aumentano leggermente per via dell’impegno aggiuntivo:

- Presidente: base € 150,00 + 4 maggiorazioni da € 33,00 = € 282,00

- Scrutatori e segretari: base € 120,00 + 4 maggiorazioni da € 22,00 = € 208,00

Per i seggi speciali in questo caso:

- Presidente: € 90,00

- Scrutatori e segretari: € 61,00

Compensi seggi referendum: tabella di sintesi

Tipo di seggio Ruolo Compenso base Maggiorazioni (fino a 4) Totale Seggio ordinario / fuori sede (solo referendum) Presidente € 130,00 € 132,00 € 262,00 Seggio ordinario / fuori sede (solo referendum) Scrutatore / Segretario € 104,00 € 88,00 € 192,00 Seggio speciale (numero consultazioni irrilevante) Presidente – € 79,00 Seggio speciale (numero consultazioni irrilevante) Scrutatore / Segretario – € 53,00 Seggio ordinario (referendum + ballottaggio) Presidente € 150,00 € 132,00 € 282,00 Seggio ordinario (referendum + ballottaggio) Scrutatore / Segretario € 120,00 € 88,00 € 208,00 Seggio speciale (referendum + ballottaggio) Presidente – € 90,00 Seggio speciale (referendum + ballottaggio) Scrutatore / Segretario – € 61,00 Compenso seggi referendum: altre informazioni utili

Va sottolineato che :

- i compensi sono esenti da ritenute fiscali e non concorrono al reddito imponibile.

- Spettano per intero, a meno che il componente non sia stato sostituito: in tal caso il pagamento è proporzionale alla durata effettiva della partecipazione.

- I presidenti di seggio hanno diritto anche al rimborso delle spese di viaggio, vitto e alloggio, se provenienti da località oltre i 10 km.

-

Rendite inabilità e superstiti: nuovi coefficienti capitalizzazione INAIL

Pubblicato il Decreto 25 marzo 2025 del Ministero del Lavoro e delle Politiche Sociali, pubblicato nella Gazzetta Ufficiale n. 116 del 21 maggio 2025 (Supplemento Ordinario n. 17), approva le nuove tabelle dei coefficienti di capitalizzazione delle rendite INAIL.

Scarica le Tabelle dei coefficienti di capitalizzazione delle rendite INAIL

Vediamo un chiarimento dettagliato su cosa comporta.

Cos’è la capitalizzazione delle rendite INAIL?

La capitalizzazione delle rendite è il calcolo del valore attuale complessivo di una rendita erogata dall’INAIL per:

- Inabilità permanente da infortunio sul lavoro o malattia professionale.

- Superstiti in caso di decesso del lavoratore.

Questo valore si ottiene moltiplicando l'importo annuo della rendita per un coefficiente di capitalizzazione, determinato in base all’età del beneficiario e ad altri parametri tecnici (come il tasso tecnico di interesse attuariale).

Perché si aggiornano questi coefficienti e a cosa servono?

L’art. 39 del Testo Unico INAIL (DPR 1124/1965) prevede che i coefficienti:

- Siano sottoposti ad approvazione ministeriale.

- Siano rivisti almeno ogni cinque anni.

L’aggiornamento riflette variazioni demografiche, attuariali ed economiche (come speranza di vita, tassi di interesse, inflazione ecc.).

I coefficienti vengono utilizzati da:

- INAIL: per calcolare la riserva matematica o il valore attuale della rendita.

- Datori di lavoro/consulenti legali e attuariali: per determinare il valore economico in caso di transazioni, risarcimenti una tantum, retrocessioni, ecc.

Descrizione delle Tavole dei coefficienti di capitalizzazione

Le tavole dei coefficienti di capitalizzazione, oltre ad essere articolate in funzione della tipologia evento (infortunio o malattia professionale) e della classe di grado di menomazione dell'inabile – sono distinte a seconda della disciplina indennitaria di riferimento.

Ovvero per le rendite d'inabilità relative ad eventi avvenuti prima del 25 Luglio 2000 (Testo Unico – D.P.R. n. 1124/1965, di seguito "T.U.") la capitalizzazione deve effettuarsi mediante tavole riportanti la specifica dicitura "T.U.", mentre per le rendite concernenti eventi accaduti a partire da tale data (D. Lgs. n.38/2000 – Danno Biologico, di seguito "D.B.") la capitalizzazione deve effettuarsi mediante tavole riportanti la specifica dicitura "D.B.".

- Tavola 1 Coefficienti relativi ad infortunati e tecnopatici, Regime indennitario "T.U.", grado 11%-60%;

- Tavola 2 Coefficienti relativi ad infortunati e tecnopatici, Regime indennitario "T.U.", grado 61%-100%;

- Tavola 3 Coefficienti relativi ad infortunati, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 4 Coefficienti relativi ad infortunati, Regime indennitario "D.B.", grado 61%-100%; •Tavola 5Coefficienti relativi a tecnopatici, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 6 Coefficienti relativi a tecnopatici, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 7 Coefficienti relativi ai superstiti;

- Tavola 8 Assicurazione di famiglia;

- Tavola 9 Coefficienti relativi a coniugi di infortunati e tecnopatici, Regime indennitario "T.U.", grado 11%-60%;

- Tavola 10 Coefficienti relativi a coniugi di infortunati e tecnopatici, Regime indennitario "T.U.", grado 61%-100%; •Tavola 11Coefficienti relativi a coniugi di infortunati, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 12 Coefficienti relativi a coniugi di infortunati, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 13 Coefficienti relativi a coniugi di tecnopatici, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 14 Coefficienti relativi a coniugi di tecnopatici, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 15 Coefficienti relativi a figli abili di infortunati e tecnopatici, Regime indennitario "T.U.", grado 11%-60%;

- Tavola 16 Coefficienti relativi a figli abili di infortunati e tecnopatici, Regime indennitario "T.U.", grado 61%-100%;

- Tavola 17 Coefficienti relativi a figli abili di infortunati, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 18 Coefficienti relativi a figli abili di infortunati, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 19 Coefficienti relativi a figli abili di tecnopatici, Regime indennitario "D.B.", grado 16%-60%; •Tavola 20Coefficienti relativi a figli abili di tecnopatici, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 21 Coefficienti relativi a figli inabili di infortunati e tecnopatici, Regime indennitario "T.U.", grado 11%-60%; •Tavola 22Coefficienti relativi a figli inabili di infortunati e tecnopatici, Regime indennitario "T.U.", grado 61%-100%;

- Tavola 23 Coefficienti relativi a figli inabili di infortunati, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 24 Coefficienti relativi a figli inabili di infortunati, Regime indennitario "D.B.", grado 61%-100%;

- Tavola 25 Coefficienti relativi a figli inabili di tecnopatici, Regime indennitario "D.B.", grado 16%-60%;

- Tavola 26 Coefficienti relativi a figli inabili di tecnopatici, Regime indennitario "D.B.", grado 61%-100%.

I coefficienti di capitalizzazione delle rendite ad infortunati e tecnopatici sono tabellati secondo l'età e, ove previsto, secondo l'antidurata (definita come il tempo trascorso tra la data di decorrenza della rendita e la data di calcolo); entrambe le variabili vanno considerate in anni interi. Le età variano da 12 a 108, le antidurate da 0 a 10 anni per le rendite ad infortunati e da 0 a 15 per quelle relative ai tecnopatici. Nella costruzione dei coefficienti si è adottato un tasso d'interesse pari al 1,5%.