-

Cooperative compliance: protocollo ADE e GdF

Con un comunicato stampa del 20 gennaio le Entrate informano della firma del Protocollo di intesa sulla Adempimento Collaborativo con la Guardia di Finanza.

Viene specificato che si tratta di una azione coordinata a supporto della compliance nell’ambito dell’istituto dell’adempimento collaborativo (cooperative compliance).

Come previsto dal decreto legislativo n. 221/2023, attuativo della legge delega (Legge n. 111/2023), infatti, le due Istituzioni sono chiamate a rafforzare la collaborazione anche in vista del progressivo ampliamento della platea.

Ti consigliamo anche: Adempimento collaborativo: requisiti e adempimenti per la certificazione

Cooperative compliance: protocollo ADE e GdF

Il comunicato specifica che Entrate e Gdf si impegnano a regolare, coordinare e sviluppare la reciproca collaborazione nell’ambito dell’adempimento collaborativo al fine di assicurare un’attività di compliance coerente con le finalità e le caratteristiche dell’istituto.

In linea con le best practice internazionali, che prevedono un modello organizzativo basato sull’interfaccia unica, quest’ultima sarà individuata nell’Agenzia delle Entrate, che potrà avvalersi della collaborazione del Corpo.

In particolare, la Guardia di Finanza, nell’ambito della sua attività ordinaria, segnalerà elementi identificativi di possibili fenomeni di evasione, elusione o frode fiscale o situazioni che possano comportare l’esclusione dal regime. L'Agenzia delle Entrate, a sua volta, comunicherà alla Guardia di Finanza i dati identificativi dei soggetti che hanno chiesto di aderire, di quelli esclusi per perdita dei requisiti o per inosservanza degli impegni assunti e di coloro che, pur non possedendo i requisiti, hanno adottato un sistema di rilevazione, misurazione, gestione e controllo del rischio fiscale (tax control framework).

Il regime di adempimento collaborativo o cooperative compliance (Dl n. 128/2015) è finalizzato a promuovere un rapporto di trasparenza e collaborazione tra l’Amministrazione fiscale e i contribuenti.

Esso, rivolgendosi alle imprese che adottano un sistema strutturato di gestione e controllo del rischio fiscale, prevede un dialogo continuo e preventivo al fine di individuare e risolvere in anticipo le situazioni potenzialmente a rischio fiscale, aumentando così la trasparenza e la sicurezza del sistema tributario.

Ricordiamo che dal 2024 la platea dei soggetti ammessi al regime include anche i contribuenti con un volume d’affari non inferiore a 750 milioni di euro.

Tale soglia verrà ridotta progressivamente nei prossimi anni: a 500 milioni di euro nel 2026 e a 100 milioni di euro nel 2028.

-

Concordato preventivo biennale: l’F24 di società e associazioni

Con Risoluzione n. 50/E del 17 ottobre 2024 sono stati istituiti i codici tributo per il versamento, tramite modello F24, dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali nonché dell’imposta regionale sulle attività produttive per i soggetti che aderiscono al regime di ravvedimento di cui all’articolo 2-quater del decreto-legge 9 agosto 2024, n. 113, convertito con modificazioni dalla legge 7 ottobre 2024, n. 143.

Con la Risoluzione n 1/2025 si forniscono indicazioni sulle modalità di compilazione del modello F24 nel caso in cui il ravvedimento si riferisca a società o associazioni di cui all’articolo 5 e agli articoli 115 e 116 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (TUIR).

Concordato preventivo biennale: l’F24 di società e associazioni

Ricordiamo che il Provvedimento ADE n. 403886 del 4 novembre 2024 ha stabilito le modalità e i termini di comunicazione delle opzioni per l’applicazione dell’imposta sostitutiva del CPB.

In particolare, il paragrafo 3.2, ha previsto che “Per le società e associazioni di cui all’articolo 5 ovvero le società di cui agli articoli 115 e 116 del “Tuir” l’opzione di cui al precedente punto 3.1 è esercitata con la presentazione di tutti i “modelli F24” di versamento, relativi alla prima o unica rata:

- dell’imposta sostitutiva dell’imposta regionale sulle attività produttive da parte della società o associazione;

- delle imposte sostitutive delle imposte sui redditi e delle relative addizionali da parte dei soci o associati”

In relazione al versamento dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali da parte dei soci o associati, per la quota di rispettiva competenza, in sede di compilazione del modello F24:

- nella sezione “Contribuente” sono riportati, negli appositi campi, il codice fiscale e i dati anagrafici del socio o associato;

- il campo “Codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare” è valorizzato con il codice fiscale della società o associazione unitamente al codice “73” da riportare nel campo “codice identificativo”, come di seguito ridenominato. “73” – “Contribuente – Società”.

Restano validi i versamenti effettuati senza l'indicazione del codice fiscale della società o associazione nel predetto campo “Codice fiscale del coobbligato, erede, genitore, tutore o curatore fallimentare” e del codice identificativo “73”

L’articolo 7, comma 1, lett. a-bis), del decreto-legge 19 ottobre 2024, n. 155, convertito, con modificazioni, dalla legge 9 dicembre 2024, n. 189, intervenendo sul comma 8 dell’articolo 2-quater del decreto-legge 9 agosto 2024, n. 113, ha previsto che con riguardo ai redditi prodotti in forma associata dai soggetti di cui all’articolo 5 del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, imputati ai singoli soci o associati, ovvero in caso di redditi prodotti dai soggetti di cui all’articolo 73, comma 1, lettera a), del suddetto testo unico, imputati ai singoli soci ai sensi degli articoli 115 e 116 del medesimo testo unico, il versamento

dell’imposta sostitutiva delle imposte sui redditi e delle relative addizionali può essere eseguito dalla società o associazione in luogo dei singoli soci o associati.

In proposito, per il versamento eseguito dalla società o associazione, in sede di compilazione del modello F24, occorre indicare il codice tributo “4075”, indipendentemente dalla compagine sociale.

Il versamento dovrà riferirsi all’intero ammontare dell’imposta dovuta relativo alla società o associazione, anche se effettuato in forma rateale. Il versamento dell’imposta sostitutiva dell’IRAP è eseguito dalla società o associazione con il codice tributo “4076”.

Allegati: -

Dilazioni cartelle 2025: tutte le regole per richiederle

Pubblicato in GU n 305 del 31 dicembre il Decreto MEF con le regole per le Rateizzazioni 2025

In particolare, il decreto contiene la disciplina delle modalità di applicazione e documentazione dei parametri per la richiesta di dilazione dei pagamenti

Il decreto, in attuazione dell’articolo 19, comma 1.3, del decreto del Presidente della Repubblica 29 settembre 1973, n. 602 (come modificato dal Dlgs n 110/2024, leggi anche: Rateizzazione delle cartelle: nuove regole dalla Riscossione):

- a) stabilisce le modalità di applicazione e documentazione dei parametri di valutazione della sussistenza della temporanea situazione di obiettiva difficoltà di cui all’articolo 19, comma 1.2, del decreto del Presidente della Repubblica n. 602 del 1973;

- b) individua particolari eventi al ricorrere dei quali la temporanea situazione di obiettiva difficoltà è considerata in ogni caso sussistente;

- c) individua specifiche modalità di valutazione della sussistenza della temporanea situazione di obiettiva difficoltà per i soggetti diversi dalle persone fisiche e dai titolari di ditte individuali in regimi fiscali semplificati, ai quali non è possibile applicare i parametri di cui all’articolo 19, comma 1.2, lettera b), del decreto del Presidente della Repubblica n. 602 del 1973.+

A tal proposito la Riscossione il 31 dicembre ha pubblicato anche i modelli necessari a chiedere le nuove rateizzazioni, su cui di seguito di riportano dettagli e istruzioni.

Decreto Dilazioni: le regole MEF valide dal 2025

Il decreto attuativo della nuova dilazione dei ruoli individua i criteri in base ai quali potrà essere concessa la dilazione.

A tal proposito, il decreto specifica le definizioni di:

- a) “Indice di liquidità”: il rapporto (liquidità differita + liquidità corrente) / passivo corrente;

- b) “Indice Alfa”:

- 1) per le società di capitali, le società cooperative, le mutue assicuratrici, i consorzi con attività esterna e gli enti pubblici economici tenuti alla redazione del bilancio civilistico, il valore risultante dalla seguente formula: [(importo debito oggetto della richiesta di rateazione + importo debito residuo eventualmente già in rateazione) / valore della produzione, calcolato ai sensi dell'articolo 2425, numeri 1), 3) e 5), del codice civile] x 100;

- 2) per le società di persone, le ditte individuali in contabilità ordinaria, le associazioni, le fondazioni, i comitati, gli enti ecclesiastici, i consorzi e gli altri soggetti, diversi dalle persone fisiche, dai titolari di ditte individuali in regimi fiscali semplificati e dai condomìni, non rientranti tra quelli di cui al numero 1) della presente lettera, il valore risultante dalla seguente formula: [(importo debito oggetto della richiesta di rateazione + importo debito residuo eventualmente già in rateazione) / (proventi + ricavi)] x 100;

- c) “Indice Beta”: il valore, espresso in percentuale, della seguente formula: [(importo debito oggetto della richiesta di rateazione + importo debito residuo eventualmente già in rateazione) / entrate risultanti dal riepilogo finanziario dell’ultimo rendiconto condominiale redatto ai sensi dell’articolo 1130-bis del codice civile e approvato dall’assemblea condominiale] x 100; d) “I.S.E.E.”: l’Indicatore della situazione economica equivalente di cui al decreto del Presidente del Consiglio dei ministri 5 dicembre 2013, n. 159; e) “nucleo familiare”: il nucleo familiare di riferimento ai fini I.S.E.E.

I dettagli sui criteri definiti dai tre allegati pubblicati insieme al decreto:

- Allegato 1 criteri di difficoltà per le persone fisiche,

- Allegato 2 criteri di difficoltà per soggetti diversi dalla persone fisiche,

- Allegato 3 criteri di difficoltà per particolari soggetti.

Attenzione al fatto che, in precedenza i criteri di individuazione dello stato di temporanea difficoltà finanziaria non sono mai stati indicati a livello normativo, ma affidati a delle direttive emanate dalla Riscossione, il cui contenuto, è in gran parte confermato dal decreto appena emanato.

Rateizzazioni: nuove regole dal 2025

La Riscossione ricorda che il Decreto legislativo n. 110/2024, pubblicato nella Gazzetta Ufficiale n. 184 del 7 agosto 2024, ha previsto sostanziali cambiamenti in materia di rateizzazione, tra cui la modifica delle condizioni di accesso ai piani di rateizzazione e la progressiva estensione del numero massimo di rate concedibili da Agenzia delle entrate-Riscossione.

Le modifiche apportate dal provvedimento normativo si applicano alle richieste di rateizzazione presentate a partire dal 1° gennaio 2025.

Pertanto, a partire dal nuovo anno e per tutto il 2026, su semplice richiesta del contribuente che dichiara di versare in una temporanea situazione di obiettiva difficoltà economico-finanziaria, la rateizzazione del pagamento delle somme iscritte a ruolo, di importo inferiore o pari a 120.000 euro, comprese in ciascuna richiesta di dilazione, può arrivare fino a un massimo di 84 rate mensili.

La progressiva estensione del numero massimo di rate concedibili, prevista dal Decreto legislativo, stabilisce poi che le rate concedibili siano fino a un massimo di 96 per le richieste presentate negli anni 2027 e 2028 e fino a 108 per le richieste presentate a decorrere dal 1° gennaio 2029.

Per la rateizzazione delle somme iscritte a ruolo, sempre di importo inferiore o pari a 120.000 euro, su richiesta del contribuente che, invece, documenta la temporanea situazione di obiettiva difficoltà economico-finanziaria, l’Agenzia delle entrate-Riscossione concede la rateizzazione del pagamento delle somme iscritte a ruolo, comprese in ciascuna richiesta di dilazione:- da 85 a un massimo di 120 rate mensili, per le richieste presentate negli anni 2025 e 2026;

- da 97 a un massimo di 120 rate mensili, per le richieste presentate negli anni 2027 e 2028;

- da 109 a un massimo di 120 rate mensili, per le richieste presentate a decorrere dal 1° gennaio 2029.

Se le somme iscritte a ruolo della singola istanza di rateizzazione sono di importo superiore a 120 mila euro, su richiesta del contribuente e sulla base della documentazione presentata a corredo per la valutazione della temporanea situazione di obiettiva difficoltà economico-finanziaria, l’Agenzia delle entrate-Riscossione concede la ripartizione del pagamento, fino ad un massimo di centoventi rate mensili, indipendentemente dalla data di presentazione della richiesta.

La documentazione da presentare a corredo dell’istanza di rateizzazione, in relazione alla tipologia del soggetto richiedente, è riportata negli appositi modelli di istanza.

Ai fini della valutazione della sussistenza della temporanea situazione di obiettiva difficoltà economico-finanziaria e della determinazione del numero massimo di rate concedibili, verranno presi in considerazione, in base alle modalità di applicazione e documentazione previste dal Decreto MEF 27 dicembre i seguenti indicatori:- l’Indicatore della Situazione Economica Equivalente (I.S.E.E.) del nucleo familiare per le persone fisiche e i titolari di ditte individuali in regimi fiscali semplificati;

- l’indice di Liquidità e all’indice Alfa per i soggetti diversi da persone fisiche e titolari di ditte individuali in regimi fiscali semplificati;

- l’indice Beta per i condomini.

Per le amministrazioni pubbliche di cui all’articolo 1, comma 2, del decreto legislativo 30 marzo 2001, n. 165, il Decreto del 27 dicembre 2024 ha, invece, previsto che, ai fini della valutazione della sussistenza della temporanea situazione di obiettiva difficoltà economico-finanziaria, la richiesta di rateizzazione sia corredata da un'apposita dichiarazione del legale rappresentante, ovvero, in alternativa, dell’organo amministrativo di vertice dell’Ente, dalla quale risulti la carenza della liquidità necessaria ad effettuare il pagamento in unica soluzione.

Il Decreto del 27 dicembre 2024 ha, altresì, stabilito che nel caso di soggetti colpiti da eventi atmosferici, calamità naturali, incendi o altro evento eccezionale che abbiano determinato l’inagibilità totale dell’unico immobile, adibito ad uso abitativo in cui risiedono i componenti del nucleo familiare o dell’unico immobile adibito a studio professionale o sede dell’impresa, in alternativa alla documentazione sopra citata, la sussistenza della temporanea situazione di obiettiva difficoltà economico-finanziaria è valutata e documentata presentando la certificazione dell’inagibilità totale dell’immobile rilasciata dalla competente autorità comunale non oltre 6 mesi prima della presentazione della richiesta di rateizzazione.

Per le istanze di rateizzazione presentate fino al 31 dicembre 2024, come previsto dall’art. 13, comma 3, del D. Lgs. n. 110/2024, si applicano, invece, le disposizioni dell’art. 19 del DPR n. 602/1973 nella versione vigente prima delle modifiche introdotte dal decreto legislativo citato.

Scarica qui i modelli per presentare le richieste di rateizzazione a partire dal 1° gennaio 2025:- Rateizzazione cartelle di pagamento fino a 120.000

- Rateizzazione cartelle di pagamento superiori a 120.000

Rateizzazione: cosa cambia dal 1° gennaio 2025, i modelli utili

Allegati: -

Assenza di inventario: legittimo l’accertamento induttivo

Con l'Ordinanza n. 25744 del 26 settembre 2024 la Cassazione ha evidenziato che, in tema di accertamento delle imposte sui redditi, qualora l’inventario non indichi e valorizzi le rimanenze con raggruppamento per categorie omogenee, si ostacola l’analisi contabile del Fisco e da ciò deriva l’incompletezza e l’inattendibilità delle scritture contabili, che giustificano anche l’accertamento induttivo ex art. 39, comma 2, lett. d), del medesimo d.P.R. e il ricorso alle presunzioni supersemplici, ossia prive dei requisiti di gravità, precisione e concordanza.

Vediamo il caso di specie.Assenza di inventario: legittimo l’accertamento induttivo

Con atto di accertamento l'Agenzia delle Entrate accertava nei confronti di una Srl, ai fini Ires maggiori ricavi e minori costi indebitamente dedotti con un reddito imponibile di Euro 110.335,00 in luogo del reddito dichiarato; ai fini Irap, previa rettifica del valore della produzione, una maggiore imposta; ai fini Iva, previa rettifica del volume di affari, una maggiore imposta.

L'Agenzia delle Entrate applicava le sanzioni per irregolare tenuta della contabilità nonché per la presentazione di dichiarazione infedele ai fini Ires, Irap e Iva.

La società impugnava l'atto impositivo innanzi alla Commissione Tributaria Provinciale contestando gli addebiti circa la regolare tenuta della contabilità, l'emissione di fatture senza corrispettivo, l'accertamento induttivo dei ricavi e le modalità di calcolo applicate dall'Agenzia delle Entrate.

La CTP accoglieva parzialmente il ricorso dichiarando illegittimo l'accertamento relativamente alla ripresa a tassazione dei costi dichiarati indeducibili e rigettava nel resto confermando l'accertamento impugnato.

La Srl impugnava la sentenza innanzi alla CTR che respingeva l'impugnazione e condannava la società contribuente alle spese di giudizio. Avverso a tale pronuncia della CTR la Srl, ha proposto ricorso per Cassazione con due motivi.

Con il primo motivo di ricorso la Srl deduce violazione e falsa applicazione degli articoli 39 e 41-bis del D.P.R. 29-09-1973, n. 600 in relazione all'articolo 360, primo comma, n. 3, cod. proc. civ.

In particolare, la parte ricorrente critica la sentenza impugnata perché sarebbe affetta da errore di diritto per avere il giudice di appello ritenuto sussistenti i presupposti per l'accertamento induttivo dei ricavi in ragione della totale inaffidabilità delle c.d. liste inventariali, anche se le stesse non erano obbligatorie per l'impresa e anche se gli errori e le omissioni della contabilità dovevano ritenersi scusabili e nei limiti della tollerabilità.

La Cassazione evidenzia che il motivo è inammissibile nella parte in cui sollecita la Corte a una nuova valutazione del materiale istruttorio, già condotta dalla sentenza impugnata in modo coerente ed intellegibile, ed è comunque infondato nella misura in cui non si ravvisano errori di diritto nel ragionamento svolto dal giudice di merito.

La sentenza rileva come l'accertamento abbia evidenziato una serie di fatture prive degli importi ricevuti per le prestazioni effettuate e come tale anomalia sia in grado, unitamente all'assenza di liste inventariali necessarie per gli eventuali riscontri, a far concludere per la inaffidabilità della contabilità e per la sussistenza del presupposto dell'accertamento induttivo.

La motivazione circa le evidenze probatorie è esente da vizi e trova fondamento nei principi di diritto più volte affermati dalla Cassazione nella specifica materia: si consideri, infatti, che "in tema di accertamento delle imposte sui redditi, qualora l'inventario ometta di indicare e valorizzare le rimanenze con raggruppamento per categorie omogenee, in violazione dell'art. 15 , comma 2, del D.P.R. n. 600 del 1973 , si determina un ostacolo nell'analisi contabile del fisco sicché ne discendono l'incompletezza e l'inattendibilità delle scritture contabili, che giustificano anche l'accertamento induttivo puro ex art. 39, comma 2, lett. d), del medesimo D.P.R. e il ricorso alle presunzioni cc.dd. supersemplici, ossia prive dei requisiti di gravità, precisione e concordanza. Pertanto, ove il contribuente non abbia assolto – già in sede di accesso, ispezione o verifica – l'onere di mettere a disposizione degli accertatori le distinte che sono servite per la compilazione dell'inventario, egli è tenuto ad esibirle, al più tardi, in sede contenziosa, onde consentire al giudice di merito, ferma la legittimità del metodo dell'accertamento, di valutarne l'attendibilità" (Cass. 17-06-2021, n. 17244)

Più recentemente e circa i presupposti per l'accertamento induttivo, la Cassazione ha richiamato il principio secondo il quale: "in tema di accertamento delle imposte sui redditi, il giudizio di complessiva o intrinseca inattendibilità delle scritture contabili, ancorché formalmente corrette, costituisce il presupposto per procedere con il metodo analitico-induttivo, che consente valutazioni sulla base di presunzioni gravi, precise e concordanti, ai sensi dell'art. 39 , comma 1, lett. d), del D.P.R. n. 600 del 1973, ma anche quello per procedere con l'accertamento induttivo "puro", fondato su presunzioni cd. supersemplici, prive dei requisiti di gravità, precisione e concordanza, in presenza di una delle tassative condizioni previste dallo stesso art. 39, comma 2, il quale, inoltre, costituendo una facoltà per l'Amministrazione, può prescindere anche solo in parte dalle scritture contabili e dal bilancio e non richiede alcuna specifica motivazione per l'utilizzazione di dati indicati in contabilità o in dichiarazione o comunque provenienti dallo stesso contribuente, anche a fronte di un giudizio di complessiva inattendibilità della contabilità, nel rispetto di una ricostruzione operata sempre secondo criteri di ragionevolezza e nel rispetto del parametro costituzionale della capacità contributiva" (Cass. 13-06-2024, n. 16528).

La Cassazione ha aggiunto che il ragionamento condotto nell'atto di accertamento, e convalidato nella sentenza di merito, è conforme al principio enunciato da questa Corte, secondo il quale: "in tema di accertamento analitico induttivo ex art. 39 , comma 1, lett. d) del D.P.R. n. 600 del 1973 , le percentuali di ricarico, accertate con riferimento ad un determinato anno fiscale, costituiscono validi elementi indiziari, da utilizzare secondo i criteri di razionalità e prudenza, per ricostruire i dati corrispondenti relativi ad anni precedenti o successivi, atteso che, in base all'esperienza, non si tratta di una variabile occasionale, per cui incombe sul contribuente, anche in virtù del principio di vicinanza della prova, l'onere di dimostrare i mutamenti del mercato o della propria attività che possano giustificare in altri periodi l'applicazione di percentuali diverse" (Cass. 29.12.2016, n. 27330).

Tale principio, applicabile, anche a condotte contabili del tutto anomale ed antieconomiche come quelle ravvisate nell'accertamento in questione, vale a privare di fondatezza la doglianza e a rendere del tutto condivisibile la conclusione raggiunta dalla sentenza impugnata circa la plausibilità dell'accertamento in difetto di prove contrarie e convincenti offerte dal contribuente circa diverse e più regolari prassi contabili seguite dall'impresa negli anni immediatamente precedenti.

Con il secondo profilo di doglianza la società ricorrente critica la sentenza impugnata per aver ritenuto di "non accogliere la censura espressa in merito alla mancanza dei presupposti, ai fini applicativi, della ricostruzione dei ricavi" conducendo il ragionamento in base all'art. 39 del D.P.R. 600-1973 mentre la motivazione dell'avviso di accertamento non conteneva alcuna indicazione circa tale disposizione ma solo il riferimento all'art. 41-bis del D.P.R. 600-1973, sicché sarebbe fallace l'individuazione dei presupposti per l'accertamento induttivo.

La doglianza è infondata secondo il seguente principio: "l'accertamento parziale non costituisce un metodo di accertamento autonomo rispetto a quello previsto dagli artt. 38 e 39 del D.P.R. n. 600 del 1973 e 54 e 55 del D.P.R. n.633 del 1972, bensì una modalità procedurale che ne segue le medesime regole, sicché il relativo oggetto non è circoscritto ad alcune categorie di redditi e la prova può essere raggiunta anche in via presuntiva: ne deriva che non assume rilievo alcuno il fatto che nel relativo avviso ci si riferisca erroneamente al predetto art. 39 anziché all'art. 41-bis del D.P.R. n. 600 del 1973 (Cass. 04-04-2018, n. 8406).

Inoltre è dedotta dalla SRL l'illegittimità delle sanzioni irrogate con riferimento al principio del favor rei e al combinato disposto dell'art. 3, comma 3, D.Lgs. 18-12-1997, n. 472 e del D.Lgs. 24-09-2015, n. 158, con conseguente violazione dello jus superveniens in relazione all'art. 360 , primo comma, n. 3), cod. proc. civ.

La Cassazione ha accolto il rilievo e in applicazione del principio del trattamento sanzionatorio più favorevole al contribuente, la sopravvenuta revisione del sistema sanzionatorio tributario, è applicabile retroattivamente alla condizione, ricorrente nel caso in esame, che il processo sia ancora in corso con la conseguente non definitività della parte sanzionatoria del provvedimento impugnato.

In conclusione, il ricorso va rigettato quanto al primo motivo e accolto quanto al secondo motivo; la sentenza impugnata deve essere cassata quanto alla conferma della irrogazione delle sanzioni contenute nell'avviso, con rinvio alla Commissione tributaria regionale competente, in diversa composizione, per le necessarie valutazioni di merito ai fini della determinazione delle sanzioni in conformità alla nuova cornice edittale prevista dalla normativa sopravvenuta.

-

CPB tardivo: chiarimenti ADE per gli acconti

Con 4 faq datate 9 dicembre le Entrate forniscono risposte ai dubbi dell'ultimo momento sulla adesione tardiva al CPB Concordato preventivo biennale.

Relativamente alla adesione tardiva, che può avvenire a certe condizioni, entro il prossimo 12 dicembre, vediamo un chiarimento sul pagamento degli acconti di imposta.

Veniva domando quanto segue: "per i contribuenti ISA che aderiscono al CPB entro il 12 dicembre 2024, restano valide le regole ordinarie per il versamento degli acconti, comprensivi delle maggiorazioni, stabilite dal comma 2 dell’art. 20 del decreto CPB, in base al quale “le maggiorazioni di cui al comma, lettere a) e b), sono versate entro il termine previsto per il versamento della seconda o unica rata dell’acconto?".

L'Amministrazione conferma che, in via generale, restano applicabili le regole ordinarie stabilite dall’articolo 20, comma 2, del decreto Cpb, ma specifica che la violazione per l’omesso o tardivo versamento è ravvisabile se il pagamento avviene oltre il giorno di adesione all’accordo. Le violazioni, inoltre, possono essere sanate tramite ravvedimento operoso.

CPB tardivo: chiarimenti ADE per gli acconti con FAQ del 9.12

Le Entrate hanno chiarito che, anche per i contribuenti ISA che aderiscono al CPB entro il 12 dicembre 2024 e ai quali non si applica il differimento al 16 gennaio 2025 della seconda rata di acconto delle imposte dirette disposto con emendamento recentemente approvato in sede di conversione del decreto-legge 19 ottobre 2024, n. 185, restano applicabili le regole ordinarie per il versamento degli acconti stabilite dal comma 2 dell’articolo 20 del decreto CPB.

Tuttavia, considerato che la maggiorazione dell’acconto prevista dall’articolo 20, comma 2, richiede l’adesione al CPB, si ritiene che, ove alla data del 2 dicembre, non fosse stata ancora manifestata la predetta adesione, non sia ravvisabile alcuna violazione.

Di conseguenza, la violazione riferita al versamento della maggiorazione dell’acconto prevista dall’articolo 20, comma 2, è ravvisabile nell’ipotesi in cui il pagamento avvenga oltre il giorno in cui viene manifestata l’adesione al CPB.

Resta inteso che il pagamento della seconda rata dell’acconto, da calcolare in base alle modalità ordinarie, deve essere avvenuto entro il 2 dicembre, salvo che non sia possibile fruire del ricordato differimento al prossimo 16 gennaio.

Va da sé, aggiunge l'Agenzia che, l’omesso o tardivo pagamento sia della seconda rata d’acconto che della maggiorazione prevista dal richiamato articolo 20, comma 2, del decreto CPB possono essere regolarizzati mediante il pagamento delle relative sanzioni (articolo 13 del decreto-legislativo 18 dicembre 1997, n. 471) e interessi.

A tal riguardo, il contribuente può avvalersi del ravvedimento operoso di cui all’articolo 13 del decreto-legislativo 18 dicembre 1997, n. 472.

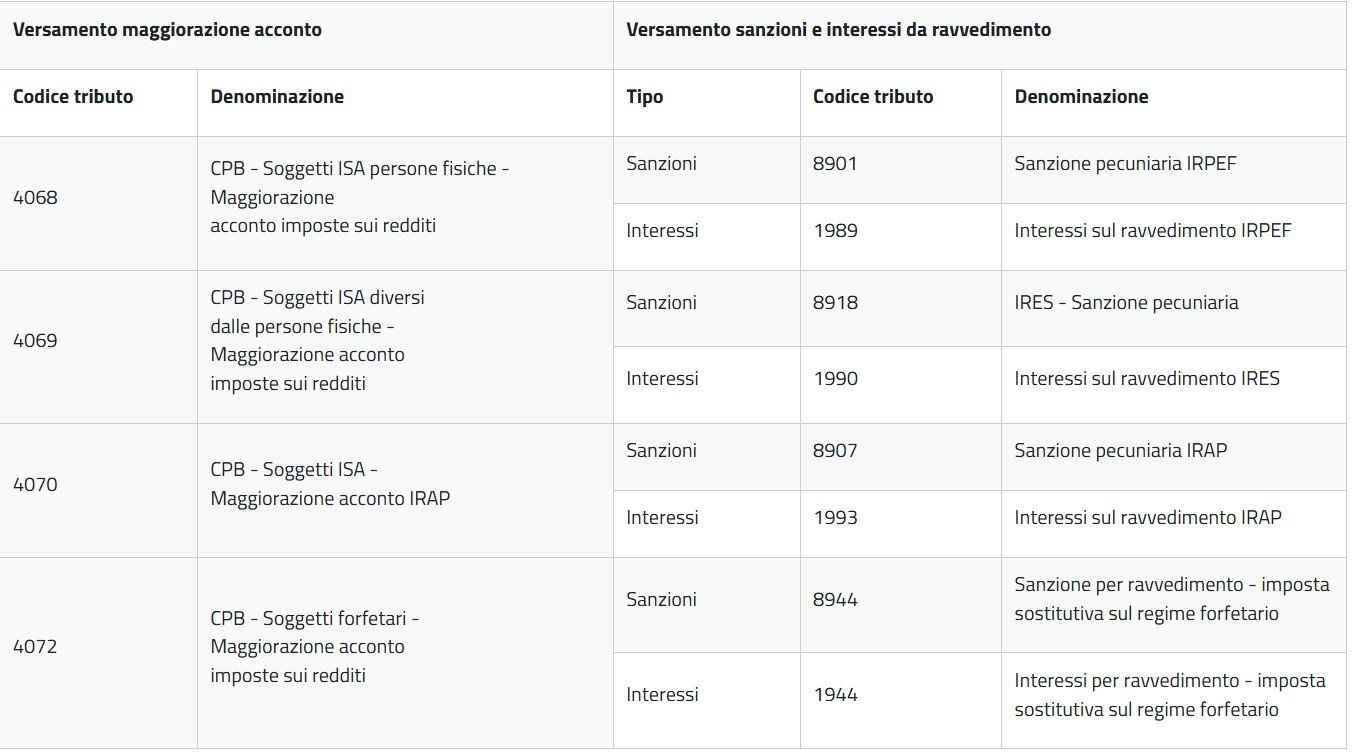

Di seguito sono indicati i codici tributo per il versamento, tramite modello F24, della maggiorazione e degli eventuali interessi e sanzioni da ravvedimento come riportate nella FAQ n 4 ADE:

Fonte Agenzia delle entrate

-

Lettere di compliance dell’Ade: con FAQ del 6.12 chiarito il perimetro

Le Entrate con una FAQ del 6 dicembre replicano ai contribuenti preoccupati per l'invio delle lettere di compliance inviate in questi giorni ad imprese e autonomi.

Lettere di compliance dell’Ade: nessun allarme

La FAQ replica ad alcuni contribuenti che hanno domandato spiegazioni sulla lettera ADE che evidenzia una possibile anomalia.

In particolare, si chiedeva: "Ho ricevuto la vostra comunicazione riguardante una possibile anomalia relativa al reddito che ho dichiarato. Dall'esame della mia dichiarazione, però, non ho riscontrato inesattezze. Cosa devo fare? Se invece ho riscontrato un'inesattezza nel reddito che ho dichiarato, che cosa devo fare?

Le Entrate hanno replicato che:

- nel primo caso "Non occorre fare nulla. La comunicazione ricevuta ha un valore puramente informativo, non anticipa un'attività di controllo e non richiede di attivarsi per fornire un riscontro all'Agenzia delle entrate. In un'ottica di trasparenza e per far conoscere gli strumenti introdotti dal Legislatore, l'Agenzia delle entrate condivide preventivamente i dati di cui dispone. L'intento dell'informativa è di richiamare l'attenzione sulla possibilità di verificare quanto dichiarato e consentire la correzione in autonomia di eventuali errori".

- nel secondo caso: "Nel caso in cui, dopo aver ricevuto la comunicazione, riscontra un'anomalia nella sua dichiarazione, il nostro sistema tributario mette a sua disposizione diverse possibilità, a cominciare dal ravvedimento operoso che, dopo la recente riforma del sistema sanzionatorio, consente di beneficiare di sanzioni più favorevoli rispetto al passato".

-

Cassetto fiscale: nuove funzionalità dal 20.11 anche per i professionisti

Con il Provvedimento n. 419815 del 19.11 le Entrate pubblicano le regole per la consultazione dal 20 novembre all’interno del Cassetto fiscale degli avvisi bonari.

E' bene evidenziare che anche i professionisti delegati potranno accedere alle nuove funzionalità di pagamento diretto online degli avvisi bonari tramite il cassetto fiscale.

Leggi anche Cassetto fiscale: implementato dalla Riforma Fiscale

Cassetto fiscale: dal 20.11 disponibili le comunicazioni sui controlli

Il provvedimento, emanato ai sensi del comma 3 dell’articolo 23 del decreto legislativo 8 gennaio 2024, n. 1, disciplina l’attivazione delle funzionalità che permettono, al contribuente e al suo professionista di fiducia, di consultare e gestire, in un’unica sezione della propria area riservata del sito internet dell’Agenzia delle entrate, le comunicazioni degli esiti dei controlli effettuati ai sensi degli articoli 36-bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 600 e 54-bis del decreto del Presidente della Repubblica 26 ottobre 1972, n.633.

Attenzione al fatto che, le comunicazioni sono rese disponibili nella sezione “L’Agenzia scrive” del Cassetto fiscale; nella stessa area il contribuente può effettuare il pagamento delle somme dovute oppure richiedere assistenza.

Tali funzionalità arricchiscono il contenuto informativo del Cassetto fiscale, in conformità con quanto previsto dall’articolo 16, comma 1, lett. i) e l), della legge 9 agosto 2023, n. 111 e dall’articolo 23 del decreto legislativo 8 gennaio 2024, n. 1, al fine di favorire il corretto adempimento degli obblighi tributari e promuovere la compliance, tramite lo sviluppo di nuovi servizi web rivolti ai cittadini e l’ampliamento dei contenuti presenti all’interno del Cassetto fiscale.La disponibilità del documento è comunicata mediante notifica nell’area riservata e, se il destinatario è una persona fisica, anche mediante un messaggio trasmesso tramite il punto di accesso telematico attivato presso la Presidenza del Consiglio dei Ministri ex art. 64-bis del DLgs. 82/2005 (app IO).

La comunicazione è messa a disposizione dopo la sua consegna: se non è visualizzata, è consultabile previo inserimento dei relativi dati identificativi della stessa.

Infine, dal provvedimento si intuisce che sarà possibile solo il pagamento in unica soluzione: per la gestione di eventuali rateazioni (fino a 20 rate trimestrali ai sensi del Dpr 462/97) si dovrà seguire il percorso tradizionale.

Allegati: