-

Certificazione Unica 2023: come indicare le agevolazioni agli impatriati

La Certificazione Unica da inviare entro il prossimo 16 marzo 2023 deve indicare anche i dati relativi all' eventuale utilizzo nel 2022 per il lavoratore interessato, del

- regime agevolato per docenti e ricercatori di cui all’art. 44 del DL 78/2010 cd rientro dei cervelli e del

- regime agevolato "impatriati" di cui all’art. 16 del D.Lgs. 147/2015.

Vediamo i codici e i dati da riportare in dettaglio, come illustrati nelle istruzioni dell'Agenzia.

Lavoratori dipendenti

REGIME AGEVOLATO ART 44 DL 78 2010 "RIENTRO DEI CERVELLI" ( le istruzioni richiamano l'art 17 DL 185-2008)

riguarda i redditi di lavoro dipendente dei docenti e dei ricercatori, che, in possesso di titolo di studio universitario o equiparato, siano stati non occasionalmente residenti all’estero e abbiano svolto documentata attività di ricerca o docenza all’estero presso centri di ricerca pubblici o privati o università per almeno due anni continuativi e che dalla data di entrata in vigore dell’art. 44 del D.L 31 maggio 2010, n. 78, convertito con modificazioni, dalla L. 30 luglio 2020, n. 122 o in uno dei cinque anni solari successivi vengano a svolgere la loro attività in Italia e che conseguentemente divengono fiscalmente residenti nel territorio dello Stato.

Va indicato solo il 10 per cento dei redditi corrisposti.

Nella parte dedicata ai Redditi di lavoro dipendente, sezione “Altri dati" vanno riportati

- nel punto 462 il codice “2”,

- nel punto 463 gli importi esclusi dall'imponibile (cioè 90% del reddito corrisposto al lavoratore).

Nel caso in cui non sia stato effettuato l'abbattimento dell'imponibile va indicato nelle annotazioni il codice BC per consentire la fruizione della dichiarazione dei redditi.

REGIME AGEVOLATO ART 16 D.Lgs 147 2015 "IMPATRIATI"

riguarda redditi di lavoro dipendente prodotti in Italia da lavoratori impatriati rientrati in Italia dall’estero e che trasferiscono la residenza nel territorio dello Stato

Le istruzioni distinguono le annualità e i diversi casi previsti dall'evoluzione normativa

1 – per i lavoratori rientrati in Italia dal 2017 e fino al 29 aprile 2019 si indica :

- nel punto 462 il codice “4”

- nel punto 463 il 50% dell’ammontare corrisposto

2 – per i lavoratori soggetti alle modifiche apportate dall’art. 5 del DL 34/2019, rientrati in Italia dal 30 aprile 2019

- nel punto 462 il codice “6”,

- punto 463 : il 70% dell’ammontare corrisposto;

3 – per i soggetti che trasferiscono la residenza nel Mezzogiorno (art. 16 comma 5-bis del DLgs. 147/2015) vanno indicati:

- nel punto 462 il codice “8”,

- nel punto 463 il 90% dell’ammontare corrisposto;

4 – per gli sportivi professionisti (art. 16 comma 5-quater del DLgs. 147/2015), vanno indicati :

- nel punto 462 il codice “9”

- nel punto 463 il 50% dell’ammontare corrisposto.

Anche in questo caso se il datore di lavoro non ha applicato l'agevolazione dovrà indicare nelle annotazioni i codici (nell'ordine) “BD”, “CQ”, “CR” e “CS” per consentire la fruizione in sede di dichiarazione dei redditi.

Per quanto riguarda i casi collegati alla proroga del regime dei c.d. vecchi impatriati per i quali il DL 34/2019 ha ampliato le aliquote di non imponibilità si devono indicare:

- nel punto 462 i codici “13” in presenza di figli minorenni e “14” nel caso di acquisto di immobile residenziale in un Comune del mEZZOGIORNO italia

- nel punto 463 la somma esclusa dal reddito imponibile;

in caso di mancata applicazione i codici da riportare nelle annotazioni sono “CT” e “CU”.

Lavoratori autonomi

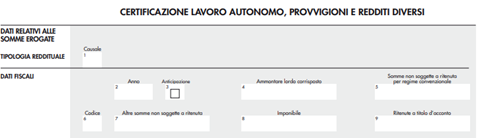

Per i lavoratori autonomi nella parte del modello “Certificazione lavoro autonomo, provvigioni e redditi diversi”, sezione “Dati fiscali” vanno indicati:

- nel punto 4 “Ammontare lordo corrisposto”, le somme complessivamente corrisposte al lavoratore al netto eventualmente dell'IVA

- nel punto 7 “Altre somme non soggette a ritenuta”, SOLO l'importo non imponibile

- nel punto 6 uno dei Codici sopra indicati come per lavoratori dipendenti.

-

Ente pubblico sostituto d’imposta: chiarimenti su certificazione a forfettario

Con Risposta a interpello n 189 de 3 febbraio le Entrate forniscono chiarimenti sulle spese di lite corrisposte da un'amministrazione pubblica soccombente in favore dell'avvocato difensore della controparte vittoriosa e il relativo obbligo di ritenuta d'acconto ai fini Irpef e rilascio della certificazione unica in capo all'amministrazione pubblica in qualità di sostituto d'imposta (Articolo 4, comma 6–ter, del d.P.R. 22 luglio 1998, n. 322)

L'Istante è un ente pubblico che in qualità di sostituto d'imposta, emette la certificazione unica ogni qualvolta provveda al pagamento di spese di lite nei confronti di avvocati antistatari o di avvocati muniti di delega all'incasso per giudizi civili e amministrativi in cui il medesimo istante risulta parte soccombente.

Il dubbio interpretativo, riguarda l'obbligo di emissione della certificazione unica nei confronti dell'avvocato difensore che abbia riscosso le somme a seguito di apposita delega all'incasso, nell'ipotesi in cui le spese di lite siano riconosciute in sentenza in favore di un soggetto che riveste, a sua volta, la qualifica di sostituto di imposta.

Al riguardo, l'Istante chiede conferma di essere tenuto all'emissione della certificazione unica anche nell'ipotesi in cui provveda alla liquidazione delle spese di lite in favore di un libero professionista munito di delega all'incasso, a prescindere dal regime fiscale adottato da quest'ultimo (regime ordinario o forfetario) e dalla eventuale qualifica di sostituto d'imposta della controparte vittoriosa.

L'Istante, con documentazione integrativa, ha precisato di applicare sulle predette somme la ritenuta d'acconto del 20 per cento di cui all'articolo 25 del d.P.R. 29 settembre 1973, n. 600, tranne che per i professionisti in regime forfetario.

Le Entrate, in relazione al caso di specie, osservano che l'Istante, provvedendo al pagamento delle spese di lite nei confronti dell'avvocato difensore della controparte vittoriosa e rientrando tra le amministrazioni pubbliche, obbligate all'applicazione delle ritenute, ai sensi dell'articolo 29, comma 5, del d.P.R. 29 settembre 1973, n. 600, è tenuto ad assumere la veste di sostituto d'imposta per la corresponsione delle suddette spese, sia nell'ipotesi in cui siano riscosse da un avvocato antistatario, sia nell'ipotesi in cui sino riscosse da un avvocato munito di delega all'incasso, a prescindere dall'eventuale qualificazione di sostituto d'imposta della controparte vittoriosa.

Pertanto, l'ente istante, in qualità di sostituto d'imposta, avrà l'obbligo di:

- operare la ritenuta a titolo di acconto Irpef sulle somme erogate ai professionisti;

- versare le ritenute operate ai sensi dell'articolo 17 del decreto legislativo 9 luglio 1997, n. 241;

- certificare i compensi erogati e le ritenute operate con l'emissione della certificazione unica (lavoro autonomo, provvigioni e redditi diversi) e presentare il modello di dichiarazione dei sostituti d'imposta e degli intermediari (modello 770), ai sensi del citato articolo 4 del d.P.R. n. 322 del 1998.

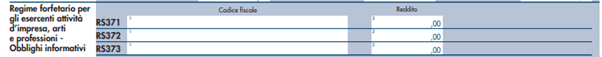

Riguardo al caso specifico dei compensi corrisposti a professionisti che applicano il regime forfetario di cui all'articolo 1, commi da 54 a 89, della legge 23 dicembre 2014, n. 190 (legge di stabilità 2015) e successive modificazioni, per i quali è espressamente previsto che i compensi non sono assoggettati a ritenuta d'acconto da parte del sostituto d'imposta (cfr. articolo 1, comma 67, della legge n. 190 del 2014), si fa presente che l'Istante dovrà comunque emettere la certificazione unica per redditi di lavoro autonomo, provvigioni e redditi diversi, riportando l'intero importo corrisposto

- sia al punto 4 (ammontare lordo corrisposto)

- che al punto 7(altre somme non soggette a ritenuta) della suddetta certificazione.

-

Certificazioni Uniche di lavoro autonomo 2020: Minimi e Forfettari

Si approssima il termine per l’invio telematico e la consegna delle Certificazioni Uniche 2020 e, uno dei dubbi più ricorrenti, riguarda il ruolo di sostituto di imposta ricoperto dai contribuenti Minimi e Forfettari.

Proviamo a fare il punto.In primo luogo occorre fare una distinzione alla base tra contribuenti Minimi (regime fiscale di vantaggio per l’imprenditoria giovanile e lavoratori in mobilità previsto dall’art. 27 del D.L. n. 98 del 6 luglio 2011) e contribuenti Forfettari (nuovi soggetti “minimi forfetari” di cui all’articolo 1 della L. 190/2014 e successive modifiche apportate dall’articolo 1, comma 692 della legge n. 160 del 27 dicembre 2019 “Legge di bilancio 2020”):

- Contribuenti Minimi: sono sostituti di imposta

- Contribuenti Forfettari: non sono sostituti di imposta

Vediamo di seguito quali sono le casistiche, gli adempimenti e le esclusioni previste dalla normativa.

Contribuenti Minimi che ricevono fatture da Ordinari

Il contribuente Minimo è sostituto di imposta quindi al ricevimento di una fattura da parte di un soggetto che applica la ritenuta di acconto (professionisti, agenti, prestatori di lavoro occasionale, etc.):

- deve versare la ritenuta d’acconto esposta con modello F24 (codice tributo 1040) entro il giorno 16 del mese successivo a quello di pagamento della fattura;

- deve certificare il compenso pagato trasmettendo telematicamente all’Agenzia delle Entrate il Modello ministeriale CU2020 e consegnarlo al percipiente;

- deve presentare il Modello 770/2020 dal quale si evincano i versamenti effettuati sulla base delle ritenute operate nel corso del medesimo anno.

Contribuenti Minimi che ricevono fatture da Forfettari

Nel caso in cui il contribuente Minimo riceva una fattura da un soggetto Forfettario, dovrà unicamente provvedere alla certificazione del compenso non essendovi alcuna ritenuta da versare.

In questo caso il contribuente Minimo dovrà compilare la Certificazione Unica indicando l’ammontare lordo corrisposto al punto 4 “Ammontare lordo corrisposto” e al punto 7 “Altre somme non soggette a ritenuta”.

Causale (punto 1) e Codice (punto 6) da verificare di volta in volta a seconda della tipologia di percettore e di compenso pagato.

Non dovrà presentare il Modello 770 in quanto non avrà alcun versamento di ritenute di acconto da dichiarare.

Contribuenti Forfettari che ricevono fatture da ordinari

Il contribuente Forfettario non è sostituto di imposta per espressa previsione normativa dell’articolo 1, comma 69, Legge 190/2014: “I contribuenti di cui al comma 54 del presente articolo non sono tenuti a operare le ritenute alla fonte di cui al titolo III del citato decreto del Presidente della Repubblica n. 600 del 1973, e successive modificazioni”.

Dunque, al ricevimento di una fattura soggetta a ritenuta d’acconto, il contribuente Forfettario dovrà pagare per intero il totale della fattura al lordo dell’eventuale ritenuta d’acconto esposta.

Egli è esentato dall’obbligo di:- versamento della ritenuta d’acconto

- compilazione, invio e consegna della Certificazione Unica

- compilazione e presentazione telematica del Modello 770

Per sopperire al mancato invio della Certificazione Unica, il contribuente Forfettario dovrà compilare il quadro RS del Modello Unico PF indicando il codice fiscale del percipiente e l’ammontare lordo corrisposto.

L’articolo 1, comma 69, Legge 190/2014, infatti, prosegue: “Nella dichiarazione dei redditi, i medesimi contribuenti indicano il codice fiscale del percettore dei redditi per i quali all'atto del pagamento degli stessi non è stata operata la ritenuta e l'ammontare dei redditi stessi”.

Contribuenti ordinari che ricevono fatture da Minimi o Forfettari

Dopo aver distinto la natura di sostituto di imposta dei contribuenti minimi e forfettari, vediamo il caso in cui sia un soggetto ordinario a ricevere fattura da un soggetto Minimo o Forfettario.

In entrambi i casi, il contribuente in regime ordinario riceverà una fattura nella quale sarà specificato che il compenso non è soggetto a ritenuta d’acconto.

A titolo esemplificativo:- per i contribuenti Minimi: “Compenso non assoggettato a ritenuta d’acconto ai sensi dell’articolo 27 del D.L. 98/2011”;

- per i contribuenti Forfettari: “Compenso non assoggettato a ritenuta d’acconto ai sensi dell’articolo 1, comma 67 della Legge n. 190/2014 e successive modifiche”.

Pertanto, il contribuente ordinario dovrà:

- pagare il compenso lordo al percipiente (Minimo o Forfettario);

- certificare il compenso pagato specificando che trattasi di somme non soggette a ritenuta

Non dovrà presentare il Modello 770 in quanto non avrà alcun versamento di ritenute di acconto da dichiarare.

Percipiente

(chi emette la fattura)

Committente

(chi riceve la fattura)

Modello CU Modello 770 Ordinario Ordinario Si Si Minimo Si Si Forfettario No No Minimo Ordinario Si No Minimo Si No Forfettario No No Forfettario Ordinario Si No Minimo Si No Forfettario No No