-

730/2024: posso evitare di pagare gli acconti delle imposte?

L'agenzia delle Entrate con una FAQ ha replicato ad un contribuente chiarendo quando è possibile evitare di pagare gli acconti delle imposte relative al Modello 730/2024.

In particolare, si replica ad un contribuente che ritenendo di avere minori redditi nel 2024, da dichiarare nel 2025, vuole sapere se può evitare di pagare gli acconti delle imposte nel modello in questione relativo ai redditi 2023.

Le Entrate hanno specificato che per il calcolo degli acconti Irpef (e della relativa addizionale comunale) è sempre possibile utilizzare il cosiddetto metodo “previsionale”, anziché quello “storico”.

In pratica, se si prevede che per l’anno 2024 non saranno dovute imposte (a saldo), oltre a quelle che saranno trattenute dal datore di lavoro (e certificate nella CU), si può scegliere sicuramente di non versare gli acconti.

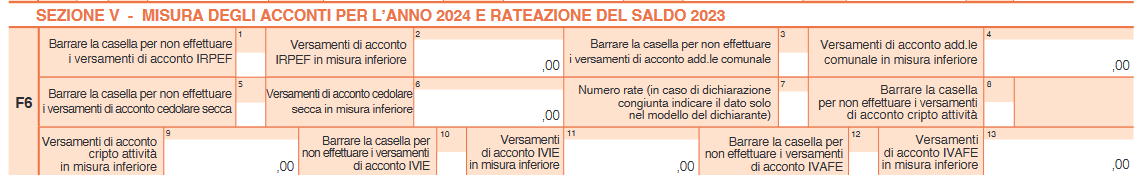

A tal fine è sufficiente barrare l’apposita casella nel quadro F del modello 730/2024 (rigo F6 – colonna 1)

Il rigo F6 deve essere compilato se si ritiene di non dover versare o di versare in misura inferiore a quanto calcolato da chi presta assistenza fiscale gli acconti dell’Irpef (colonna 1 o colonna 2), dell’addizionale comunale (colonna 3 o colonna 4) e della cedolare secca (colonna 5 o colonna 6) per l’anno 2024.

Questa eventualità può verificarsi ad esempio per effetto di oneri sostenuti o per il venir meno di redditi.

Inoltre, se il contribuente chiede di rateizzare il versamento di quanto eventualmente dovuto a saldo per il 2023 deve compilare la colonna 7.

Le entrate ricordano però che in caso di errata previsione, la legge prevede l’applicazione di sanzioni e interessi sulle somme dovute (in acconto) e non versate.

-

Criptovalute: come compilare il quadro W del modello 730 del 2024

Le criptovalute, rientranti nella più grande famiglia delle cripto-attività, in termini di obblighi dichiarativi sono soggetti a due adempimenti:

- la rilevazione e la tassazione della (eventuale) plusvalenza, nel momento in cui sono cedute;

- la dichiarazione della detenzione, quando sono possedute.

In queste sede affrontiamo l’adempimento relativo alla detenzione delle criptovalute, il cui obbligo dichiarativo è funzionale:

- al monitoraggio fiscale;

- al versamento dell’Imposta sul valore delle cripto-attività.

L’Imposta sul valore delle cripto-attività è una imposta, dovuta nella misura del 2 per mille del valore dell’asset, che sostituisce l’Imposta di bollo e che dovrà essere versata dal contribuente nel caso in cui questa non venga applicata direttamente dall’intermediario residente in Italia (ad esempio quando le criptovalute sono detenute presso un intermediario estero).

In termini di dichiarazione, ciò si concretizza nella compilazione del quadro RW del modello Redditi PF o del nuovo quadro W del modello 730, per i contribuenti che lo possono adottare.

Fino all’anno scorso, i contribuenti che volevano tramettere il modello 730 erano poi obbligati a integrare la dichiarazione trasmettendo separatamente il quadro RW del modello Redditi PF.

Novità del modello 730 del 2024, per l’anno d’imposta 2023, è la previsione del nuovo quadro W che non rende più necessario l’integrazione della dichiarazione.

Vediamo come compilare il nuovo quadro W in caso di possesso di criptovalute, facendo riferimento al modello 730 del 2024, per l’anno d’imposta 2023.

Il quadro W del modello 730 del 2024

Come precisato dalle istruzioni del modello 730 del 2024, bisogna partire col precisare che il quadro va compilato “anche se l’investimento non è più posseduto al termine del periodo d’imposta”.

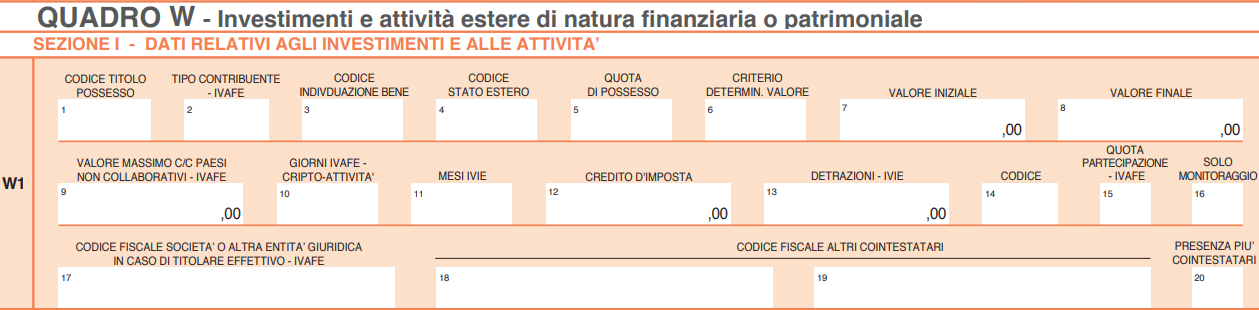

La compilazione del quadro W inizia con la compilazione del rigo W1 e successivi, uno per ogni attività detenuta all’estero o ogni cripto-attività (in questo caso criptovaluta).

I principali campi del rigo W1, e successivi, a cui fare attenzione sono:

- campo 1 Codice titolo possesso: inserire 1 in caso di proprietà;

- campo 2 Tipo contribuente: va inserito il codice 2, se il contribuente è il titolare effettivo;

- campo 3 Codice individuazione bene: va inserito il codice 21 dedicato alle cripto-attività;

- campo 4 Codice stato estero: le istruzioni del modello precisano che l’inserimento del “codice non è obbligatorio nel caso di compilazione per dichiarare valute virtuali”;

- campo 5 Quota di possesso: va indicata la quota di possesso, in percentuale, dell’investimento: quindi in caso di proprietà esclusiva va indicato 100;

- campo 6 Criterio determinazione del valore: per il valore di mercato va inserito il codice 1;

- campo 7 Valore iniziale: il valore all’inizio del periodo di imposta o al primo giorno di detenzione della cripto-attività, se successivo;

- campo 8 Valore finale: il valore al termine del periodo di imposta o nel momento di dismissione dell’investimento;

- campo 10 Giorni IVAFE Cripto-attività: vanno indicati i giorni di detenzione della criptovaluta durante il periodo d’imposta, ma solo quando l’imposta è effettivamente dovuta;

- campo 16 Solo monitoraggio: da barrare solo nel caso in cui il contribuente adempie all’obbligo dichiarativo ai soli fini di monitoraggio fiscale, ma non è tenuto alla liquidazione dell’imposta.

Particolare attenzione va posta alla modalità di calcolo del valore iniziale e del valore finale dell’asset detenuto: tali valori di norma sono quello d’acquisto e quello al 31 dicembre (o il prezzo di vendita) certificati dall’exchange sul quale le cripto-attività sono detenute (o acquistate o cedute): in mancanza di tali valori possono essere utilizzati quelli forniti da una piattaforma analoga, oppure da siti specializzati nella rilevazione dei valori di mercato delle criptovalute.

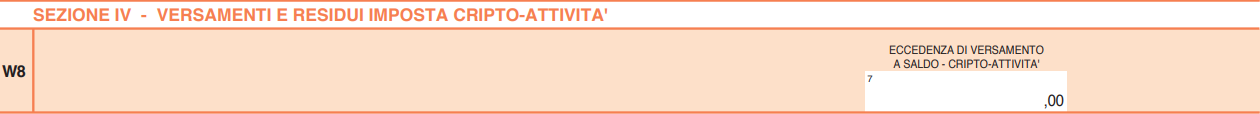

La compilazione del quadro W, sempre in relazione alle criptovalute, termina con la compilazione del rigo W8:

Secondo le istruzioni del modello 730 del 2024, nella colonna 7 va indicato “l’importo dell’eccedenza del versamento a saldo, in particolare va indicata in questa colonna la differenza, se positiva, tra l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023”.

-

Modello 730/2024: invio entro il 30 settembre

Entro il 30 settembre dovrà essere inviato il Modello 730/2024 per i dipendenti e i pensionati.

Diverse le novità per quest'anno anche alla luce delle prime norme di attuazione della Riforma Fiscale.

L'agenzia delle Entrate a tal proposito ha pubblicato:

- il Provvedimento n 68472 con le regole

- il Modello 730/2024 da presentare.

Inoltre con il Provvedimento n 68478 sono state definite le specifiche tecniche relative alla trasmissione telematica all’Agenzia delle entrate da parte dei CAF, dei professionisti abilitati e dei sostituti d’imposta del modello 730-4 e del modello 730 4 integrativo previste dal decreto ministeriale 7 maggio 2007, n. 63, dall’articolo 16, comma 1, lettera a), e comma 4-bis, del decreto ministeriale 31 maggio 1999, n. 164.

Prima di vedere il dettaglio delle novità di quest'anno, ricordiamo che possono presentare il Modello 730 i lavoratori dipendenti e i pensionati (in possesso di determinati redditi).

Ricordiamo inoltre che utilizzare il modello 730 è vantaggioso, in quanto il contribuente:

- non deve eseguire calcoli e pertanto la compilazione è più semplice;

- ottiene il rimborso dell’imposta direttamente nella busta paga o nella rata di pensione, a partire dal mese di luglio (per i pensionati a partire dal mese di agosto o di settembre);

- se deve versare delle somme, queste vengono trattenute dalla retribuzione (a partire dal mese di luglio) o dalla pensione (a partire dal mese di agosto o settembre) direttamente nella busta paga.

Modello 730/2024: le principali novità di quest’anno

Le principali novità contenute nel modello 730/2024 sono le seguenti:

- Ampliamento platea 730: da quest’anno è possibile utilizzare il modello 730 anche per dichiarare alcune fattispecie reddituali per le quali in precedenza era necessario presentare il modello REDDITI PF. In particolare è ora possibile presentare il 730:

- per comunicare dati relativi alla rivalutazione del valore dei terreni effettuata ai sensi dell’art. 2 del decreto-legge 24 dicembre 2002, n. 282;

- per dichiarare determinati redditi di capitale di fonte estera assoggettati a imposta sostitutiva;

- assolvere agli adempimenti relativi agli investimenti all’estero e alle attività estere di natura finanziaria a titolo di proprietà o di altro diritto reale e determinare in relazione ad essi le imposte sostitutive dovute (IVAFE, IVIE e Imposta cripto-attività);

- Quadro RU aggiuntivo per gli agricoltori sotto soglia: gli imprenditori agricoli c.d. sotto soglia, esonerati dalla presentazione della dichiarazione IVA, che hanno fruito nel corso del 2023 di alcuni specifici crediti d’imposta relativi alle attività agricole da utilizzare esclusivamente in compensazione, possono presentare il quadro RU insieme al frontespizio del modello REDDITI PF come quadro aggiuntivo al modello 730;

- Detrazioni per familiari a carico: per l’intero anno d’imposta 2023 le detrazioni per i figli a carico spettano solo per i figli con 21 anni o più e non sono più previste le detrazioni per i figli minorenni e le maggiorazioni per i disabili che sono state sostituite dell’assegno unico. I dati dei figli minorenni vanno comunque indicati nel prospetto dei familiari a carico per continuare a fruire delle altre detrazioni e delle agevolazioni previste dalle Regioni per le addizionali regionali;

- Tassazione agevolata delle mance del settore turistico-alberghiero e di ricezione: le mance destinate ai lavoratori dai clienti nei settori della ristorazione e dell’attività ricettive sono qualificate come redditi da lavoro dipendente e, a scelta del lavoratore, possono essere assoggettate ad un’imposta sostituiva dell’Irpef e delle relative addizionali territoriali con aliquota del 5%;

- Riduzione dell’imposta sostitutiva applicabile ai premi di produttività dei lavoratori dipendenti: è ridotta dal 10 al 5% l’aliquota dell’imposta sostitutiva sulle somme erogate sotto forma di premi di risultato o di partecipazione agli utili d’impresa ai lavoratori dipendenti del settore privato;

- Modifica alla detrazione per il personale del comparto sicurezza e difesa: nel periodo compreso tra il 1° gennaio 2023 e il 31 di cembre 2023, la detrazione per il comparto sicurezza e difesa spetta per un importo massimo di 571 euro ai lavoratori che nell’anno 2022 hanno percepito un reddito da lavoro dipendente non superiore a 30.208 euro;

- Modifica alla disciplina della tassazione del lavoro sportivo: dal 1° luglio 2023 è entrata in vigore la riforma del lavoro sportivo che prevede una detassazione per un importo massimo di 15.000 euro delle retribuzioni degli sportivi professionisti under 23 e per i com pensi degli sportivi operanti nel settore del dilettantismo;

- Detrazione Super bonus: per le spese sostenute nel 2022 rientranti nel Super bonus e che non sono state indicate nella dichiarazione dei redditi relativa all’anno d’imposta 2022, è possibile optare nella presente dichiarazione per una ripartizione in dieci rate. Per le spese sostenute nel 2023, salvo eccezioni, si applica la percentuale di detrazione del 90% e non più quella del 110%;

- Detrazione bonus mobili: per l’anno 2023, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è di 8.000 euro;

- Detrazione IVA per acquisto abitazione classe energetica A o B: è riconosciuta una detrazione del 50 % dell’IVA pagata nel 2023 per l’acquisto di abitazioni in classe energetica A o B cedute dalle imprese costruttrici degli immobili stessi;

- Credito d’imposta mediazioni: è riconosciuto un credito d’imposta commisurato all’indennità corrisposta agli organismi di mediazione alle parti che raggiungono un accordo di conciliazione;

- Credito d’imposta per negoziazione e arbitrato: è riconosciuto un credito di imposta, in caso di successo della negoziazione, ovvero di conclusione dell’arbitrato con lodo, alle parti che corrispondono o che hanno corrisposto il compenso agli avvocati abilitati ad assisterli nel procedimento di negoziazione assistita, nonché alle parti che corrispondono o che hanno corrisposto il compenso agli arbitri;

- Credito d’imposta contributo unificato: è riconosciuto un credito d’ imposta commisurato al contributo unificato versato dalla parte del giudizio estinto a seguito della conclusione di un accordo di conciliazione quando è raggiunto l’accordo in caso di mediazione de mandata dal giudice;

- Proroga esenzione IRPEF redditi dominicali e agrari: è prorogata al 2023 l’esenzione ai fini IRPEF dei redditi dominicali e agrari relativi ai terreni dichiarati da coltivatori diretti e imprenditori agricoli professionali iscritti nella previdenza agricola;

- Credito d’imposta per monopattini elettrici e servizi di mobilità elettrica: non è più possibile utilizzare il credito d’imposta per l’acquisto di monopattini elettrici, biciclette elettriche o muscolari, abbonamenti al trasporto pubblico, servizi di mobilità elettrica in condivisione o sostenibile in quanto era fruibile non oltre l’anno d’imposta 2022

Modello 730/2024: chi può utilizzarlo

Come da istruzioni, possono utilizzare il modello 730 precompilato o ordinario, i contribuenti che nel 2024 sono:

- pensionati o lavoratori dipendenti (compresi i lavoratori italiani che operano all’estero per i quali il reddito è determinato sulla base della retribuzione convenzionale definita annualmente con apposito decreto ministeriale);

- persone che percepiscono indennità sostitutive di reddito di lavoro dipendente (es. integrazioni salariali, indennità di mobilità);

- soci di cooperative di produzione e lavoro, di servizi, agricole e di prima trasformazione dei prodotti agricoli e di piccola pesca;

- sacerdoti della Chiesa cattolica;

- giudici costituzionali, parlamentari nazionali e altri titolari di cariche pubbliche elettive (consiglieri regionali, provinciali, comunali, ecc.);

- persone impegnate in lavori socialmente utili;

- lavoratori con contratto di lavoro a tempo determinato per un periodo inferiore all’anno. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi:

- al sostituto d’imposta, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo;

- a un Caf-dipendenti o a un professionista abilitato, se il rapporto di lavoro dura almeno dal mese di presentazione della dichiarazione al terzo mese successivo e si conoscono i dati del sostituto d’imposta che dovrà effettuare il conguaglio;

- personale della scuola con contratto di lavoro a tempo determinato. Questi contribuenti possono presentare il 730 precompilato direttamente all’Agenzia delle entrate oppure possono rivolgersi al sostituto d’imposta o a un Caf-dipendenti o a un professionista abilitato, se il contratto dura almeno dal mese di settembre dell’anno 2023 al mese di giugno dell’anno 2024;

- produttori agricoli esonerati dalla presentazione della dichiarazione dei sostituti d’imposta (Mod. 770), Irap e Iva.

Da quest’anno i contribuenti su elencati possono presentare il modello 730 senza sostituto, precompilato o ordinario, indipendente mente dall’avere o meno, nel corso del 2024, un sostituto d’imposta tenuto a effettuare il conguaglio.

Il modello 730 senza sostituto precompilato va presentato direttamente all’Agenzia delle entrate ovvero a un Caf o a un professionista abilitato.

Il modello 730 senza sostituto ordinario va presentato a un Caf o a un professionista abilitato.

In entrambi i casi nelle informazioni relative al contribuente va indicata la lettera “A” nella casella “730 senza sostituto” e nel riquadro “Dati del sostituto d’imposta che effettuerà il conguaglio” va barrata la casella “Mod. 730 dipendenti senza sostituto”.

Se dalla dichiarazione emerge un credito, il rimborso viene erogato dall’Agenzia delle entrate. Se, invece, emerge un debito, il pagamento viene effettuato tramite il modello F24.

Possono utilizzare il modello 730 precompilato o ordinario i contribuenti che nel 2023 hanno percepito:

- redditi di lavoro dipendente e redditi assimilati a quelli di lavoro dipendente (es. co.co.co. e contratti di lavoro a progetto);

- redditi dei terreni e dei fabbricati;

- redditi di capitale;

- redditi di lavoro autonomo per i quali non è richiesta la partita IVA (es. prestazioni di lavoro autonomo non esercitate abitualmente);

- redditi diversi (es. redditi di terreni e fabbricati situati all’estero);

- alcuni dei redditi assoggettabili a tassazione separata, indicati nella sezione II del quadro D;

- redditi di capitale di fonte estera, diversi da quelli che concorrono a formare il reddito complessivo, percepiti direttamente dal contribuente senza l’intervento di intermediari residenti indicati nella sezione III del quadro L.

Da quest’anno, inoltre, possono utilizzare il modello 730 anche coloro che adempiono agli obblighi relativi al monitoraggio delle attività estere di natura finanziaria o patrimoniale a titolo di proprietà o di altro diritto reale, e/o che sono tenuti al pagamento delle relative imposte (IVAFE, IVIE e Imposta cripto-attività), compilando il nuovo quadro W.

Chi presenta la dichiarazione per conto di persone incapaci, compresi i minori, o per il contribuente deceduto può utilizzare il modello 730 se per questi ricorrono le condizioni descritte.

I contribuenti sopra elencati che scelgono di utilizzare il modello REDDITI PF, devono presentarlo in via telematica all’Agenzia delle entrate.

Il 730 semplificato 2024

Con il comunicato stampa del 29 aprile, che ha aperto la campagna della Precompilata 2024, le entrate hanno spiegato con esempi in cosa consisterà il 730 semplificato 2024,

Già dalla Circolare n. 8/2024 venivano date istruzioni sui dichiarativi e chiarimenti in merito alle principali novità di quest'anno generati dalla norme della riforma fiscale con il decreto adempimenti tributari Dlgs n 1/2024,

La circolare evidenzia che per quanto riguarda le persone fisiche non titolari di partita IVA le principali semplificazioni riguardano:

- una modalità di presentazione semplificata della dichiarazione dei redditi precompilata in favore dei titolari di redditi di lavoro dipendente, incluse le pensioni, e assimilati a quelli di lavoro dipendente che utilizzano il modello di dichiarazione 730. In particolare, l’Agenzia delle Entrate renderà disponibili al contribuente, in modo analitico all'interno di un'apposita sezione, le informazioni in proprio possesso, che possono essere confermate o modificate. Tali informazioni, una volta definite, saranno riportate in via automatica nei campi corrispondenti della dichiarazione dei redditi modello 730, facilitando la compilazione della dichiarazione precompilata.

- l'estensione dell'utilizzo del modello di dichiarazione 730. A partire dalle dichiarazioni presentate nel 2024, sono introdotte novità relativamente all’ambito soggettivo e oggettivo di presentazione del modello di dichiarazione dei redditi semplificato (c.d. “modello 730”). In particolare, la possibilità di presentare la dichiarazione semplificata sarà progressivamente estesa a tutti i contribuenti non titolari di partita Iva. Ad esempio, tale modello potrà essere presentato, a regime, anche da parte dei soggetti, non titolari di partita Iva, che non conseguono redditi di lavoro dipendente o assimilati, ma esclusivamente redditi di capitale. Con futuri provvedimenti del Direttore dell’Agenzia delle Entrate sarà stabilita la graduale inclusione di nuove tipologie reddituali tra quelle dichiarabili mediante il modello 730 semplificato.

- possibilità di riportare nel modello 730 i redditi di capitale di fonte estera soggetti a imposizione sostitutiva.

- possibilità per i soggetti che presentano il modello dichiarativo 730 di poter ora richiedere direttamente all’Agenzia l’eventuale rimborso dell’imposta o effettuare il pagamento dell’importo dovuto, pur in presenza di un sostituto d’imposta tenuto a effettuare il conguaglio

-

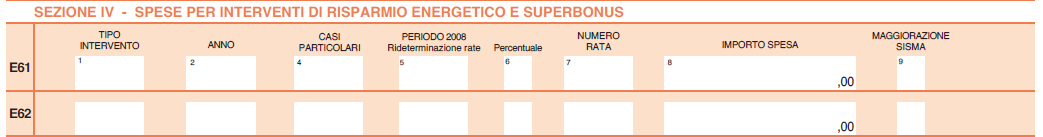

730/2024: l’ecobonus in dichiarazione

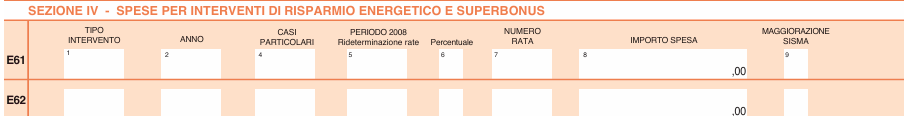

Le spese per interventi finalizzati al risparmio energetico vanno indicate nel modello 730/2024 al rigo E61/ 62 ai fini della detrazione fiscale dai redditi del contribuente conseguiti nell'anno d'imposta 2024

Ricordiamo che, la detrazione spettante per le spese sostenute per interventi di riqualificazione energetica degli edifici esistenti (c.d. Eco bonus) è stata introdotta dall’art. 1, commi da 344 a 349, della legge n. 296 del 2006, che ne delinea:

Ricordiamo che, la detrazione spettante per le spese sostenute per interventi di riqualificazione energetica degli edifici esistenti (c.d. Eco bonus) è stata introdotta dall’art. 1, commi da 344 a 349, della legge n. 296 del 2006, che ne delinea:- l’ambito di applicazione con riguardo alla tipologia di interventi agevolabili,

- la percentuale di detrazione spettante,

- le modalità di fruizione.

L'ecobonus è attualmente disciplinato dall’art. 14 del decreto legge n. 63 del 2013 e successive modificazioni che ha elevato l’aliquota della detrazione al 65 per cento con riferimento alle spese sostenute a partire dal 6 giugno 2013, data di entrata in vigore del decreto stesso, al 31 dicembre 2024 e ha introdotto ulteriori interventi agevolabili.

A partire dal 2018, inoltre, per alcune spese la detrazione è ridotta al 50 per cento.

Attenzione al fatto che la data di inizio lavori può essere comprovata, ove prevista, dalla data di deposito in comune della relazione tecnica di cui all’art. 8, comma 1, del d.lgs. n. 192 del 2005.

L’art. 119 del decreto legge n. 34 del 2020 ha introdotto nuove disposizioni che disciplinano la detrazione delle spese sostenute dal 1° luglio 2020 a fronte di specifici interventi finalizzati all’efficienza energetica (ivi inclusa la installazione di impianti fotovoltaici e delle infrastrutture per la ricarica di veicoli elettrici negli edifici, c.d. Superbonus).

Il contribuente può avvalersi della maggiore detrazione prevista dall’art. 119 del decreto legge n. 34 del 2020 per le spese sostenute dal 1° luglio 2020, rispettando gli adempimenti specificamente previsti in relazione alla stessa.

Per i lavori edili avviati dal 28 maggio 2022 di importo complessivo superiore a 70.000 euro la detrazione spetta se nell'atto di affidamento dei lavori, stipulato a partire dal 27 maggio 2022, è indicato che detti interventi sono eseguiti da datori di lavoro che applicano i contratti collettivi del settore edile, nazionale e territoriali, stipulati dalle associazioni datoriali e sindacali comparativamente più rappresentative sul piano nazionale (articolo 1, comma 43-bis della legge di bilancio 2022).

L’agevolazione è ammessa se gli interventi sono realizzati su unità immobiliari e su edifici (o su parti di edifici) esistenti, situati nel territorio dello Stato, censiti al Catasto o per i quali sia stato chiesto l’accatastamento, di qualunque categoria catastale, anche se rurali, compresi quelli strumentali per l’attività d’impresa o professionale, merce o patrimoniali.

La prova dell’esistenza dell’edificio è fornita dall’iscrizione dello stesso in Catasto oppure dalla richiesta di accatastamento, nonché dal pagamento dell’ICI o, dal 2012, dell’IMU ove dovuta

Ecobonus nel 730/2024: soggetti ammessi

Sono ammessi alla detrazione i soggetti, residenti e non residenti, titolari di qualsiasi tipologia di reddito. La detrazione spetta, infatti, alle persone fisiche, compresi gli esercenti arti e professioni, agli enti pubblici e privati che non svolgono attività commerciale, alle società semplici, alle associazioni tra professionisti e ai soggetti che conseguono reddito d’impresa, vale a dire persone fisiche, società di persone, società di capitali (art. 2 del d.m. 19 febbraio 2007).

Tali soggetti, che devono possedere o detenere l’immobile in base ad un titolo idoneo, sono:

- proprietari o nudi proprietari;

- titolari di un diritto reale di godimento quale usufrutto, uso, abitazione o superficie;

- soci di cooperative a proprietà divisa e indivisa;

- soggetti indicati nell’art. 5 del TUIR, che producono redditi in forma associata (società semplici, in nome collettivo, in accomandita semplice e soggetti a questi equiparati, imprese familiari), alle stesse condizioni previste per gli imprenditori individuali;

- detentori (locatari, comodatari) dell’immobile;

- familiari conviventi;

- coniuge separato assegnatario dell’immobile intestato all’altro coniuge;

- conviventi di fatto di cui all’art.1, commi 36 e 37, della legge n. 76 del 2016;

- promissario acquirente.

Ecobonus nel 730: le aliquote spettanti

La legge n. 296 del 2006 prevedeva che la detrazione fosse applicata per un periodo di tempo limitato e ne stabiliva la percentuale nella misura del 55 per cento della spesa sostenuta.

Successivamente, il decreto legge n. 63 del 2013 ha prorogato il beneficio e ha elevato la percentuale di spesa detraibile, dal 55 al 65 per cento, per le spese sostenute a partire dal 6 giugno 2013.

In applicazione del criterio di cassa, vigente per gli oneri sostenuti dalle persone fisiche, l’utilizzo dell’espressione “spese sostenute” comporta che la maggiore misura della detrazione si applica alle spese “pagate” a partire dal 6 giugno 2013 (data di entrata in vigore del decreto legge n. 63 del 2013), indipendentemente dalla data di avvio degli interventi cui i pagamenti si riferiscono.

In via generale, per le detrazioni in esame, diversamente da quanto previsto per quelle relative agli interventi di recupero del patrimonio edilizio, è stabilito un limite di detrazione, variabile in funzione dell’intervento agevolato, e non un limite di spesa ammissibile all’agevolazione.

Per l’anno 2023 è confermata la riduzione della detrazione al 50 per cento, introdotta dal 1º gennaio 2018, per le spese sostenute per interventi effettuati su singole unità immobiliari o sulle parti comuni degli edifici relativi a:

- l’acquisto e posa in opera di finestre comprensive di infissi;

- l’acquisto e posa in opera di schermature solari;

- l'acquisto e la posa in opera di impianti di climatizzazione invernale con impianti dotati di generatori di calore alimentati da biomasse combustibili,

- la sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione almeno in classe A (prevista dal regolamento UE n. 811/2013) o con impianti dotati di generatori di calore alimentati da biomasse combustibili.

Si ricorda che, nel caso di installazione in singole unità immobiliari, se le caldaie, oltre ad essere almeno in classe A, sono anche dotate di sistemi di termoregolazione evoluti (appartenenti alle classi V, VI o VIII della comunicazione della Commissione 2014/C 207/02), è riconosciuta la detrazione più elevata del 65 per cento.

Ecobonus nel 730/2024: per quali spese

La detrazione spetta per le spese sostenute per gli interventi su edifici esistenti, parti di edifici esistenti o unità immobiliari:

- di riqualificazione energetica volti a conseguire un risparmio del fabbisogno di energia primaria (art. 1, comma 344, della legge n. 296 del 2006);

- riguardanti strutture opache verticali, strutture opache orizzontali (coperture e pavimenti) e finestre comprensive di infissi (art. 1, comma 345, della legge n. 296 del 2006);

- relativi all’installazione di pannelli solari per la produzione di acqua calda per usi domestici o industriali e per la copertura del fabbisogno di acqua calda in piscine, strutture sportive, case di ricovero e cura, nonché istituti scolastici e università (art. 1, comma 346, della legge n. 296 del 2006);

- di sostituzione di impianti di climatizzazione invernale con impianti dotati di caldaie a condensazione e contestuale messa a punto del sistema di distribuzione (art. 1, comma 347, della legge n. 296 del 2006); tale detrazione è estesa anche alle spese relative alla sostituzione di impianti di climatizzazione invernale con pompe di calore ad alta efficienza e con impianti geotermici a bassa entalpia (art. 1, comma 286, della legge n. 244 del 2007).

Dal 2012, la detrazione spetta anche per la sostituzione di scaldacqua tradizionali con scaldacqua a pompa di calore dedicati alla produzione di acqua calda sanitaria.

Dal 2015 (art. 14, comma 2, lett. b), e comma 2-bis del decreto legge n. 63 del 2013), la detrazione spetta anche per le spese sostenute per:

- l’acquisto e posa in opera delle schermature solari di cui all’allegato M al d.lgs. n. 311 del 2006;

- l’acquisto e posa in opera di impianti di climatizzazione invernale con impianti dotati di generatori di calore alimentati da biomasse combustibili.

Dal 1° gennaio 2016 l’agevolazione spetta anche per le spese sostenute per l’acquisto, l’installazione e la messa in opera di dispositivi multimediali per il controllo da remoto degli impianti di riscaldamento o di climatizzazione delle unità abitative, volti ad aumentare la consapevolezza dei consumi energetici da parte degli utenti ed a garantire un funzionamento efficiente degli impianti.

Dal 1° gennaio 2018 la detrazione, nella misura del 65 per cento delle spese sostenute, spetta anche per:

- l’acquisto e la posa in opera di micro-cogeneratori in sostituzione di impianti esistenti e fino a un valore massimo della detrazione di euro 100.000 (per beneficiare della detrazione è necessario che gli interventi effettuati portino a un risparmio di energia primaria pari almeno al 20 per cento);

- gli interventi di sostituzione di impianti di climatizzazione invernale con impianti dotati di apparecchi ibridi, costituiti da pompa di calore integrata con caldaia a condensazione, assemblati in fabbrica ed espressamente concepiti dal fabbricante per funzionare in abbinamento tra loro;

- l’acquisto e posa in opera di generatori d’aria calda a condensazione.

Per gli interventi di rifacimento della facciata, non di sola pulitura o tinteggiatura esterna, che influiscono anche dal punto di vista termico o interessano oltre il 10 per cento dell’intonaco della superficie disperdente lorda complessiva dell’edificio, per le spese sostenute dal 1° gennaio 2020 fino al 31 dicembre 2022 (art. 1, comma 220, della legge n. 160 del 2019, art. 1, comma 59, della legge n. 178 del 2020 e art. 1, comma 39 della legge n. 234 del 2021) trova applicazione il Bonus facciate.

-

Cassetto Fiscale: che cos’è? Chi può accedere?

Il cassetto fiscale è il servizio che consente la consultazione delle proprie informazioni fiscali, tramite un apposito servizio raggiungibile dal sito dell'Agenzia delle Entrate.

L'accesso al cassetto fiscale può anche essere delegato ad una persona di fiducia del contribuente, con specifiche modalità. (Scarica qui il modello)

Cassetto Fiscale: che cos'é?

L'Agenzia delle Entrate ha elencato quali sono i dati disponibili nel cassetto fiscale di ciascun contribuente, ossia:

- dati anagrafici,

- dati delle dichiarazioni fiscali,

- dati dei rimborsi,

- dati dei versamenti effettuati tramite modello F24 e F23,

- atti del registro (dati patrimoniali),

- dati e informazioni relativi agli studi di settore e agli indicatori sintetici di affidabilità fiscale (Isa)

- le informazioni sul proprio stato di iscrizione al Vies.

Cassetto Fiscale: come si accede?

Per accedere al Cassetto fiscale è necessario essere in possesso di una identità definita nell’ambito del Sistema pubblico di Identità Digitale:

- SPID,

- CIE

- o CNS

- oppure delle credenziali rilasciate dall'Agenzia.

Cassetto Fiscale: posso delegare un terzo?

Il contribuente può delegare la consultazione del proprio cassetto fiscale agli intermediari di cui all’art. 3, comma 3, del D.P.R. 322/1998, fino a un massimo di due, con le seguenti modalità:

- online, utilizzando l’apposita funzionalità, disponibile nell’area riservata,

- in ufficio, presentando la delega sottoscritta a un qualsiasi ufficio dell’Agenzia delle Entrate

- consegnando la stessa sottoscritta, insieme alla copia di un documento di identità, all’intermediario, che trasmetterà i dati all’Agenzia delle Entrate. Il contribuente riceverà presso il proprio domicilio fiscale un codice di attivazione da consegnare all’intermediario. In caso di mancato recapito del codice di attivazione, trascorsi 15 giorni dall'invio dei dati da parte del professionista, il delegante potrà richiedere l’attivazione della delega presso un ufficio territoriale dell’Agenzia, dichiarando la mancata ricezione del codice di attivazione.

Il contribuente può revocare la delega conferita, sempre con le stesse modalità.

leggi anche.

Attenzinoe al fatto che, gli intermediari abilitati al servizio Entratel possono consultare i dati relativi ai propri clienti sottoscrivendo uno specifico Regolamento – pdf che disciplina le modalità di utilizzo del servizio.

La richiesta di adesione al regolamento e la comunicazione dei dati relativi alle deleghe dei propri clienti vanno effettuate attraverso le apposite funzionalità disponibili nel servizio Entratel.

Vediamo le istruzioni per procedere.

Cassetto Fiscale delegato: posso delegare un terzo?

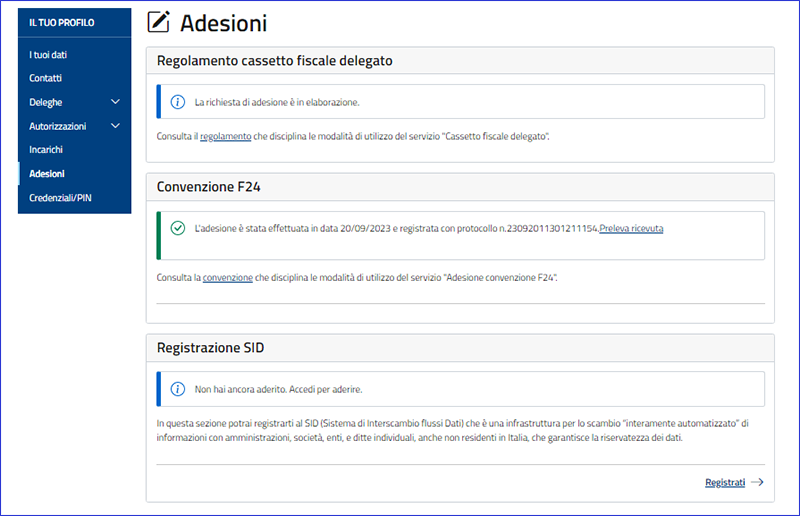

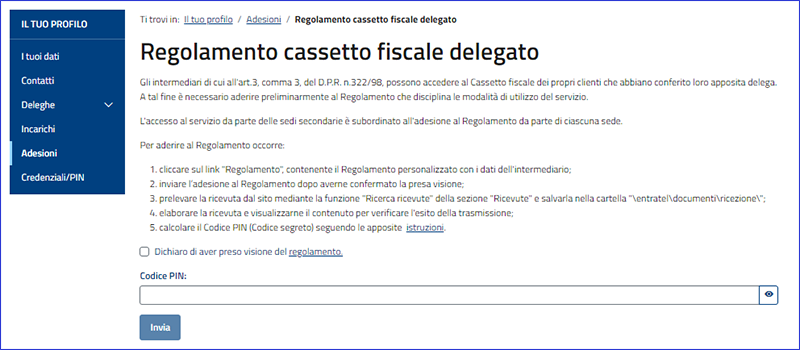

Per aderire al Regolamento Cassetto fiscale delegato, l'intermediario deve seguire i passi:

- entrate in "Il tuo profilo ➔ Adesioni ➔ Regolamento Cassetto fiscale delegato",

presente nell'area riservata del sito web dell'Agenzia delle Entrate

Si evidenzia che la richiesta di adesione al servizio può essere effettuata esclusivamente in modalità telematica. Dopo aver visionato il Regolamento, accettato il suo contenuto ed approvato le clausole specifiche, il professionista lo autentica e lo trasmette tramite il canale Entratel.

Si evidenzia che la richiesta di adesione al servizio può essere effettuata esclusivamente in modalità telematica. Dopo aver visionato il Regolamento, accettato il suo contenuto ed approvato le clausole specifiche, il professionista lo autentica e lo trasmette tramite il canale Entratel.L'adesione si intende perfezionata all'atto dell'emissione dell'attestazione di accettazione da parte dell'Agenzia, fornita all'intermediario per via telematica.

Con l’attestazione di accettazione l'Agenzia comunica all'intermediario la regola con la quale calcolare il codice segreto necessario per accedere al Cassetto Fiscale degli utenti che gli hanno conferito apposita delega.

È necessario evidenziare che l'adesione al Cassetto Fiscale per eventuali sede secondarie deve essere autenticata e trasmessa mediante le credenziali Entratel relative a tali sedi

-

730/2024: come si indica il social bonus

Il social bonus, comparso nel Modello 730 dell'anno scorso e da indicare anche quest'anno relativamente al residuo, è un credito d'imposta riconosciuto in favore di:

- persone fisiche,

- imprese,

- enti e società,

per le erogazioni agli ETS a sostegno del recupero di immobili inutilizzati e beni confiscati alla criminalità.

Attenzione al fatto che, l'ammontare di credito spettante varia a seconda del soggetto che ha effettuato l'erogazione liberali.

Vediamo come i contribuenti persone fisiche devono indicarlo nella prossima dichiarazione.

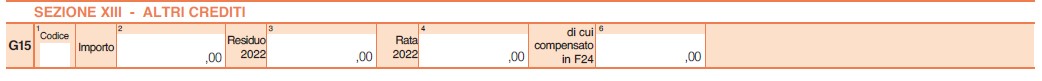

Social bonus: come indicarlo nel Modello 730/2024

Come specificato anche nelle istruzioni al modello, per le erogazioni liberali agli enti del terzo settore è riconosciuto un credito d’imposta pari al 65 per cento dell’importo delle erogazioni stesse da utilizzare in tre quote annuali di pari importo.

L’importo del credito d’imposta non può comunque essere superiore al 15 per cento del reddito complessivo del contribuente. Il social bonus va indicato negli altri crediti del Quadro G del 730

Dettagliatamente, nel QUADRO G, al RIGO G 15 occorre indicare:

- il codice "11" per il credito d’imposta per social bonus.

Viene evidenziato che, il credito d’imposta è ripartito in tre quote annuali di pari importo ed è fruibile a decorrere dalla dichiarazione dei redditi relativa all’anno in cui è stata effettuata l’erogazione liberale.

La quota annuale non utilizzata può essere riportata nelle dichiarazioni dei redditi dei periodi d’imposta successivi, fino ad esaurimento del credito.

Le erogazioni liberali vanno effettuate in favore degli enti del Terzo settore che hanno presentato al Ministero del Lavoro e delle Politiche Sociali un progetto per sostenere il recupero degli immobili pubblici inutilizzati e dei beni mobili e immobili confiscati alla criminalità organizzata, assegnati ai suddetti Enti del Terzo Settore e da questi utilizzati esclusivamente per lo svolgimento di attività di interesse generale con modalità non commerciali, e che sono stati approvati dal Ministero del Lavoro e delle Politiche sociali.

Le erogazioni liberali vanno effettuate esclusivamente mediante sistemi di pagamento che ne garantiscano

la tracciabilità, tramite banche, uffici postali ovvero mediante altri sistemi di pagamento tracciabili.Le istruzioni al modello 730/2024 evidenzianche che, per l’anno d’imposta 2023 non risultano progetti approvati dal menzionato Ministero e di conseguenza non è possibile fruire del social bonus.

Ti cosigliamo di leggere anche: Social bonus erogazioni ETS: cosa riguarda e come richiederlo per tutti i dettagli su questo bonus.

-

730/2024: il superbonus in 10 anni

Nel modello 730/2024 da presentare entro il 30 settembre, va indicata, tra le altre, la detrazione per il superbonus.

La novità di quest'anno è che si ha la possibilità di scegliere un arco temporale più ampio per fruire dell’agevolazione in oggetto.

In particolare, per le spese sostenute nel 2022 rientranti nel superbonus, non indicate nella dichiarazione dei redditi relativa all’anno d’imposta 2022, il contribuente potrà optare nel modello 730/2024 (o nel modello Redditi 2024) per la ripartizione in dieci rate, vediamo come.

Superbonus in 10 anni nel 730/2024: istruzioni

L’art. 2, comma 3-sexies, del DL n 11/2023 noto come Decreto Cessione crediti, ha introdotto nell’ art. 119 del decreto Rilancio il comma 8-quinquies, grazie al quale per le spese sostenute nell’anno 2022, si può ripartire il beneficio fiscale in dieci anni piuttosto che in quattro anni, come previsto prima.

La nuova ripartizione decorre dal periodo d’imposta 2023, quindi con il modello 730/2024.

Pertanto solo per le spese del superbonus 110% sostenute dal 1° gennaio al 31 dicembre 2022, relativamente agli interventi di cui all’ art. 119, D.L. n. 34/2020, è possibile effettuare un riparto, in luogo delle 4 rate previste, in 10 quote annuali a partire dal periodo d’imposta 2023.

Tale possibilità è vincolata all’esercizio di un’opzione da effettuare nel modello dichiarativo (nel rigo E61) a condizione che la rata di detrazione, relativa al periodo d’imposta 2022, non sia stata indicata nella relativa dichiarazione dei redditi (Circolare n. 13 E/2023 delle Entrate)

In particolare con la compilazione del rigo da E6 del quadro, se per le spese sostenute nel periodo compreso tra il 1° gennaio e il 31 dicembre 2022, il contribuente vuol optare per ripartire la spesa in dieci quote annuali di pari importo dovrà indicare:

- Colonna 2 (Anno): 2022;

- Colonna 7 (Numero rata): 1

Per una sintesi della altre novità di quest'anno leggi: Modello 730/2024: le principali novità di quest'anno.