-

Iscritti AIRE e prima casa: spetta per immobile nel comune dove si studia

Con la Risposta a interpello n 312/2025 le Entrate hanno chiarito un ulteriore caso per l'agevolazione prima casa degli iscritti AIRE.

L'istante chiedeva se spettasse per l'immobile acquistato nel comune dove ha avuto il domicilio per motivi di studio, vediamo la replica ADE.

Iscritti AIRE e prima casa: spetta anche per il comune dove si studia

Con la risposta in oggetto le Entrate evidenziano che la persona trasferita dall’Italia all’estero per ragioni di lavoro può beneficiare delle agevolazioni prima casa anche quando la casa oggetto di acquisto sia ubicata nel comune in cui il contribuente ha svolto il suo percorso scolastico che non coincide con il comune di nascita né con l’ultima residenza in Italia.

In pratica con questa interpretazione l'ADE estende l’ambito applicativo del criterio della «attività» svolta prima del trasferimento all’estero, includendovi espressamente l’attività di studio e riconoscendo che tale attività costituisce un indice oggettivo di radicamento territoriale idoneo a fondare il beneficio fiscale.

Ricordiamo che l’agevolazione prima casa per i non residenti è disciplinata dalla nota II-bis alla Tariffa parte prima del testo unico dell’imposta di registro modificato dall’articolo 2, comma 1, del Dl 69/2023: i lavoratori trasferiti all’estero con almeno cinque anni di residenza o attività in Italia possono effettuare l’acquisto di un’abitazione con l’agevolazione prima casa se l’abitazione da acquistare è ubicata nel comune di nascita o nel comune in cui il soggetto trasferito all’estero aveva la sua residenza o svolgeva la sua attività prima della partenza dall’Italia.

Le Entrate, richiamando le Circolari n. 1/1994 e n. 19/2001, ribadiscono che il concetto di «attività» è ampio e comprende anche lo svolgimento di attività non remunerate, tra cui quelle scolastiche.

L'istante del caso specifico è una persona che aveva frequentato scuole e università nel comune dove ha effettuato poi l’acquisto, maturando così un legame con il luogo che l’Agenzia ha considerato sufficiente per radicare il requisito territoriale.

La circolare del 16 febbraio 2024, n. 3/E ha chiarito che «Il beneficio fiscale, in ragione dell'intervento normativo, viene pertanto ancorato a un criterio

oggettivo, svincolandolo da quello della cittadinanza […]». Pertanto, «possono accedere al beneficio fiscale in esame le persone fisiche che, contestualmente: si siano trasferite all'estero per ragioni di lavoro. Attesa la diversa formulazione della disposizione in commento rispetto alla versione previgente, il requisito agevolativo deve ritenersi riferibile a qualsiasi tipologia di rapporto di lavoro (non necessariamente subordinato) e deve sussistere già al momento dell'acquisto

dell'immobile. Il trasferimento per ragioni di lavoro verificatosi in un momento successivo all'acquisto dell'immobile non consente, quindi, di avvalersi del beneficio fiscale in questione; abbiano risieduto in Italia per almeno cinque anni, o ivi svolto, per il medesimo periodo, la loro attività, anteriormente all'acquisto dell'immobile. A tal proposito si precisa che, con detto termine, si intende ricomprendere ogni tipo di attività, ivi incluse quelle svolte senza remunerazione. Si precisa che, per la verifica del requisito temporale della residenza, nonché di quello relativo all'effettivo svolgimento in Italia della propria attività, il quinquennio non deve essere necessariamente inteso in senso continuativo; abbiano acquistato l'immobile nel comune di nascita, ovvero in quello in cui avevano la residenza o in cui svolgevano la propria attività prima del trasferimento.»L'Ade evidenzia che naturalmente per il beneficio occorre il rispetto delle ulteriori condizioni previste dalla normativa in materia per l’ottenimento dell’agevolazione, quindi:

- l’impossidenza di altri diritti reali su immobili nel medesimo comune

- la non titolarità (in tutto il territorio nazionale) di abitazioni acquistate con l’agevolazione prima casa.

Si riconosce pertanto rilievo ai legami affettivi del contribuente con il territorio, in coerenza con la ratio del beneficio, destinato a sostenere il radicamento familiare e personale in Italia delle persone che, emigrate per motivi professionali, hanno sviluppato la propria carriera all’estero.

Allegati: -

Prima casa: quando il secondo immobile nello stesso Comune non è ostativo

Con la Ordinanza n 29262/2025 la Cassazione ribadisce che il possesso nello stesso Comune di un secondo immobile non determina necessariamente la perdita della agevolazione prima casa.

Una contribuente aveva impugnato un avviso di liquidazione dell’imposta di registro con cui l’Agenzia delle Entrate aveva revocato le agevolazioni “prima casa”.

L’Ufficio aveva contestato la decadenza dal beneficio sostenendo che la contribuente, nel rogito di acquisto di un nuovo immobile aveva dichiarato di non possedere altre abitazioni nello stesso Comune, mentre in realtà risultava proprietaria esclusiva di un’altra casa ubicata nel medesimo territorio comunale.Ritenendo la dichiarazione “mendace”, l’Agenzia aveva proceduto alla revoca delle agevolazioni e alla liquidazione di imposte maggiorate e relative sanzioni.

La Commissione Tributaria Provinciale aveva confermato la legittimità dell’avviso di liquidazione, così come la Corte di Giustizia Tributaria di secondo grado che aveva ritenuto sufficiente la mera titolarità di altro immobile per configurare la decadenza dal beneficio.

La contribuente ha quindi proposto ricorso per Cassazione, deducendo due motivi di impugnazione.

Ai fini dell’agevolazione ‘prima casa’, la mera proprietà di un altro immobile nel medesimo Comune non comporta automaticamente la decadenza

Prima casa: quando il secondo immobile nello stesso Comune non è ostativo

La ricorrente ha denunciato la violazione dell’art. 75 del D.P.R. 445/2000 e dell’art. 1, comma 4, nota II-bis della Tariffa parte I allegata al D.P.R. 131/1986, sostenendo che il giudice di merito aveva erroneamente qualificato come mendace la dichiarazione di non possedere altri immobili.

Secondo la contribuente, infatti, la Corte di merito non aveva svolto alcuna valutazione sull’idoneità dell’immobile già posseduto alle esigenze abitative familiari, limitandosi a valorizzare la sola esistenza formale di una diversa proprietà.È stata poi dedotta la violazione degli artt. 101, 112 e 132 c.p.c. e degli artt. 1 e 36 del D.Lgs. 546/1992, per vizio di extrapetizione: la sentenza d’appello avrebbe introdotto un nuovo fatto (la fruizione dell’agevolazione prima casa per l’immobile preesistente) non dedotto dall’Agenzia delle Entrate nel corso del giudizio, ampliando indebitamente il thema decidendum.

La Suprema Corte ha ritenuto entrambi i motivi fondati, svolgendo un’approfondita ricostruzione del quadro normativo e giurisprudenziale in materia di agevolazioni “prima casa”.

La Corte ha precisato che, ai sensi dell’art. 1, nota II-bis, D.P.R. 131/1986, la “dichiarazione mendace” ricorre solo quando il contribuente richieda il beneficio pur mancando le condizioni soggettive o oggettive previste dalla legge.

Pertanto, non ogni erronea dichiarazione comporta automaticamente la decadenza, ma solo quella che dissimula il possesso di un immobile idoneo ad essere utilizzato come abitazione.Richiamando una consolidata giurisprudenza la Corte ribadisce che il requisito dell’“impossidenza di altro immobile” deve essere interpretato in senso relativo, e non assoluto: “Sussiste solo in caso di carenza di altro alloggio concretamente idoneo a sopperire ai bisogni abitativi dell’acquirente e della sua famiglia”.

L’idoneità deve essere valutata in concreto, tenendo conto di:

- dimensioni e caratteristiche dell’immobile;

- condizioni di abitabilità;

- ubicazione rispetto al luogo di lavoro e alle esigenze familiari;

- disponibilità effettiva o eventuale locazione a terzi.

Ne consegue che il mero possesso di una casa nello stesso Comune non è sufficiente per escludere l’agevolazione se l’immobile risulta inidoneo all’uso abitativo, sia per ragioni oggettive (inabitabilità) che soggettive (inadeguatezza strutturale o funzionale).

La Cassazione ha poi rilevato che la Corte di merito era incorsa in error in procedendo, avendo fondato la decisione su un elemento di fatto (l’asserita fruizione dell’agevolazione “prima casa” per l’immobile già posseduto) non allegato dall’Agenzia né dedotto in giudizio.

Tale condotta viola l’art. 112 c.p.c., che impone al giudice di decidere nei limiti del thema decidendum fissato dalle parti.Dall’ordinanza emerge con chiarezza il seguente principio di diritto: “Ai fini dell’agevolazione ‘prima casa’, la mera proprietà di un altro immobile ubicato nel medesimo Comune non comporta automaticamente la decadenza dal beneficio, ove tale immobile non sia concretamente idoneo a soddisfare le esigenze abitative dell’acquirente e del suo nucleo familiare. La dichiarazione di impossidenza non può considerarsi mendace se riferita a un immobile inidoneo all’uso abitativo, sotto il profilo soggettivo o oggettivo.”

La Corte di Cassazione ha quindi accolto il ricorso della contribuente; cassato la sentenza impugnata; rinviato la causa, anche per le spese, alla Corte di Giustizia Tributaria di secondo grado della Lombardia in diversa composizione

-

Prima casa: non spetta se l’immobile non è stato costruito per tempo

Cin l’ordinanza n. 25790-2025, la Cassazione ha chiarito che non è possibile applicare le agevolazioni “prima casa” all'acquisto di un immobile in corso di costruzione per mancata ultimazione dei lavori entro tre anni dalla data dell’atto, visto che la permanenza dell'immobile nella classificazione catastale F/3 suffraga la mancata ultimazione nel termine triennale, anche qualora il contribuente vi trasferisca la residenza e attivi le utenze

Prima casa: non spetta se l’immobile non è stato costruito per tempo

I soggetti ricorrenti hanno acquistato un immobile in costruzione, usufruendo delle agevolazioni fiscali "prima casa", con aliquota Iva al 4 per cento.

L'Agenzia delle entrate, a seguito di controlli, ha contestato la decadenza dalle agevolazioni poiché i lavori non erano stati ultimati entro il termine previsto di tre anni dalla data dell'atto.Ciò rilevato ha emesso due avvisi di liquidazione con cui ha revocato l'aliquota Iva agevolata e recuperato l'imposta sostitutiva sulle operazioni di credito a medio-lungo termine.

I contribuenti dopo essersi ricorsi alla CTP chiedendone l'annullamento, sono ricorsi alla CTP, visto il mancato accoglimento delle loro pretese.

Anche i giudici di secondo grado hanno confermato la revoca delle agevolazioni, poiché i contribuenti non avevano ultimato i lavori né regolarizzato catastalmente l'immobile entro tre anni dall'atto d'acquisto.Nel ricorso in Cassazione i contribuenti sostengono che la mancata ultimazione dei lavori entro tre anni non sia una causa di decadenza prevista dalla legge e ritengono che l'elemento determinante per mantenere le agevolazioni, in caso di immobile in corso di costruzione, sia l'effettivo utilizzo dello stesso come abitazione principale: in questo senso, sottolineano che hanno prodotto prove documentali del trasferimento di residenza e delle utenze attive, mai contestate dall'ufficio.

La Cassazione ha rigettato il ricorso ritenendo corretta la decisione dei giudici regionali che hanno ritenuto la legittimità dell'avviso di liquidazione dell’imposta di registro, ricorrendo la violazione dell'obbligo da parte del contribuente di ultimare la ristrutturazione entro i tre anni e, quindi, di richiedere l'attribuzione di una categoria e della relativa rendita, essendo l'immobile classificato come F/3, il che non può costituire motivo di aggiramento dei termini di accertamento da parte dell'ufficio.Secondo la Cassazione la persistenza della categoria catastale F, non è idonea per usufruire di agevolazione “prima casa”, essendo una categoria “fittizia”.

Inoltre la suprema Corte ha respinto l’ulteriore censura dei contribuenti, che hanno contestato la decisione dei giudici regionali i quali non si sono pronunciati per l’incostituzionalità dell’articolo 75 del Dpr 633/1972.

Secondo i ricorrenti, la norma nella parte in cui prevede che “il venti per cento dei proventi delle sanzioni pecuniarie è devoluto ai fondi costituiti presso l'amministrazione o il corpo cui appartengono gli accertatori, con le modalità previste con decreto del Ministro per le finanze” violerebbe il principio di imparzialità della Pubblica amministrazione poiché determinerebbe un conflitto di interessi, anche solo potenziale, tra l'interesse pubblico e quello economico dell'accertatore.

Nel respingere tale motivo, la Corte di Cassazione ritiene che, da un lato la norma citata attenga alla discrezionalità del legislatore, dall'altro, la destinazione delle somme e i presupposti dell'attività accertatrice, sono improntati a meccanismi automatici, predeterminati e obbligatori, come tali del tutto esulanti dal potere di scelta dell'organo accertatore, quindi non si può nemmeno porre un profilo di conflitto di interesse.L'azione amministrativa, spiega la Cassazione, è comunque soggetta a principi di correttezza, legalità e buona amministrazione, che fungono da parametro di controllo idoneo a evitare, anche in astratto, la possibilità di una distorsione dell'esercizio del potere in favore di un interesse privato, arbitrario e non verificabile.

-

Prima casa immobile preposseduto: chiarimenti sul credito d’imposta

Con la Risposta a interpello n 238 del 10 settembre le Entrate trattano ancora il tema della agevolazione prima casa.

Nello specifico l’Agenzia delle Entrate interviene su una questione rilevante per la prassi applicativa delle agevolazioni “prima casa”, in particolare per quanto riguarda la possibilità di fruire del credito d’imposta ex art. 7, L. 448/1998 nei casi in cui il nuovo acquisto agevolato preceda la vendita dell’immobile già posseduto.

L’interpello si inserisce nel contesto della modifica introdotta dalla Legge di Bilancio 2025, che ha esteso da 12 a 24 mesi il termine per la rivendita dell’immobile preposseduto, ai sensi del comma 4-bis della Nota II-bis all’art. 1 della Tariffa Parte I allegata al TUR.

L'istante ha acquistato una nuova abitazione nel 2024 beneficiando dell’aliquota IVA agevolata del 4%, impegnandosi contestualmente a vendere l’immobile precedentemente acquistato con i benefici “prima casa” entro il nuovo termine biennale.

Il quesito posto alle Entrate verte sulla possibilità di utilizzare il credito d’imposta in dichiarazione (mod. 730/2025) in relazione alla precedente imposta di registro versata, includendo anche la quota relativa al figlio fiscalmente a carico.

L’Istante aveva acquistato nel 2003 un’abitazione in comproprietà al 50% con il futuro coniuge, beneficiando delle agevolazioni “prima casa” e versando un’imposta di registro di 1.000 euro.

Dopo il decesso del coniuge nel 2011, ha ereditato un ulteriore 25% dell’immobile, mentre il restante 25% è stato devoluto al figlio minore, fiscalmente a carico.

Nel 2024, ha effettuato un nuovo acquisto agevolato, versando IVA al 4%, impegnandosi a vendere l’immobile precedente nei termini previsti dalla legge. Il contribuente chiede di poter detrarre l’intero importo dell’imposta di registro versata nel 2003, inclusa la quota del figlio, in sede di dichiarazione dei redditi per il 2024.

Prima casa: il credito di imposta nel caso di immobile preposseduto

L'agenzia ricorda che la modifica normativa introdotta dalla Legge di Bilancio 2025 (art. 1, co. 116, L. 207/2024) ha esteso a due anni il termine per l’alienazione dell’immobile preposseduto al fine di mantenere i benefici “prima casa”, modificando il comma 4-bis della Nota II-bis all’art. 1 della Tariffa Parte I allegata al TUR.

Tale estensione, come chiarito anche dalla risposta n. 127/2025, si applica anche ai casi in cui il termine annuale non sia ancora scaduto al 31 dicembre 2024.

Questa disposizione consente, in deroga alla regola generale, di acquistare un nuovo immobile agevolato prima di vendere quello preposseduto, a condizione che la vendita avvenga entro due anni.

Viene anche ricordato che l’art. 7, comma 1, L. 448/1998 riconosce un credito d’imposta nei casi in cui il contribuente alieni l’immobile acquistato con le agevolazioni “prima casa” e ne acquisti un altro, sempre agevolato, entro un anno.

Tuttavia, con la circolare 12/E del 2016 e successivi chiarimenti (inclusa la recente risposta n. 197/2025), l’Agenzia ha esteso in via interpretativa l’applicabilità del credito anche all’ipotesi inversa: riacquisto prima della vendita, a condizione che quest’ultima avvenga entro i termini previsti dal comma 4-bis, ora due anni.

Il diritto al credito sorge in via provvisoria con il nuovo acquisto agevolato e si consolida solo se l’alienazione dell’immobile preposseduto avviene entro i due anni.

In mancanza, il contribuente decade dai benefici “prima casa” e perde anche il diritto al credito.

L’Agenzia ha precisato che il credito è personale e deve essere calcolato in proporzione alla quota di proprietà effettivamente posseduta e trasferita.

Nel caso di specie, l’Istante può beneficiare del credito solo nella misura corrispondente alla propria quota del 75% (50% acquisito nel 2003 + 25% ereditato nel 2011).

La restante quota del 25%, intestata al figlio minore, non può generare credito in favore del genitore, anche se fiscalmente a carico, in quanto manca la titolarità diretta del bene.

Ai sensi dell’art. 7, co. 2, L. 448/1998, il credito può essere utilizzato in dichiarazione dei redditi successiva al riacquisto, in compensazione dell’IRPEF dovuta. Resta fermo che l’importo del credito non può superare l’imposta dovuta sul nuovo acquisto (in questo caso l’IVA al 4%).

Allegati: -

Mutui prima casa: detrazione nel 730/2025

Come è noto nella dichiarazione dei redditi è possibile avere una detrazione per le spese sostenute per gli interessi passivi sui mutui accesi dal contribuente.

In particolare, gli oneri accessori e le quote di rivalutazione corrisposti in dipendenza di mutui danno diritto ad una detrazione dall’imposta lorda nella misura del 19 per cento.

La detrazione spetta con differenti limiti e condizioni a seconda della finalità del mutuo contratto dal contribuente.

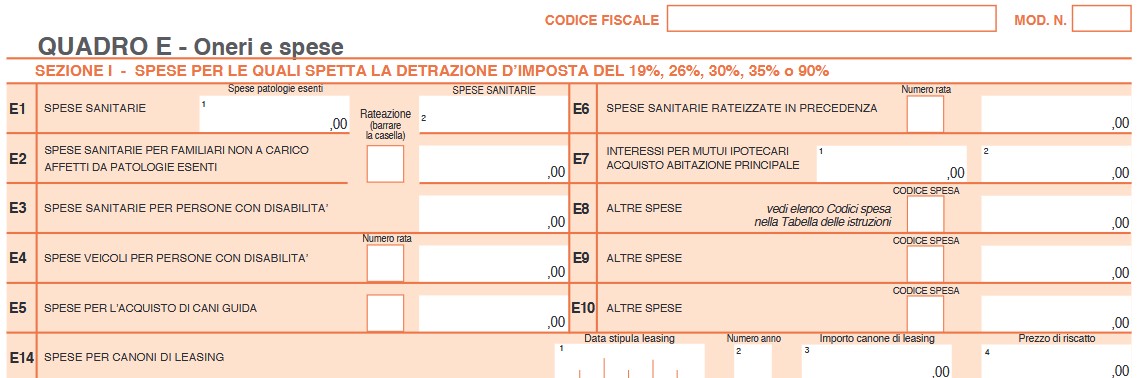

Si tratta, in particolare, dei:- mutui ipotecari contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale (rigo E7);

- mutui ipotecari stipulati prima del 1993 su immobili diversi da quelli utilizzati come abitazione principale (righi da E8 a E10 codice 8);

- mutui (anche non ipotecari) contratti nel 1997 per effettuare interventi di manutenzione, restauro e ristrutturazione su tutti gli edifici compresa l’abitazione principale (righi da E8 a E10 codice 9);

- mutui ipotecari contratti a partire dal 1998 per la costruzione e la ristrutturazione edilizia di unità immobiliari da adibire ad abitazione principale (righi da E8 a E10 codice 10);

- prestiti e mutui agrari di ogni specie (righi da E8 a E10 codice 11).

In merito ai mutui per l'acquisto della abitazione principale è bene ricordare che per abitazione principale si intende quella nella quale il contribuente o i suoi familiari dimorano abitualmente.

Pertanto, la detrazione spetta al contribuente acquirente e intestatario del contratto di mutuo, anche se l’immobile è adibito ad abitazione principale di un suo familiare (coniuge, parenti entro il terzo grado e affini entro il secondo grado).

Detrazione interessi 2025 per mutui prima casa

Per i mutui ipotecari contratti per l’acquisto dell’unità immobiliare da adibire ad abitazione principale la detrazione spetta con riferimento agli interessi passivi e oneri accessori pagati nel corso del 2024, a prescindere dalla scadenza della rata (criterio di cassa).

Tra gli oneri accessori detraibili, a titolo di esempio, vi sono:

- la commissione spettante agli istituti di credito per la loro attività di intermediazione;

- le spese notarili che comprendono sia l’onorario del notaio per la stipula del contratto di mutuo sia le spese sostenute dal notaio per conto del cliente quali, ad esempio, l’iscrizione e la cancellazione dell’ipoteca.

Sono invece escluse dalla detrazione le spese:

- di assicurazione dell’immobile in quanto non hanno il carattere di necessarietà rispetto al contratto di mutuo,

- inerenti l’onorario del notaio per la stipula del contratto di compravendita;

- per imposte di registro, l’IVA e le imposte ipotecarie e catastali, connesse al trasferimento dell’immobile;

- per l’incasso delle rate di mutuo.

Interessi mutui prima casa: dove indicarli nel 730/2025

Le spese per interessi passivi sui mutui per l'acquisto della abitazione principale vanno indicati nel quadro E al rigo E7. La detrazione spetta su un importo massimo di 4.000,00 euro.

Nel rigo E7: indicare gli interessi passivi, gli oneri accessori e le quote di rivalutazione dipendenti da clausole di indicizzazione per mutui ipotecari contratti per l’acquisto di immobili adibiti ad abitazione principale:

- nella colonna 1 indicare gli importi corrisposti nel 2024 e dovuti per contratti di mutuo stipulati entro il 31 dicembre 2021. L’importo indicato in colonna 1 deve comprendere gli interessi passivi sui mutui ipotecari indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “7”. Non possono essere indicate le spese sostenute nel 2024 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica con il codice onere 7;

- nella colonna 2 indicare gli importi pagati nel 2024 e dovuti per contratti di mutuo stipulati a partire dal 1° gennaio 2022 e l’importo degli interessi relativi ai mutui per cui dal 1° gennaio 2022 è intervenuto un accollo/subentro/rinegoziazione. In questi casi per data di stipula del mutuo è da intendersi la data di stipula del contratto di accollo/subentro/rinegoziazione/ del mutuo. L’importo indicato in colonna 2 deve comprendere gli interessi passivi sui mutui ipotecari indicati nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica con il codice onere “48”. Non possono essere indicate le spese sostenute nel 2024 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica con il codice onere 48.

Attenzione al fatto che, in caso di separazione legale, anche il coniuge separato, finché non interviene l’annotazione della sentenza di divorzio, rientra tra i familiari.

In caso di divorzio, al coniuge che ha trasferito la propria dimora abituale spetta comunque la detrazione per la quota di competenza, se nell’immobile hanno la propria dimora abituale i suoi familiari.

In caso di contitolarità del contratto o di più contratti di mutuo, questo limite si riferisce all’ammontare complessivo degli interessi, oneri accessori e quote di rivalutazione sostenuti (per esempio i coniugi non fiscalmente a carico l’uno dell’altro cointestatari in parti uguali del mutuo che grava sulla abitazione principale acquistata in comproprietà possono indicare al massimo un importo di 2.000,00 euro ciascuno).

Se invece il mutuo è cointestato con il coniuge fiscalmente a carico, il coniuge che sostiene interamente la spesa può fruire della detrazione per entrambe le quote di interessi passivi.

La detrazione spetta anche se il mutuo è stato stipulato per acquistare un’ulteriore quota di proprietà dell’unità immobiliare ed è ammessa anche per i contratti di mutuo stipulati con soggetti residenti nel territorio di uno Stato membro dell’Unione europea.

La detrazione spetta a condizione che l’immobile sia adibito ad abitazione principale entro un anno dall’acquisto, e che l’acquisto sia avvenuto nell’anno antecedente o successivo al mutuo.

Non si tiene conto delle variazioni dell’abitazione principale derivanti da ricoveri permanenti in istituti di ricovero o sanitari, a condizione che l’immobile non sia locato.

-

Agevolazione prima casa: decorrenza del nuovo termine di due anni

Con la Risposta a interpello n 127 del 5 maggio le Entrate chiariscono ancora il perimetro della agevolazione prima casa relativamente al nuovo termine di rivendita dell'immobile agevolato pre–posseduto (ex articolo 1, comma 116 della legge 30 dicembre 2024, n.207).

Agevolazione prima casa: decorrenza del nuovo termine di due anni

L'Istante è proprietario di un'abitazione acquistata nel 2018 con le agevolazioni ''prima casa''. In data 25 gennaio 2024 egli ha acquistato, nello stesso comune, un'altra abitazione, avvalendosi della agevolazione in esame e impegnandosi ad alienare entro un anno l'immobile agevolato preposseduto.

L'Istante evidenzia che "a causa di ritardi da parte della banca dell'acquirente, non è riuscito a vendere entro il 25 gennaio 2025, ma nel frattempo è intervenuto il comma 116 della legge n. 207/2024 (legge di bilancio 2025) che ha trasformato l'alienazione infrannuale in alienazione infrabiennale".Tanto premesso chiede di confermare che i «rogiti stipulati nel 2024 per i quali il termine annuale non sia scaduto al 31 dicembre 2024 rientrano nella nuova ''alienazione infrabiennale''».

Le Entrate ricordano che l'agevolazione ''prima casa'' è disciplinata dalla Nota II bis posta in calce all'articolo 1 della Tariffa, Parte prima, allegata al TUR. Leggi anche Agevolazione prima casa 2025: tutte le regole

Con riferimento alla decorrenza della nuova disposizione, l'Agenzia delle Entrate ha precisato che il citato articolo 1, comma 116, della legge di bilancio 2025 non prevede che l'estensione del predetto limite temporale sia riservata agli atti di acquisto di immobili stipulati a far data dal 1 gennaio 2025 e che lo stesso si applica anche nel caso in cui, al 31 dicembre 2024, non sia ancora decorso il termine di un anno, entro cui il contribuente è tenuto ad alienare l'immobile preposseduto.

Allegati:

Nel caso di specie considerato che, secondo quanto dichiarato dall'Istante, il secondo acquisto dell'abitazione con l'agevolazione ''prima casa'' è avvenuto in data 25 gennaio 2024 e, dunque, al momento dell'entrata in vigore della

citata modifica normativa introdotta, il termine per rivendere l'immobile agevolato pre posseduto era ancora in corso, si ritiene applicabile il nuovo termine di due anni per rivendere il suddetto immobile.

In sostanza, l'Istante, in virtù dell'intervento normativo in esame, avrà tempo fino al 25 gennaio 2026 per alienare l'abitazione agevolata preposseduta, senza decadere dai benefici ''prima casa'' fruiti sul nuovo acquisto. -

Prima casa: cittadini trasferiti all’estero e benefici

Le Entrate tramite la propria rivista FiscoOggi pubblicano un FAQ di chiarimento e riepilogo sulla ageovlazione prima casa per i non residenti.

Vediamo il quesito da cui parte la replica ADE: "un italiano emigrato nel Regno unito per lavoro domanda se può acquistare una casa su tutto il territorio italiano usufruendo dei benefici “prima casa” senza l’obbligo di prendere la residenza nel Comune dove si trova l’immobile".

Prima casa: cittadini trasferiti all’estero e benefici

Le Entrate in mancanza di alcuni dettagli utili al chiarimento, poiché non esplicitati dal contribuente interpellante quali ad esempio: possesso di altri immobili in Italia o godimento delle agevolazioni per un precedente acquisto ricordando tutte le condizioni per avere tale agevolazione nel caso dei residenti esteri.

Le condizioni previste dalla nota II-bis (comma 1, lettera a) della Tariffa Parte 1 articolo 1 del DPR n 131/1986 affinché un cittadino che si è trasferito all’estero possa richiedere le agevolazioni fiscali per l’acquisto della prima casa in Italia, sono le seguenti:

- possono accedere alla agevolazione prima casa, le persone fisiche che, contestualmente:

- si sono trasferite all’estero per ragioni di lavoro (per qualsiasi tipologia di rapporto di lavoro, e non necessariamente subordinato); il trasferimento deve sussistere già al momento dell’acquisto dell’immobile (se avviene in un momento successivo non è possibile usufruire del beneficio fiscale)

- hanno risieduto in Italia per almeno cinque anni (anche non in maniera continuativa), o hanno svolto in Italia, per il medesimo periodo, la loro attività, anteriormente all’acquisto dell’immobile

- acquistano l’immobile nel Comune di nascita o in quello in cui avevano la residenza (o in cui svolgevano la loro attività prima del trasferimento).

Resta fermo che per richiedere l’agevolazione devono ricorrere anche le condizioni indicate alle lettere b) e c) della citata nota II-bis e rispettivamente:

- assenza di altri diritti reali vantati su immobili ubicati nello stesso Comune

- e novità nel godimento dell’agevolazione.

Non è richiesto, invece, che l’interessato stabilisca la sua residenza nel Comune in cui è situato l’immobile acquistato.

Leggi anche: Agevolazione prima casa 2025: tutte le regole, con li aggiornamenti all'ultima legge di bilancio.

- possono accedere alla agevolazione prima casa, le persone fisiche che, contestualmente: