-

Dichiarazione 730 a debito: come rateizzo i pagamenti?

Il Modello 730/2024 va presentato da dipendenti e pensionati entro il 30 settembre di quest'anno.

Dal 730 si calcolano le imposte dovute a saldo per il 2023 e in acconto per il 2024.

Il pagamento delle imposte avviene secondo precise regole e scadenze, vediamo se è possibile pagare a rate e se si come.

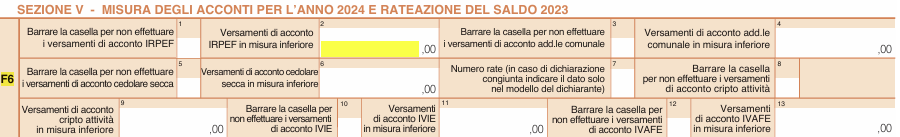

Il Modello 730/2023 nella sezione V denominata Misura degli acconti per l’anno 2024 e rateazione del saldo 2023 consente di optare per un pagamento a rate.

In particolare, al Rigo F6 bisogna specificare se si intende pagare a rate il saldo dell'irpef 2023.

Come specificato dalle istruzioni al modello, il Rigo F6 deve essere compilato se si ritiene di non dover versare o di versare in misura inferiore a quanto calcolato da chi presta assistenza fiscale:

- gli acconti dell’Irpef (colonna 1 o colonna 2),

- dell’addizionale comunale (colonna 3 o colonna 4)

- della cedolare secca (colonna 5 o colonna 6) per l’anno 2024

Questa eventualità può verificarsi ad esempio per effetto di oneri sostenuti o per il venir meno di redditi.

Inoltre, se il contribuente chiede di rateizzare il versamento di quanto eventualmente dovuto a saldo per il 2023 deve compilare la colonna 7 del rigo F6.

730/2024: come rateizzo il pagamento delle tasse?

Nella Colonna 7 del rigo F6 occorre indicare il numero delle rate compreso tra 2 e 6 (massimo 5 per i pensionati), in cui si vuole frazionare il versamento delle seguenti somme eventualmente dovute

- per il 2023: saldo dell’Irpef, delle addizionali regionale e comunale e della cedolare secca;

- per il 2024: prima rata di acconto Irpef, acconto dell’addizionale comunale, prima rata di acconto della cedolare secca;

- acconto del 20 per cento sui redditi soggetti a tassazione separata.

Il sostituto d’imposta che effettua le operazioni di conguaglio calcolerà gli interessi dovuti per la rateazione, pari allo 0,33 per cento mensile.

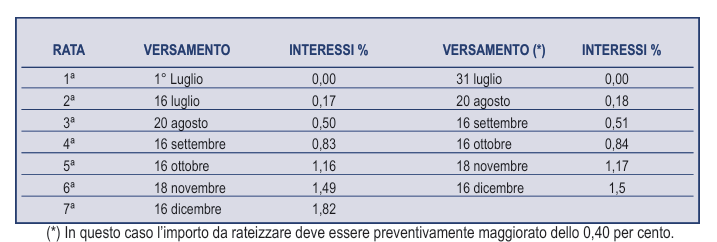

Attenzione al fatto che, nel caso di 730 senza sostituto, il numero di rate è compreso tra 2 e 7 (con le stesse scadenze previste per i pagamenti derivanti dal Mod. REDDITI Persone fisiche 2024)

.

. -

Bonus acqua potabile: come indicarlo nel 730/2024

Il bonus acqua potabile è una agevolazione per razionalizzare l’uso dell’acqua e ridurre il consumo di contenitori di plastica.

A tal fine è previsto un credito d'imposta del 50% delle spese sostenute per l'acquisto e l'installazione di sistemi di:

- filtraggio

- mineralizzazione

- raffreddamento e/o addizione di anidride carbonica alimentare,

finalizzati al miglioramento qualitativo delle acque per il consumo umano erogate da acquedotti.

L’importo massimo delle spese su cui calcolare l’agevolazione è fissato a:

- 1.000 euro per ciascun immobile, per le persone fisiche,

- 5.000 euro per ogni immobile adibito all’attività commerciale o istituzionale, per gli esercenti attività d’impresa, arti e professioni e gli enti non commerciali.

L’ammontare delle spese agevolabili va comunicato all’Agenzia delle Entrate tra il 1° febbraio e il 28 febbraio dell’anno successivo a quello di sostenimento del costo tramite il servizio web.

Leggi anche Bonus acqua potabile 2023: domande entro il 28.02

Bonus acqua potabile 2024: come indicarlo nel Modello 730

Il bonus può essere utilizzato in compensazione tramite F24, oppure, per le persone fisiche non esercenti attività d’impresa o lavoro autonomo, anche nella dichiarazione dei redditi (Modello 730/2024)riferita all’anno della spesa e in quelle degli anni successivi fino al completo utilizzo del bonus.

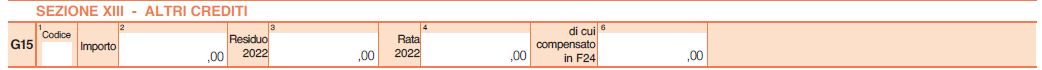

Nel caso di utilizzo in dichiarazione il bonus acqua potabile va indicato nel Quadro G Crediti di imposta del Modello 730

Come specificato nelle istruzioni al modello, il bonus acqua potabile 2023 va indicato nel RIGO G15 con il codice "10"

indicando l’importo del credito spettante ottenuto applicando alle spese sostenute la percentuale prevista.

In particolare, in merito alla suddetta percentuale sul sito delle entrate viene specificato che:

"per le spese sostenute dal 1° gennaio 2023 al 31 dicembre 2023, la percentuale del credito d’imposta effettivamente fruibile è pari al 6,45% dell’importo richiesto. Ciascun beneficiario può visualizzare l’ammontare spettante tramite il proprio cassetto fiscale, accessibile dall’area riservata del sito dell’Agenzia." (Aggiornamento sul sito ADE del 25 marzo 2024)

Bonus acqua potabile 2024: la documentazione da conservare

Con la Circolare n 15/2023 è stato chiarito che il contribuente deve conservare ed esibire:

- la fattura o il documento commerciale di cui al decreto del Ministro dell’economia e delle finanze del 7 dicembre 2016 in cui è riportato il codice fiscale del soggetto richiedente il credito

- e la Comunicazione, con la relativa ricevuta di accettazione, inviata all’Agenzia delle entrate ai sensi del provvedimento del 16 giugno 2021.

Per i soggetti non tenuti ad emettere fattura elettronica, si considera valida anche l’emissione di una fattura o di un documento commerciale nel quale deve essere riportato il codice fiscale del soggetto richiedente il credito.

Il credito di imposta in esame spetta a condizione che la spesa sia sostenuta con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”.

-

730/2024: aggiornamento modello e istruzioni al 19 aprile

In data 19 aprile le Entrate hanno pubblicato un file di aggiornamento del Modello 730/2024 e delle relative istruzioni.

In merito al Modello 730/2024 l'Agenzia specifica chesi tratta solo delle due seguenti:

- a) Nella colonna 4 del rigo G15, dopo la parola “Rata” è inserito “/Spesa”;

- b) La colonna 2 del rigo K3 è denominata “Numero” e la colonna 3 “Provincia Ufficio Agenzia entrate”.

Vediamo di seguito il dettaglio delle modifiche che hanno interessato le istruzioni alla compilazione.

730/2024: aggiornamento delle istruzioni al 19.04

Aggiornamento del modello 730/2024 e delle relative istruzioni (ai sensi del punto 1.4 del provvedimento del 28 febbraio 2024)

Per le istruzioni si evidenziano le seguenti modifiche:- a) a pag. 13, nell’avviso inserito nel paragrafo “5. Rettifica del modello 730”, è infine aggiunto il periodo “, salvo nel caso di integrativa in relazione esclusivamente ai dati del sostituto d’imposta (730 integrativo di tipo 2)”;

- b) a pag. 41, nell’avviso, dopo la frase “Per consentire a chi presta l’assistenza fiscale di calcolare correttamente il trattamento integrativo, tutti i lavoratori dipendenti”, nella parte tra parentesi, “o 4” è sostituito da “, 4, 8 o 9”;

c) a pag. 43, a metà pagina, dopo il periodo “In presenza di più modelli di Certificazione Unica non conguagliati o di modelli di Certificazione Unica non conguagliati e altri conguagliati occorre compilare tanti moduli quante sono le Certificazioni Uniche in possesso del contribuente” è eliminato l’inciso “, avendo cura di indicare in colonna 1 del primo modulo la somma di tutti i redditi del settore turistico indicati nelle Certificazioni Uniche in cui è compilato solo il punto 651”; - d) a pag. 48, al codice 7 nelle istruzioni relative alla colonna 3 (tipo di reddito), dopo “Questi ultimi compensi vanno indicati solo se eccedono complessivamente 10.000 euro” prima delle parole “e non” è apposto un punto e tali parole sono sostituite con “Vanno sempre riportati se”; inoltre, dopo “sono indicati redditi in questo rigo con i codici 11, 12 e/o 13” è aggiunto “, nel rigo D3 con codice 5 e nei righi da C1 a C3 con codice 8”; e) a pag. 80, nella parte relativa alla compilazione della colonna 6 dei righi da E41 a E43 al primo rigo il codice ‘11’ è sostituito con il codice ‘9’;

- f) a pag. 80, nella parte relativa alla compilazione della colonna 7 dei righi da E41 a E43:

- a) al primo rigo il codice ‘11’ è sostituito con il codice ‘9’;

- b) al secondo rigo, dopo le parole “fruire della detrazione”, è eliminato il punto;

- c) prima di “colonna 8” è aggiunto “Se in colonna 2 sono indicati i codici 10 e 11, se le spese per i relativi interventi sono state sostenute a partire dal 1° luglio 2020 e fino al 30 giugno 2022 e si hanno i requisiti per fruire del Superbonus (vedi istruzioni ai codici 10 e 11), la casella può essere compilata con il solo codice 1”;

- g) a pag. 81, nel paragrafo “SEZIONE III B – Dati catastali identificativi degli immobili e altri dati per fruire della detrazione”, al terzo rigo, dopo le parole “Per le spese sostenute dal 2014 al” ‘2023’ è sostituito con ‘2022’;

- h) a pag. 87, nel paragrafo “Bonus facciate influente dal punto di vista termico”, alla penultima riga, “dal 1° gennaio” è sostituito con “nel”;

- i) a pag. 94, nella parte relativa alla compilazione del rigo F2:

- a) in colonna 5, dopo “nella colonna 3 del rigo D4” è eliminato “o se sono stati indicati i codici 4 e 5 nella colonna 1 del rigo D3”;

- b) della colonna 6, dopo “nella colonna 3 del rigo D4” è eliminato “o se sono stati indicati i codici 4 e 5 nella colonna 1 del rigo D3”;

- j) a pag. 102, nel paragrafo “SEZIONE VI – Credito d’imposta per l’acquisto della prima casa under 36”:

- a) dopo “31 dicembre 2023” è inserito “o entro il 31 dicembre 2024 purché entro il 31 dicembre 2023 sia stato sottoscritto e registrato il contratto preliminare di acquisto della casa di abitazione”

- b) nella parte relativa alla compilazione della colonna 2 “Credito anno 2023” al primo rigo, dopo le parole “maturato nel 2023.” è eliminato il periodo “L’importo del credito è pari all’IVA pagata in occasione dell’acquisto della prima casa”; al secondo rigo le parole “dal 1° gennaio 2024” sono sostituite con le parole “nel periodo compreso tra la data di entrata in vigore della legge 23 febbraio 2024, n. 18”; al terzo rigo, dopo le parole “data di presentazione della dichiarazione.” è inserito il seguente periodo “Negli anzidetti casi, l'importo del credito è pari all'IVA pagata in occasione dell'acquisto della prima casa. Si precisa che il credito d'imposta maturato nel periodo compreso tra il 1° gennaio 2024 e la data di entrata in vigore della legge 23 febbraio 2024, n. 18 va utilizzato nel 2025”;

- k) a pag. 104, nelle istruzioni:

- a) al codice 10, dopo la frase “Con provvedimento del Direttore dell’Agenzia delle Entrate” le parole “da adottarsi entro il 2 aprile 2024” sono sostituite con “22 marzo 2024”;

- b) al codice 12, dopo la frase “Con provvedimento del Direttore dell’Agenzia delle Entrate” le parole “11 ottobre 2022” sono sostituite con “24 marzo 2023”;

- c) al codice 13, dopo le parole “Con provvedimento del Direttore dell’Agenzia” sono inserite le seguenti “5 aprile 2023”;

- l) a pag. 105, nella parte relativa alla compilazione della colonna 2 del rigo G15, al terzo punto elenco sono apportate le seguenti modifiche:

- a) dopo le parole “(pari al 50% delle spese sostenute)” è eliminata la parola “sostenute”;

- b) dopo la parola “percentuale” è inserito “del 6,45%”;

- c) dopo le parole “Provvedimento del Direttore dell’Agenzia delle entrate”, la frase “da emanarsi entro il 31 marzo 2024” è sostituita con “22 marzo 2024.”

- d) subito dopo il punto è inserito il periodo “L'importo del credito d'imposta fruibile è visualizzabile tramite il proprio cassetto fiscale accessibile dall'area riservata del sito internet dell'Agenzia delle entrate.”;

- m) a pag. 105, nella parte relativa alla compilazione della colonna 2 del rigo G15, alla fine del quinto punto elenco, la parola “maggio” è sostituita con “aprile”;

- n) a pag. 106, nella parte relativa alla compilazione della colonna 4 del rigo G15, nella parte in grassetto tra parentesi, dopo la parola “Rata” è inserita “/spesa”; dopo le parole “(bonifica ambientale).” è inserito il seguente periodo “Se in colonna 1 è indicato il codice '14' o '15', indicare l'importo delle erogazioni liberali effettuate nel 2022”;

- o) a pag. 106, nella parte relativa alla compilazione della colonna 6 del rigo G15, dopo le parole “‘14’ (fondazioni ITS Academy),” è eliminato il termine “e”;

- p) a pag. 110, ai righi da W1 a W5, nella parte relativa alla compilazione della colonna ‘14’, al codice 1, la parola “RL” è sostituita con “D, rigo D4 codici 5 e 8”;

- q) a pag. 110, ai righi da W1 a W5, nella parte relativa alla compilazione della colonna ‘14’, al codice 3, dopo la parola “RT” sono inserite le parole “(quadro aggiuntivo)”;

- r) a pag. 110, nel paragrafo “SEZIONE IV – Versamenti e residui Imposta cripto-attività”, la frase “l’imposta dovuta e il totale degli importi versati con il modello F24 indicando il codice tributo 1717 e l’anno 2023” è sostituita con “il totale degli importi versati con il modello F24 indicando il codice tributo 1727 e l’anno 2023 e l’imposta dovuta.”.

-

Semplificazioni dichiarazioni 2024: l’Agenzia delle Entrate chiarisce

Pubblicata l'11 aprile 2024 la Circolare dell'Agenzia delle Entrate n. 8 in merito alle novità nei modelli dichiarativi introdotti dal cd. Decreto Adempimenti tributari (D. Lgs 1/2024 "Razionalizzazione e semplificazione delle norme in materia di adempimenti tributari"). In una guida di 32 pagine vengono forniti chiarimenti in merito a:

- semplificazioni per le persone fisiche non titolari di partita IVA

- semplificazioni per i titolari di partita IVA

- Semplificazioni per i sostituti d'imposta

- Revisione dei termini di presentazione della dichiarazione.

Dichiarazioni 2024: semplificazioni per le persone fisiche non titolari di partita IVA

Per quanto riguarda le persone fisiche non titolari di partita IVA le principali semplificazioni riguardano:

- una modalità di presentazione semplificata della dichiarazione dei redditi precompilata in favore dei titolari di redditi di lavoro dipendente, incluse le pensioni, e assimilati a quelli di lavoro dipendente che utilizzano il modello di dichiarazione 730. In particolare, l’Agenzia delle Entrate renderà disponibili al contribuente, in modo analitico all'interno di un'apposita sezione, le informazioni in proprio possesso, che possono essere confermate o modificate. Tali informazioni, una volta definite, saranno riportate in via automatica nei campi corrispondenti della dichiarazione dei redditi modello 730, facilitando la compilazione della dichiarazione precompilata.

- l'estensione dell'utilizzo del modello di dichiarazione 730. A partire dalle dichiarazioni presentate nel 2024, sono introdotte novità relativamente all’ambito soggettivo e oggettivo di presentazione del modello di dichiarazione dei redditi semplificato (c.d. “modello 730”). In particolare, la possibilità di presentare la dichiarazione semplificata sarà progressivamente estesa a tutti i contribuenti non titolari di partita Iva. Ad esempio, tale modello potrà essere presentato, a regime, anche da parte dei soggetti, non titolari di partita Iva, che non conseguono redditi di lavoro dipendente o assimilati, ma esclusivamente redditi di capitale. Con futuri provvedimenti del Direttore dell’Agenzia delle Entrate sarà stabilita la graduale inclusione di nuove tipologie reddituali tra quelle dichiarabili mediante il modello 730 semplificato.

- possibilità di riportare nel modello 730 i redditi di capitale di fonte estera soggetti a imposizione sostitutiva.

- possibilità per i soggetti che presentano il modello dichiarativo 730 di poter ora richiedere direttamente all’Agenzia l’eventuale rimborso dell’imposta o effettuare il pagamento dell’importo dovuto, pur in presenza di un sostituto d’imposta tenuto a effettuare il conguaglio

Semplificazioni titolari partita IVA nella dichiarazione dei redditi 2024

Per quanto riguarda i titolari di partita IVA, i chiarimenti offerti dall'Agenzia delle Entrate nel documento di prassi in commento includono:

- modelli dichiarativi Redditi, Iva e Irap più snelli grazie alla progressiva eliminazione delle informazioni non rilevanti ai fini della liquidazione dell’imposta o acquisibili dall’Agenzia delle Entrate dalle banche dati proprie, oppure, nella titolarità di altre amministrazioni. La riduzione delle informazioni interesserà in particolare i crediti d’imposta derivanti da agevolazioni per gli operatori economici. In pratica, è progressivamente eliminato l’obbligo di indicare in dichiarazione i crediti d’imposta per i quali è riconosciuto il solo utilizzo tramite “compensazione orizzontale” finalizzata ad estinguere debiti. Per quelli per cui permane l’obbligo di indicazione nelle dichiarazioni annuali, è stabilito, invece, che il mancato riporto nei modelli dichiarativi delle informazioni ad essi relative non comporta la decadenza dal beneficio, sempre che i crediti d’imposta siano spettanti. Tale previsione non vale per i crediti d’imposta qualificati come aiuti di Stato o aiuti de minimis.

- Estensione anche a lavoratori autonomi e imprenditori, seppur in fase di sperimentazione, della dichiarazione dei redditi precompilata.

Semplificazioni per i sostituti d’imposta

Per quanto riguarda i sostituti d'imposta il documento di prassi fornisce chiarimenti in merito a:

- l'eliminazione della Certificazione Unica relativa ai compensi corrisposti a soggetti che applicano il regime forfetario o il regime fiscale di vantaggio. Resta fermo l’obbligo di invio della CU relativamente ai compensi erogati ai contribuenti forfetari ovvero in regime di vantaggio nel corso dell’anno d’imposta 2023, assolto entro il 18 marzo 2024

- Semplificazione della dichiarazione annuale dei sostituti d'imposta

Revisione dei termini di presentazione della dichiarazione

Revisionati anche i termini ordinari di presentazione delle dichiarazioni

- in materia di imposte sui redditi (modello Redditi) e Irap,

- inclusa la dichiarazione dei sostituti d’imposta (modello 770),

per gli anni 2024 e seguenti, fermi restando i termini relativi alla presentazione del modello 730.

-

Omaggi ai dipendenti: tassabili anche se promuovono l’azienda

Con la Risposta n 89 dell'11 aprile le Entrate trattano del regime fiscale applicabile ai fini Irpef (Articoli 9 e 51, commi 1 e 3, del Tuir) dei beni in omaggio ai dipendenti, specificando che, qualora il valore dei beni assegnati dall'Istante ai propri dipendenti, superi il limite previsto dalla prima parte del terzo periodo del comma 3 dell'articolo 51 del Tuir e successive integrazioni, lo stesso costituisca reddito di lavoro dipendente concorrendo alla relativa formazione quale bene in natura determinato ai sensi del comma 3 dell'articolo 9 del Tuir (cfr. risoluzione 29 ottobre 2003, n. 202/E).

La norma di riferimento menzionata nel contesto dell'interpello da parte dell'Agenzia delle Entrate stabilisce le regole per la determinazione del reddito di lavoro dipendente, inclusa la valutazione dei benefit in natura.

Omaggi ai dipendenti: trattamento fiscale e nuovi limiti 2024

La società, che opera nel campo della produzione e commercializzazione di caffè, the, e prodotti derivati, ha esposto un quesito riguardante il regime fiscale applicabile ai fini dell'Imposta sul Reddito delle Persone Fisiche (Irpef) per determinati benefit forniti ai propri dipendenti.

Tra questi benefit sono inclusi:

- omaggi di bevande preparate nella caffetteria dell'azienda durante il turno di lavoro,

- un "Partner Markout" mensile (un sacchetto di caffè selezionato) destinato a promuovere la conoscenza dei prodotti tra i dipendenti,

- potenzialmente alcuni prodotti di merchandising offerti in occasioni speciali.

La società ha chiesto se questi beni erogati possano considerarsi irrilevanti ai fini della determinazione del reddito di lavoro dipendente, sostenendo che tali benefit hanno uno scopo prevalentemente aziendale, volto a rafforzare la conoscenza dei prodotti da parte dei dipendenti e a promuovere l'immagine aziendale.

Al riguardo, l'agenzia ha specificato che gli omaggi in questione, per quanto ''utili'' alla strategia aziendale, in concreto, soddisfano un'esigenza propria del singolo lavoratore (ad es. prendere un caffè al bisogno) e rappresentano, comunque, un arricchimento del lavoratore (ad es. i sacchetti di caffè e i prodotti di merchandising) e, pertanto, non possono considerarsi erogati nell'esclusivo interesse del datore di lavoro.

Sulla base di quanto rappresentato, si ritiene che, nel caso in esame, qualora il valore dei beni assegnati dall'Istante ai propri dipendenti, superi il limite previsto dalla prima parte del terzo periodo del comma 3 dell'articolo 51 del Tuir e successive integrazioni, lo stesso costituisca reddito di lavoro dipendente concorrendo alla relativa formazione quale bene in natura determinato ai sensi del comma 3 dell'articolo 9 del Tuir (cfr. risoluzione 29 ottobre 2003, n. 202/E)

Viene anche evidenziato che la legge di bilancio 2024, specificamente l'articolo 1, comma 16, della legge 30 dicembre 2023, n. 213, ha introdotto una deroga che, per l'anno d'imposta 2024, eleva il limite, entro il quale il valore dei beni ceduti e dei servizi prestati gratuitamente ai dipendenti non concorre alla formazione del reddito, ordinariamente pari a euro 258,23 portandolo a 1.000 euro (e fino a 2.000 euro per i lavoratori con figli a carico).

Questo significa, spiega l'agenzia, che per il 2024, fino a questo importo, i benefit aziendali non aumentano il reddito imponibile dei dipendenti.

Allegati: -

Detraibilità spese scolastiche nella dichiarazione dei redditi 2024

In generale, così come chiarito anche dalla circolare 14/2023 dell'Agenzia delle Entrate, il legislatore ritiene che le spese sostenute ai fini dell’istruzione siano meritevoli di agevolazioni e per tale motivo dall’asilo nido all’università, ogni ciclo scolastico gode di una detrazione, con aliquota sempre pari al 19% ma diverse basi imponibili. Ad esempio:

- la detrazione per la frequenza e il pagamento delle rette mensili dell’asilo nido (pubblico o privato) è del 19% su un importo massimo di 632 euro a figlio;

- la detrazione delle spese sostenute per la frequenza di scuole dell’infanzia, del primo ciclo di istruzione e della scuola secondaria di secondo grado è del 19% fino ad un massimo di 800 euro (per ciascun alunno o studente)

- la detrazione per l’affitto degli studenti fuori sede è del 19% su un importo massimo di 2.633 euro.

In particolare, a partire dal 2015 la c.d. legge della buona scuola ha modificato la detrazione delle spese per la frequenza scolastica che sono state distinte da quelle universitarie. La detrazione spetta:

- sia per le spese di frequenza della scuola secondaria di secondo grado;

- sia per quelle della scuole dell’infanzia e del primo ciclo di istruzione del sistema nazionale, costituito da scuole statali e da scuole paritarie private e degli enti locali.

Il beneficio fiscale riguarda solo le scuole del “sistema nazionale di istruzione”, per questo motivo, le spese di istruzione diverse da quelle universitarie sostenute all’estero, non sono agevolabili.

Detraibilità delle spese scolastiche nel 2024

La detrazione spetta in relazione alle spese per la frequenza di:

- scuole dell’infanzia (scuole materne);

- scuole primarie e scuole secondarie di primo grado (scuole elementari e medie);

- scuole secondarie di secondo grado (scuola superiore).

sia statali, sia paritarie private e degli enti locali.

La detrazione spetta anche in caso di iscrizione ai corsi istituiti in base all’ordinamento antecedente il D.P.R. 8.07.2005, n.212 presso i Conservatori di Musica e gli Istituti musicali pareggiati, in quanto riconducibili alla formazione scolastica secondaria.

Sono invece equiparabili alle spese sostenute per l’iscrizione ai corsi universitari, le spese per la frequenza dei nuovi corsi di formazione istituiti ai sensi del DPR n.212 del 2005 (leggi anche Come detrarre le spese di istruzione universitaria? e Detrazioni 2024 spese universitarie non statali: gli importi)

Tra le spese ammesse alla detrazione rientrano, in quanto connesse alla frequenza scolastica:

- le tasse (a titolo di iscrizione e di frequenza) e i contributi obbligatori;

- i contributi volontari e le erogazioni liberali deliberati dagli istituti scolastici o dai loro organi e sostenuti per la frequenza scolastica. Tali contributi ed erogazioni, anche se versati volontariamente, in quanto deliberati dagli istituti scolastici, non rientrano tra quelli che costituiscono erogazioni liberali finalizzati all’innovazione tecnologica, all’edilizia scolastica e all’ampliamento dell’offerta formativa che danno diritto alla detrazione ai sensi dell’art. 15, comma 1, lett. i-octies), del TUIR.

Si tratta, ad esempio, delle spese per:

- la mensa scolastica e per i servizi scolastici integrativi, quali l’assistenza al pasto e il pre e post scuola. Per tali spese, la detrazione spetta anche quando il servizio è reso per il tramite del comune o di altri soggetti terzi rispetto alla scuola e anche se non è stato deliberato dagli organi d’istituto, essendo tale servizio istituzionalmente previsto dall’ordinamento scolastico per tutti gli alunni delle scuole dell’infanzia e delle scuole primarie e secondarie di primo grado;

- le gite scolastiche, per l’assicurazione della scuola e ogni altro contributo scolastico finalizzato all’ampliamento dell’offerta formativa deliberato dagli organi d’istituto (corsi di lingua, teatro, ecc., svolti anche al di fuori dell’orario scolastico e senza obbligo di frequenza).

Se le spese sono pagate alla scuola, i soggetti che prestano l’assistenza fiscale non devono richiedere al contribuente la copia della delibera scolastica che ha disposto tali versamenti. La delibera va richiesta, invece, nel caso in cui la spesa per il servizio scolastico integrativo non sia sostenuta per il tramite della scuola, ma sia pagata a soggetti terzi (ad esempio, all’agenzia di viaggio).

- Rientrano tra le spese ammesse alla detrazione anche quelle sostenute dal 1° gennaio 2018 per il servizio di trasporto scolastico, anche se reso per il tramite del comune o di altri soggetti terzi rispetto alla scuola e anche se non è stato deliberato dagli organi d’istituto, atteso che, a partire dal 1° gennaio 2018, è possibile detrarre le spese sostenute per l’acquisto degli abbonamenti ai servizi di trasporto pubblico locale, regionale e interregionale.

La detrazione delle spese sostenute per il trasporto scolastico è cumulabile con quella spettante per l’acquisto di abbonamenti ai servizi di trasporto locale, regionale e interregionale, da indicare nel rigo E8-E10, codice 40. Pertanto, ad esempio, un genitore che ha sostenuto la spesa per il servizio di trasporto scolastico per un figlio e che abbia acquistato anche l’abbonamento al servizio di trasporto locale potrà fruire di entrambe le detrazioni, ricorrendone i relativi presupposti. Nel caso in cui il pagamento sia effettuato per più alunni o studenti, ad esempio dal rappresentante di classe, ai fini della fruizione della detrazione è necessario che l’istituto scolastico rilasci un’attestazione dalla quale risultino i dati di ciascun alunno o studente.

Sono escluse dalla detrazione le spese relative all’acquisto di materiale di cancelleria e di testi scolastici per la scuola secondaria di primo e secondo grado (Circolare 02.03.2016 n. 3/E, risposta 1.15).

Limite di detraibilità spese scolastiche 2024

La detrazione per le spese di frequenza indicate è calcolata su un importo massimo di euro 800 per l’anno 2023 per alunno o studente, da ripartire tra gli aventi diritto.

La detrazione non è cumulabile con quella prevista dall’art. 15, comma 1, lett. i-octies), del TUIR per le erogazioni liberali a favore degli istituti scolastici. Tale incumulabilità va riferita al singolo alunno.

Per questo motivo, ad esempio:

- il contribuente che ha un solo figlio e fruisce della detrazione in esame non può fruire anche di quella prevista per le erogazioni liberali;

- il contribuente con due figli, se per uno di essi non si avvale della detrazione per le spese di frequenza scolastica, può avvalersi della detrazione per le erogazioni liberali di cui al citato art. 15, comma 1, lett. i-octies), del TUIR.

Dall’anno di imposta 2020 la detrazione dall’imposta lorda per le spese di istruzione diverse da quelle universitarie spetta:

- per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del predetto limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro 240.000;

- a condizione che l’onere sia sostenuto con versamento bancario o postale ovvero mediante altri sistemi di pagamento “tracciabili”. Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante prova cartacea della transazione/pagamento con ricevuta della carta di debito o credito, estratto conto, copia del bollettino postale o del MAV e dei pagamenti con PagoPA.

Detrazione spese scolastiche 2024: documenti da controllare e conservare

È necessario che il contribuente esibisca e conservi le ricevute o quietanze di pagamento recanti gli importi sostenuti nell’anno di imposta 2023 per le spese:

- di istruzione diverse da quelle universitarie,

- della mensa scolastica,

- dei servizi scolastici integrativi

- del servizio di trasporto scolastico.

La ricevuta del bollettino postale o del bonifico bancario intestata al soggetto destinatario del pagamento (che sia scuola, comune o altro fornitore del servizio), deve riportare nella causale:

- l’indicazione del servizio erogato,

- la scuola di frequenza,

- il nome e cognome dell’adulto.

Ulteriore modo per comprovare la spesa sostenuta è un’attestazione, rilasciata dal soggetto che ha ricevuto il pagamento o dalla scuola, certificante:

- l’ammontare della spesa sostenuta nell’anno,

- i dati dell’alunno/studente e

- l’utilizzo di sistemi di pagamento “tracciabili”.

In merito alla tracciabilità dell’onere, ci si può avvalere anche dell’annotazione in fattura/ricevuta fiscale/documento commerciale da parte del percettore delle somme che cede il bene o effettua la prestazione di servizio.

L’attestazione e la relativa istanza sono esenti dall’imposta di bollo, purché indichino l’uso per il quale sono destinati.

Si fa presente che non è possibile integrare il documento relativo alle spese sostenute per la mensa scolastica e per il servizio di trasporto scolastico con i dati mancanti relativi all’alunno o alla scuola.

Tipologia di spesa scolastica Documenti Spese di istruzione diverse da quelle universitarie, mensa scolastica, servizi scolastici integrativi e servizi di trasporto scolastico - Ricevute o quietanze di pagamento recanti gli importi sostenuti a tale titolo nel corso del 2023 – L’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio.

- In mancanza di tale documentazione: ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati.

- La ricevuta del bollettino postale o del bonifico bancario intestata al soggetto destinatario del pagamento – sia esso la scuola, il comune o altro fornitore del servizio – deve riportare nella causale l’indicazione del servizio mensa, del servizio scolastico integrativo o del servizio di trasporto scolastico, la scuola di frequenza e il nome e cognome dell’alunno. La spesa può altresì essere documentata mediante attestazione, rilasciata dal soggetto che ha ricevuto il pagamento o dalla scuola, che certifichi l’ammontare della spesa sostenuta nell’anno e i dati dell’alunno o studente e l’utilizzo di sistemi di pagamento “tracciabili”

Spese per gite scolastiche, assicurazione della scuola e altri contributi scolastici finalizzati all’ampliamento dell’offerta formativa (ad es. corsi di lingua e teatro) - Ricevute o quietanze di pagamento recanti gli importi sostenuti a tale titolo nel corso del 2023 e i dati dell’alunno o studente – L’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio.

- In mancanza di tale documentazione: ricevuta del versamento bancario o postale, ricevuta della carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati.

- Qualora il pagamento sia stato effettuato nei confronti di soggetti terzi, attestazione dell’istituto scolastico dalla quale si rilevi la delibera di approvazione e i dati dell’alunno o studente – Se il pagamento riguarda più alunni o studenti, attestazione dell’istituto scolastico dalla quale risultino i dati di ciascun alunno o studente e l’utilizzo di sistemi di pagamento “tracciabili”.

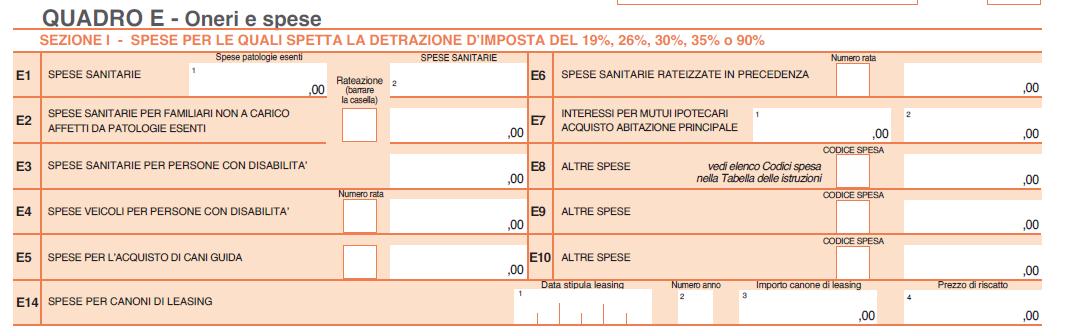

Indicazione spese scolastiche 730/2024

Relativamente alle dichiarazioni 2024 (anno di imposta 2023) quindi, l’importo massimo detraibile da indicare nel quadro E rigo E8-E10 codice 12 (oppure RP8-RP13 nel modello redditi persone fisiche) è di 800 euro per ciascun alunno o studente.

Allegati: L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata.

L’importo deve comprendere le spese indicate nella sezione “Oneri detraibili” (punti da 341 a 352) della Certificazione Unica 2024 con il codice onere 12. Non possono essere indicate le spese sostenute nel 2022 che nello stesso anno sono state rimborsate dal datore di lavoro in sostituzione delle retribuzioni premiali e indicate nella sezione “Rimborsi di beni e servizi non soggetti a tassazione – art. 51 Tuir” (punti da 701 a 706) della Certificazione Unica 2023 con il codice onere 12. La detrazione spetta comunque sulla parte di spesa non rimborsata. -

Modello 730/2024: detraibilità spese soggetti DSA

Nell'ambito delle spese e oneri da indicare nel Quadro E del Modello 730/2024 per le quali al contribuente spettano deduzioni e detrazione ossia spese che:

- danno diritto a una detrazione d’imposta,

- e spese che possono essere sottratte dal reddito complessivo (oneri deducibili),

vi sono quelle sostenute in favore dei minori o di maggiorenni con disturbo specifico dell’apprendimento (DSA).

DSA: che cos'é?

Per DSA si intendono i seguenti disturbi (come definiti dalla L. 170/2010):

- dislessia, un disturbo specifico che si manifesta con una difficoltà nell'imparare a leggere, in particolare nella decifrazione dei segni linguistici, ovvero nella correttezza e nella rapidità della lettura;

- disgrafia, un disturbo specifico di scrittura che si manifesta in difficoltà nella realizzazione grafica;

- disortografia, un disturbo specifico di scrittura che si manifesta in difficoltà nei processi linguistici di transcodifica;

- discalculia, un disturbo specifico che si manifesta con una difficoltà negli automatismi del calcolo e dell'elaborazione dei numeri.

che si manifestano in presenza di capacità cognitive adeguate, in assenza di patologie neurologiche e di deficit sensoriali, ma possono costituire una limitazione importante per alcune attività della vita quotidiana. La dislessia, la disgrafia, la disortografia e la discalculia possono sussistere separatamente o insieme.

Modello 730/2024: la detraibilità delle spese per i soggetti DSA

In particolare, è possibile fruire della detrazione del 19% per le spese sostenute fino al completamento della scuola secondaria di secondo grado in favore dei minori o di maggiorenni con disturbo specifico dell’apprendimento (DSA), per l’acquisto di:

- strumenti compensativi e di sussidi tecnici informatici di cui alla legge 8 ottobre 2010, n. 170, necessari all’apprendimento,

- nonché per l’uso di strumenti compensativi che favoriscano la comunicazione verbale e che assicurino ritmi graduali di apprendimento delle lingue straniere.

Tra gli strumenti compensativi essenziali sono ricompresi, in via esemplificativa, come indicato nelle Linee guida per il diritto allo studio degli alunni e degli studenti con DSA, allegate al decreto del Ministro per l’Istruzione, dell’Università e della ricerca del 12 luglio 2011, n. 5669:

- la sintesi vocale, che trasforma un compito di lettura in un compito d’ascolto;

- il registratore, che consente all’alunno o allo studente di non scrivere gli appunti della lezione;

- i programmi di video scrittura con correttore ortografico, che permettono la produzione di testi sufficientemente corretti senza l’affaticamento della rilettura e della contestuale correzione degli errori;

- la calcolatrice, che facilita le operazioni di calcolo;

- altri strumenti tecnologicamente meno evoluti quali tabelle, formulari, mappe concettuali, etc.

Si considerano sussidi tecnici ed informativi le apparecchiature e i dispositivi basati su tecnologie meccaniche, elettroniche o informatiche, quali, ad esempio, i computer necessari per i programmi di video scrittura, appositamente fabbricati o di comune reperibilità, preposti a facilitare la comunicazione interpersonale, l’elaborazione scritta o grafica, l’accesso all’informazione e alla cultura.

Le spese di cui si tratta vanno indicate nel rigo E8-E10 con il codice "44"

Attenzione al fatto che, per fruire della detrazione, il beneficiario deve essere in possesso di un certificato rilasciato dal Servizio sanitario nazionale, da specialisti o strutture accreditate, ai sensi dell’art. 3, comma 1, della legge 8 ottobre 2010, n. 170, che attesti per sé ovvero per il proprio familiare, nel caso in cui la spesa è sostenuta nell’interesse di un familiare a carico, la diagnosi di DSA.

La detrazione spetta a condizione che il collegamento funzionale tra i sussidi e gli strumenti compensativi e il tipo di disturbo dell’apprendimento diagnostico risulti dalla certificazione di cui al comma precedente ovvero dalla prescrizione autorizzativa rilasciata da un medico e che le spese sostenute siano documentate da fattura o scontrino fiscale, nel quale indicare il codice fiscale della persona con DSA e la natura del prodotto acquistato o utilizzato.