-

Deducibilità interessi passivi nella conciliazione o adesione

Con Risposta a interpello n 172 del 20 agosto le entrate ribadiscono i criteri di deducibilità degli interessi passivi nei casi di conciliazione e accertamento con adesione.

Il caso di specie riguarda una società che domanda chiarimenti sul corretto trattamento fiscale applicabile, ai fini IRES ed IRAP, agli interessi passivi versati in relazione alle maggiori imposte definite a seguito di adesione.

Vediamo la replica ADE.

Deducibilità interessi passivi nella conciliazione o adesione

Le Entrate evidenziano che si conferma l'orientamento espresso nella recente Risposta a interpello n. 541 del 2022 nell'ambito della quale, con riguardo al trattamento fiscale degli interessi per il ritardato versamento di imposte corrisposti sulla base di atti di conciliazione, è stato statuito che ''la loro deducibilità, in sostanza, deve essere determinata solo applicando le modalità di calcolo dettate dal TUIR al loro ammontare complessivo, indipendentemente dal fatto aziendale che li ha generati o dalla deducibilità del costo al quale sono collegabili (…) gli interessi passivi correlati alla riscossione e all'accertamento delle imposte non differiscono in nulla da qualsiasi altro onere collegato al ritardo nell'adempimento di un'obbligazione e rientrano quindi nell'ambito applicativo proprio della categoria degli interessi passivi (…) separandosi inevitabilmente dal regime impositivo del tributo cui accedono''.

Allegati:

Analogo principio era stato precedentemente elaborato dall'Amministrazione finanziaria con la Risoluzione n. 178 del 9 novembre 2001, in relazione a interessi passivi corrisposti su finanziamenti erogati per differire il pagamento di sanzioni irrogate dalla Commissione Europea, in cui è stato affermato che: ''l'articolo 63 del TUIR (n.r.d. attuale articolo 96 del TUIR) non pone alcun limite alla deducibilità degli interessi passivi in funzione dell'evento cui gli stessi sono collegati o della natura dell'onere cui essi sono accessori. Una conferma di ciò si ha anche nella relazione ministeriale illustrativa del

TUIR, la quale, in relazione ad una fattispecie analoga a quella oggetto dell'interpello, afferma che ''rientrano nell'accezione di interessi passivi anche le somme corrisposte a norma del decreto n. 602, tra i quali, ad esempio, anche gli interessi per prolungata rateazione di somme iscritte a ruolo ai sensi dell'articolo 21 del decreto del Presidente della Repubblica 29 settembre 1973, n. 602 in quanto appare indubbia la loro natura di interessi passivi, ancorché accessori all'imposta.'' In conclusione, considerato che il sistema normativo del TUIR riconosce l'autonomia della funzione degli interessi passivi,

la loro deducibilità deve essere determinata solo applicando le modalità di calcolo dettate dall'articolo 63 al loro ammontare complessivo, indipendentemente dal fatto aziendale che li ha generati o dalla deducibilità del costo al quale sono collegabili'' -

Maggiorazione deduzione costo assunzioni: ecco il decreto MEF

E' stato pubblicato ieri sul sito del Ministero dell'Economia e delle Finanze il decreto ministeriale attuativo della Maggiorazione del costo del lavoro ammesso in deduzione in presenza di nuove assunzioni previsto dall’articolo 4 del decreto legislativo 30 dicembre 2023, n. 216.di riforma dell'IRPEF e IRES.

La norma dispone in particolare per i titolari di reddito d’impresa e gli esercenti arti e professioni, per il periodo d’imposta successivo a quello in corso al 31 dicembre 2023, ai fini della determinazione del reddito:

- una maggiorazione pari al 20% del costo del personale di nuova assunzione con contratto di lavoro subordinato a tempo indeterminato e

- una ulteriore deduzione pari al 10% in presenza di nuove assunzioni a tempo indeterminato di dipendenti rientranti nelle categorie di lavoratori meritevoli di maggiore tutela di cui all’Allegato 1 del decreto legislativo n. 216 del 2023.

Maxideduzione per assunzioni: ambito applicativo

All'Articolo 3 si stabiliscono i requisiti per beneficiare della maggiorazione del costo del lavoro:

- Soggetti ammessi: Include le entità elencate nell'articolo 73, comma 1, lettere a), b) e c) del TUIR, le loro stabili organizzazioni in Italia, le imprese individuali, le società di persone e gli esercenti arti e professioni.

- Attività continuativa: L'agevolazione è disponibile per chi ha esercitato l'attività per 365 giorni prima del periodo d’imposta successivo al 31 dicembre 2023, o 366 giorni se l'anno include il 29 febbraio.

- Esclusioni: Sono escluse le imprese in liquidazione ordinaria o sottoposte a procedure di liquidazione giudiziale.

- Enti non commerciali: La maggiorazione è applicabile solo per le assunzioni di lavoratori a tempo indeterminato impiegati nell'attività commerciale, a condizione di separata evidenza contabile.

- Attività miste: Per attività con redditi determinati in modo non analitico, la maggiorazione non è disponibile per i lavoratori impiegati esclusivamente in tali attività.

Maxi deduzione per assunzioni 2024: Incremento occupazionale

All'art 4 si specifica che la maggiorazione è concessa se il numero di lavoratori a tempo indeterminato alla fine del periodo d'imposta successivo al 31 dicembre 2023 supera il numero medio di lavoratori a tempo indeterminato dell'anno precedente.

- Esclusioni specifiche: Non si considera il personale assunto per stabili organizzazioni all'estero, né i dipendenti assunti da altre società del gruppo.

- Conversioni contrattuali: Le conversioni da contratti a tempo determinato a tempo indeterminato sono incluse nel calcolo dell'incremento.

- Soci lavoratori e contratti part-time: I soci lavoratori delle cooperative e i contratti part-time sono considerati proporzionalmente.

- Calcolo dell'incremento: Il calcolo dell'incremento occupazionale non considera i lavoratori in distacco e tiene conto dei lavoratori con contratti di somministrazione proporzionalmente alla durata del rapporto.

Maxi deduzione assunzioni 2024:Calcolo della maggiorazione

Non vanno inclusi nel costo del personale gli oneri IFRS 2, gli accantonamenti per il trattamento di fine rapporto e altre voci specifiche del Codice civile.

Ogni entità di un gruppo deve ridurre l'importo della maggiorazione in base a un rapporto tra incremento e decremento occupazionale nel gruppo.

Enti non commerciali: La maggiorazione è proporzionata ai ricavi derivanti dall'attività commerciale rispetto ai ricavi totali.

Attività miste: Per soggetti con redditi determinati in modo non analitico, la maggiorazione è proporzionata ai ricavi derivanti da attività con redditi determinati in modo ordinario.

-

Spese università non statali: quanto posso detrarre nel 730?

Nel pieno della campagna dei dichiarativi 2024, vediamo quanto si può detrarre nel 730 o nel modello redditi PF per le spese della frequenza delle università non statali.

A tal propisoto, con decreto del 7dicembre 2023 pubblicato in GU n 24 del 30 gennaio 2024 sono state pubblicate le tabelle di riferimento per le spese detraibili sostenute per la frequenza di università non statali.

Si ricorda appunto che, per la frequenza di corsi di laurea presso università statali e non statali spetta una detrazione dall’Irpef del 19% delle spese sostenute.

La detrazione è calcolata sull’intera spesa sostenuta se l’università è statale o su un importo massimo stabilito annualmente (per ciascuna facoltà universitaria) con decreto del Ministero dell’Università e della Ricerca per l’università non statale, appunto l'ultimo dei quali datato 7.12.2023.

Vediamo gli importi da indicare nella dichiarazione 730 o nel modello Redditi PF 2024.

Tipologia corsi di laurea, laurea magistrale e laurea magistrale a ciclo unico

Area disciplinare corsi istruzione

zona geografica nord

zona geografica centro

zona geografica sud e isole

Medicina

euro 3.900

euro 3.100

euro 2.900

Sanitaria

euro 3.900

euro 2.900

euro 2.700

Scientifico tecnologica

euro 3.700

euro 2.900

euro 2.600

Umanistico sociale

euro 3.200

euro 2.800

euro 2.500

-

Canoni locazioni studenti fuori sede: le detrazioni 2024

Anche quest'anno nella dichiarazione dei redditi 2024, riferita al periodo d'imposta 2023, è possibile beneficiare della detrazione al 19% dei canoni di locazione sostenuti da studenti fuori sede.Ecco a cosa prestare attenzione.Canoni locazione studenti fuori sede: detrazioni 2024

Secondo la norma, dall’imposta lorda si può detrarre un importo pari al 19% dei canoni di locazione sostenuti da studenti universitari fuori sede derivanti da:- contratti di locazione stipulati o rinnovati ai sensi della legge 431/98,

- contratti di ospitalità,

- atti di assegnazione in godimento o locazione stipulati dagli studenti con enti per il diritto allo studio, università, collegi universitari riconosciuti, enti senza fine di lucro e cooperative.

I requisiti per avere diritto alla detrazione sono:- l’università deve essere ubicata in un comune diverso da quello di residenza dello studente e distante almeno 100 km e comunque in una provincia diversa.

- l’immobile locato deve essere nello stesso comune dove è l’università o in comuni limitrofi

Per quanto riguarda l'università non è importante che l’università sia pubblica o privata, né rileva il corso frequentato.La detrazione spetta anche per gli studenti iscritti a istituti tecnici superiori (ITS) e ai nuovi corsi istituiti presso Conservatori di Musica e Istituti Musicali Pareggiati.Attenzione va prestata al fatto che la detrazione non spetta per:- corsi post laurea (quali master),

- dottorati di ricerca,

- corsi di specializzazione.

Canoni locazione studenti fuori sede: la detrazione nel 730/2024

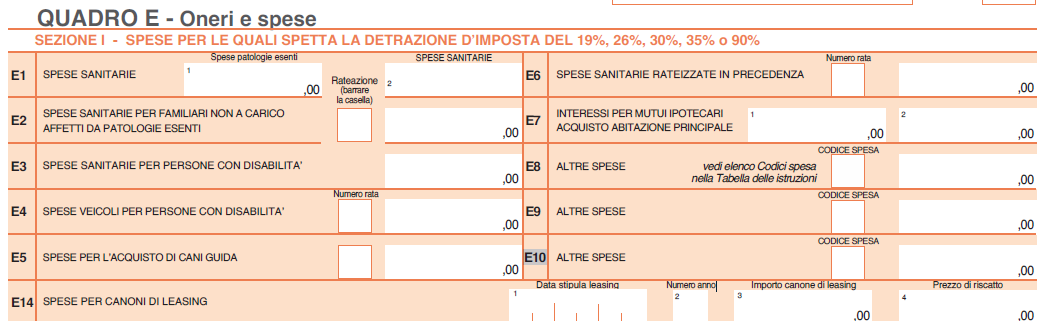

Le detrazioni per canoni di locazione per studenti fuori sede va indicata nel quadro E del modello 730/2023 nei righi da E8 a E10 "ALTRE SPESE". In particolare:

- in colonna 1 va indicato il codice "18",

- in colonna 2 va indicato l'importo della spese sostenuta

Attenzione al fatto che, l’importo da indicare nel rigo non può essere superiore a 2.633 euro.

Canoni locazione studenti fuori sede: limiti alla detrazione 2024

I limiti alla detrazione sono i seguenti:- la detrazione spetta nella misura del 19% per un importo non superiore a 2.633 euro dei canoni pagati in ciascun periodo di imposta,

- non spetta per:

- il deposito cauzionale,

- le spese condominiali, e/o di riscaldamento comprese nel canone di locazione,

- e per i costi di intermediazione,

- dall'anno di imposta 2020 la detrazione spetta per intero ai titolari di reddito complessivo fino a euro 120.000; in caso di superamento del limite, la detrazione decresce fino ad azzerarsi al raggiungimento di un reddito complessivo pari a euro 240.000.

Attenzione va prestata al fatto che se i canoni non sono pagati dallo studente ma da un familiare che abbia lo studente fiscalmente a carico, la detrazione spetta al familiare nei limiti suddetti.

Nel caso in cui i genitori abbiano a carico due figli all’università, titolari di due distinti contratti, ciascun genitore può fruire della detrazione del 19% su di un importo massimo non superiore a euro 2.633.

Qualora il contratto di locazione sia cointestato a più soggetti, il canone è attribuito pro quota a ciascun intestatario a prescindere dal fatto che i conduttori abbiano o meno i requisiti per beneficiare della detrazione e spetta ai conduttori che possiedano i requisiti e nei limiti suddetti. -

Spese sanitarie per persone con disabilità deducibili nelle dichiarazioni

In generale, sono interamente deducibili dal reddito complessivo le spese mediche generiche (prestazioni rese da un medico generico, acquisto di medicinali) e di assistenza specifica sostenute dai disabili nei casi di grave e permanente invalidità o menomazione. Prima di entrare nel merito delle spese, vediamo quali sono le persone che vengono considerate disabili.

Quali persone sono considerate disabili?

Sono considerate persone con disabilità, oltre quelle che hanno ottenuto il riconoscimento dalla Commissione medica istituita ai sensi dell’art. 4 della legge n. 104 del 1992, anche le persone che sono state ritenute invalide da altre Commissioni mediche pubbliche incaricate ai fini del riconoscimento dell’invalidità civile, di lavoro e di guerra, purché presentino le condizioni di minorazione sopra citate.

Per i soggetti riconosciuti portatori di handicap ai sensi della legge n. 104 del 1992, la grave e permanente invalidità o menomazione, menzionata dall’art. 10, comma 1, lett. b), del TUIR, non implica necessariamente la condizione di handicap grave di cui all’art. 3, comma 3, della legge n. 104 del 1992, essendo sufficiente la condizione di handicap di cui all’art. 3, comma 1.

Per i soggetti riconosciuti invalidi civili occorre, invece, accertare la grave e permanente invalidità o menomazione; questa, laddove non sia espressamente indicata nella certificazione, può essere comunque ravvisata nelle ipotesi in cui sia attestata un’invalidità totale nonché in tutte le ipotesi in cui sia attribuita l’indennità di accompagnamento (Risoluzione 23.09.2016, n. 79). I grandi invalidi di guerra, di cui all’art. 14 del TU n. 915 del 1978, e le persone a essi equiparate, sono considerati portatori di handicap in situazione di gravità e non sono assoggettati agli accertamenti sanitari della Commissione medica istituita ai sensi dell’art. 4 della legge n. 104 del 1992. In questo caso è sufficiente presentare il provvedimento definitivo (decreto) di concessione della pensione privilegiata (art. 38 della legge n. 448 del 1998).

Tra le spese sanitarie deducibili rientrano anche quelle relative ad una persona deceduta, se sostenute dagli eredi dopo il suo decesso. Se le spese sono state sostenute da più eredi, ognuno di essi beneficerà della deduzione sulla quota di spesa effettivamente sostenuta.

Quali sono le spese sanitarie deducibili?

Sono deducibili le spese mediche generiche (medicinali, prestazioni mediche generiche, ecc.) nonché quelle di assistenza medica specifica. Quindi tali spese vanno direttamente a ridurre il reddito complessivo su cui calcolare l’imposta dovuta.

Si considerano di assistenza specifica le prestazioni rese da personale paramedico abilitato (es. infermieri professionali) ovvero da personale autorizzato ad effettuare prestazioni sanitarie specialistiche (ad esempio prelievi ai fini di analisi, applicazioni con apparecchiature elettromedicali, esercizio di attività riabilitativa).

Rientrano in tale categoria ad esempio le prestazioni relative al personale:

- assistenza infermieristica e riabilitativa;

- in possesso della qualifica professionale di addetto all’assistenza di base o di operatore tecnico assistenziale, esclusivamente dedicato all’assistenza diretta della persona;

- di coordinamento delle attività assistenziali di nucleo;

- con la qualifica di educatore professionale;

- qualificato, addetto ad attività di animazione e/o di terapia occupazionale.

Le prestazioni sanitarie rese alla persona dalle figure professionali sopraelencate sono deducibili anche senza una specifica prescrizione da parte di un medico, a condizione che dal documento attestante la spesa risulti la figura professionale e la prestazione resa dal professionista sanitario (circolare dell’Agenzia delle Entrate n. 19/E del 1° giugno 2012).

Attenzione: queste spese sono deducibili anche quando sono state sostenute per un familiare disabile non a carico fiscalmente.

Per avere diritto alla deduzione, il contribuente deve essere in possesso di un documento di certificazione del corrispettivo, rilasciato dal professionista sanitario, dal quale risulti la figura professionale che ha reso la prestazione e la descrizione della prestazione sanitaria resa. Se il documento di spesa è intestato solo al disabile, la deduzione spetta al familiare che ha sostenuto in tutto o in parte il costo, a condizione che integri la fattura, annotando sulla stessa l’importo da lui sostenuto.

Sono deducibili anche le spese sostenute per le attività di ippoterapia e musicoterapia a condizione che le stesse vengano prescritte da un medico che ne attesti la necessità per la cura del portatore di handicap e siano eseguite in centri specializzati direttamente da personale medico o sanitario specializzato (psicoterapeuta, fisioterapista, psicologo, terapista della riabilitazione, eccetera), o sotto la loro direzione e responsabilità tecnica.

Quali sono le spese sanitarie non deducibili?

In generale, non sono deducibili nella dichiarazione dei redditi:

- le spese sostenute per prestazioni rese dal pedagogista (che non può essere considerato un professionista sanitario, secondo quanto evidenziato nel parere tecnico acquisito dall’Agenzia delle entrate dal Ministero della Salute, in quanto opera nei servizi socio-educativi, socio-assistenziali e socio-culturali)

- le spese sanitarie specialistiche (analisi, prestazioni chirurgiche e specialistiche) e quelle per l’acquisto dei dispositivi medici. Per queste spese, però, spetta la detrazione del 19% sulla parte che eccede 129,11 euro. Tali spese vanno pertanto indicate nel Rigo E1. Nel caso in cui il dispositivo medico rientri tra i mezzi necessari all’accompagnamento, alla deambulazione, alla locomozione e al sollevamento delle persone con disabilità (ad esempio stampelle), il diritto alla detrazione del 19% può essere fatto valere sull’intero importo della spesa sostenuta (da indicare nel Rigo E3);

- le spese corrisposte ad una Cooperativa per sostenere un minore portatore di handicap nell’apprendimento. Il Ministero della Salute, infatti, ha precisato che tale attività, di natura essenzialmente pedagogica e posta in essere da operatori non sanitari, pur se qualificati nel sostegno didattico – educativo, è priva di connotazione sanitaria. Non rileva il fatto che l’attività sia effettuata sotto la direzione di una psicologa.

Quale documentazione controllare e conservare?

In caso di ricovero del disabile in un istituto di assistenza e ricovero, non è possibile portare in deduzione l’intera retta pagata, ma solo la parte che riguarda le spese mediche e le spese paramediche di assistenza specifica. Per questo motivo, è necessario che nella documentazione rilasciata dall’istituto di assistenza le spese risultino indicate separatamente.

Le fatture, le ricevute fiscali e gli scontrini c.d. “parlanti” che abbiano i requisiti prescritti in base alle specifiche tipologie di spese sanitarie cui si riferiscono, costituiscono i soli documenti rilevanti al fine della verifica del sostenimento della spesa. Il contribuente, pertanto, ai fini della deduzione, non è tenuto ad esibire la prova del pagamento.

TIPOLOGIA

DOCUMENTI

Acquisto, affitto e manutenzione di:

– poltrone e carrozzelle

– stampelle e altre attrezzature necessarie alla deambulazione

– attrezzi necessari per il sollevamento di inabili e non deambulanti

- Fattura/ricevuta fiscale relativa alla spesa sostenuta intestata alla persona con disabilità o al familiare, di cui il disabile risulta a carico fiscalmente, che ha sostenuto l’onere

- – Se la prestazione non è resa da strutture pubbliche o private accreditate al SSN l’utilizzo di sistemi di pagamento “tracciabili” può essere attestato mediante l’annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio. In mancanza di tale documentazione, ricevuta del versamento bancario o postale, ricevuta del pagamento effettuato tramite carta di debito o credito, estratto conto, copia bollettino postale o del MAV e dei pagamenti con PagoPA o con applicazioni via smartphone tramite Istituti di moneta elettronica autorizzati

- Certificazione attestante la minorazione fisica, psichica o sensoriale, stabilizzata o progressiva, rilasciata dalla Commissione di cui all’art. 4 della l. n. 104 del 1992 o da Commissioni mediche pubbliche incaricate ai fini del riconoscimento dell’invalidità civile, di lavoro, di guerra. Per i grandi invalidi di guerra di cui all’art. 14 del TU n. 915 del 1978 e per i soggetti ad essi equiparati, è sufficiente presentare il provvedimento definitivo (decreto) di concessione della pensione privilegiata

- È possibile autocertificare il possesso della documentazione attestante il riconoscimento della sussistenza delle condizioni personali di disabilità

Acquisto di:

– arti artificiali

– apparecchi per il contenimento di fratture, ernie e per la correzione dei difetti della colonna vertebrale

Trasformazione dell’ascensore per adattarlo al contenimento della carrozzella

Trasporto in autoambulanza della persona con disabilità

Trasporto del disabile effettuato dalla ONLUS o da altri soggetti che hanno tra i propri fini istituzionali l’assistenza ai disabili

Costruzione di rampe per l’eliminazione di barriere architettoniche esterne ed interne all’abitazione

Acquisto di sussidi tecnici informatici (fax, modem, computer, telefonino, telefoni a viva voce, schermi a tocco, tastiere espanse e costi di abbonamento al servizio di soccorso rapido telefonico, componenti di cucine per facilitare il controllo dell’ambiente)

Oltre alla documentazione precedente anche:

Certificazione del medico curante che attesti che quel sussidio serve per facilitare l’autosufficienza e la possibilità di integrazione della persona disabile o specifica prescrizione autorizzativa rilasciata dal medico specialista della azienda sanitaria locale di appartenenza dalla quale risulti il collegamento funzionale tra il sussidio tecnico ed informatico e la menomazione di cui è affetto il soggetto, richiesta dal d.m.. 14 marzo 1998 per l’aliquota IVA agevolata, se tale collegamento funzionale non è presente nelle certificazioni rilasciate dalla Commissione medica integrata

-

Fringe benefit – prestiti aziendali: interessi da ricalcolare entro il 28 febbraio

Nel convegno organizzato dal Sole 24 ore Telefisco 2024 l’agenzia delle Entrate ha fornito un importante chiarimento in merito al calcolo del valore dei prestiti aziendali concordati ai dipendenti come fringe benefit precisando che deve essere effettuato con le regole, piu favorevoli per i lavoratori, previste dal DL Anticipi 145 2023, anche se la norma è entrata in vigore solo il 17 dicembre scorso.

Vediamo con ordine le recenti modifiche e il chiarimento delle Entrate.

Prestiti aziendali: il calcolo degli interessi prima e dopo il DL Anticipi 2023

Come noto , prima del decreto Anticipi 2023 per i finanziamenti concessi ai dipendenti a tassi agevolati rispetto a quelli di mercato, la disciplina generale prevista all'articolo 51, comma 4, lettera b), del Tuir stabiliva che concorre a formare il reddito di lavoro dipendente il 50 per cento della differenza tra:

- l'importo degli interessi calcolato al tasso ufficiale di sconto vigente al termine di ciascun anno e

- l'importo degli interessi calcolato al tasso effettivamente applicato sugli stessi

L'anno scorso con i tassi della BCE in salita, molti dipendenti, in particolare del settore bancario, che avevano ricevuto il beneficio del tasso fisso agevolato, lamentavano di trovarsi a dover corrispondere di fatto un tasso variabile anno per anno e avevano chiesto al Governo di correggere il criterio di determinazione forfettaria del reddito ai fini delle ritenute applicate dai datori di lavoro.

Con il decreto Anticipi si è ovviato a questa criticità modificando, con efficacia dal periodo di imposta 2023, il criterio di determinazione del valore da assoggettare a tassazione dei prestiti concessi ai dipendenti.

Si prevede ora che il valore sia sempre calcolato come 50% della differenza tra l’importo degli interessi calcolato al Tur e l’importo degli interessi con il tasso effettivo ma il Tasso ufficiale di riferimento da considerare non è quello in vigore al termine di ciascun anno bensì

- per i prestiti a tasso variabile, il Tur vigente alla data di scadenza di ciascuna rata,

- per i prestiti a tasso fisso, il Tur da utilizzare è invece quello vigente alla data di concessione del prestito.

Prestiti come fringe benefit: ricalcolo 2023

Nel corso di Telefisco 2024, come anticipato, ad una domanda sulla applicazione della nuova modalità di calcolo sulle rate dei prestiti 2023 precedenti l'entrata in vigore del decreto legge , l'Agenzia ha risposto che, posto che la novità riguarda gli interessi complessivamente pagati dai lavoratori nel periodo d’imposta 2023, i datori di lavoro dovranno ricalcolare la tassazione per tutte le rate dell'anno con le nuove regole ed effettuare le eventuali correzioni in sede di conguaglio di fine anno, che scade il 28 febbraio 2024.

-

Fringe benefit 2023 i chiarimenti e le novità 2024

Con la Circolare n 23 del 1 agosto le Entrate hanno chiarito le indicazioni operativa per il bonus dipendenti con figli a carico, fino a 3mila euro senza imposte.

Nel dettaglio la Circolare fornisce i chiarimenti per i datori di lavoro sulla nuova disciplina dei fringe benefit aziendali, a seguito delle novità introdotte dal “Decreto lavoro” che ha innalzato per il 2023 fino a 3mila euro (al posto degli ordinari 258,23 euro) il limite entro il quale è possibile riconoscere ad alcuni dipendenti beni e servizi esenti da imposte. Vedi al paragrafo successivo i dettagli

AGGIORNAMENTO 16.10.2023

Nella conferenza stampa di presentazione della legge di bilancio la premier Meloni ha annunciato le modifiche in arrivo per il 2024 :

- Nella bozza della legge la soglia di fringe benefit esenti viene innalzata per tutti i lavoratori a 1000 euro rispetto al tetto ordinario attuale di 258, 23 euro

- Per il lavoratori con figli che oggi godono invece di un tetto fissato a 3000 euro , la soglia scende a 2000.

Si tratterebbe di modifiche strutturali cioè non limitate al solo 2024, stando alle dichiarazioni della Presidente del Consiglio. Si attende la bozza del provvedimento per maggiori dettagli.

Vedi qui le anticipazioni sulla legge di bilancio 2024

Fringe benefits con soglia 3000 euro: i chiarimenti della Circolare n 23 del 1.08

La circolare precisa che l’agevolazione si applica in misura intera a ogni genitore, titolare di reddito di lavoro dipendente e/o assimilato, anche in presenza di un solo figlio, purché lo stesso sia fiscalmente a carico di entrambi.

Si ricorda che per il Fisco, sono considerati a carico i figli con reddito non superiore a 2.840,51 euro (al lordo degli oneri deducibili).

Poiché il beneficio spetta per il 2023, questo limite di reddito, che sale a 4mila euro per i figli fino a 24 anni, deve essere verificato al 31 dicembre di quest’anno.

Il documento chiarisce inoltre che la nuova agevolazione spetta a entrambi i genitori anche nel caso in cui si accordino per attribuire la detrazione per figli a carico per intero al genitore che, tra i due, possiede il reddito più elevato.

Per i dipendenti con figli fiscalmente a carico, dunque, sono esenti dall’Irpef, così come dall’imposta sostitutiva sui premi di produttività, i benefit fino a 3mila euro ricevuti dal datore di lavoro.

Rientrano nell’agevolazione anche le somme corrisposte o rimborsate per il pagamento delle utenze domestiche del servizio idrico integrato, dell’energia elettrica e del gas naturale.

Per accedere al beneficio, il lavoratore deve dichiarare al proprio datore di lavoro di averne diritto, indicando il codice fiscale dell’unico figlio o dei figli fiscalmente a carico. Non essendo prevista una forma specifica per questa dichiarazione, la stessa può essere resa secondo modalità concordate tra le due parti.

Attenzione al fatto che al venir meno dei presupposti per l’agevolazione il dipendente è tenuto a darne tempestiva comunicazione al datore di lavoro che recupererà il beneficio non spettante nei periodi di paga successivi e, comunque, entro i termini per le operazioni di conguaglio.

Fringe benefits con soglia 3000 euro: la normativa

Con la conversione in legge del DL 48 2023 è stata confermata la nuova soglia degli importi di beni in natura e servizi esenti per i lavoratori dipendenti di 3mila euro, applicabile solo ai dipendenti con figli a carico, malgrado le molte critiche alla misura e gli emendamenti proposti anche da alcuni esponenti della maggioranza.

Si ricorda che l'importo ricomprende gli eventuali bonus bollette cioè le erogazioni liberali per il pagamento delle utenze domestiche dei lavoratori stessi. Per la misura era previsto lo stanziamento di circa 150 milioni di euro per il 2023 e 2024.

La relazione illustrativa della legge di conversione prevede una diversa quantificazione delle risorse necessarie che passano da circa 143 milioni a 332 milioni di euro per il 2023 a causa della esenzione anche contributiva (v. paragrafo sotto)

Vediamo in dettaglio le regole di applicazione .

Fringe benefits con soglia 3000 euro: a chi spetta l'agevolazione?

Solo per il 2023 in deroga a quanto previsto dall'articolo 51, comma 3, prima parte del terzo periodo, del TUIR non concorrono a formare il reddito, entro il limite complessivo di euro 3.000:

- il valore dei beni ceduti e dei servizi prestati ai lavoratori dipendenti con figli, compresi:

- i figli nati fuori del matrimonio riconosciuti,

- i figli adottivi o affidati,

- a carico del lavoratore (che si trovano nelle condizioni previste dall'articolo 12, comma 2, del' testo unico delle imposte sui redditi,

- le somme erogate o rimborsate ai medesimi lavoratori dai datori di lavoro per il pagamento delle utenze domestiche del servizio idrico integrato, e dell'energia elettrica e del gas naturale.

Prima di erogare tali emolumenti i datori devono dare informativa alle rappresentanze sindacali unitarie laddove presenti.

Da parte loro i lavoratori devono richiedere il nuovo beneficio fornendo ai datori di lavoro che il codice fiscale di ciascun figlio.

I datori di lavoro dovranno verificare per ciascun dipendente quanto già avuto in welfare aziendale nell'anno di imposta.

Si ricorda che sono considerati familiari fiscalmente a carico i membri della famiglia che possiedono un reddito complessivo uguale o inferiore a 2.840,51 euro, al lordo degli oneri deducibili.

Attenzione quindi anche ad eventuali modifiche dello status dei figli in corso d'anno.

Il dubbio sull'applicabilità in caso di famiglie con entrambi i genitori dipendenti è stato quindi chiarito dalla circolare in oggetto.

Fringe benefits a 3000 euro: trattamento fiscale e contributivo

I valori cosi rideterminati per i lavoratori con figli a carico sono esclusi dall'imponibile fiscale.

La relazione dell'Ufficio Studi del senato afferma che : "il regime generale di esenzione in oggetto – di cui all'articolo 51, comma 3, del testo unico delle imposte sui redditi – concerne non solo il reddito imponibile ai fini delle imposte sui redditi, ma anche la base imponibile della contribuzione previdenziale. La norma transitoria in oggetto non specifica se l'esenzione aggiuntiva sia posta ai sensi del testo unico delle imposte sui redditi; in ogni caso, la circolare dell’INPS n. 49 del 31 maggio 2023 ritiene che l’esenzione aggiuntiva concerna anche la base imponibile della contribuzione previdenziale. Tale effetto non era considerato dalla relazione tecnica. Saranno utili quindi chiarimenti ulteriori sugli effetti."

Si ricorda che resta valida l'imponibilità di tutto l'importo in caso di sforamento della soglia.

Inoltre resta fermo per tutti gli altri dipendenti senza figli il limite ordinario di 258,23 euro.

Fringe benefits e bonus carburante

Vale la pena ricordare anche che il Decreto "Trasparenza prezzi carburante " n. 5/2023, sempre ai fini del sostegno al reddito dei lavoratori dipendenti ha riproposto l'agevolazione detta bonus carburante o bonus benzina, già previsto nel 2022 dal Governo Draghi .

I datori di lavoro privati possono quindi erogare a tutti i dipendenti nel 2023 somme o titoli di valore non superiore a 200 euro, per l'acquisto di carburanti per autotrazione, non imponibili fiscalmente e deducibili per l'impresa.

Attenzione: Il bonus carburante è fiscalmente esente ma la legge di conversione del decreto ha previsto invece la novità dell'imponibilità ai fini previdenziali, il che comporta anche una minore convenienza fiscale.