-

Rimborso IVA per non residente: quando è possibile

Con la Risposta a interpello n 319 del 24 dicembre le Entrate chiariscono il perimetro del rimborso IVA per non residenti, vediamo i dettagli.

Rimborso IVA per non residente: quando è possibile

Viene chiarito che, per un soggetto passivo IVA non residente, è possibile chiedere il rimborso dell’IVA con la procedura web nel caso in cui questi svolga in Italia due attività, di cui una mediante la propria identificazione diretta.

A tal fine è necessario che le attività siano contabilmente tenute distinte, optando per il regime di separazione.

Il caso di specie riguarda una ditta spagnola, operante nel settore immobiliare, che ha acquistato in Italia:

- un fabbricato industriale in categoria D/7, da affittare a soggetti passivi d’imposta stabiliti in Italia esercitando l’opzione per l’applicazione dell’IVA:

- un immobile di civile abitazione in categoria A/3 da affittare a persone fisiche.

Viene specificato che dato che i beni immobili si trovano in Italia, sia gli acquisti degli stessi che le prestazioni di servizi di locazione sono rilevanti nel territorio dello Stato.

L'istante è a credito per l’attività avente a oggetto l’immobile strumentale dato che non è possibile compensare verticalmente l’imposta assolta all’atto dell’acquisto del bene con l’IVA da applicare in via di rivalsa alle prestazioni di servizi.

Per l’immobile abitativo è, invece esente da IVA

Il soggetto spagnolo ha provveduto a identificarsi direttamente, ex art. 35-ter del DPR 633/72 e, mediante tale posizione IVA, procederà a emettere fatture nei confronti dei privati consumatori e ad adempiere agli obblighi IVA connessi.

Tutto ciò premesso, l’istante chiede se sia possibile ottenere il rimborso dell’IVA assolta sul bene immobile strumentale con la procedura di cui all’art. 38-bis2 del DPR 633/72, dato che la restituzione non può essere chiesta da soggetti non stabiliti in Italia che ivi abbiano effettuato operazioni diverse da quelle soggette a inversione contabile, da quelle non imponibili relative a servizi di trasporto o accessorie ai trasporti, Si chiede se lo svolgimento di altra attività ossia la locazione dell’immobile abitativo, esente da IVA, non soggetta a reverse charge e priva del diritto alla detrazione, faccia decadere la ditta spagnola dal diritto di beneficiare del rimborso mediante portale elettronico.

L’Agenzia delle Entrate conferma che la procedura è ammessa anche nel caso il richiedente Ue si identificato in Italia o abbia un rappresentante fiscale “purché ne ricorrano le condizioni ed in assenza di cause ostative”.

Inoltre, le fatture di acquisto recanti l’imposta oggetto di rimborso:

- devono essere intestate alla partita IVA estera del soggetto non residente e non a quella italiana;

- per conseguenza, non devono confluire nelle liquidazioni IVA e nelle dichiarazioni IVA della posizione IVA locale.

Nel caso di specie, le fatture dell’acquisto dell’immobile strumentale sono intestate alla partita IVA spagnola della ditta e le stesse non rientrano né nelle liquidazioni IVA, né tra le operazioni dichiarate con partita IVA italiana, “Per rendere evidente la distinzione delle due attività” e il fatto che il rimborso tramite il portale elettronico sia pertinente a solo una di queste, l’Agenzia delle Entrate ritiene che il soggetto spagnolo possa optare per la separazione delle attività ai sensi dell'articolo 36 comma 3 del DPR 633/72.

-

Rimborsi IVA 2025-2027: i tempi di attesa chiariti in question time

Con Question Time si replica sui tempi de erogazione del rimborso IVA da parte dell'Agenzia delle Entrate.

In particolare, con il documento I 'Onorevole interrogante rileva come l'Agenzia delle entrate – nel Piano Integrato di Attività e Organizzazione(PIAO) 2025-2027 — individui, tra gli obiettivi strategici, la riduzione dei tempi di lavorazione dei rimborsi fiscali impegnandosi ad accelerarne il pagamento ai contribuenti e garantendo, al contempo, certezza e tempestività.

Tanto premesso, e alla luce delle novità introdotte con la riforma della riscossione di cui al d.lgs. n. 110 del 2024, l'Interrogante chiede di conoscere quali siano attualmente i tempi medi di rimborso, suddivisi per tipologia di imposta, anche valutando la possibilità di introdurre un sistema nazionale di tracciabilità digitale dei rimborsi fiscali, tale da consentire ai contribuenti e agli intermediari di monitorare in tempo reale lo stato della propria pratica.Rimborsi IVA: i tempi di attesa chiariti in question time

Viene replicato che, sentiti i competenti Uffici dell'Amministrazione finanziaria, il tema dell 'accelerazione del pagamento dei rimborsi fiscali ai contribuenti è stato valorizzato nella negoziazione delle Convenzioni con l'Agenzia delle entrate.

In particolare, nella Convenzione 2024-2026, nell'ambito dell'Area Strategica Servizi, è stato inserito l'obiettivo "Assicurare la tempestiva lavorazione dei rimborsi richiesti dai contribuenti"'.

Per misurare il grado di raggiungimento di tale obiettivo, sono stati previsti i seguenti indicatori:

- "Tempo medio di erogazione dei rimborsi IVA al netto delle sospensioni", indicatore istituzionale, che nell 'anno2024 ha raggiunto un risultato di 74 giorni, migliorando i tempi previsti in fase di programmazione (75 gg.);

- "Percentuale di rimborsi IVA ordinari lavorati/magazzino" e "Percentuale dei rimborsi IVA prioritari lavorati/magazzino" che nell'anno 2024 hanno registrato, a consuntivo, rispettivamente, un risultato del 96,70% (target 93%) e del 98, 14% (target 95%);

- Percentuale dei rimborsi relativi alle imposte dirette lavorati/magazzino che, nel 2024, ha superato il valore atteso, con un risultato del 98,23%, a fronte del 93% inserito in Convenzione.

Nell'ottica di favorire la semplificazione dei rapporti con i contribuenti, il Piano Strutturale di Bilancio di Medio Termine (PSB) ha previsto l'accelerazione dei tempi di rimborso dei crediti IVA, secondo la seguente tempistica:

- 5% entro il quarto trimestre del 2025;

- 10% entro il quarto trimestre

- del 2027;

- 15% entro il quarto trimestre del 2029.

Pertanto, nella Convenzione 2025-2027 è stato previsto un indicatore strategico di performance che impegna l'Agenzia a una consistente accelerazione dei tempi medi relativi ai rimborsi IVA, fissando il target a 70 giorni per il 2025 e per il 2026 e a 67 giorni per il 2027.

Al 31 maggio 2025 1'indicatore ha registrato un tempo medio di 66 giorni, a fronte dei 70 concordati in Convenzione.

I dati di monitoraggio al 30 settembre 2025, con le proiezioni di preconsuntivo riferiti al 31 dicembre 2025, non sono ancora disponibili e saranno trasmessi dall 'Agenzia al Ministero entro il 3 1 ottobre 2025.

Le informazioni sinora assunte in via informale confermano il raggiungimento del target.

In particolare, l'Agenzia delle entrate ha confermato che i dati relativi ai tempi medi di erogazione dei rimborsi IVA alla data del 30 settembre 2025 risultano pari a 67 giorni.

Per quanto riguarda, invece, la tracciabilità digitale dei rimborsi fiscali, l' Agenzia fa presente che ègià prevista la possibilità di monitorare lo stato di avanzamento di una richiesta di rimborso.

I contribuenti interessati possono accedere all'area riservata del sito internet dell'Agenzia delle entrate (tramite SPID, Carta Nazionale Servizi o Carta d'Identità Elettronica) e seguire il seguente percorso: "Tutti i servizi — Cassetto Fiscale — Consultazioni — Rimborsi".

-

Rimborsi IVA controllati con AI: le Entrate in audizione in Parlamento

Il Direttore delle Entrate Carbone, in audizione in Parlamento, riferisce su:

- misure di contrasto all’evasione fiscale,

- sicurezza delle banche dati dell’anagrafe tributaria

- tutela della riservatezza dei dati dei contribuenti.

Nel documento viene trattato anche il tema dell'utilizzo dell'AI per una erogazione più celere dei rimborsi IVA a basso rischio fiscale, vediamo i ldettaglio

Rimborsi IVA controllati con AI: le Entrate in audizione in Parlamento

Il docuemnto redatto al termine dell'incontro e diffuso alla stampa indica, relativamente alle attività di analisi del rischio e automazione dei controlli per il pagamento dei rimborsi IVA, che verranno effettua anche attraverso l’utilizzo dell’Intelligenza Artificiale.

Il cammino dell’innovazione tecnologica prevede l’integrazione dell’intelligenza artificiale anche nella procedura di analisi del rischio per i rimborsi IVA, con l’obiettivo di automatizzare i controlli e accelerare l’erogazione dei rimborsi a basso rischio fiscale.

La sperimentazione prevede una prima fase, in via di conclusione, di verifica dell’efficacia dell’attuale classificazione del rischio.Nella seconda fase, le soluzioni di intelligenza artificiale opportunamente “addestrate”, potranno fornire indicazioni sulle modifiche da effettuare agli indicatori di rischio esistenti e, se necessario, suggerire l’introduzione di nuovi indicatori, da implementare nel corso del 2026.

L’evoluzione delle tecniche di valutazione del rischio si accompagna, inoltre, alla progressiva automazione dei controlli effettuati sui rimborsi IVA. In caso di esito positivo, il rimborso può essere erogato senza ulteriori interventi. In caso di esito negativo, è previsto il controllo umano, in linea con il principio di non esclusività della decisione algoritmica.

Nel 2026, grazie all’evoluzione delle tecnologie e dei processi, sarà possibile erogare automaticamente una parte dei rimborsi IVA a basso rischio, liberando risorse da destinare al contrasto delle frodi fiscali. -

Dichiarazione omessa: il contribuente può chiedere il rimborso dell’imposta a credito

In base al comma 7 dell’articolo 2 del DPR 322/1998 una dichiarazione presentata entro il termine di 90 giorni dalla data di scadenza si considera valida, pur essendo sanzionabile per il ritardo; una dichiarazione trasmessa oltre tale termine di 90 giorni si considera invece omessa, ma costituisce comunque “titolo per la riscossione delle imposte dovute in base agli imponibili in esse indicati e delle ritenute indicate dai sostituti d'imposta”.

Chiarito, quindi, che anche in caso di dichiarazione cosiddetta ultratardiva le imposte da essa scaturenti sono comunque liquidate, la domanda che si pone è cosa succede nell’opposto caso in cui dalla dichiarazione emerge una imposta a credito.

Il contribuente ha il diritto di chiedere il rimborso di queste imposte, anche quando la dichiarazione fiscale da cui scaturiscono è stata trasmessa oltre il termine dei 90 giorni dalla scadenza (e quindi si considera omessa)?

La prassi è intervenuta sulla questione con la Risoluzione numero 82 del 24 dicembre 2020: qui, l’Agenzia delle Entrate sostiene che “per il riconoscimento del credito emergente dalla dichiarazione omessa, il contribuente è comunque tenuto a presentare istanza di rimborso ai sensi dell’articolo 38 del Decreto del Presidente della Repubblica 29 settembre 1973, numero 602”.

Ciò vuol dire che, secondo l’Agenzia, trasmettere una dichiarazione fiscale oltre il termine della scadenza dei 90 giorni, con la quale si richiede il rimborso dell’imposta attraverso la compilazione a rimborso del quadro RX (o del quadro VX in caso di dichiarazione annuale IVA), non è sufficiente per chiedere e ottenere il rimborso; diversamente, secondo la prassi, dovrebbe essere trasmessa una separata richiesta di rimborso all’ente, ex articolo 38 del DPR 602/1973.

Il diverso parere della Corte di Cassazione

Di ben diverso avviso la Corte di Cassazione, la quale, con l’ordinanza numero 18715, pubblicata il 9 luglio 2025, afferma che la richiesta di rimborso effettuata attraverso la dichiarazione fiscale (compilando a rimborso i quadri RX o VX, rispettivamente per i redditi e l’IVA), presentata oltre il termine dei 90 giorni dalla scadenza della trasmissione della stessa, è da considerarsi comunque valida, anche se la dichiarazione con cui viene trasmessa è omessa; o, per meglio dire, usando le parole della Corte, “la dichiarazione ultratardiva, in quanto inesistente, non fa sorgere il diritto al rimborso risultante dalla stessa, salvo che nella stessa dichiarazione non sia stata formulata una esplicita richiesta in tal senso”, per cui il contribuente ha “l'onere di formulare una espressa istanza al riguardo”, ma “detta istanza […] può ritenersi validamente rappresentata anche dalla dichiarazione dei redditi tardivamente presentata, ove in essa egli non si sia limitato ad esporre il credito d'imposta, ma ne abbia specificamente domandato il rimborso”.

In sostanza, presentando una dichiarazione dei redditi o dell’IVA oltre il termine dei 90 giorni dalla scadenza, richiedendo a rimborso l’eventuale imposta a credito compilando il quadro RX o VX, comporta la legittimità della trasmissione dell’istanza di rimborso, anche se questa è contenuta all’interno di una dichiarazione che si considera omessa.

Quindi il ritardo comporta l’omissione della dichiarazione, ma non della richiesta di rimborso in questa contenuta.

Ciò presumibilmente perché, ai fini della validità della domanda di rimborso, le norme non prevedono uno specifico vincolo temporale o formale, per cui, nel momento in cui la richiesta è a conoscenza dell’amministrazione fiscale, anche trasmessa attraverso una dichiarazione fiscale che per diverse motivazioni si considera omessa, l’istanza acquisisce comunque validità.

-

Modello IVA TR: entro il 30 aprile

Entro il 30 aprile 2025 occorre presentare il Modello IVA TR per il credito IVA trimestrale per il primo trimestre.

In dettaglio, il modello deve essere utilizzato dai contribuenti che hanno realizzato nel trimestre un’eccedenza di imposta detraibile di importo superiore a 2.582,28 euro e che intendono chiedere in tutto o in parte il rimborso di tale eccedenza ovvero intendono utilizzarla in compensazione anche con altri tributi, contributi e premi, ai sensi dell’art. 17 del d.lgs. 9 luglio 1997, n. 241.

Ai sensi dell’art. 38-bis, secondo comma, il credito IVA infrannuale può essere richiesto a rimborso unicamente dai contribuenti in possesso dei requisiti previsti dalle lett. a), b) ed e) del secondo comma dell’art. 30, nonché dai soggetti che si trovano nelle condizioni stabilite dalle lett. c) e d) dello stesso articolo, con alcune limitazioni rispetto alle ipotesi di rimborso annuale.

In alternativa, come previsto dall’art. 8 del d.P.R. 14 ottobre 1999, n. 542, lo stesso credito può essere utilizzato in compensazione nel modello F24.

Attenzione al fatto che gli importi devono essere indicati in centesimi di euro arrotondando l’ammontare alla seconda cifra decimale per eccesso se la terza cifra è uguale o superiore a 5, per difetto se la stessa è inferiore a 5.Modello IVA TR: entro il 30 aprile

Ricordiamo che, in data 21 marzo l’Agenzia delle Entrate ha aggiornato il modello nonché le relative istruzioni e specifiche tecniche, scarica qui: Modello IVA TR e istruzioni.

Inotre ricordiamo che a partire dal 1° aprile 2025, entra in vigore la nuova classificazione delle attività economiche ATECO 2025, che sostituirà la ATECO 2007.

Tanto per il Modello IVA TR, quanto per l'IVA 2025, occorre fare riferimento alla nuova tabella ATECO importante anche per determinare chi può ottenere il rimborso prioritario previsto dalla legge.

Il Modello IVA TR può essere inviato direttamente dal contribuente o tramite intermediari abilitati e qualora venga scartato, può essere ripresentato entro 5 giorni venendo considerato tempestivo.

Il modello è costituito da:

- il frontespizio composto di due facciate;

- il modulo, composto dai quadri TA, TB, TC e TD, che va compilato da tutti i soggetti per l’indicazione dei dati contabili;

- il prospetto riepilogativo, composto dal quadro TE, riservato all’ente o società controllante per la richiesta di rimborso o l’utilizzo in compensazione del credito IVA trimestrale della procedura dell’IVA di gruppo.

Modello IVA TR 2025: il visto di conformità

Come specificato anche dalle istruzioni al Modello IVA TR 2025, per quanto riguarda le modalità di erogazione dei rimborsi l’art. 38-bis del decreto IVA prevede:

- l’innalzamento a 30.000 euro dell’ammontare dei rimborsi eseguibili senza prestazione di garanzia e senza altri adempimenti;

- la possibilità di ottenere i rimborsi di importo superiore a 30.000 euro senza prestazione della garanzia, presentando l’istanza munita di visto di conformità o sottoscrizione alternativa da parte dell’organo di controllo e una dichiarazione sostitutiva dell’atto di notorietà attestante la sussistenza di determinati requisiti patrimoniali;

- l’obbligo di prestare la garanzia per i rimborsi superiori a 30.000 euro solo nelle ipotesi di situazioni di rischio e cioè quando il rimborso è richiesto:

- a) da soggetti che esercitano un’attività di impresa da meno di due anni ad esclusione delle imprese start-up innovative di cui all’art. 25 del D.L. 18 ottobre 2012, n. 179;

- b) da soggetti ai quali, nei due anni precedenti la richiesta di rimborso, sono stati notificati avvisi di accertamento o di rettifica da cui risulti, per ciascun anno, una differenza tra gli importi accertati e quelli dell’imposta dovuta o del credito dichiarato superiore:

- 1) al 10 per cento degli importi dichiarati se questi non superano 150.000 euro;

- 2) al 5 per cento degli importi dichiarati se questi superano 150.000 euro ma non

superano 1.500.000 euro; - 3) all’1 per cento degli importi dichiarati, o comunque a 150.000 euro se gli importi dichiarati superano 1.500.000 euro;

- c) da soggetti che presentano l’istanza priva del visto di conformità o della sottoscrizione alternativa o non presentano la dichiarazione sostitutiva dell’atto di notorietà;

- d) da soggetti passivi che richiedono il rimborso dell’eccedenza detraibile risultante all’atto della cessazione dell’attività.

-

Rimborso IVA 2025: i benefici per gli aderenti al CPB

Dal 1° febbraio e fino al 30 aprile 2025 è possibile inviare la Dichiarazione IVA 2025 anno di imposta 2024.

Leggi anche: Dichiarazione IVA 2025: regole per adempiere entro il 30.04

Relativamente ai soggetti che hanno aderito al CPB e che in base alle risultanze del modello IVA abbiano maturato un credito, possono avere interesse a presentare il prima possibile la dichiarazione in quanto, in tema di rimborsi è stato attribuito, ai sensi dell’art. 19 comma 3 del DLgs. 13/2024, un benificio per le annualità di adesione al patto con il fisco.

Il comma in quesitone recita testualmente "per i periodi d'imposta oggetto di concordato, ai contribuenti che aderiscono alla proposta formulata dall'Agenzia delle entrate sono riconosciuti i benefici previsti dall'articolo 9-bis, comma 11, del decreto-legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96"

Attenzione al fatto che le Entrate in data 24 febbraio hanno anche pubblicato una faq in merito replicando ad un caso specifico, di seguito i dettagli.

Rimborso IVA con beneficio premiale per chi ha aderito al CPB

Dettagliatamente i soggetti aderenti al CPB e beneficiari di un credito IVA, per i periodi oggetto di concordato, possono fruire:

- di un limite più elevato per chiedere a rimborso l’eccedenza di credito IVA,

- nonché per compensarla “orizzontalmente”,

senza l’obbligo del visto di conformità.

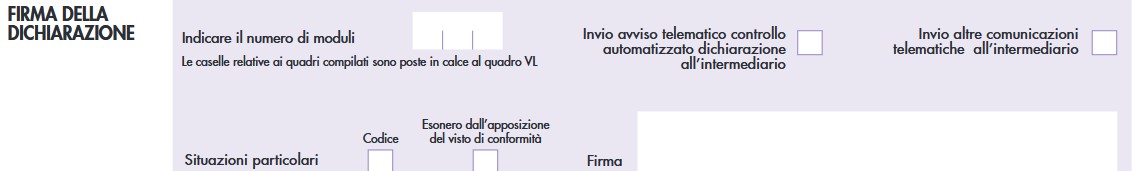

Nelle istruzioni al Modello IVA 2025, relative alla “Firma della dichiarazione” del Frontespizio, è stato precisato che sono tenuti a barrare la casella “Esonero dall’apposizione del visto di conformità” anche i soggetti passivi che hanno aderito al concordato preventivo biennale, in quanto beneficiari dell'esonero ex art. 19 comma 3 del DLgs. 13/2024:

Occorre evidenziare che la disposizione agevolativa si riferisce al regime premiale ISA (art. 9-bis comma 11 lett. a) e b) del DL 50/2017) e a seguito del DLgs. 1/2024 la soglia, in base alla quale i soggetti che conseguono un determinato punteggio ISA sono esonerati dall’apposizione del visto, è stata innalzata a 70.000 euro annui, in luogo dei precedenti 50.000.

Ricordiamo che con la Circolare n. 18/2024, le Entrate hanno chiarito che per chi ha aderito al concordato, il limite per l’esclusione dal visto è sempre quello più elevato di 70.000 euro annui.

Per i soggetti estranei al concordato preventivo biennale, a seconda del diverso livello di affidabilità ISA ottenuto, l’esonero dal visto di conformità è graduato, in relazione al vecchio limite di 50.000 ovvero al nuovo limite pari a 70.000 euro annui.

La circolare recita testualmente che: "Va rilevato, altresì, che per i soggetti ISA sono riconosciuti tutti i benefici premiali propri di tale strumento di compliance, come elencati dal decreto ISA:

a) l’esonero dall'apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 70.000 euro annui relativamente all'imposta sul valore aggiunto e per un importo non superiore a 50.000 euro annui relativamente alle imposte dirette e all'imposta regionale sulle attività produttive;

b) l’esonero dall'apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi dell'imposta sul valore aggiunto per un importo non superiore a 70.000 euro annui".Rimborso IVA 2025 e aderenti al CPB: chiarimenti ADE

Veniva domandato se per un soggetto che aderisce al concordato preventivo biennale (CPB) per il biennio 2024-2025, le agevolazioni previste ai fini IVA dall'art. 9-bis, comma 11, del decreto-legge n. 50 del 2017 possono essere riconosciute già a partire dall'anno 2024, ossia dal primo dei due anni di decorrenza del concordato?

Le Entrate con FAQ del 24 febbraio hanno specificato quanto segue.L’art. 9-bis, comma 11, del decreto-legge n. 50 del 2017 riconosce, in relazione ai diversi livelli di affidabilità fiscale conseguenti all'applicazione degli ISA, i seguenti benefici:- a) esonero dall'apposizione del visto di conformità per la compensazione dei crediti IVA per un importo non superiore a 70.000 euro;

- b) esonero dall'apposizione del visto di conformità ovvero dalla prestazione della garanzia per i rimborsi IVA per un importo non superiore a 70.000 euro annui.

L'art. 19, comma 3, del decreto legislativo n. 13 del 2024 (decreto CPB) dispone che per i periodi d'imposta oggetto del concordato preventivo biennale sono riconosciuti i benefici, compresi quelli relativi all'IVA, previsti dal citato art. 9-bis, comma 11.

Al riguardo, si ritiene che i soggetti interessati possano avvalersi di tali benefici già a partire dal primo dei due anni di decorrenza del concordato, in quanto l’adesione al CPB è effettuata nel corso di tale primo anno e, quindi, ben prima del termine di presentazione del relativo modello IVA. In buona sostanza, non si verifica in questo caso quel “gap” temporale tra presentazione della dichiarazione IVA e modelli ISA che giustifica l’applicazione differita delle predette agevolazioni ai fini IVA per chi ottiene determinati punteggi ISA. Nel caso di specie, quindi, in cui l’adesione al concordato preventivo biennale è effettuata nel 2024, il beneficio dell'esonero dall’apposizione del visto di conformità trova applicazione già con riferimento al credito IVA che emerge dalla dichiarazione IVA 2025, relativa all’anno di imposta 2024.Inoltre, si ritiene che il beneficio in parola, qualora rivolto ai soggetti che hanno aderito al CPB, possa essere inteso con il limite più elevato di 70.000 euro. -

Rimborso IVA sospeso in presenza di PVC

Ieri si è tenuta una nuova edizione del convegno annuale Telefisco 2025, sulle principali tematiche fiscali e del lavoro, organizzato dal Sole24ore.

Come di consueto, oltre ai rappresentanti del Governo e degli addetti ai lavori, al convegno è intervenuta l'Agenzia delle Entrate che fornisce chiarimenti in risposta ai quesiti degli esperti ma anche dei contribuenti.

Relativamente alla sospensione dei rimborsi e delle compensazioni viene chiarito il perimetro dell'art 23 del Dlgs n 472/97.

Vediamo i dettagli.

Rimborsi sospesi anche in presenza di PVC

Il citato articolo n 23 prevede che: nei casi in cui l’autore della violazione o i soggetti obbligati in solido (1) vantano un credito nei confronti dell’amministrazione finanziaria, il pagamento può essere sospeso se è stato notificato atto di contestazione o di irrogazione della sanzione o provvedimento con il quale vengono accertati maggiori tributi, ancorche' non definitivi (2). La sospensione opera nei limiti di tutti gli importi dovuti in base all'atto o alla (3) decisione della commissione tributaria ovvero dalla decisione di altro organo. In presenza di provvedimento definitivo, l’ufficio competente per il rimborso pronuncia la compensazione del debito. I provvedimenti di cui ai commi 1 e 2, che devono essere notificati all’autore della violazione e ai soggetti obbligati in solido (1) sono impugnabili avanti alla commissione tributaria, che può disporne la sospensione ai sensi dell’articolo 47 del decreto legislativo 31 dicembre 1992, n. 546. Se non sussiste giurisdizione delle commissioni tributarie, è ammessa azione avanti al tribunale, cui è rimesso il potere di sospensione.

L’Agenzia delle Entrate ha appunto chiarito che la ragione di credito fondante il provvedimento di sospensione dei rimborsi, può essere rappresentata altresì dal processo verbale di constatazione.

L’Agenzia ha ricordato che la Circoaolre n 19/1993 ha chiarito che tra i "carichi pendenti" rientrano gli accertamenti, le rettifiche, l’irrogazione di sanzioni, i PVC notificati e ogni altra pendenza risultante dall'Anagrafe tributaria e per cui è prevista la sospensione del pagamento.