-

Spese mediche disabili: cosa è deducibile e cosa no

Nelle Circolare n 15 del 19 giugno le Entrate hanno fornito chiarimenti sui principali documenti di prassi relativi alle spese che danno diritto a deduzioni dal reddito, detrazioni d’imposta, crediti d’imposta e altri elementi rilevanti per la compilazione della dichiarazione dei redditi delle persone fisiche 2023 e per l’apposizione del visto di conformità per l’anno d’imposta 2022

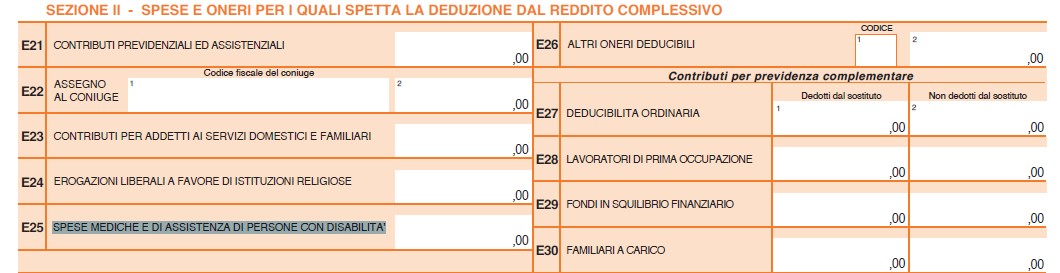

Nello specifico vediamo, le spese mediche e di assistenza specifica per le persone con disabilità che vanno indicati nel rigo E25 Sezione II del Modello 730/2023.

Nella Circolare n 15 viene ricordato che sono interamente deducibili dal reddito complessivo:

Nella Circolare n 15 viene ricordato che sono interamente deducibili dal reddito complessivo:- le spese mediche generiche (prestazioni rese da un medico generico, acquisto di farmaci o medicinali)

- e di assistenza specifica

sostenute dai disabili nei casi di grave e permanente invalidità o menomazione.

Spese mediche disabili: chi è considerato disabile

E' bene ricordare che sono considerate persone con disabilità, oltre quelle che hanno ottenuto il riconoscimento dalla Commissione medica istituita ai sensi dell’art. 4 della l. n. 104 del 1992, anche le persone che sono state ritenute invalide da altre Commissioni mediche pubbliche incaricate ai fini del riconoscimento dell’invalidità civile, di lavoro e di guerra, purché presentino le condizioni di minorazione sopra citate.

Per i soggetti riconosciuti portatori di handicap ai sensi della l. n. 104 del 1992, la grave e permanente invalidità o menomazione, menzionata dall’art. 10, comma 1, lett. b), del TUIR, non implica necessariamente la condizione di handicap grave di cui all’art. 3, comma 3, della l. n. 104 del 1992, essendo sufficiente la condizione di handicap di cui all’art. 3, comma 1.

Per i soggetti riconosciuti invalidi civili occorre, invece, accertare la grave e permanente invalidità o menomazione; questa, laddove non sia espressamente indicata nella certificazione, può essere comunque ravvisata nelle ipotesi in cui sia attestata un’invalidità totale nonché in tutte le ipotesi in cui sia attribuita l’indennità di accompagnamento (Risoluzione 23.09.2016, n. 79/E).

I grandi invalidi di guerra, di cui all’art. 14 del TU in materia di pensioni di guerra, e le persone a essi equiparate, sono considerati portatori di handicap in situazione di gravità e non sono assoggettati agli accertamenti sanitari della Commissione medica istituita ai sensi dell’art. 4 della l. n. 104 del 1992. In questo caso è sufficiente presentare il provvedimento definitivo (decreto) di concessione della pensione privilegiata (art. 38 della l. n. 448 del 1998).Spese mediche disabili: la deduzione nel modello 730/2023

Sono deducibili le spese mediche generiche (farmaci o medicinali, prestazioni mediche generiche, ecc.), nonché quelle di assistenza specifica.

Rientrano nelle spese di assistenza specifica le prestazioni rese da personale paramedico abilitato (es. infermieri professionali) ovvero da personale autorizzato ad effettuare prestazioni sanitarie specialistiche (ad esempio prelievi ai fini di analisi, applicazioni con apparecchiature elettromedicali, esercizio di attività riabilitativa).Rientrano in tale categoria ad esempio le prestazioni relative:

- al personale in possesso della qualifica professionale di addetto all’assistenza di base o di operatore tecnico assistenziale, esclusivamente dedicato all’assistenza diretta della persona;

- al personale di coordinamento delle attività assistenziali di nucleo;

- al personale con la qualifica di educatore professionale;

- al personale qualificato addetto ad attività di animazione e/o di terapia occupazionale.

Le prestazioni sanitarie rese alla persona dalle figure professionali elencate nel d.m. 29 marzo 2001 sono deducibili anche senza una specifica prescrizione medica (non richiesta nell’ottica di semplificare gli adempimenti fiscali per i contribuenti).

Ai fini della deduzione, il contribuente deve essere in possesso di un documento di certificazione del corrispettivo, rilasciato dal professionista sanitario, dal quale risulti la figura professionale che ha reso la prestazione e la descrizione della prestazione sanitaria resa (Circolare 1.06.2012 n. 19/E, risposta 2.2).

Sono deducibili anche le spese sostenute per:

- le attività c.d. di ippoterapia e musicoterapia

- a condizione che le stesse vengano prescritte da un medico che ne attesti la necessità per la cura del portatore di handicap

- e siano eseguite in centri specializzati direttamente da personale medico o sanitario specializzato (psicoterapeuta, fisioterapista, psicologo, terapista della riabilitazione, ecc.), ovvero sotto la loro direzione e responsabilità tecnica (Circolare 1.06.2012 n. 19/E, risposta 3.3).

Attenzione al fatto che, tra le spese sanitarie deducibili rientrano anche quelle relative ad una persona deceduta, se sostenute dagli eredi dopo il suo decesso. Se le spese sono state sostenute da più eredi, ognuno di essi beneficerà della deduzione sulla quota di spesa effettivamente sostenuta.

Inoltre, trattandosi di oneri deducibili non si applica l’obbligo di tracciabilità del pagamento previsto dall’anno d’imposta 2020 per poter fruire della detrazione dall’imposta lorda nella misura del 19 per cento delle spese sanitarie.

ATTENZIONE

A seguito di vari chiarimenti forniti dal Ministero della salute, NON sono deducibili:

- le spese sostenute per prestazioni rese dal pedagogista, il quale, secondo quanto evidenziato nel parere tecnico acquisito dall’Agenzia delle entrate dal Ministero della salute, non può essere considerato un professionista sanitario, in quanto opera nei servizi socio-educativi, socio-assistenziali e socio-culturali (Circolare 2.03.2016 n. 3/E, risposta 1.2);

- le spese sanitarie specialistiche (analisi, prestazioni chirurgiche e specialistiche) nonché quelle per l’acquisto dei dispositivi medici che danno diritto alla detrazione del 19 per cento sulla parte che eccede euro 129,11. Tali spese vanno pertanto indicate nel Rigo E1. Nel caso in cui il dispositivo medico rientri tra i mezzi necessari all’accompagnamento, alla deambulazione, alla locomozione e al sollevamento delle persone con disabilità (ad esempio, stampelle), il diritto alla detrazione del 19 per cento potrà essere fatto valere sull’intero importo della spesa sostenuta da indicare nel Rigo E3;

- le spese corrisposte ad una Cooperativa per sostenere un minore portatore di handicap nell’apprendimento. Il Ministero della salute, interpellato sulla questione, ha precisato che tale attività, di natura essenzialmente pedagogica e posta in essere da operatori non sanitari, pur se qualificati nel sostegno didattico – educativo, è priva di connotazione sanitaria. Né rileva il fatto che l’attività sia effettuata sotto la direzione di una psicologa.

-

Indebiti utilizzi bonus: elenco uffici ADE preposti ai controlli

Con Provvedimento n 237466 del 27 giugno le Entrate stabiliscono che in caso di violazioni relative:

- alla cessione di bonus fiscali

- o alla fruizione di contributi a fondo perduto,

è la direzione provinciale dell’Agenzia, nell’ambito della quale è ubicato il domicilio fiscale del contribuente, l’ufficio competente per i controlli.

Viene anche stabilito che, in mancanza di domicilio fiscale, nell’ipotesi di bonus edilizi, invece, la competenza è individuata in base al domicilio del fornitore.

Il provvedimento del 27 giugno 2023 da attuazione a quanto previsto dal al comma dell’articolo 1, del Bilancio 2022 (legge n. 234/2021).

In particolare, come specificato nelle motivazioni al documento di prassi, il comma 35, il quale ripropone i contenuti dell’articolo 3 dell’abrogato Dl 157/2021, infatti, stabilisce che i poteri (di cui ai commi precedenti) di emettere atti di recupero, da notificare “entro il 31 dicembre del quinto anno successivo a quello in cui è avvenuta la violazione”, e irrogare sanzioni, spettano all'ufficio dell'Agenzia delle entrate competente in ragione del domicilio fiscale del contribuente/beneficiario, al momento della commissione della violazione.In mancanza del domicilio fiscale, la competenza va attribuita a un'articolazione dell’Agenzia individuata con provvedimento del direttore. Con il provvedimento in questione sono stati definiti gli uffici competenti.

Inoltre, nell’ipotesi di cessione del credito o sconto in fattura, il luogo della commissione della violazione è il domicilio fiscale del cessionario o fornitore, individuato ai sensi degli articoli 58 e 59 del decreto del Presidente della Repubblica 29 settembre 1973, n. 600, al momento di utilizzo del credito.La competenza territoriale, con riferimento al luogo dove è stata commessa la violazione è individuata Allegato A del Regolamento di amministrazione dell’Agenzia delle entrate.

Allegati: -

Rottamazione quater: il prospetto informativo con i debiti

Il 30 giugno scade il termine per presentare la domanda di adesione alla Rottamazione quater con eccezzione per i soggetti residenti o con sede legale nelle zone alluvionate per i quali il termine è stato prorogato al 30 settembre.

Per approfondimenti leggi: Rottamazione quater: la Riscossione ricorda la scadenza del 30.06 per le domande

Rottamazione quater: richiedi il prospeto informativo

Ricoriamo che con un avviso datato 15 febbraio la Riscossione annunciava il servizio "Prospetto informativo" utile a conoscere quali debiti rientrano nella Definizione agevolata.

In particolare, il prospetto può essere richiesto dal contribuente:

- in area riservata

- o tramite il form in area pubblica

e indica i debiti che rientrano nell’ambito applicativo della Definizione agevolata introdotta dalla Legge n. 197/2022. Per tutte le info sulla rottamazione quater leggi: Rottamazione quater 2023: prorogato al 30 giugno il termine per le domande

Rottamazione quater: il prospetto informativo con l'elenco dei debiti

Il documento contiene l’elenco:

- delle cartelle di pagamento,

- avvisi di accertamento e di addebito

che possono essere “definiti” e l’importo dovuto aderendo all’agevolazione.

Viene specificato che, nel Prospetto informativo non trovano evidenza eventuali diritti di notifica e spese per procedure esecutive già attivate nonché gli interessi previsti in caso di pagamento rateale.Tali importi saranno comunque inclusi nell’ammontare complessivo delle somme dovute ai fini della definizione che l’Agente della riscossione comunicherà, entro il 30 settembre 2023, ai contribuenti che hanno presentato la domanda di adesione.

Rottamazione quater: richiedi il prospetto informativo

Per richiedere il prospetto informativo i contribuenti hanno a disposizione due opzioni:

- Richiedere il Prospetto informativo direttamente dall’area riservata con le credenziali SPID, CIE e Carta Nazionale dei Servizi. In questo caso occorre ricordare di inserire l’indirizzo e-mail per ricevere il Prospetto: Accedi all'area riservata.

- Richiedere il Prospetto informativo On-line in area pubblica compilando il form e allegando la documentazione necessaria: SCARICA QUI L'ELENCO

- Anche in questo caso è necessario inserire l’indirizzo e-mail per ricevere il Prospetto: Vai al servizio

Rottamazione quater e prospetto informativo per gli intermediario

Gli intermediari fiscali possono richiedere il Prospetto informativo per gli assistiti direttamente dall’area riservata EquiPro con le credenziali Entratel.

Dopo aver richiesto il Prospetto possono verificarsi due possibilità:

- in caso di richiesta in area riservata:

-

- si visualizzerà immediatamente una schermata con la conferma che la richiesta è stata presa in carico.

- nelle successive 24 ore si riceverà una e-mail all’indirizzo indicato, con il link per scaricare il Prospetto entro i successivi 5 giorni. Decorso tale termine, non sarà più possibile effettuare il download.

- in caso di richiesta in area pubblica:

- si riceverà una prima e-mail all’indirizzo indicato, con il link da convalidare entro le successive 72 ore. Decorso tale termine, il link non sarà più valido e la richiesta sarà automaticamente annullata.

- dopo la convalida, una seconda e-mail indicherà la presa in carico della richiesta e i suoi riferimenti identificativi.

- infine, se la documentazione di riconoscimento allegata è corretta, verrà inviata una terza e-mail con il link per scaricare il Prospetto informativo entro i successivi 5 giorni. Decorso tale termine, non sarà più possibile effettuare il download.

-

OIC: nominati i comitati per rendicontazione finanziaria e sostenibilità

Con un comunicato stampa del 28 giugno l'OIC informa del fatto che il Consiglio di Amministrazione, che si è riunito a Roma, ha nominato i due comitati tecnici per lo svolgimento della funzioni connesse, rispettivamente, alla rendicontazione finanziaria ed a quella di sostenibilità.

In particolare:

- il dott. Simone Scettri guiderà il comitato tecnico per la rendicontazione finanziaria

- il dott. Paolo Marullo Reedtz quello sulla sostenibilità.

Per gli altri menbri consulta il sito OIC.

Nella scheda allegata al comunicato sono indicati i nomi dei componenti dei due organismi.

Inoltre, con lo stesso comunicato si informa del fatto che il CdA dell’OIC ha approvato la lettera di risposta alla Draft Comment Letter dell’EFRAG sull’ Exposure Draft dello IASB contenente modifiche sulla classificazione e valutazione degli strumenti finanziari posseduti.

In particolare, l’Organismo Italiano di Contabilità, supporta nel complesso gli emendamenti proposti dallo IASB.

Tra questi il più rilevante è quello relativo alla possibilità di applicare il costo ammortizzato ai titoli il cui rendimento dipende dal raggiungimento di obiettivi ESG, quando ricorrono i presupposti proposti dallo IASB.

In relazione all’emendamento che introduce la disclosure sugli utili (o le perdite) realizzati relativi ai titoli azionari posseduti, la riposta dell’OIC evidenzia che la decisione dello IASB conferma la rilevanza di tale informativa per gli investitori e pertanto sarebbe preferibile che gli utili (o le perdite) realizzati fossero rilevati nel conto economico.

Il CdA è inoltre stato informato circa l’intenzione dello IASB di decidere in un prossimo futuro se proseguire o meno col progetto sulle Business Combination Under Common Control.

Il CdA ha sottolineato l’importanza di questo progetto soprattutto per gli effetti che tali operazioni producono nel bilancio d’esercizio. È quindi auspicabile che lo IASB decida di non interrompere il progetto.

-

Integratori per obesità: l’IVA da applicare alle cessioni

Con Risposta a interpello n 362 le Entrate chiariscono l'aliquota IVA da applicare alle cessioni di integratori per l'obesità

L'istante è una società leader nel settore farmaceutico e presto immetterà in commercio un prodotto dietetico.

Nel foglio illustrativo viene indicato come dispositivo medico certificato per il controllo del peso, la prevenzione ed il trattamento dell'obesità.

La Società ha presentato formale istanza di accertamento tecnico all'Agenzia delle Accise, Dogane e Monopoli, Direzione Dogane Ufficio tariffa e classificazione, Sezione ITV e pareri di classificazione (di seguito, per brevità, la «Agenzia delle Dogane») al fine di verificare la riconducibilità del prodotto in esame alla voce tariffaria 2106, e, in particolare, al codice 2106.9092, così da valutare l'applicabilità o meno dell'aliquota IVA agevolata all'atto della commercializzazione.

L'Agenzia delle Dogane ha provveduto a trasmettere il proprio parere nel quale, concordando con la tesi della Società istante, ha precisato che ''sulla base degli elementi forniti dalla Società e in applicazione della nota complementare n. 5 al Capitolo 21 la quale prevede la classificazione alla voce 2106 delle altre preparazioni alimentari presentate in dosi se destinate ad essere utilizzate come integratori alimentari purché non siano nominate né comprese altrove il prodotto in oggetto possa essere ricondursi alla sottovoce NC 2106 90''.

L'Istante chiede, dunque, chiarimenti in merito all'applicazione alla cessione del prodotto di cui trattasi dell'aliquota Iva agevoalta.

L'Agenzia delle Entrate, al fine di stabilire la misura dell'aliquota IVA applicabile alla cessione del prodotto ritiene utile richiamare integralmente il parere tecnico dell'Agenzia delle Accise, Dogane e Monopoli, richiesto dall'Istante in merito alla classificazione merceologica dello stesso.

In proposito, l'Agenzia delle Dogane ha precisato che ''Si ritiene che, sulla base degli elementi informativi forniti dalla Società e in applicazione della nota complementare n. 5 al Capitolo 21 la quale prevede la classificazione alla voce 2106 delle altre preparazioni alimentari presentate in dosi se destinate ad essere utilizzate come integratori alimentari purché non siano nominate né comprese altrove il prodotto in oggetto possa ricondursi alla sottovoce NC 2106 90.

Infatti, come esplicitato nelle Note Esplicative della Nomenclatura Combinata dell'Unione Europea e per quanto si può desumere dalla sentenza della Corte di Giustizia nelle cause riunite da C410/08 a C412/08 (Swiss Caps), tale tipologia di alimenti rientra nei ''complementi alimentari diversi''. La caratteristica di tali prodotti è quella di contribuire al benessere dell'organismo senza esplicare alcun effetto profilattico o terapeutico (vedi punto 16 voce 2106, che ricomprende tra i complementi alimentari le preparazioni, a base di estratti di piante, di concentrati di frutta, di miele, di fruttosio etc.., addizionate di vitamine e talvolta di quantità molto piccole di composti di ferro). Queste preparazioni vengono spesso presentate in confezioni con l'indicazione che le stesse sono destinate a mantenere l'organismo in buona salute. Sono escluse da questa voce le preparazioni simili destinate a prevenire o a curare malattie o affezioni (voce 30.03 o 30.04))''.

Per individuare i beni cui possono applicarsi le aliquote IVA ridotte, la Tabella A, allegata al d.P.R. 26 ottobre 1972, n. 633, fa riferimento alle voci della Tariffa doganale comune in vigore al 31 dicembre 1987, successivamente superata dalla Nomenclatura combinata pubblicata sulla G.U.C.E. e aggiornata con cadenza annuale.

Il numero 80) della tabella A, parte III, allegata al d.P.R. n. 633 del 1972 prevede l'aliquota IVA nella misura ridotta del 10 per cento per le cessioni aventi ad oggetto la ''preparazioni alimentari non nominate né comprese altrove (v.d. ex 21.07), esclusi gli sciroppi di qualsiasi natura''.

Tenuto conto del suddetto parere dell'ADM, si rileva che il codice NC 2106 corrisponde alla voce 2107 della Tariffa doganale in vigore al 31 dicembre 1987, richiamata nel punto 80) della Tabella A, parte III, allegata al decreto IVA (cfr. risoluzione n. 383/E del 2008, risoluzione 31 ottobre 2005, n. 153/E, risoluzione 10 luglio 2008, n. 290/E, risoluzione 14 ottobre 2008, n. 383/E, risposte agli interpelli nn. 8, 12 e 365 del 2019, nn. 269 e 270 del 2020, nn. 332, 333, 382, 383, 385 e 386 del 2021).

Dunque, si conclude che il prodotto in esame rientri tra le ''preparazioni alimentari non nominate né comprese altrove (vd. ex 2107), esclusi glisciroppi di qualsiasi natura'', le cui cessioni sono soggette ad IVA con applicazione dell'aliquota nella misura del 10 per cento.

Allegati: -

Imposta di bollo appalti: regole e codice tributo per i pagamenti dal 01.07

Con Provvedimento n 240013 del 28 giugno le Entrate Individuano le modalità telematiche di versamento dell’imposta di bollo, di cui all’articolo 18, comma 10, del decreto legislativo 31 marzo 2023, n. 36, che l’appaltatore assolve al momento della stipula del contratto.

Nel dettaglio, per i procedimenti avviati a decorrere dal 1° luglio 2023, l’imposta di bollo è versata, con modalità telematiche, utilizzando il modello “F24 Versamenti con elementi identificativi” (F24 ELIDE).

Il modello deve contenere l’indicazione dei codici fiscali delle parti e del Codice Identificativo di Gara (CIG) o, in sua mancanza, di altro identificativo univoco del contratto.

Con risoluzione n 37 sempre del 28 giugno , sono istituiti i codici tributo da utilizzare per il versamento e fornite le relative istruzioni

In particoalre, per consentire il versamento da parte dell’appaltatore delle somme dovute ai sensi del citato articolo 18, comma 10, del decreto legislativo 31 marzo 2023, n. 36, tramite il modello di versamento “F24 Versamenti con elementi identificativi” (F24 ELIDE), sono istituiti i seguenti codici tributo:

- “1573” denominato “Imposta di bollo sui contratti – articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”;

- “1574” denominato “Imposta di bollo sui contratti – SANZIONE -articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”;

- “1575” denominato “Imposta di bollo sui contratti – INTERESSI -articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”.

Il provvedimento ha precisato anche che ulteriori modalità di versamento dell’imposta di bollo dovuta per i contratti pubblici, anche attraverso l’utilizzo degli strumenti offerti dalla piattaforma di cui all’art. 5 del Codice dell’Amministrazione Digitale (pagoPA), coerenti con la piena digitalizzazione del procurement possono essere stabilite con successivi provvedimenti del Direttore dell’Agenzia delle entrate.

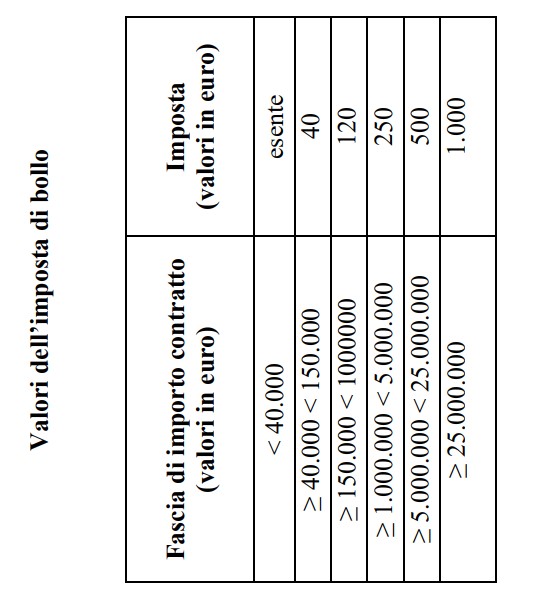

Imposta di bollo appalti: tutti gli importi

Dal 1 luglio sarà in vigore l'imposta di bollo sui contratti secondo le regole dell'allegato I.4 al decreto legislativo n 36 del 31 marzo pubblicato in GU n 87 del 31 marzo.

Il codice degli appalti prevede che:

- il valore dell'imposta di bollo che l'appaltatore è tenuto a versare al momento della stipula del contratto è determinato sulla base della tabella annessa al presente allegato. L'imposta è determinata sulla base di scaglioni crescenti in relazione all'importo massimo previsto nel contratto ivi comprese eventuali opzioni o rinnovi esplicitamente stabiliti. Sono esenti dall'imposta di bollo gli affidamenti di importo inferiore a 40.000 euro.

- il pagamento dell'imposta ha natura sostitutiva dell'imposta di bollo dovuta per tutti gli atti e documenti riguardanti la procedura di selezione e l'esecuzione dell'appalto fatta eccezione per le fatture note e simili di cui all'articolo 13.1 della tariffa parte I allegata al DPR 642 del 1972.

- con provvedimento del direttore dell'agenzia delle entrate (il provvedimento è stato pubblicato in data 28 giugno con la relativa risoluzione n 37 con i codici tributo necessari) sono individuate le modalità telematiche di versamento coerenti con la piena digitalizzazione del procurement al fine di ridurre gli oneri gestionali e di conservazione documentale.

TABELLA DI RIEPILOGO DEGLI IMPORTI come da allegato

Sinteticamenti si specifica quindi che l’imposta di bollo verrà pagata una tantum e sarà proporzionale al valore dell’appalto con una soglia di esenzione come detto pari a 40.000 euro.

Leggi anche: Codice degli appalti: pubblicato il 13 aprile in GU con note per tutta la discliplina del nuovo codice dei contratti pubblici.

Allegati: -

Flat tax incrementale: un esempio di calcolo

Con la Circolare n 18/E l'Agenzia ha chiarito chi può accedere al regime della flat tax incrementale.

Nel dettaglio è stato chiarito:

- chi può accedere al regime agevolato (Legge n. 197/2022),

- come determinare la base imponibile,

- quali i redditi da considerare e quali quelli esclusi.

Viene inoltre ricordato che si tratta di un regime opzionale, per quest’anno, sostitutivo dell’Irpef e delle relative addizionali regionale e comunale.

Optando per la flat tax si ha un’aliquota fissa del 15% sulla differenza tra il reddito d’impresa e di lavoro autonomo determinati nel 2023 e il reddito d’importo più elevato dichiarato negli anni dal 2020 al 2022.

Flat tax incrementale: soggetti interessati

Possono optare per il nuovo regime le persone fisiche che esercitano attività d’impresa e/o arti e professioni.

Dentro al perimetro della flat tax incrementale anche l’impresa familiare e l’azienda coniugale non gestita in forma societaria, in entrambi i casi limitatamente al titolare.

La circolare precisa che rientrano nel beneficio fiscale in esame anche gli imprenditori agricoli individuali che accedono al regime di cui agli articoli 56, comma 51, e 56-bis del TUIR, limitatamente ai redditi d’impresa prodotti.

Considerato, inoltre, il tenore letterale della norma, che fa riferimento alle «persone fisiche esercenti attività d’impresa», si ritiene che, ai fini dell’accesso al beneficio previsto dalla norma, non risulti sufficiente la mera titolarità di un reddito d’impresa.

Flat tax incrementale: modalità di calcolo

La circolare illustra, anche con alcuni esempi, come si determina la base imponibile:

- occorre calcolare la differenza tra il reddito d’impresa e di lavoro autonomo determinati nel 2023

- e il reddito d’importo più elevato (di impresa e di lavoro autonomo) dichiarato negli anni dal 2020 al 2022.

A questa differenza si applica la franchigia del 5%, calcolata sul reddito più elevato del triennio.

Sul reddito così determinato, nel limite massimo di 40mila euro, si applica l’aliquota fissa del 15%.

L’ulteriore quota di reddito, non soggetta a imposta sostitutiva, confluisce nel reddito complessivo soggetto a tassazione progressiva Irpef.

Flat tax incrementale: redditi esclusi dal beneficio

La circolare chiarisce che si ritiene che siano esclusi dal regime agevolativo:

- i redditi delle società di persone, imputati ai soci in ragione del principio di “trasparenza” ai sensi dell’articolo 5, comma 1, del TUIR7 8 ;

- i redditi delle società di capitali, imputati ai soci a seguito dell’esercizio dell’opzione per la trasparenza fiscale delle società a ristretta base proprietaria di cui all’articolo 116 del TUIR9 ;

- i redditi di cui all’articolo 53, comma 1, del TUIR, derivanti dall’esercizio di arti e professioni in forma associata di cui alla lettera c) del comma 3 dell’articolo 5 del TUIR, imputati ai singoli associati.

L’accesso al beneficio fiscale in esame è precluso, inoltre, a coloro che, per l’anno d’imposta 2023, applicano il regime forfetario di cui alla legge n. 190 del 2014.

Può, tuttavia, accedere al regime agevolativo (al ricorrere dei requisiti previsti dalla relativa norma introduttiva) il contribuente che decada dal regime forfetario in corso d’anno, laddove i ricavi o i compensi percepiti siano di ammontare superiore a 100.000 euro.

In tale ipotesi, infatti, questi è tenuto a determinare il reddito con le modalità ordinarie per l’intero anno d’imposta 2023 .

Facciamo un esempio di calcolo come proposto dalle Entrate

Anno di imposta e modalità di calcolo importo in euro Reddito d'impresa e/o lavoro autonomo 2023 100.000 Reddito d'impresa e/o lavoro autonomo 2022 80.000 Reddito d'impresa e/o lavoro autonomo 2021 70.000 Reddito d'impresa e/o lavoro autonomo 2020 60.000 Differenza tra il reddito 2023 e il reddito 2022 (il piu alto del triennio precedente ) 100.000 – 80.000= 20.0000 5% di franchigia sul reddito più elevato del triennio precedente 5% di 80.000=4.000 Reddito soggetto a flat tax incrementale con aliquota al 15% 20.000 – 4.000= 16.000 Reddito che confluisce nel reddito complessivo con IRPEF ordinaria 100.000 – 16.000= 84.000