-

Regime agevolato giovani imprenditori agricoli: novità nei modelli redditi 2025

L'Agenzia delle Entrate con il Provvedimento n. 131067 del 17 marzo ha approvato il modello “Redditi 2025–SC”, da presentare nell'anno 2025 da parte delle società ed enti commerciali residenti nel territorio dello Stato e dei soggetti non residenti equiparati.

Con il Modello Redditi SC 2025 sono approvate le relative istruzioni per la compilazione e le istruzioni generali ai modelli “Redditi 2025 delle Società e degli Enti”: Scarica il Modello Redditi SC-2025 con relative istruzioni.

Tra le novità vi è quella del Quadro RQ per l'agricoltura, vediamo i dettegli.

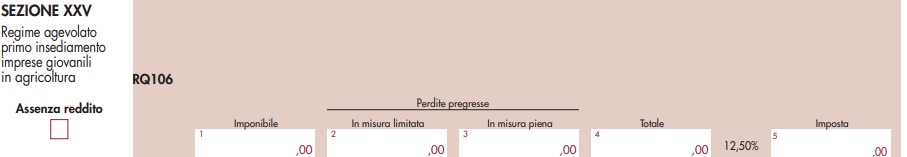

Redditi SC: il rigo RQ 106 per i giovani imprenditori agricoli

Come sinteticamente riportato nelle istruzioni, tra le novità vi è quella del Regime agevolato primo insediamento imprese giovanili in agricoltura.

In particolare, al tal proposito, nel quadro RQ è stata prevista la sezione XXV dedicata ai giovani agricoltori che hanno intrapreso un’attività d’impresa nel settore agricolo ed esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP applicata alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4 della legge 15 marzo 2024, n. 36).

La sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva dell’IRES, delle relative addizionali e dell’IRAP, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

Attenzione al fatto che l’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

La nuova sezione va compilato come segue:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

- in colonna 1, va indicato l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF;

- in colonna 2, va indicato l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR);

- in colonna 3, va indicato l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);

- in colonna 4, va indicata la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta; detta somma non può eccedere il reddito di cui alla colonna 1.

- in colonna 5, va indicata l’imposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

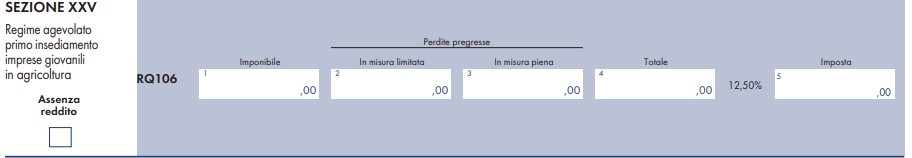

Redditi PF: il rigo RQ 106 per i giovani imprenditori agricoli

Analogamente, nel Modello Redditi PF 2025, la sezione va compilata dai soggetti di cui all’art. 2 della legge 15 marzo 2024, n. 36, che intraprendono un’attività d’impresa in agricoltura e che abbiano esercitato l’opzione per il regime fiscale agevolato consistente nel pagamento di un’imposta sostitutiva delle imposte sui redditi e delle relative addizionali, determinata applicando l’aliquota del 12,5 per cento alla base imponibile costituita dal reddito d’impresa prodotto nel periodo d’imposta (art. 4, comma 1, della predetta legge n. 36 del 2024).

L’opzione ha effetto per il periodo d’imposta in cui l’attività è iniziata e per i quattro periodi d’imposta successivi.

Tale regime si applica limitatamente alle attività agricole diverse da quelle per le quali il reddito è determinato forfetariamente ovvero ai sensi dell’art. 32 del TUIR.

L’agevolazione in esame è riconosciuta nel rispetto della normativa europea in materia di aiuti di Stato e alle condizioni di cui al comma 2 dell’art. 4 della legge n. 36 del 2024.

Nel Rigo RQ106 occorre barrare:

- la casella denominata “Assenza reddito” va barrata se il reddito d’impresa derivante dall’attività agricola è negativo o pari a zero.

e indicare:

- in colonna 1, l’ammontare del reddito d’impresa derivante dall’attività agricola, già ricompreso nel quadro RF (e RG);

- in colonna 2, l’ammontare delle perdite computabili in misura limitata (art. 84, comma 1, del TUIR) “:

- in colonna 3, l’ammontare delle perdite computabili in misura piena (art. 84, comma 2, del TUIR);;

- in colonna 4, la somma delle perdite di cui alle colonne 2 e 3 e l’importo delle perdite d’impresa maturate nel presente periodo d’imposta, detta somma non può eccedere il reddito di cui alla colonna 1;

- in colonna 5,’mposta sostitutiva calcolata nella misura del 12,5 per cento della differenza tra l’importo indicato in colonna 1 e quello in colonna 4.

-

Modello Redditi ENC 2025: regole per gli enti non commerciali

Pubblicato il Provvedimento n 131080 del 17 marzo con approvazione del modello di dichiarazione “Redditi 2025–ENC 2025” con le relative istruzioni, che gli enti non commerciali residenti nel territorio dello Stato e i soggetti non residenti ed equiparati devono presentare nell’anno 2025 ai fini delle imposte sui redditi.

Inoltre sono anche approvate le specifiche tecniche per la trasmissione telematica dei dati contenuti nel modello.

Modello Reddici ENC 2025: tutte le regole per gli enti

È approvato il modello “Redditi 2025–ENC”, da presentare nell’anno 2025 è composto da:

- a) il frontespizio ed i quadri RA, RB, RC, RD, RE, RF, RG, RH, RI, RL, RM, RN, PN, RQ, RU, RT, RK, RO, RS, RW, RZ, FC, RX, AC, CE, TR, OP, DI, CP;

- b) i modelli da utilizzare per la comunicazione dei dati rilevanti ai fini dell’applicazione degli indicatori sintetici di affidabilità fiscale, che sono approvati con apposito provvedimento.

Con il medesimo provvedimento sono indicati i criteri con cui rilasciare l’asseverazione di cui all’articolo 35, comma 1, lettera b), del decreto legislativo 9 luglio 1997, n. 241, e successive modificazioni.

Il frontespizio del Modello REDDITI ENC si compone di due facciate:

- la prima facciata contiene l’informativa sul trattamento dei dati personali ai sensi dell’art. 13 del Regolamento UE

2016/679, nonché i campi relativi alla “Denominazione” e al “Codice fiscale”. - la seconda facciata contiene le informazioni relative al tipo di dichiarazione, alla società o all’ente, alla ONLUS, e al rappresentante che sottoscrive la dichiarazione. Inoltre, contiene i riquadri per la sottoscrizione della dichiarazione, per l’apposizione del visto di conformità, per la certificazione tributaria e per l’impegno dell’incaricato alla presentazione telematica della dichiarazione.

l modello Redditi ENC è utilizzato per presentare la dichiarazione dei redditi degli enti non commerciali ed equiparati.

Tale modello deve essere presentato dai seguenti soggetti Ires:

- enti non commerciali (enti pubblici e privati diversi dalle società, nonché i trust, che non hanno per oggetto esclusivo o principale l’esercizio di attività commerciali), residenti in Italia,

- organizzazioni non lucrative di utilità sociale – Onlus (Articolo 10 del D. Lgs 4 dicembre 1997, n. 460), ad eccezione delle società cooperative, comprese le cooperative sociali,

- società ed enti non commerciali di ogni tipo, compresi i trust, non residenti in Italia,

- curatori di eredità giacenti se il chiamato all’eredità è soggetto all’IRES e se la giacenza dell’eredità si protrae oltre il periodo di imposta nel corso del quale si è aperta la successione.

La dichiarazione deve essere presentata a partire dal 30 aprile dell'anno successivo, se il periodo d'imposta coincide con l'anno solare, ed entro l’ultimo giorno del decimo mese successivo a quello di chiusura del periodo di imposta (art. 2, comma 2, d.P.R. 22 luglio 1998, n. 322).

Pertanto, se il periodo d'imposta coincide con l'anno solare, la dichiarazione deve essere presentata entro il 31 ottobre 2025.

Modello ENC 2025: sintesi delle novità

Vediamo le principali novità contenute nel modello ENC 2025:

- Concordato preventivo biennale: è stato previsto il nuovo quadro CP e sono stati aggiornati i quadri RF, RG, RE, RS e RH per accogliere le novità della disciplina del concordato preventivo biennale (decreto legislativo 12 febbraio 2024, n. 13).

- Maggiorazione costo del personale: sono state aggiornate le variazioni in diminuzione del quadro RF e i componenti negativi dei quadri RC, RE e RG per accogliere la maggior deduzione del costo del personale di nuova assunzione (art. 4 del decreto legislativo 30 dicembre 2023, n. 216).

- Proddotti finanziari detenuti in stati o territori a regime fiscale privilegiato: nel quadro RW è stata prevista una nuova casella da barrare in caso di applicazione dell’aliquota dell’IVAFE per i prodotti finanziari detenuti in Stati o territori a regime fiscale privilegiato, fissata nella misura dello 0,40 per cento a decorrere dal 2024 (art. 19, comma 20-bis, del decreto-legge n. 201 del 2011); è stata inoltre prevista la nuova aliquota dell’IVIE che, a decorrere dal 2024, è pari allo 1,06 per cento (art. 19, comma 15, del decreto legge n. 201 del 2011).

- Rivalutazione di terreni e partecipazioni: nei quadri RT (sezione X) ed RM (sezione III) sono state gestite le modifiche agli artt. 5 e 7 della legge n. 448 del 2001 al fine di introdurre a regime, a decorrere dal 1° gennaio 2025, la possibilità di avvalersi della rideterminazione del costo di acquisto delle partecipazioni e dei

terreni edificabili e con destinazione agricola (art. 1, comma 30, della legge 30 dicembre 2024, n. 207) - Redditi derivanti dalla produzione di vegetali: nel quadro RD (sezioni II e II-A) è stata prevista la modifica dell’art- 56-bis del TUIR riguardante la tassazione forfetaria dei redditi derivanti dalle attività dirette alla produzione di vegetali esercitate oltre i limiti di cui all’art. 32, comma 2, lett. b-bis) e i redditi derivanti dalla produzione e cessioni di beni di cui all’art. 32, comma 2, lett. b-ter) (sezione III) oltre il limite ivi indicato (art. 1, comma 1, lett. e) e f) del decreto legislativo 13 dicembre 2024, n. 192).

- Affrancamento cripto attività: Nel quadro RT (sezione XI) è stato previsto che ai fini della determinazione delle plusvalenze e delle minusvalenze, per ciascuna cripto-attività posseduta alla data del 1° gennaio 2025, può essere assunto, in luogo del costo o del valore di acquisto, il valore a tale data, determinato ai sensi dell’articolo 9 del TUIR, a condizione che il predetto valore sia assoggettato a un’imposta sostitutiva delle imposte sui redditi nella misura del 18 per cento da versare entro il 30 novembre 2025 (art. 1, commi da 26 a 29, della legge 30 dicembre 2024, n. 207).

• Affrancamento straordinario delle riserve: è stata prevista la nuova sezione VII del quadro RQ riservata ai contribuenti che optano per l’affrancamento dei saldi attivi di rivalutazione, delle riserve e dei fondi, in sospensione di imposta, esistenti nel bilancio dell’esercizio in corso al 31 dicembre 2023, che residuano al termine dell’esercizio in corso al 31 dicembre 2024 (art. 14 del decreto legislativo 13 dicembre 2024, n. 192).

• Regime società di comodo: il prospetto relativo a alla verifica delle operatività e determinazione del reddito imponibile minimo dei soggetti di comodo del quadro RS è stato aggiornato per accogliere le modifiche previste dall’art. 20 del decreto legislativo 13 dicembre 2024, n. 192.

• Sismabonus ed ecobonus: nel quadro RS è stata prevista la detrazione del 36 per cento per le spese sostenute per interventi “Sismabonus” ed “Ecobonus”, effettuati nel 2025 (art. 1, comma 55, della legge 30 dicembre 2024, n. 207).

• Codice identificativo nazionale: è stato previsto un nuovo prospetto del quadro RS per indicare il codice identificativo nazionale assegnato alle strutture ricettive (art. 1, comma 78, della legge 30 dicembre 2024, n. 207).

• Tonnage tax: è stato previsto un nuovo prospetto del quadro RS per indicare i redditi di partecipazione in una (o più) società fiscalmente trasparente che ha optato per la determinazione del reddito in maniera forfetaria ai sensi degli artt. 155 e seguenti del TUIR.

-

Costituzione diritto di superficie: nuova tassazione

Con la Risposta a interpello n 129 del 13 maggio le Entrate chiariscono la costituzione del diritto di superficie e il relativo regime fiscale.

L'istante è un’associazione sportiva dilettantistica (ASD), qualificata come ente non commerciale ai sensi dell’art. 73, comma 1, lett. c), del TUIR

L’associazione, proprietaria di un’area, ha trasferito nel 2024 a titolo oneroso la proprietà di una costruzione già esistente separatamente dalla proprietà del suolo, esercitando quindi la facoltà prevista dall’art. 952, comma 2, del Codice civile.

Il quesito posto all’Agenzia riguarda l’inquadramento fiscale di tale operazione, alla luce delle novità introdotte dalla legge di Bilancio 2024 (L. 213/2023), entrata in vigore il 1° gennaio 2024.

In particolare, l’associazione chiede se il corrispettivo percepito dalla cessione della proprietà superficiaria rientri tra le plusvalenze tassabili ai sensi dell’art. 67, comma 1, lett. b) del TUIR, come avviene nel caso di vendita di immobili detenuti da meno di cinque anni, oppure se si applichi un diverso trattamento.

Secondo l’interpretazione del contribuente, trattandosi di una vera e propria “cessione della proprietà” (seppur limitata al fabbricato e non al terreno), il corrispettivo dovrebbe generare una plusvalenza rientrante tra i redditi diversi ex art. 67, comma 1, lett. b), TUIR, che disciplina appunto le cessioni a titolo oneroso di immobili.

L’ASD argomenta che, poiché la proprietà superficiaria attribuisce all’acquirente la piena titolarità del fabbricato, l’operazione avrebbe gli stessi effetti di una vendita di immobile ordinaria.

La questione è particolarmente rilevante in ambito fiscale perché il diritto di superficie è uno dei principali diritti reali di godimento su beni immobili.

Vediamo la replica ADE.

Costituzione diritto di superficie: tassazione dal 2024

L’Agenzia delle Entrate non ha accolto la proposta interpretativa del contribuente, ma invece ha sprecificato e chiarito che, a partire dal 2024, il corrispettivo derivante dalla costituzione a titolo oneroso del diritto di superficie non rientra tra le plusvalenze indicate alla lett. b) dell’art. 67 del TUIR, bensì costituisce un reddito diverso ai sensi della successiva lettera h) del medesimo articolo.

L’art. 9, comma 5, del TUIR – modificato dalla legge di bilancio 2024 – ha introdotto un principio generale: quando non è diversamente previsto, le disposizioni relative alle cessioni a titolo oneroso si applicano anche agli atti che importano la costituzione o il trasferimento di diritti reali di godimento, come il diritto di superficie.

Tuttavia, è stata esclusa l’equiparazione tra la costituzione e la cessione di questi diritti, chiarendo che solo le cessioni successive alla costituzione possono generare plusvalenze tassabili (lett. b), mentre le costituzioni iniziali sono ora tassate come redditi “diversi” da plusvalenza, ai sensi della lett. h).

La relazione tecnica al medesimo disegno di legge di bilancio 2024 sul punto rileva che salvo i casi specificamente disciplinati dalle norme vigenti, il regime impositivo delle plusvalenze sia riservato solo alle cessioni dei diritti reali di godimento che seguono la sua costituzione ad opera del proprietario, mentre i diritti ritratti in sede di costituzione dei medesimi diritti divengono imponibili per l'intero ammontare percepito nel periodo di imposta

Nel caso analizzato, l’ente non commerciale ha costituito un diritto di superficie, trasferendo la sola proprietà del fabbricato.

Tale operazione rientra nella fattispecie di costituzione di un diritto reale di godimento e pertanto, secondo il nuovo dettato normativo, il corrispettivo incassato è integralmente imponibile come reddito diverso (art. 67, comma 1, lett. h), TUIR), e non come plusvalenza (lett. b).

Il reddito imponibile deve essere calcolato, ai sensi dell’art. 71, comma 2, TUIR, come differenza tra l’ammontare percepito e le spese specificamente inerenti alla sua produzione, e va imputato per cassa, ossia nell’anno di effettiva percezione, indipendentemente dalla data dell’atto notarile.

-

Credito d’imposta 4.0 anche per beni su navi: ok Entrate

Con Risposta a interpello n 128 del 13 maggio le Entrate replicano a dubbi di un armatore che vorrebbe sapere se è soddisfatto il requisito della territorialità per i beni installati su una nave battente bandiera italiana ma in nagivazione spesso fuori dalle acque territoriali e che vorrebbe per questi bene godere del bonus investimenti 4.0.

Vediamo il dettaglio e la replica delle Entrate.

Credito d’imposta 4.0 anche per beni su navi: idettagli dell’interpello

La società Alfa S.r.l. ha richiesto chiarimenti all’Agenzia delle Entrate sull’ammissibilità al credito d’imposta 4.0 per un investimento in beni strumentali nuovi installati a bordo di una nave.

L’investimento riguarda attrezzature considerate rientranti negli Allegati A e B della Legge di Bilancio 2017 (L. 232/2016), ammissibili al beneficio fiscale previsto dalle Leggi di Bilancio 2020 (art. 1, commi 185 e ss., L. 160/2019) e 2021 (art. 1, commi 1051-1063, L. 178/2020).

Tali beni sono collocati su una nave registrata nel Registro Internazionale Italiano, che opera in gran parte in acque internazionali.

La normativa richiede che i beni agevolabili siano destinati a “strutture produttive ubicate nel territorio dello Stato”.

Il quesito dell’azienda, quindi, è se la nave e quindi i beni a bordo possano essere considerati come parte integrante di una struttura produttiva italiana, nonostante l’operatività extra-territoriale.

La società ha evidenziato che:

- la nave è di bandiera italiana ed è iscritta nei registri nazionali;

- è inserita nel bilancio d’esercizio della società;

- è gestita e controllata da una struttura operativa italiana, con personale dedicato alla pianificazione, monitoraggio e controllo delle attività;

- svolge un ruolo centrale nella catena produttiva dell’impresa.

Il Codice della Navigazione e alcune pronunce della Corte costituzionale riconoscono alle navi italiane, anche in alto mare, lo status di “territorio italiano”.

Inoltre,vengono indicate precedenti documenti di prassi in cui l’Agenzia ha considerato le navi con strutture organizzative e tecniche complesse come “strutture produttive” a pieno titolo.

Credito d’imposta 4.0 anche per beni su navi: la replica delle entrate

L’Agenzia delle Entrate ha accolto l’interpretazione dell'istante confermando che nel caso specifico è possibile considerare soddisfatto il requisito territoriale per l’accesso al credito d’imposta 4.0.

Tuttavia, l’Amministrazione ha precisato che tale valutazione è condizionata dalla presenza di una serie di elementi di fatto ben circostanziati, che nel caso di specie appunto sono soddisfatti.

Il solo fatto che la nave sia iscritta in Italia o che i beni siano contabilizzati nel bilancio della società non è sufficiente.

È necessario un legame concreto con una struttura produttiva “a terra” situata nel territorio nazionale.

In questo caso, l’istanza descrive in modo dettagliato che l’attività della nave è pianificata, gestita e controllata da un team italiano, e che l’impresa utilizza la nave come elemento centrale del proprio ciclo produttivo.

L’Agenzia richiama anche la propria prassi pregressa, in particolare riferita a crediti d’imposta analoghi per investimenti in beni mobili, come le navi, che operano in ambito marittimo.

Già in tali casi si era evidenziata la necessità che i beni mobili fossero integrati all’interno di un’organizzazione aziendale nazionale per poter beneficiare dell’agevolazione.

In conclusione, l’Agenzia ritiene che, sulla base dei fatti rappresentati da Alfa S.r.l., si possa ritenere integrato il requisito territoriale previsto dalle normative sopra citate.

La nave e i beni ivi installati sono parte di una struttura produttiva riconducibile al territorio italiano.

-

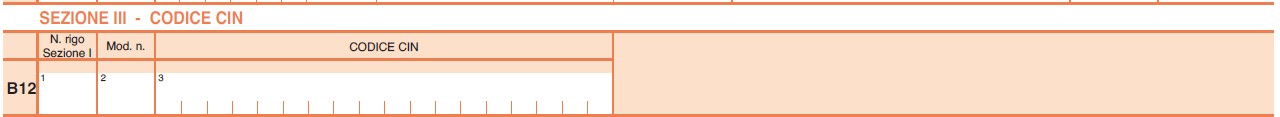

CIN affitti brevi nel modello 730/2025

Entro il 30 settembre occorre presentare il Modello 730/2025 anno di imposta 2024 per i dipendenti e i pensionati.

Tra le novità del modello vi è quella dalla indicazione, da quest'anno, del CIN codice identificativo nazionale per gli affitti brevi.

Ricordiamo che l’articolo 13-ter del decreto-legge 18 ottobre 2023, n. 145 ha previsto che il locatore ovvero il soggetto titolare della struttura turistico-ricettiva debba richiedere il Codice Identificativo Nazionale (CIN) qualora l’unità immobiliare ad uso abitativo sia destinata a contratti di locazione per finalità turistiche, nonché alle locazioni brevi ai sensi dell'articolo 4 del decreto-legge 24 aprile 2017, n. 50, e alle strutture turistico-ricettive alberghiere ed extralberghiere definite ai sensi delle vigenti normative regionali e delle province autonome di Trento e di Bolzano.

Vediamo le istruzioni per l'indicazione del CIN nel 730/2025 e quanto previsto dalle specifiche tecniche pubblicate il 12 marzo dalle Entrate.

Dichiarazione 730/2025: la novità del CIN affitti brevi

Per i contratti di locazione per finalità turistiche e per i contratti di locazione breve, il locatore o il soggetto titolare della struttura turistico-ricettiva deve indicare, nella sezione III del quadro B, il Codice Identificativo Nazionale (CIN) assegnato dal Ministero del Turismo.

In particolare, nella sezione III del quadro B, il CIN va indicato nel rigo B12 come segue:

- Colonna 1 (N. di rigo): riportare il numero del rigo della sezione I nel quale sono stati indicati i dati dell’immobile locato. Nel caso di contemporanea locazione di più porzioni dello stesso immobile, al quale è attribuita un’unica rendita catastale, riportare in questa colonna il primo rigo utilizzato della sezione I.

- Colonna 2 (Mod. n.): indicare il numero del modello nel quale sono stati riportati i dati dell’immobile locato, solo se sono stati compilati più modelli.

- Colonne 3 (Codice CIN): riportare il Codice Identificativo Nazionale assegnato dal Ministero del Turismo

In data 12 marzo le Entrate hanno pubblicato il Provvedimento n 120707 con le specifiche tecniche per l'invio della Dichiarazione 730/2025.

A proposito di CIN le istruzioni ADE evidenziano che in caso di errori nella compilazione del rigo contenente il Cin delle locazioni brevi la dichiarazione 730 può essere scartata senza possibilità di conferma.

Nell’allegato C sono riepilogate le istruzioni per lo svolgimento degli adempimenti per l’assistenza fiscale da parte dei sostituti d’imposta, dei Caf e dei professionisti abilitati.

Tali soggetti, quest'anno dovranno prestare particolare attenzione alla compilazione del Rigo B12, nel quale va riportato il codice Cin assegnato per le locazioni turistiche e le altre locazioni brevi.

Nelle specifiche tecniche viene precisato che, il campo CIN se presente, deve essere lungo 18 caratteri ed è obbligatorio compilare anche le Colonne 1 e 2 per abbinare il codice al relativo immobile.

Il CIN può essere indicato solo se per il rigo del fabbricato a cui esso si riferisce è compilata anche la casella Codice Canone.

I controlli previsti dalle specifiche tecniche vanno svolti con grande attenzione, perché un errore (anche solo l’indicazione di un numero di cifre del Cin inferiore a 18) determina, in caso di non conformità, lo scarto della dichiarazione senza possibilità di conferma.

Si rimanda alle specifiche tecniche in oggetto per ulteriori approfondimenti, scarica qui..

-

Affitti brevi di privati: quando sono soggette ad IVA tramite le piattaforme elettroniche

Relativamente agli affitti brevi nel 2025 ci sono state alcune novità di rilievo.

Prima del dettaglio ricordiamo intanto cosa i contratti di locazione breve sono stati regolati in maniera organica dal Decreto n 50/2017.

In particolare, secondo il Decreto n 50/20217 per locazioni brevi si intendono i contratti di locazione di immobili ad uso abitativo di durata non superiore a 30 giorni, ivi inclusi quelli che prevedono la prestazione dei servizi di fornitura di biancheria e di pulizia dei locali, stipulati da persone fisiche, al di fuori dell'esercizio di attività d'impresa, direttamente o tramite soggetti che esercitano attività di intermediazione immobiliare, ovvero soggetti che gestiscono portali telematici, mettendo in contatto persone in cerca di un immobile con persone che dispongono di unità immobiliari da locare.

Vediamo cosa prevede la Direttiva VIDA e con quali tempistiche.

Affitti brevi di privati: quando sono soggette ad IVA tramite le piattaforme elettroniche

Dal 2025 sono in vigore diverse novità per gli affitti brevi e in sintesi:

- regole per la sicurezza e il CIN codice identificazione nazionale,

- l’aliquota al 26% dalla seconda unità utilizzata come affitto breve.

Inoltre, con la Direttiva VIDA il pacchetto di novità dell'UE, dal 2028 anche gli affitti dei privati saranno soggetti a IVA, applicata direttamente dalle piattaforme e-commerce.

Più in dettaglio, la Direttiva prevede che le specifiche disposizioni siano effettivamente operative dal 1° luglio 2028, ma i singoli Stati membri potranno effettivamente adeguarsi ad esse nell’arco temporale compreso tra il 1° luglio 2028 e il 1° gennaio 2030.

In particolare, i proprietari di unità immobiliari non utilizzate per finalità personali, ma destinate alle locazioni di breve durata dovranno rapportarsi a questa importante novità.

In sintesi anche i privati non titolari di PIVA saranno soggetti passivi per i contratti relativi agli affitti brevi qualora i predetti servizi siano erogati per il tramite di una piattaforma elettronica.

In questo caso sarà la piattaforma ad applicare e a liquidare l’imposta secondo la regola del “prestatore presunto”.

La novità è prevista dall’art. 3 della Direttiva n 516/2025 che specifica quanto segue:

La direttiva 2006/112/CE è così modificata: 1) è inserito l’articolo seguente:

«Articolo 28 bis 1. Fatto salvo l’articolo 28, si considera che un soggetto passivo che facilita, mediante l’uso di un’interfaccia elettronica quale un mercato virtuale (marketplace), una piattaforma, un portale o mezzi analoghi, la prestazione, all’interno dell’Unione, di servizi di locazione di alloggi a breve termine, segnatamente la locazione ininterrotta di alloggi alla stessa persona per un massimo di 30 notti, o di trasporto di passeggeri su strada, abbia ricevuto e prestato esso stesso detti servizi a meno che il prestatore di tali servizi abbia:

- a) fornito al soggetto passivo che facilita la prestazione il numero di identificazione ai fini dell’IVA attribuito negli Stati membri in cui ha luogo la prestazione o il numero di identificazione ad esso attribuito a norma dell’articolo 362 o dell’articolo 369 quinquies; e

- b) dichiarato al soggetto passivo che facilita la prestazione che applicherà l’IVA dovuta su tale prestazione.

2. Ai fini del paragrafo 1, per servizi di trasporto di passeggeri su strada prestati all’interno dell’Unione si intende la parte del servizio effettuata tra due punti dell’Unione.

3. Il paragrafo 1 del presente articolo non si applica alle prestazioni effettuate nell’ambito del regime speciale previsto nel titolo XII, capo 3.

4. Gli Stati membri possono esigere che il soggetto passivo che facilita la prestazione di cui al paragrafo 1 approvi il numero di identificazione ai fini dell’IVA di cui alla lettera a) di tale paragrafo, utilizzando i mezzi appropriati stabiliti conformemente al diritto nazionale.

5. Fatto salvo il paragrafo 1 del presente articolo, gli Stati membri possono escludere dall’ambito di applicazione di tale paragrafo le prestazioni di servizi di locazione di alloggi a breve termine, o di servizi di trasporto di passeggeri su strada o di entrambi effettuate nel loro territorio nell’ambito del regime speciale previsto nel titolo XII, capo 1, sezione 2.

6. Se applica l’opzione di cui al paragrafo 5, uno Stato membro ne informa il comitato IVA. La Commissione pubblica un elenco completo degli Stati membri che si sono avvalsi di tale opzione. (…)

A seguito delle disposizioni UE le piattaforme saranno obbligate a riscuotere l’IVA secondo il medesimo modello già adottato dalla direttiva IVA per il commercio elettronico.

Ossia, qualora il prestatore effettivo del servizio non addebiti l’IVA in quanto “soggetto privato”, quindi non soggetto passivo d’imposta, la piattaforma, nella qualità di prestatore presunto dovrà versare l’imposta in relazione al servizio prestato.

L’art. 27 della stessa Direttiva specifica che la figura del debitore presunto non ha alcuna valenza giuridica se non quella prevista dalla legislazione Iva quale soggetto obbligato a versare l’imposta relativa al servizio prestato.

-

Deposito a rettifica del bilancio: quando è possibile

Unioncamere ha pubblicato la Guida 2025 per il deposito dei bilanci chiusi al 31 dicembre 2024.

La guida, viene specificato nell'introduzione, è un utile strumento per imprese e professionisti che devono provvedere al deposito dei bilanci delle società.

Ricordiamo che il deposito deve avvenire entro 30 giorni dalla relativa approvazione.

Vediamo le istruzioni per il deposito a rettifica di un bilancio.

Deposito a rettifica del bilancio: quando è possibile

Per “deposito a rettifica” si intende una nuova domanda rispetto alla prima depositata, quest’ultima con bilancio già evaso e disponibile alla consultazione, finalizzata a:

- correggere errori contenuti nel bilancio (documento contabile) o negli allegati che lo corredano

- oppure per rimediare alla carenza documentale della prima domanda di deposito.

Con la nuova domanda si provvede alla rettifica completa di tutta la documentazione prevista dalla legge a seconda della tipologia di bilancio, compreso un nuovo verbale dell’assemblea dei soci.

Il nuovo deposito comporta la generazione di un nuovo protocollo e va eseguito nel termine di 30 giorni dalla data del nuovo verbale.

Attenzione al fatto che, nelle note della pratica occorre segnalare che si tratta di un deposito a rettifica indicando l'anno e numero di protocollo dell'istanza da rettificare.

Come evidenziato da Unionecamere a tal fine le imprese dovrammo corrispondere i seguenti importi:

- diritti di segreteria € 62,40;

- imposta di bollo € 65,00.

Nel caso in cui gli errori riguardino la redazione dell’elenco soci, dovrà procedersi al solo deposito dell’elenco soci senza allegare alcun atto.

Il nuovo deposito dell’elenco soci va eseguito tramite la presentazione della pratica ComUnica, con la compilazione del modello S, indicando nel modulo NOTE/XX i motivi della rettifica e gli estremi della pratica da rettificare.

Relativamente a ciò gli importi da corrispondere sono i seguenti:

- diritti di segreteria € 30,00;

- imposta di bollo € 65,00.

Attenzione: il deposito a rettifica non implica la cancellazione del precedente bilancio depositato.

Invece, per correggere una prima pratica già depositata, se il bilancio non è ancora evaso e disponibile alla consultazione, si può procedere ad una domanda di “rinvio”.

In questo caso, è necessario indicare anno e numero di protocollo a cui il "rinvio" si riferisce.

La nuova pratica di “rinvio” non prevede il pagamento di diritti e imposta di bollo (assolti con il deposito della pratica iniziale).

Viene precisato che non sarà possibile effettuare domande di “rinvio” su pratiche con bilancio che risulta già evaso e disponibile alla consultazione