-

Credito d’imposta PMI e startup: codice tributo

Con Risoluzione n 30 del 28 aprile le Entrate hanno istituito il codice tributo per il credito di imposta per gli investimenti in start up e PMI, vediamo le regole.

Credito d’imposta PMI e startup: codice tributo

Per gli investimenti effettuati in start-up innovative e in piccole e medie imprese (PMI) innovative è riconosciuta una detrazione del 30% dall’imposta sul reddito delle persone fisiche ai sensi dell’articolo 29-bis del decreto-legge 18 ottobre 2012,n. 179, convertito, con modificazioni, dalla legge 17 dicembre 2012, n. 221, ovvero dell’articolo 4, comma 9-ter, del decreto-legge 24 gennaio 2015, n. 3, convertito, con modificazioni, dalla legge 24 marzo 2015, n. 33.

L’articolo 2 della legge 28 ottobre 2024, n. 162, dispone che, qualora tale detrazione sia di ammontare superiore all’imposta lorda, per l’eccedenza, è riconosciuto un credito di imposta utilizzabile nella dichiarazione dei redditi in

diminuzione delle imposte dovute o in compensazione ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241.

Tanto premesso, per consentire l’utilizzo in compensazione del credito d’imposta di cui trattasi, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, è istituito il seguente codice tributo:

- “7076” – denominato “Credito d’imposta relativo all’eccedenza non detraibile per investimenti effettuati in start-up innovative e PMI innovative – articolo 2 della legge 28 ottobre 2024, n. 162.

Sinteticamente si indica che le suddette agevolazioni devono essere indicate al rigo RP80 del Modello Redditi PF 2025

Allegati:

Le istruzioni al modello Redditi PF 2025 prevedono l’indicazione separata, nelle nuove colonne 5A e 6A, della detrazione Irpef del 50% relativa agli investimenti in start up innovative e PMI innovative. -

Modello IVA TR: entro il 30 aprile

Entro il 30 aprile 2025 occorre presentare il Modello IVA TR per il credito IVA trimestrale per il primo trimestre.

In dettaglio, il modello deve essere utilizzato dai contribuenti che hanno realizzato nel trimestre un’eccedenza di imposta detraibile di importo superiore a 2.582,28 euro e che intendono chiedere in tutto o in parte il rimborso di tale eccedenza ovvero intendono utilizzarla in compensazione anche con altri tributi, contributi e premi, ai sensi dell’art. 17 del d.lgs. 9 luglio 1997, n. 241.

Ai sensi dell’art. 38-bis, secondo comma, il credito IVA infrannuale può essere richiesto a rimborso unicamente dai contribuenti in possesso dei requisiti previsti dalle lett. a), b) ed e) del secondo comma dell’art. 30, nonché dai soggetti che si trovano nelle condizioni stabilite dalle lett. c) e d) dello stesso articolo, con alcune limitazioni rispetto alle ipotesi di rimborso annuale.

In alternativa, come previsto dall’art. 8 del d.P.R. 14 ottobre 1999, n. 542, lo stesso credito può essere utilizzato in compensazione nel modello F24.

Attenzione al fatto che gli importi devono essere indicati in centesimi di euro arrotondando l’ammontare alla seconda cifra decimale per eccesso se la terza cifra è uguale o superiore a 5, per difetto se la stessa è inferiore a 5.Modello IVA TR: entro il 30 aprile

Ricordiamo che, in data 21 marzo l’Agenzia delle Entrate ha aggiornato il modello nonché le relative istruzioni e specifiche tecniche, scarica qui: Modello IVA TR e istruzioni.

Inotre ricordiamo che a partire dal 1° aprile 2025, entra in vigore la nuova classificazione delle attività economiche ATECO 2025, che sostituirà la ATECO 2007.

Tanto per il Modello IVA TR, quanto per l'IVA 2025, occorre fare riferimento alla nuova tabella ATECO importante anche per determinare chi può ottenere il rimborso prioritario previsto dalla legge.

Il Modello IVA TR può essere inviato direttamente dal contribuente o tramite intermediari abilitati e qualora venga scartato, può essere ripresentato entro 5 giorni venendo considerato tempestivo.

Il modello è costituito da:

- il frontespizio composto di due facciate;

- il modulo, composto dai quadri TA, TB, TC e TD, che va compilato da tutti i soggetti per l’indicazione dei dati contabili;

- il prospetto riepilogativo, composto dal quadro TE, riservato all’ente o società controllante per la richiesta di rimborso o l’utilizzo in compensazione del credito IVA trimestrale della procedura dell’IVA di gruppo.

Modello IVA TR 2025: il visto di conformità

Come specificato anche dalle istruzioni al Modello IVA TR 2025, per quanto riguarda le modalità di erogazione dei rimborsi l’art. 38-bis del decreto IVA prevede:

- l’innalzamento a 30.000 euro dell’ammontare dei rimborsi eseguibili senza prestazione di garanzia e senza altri adempimenti;

- la possibilità di ottenere i rimborsi di importo superiore a 30.000 euro senza prestazione della garanzia, presentando l’istanza munita di visto di conformità o sottoscrizione alternativa da parte dell’organo di controllo e una dichiarazione sostitutiva dell’atto di notorietà attestante la sussistenza di determinati requisiti patrimoniali;

- l’obbligo di prestare la garanzia per i rimborsi superiori a 30.000 euro solo nelle ipotesi di situazioni di rischio e cioè quando il rimborso è richiesto:

- a) da soggetti che esercitano un’attività di impresa da meno di due anni ad esclusione delle imprese start-up innovative di cui all’art. 25 del D.L. 18 ottobre 2012, n. 179;

- b) da soggetti ai quali, nei due anni precedenti la richiesta di rimborso, sono stati notificati avvisi di accertamento o di rettifica da cui risulti, per ciascun anno, una differenza tra gli importi accertati e quelli dell’imposta dovuta o del credito dichiarato superiore:

- 1) al 10 per cento degli importi dichiarati se questi non superano 150.000 euro;

- 2) al 5 per cento degli importi dichiarati se questi superano 150.000 euro ma non

superano 1.500.000 euro; - 3) all’1 per cento degli importi dichiarati, o comunque a 150.000 euro se gli importi dichiarati superano 1.500.000 euro;

- c) da soggetti che presentano l’istanza priva del visto di conformità o della sottoscrizione alternativa o non presentano la dichiarazione sostitutiva dell’atto di notorietà;

- d) da soggetti passivi che richiedono il rimborso dell’eccedenza detraibile risultante all’atto della cessazione dell’attività.

-

Ristretta base partecipativa: presunzione di distribuzione anche per i soci di SPA

Quando la proprietà di una società di capitali è divisa tra pochi soci, questa si può definire a ristretta base partecipativa.

Quando, in sede di contenzioso tributario, a una società di capitali a ristretta base partecipativa viene contestata l’inesistenza di costi o maggiori ricavi non contabilizzati, chi contesta presume che la società abbia occultato degli utili e li abbia distribuiti ai propri soci.

In conseguenza di ciò, oltre alla contestazione di maggiori imposte per la società, viene anche contestato il maggior reddito ai soci.

Una tale distribuzione è difficile che possa essere provata dall’amministrazione finanziaria, ma chi contesta presume che ci sia stata e richiede la prova contraria a carico dei soci, che però non è meno difficile da provare.

L’applicazione di un tale sistema di contestazione per tutta evidenza sfavorisce le imprese con pochi soci rispetto a quelle con ampia base partecipativa.

Oggi la contestazione di distribuzione di utili extra contabili in capo ai soci di società di capitali a ristretta base partecipativa costituisce una situazione molto frequente.

Ciò che più caratterizza questa contestazione è il fatto che non ci sia una inesistenza norma che esplicitamente la preveda: il legislatore tributario italiano non ha mai previsto un sistema sanzionatorio di sfavore per le società a ristretta base partecipativa.

Non sorprenderà il lettore che l’origine di questo sistema discenda dall’azione congiunta di giurisprudenza e prassi, le quali, superando il legislatore, hanno costruito una nuova fattispecie tributaria.

In termini pratici il fatto che il legislatore non abbia mai previsto questa situazione non tutela in nessun modo il contribuente perché, dopo che tale contestazione viene avanzata, se il contribuente propone ricorso basandosi sul fatto che non esista una norma a fondamento della pretesa, di norma perde il ricorso.

In origine queste contestazioni riguardavano per lo più le SRL, una tipologia societaria che, dopo la riforma del diritto societario, ha smesso di essere una sorta di mini-SPA, come era in origine, per assumere una sorta di forma ibrida tra società di capitali e società di persone. Possibilmente è stato proprio lo stato intrinsecamente ambiguo della natura della SRL a dare il via questo a questo tipo di contestazioni; la notizia però è che oggi, invece, queste contestazioni sono possibili anche per le SPA, come avvenuto in occasione della sentenza 7815/2025. E quindi, di conseguenza, a tutte le società di capitali, nel momento in cui si riscontra un numero esiguo di soci.

Uno dei problemi di una fattispecie non definita da una norma, a prescindere dal fatto che sia intrinsecamente sostenuta dal buon senso o meno, è il fatto che non è possibile definirne chiaramente il perimetro di applicazione. Proprio per questo motivo, a tutela del contribuente, nel contesto della riforma fiscale, l’articolo 17 della Legge delega prevedeva l’emanazione di una norma di diritto positivo per definire situazioni e contestazioni; ma purtroppo, ad oggi, la delega non ha avuto attuazione.

Per approfondimento è possibile leggere l’articolo “Riforma fiscale: la società a ristretta base partecipativa”.

La sentenza numero 7815/2025 della Corte di Cassazione

Con la sentenza numero 7815, pubblicata il 24 marzo 2025, la Corte di Cassazione affronta il caso in cui la contestazione di distribuzione di utili extra bilancio, presunta in conseguenza della ristretta base partecipativa, sia stata avanzata ai soci di una SPA.

Nel caso in esame i presunti utili derivavano da minori costi deducibili contestati alla società, nello specifico per disconoscimento di perdite su crediti e costi per operazioni verso paesi cosiddetti black list, per i quali, semplificando per brevità, la società non è stata in grado di dimostrare la convenienza economica.

Il disconoscimento di costi porta alla contestazione di un maggior reddito in capo alla società; e, in conseguenza della ristretta base societaria, alla presunzione di distribuzione ai soci con contestazione di omesso versamento delle ritenute.

Uno dei soci della SPA ha proposto ricorso in Cassazione asserendo l’errata applicazione del sistema di sfavore previsto, da giurisprudenza e prassi, in caso di ristrettezza della base societaria; a sostegno della sua tesi il socio affermava che:

- la società era una SPA (e non una SRL);

- non c’erano legami di parentela tra i soci.

Come anticipato, la Corte di Cassazione ha rigettato il ricorso, considerando la fattispecie pienamente applicabile anche al caso in esame.

Infatti secondo la Corte “risulta la piena compatibilità fra la presunzione di distribuzione di utili extra-contabili e la forma di SPA”, mentre l’esistenza di rapporti di parentela non è una condizione necessaria per l’applicazione della presunzione in esame, in quanto il numero esiguo di soci, anche non parenti, implica un vincolo di solidarietà e di reciproco controllo nella gestione sociale, tale da poter legittimamente presumere la conoscenza degli affari sociali e, di conseguenza, dell’utile extra-bilancio.

In conseguenza di ciò, la Corte di Cassazione emana il seguente Principio di diritto: “Per l’applicazione della presunzione di distribuzione degli utili extracontabili fra i soci di una società a ristretta base azionaria, fondata sul disposto di cui all’articolo 39, primo comma, lettera d) del DPR numero 600/1973 – non è necessario che tra i soci stessi sussista un legame di parentela, né è ostativo che la società stessa rivesta la natura di società per azioni, essendo sufficiente la ristrettezza della base sociale che implica in sé di norma un elevato grado di compartecipazione dei soci, la conoscenza degli affari sociali e la consapevolezza dell’esistenza di utile extrabilancio”.

La sentenza 7815/2025, quindi, amplia il perimetro della fattispecie della ristretta base partecipativa anche alle SPA. Alla luce della frequenza della contestazione e delle difficoltà per il contribuente a difendersi da una presunzione i cui confini non sono chiaramente definiti, sarebbe auspicabile l’emanazione di una norma di diritto positivo capace di instillare un po’ di certezza del diritto; come del resto già previsto dalla legge delega sulla riforma fiscale.

-

Compensi professionali ereditati e IVA: cosa fare secondo l’Agenzia delle Entrate

L’Agenzia delle Entrate, con la Risposta n. 118 del 22 aprile 2025, fornisce chiarimenti in merito a come gestire l’IVA su compensi professionali incassati dagli eredi di un professionista deceduto, in particolare se la partita IVA del defunto è stata chiusa prima dell’incasso.

In sostanza, si chiarisce che, in presenza di compensi professionali da incassare per attività svolte dal de cuius, l’onere della fatturazione e del versamento dell’IVA spetta all’erede, implicando l’apertura o la riattivazione della partita IVA del defunto, anche se questa era stata chiusa in vita.

In altre parole, qualora il de cuius non abbia fatturato la prestazione, l'obbligo si trasferisce agli eredi che, ovviamente dovranno fatturare la prestazione eseguita dal de cuius non già in nome proprio, ma in nome del de cuius.

Si tratta di una semplificazione per il committente, ma un ulteriore adempimento in capo all’erede, che deve agire tempestivamente per non incorrere in conseguenze fiscali.

Esaminiamo più da vicino la situazione oggetto della risposta.

Il caso analizzato: compensi percepiti da un erede dopo anni

Il caso riguarda un erede che, nel dicembre 2024, ha ricevuto una quota di un compenso professionale spettante al genitore deceduto nel 2011. La prestazione era stata resa nei confronti di una società poi fallita, e il pagamento è avvenuto molti anni dopo la chiusura della partita IVA del defunto.

Il curatore fallimentare, in un primo momento, aveva previsto di documentare l’operazione con un’autofattura e versare l’IVA direttamente all’Erario. Tuttavia, a seguito delle modifiche normative del 2024, ha successivamente richiesto all’erede l’emissione di una regolare fattura, previa apertura di una posizione fiscale.

L’erede riteneva, sulla base di precedenti prassi (come la risposta n. 52/E del 2020), di non dover riaprire la partita IVA né aprirne una nuova a proprio nome. In tal senso, chiedeva conferma della possibilità che fosse il curatore a emettere autofattura e versare l’IVA.

La risposta dell’Agenzia: obbligo di riapertura della partita IVA del de cuius

L’Agenzia delle Entrate ha rigettato l’interpretazione del contribuente, affermando che:

- La cessazione dell’attività professionale non si considera conclusa finché non sono esauriti gli obblighi fiscali legati a prestazioni effettuate, anche se non ancora incassate o fatturate.

- In presenza di compensi maturati ma non ancora fatturati al momento del decesso, l’obbligo di emissione della fattura e del versamento dell’IVA si trasferisce agli eredi.

- La fattura deve essere emessa a nome del defunto, ma è l’erede a dover riaprire la relativa partita IVA per assolvere all’adempimento.

Tutto ciò premesso, con riferimento al caso di specie, torna utile quanto già chiarito con la risposta a interpello n. 163/E, pubblicata l'8 marzo 2021, con la quale è stato precisato come, in caso di partita IVA cessata anticipatamente in violazione delle predette indicazioni di prassi, colui che agisce per conto del cedente/prestatore nel caso in esame l'erede « mantenga l'obbligo di emettere la fattura […] ([…] riaprendo a posteriori una nuova partita IVA) e di porre in essere i successivi adempimenti, mentre la Debitrice avrà l'onere di ricorrere alla procedura di cui all'articolo 6, comma 8, del D.lgs. n. 471, quale forma di regolarizzazione, solo a fronte dell'omessa fatturazione […]. Detta disposizione […] è incardinata, infatti, nel sistema sanzionatorio ed ha natura eccezionale, presupponendo l'inadempienza del cedente/prestatore».

Pertanto, nel caso di specie, essendo la partita IVA stata chiusa anticipatamente dal defunto professionista, solo laddove l'istante rimanga inerte, nonostante la richiesta del curatore di emettere la fattura, sorgerà per quest'ultimo l'obbligo di ''regolarizzare'' l'operazione, come prescritto dal citato comma 8 dell'articolo 6, del decreto legislativo n. 471 del 1997, al fine di evitare la sanzione ivi prevista.

La nuova procedura in caso di mancata fatturazione: cosa cambia per il committente

Il recente aggiornamento dell’articolo 6, comma 8, del Decreto Legislativo n. 471/1997, modificato dal D.Lgs. n. 87 del 14 giugno 2024, ha cambiato le regole per il committente (cioè chi riceve il servizio o la prestazione) in caso di mancata o irregolare fatturazione da parte del prestatore (in questo caso, l’erede del professionista deceduto).

Cosa prevede oggi la norma:

- il committente non è più tenuto a emettere un’autofattura o a correggere la fattura ricevuta, né a versare l’IVA all’Erario per conto del prestatore,

- deve semplicemente comunicare l’irregolarità all’Agenzia delle Entrate, entro 90 giorni dal momento in cui la fattura regolare avrebbe dovuto essere emessa,

- per farlo, dovrà utilizzare il codice TD29 nel Sistema di Interscambio (SDI), disponibile a partire dal 1° aprile 2025.

Questa nuova disposizione supera parzialmente quanto previsto dalla risposta n. 52/E del 2020, che attribuiva al committente anche l’obbligo di versare l’IVA in caso di inattività degli eredi.

Le nuove responsabilità dell’erede

A seguito della riforma:

- il compenso dovuto per la prestazione professionale deve essere corrisposto comprensivo di IVA (cioè al lordo dell’imposta),

- sarà compito dell’erede riaprire la partita IVA del professionista deceduto per poter emettere regolare fattura e adempiere agli obblighi fiscali.

Se l’erede non agisce nonostante la richiesta del committente, quest’ultimo dovrà limitarsi a effettuare la comunicazione all’Agenzia delle Entrate, come previsto dalla nuova norma. In tal caso, tuttavia, l’Amministrazione finanziaria potrà recuperare direttamente dall’erede l’IVA non versata, insieme a sanzioni e interessi.

Allegati: -

STP: chiarimenti CNDCEC su incarichi di revisione

Con il Pronto ordini n 22/2025 il Consiglio nazionale dei Commercialisti ha replicato ad un quesito sulle società tra professionisti ed incarichi di revisione.

L’Ordine di Alessandria chiede di chiarire se un professionista possa operare contemporaneamente attraverso:

- “ 1) Una SRL STP pluripersonale, per lo svolgimento della maggior parte delle attività professionali;

- 2) Una SRL STP unipersonale, che potrebbe eventualmente partecipare alla SRL STP pluripersonale;

- 3) La Partita IVA personale, per lo svolgimento di incarichi non conferibili alla STP (ad es. nomina in Collegi Sindacali)”.

Si chiede inoltre :

- “ 1) Se vi sia un fondamento normativo esplicito che impedisca a una STP unipersonale di assumere incarichi di sindaco o revisore;

- 2) Se il mantenimento della Partita IVA personale sia obbligatorio per poter ricoprire tali incarichi, o se vi siano alternative che consentano di operare esclusivamente tramite la STP unipersonale;

- 3) Se la SRL STP unipersonale possa essere considerata equivalente al professionista persona fisica ai fini dell'assunzione di incarichi professionali personali, oppure se vi siano motivazioni giuridiche per considerarla un soggetto distinto sotto questo profilo”.

Vediamo la sintesi del chiarimento.

STP: chiarimenti per gli incarichi di revisione

Il CNDCEC in via preliminare, osserva che l’art. 10, comma 6, della legge n. 183 del 12 novembre 2011 (d’ora in avanti, legge n. 183/2011) dispone che la partecipazione ad una STP è incompatibile con la partecipazione ad altra STP, senza prevedere espressamente alcuna specifica eccezione.

La regola declinata nella legge n. 183/2011 viene replicata anche nel D.M. 8 febbraio 2013 n. 341.

Alla luce della vigente normativa, peraltro, in assenza di specificazioni da parte del legislatore, va ulteriormente chiarito che qualunque socio della STP (e non solo il socio professionista) non può partecipare contemporaneamente a due STP, perché il precetto contenuto nell’art. 10, comma 6, legge n. 183/2011, come precisato dall’art. 6, comma 1, D.M. n. 34/2013 sembra avere valenza generale ed essere indirizzato a tutti i soci della STP e non unicamente ai soci professionisti.

Ne consegue che, mentre sembrerebbe consentito al socio professionista svolgere contemporaneamente attività professionale anche in forma individuale o associata, allo stesso è preclusa la partecipazione a più STP, a prescindere dalla circostanza che tale partecipazione sia diretta o indiretta per tramite di un’altra STP alla quale lo

stesso partecipi.

Al primo quesito va fornita risposta negativa.

Per quanto attiene all’assunzione dell’incarico di componente del collegio sindacale o di sindaco unico (che, come è noto, ai sensi dell’art. 2403, comma 2, c.c. può svolgere, unitamente all’attività di vigilanza anche la revisione legale, nei casi individuati dal summenzionato art. 2409-bis, comma 2, c.c.) è doveroso evidenziare come l’intera disciplina dell’organo di controllo presente nell'ordinamento si basi sulla personalità della prestazione e sulle caratteristiche personali del sindaco, componente del collegio sindacale di s.p.a., ovvero sindaco unico di s.r.l., quando nominato. L’incarico di sindaco, in altri termini, è concepito come prerogativa della persona fisica.

Depongono in tal senso molteplici indici normativi: si pensi, a titolo d’esempio, all’art. 2397 c.c. che fa riferimento ai sindaci sempre e unicamente come persone fisiche – anche non iscritte negli albi professionali indicati dal D.M. Giustizia del 29 dicembre 2004, n. 320, ma con la qualifica di professori universitari di ruolo.

Del resto, in relazione al conferimento dell’incarico nell’organo di controllo della società l’ordinamento non ripropone previsioni coniate per il conferimento dell’incarico nell’organo di amministrazione della società che, come è noto, può essere attribuito a entità giuridiche, anche di natura societaria, differenti dalle persone fisiche.

Inoltre il legislatore, nelle discipline speciali, ha individuato espressamente ipotesi in cui gli incarichi professionali

possano essere conferiti sia al professionista persona fisica, sia alla STP: si pensi, sempre a titolo esempio, agli incarichi di curatore o di gestore della crisi da sovraindebitamento di cui al d.lgs. 12 gennaio 2019, n. 14, in relazione ai quali, peraltro, sono emerse non poche difficoltà applicative.

In conclusione, in assenza di differenti previsioni, si ritiene che l’incarico di sindaco sia esclusivamente di tipo personale.

Con riferimento all’assunzione dell’incarico di revisore legale da parte della STP, infine, si osserva che nel caso in cui la STP sia iscritta al registro dei revisori legali istituito presso il MEF, l’incarico verrà conferito alla STP.

Nel caso in cui la STP non sia iscritta nel registro dei revisori legali, fermo restando che essendo la revisione legale attività espressamente richiamata dall’art. 1, comma 4, lett. d) e lett. e) del d.lgs. n. 139/2005, recante l’ordinamento della Professione, essa potrà essere ricompresa nell’oggetto sociale della STP, l’esercizio in concreto di tale attività, sarà consentito unicamente ai soci professionisti della STP iscritti anche nel registro dei revisori legali istituito presso il MEF.

Ciò posto, in questo secondo caso, l’incarico verrà conferito al socio professionista iscritto nel registro dei revisori legali che nel verbale di nomina potrà indicare di assumerlo in quanto socio della STP.

In merito al mantenimento della partita Iva personale del socio professionista, al fine di ricoprire il suddetto incarico si ritiene che lo stesso possa non essere titolare di partita Iva individuale se la propria attività professionale si esaurisce nell’ambito della medesima STP

-

Rappresentanti fiscali: tutte le regole ADE

Con il Provvedimento n 186368 del 17 aprile le Entrate fissano le regole per i rappresentanti fiscali.

Si dettano regole e modalità per presentare la richiesta e la relativa garanzia.

Rappresentanti fiscali: tutte le regole ADE

In particolare, i rappresentanti fiscali, o i soggetti che intendono diventare tali, sono tenuti a presentare la dichiarazione che attesta il possesso dei requisiti e a prestare idonea garanzia in base al numero dei rappresentati.

Con il Provvedimento in oggetto si dà attuazione alle ultime disposizioni introdotte all’articolo 17 comma 3 del decreto Iva.

La riforma fiscale ha previsto novità e in particolare, il possesso dei requisiti per accedere al ruolo di rappresentante fiscale, è stato introdotto dall’articolo 4, comma 1 lettera a) del Dlgs 13/2024 il quale ha previsto la prestazione di idonea garanzia in relazione al numero di rappresentati.

Le disposizioni attuative sono state definite con decreto del vice ministro dell’Economia e delle finanze del 9 dicembre 2024. Leggi anche: Rappresentante Fiscale: regole del MEF per le garanzie.

Rappresentante fiscale: i requisiti

Secondo il provvedimento del 17 aprile gli aspiranti rappresentanti fiscali devono attestare i seguenti requisiti:

- non aver riportato condanne anche non definitive, o sentenze emesse ai sensi dell’articolo 444 del codice di procedura penale per reati finanziari

- non aver procedimenti penali pendenti nella fase del giudizio per reati finanziari

- non aver commesso violazioni gravi e ripetute, per loro natura ed entità, alle disposizioni in materia contributiva e tributaria

- non aver commesso uno dei delitti, fra cui traffico di stupefacenti, abuso di potere, peculato (vedi articolo 15, comma 1, della legge n. 55/1990).

La dichiarazione, da presentare presso la Direzione provinciale dell’Agenzia delle entrate competente in base al domicilio fiscale del rappresentante fiscale, va trasmessa contestualmente al modello di dichiarazione di inizio attività o variazione dati ai fini Iva con il quale vengono comunicati i dati identificativi del rappresentante fiscale.

Rappresentante fiscale: la garanzia

I soggetti su indicati prestano un’idonea garanzia contestualmente alla presentazione del modello di dichiarazione di inizio attività o variazione dati ai fini IVA con il quale vengono comunicati i dati del rappresentante fiscale.

La garanzia può essere prestata sotto forma di cauzione in titoli di Stato o garantiti dallo Stato o sotto forma di polizza fideiussoria ovvero di fideiussione bancaria rilasciate ai sensi dell’articolo 1 della legge 10 giugno 1982, n. 348 e successive modifiche e integrazioni.

Il valore massimale minimo della garanzia, in relazione al numero dei soggetti rappresentati, è così determinato:- a) 30.000 euro per i rappresentanti fiscali che rappresentano da due a nove soggetti;

- b) 100.000 euro per i rappresentanti fiscali che rappresentano da dieci a cinquanta soggetti;

- c) 300.000 euro per i rappresentanti fiscali che rappresentano da cinquantuno a cento soggetti;

- d) 1.000.000 euro per i rappresentanti fiscali che rappresentano da centouno a mille soggetti;

- e) 2.000.000 euro per i rappresentanti fiscali che rappresentano più di mille soggetti.

I soggetti che intendono assumere la rappresentanza di un solo soggetto non sono tenuti a prestare la garanzia, ma devono comunque presentare la dichiarazione di cui al paragrafo 2 del provvedimento cui si rimanda.

La garanzia deve essere prestata a favore del Direttore pro tempore della Direzione Provinciale dell’Agenzia delle entrate competente in ragione del domicilio fiscale del soggetto che intende assumere il ruolo di rappresentante fiscale e consegnata personalmente alla medesima Direzione Provinciale.

Allegati: -

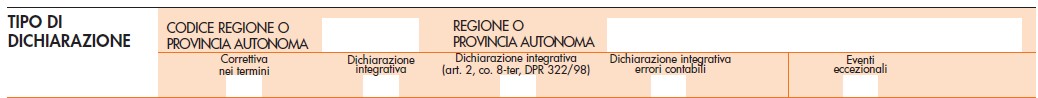

Dichiarazione Irap 2025: la correttiva e l’integrativa

Le Entrate hanno pubblicato le regole per la dichiarazione Irap 2025 anno di imposta 2024: scarica qui il Modello e le istruzioni.

La Dichiarazione va presentata telematicamente direttamente dal contribuente o da un intermediario abilitato entro il 31 ottobre.

Qualora si provveda prima di tale data e successivamente si voglia provvedere a correggere la dichiarazione si può fare seguendo delle precise istruzioni.

Dichiarazione Irap 2025: la correttiva nei termini

Nell’ipotesi in cui il contribuente intenda, prima della scadenza del termine di presentazione, rettificare o integrare una dichiarazione già presentata, egli deve compilare una nuova dichiarazione, completa di tutte le sue parti, barrando la casella “Correttiva nei termini”.

Invece, scaduti i termini di presentazione della dichiarazione, il contribuente può rettificare o integrare la stessa presentando, secondo le stesse modalità previste per la dichiarazione originaria, una nuova dichiarazione completa di tutte le sue parti, su modello conforme a quello approvato per il periodo d’imposta cui si riferisce la dichiarazione.

Presupposto per poter presentare la dichiarazione integrativa è che sia stata validamente presentata la dichiarazione originaria.Attenzione al fatto che per quanto riguarda la dichiarazione integrativa, sono considerate valide anche le dichiarazioni presentate entro novanta giorni dal termine di scadenza, fatta salva l’applicazione delle sanzioni.

La dichiarazione integrativa può essere necessaria in vari casi, uno tra questi è il caso di errori contabili (art. 2, comma 8-bis, DPR n. 322/98)

Tale casella va barrata in caso di presentazione di una dichiarazione integrativa a favore per la correzione di errori contabili di competenza oltre il termine prescritto per la presentazione della dichiarazione relativa al periodo d'imposta successivo.Dichiarazione Irap 2025: la casella eventi eccezionali per gli aiuti

Nel tipo di dichiarazione infine può essere barrata la casella eventi eccezionali che riguarda chi, essendone legittimato, ha fruito per il periodo d’imposta oggetto della dichiarazione di agevolazioni fiscali previste da particolari disposizioni normative emanate a seguito di calamità naturali o di altri eventi eccezionali.

La casella va compilata anche nel caso in cui dette agevolazioni siano fruite successivamente al periodo d’imposta oggetto della dichiarazione (ad esempio, sospensione del versamento del saldo IRAP relativo al periodo d’imposta oggetto della presente dichiarazione).