-

Principi UE di Bilanci di Sostenibilità: tradotti dal CNDCEC

Con un comunicato del 13 luglio il CNDCEC informa del fatto che, ha ritenuto utile mettere a disposizione dei professionisti le traduzioni in italiano della documentazione predisposta da EFRAG sulla rendicontazione di sostenibilità, organizzata in dieci moduli, ciascuno dei quali articolato in una presentazione sintetica e una sessione formativa, ognuna accompagnata da video esplicativi curati dai diversi componenti del Technical Expert Group sulla rendicontazione di sostenibilità di EFRAG.

Accedi qui alla pagina del CNDCEC per consultare i primi cinque moduli che presentano e approfondiscono i contenuti dei principi:

- ESRS 1, General Requirements,

- ESRS 2 General Disclosures,

- ESRS E1 Climate change,

- ESRS E2 Pollution,

- ESRS E3 Water and marine resources.

Viene specificato che i successivi moduli saranno disponibili a breve sul sito del Consiglio nazionale dei commercialisti.

Il comunicato ricorda che su incarico della Commissione europea, l’EFRAG (European Financial Reporting Advisory Group) ha elaborato i principi ESRS (European Sustainability Reporting Standards), che definiscono le regole a cui le imprese sono tenute a conformarsi nel rendicontare impatti, rischi e opportunità legati alla sostenibilità, secondo quanto previsto dalla Direttiva sul Corporate Sustainable Reporting (CSRD).

Il comunicato ricorda che si sta procedendo verso la realizzazione di un nuovo sistema di rendicontazione della sostenibilità in Europa, che vedrà le imprese interessate dalla nuova normativa impegnate a fornire un report di sostenibilità sulle proprie strategie e modelli di business, sulla governance e sull’organizzazione, sulle valutazioni di rilevanza di impatti, rischi e opportunità legati alla sostenibilità, nonché su politiche, obiettivi, piani d’azione e performance.

A novembre del 2022, EFRAG ha sottoposto la bozza del primo set di principi ESRS all’attenzione della Commissione Europea, nella sua qualità di consulente tecnico.

Viene precisato che, il primo set di principi, che tiene conto degli input ricevuti dalla consultazione pubblica (maggio-luglio 2022) e delle revisioni finali al testo della direttiva CSRD, è composto da due principi a carattere trasversale:

- l’ESRS 1 che include requisiti generali applicabili a prescindere dall’argomento

- l’ESRS 2 che contiene le informazioni generali da comunicare e si applica anche questo a prescindere dall’argomento, si tratta quindi di principi la cui validità è estesa a tutte le imprese.

Inoltre, ci sono i principi tematici, che trattano in maniera più approfondita specifici argomenti:

- cinque principi ambientali che si occupano in particolare di: cambiamenti climatici, inquinamento, risorse idriche e marine, biodiversità ed ecosistemi, utilizzo delle risorse ed economia circolare;

- quattro principi su tematiche sociali: forza lavoro propria, lavoratori nella catena del valore, consumatori e utilizzatori finali, comunità interessate;

- un principio unico sulla governance: condotta aziendale.

-

TFR: riattivazione codice tributo “1250”

Con Risoluzione n 42 del 13 luglio le Entrate pubblicano i codice tributo “1250” denominato “Acconto imposte sui trattamenti di fine rapporto”.

Ricordiamo che, con risoluzione n. 18/E del 28 aprile 2023 tale codice tributo è stato soppresso.

A seguito dell’individuazione di alcune fattispecie residuali, con la risoluzione in oggetto si dispone la riattivazione del suddetto codice tributo “1250”, per consentire il completamento del recupero in compensazione, tramite modello F24, dei crediti residui maturati in relazione al versamento delle somme previste dall’articolo 3, commi 211 e seguenti, della legge 23 dicembre 1996, n. 662.

Si rammenta che il codice tributo “1250” è esposto nella sezione “ERARIO” del modello F24, in corrispondenza delle somme indicate nella colonna “importi a credito compensati”, riportando nel campo “anno di riferimento” l’anno (nel formato “AAAA”) a cui si riferisce l’operazione.

Ai sensi dell’articolo 37, comma 49-bis, del decreto-legge 4 luglio 2006, n. 223, il modello F24 contenente l’utilizzo in compensazione del suddetto codice tributo “1250” deve essere presentato esclusivamente tramite i servizi telematici messi a disposizione dall’Agenzia delle Entrate, pena lo scarto della delega di pagamento.Fondo integrativo contratturale INPGI: soppressi i codici tributo

Con la Risoluzione n 43 invece vengo soppressi 25 codici tributo vediamo quali.

In particolare, avvenuta la cessazione della gestione da parte dell’Inpgi, del Fondo integrativo contrattuale “ex fissa”, l’Istituto nazionale della previdenza dei giornalisti italiani ha chiesto la soppressione dei codici che consentivano di versare allo stesso Fondo i contributi previdenziali e assistenziali.

Sono soppressi nel dettaglio:

"F24 accise":

- FA01 – “Addizionale Fondo Integrativo”

- FA02 – “Addizionale Fondo Integrativo pregressi”

- F001 – “Contributi Fondo Integrativo”

- F002 – “Contributi Fondo Integrativo pregressi”

- F003 – “Rata Condono Previdenziale Fondo Integrativo”

- F004 – “Differenze Contributi Fondo Integrativo”

- FV01 – “Contributi Fondo Integrativo dovuti per accertamento ispettivo”

- FV02 – “Sanzioni Civili Fondo Integrativo dovute per accertamento ispettivo”

- FS01 – “Sanzioni civili Fondo Integrativo”

- FR01 – “Contributi Fondo Integrativo – Gruppo RAI”

- FR02 – “Contributi Fondo Integrativo pregressi – Gruppo RAI”

- FR03 – “Rata Condono Previdenziale Fondo Integrativo – Gruppo RAI”

- FR04 – “Differenze Contributi Fondo Integrativo – Gruppo RAI”

- FRV1 – “Contributi Fondo Integrativo dovuti per accertamento ispettivo – Gruppo RAI”

- FRV2 – “Sanzioni civili Fondo Integrativo dovute per accertamento ispettivo – Gruppo RAI”

- FRS1 – “Sanzioni civili Fondo Integrativo" – Gruppo RAI”, per l’F24 accise.

" F24 enti pubblici”

- FA01 – “Addizionale Fondo Integrativo”

- FA02 – “Addizionale Fondo Integrativo Pregressi”

- F001 – “Contributi Fondo Integrativo”

- F002 – “Contributi Fondo Integrativo Pregressi”

- F003 – “Rata Condono Previdenziale Fondo Integrativo”

- F004 – “Differenze Contributi Fondo Integrativo”

- FV01 – “Contributi Fondo Integrativo dovuti per accertamento ispettivo”

- FV02 – “Sanzioni civili Fondo Integrativo dovute per accertamento ispettivo”

- FS01 – “Sanzioni civili Fondo Integrativo”,per l’F24 enti pubblici.

-

IVA prestazioni rese a ricoverati: chiarimenti sulle novità del DL semplificazioni

Con la Circolare n 20 del 7 luglio le Entrate si occupano di fornire chiarimenti sul'articolo 18 del decreto-legge 21 giugno 2022, n. 73 (c.d. “decretoSemplificazioni”), convertito, con modificazioni, dalla legge 4 agosto 2022, n. 122 recante Modifiche alla disciplina IVA delle prestazioni rese ai ricoverati e agli accompagnatori dei ricoverati.

Come precisato nella premessa del documento, il decreto-legge 21 giugno 2022, n. 73 con l’articolo 18 comma 1 interviene sul decreto del Presidente della Repubblica 26 ottobre 1972, n. 633 (c.d. “decreto IVA”), riformulando le previsioni riguardanti:

- a) l’esenzione da imposta di cui all’articolo 10, primo comma, n. 18), relativa alle prestazioni di diagnosi, cura e riabilitazione della persona rese nell’esercizio delle professioni e arti sanitarie soggette a vigilanza ai sensi dell’articolo 99 del testo unico delle leggi sanitarie, approvato con regio decreto 27 luglio 1934, n. 1265, ovvero individuate con decreto del Ministro della salute, di concerto con il Ministro dell’economia e delle finanze;

- b) l’applicazione dell’aliquota ridotta (del 10 per cento) di cui alla Tabella A, parte terza, n. 120, alle prestazioni di ricovero e cura diverse da quelle per le quali è prevista l’esenzione ai sensi dell’articolo 10, primo comma, n.18) e n.19), del decreto IVA, nonché per le prestazioni di alloggio rese agli accompagnatori delle persone ricoverate.

La circolare precisa che le nuove disposizioni si applicano alle operazioni effettuate a partire dal 22 giugno 2022, data di entrata in vigore del decreto Semplificazioni, considerando come data di effettuazione dell’operazione quella determinata ai sensi dell’articolo 6, terzo e quarto comma, del decreto IVA.

La circolare effettua una dettagliata analisi degli interventi normativi, distinguendo la trattazione in relazione ai soggetti destinatari delle prestazioni rese, ossia le persone ricoverate e i relativi accompagnatori.

Inoltre viene preciaato che, l’illustrazione di tali disposizioni tiene conto, fra l’altro, dei contenuti della documentazione relativa ai lavori parlamentari, con particolare riguardo alle relazioni e ai dossier della Camera dei Deputati e del Senato della Repubblica.

IVA agevolata prestazioni sanitarie rese da RSA non convenzionate: chiarimenti

La circolare specifica che, in merito all'IVA agevolata sulle prestazioni sanitarie rese dalle case di cura non convenzionate, si è esteso l’ambito di esenzione delle prestazioni sanitarie offerte dagli esercenti arti e professioni soggetti a vigilanza.

Si sottoliena che, qualora sussista un rapporto trilaterale tra:

- la struttura sanitaria non convenzionata,

- l’esercente arti e professioni sanitarie,

- il soggetto ricoverato,

rapporto in cui:

-

- il soggetto viene ricoverato presso la struttura,

- il dottore che presta attività di diagnosi, cura e riabilitazione a favore del ricoverato, fattura la prestazione al centro per un ammontare X esente da Iva,

- per effetto della novita normativa, il centro nel fatturare la prestazione di ricovero e cura al ricoverato esenta da imposta la componente X e assoggetta a imposta solo la restante parte.

La disposizione in commento, in linea con gli orientamenti della Corte di giustizia dell’Unione europea, collega in modo oggettivo l’esenzione Iva alle prestazioni di diagnosi, cura e riabilitazione rese dagli esercenti arti e professioni sanitarie, senza che a tal fine rilevi:

- il luogo in cui queste vengono prestate (lo studio privato oppure la clinica privata),

- e neppure rilevi se queste siano fornite nell’ambito di un rapporto di fiducia tra il professionista prestatore e la persona in cura.

Lo stesso accade anche nel caso in cui il centro di ricovero sia una struttura convenzionata e, contemporaneamente, la prestazione sia a carico del paziente ricoverato (“regime di solvenza”).

Attenzione al fatto che, l’esenzione in commento, in considerazione della formulazione della norma, non trova però applicazione qualora il dottore che ha eseguito la prestazione sia legato al centro di ricovero da un rapporto di lavoro dipendente.

Per le altre novità spiegate dall'agenzia si rimanda alla lettura della Circolare n 20/2023.

Allegati: -

Commercialisti e Legalità: protocollo con l’Arma dei Carabinieri

Con una notizia pubblicata sul sito del CNDCEC datata 6 luglio si informa della firma di un protocollo tra i Commercialisti e l'Arma dei Carabinieri a tema Legalità.

Nel dettaglio, cresce e si rafforza il ruolo dei commercialisti quali garanti della legalità, anche grazie alla collaborazione avviata nei mesi scorsi con l’Arma dei Carabinieri e con l’ ANBSC (Agenzia Nazionale dei Beni Sequestrati e Confiscati).

Il Consiglio nazionale della categoria professionale ha recentemente sottoscritto due protocolli d’intesa, i cui contenuti sono stati illustrati a Roma nel corso dell’Assemblea dei 132 Ordini territoriali della professione, ospitata nella sede della Scuola Ufficiali Carabinieri.

La collaborazione con i Carabinieri si estrinsecherà anzitutto attraverso l’interscambio formativo, sia a livello centrale che a livello territoriale, sui temi:

- dell’amministrazione giudiziaria dei beni,

- della normativa fiscale e societaria,

- della redazione e lettura dei bilanci di esercizio,

- del contrasto al riciclaggio ed autoriciclaggio.

Il Consiglio Nazionale dei commercialisti assume l’impegno a organizzare seminari formativi con l’intervento di propri qualificati rappresentanti, l’Arma dei Carabinieri metterà a disposizione proprie strutture per lo svolgimento degli incontri assicurando la partecipazione del proprio personale delle Organizzazioni funzionali, di quelle territoriali ed anche di quelle speciali e ambientali.

Di seguito le dichiarazioni delle parti interessate dalla colloborazione per incentivare la Legalità sul territorio nazionale.

Elbano De Nuccio ha dichiarato: “I commercialisti sono tutti i giorni in prima linea sul fronte della legalità come curatori, custodi di beni pignorati, delegati alle vendite, amministratori giudiziari di beni sequestrati, ma anche come revisori legali o come membri di organi di controllo. La sempre più stretta collaborazione con importanti articolazioni dello Stato, di cui questi due protocolli sono esempi molto significativi, consentirà di accrescere il contributo del nostro impegno e delle nostre competenze. Ma favorirà anche la percezione del ruolo della professione a presidio della legalità e di quello che di più e meglio i commercialisti potrebbero fare se messi nelle condizioni di farlo, ad esempio con un più adeguato bilanciamento tra compiti, remunerazione delle funzioni e responsabilità patrimoniali e personali ad esse connesse”.

Il Generale Claudio Domizi ha dichiarato: “L’incontro odierno tra l’Arma dei Carabinieri e l’Ordine dei Commercialisti è l’espressione viva della ferma volontà di fare squadra tra protagonisti che rivestono importanti ruoli di responsabilità nel panorama sociale. Mettendo in rete le diverse esperienze, condividendo gli sforzi e combinando le diverse professionalità e le peculiari sensibilità è possibile arginare efficacemente pervasivi fenomeni e dinamiche criminali e così agevolare la crescita della società. È importante irradiare questo messaggio soprattutto verso i giovani, anche quei giovani come gli Ufficiali in formazione in questa Scuola, che dovranno orientarsi ad esercitare le funzioni di Comandanti animati da questo stesso spirito”.

Il Prefetto Bruno Corda ha sottolineato che: “Il protocollo d’intesa siglato di recente tra l’ANBSC e il Consiglio nazionale dei commercialisti stabilisce un’interazione tra il personale dell’Agenzia e i dottori commercialisti, amministratori giudiziari prima, coadiutori poi, capace di rendere possibile una collaborazione ancora più stretta, finalizzata ad assicurare un servizio sempre migliore nella gestione e destinazione dei beni confiscati “.

-

Distruzione documenti contabili per forza maggiore: cosa fare ai fini fiscali

La DRE Direzione Regionale delle Entrate dell'Emilia Romagna ha diffuso una nota datata fine giugno con indicazioni in relazione ai possibili comportamenti da adottare nella fattispecie di perdita della contabilità e/o delle merci nel caso specifico di alluvione o, in generale, per causa di forza maggior:

Si forniscono, in particolare, le indicazioni che i contribuenti debbono adottare, in tali circostanze, per certificare, ai fini fiscali, la distruzione di beni e di documenti contabili

Il decreto legge n. 61 del 1 giugno 2023, in corso di conversione, emanato a seguito degli eventi alluvionali verificatisi in regione nello scorso mese di maggio, ha individuato i comuni colpiti dalle inondazioni.

In particoalre sono stati inseriti alcuni comuni delle province di Bologna, Ferrara e Rimini e tutti i comuni delle province di Forlì Cesena e Ravenna.

In tali territori sono stati registrati gravi danni con ricadute che hanno interessato i magazzini merci e i documenti contabili conservati presso le strutture colpite.

Con la nota in oggetto si forniscono le indicazioni in relazione ai possibili comportamenti da adottare nelle fattispecie di perdita della contabilità e/o delle merci nel caso specifico o, in generale, per causa di forza maggiore, ossia si forniscono le indicazioni che i contribuenti debbono adottare, in tali circostanze, per certificare, ai fini fiscali, la distruzione di beni e di documenti contabili.

Per la distruzione fortuita di beni strumentali e merci, l’ art. 2, comma 3, del D.P.R. 441/97, dispone che: “La perdita dei beni dovuta ad eventi fortuiti, accidentali o comunque indipendenti dalla volontà del soggetto è provata da idonea documentazione fornita da un organo della pubblica amministrazione o, in mancanza, da dichiarazione sostitutiva dell’atto di notorietà ai sensi dell’articolo 47 del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, resa entro trenta giorni dal verificarsi dell’evento o dalla data in cui se ne ha conoscenza, dalle quali risulti il valore complessivo dei beni perduti, salvo l’obbligo di fornire, a richiesta dell’Amministrazione finanziaria, i criteri e gli elementi in base ai quali detto valore è stato determinato”.

Chiarimenti sono stati forniti con circolare n. 6/E del 25 gennaio 2002 (punto 18) e con la circolare n. 31/E del 2 ottobre 2006 (punto 4) alle quali si rinvia per i dettagli.

In particolare è stato chiarito che la perdita involontaria di beni, dovuta ad eventi fortuiti, accidentali o comunque indipendenti dalla volontà del contribuente, può essere provata anche attraverso la documentazione fornita da un organo della Pubblica Amministrazione quale ad es. il verbale di accertamento della distruzione dei beni redatto da parte dei Vigili del fuoco o, in mancanza, da una dichiarazione sostitutiva di atto notorio, da rendersi entro i trenta giorni dal verificarsi dell'evento o dalla data in cui se ne ha conoscenza, dalla quale risulti il valore complessivo dei beni mancanti.

La circolare 31/E citata, inoltre, richiamando la precedente circolare 6/2002, chiarisce che tale dichiarazione non deve essere inviata all’Agenzia delle Entrate, ma esibita, in caso di richiesta, agli organi di controllo dell’Amministrazione finanziaria. L’autocertificazione deve contenere il valore delle merci perdute indicato in contabilità e avere data certa e ad essa va allegata copia del documento d’identità del sottoscrittore.

Per quanto riguarda la perdita involontaria dei documenti contabili a causa dei predetti eventi alluvionali, il contribuente dovrà presentare denuncia alle competenti autorità di pubblica sicurezza; specificando i luoghi ove le scritture si trovavano al momento dell’evento calamitoso .

Distruzione documenti contabili per alluvione: cosa fare ai fini fiscali

La nota chiarisce che il contribuente dovrà poi ricostruire, per quanto possibile, i dati e gli elementi contenuti nelle scritture andate distrutte, provvedendo:

- al recupero degli stessi da eventuali server o cloud utilizzati per la memorizzazione e registrazione dei fatti e documenti aziendali;

- al recupero, anche attraverso il sistema di interscambio, delle fatture elettroniche; è opportuno che una copia della denuncia presentata all’autorità di pubblica sicurezza venga trasmessa per conoscenza alla Direzione provinciale dell’Agenzia delle Entrate competente territorialmente sulla base del domicilio fiscale del soggetto.

- alla eventuale nuova stampa dei registri contabili danneggiati, qualora la contabilità sia tenuta su supporti informatici ancora disponibili e solo qualora la stampa sia obbligatoria;

- a contattare fornitori, clienti, banche, professionisti, associazioni, ecc., per acquisire la copia della documentazione a sostegno delle operazioni commerciali e dei fatti gestionali (lettere, contratti, ecc.) nel caso la distruzione riguardi anche tali elementi probatori.

La perdita, per eventi fortuiti o accidentali, di documenti probatori a favore del contribuente non esonera quest’ultimo, infatti, dall'onere della prova, ma gli consente di superare le ordinarie limitazioni (detenzione delle fatture, annotazione nei registri, dichiarazione annuale) per ricostruire le scritture contabili andate distrutte. Tale onere è confermato dall’art. 39, secondo comma, lettera c) del d.p.R. 29 settembre 1973, n.600, ai sensi del quale l’accertamento induttivo è sempre possibile “quando le scritture medesime non sono disponibili per causa di forza maggiore”.

-

Le imposte indeducibili e quelle parzialmente deducibili sui modelli Redditi 2023

La dichiarazione dei Redditi, tra le altre cose, è quell’adempimento che per l’impresa fa da raccordo tra la normativa civile e fiscale.

Per le imprese che redigono il bilancio, e in generale per i contribuenti in contabilità ordinaria, le imposte sono una componente da rilevare in contabilità in base al principio civilistico della competenza economica, a nulla interessando il fatto che queste siano deducibili o meno dal reddito d’impresa.

Da un punto di vista fiscale il discorso è molto diverso, in quanto la deduzione è regolata dal comma 1 dell’articolo 99 del TUIR, secondo il quale “le imposte sui redditi e quelle per le quali è prevista la rivalsa, anche facoltativa, non sono ammesse in deduzione. Le altre imposte sono deducibili nell'esercizio in cui avviene il pagamento”.

Quindi, la normativa fiscale dispone che sono indeducibili:

- le imposte sui redditi (IRES o IRPEF, a seconda del contribuente);

- le imposte per cui è prevista la rivalsa (IVA ed altre imposte minori).

Si accompagnano a queste le imposte la cui indeducibilità, parziale o totale, discende non dall’articolo 99 del TUIR ma da altre norme, spesso dalle stesse norme che le hanno istituite.

Le imposte fiscalmente deducibili dal reddito d’impresa (come ad esempio la TARI), lo sono nell’esercizio in cui avviene il pagamento.

Alla luce del fatto che la deducibilità fiscale di una imposta non è questione che interessa il bilancio d’esercizio, il quale attrae tutto, alla dichiarazione dei Redditi del contribuente viene affidato il compito di mettere in relazione le due linee normative.

Il primo ad essere interessato dalla questione è il rigo RF16 del modello Redditi SC 2023, denominato “Imposte indeducibili o non pagate (art. 99, comma 1)”, sul quale il contribuente dovrà esporre l’importo delle imposte rilevate per competenza ma indeducibili, e quelle rilevate per competenza, potenzialmente deducibili, ma non pagate (e quindi deducibili nell’anno fiscale in cui avverrà il pagamento)

La compilazione del rigo interessa le imposte esposte in Conto Economico; se, per qualsiasi motivo, queste transitano invece solo dallo Stato Patrimoniale (come accade, ad esempio, per l’IVA indetraibile a diretta imputazione del costo del bene capitalizzato), l’esposizione sul rigo RF16 non è prevista.

Caso più complesso di compilazione del modello Redditi SC 2023 è quello delle imposte parzialmente deducibili, come ad esempio possono essere l’IMU e l’IRAP; in questo caso:

- sul rigo RF16 sarà indicato l’intero ammontare dell’imposta di competenza (la quota indeducibile maggiorata di quella deducibile), come variazione in aumento;

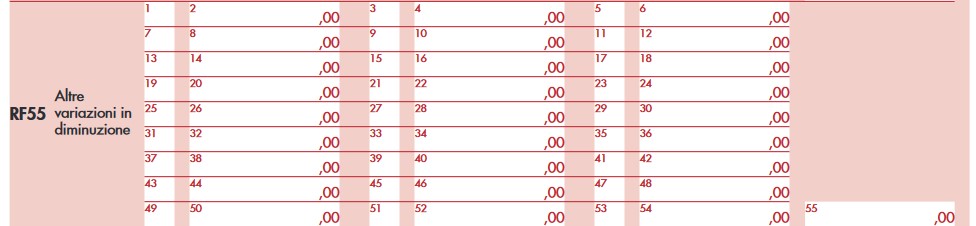

- sul rigo RF55, denominato “Altre variazioni in diminuzione”, sarà indicato l’ammontare deducibile dell’imposta, come variazione in diminuzione

Come già accennato, la questione riguarda generalmente le imprese che redigono in bilancio, le quali, di solito, sono società di capitali, per cui i riferimenti inseriti sono quelli relativi al modello Redditi SC 2023.

Però le medesime modalità di esposizione in dichiarazione sono previste anche per le società di persone e le imprese individuali in contabilità ordinaria, nei quali casi si adopereranno i righi RF16 e RF55 del modello Redditi SP 2023 e del modello Redditi PF 2023.

Alle imprese in contabilità semplificata non è richiesta l’indicazione sia della variazione in aumento che di quella in diminuzione, essendo sufficiente esporre, tra le variazioni in diminuzione (al rigo RG22 tra gli “Altri componenti negativi”), la quota deducibile dell’imposta versata.

-

Credito autotrasportatori gas liquefatto: domande entro il 6 luglio

Fino alle ore 24 del giorno 6 luglio sarà possibile presentare le domande per il credito di imposta per gli autotrasportatori gas liquefatto.

Ricordiamo che dalle ore 12 del 15 giugno è attiva la piattaforma dell'Agenzia delle Dogane per presentare domanda.

Il Decreto Direttoriale 15 maggio 2023 ha dettato i criteri e le modalità per l’erogazione di 25 milioni di euro per sostenere le spese per l’acquisto di carburanti, per le imprese di autotrasporto di merci che hanno utilizzato mezzi ecologici alimentati a gas liquefatto (GNL) nel periodo 1 febbraio – 31 dicembre 2022.

Il decreto, che attua la disposizione prevista nel decreto-legge n. 17/2022 (convertito, con modifiche, con legge 27 aprile 2022, n. 34), recante: “Misure urgenti per il contenimento dei costi dell’energia elettrica e del gas naturale, per lo sviluppo delle energie rinnovabili e per il rilancio delle politiche industriali” , disciplina le modalità di erogazione dei contributi, sotto forma di credito d’imposta, per il ristoro, nella misura massima del 20%, delle spese sostenute per l’acquisto di GNL dalle imprese di autotrasporto di merci per conto di terzi.

La richiesta per usufruire dell’agevolazione dovrà essere presentata tramite la piattaforma informatica dedicata dell’Agenzia delle dogane e dei monopoli, a decorrere dalle ore 12:00 del 15 giugno e fino alle ore 24:00 del 6 luglio 2023.

Tax credit gas naturale liquefatto: i beneficiari

Viene specificato che, possono accedere al contributo:

- le imprese aventi sede legale o stabile organizzazione in Italia,

- iscritte al Registro elettronico nazionale (R.E.N.) di cui all'art. 16 del regolamento (CE) del Parlamento europeo e del Consiglio del 21 ottobre 2009

- e all'Albo degli autotrasportatori di cose per conto di terzi,

- esercenti attività logistica e di trasporto delle merci in conto terzi con mezzi di trasporto ad elevata sostenibilità ad alimentazione alternativa a metano liquefatto.

Tax credit gas naturale liquefatto: ammontare

Le risorse nel limite dell'importo complessivo previsto sono assegnate, sotto forma di credito d'imposta, nella misura pari al 20 per cento delle spese sostenute a partire dal 1° febbraio 2022 e per tutto l'anno 2022, al netto dell'imposta sul valore aggiunto, per l'acquisto del gas naturale liquefatto necessario per la trazione dei mezzi di trasporto ed utilizzati per l'esercizio delle attività ivi indicate, comprovato mediante le relative fatture d'acquisto.

Tax credit gas naturale liquefatto: come richiederlo

L'istanza è presentata dalle ore 12 del 15 giugno per il tramite di apposita piattaforma informatica che consente di inserire i dati necessari alla determinazione del credito concedibile:

- identificazione dell'impresa,

- indicazione delle fatture di acquisto di gas naturale liquefatto,

- somme spese dall'impresa,

- indicazione dei veicoli per i quali il GNL è stato acquistato, coerentemente alla TCF Comunicazione C (2022)7945 final.

La piattaforma informatica è implementata dall'Agenzia delle dogane e dei monopoli che acquisisce i dati.

Il credito d'imposta è utilizzabile esclusivamente in compensazione, ai sensi dell'art. 17 del decreto legislativo 9 luglio 1997, n. 241.

Tax credit gas naturale liquefatto: come usarlo

Il credito d’imposta è utilizzabile esclusivamente in compensazione, ai sensi dell’articolo 17 del decreto legislativo 9 luglio 1997, n. 241, presentando il modello F24 unicamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento, decorsi dieci giorni dalla trasmissione dei dati di cui all’articolo 6, comma 1.

L’ammontare del credito di imposta utilizzato in compensazione non deve eccedere l’importo concesso dal Ministero delle infrastrutture e dei trasporti, pena lo scarto dell’operazione di versamento.

Il credito d’imposta non concorre alla formazione del reddito d’impresa né della base imponibile dell’imposta regionale sulle attività produttive e non rileva ai fini del rapporto di cui agli articoli 61 e 109, comma 5, del testo unico delle imposte sui redditi approvato con decreto del Presidente della Repubblica 22 dicembre 1986, n. 917.