-

OIC: nominati i comitati per rendicontazione finanziaria e sostenibilità

Con un comunicato stampa del 28 giugno l'OIC informa del fatto che il Consiglio di Amministrazione, che si è riunito a Roma, ha nominato i due comitati tecnici per lo svolgimento della funzioni connesse, rispettivamente, alla rendicontazione finanziaria ed a quella di sostenibilità.

In particolare:

- il dott. Simone Scettri guiderà il comitato tecnico per la rendicontazione finanziaria

- il dott. Paolo Marullo Reedtz quello sulla sostenibilità.

Per gli altri menbri consulta il sito OIC.

Nella scheda allegata al comunicato sono indicati i nomi dei componenti dei due organismi.

Inoltre, con lo stesso comunicato si informa del fatto che il CdA dell’OIC ha approvato la lettera di risposta alla Draft Comment Letter dell’EFRAG sull’ Exposure Draft dello IASB contenente modifiche sulla classificazione e valutazione degli strumenti finanziari posseduti.

In particolare, l’Organismo Italiano di Contabilità, supporta nel complesso gli emendamenti proposti dallo IASB.

Tra questi il più rilevante è quello relativo alla possibilità di applicare il costo ammortizzato ai titoli il cui rendimento dipende dal raggiungimento di obiettivi ESG, quando ricorrono i presupposti proposti dallo IASB.

In relazione all’emendamento che introduce la disclosure sugli utili (o le perdite) realizzati relativi ai titoli azionari posseduti, la riposta dell’OIC evidenzia che la decisione dello IASB conferma la rilevanza di tale informativa per gli investitori e pertanto sarebbe preferibile che gli utili (o le perdite) realizzati fossero rilevati nel conto economico.

Il CdA è inoltre stato informato circa l’intenzione dello IASB di decidere in un prossimo futuro se proseguire o meno col progetto sulle Business Combination Under Common Control.

Il CdA ha sottolineato l’importanza di questo progetto soprattutto per gli effetti che tali operazioni producono nel bilancio d’esercizio. È quindi auspicabile che lo IASB decida di non interrompere il progetto.

-

Integratori per obesità: l’IVA da applicare alle cessioni

Con Risposta a interpello n 362 le Entrate chiariscono l'aliquota IVA da applicare alle cessioni di integratori per l'obesità

L'istante è una società leader nel settore farmaceutico e presto immetterà in commercio un prodotto dietetico.

Nel foglio illustrativo viene indicato come dispositivo medico certificato per il controllo del peso, la prevenzione ed il trattamento dell'obesità.

La Società ha presentato formale istanza di accertamento tecnico all'Agenzia delle Accise, Dogane e Monopoli, Direzione Dogane Ufficio tariffa e classificazione, Sezione ITV e pareri di classificazione (di seguito, per brevità, la «Agenzia delle Dogane») al fine di verificare la riconducibilità del prodotto in esame alla voce tariffaria 2106, e, in particolare, al codice 2106.9092, così da valutare l'applicabilità o meno dell'aliquota IVA agevolata all'atto della commercializzazione.

L'Agenzia delle Dogane ha provveduto a trasmettere il proprio parere nel quale, concordando con la tesi della Società istante, ha precisato che ''sulla base degli elementi forniti dalla Società e in applicazione della nota complementare n. 5 al Capitolo 21 la quale prevede la classificazione alla voce 2106 delle altre preparazioni alimentari presentate in dosi se destinate ad essere utilizzate come integratori alimentari purché non siano nominate né comprese altrove il prodotto in oggetto possa essere ricondursi alla sottovoce NC 2106 90''.

L'Istante chiede, dunque, chiarimenti in merito all'applicazione alla cessione del prodotto di cui trattasi dell'aliquota Iva agevoalta.

L'Agenzia delle Entrate, al fine di stabilire la misura dell'aliquota IVA applicabile alla cessione del prodotto ritiene utile richiamare integralmente il parere tecnico dell'Agenzia delle Accise, Dogane e Monopoli, richiesto dall'Istante in merito alla classificazione merceologica dello stesso.

In proposito, l'Agenzia delle Dogane ha precisato che ''Si ritiene che, sulla base degli elementi informativi forniti dalla Società e in applicazione della nota complementare n. 5 al Capitolo 21 la quale prevede la classificazione alla voce 2106 delle altre preparazioni alimentari presentate in dosi se destinate ad essere utilizzate come integratori alimentari purché non siano nominate né comprese altrove il prodotto in oggetto possa ricondursi alla sottovoce NC 2106 90.

Infatti, come esplicitato nelle Note Esplicative della Nomenclatura Combinata dell'Unione Europea e per quanto si può desumere dalla sentenza della Corte di Giustizia nelle cause riunite da C410/08 a C412/08 (Swiss Caps), tale tipologia di alimenti rientra nei ''complementi alimentari diversi''. La caratteristica di tali prodotti è quella di contribuire al benessere dell'organismo senza esplicare alcun effetto profilattico o terapeutico (vedi punto 16 voce 2106, che ricomprende tra i complementi alimentari le preparazioni, a base di estratti di piante, di concentrati di frutta, di miele, di fruttosio etc.., addizionate di vitamine e talvolta di quantità molto piccole di composti di ferro). Queste preparazioni vengono spesso presentate in confezioni con l'indicazione che le stesse sono destinate a mantenere l'organismo in buona salute. Sono escluse da questa voce le preparazioni simili destinate a prevenire o a curare malattie o affezioni (voce 30.03 o 30.04))''.

Per individuare i beni cui possono applicarsi le aliquote IVA ridotte, la Tabella A, allegata al d.P.R. 26 ottobre 1972, n. 633, fa riferimento alle voci della Tariffa doganale comune in vigore al 31 dicembre 1987, successivamente superata dalla Nomenclatura combinata pubblicata sulla G.U.C.E. e aggiornata con cadenza annuale.

Il numero 80) della tabella A, parte III, allegata al d.P.R. n. 633 del 1972 prevede l'aliquota IVA nella misura ridotta del 10 per cento per le cessioni aventi ad oggetto la ''preparazioni alimentari non nominate né comprese altrove (v.d. ex 21.07), esclusi gli sciroppi di qualsiasi natura''.

Tenuto conto del suddetto parere dell'ADM, si rileva che il codice NC 2106 corrisponde alla voce 2107 della Tariffa doganale in vigore al 31 dicembre 1987, richiamata nel punto 80) della Tabella A, parte III, allegata al decreto IVA (cfr. risoluzione n. 383/E del 2008, risoluzione 31 ottobre 2005, n. 153/E, risoluzione 10 luglio 2008, n. 290/E, risoluzione 14 ottobre 2008, n. 383/E, risposte agli interpelli nn. 8, 12 e 365 del 2019, nn. 269 e 270 del 2020, nn. 332, 333, 382, 383, 385 e 386 del 2021).

Dunque, si conclude che il prodotto in esame rientri tra le ''preparazioni alimentari non nominate né comprese altrove (vd. ex 2107), esclusi glisciroppi di qualsiasi natura'', le cui cessioni sono soggette ad IVA con applicazione dell'aliquota nella misura del 10 per cento.

Allegati: -

Imposta di bollo appalti: regole e codice tributo per i pagamenti dal 01.07

Con Provvedimento n 240013 del 28 giugno le Entrate Individuano le modalità telematiche di versamento dell’imposta di bollo, di cui all’articolo 18, comma 10, del decreto legislativo 31 marzo 2023, n. 36, che l’appaltatore assolve al momento della stipula del contratto.

Nel dettaglio, per i procedimenti avviati a decorrere dal 1° luglio 2023, l’imposta di bollo è versata, con modalità telematiche, utilizzando il modello “F24 Versamenti con elementi identificativi” (F24 ELIDE).

Il modello deve contenere l’indicazione dei codici fiscali delle parti e del Codice Identificativo di Gara (CIG) o, in sua mancanza, di altro identificativo univoco del contratto.

Con risoluzione n 37 sempre del 28 giugno , sono istituiti i codici tributo da utilizzare per il versamento e fornite le relative istruzioni

In particoalre, per consentire il versamento da parte dell’appaltatore delle somme dovute ai sensi del citato articolo 18, comma 10, del decreto legislativo 31 marzo 2023, n. 36, tramite il modello di versamento “F24 Versamenti con elementi identificativi” (F24 ELIDE), sono istituiti i seguenti codici tributo:

- “1573” denominato “Imposta di bollo sui contratti – articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”;

- “1574” denominato “Imposta di bollo sui contratti – SANZIONE -articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”;

- “1575” denominato “Imposta di bollo sui contratti – INTERESSI -articolo 18, comma 10, D. Lgs. 31 marzo 2023, n. 36”.

Il provvedimento ha precisato anche che ulteriori modalità di versamento dell’imposta di bollo dovuta per i contratti pubblici, anche attraverso l’utilizzo degli strumenti offerti dalla piattaforma di cui all’art. 5 del Codice dell’Amministrazione Digitale (pagoPA), coerenti con la piena digitalizzazione del procurement possono essere stabilite con successivi provvedimenti del Direttore dell’Agenzia delle entrate.

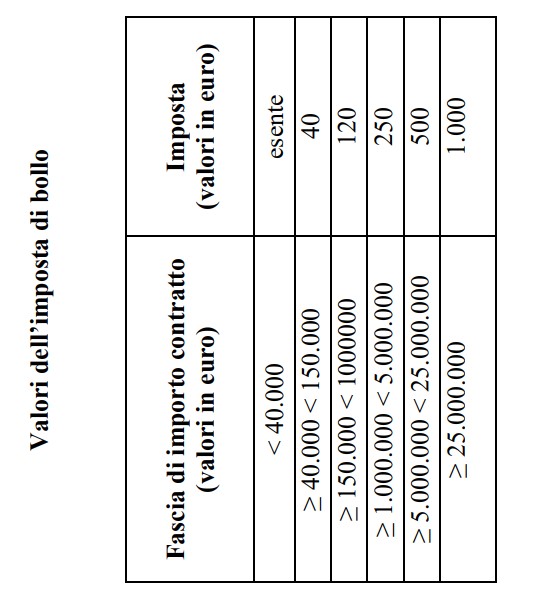

Imposta di bollo appalti: tutti gli importi

Dal 1 luglio sarà in vigore l'imposta di bollo sui contratti secondo le regole dell'allegato I.4 al decreto legislativo n 36 del 31 marzo pubblicato in GU n 87 del 31 marzo.

Il codice degli appalti prevede che:

- il valore dell'imposta di bollo che l'appaltatore è tenuto a versare al momento della stipula del contratto è determinato sulla base della tabella annessa al presente allegato. L'imposta è determinata sulla base di scaglioni crescenti in relazione all'importo massimo previsto nel contratto ivi comprese eventuali opzioni o rinnovi esplicitamente stabiliti. Sono esenti dall'imposta di bollo gli affidamenti di importo inferiore a 40.000 euro.

- il pagamento dell'imposta ha natura sostitutiva dell'imposta di bollo dovuta per tutti gli atti e documenti riguardanti la procedura di selezione e l'esecuzione dell'appalto fatta eccezione per le fatture note e simili di cui all'articolo 13.1 della tariffa parte I allegata al DPR 642 del 1972.

- con provvedimento del direttore dell'agenzia delle entrate (il provvedimento è stato pubblicato in data 28 giugno con la relativa risoluzione n 37 con i codici tributo necessari) sono individuate le modalità telematiche di versamento coerenti con la piena digitalizzazione del procurement al fine di ridurre gli oneri gestionali e di conservazione documentale.

TABELLA DI RIEPILOGO DEGLI IMPORTI come da allegato

Sinteticamenti si specifica quindi che l’imposta di bollo verrà pagata una tantum e sarà proporzionale al valore dell’appalto con una soglia di esenzione come detto pari a 40.000 euro.

Leggi anche: Codice degli appalti: pubblicato il 13 aprile in GU con note per tutta la discliplina del nuovo codice dei contratti pubblici.

Allegati: -

Flat tax incrementale: un esempio di calcolo

Con la Circolare n 18/E l'Agenzia ha chiarito chi può accedere al regime della flat tax incrementale.

Nel dettaglio è stato chiarito:

- chi può accedere al regime agevolato (Legge n. 197/2022),

- come determinare la base imponibile,

- quali i redditi da considerare e quali quelli esclusi.

Viene inoltre ricordato che si tratta di un regime opzionale, per quest’anno, sostitutivo dell’Irpef e delle relative addizionali regionale e comunale.

Optando per la flat tax si ha un’aliquota fissa del 15% sulla differenza tra il reddito d’impresa e di lavoro autonomo determinati nel 2023 e il reddito d’importo più elevato dichiarato negli anni dal 2020 al 2022.

Flat tax incrementale: soggetti interessati

Possono optare per il nuovo regime le persone fisiche che esercitano attività d’impresa e/o arti e professioni.

Dentro al perimetro della flat tax incrementale anche l’impresa familiare e l’azienda coniugale non gestita in forma societaria, in entrambi i casi limitatamente al titolare.

La circolare precisa che rientrano nel beneficio fiscale in esame anche gli imprenditori agricoli individuali che accedono al regime di cui agli articoli 56, comma 51, e 56-bis del TUIR, limitatamente ai redditi d’impresa prodotti.

Considerato, inoltre, il tenore letterale della norma, che fa riferimento alle «persone fisiche esercenti attività d’impresa», si ritiene che, ai fini dell’accesso al beneficio previsto dalla norma, non risulti sufficiente la mera titolarità di un reddito d’impresa.

Flat tax incrementale: modalità di calcolo

La circolare illustra, anche con alcuni esempi, come si determina la base imponibile:

- occorre calcolare la differenza tra il reddito d’impresa e di lavoro autonomo determinati nel 2023

- e il reddito d’importo più elevato (di impresa e di lavoro autonomo) dichiarato negli anni dal 2020 al 2022.

A questa differenza si applica la franchigia del 5%, calcolata sul reddito più elevato del triennio.

Sul reddito così determinato, nel limite massimo di 40mila euro, si applica l’aliquota fissa del 15%.

L’ulteriore quota di reddito, non soggetta a imposta sostitutiva, confluisce nel reddito complessivo soggetto a tassazione progressiva Irpef.

Flat tax incrementale: redditi esclusi dal beneficio

La circolare chiarisce che si ritiene che siano esclusi dal regime agevolativo:

- i redditi delle società di persone, imputati ai soci in ragione del principio di “trasparenza” ai sensi dell’articolo 5, comma 1, del TUIR7 8 ;

- i redditi delle società di capitali, imputati ai soci a seguito dell’esercizio dell’opzione per la trasparenza fiscale delle società a ristretta base proprietaria di cui all’articolo 116 del TUIR9 ;

- i redditi di cui all’articolo 53, comma 1, del TUIR, derivanti dall’esercizio di arti e professioni in forma associata di cui alla lettera c) del comma 3 dell’articolo 5 del TUIR, imputati ai singoli associati.

L’accesso al beneficio fiscale in esame è precluso, inoltre, a coloro che, per l’anno d’imposta 2023, applicano il regime forfetario di cui alla legge n. 190 del 2014.

Può, tuttavia, accedere al regime agevolativo (al ricorrere dei requisiti previsti dalla relativa norma introduttiva) il contribuente che decada dal regime forfetario in corso d’anno, laddove i ricavi o i compensi percepiti siano di ammontare superiore a 100.000 euro.

In tale ipotesi, infatti, questi è tenuto a determinare il reddito con le modalità ordinarie per l’intero anno d’imposta 2023 .

Facciamo un esempio di calcolo come proposto dalle Entrate

Anno di imposta e modalità di calcolo importo in euro Reddito d'impresa e/o lavoro autonomo 2023 100.000 Reddito d'impresa e/o lavoro autonomo 2022 80.000 Reddito d'impresa e/o lavoro autonomo 2021 70.000 Reddito d'impresa e/o lavoro autonomo 2020 60.000 Differenza tra il reddito 2023 e il reddito 2022 (il piu alto del triennio precedente ) 100.000 – 80.000= 20.0000 5% di franchigia sul reddito più elevato del triennio precedente 5% di 80.000=4.000 Reddito soggetto a flat tax incrementale con aliquota al 15% 20.000 – 4.000= 16.000 Reddito che confluisce nel reddito complessivo con IRPEF ordinaria 100.000 – 16.000= 84.000 - Senza categoria

Cripto-attività: i codici tributo per pagare l’imposta sostitutiva

Con Risoluzione n 36 del 26 giugno le Entrate istituiscono i codici tributo per il versamento, mediante modello F24, delle imposte sostitutive derivanti dall’attuazione delle disposizioni in materia di cripto-attività previste dalla legge 29 dicembre 2022, n. 197 legge di bilancio 2023.

Si ricorda che l’articolo 1, comma 126 , della legge 29 dicembre 2022, n. 197 introduce la lettera c-sexies all'articolo 67, comma 1, del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917 (Tuir), includendo in tal modo, tra i redditi diversi, la categoria costituita dalle plusvalenze e dagli altri proventi realizzati mediante:

- rimborso o cessione a titolo oneroso,

- permuta o detenzione

di cripto-attività, comunque denominata, non inferiori complessivamente a 2.000 euro nel periodo d'imposta.

Con il comma 133 della legge si prevede inoltre la possibilità per i soggetti che già detenevano cripto-attività alla data del 1° gennaio 2023 di rideterminare il costo o il valore di acquisto delle stesse a condizione che il predetto valore sia assoggettato ad una imposta sostitutiva delle imposte sui redditi, versata con le modalità previste dal capo III del decreto legislativo 9 luglio 1997, n. 241.

Infine, con il comma 146, dell’articolo 1 della legge, si dispone che in luogo dell’imposta di bollo di cui all'articolo 13 della parte prima della tariffa allegata al decreto del Presidente della Repubblica 26 ottobre 1972, n. 642, si applica un'imposta sul valore delle cripto-attività detenute da soggetti residenti nel territorio dello Stato senza tenere conto di quanto previsto dal comma 18-bis dell’articolo 19 del decreto-legge 6 dicembre 2011, n. 201.

Tanto premesso, per consentire il versamento, tramite modello F24, delle somme relative si istituiscono i seguenti codici tributo:

- “1715” denominato “Imposta sostitutiva su plusvalenze e altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività – articolo 1, comma 126, della legge 29 dicembre 2022, n. 197- Regime dichiarativo”;

- “1716” denominato “Imposta sostitutiva su plusvalenze e altri proventi realizzati mediante rimborso o cessione a titolo oneroso, permuta o detenzione di cripto-attività – articolo 1, comma 126, della legge 29 dicembre 2022, n. 197 – Regime di risparmio amministrato e gestito”;

- “1717” denominato “Imposta sostitutiva sul valore delle cripto-attività rideterminato al valore normale – articolo 1, comma 133, della legge 29 dicembre 2022, n. 197”;

- “1727” denominato “Imposta sostitutiva dell’imposta di bollo sui rapporti aventi ad oggetto le cripto-attività – articolo 1, comma 146, della legge 29 dicembre 2022, n. 197”.

Leggi anche Imposta cripto valute: proroga dal 30 giugno al 30 settembre.

Allegati: -

Bonus adeguamento registratori di cassa: il codice tributo per F24

Con Risoluzione n. 35 del 26 giugno le Entrate istituiscono il codice tributo per l’utilizzo in compensazione, tramite modello F24, del credito d’imposta per l’adeguamento degli strumenti utilizzati per la memorizzazione e la trasmissione telematica all’Agenzia delle entrate dei dati dei corrispettivi giornalieri – articolo 8 del decreto-legge 18 novembre 2022, n. 17

Per consentire l’utilizzo in compensazione del credito d’imposta di cui trattasi, tramite modello F24 da presentare esclusivamente attraverso i servizi telematici messi a disposizione dall’Agenzia delle entrate, è istituito il seguente codice tributo:

- “7032” denominato “Credito d’imposta per l’adeguamento degli strumenti utilizzati per la memorizzazione e la trasmissione telematica dei dati dei corrispettivi giornalieri – articolo 8 del decreto-legge 18 novembre 2022, n. 176”.

Ricordiamo che con il provvedimento n 231943 del 23 giugno sono state dettate le istruzioni per accedere al bonus pari al 100% della spesa, fino a un massimo di 50 euro per ogni misuratore fiscale.

Il credito di imposta spetta agli operatori che adeguano i registratori telematici alle nuove disposizioni relative alla trasmissione dei dati stabilite dal Dl n. 36/2022, che ha previsto una nuova modalità di partecipazione alla lotteria degli scontrini.

Il credito d’imposta spettante in relazione alla spesa sostenuta per l’adeguamento, da effettuarsi nell’anno 2023, degli strumenti utilizzati per la memorizzazione e la trasmissione telematica dei dati dei corrispettivi giornalieri, è utilizzabile esclusivamente in compensazione tramite F24, da presentare esclusivamente tramite i servizi telematici dell’Agenzia, a partire dalla prima liquidazione periodica dell’Iva successiva alla registrazione della fattura relativa all’adeguamento del misuratore fiscale e al pagamento tracciabile del corrispettivo.

Leggi: Lotteria istantanea scontrini: entro il 2.10 configurazione modelli dispositivi per approfondimenti sul bonus registratori di cassa.

Allegati: -

Remissione in bonis crediti energia e gas: riapre il canale d’invio

Con Risoluzione n 27 del 19 giugno le Entrate rispondono ad un dubbio sollevato da un contribuente il quale ha omesso di presentare la comunicazione dei crediti di imposta energia e gas maturati nel 2022.

Viene ricordato che i beneficiari dei crediti di imposta energia e gas maturati nel terzo trimestre 2022 e nei mesi di ottobre, novembre e dicembre 2022, ai fini del loro utilizzo dovevano inviare apposita comunicazione alla agenzia delle entrate entro il 16 marzo 2023.

A tal fine l'agenzia aveva pubblicato apposito Provvedimento n 44905 del 16 febbraio con le regole necessarie.

Ciò premesso, viene chiarito che la mancata comunicazione da parte del beneficiario può essere sanata con l'istituto della Remissione in bonis entro il 30 novembre 2023.

ATTENZIONE A seguito di ciò le entrate in data 26 giugno informano della riapertura del canale telematico per l'invio entro il termine della prima dichiarazione utile.

Nel caso di specie, secondo quando affermato dall'istante, la comunicazione dell’importo del credito maturato nell’esercizio 2022 non è stata inviata per "mera dimenticanza" e ricorrono tutti i presupposti che danno luogo al diritto a fruire del credito di imposta.

Inoltre viene specificato che non sono iniziati accessi, ispezioni, verifiche o altre attività amministrative di accertamento.

Si chiede se sia possibile ricorrere all’istituto della remissione in bonis disciplinato dall'art 2 della DL 16/2012.

L'agenzia osserva come l’adempimento di cui all’art. 1 comma 6 del DL 176/2022 ossia la comunicazione di cui si tratta non rappresenta un elemento costitutivo dei crediti.

La sua omissione inibisce l’utilizzo in compensazione, qualora lo stesso non sia già avvenuto entro il 16 marzo 2023, e quindi si tratta di un adempimento di natura formale.

Risulta pertanto applicabile la previsione dell'art 2 comma 1 del DL 16/2012 disciplinante la c.d. “remissione in bonis”, secondo cui la fruizione di benefici di natura fiscale o l’accesso a regimi fiscali opzionali, subordinati all’obbligo di preventiva comunicazione ovvero ad altro adempimento di natura formale non tempestivamente eseguiti, non è preclusa laddove il contribuente:

- abbia i requisiti sostanziali richiesti dalle norme di riferimento;

- effettui la comunicazione ovvero esegua l’adempimento richiesto entro il termine di presentazione della prima dichiarazione utile;

- versi contestualmente l’importo pari alla misura minima della sanzione stabilita dall' art 11 comma 1 del DLgs. 471/97, pari a 250 euro.

Vi è da precisare però che, considerato i crediti in esame nel caso di specie (terzo e quarto trimestre 2022), sono utilizzabili esclusivamente in compensazione entro il 30 settembre 2023 la remissione in bonis, dovendo necessariamente precedere l’utilizzo del credito, non può essere effettuata oltre tale termine e comunque prima dell’utilizzo in compensazione del credito.

Si ricorda inoltre che il ricorso a tale istituto è inibito in presenza di attività di controllo poste in essere prima del suo perfezionamento.

Viene infine precisato che in merito alle modalità con cui procedere all’invio della comunicazione oltre il termine del 16 marzo 2023, la risoluzione segnala che lo stesso potrà avvenire come in precedenza stante la riapertura del canale telematico dedicato, che sarà resa nota nei prossimi giorni con apposito avviso pubblicato sul sito istituzionale dell’Agenzia delle Entrate.