-

Riforma dello sport: riepilogo delle novità

Viene pubblicato in GU n 144 del 22 giugno il Decreto legge n 75 con disposizioni in materia di organizzazione delle pubbliche amministrazioni, di agricoltura, di sport, di lavoro e per l’organizzazione del Giubileo della Chiesa cattolica per l’anno 2025, che entra in vigore oggi 23 giugno.

Il decreto, approvato dal Consiglio dei Ministri il 15 giugno, contiene anche misure sulle plusvalenze per le società sportive professionistiche e in materia di credito d’imposta a sostegno dell’associazionismo sportivo.

In proposito si segnala il Capo III del decreto con gli articoli dal n 33 al n 41 con tutte le misure sullo sport.

Di rilievo la novità sulle plusvalenze delle società sportive dilettantistiche di cui all'art 33 che al comma 1 lett b) che prevede:

"Le plusvalenze realizzate mediante cessione dei diritti all'utilizzo esclusivo della prestazione dell'atleta per le società sportive professionistiche concorrono a formare il reddito in quote costanti ai sensi del primo periodo e alle condizioni indicate nel secondo periodo nei limiti della parte proporzionalmente corrispondente al corrispettivo eventualmente conseguito in denaro; la residua parte della plusvalenza concorre a formare il reddito nell'esercizio in cui è stata realizzata."

Ricordiamo che il comunicato del governo datato 15 giugno specifica che in tema di sport il DL n 75/2023 introduce:

- la previsione che, per le società sportive professionistiche, solo le plusvalenze biennali (e non più annuali) contribuiscono a formare reddito;

- norme sui giudizi sportivi comportanti penalizzazioni di punti, che dovranno iniziare non prima della fine del campionato e concludersi non oltre l’inizio di quello successivo;

- l’eliminazione dell’applicabilità alle società dilettantistiche delle (future) norme di giustizia sportiva relative ai provvedimenti per l’ammissione ai campionati;

- la previsione per le società sportive professionistiche a controlli di natura economico-finanziaria per garantire il regolare svolgimento del campionato;

- un credito d’imposta, per l'anno 2023, alle imprese, ai lavoratori autonomi e agli enti non commerciali che effettuano investimenti in campagne pubblicitarie;

- un’esenzione dall’IVA (anche) per le attività didattiche e formative svolte dagli organismi riconosciuti dal CONI e dagli enti sportivi senza fini di lucro iscritti al Registro Nazionale delle attività sportive;

- la reintroduzione del vincolo sportivo per gli atleti praticanti discipline sportive dilettantistiche.

Sempre in materia di sport il comunicato stampa dell'8 giugno del Dipartimento dello Sport riepilogava come segue le misure contenute nella bozza di decreto correttivo alla riforma dello sport che entrerà in vigore dal 1 luglio. Tra le novità vengono segnalate le seguenti:

- le semplificazioni degli adempimenti in materia di lavoro sportivo, con norme che disciplinano le comunicazioni al centro dell’impiego e la tenuta del libro unico del lavoro, da effettuare anche attraverso il registro nazionale delle attività sportive dilettantistiche le cui implementazioni saranno disciplinate nel pieno rispetto degli obblighi di legge con un decreto interministeriale da emanare entro il 1° luglio; tale registro potrà consentire ad associazioni e società sportive dilettantistiche di inserire, tramite interfaccia web, i dati dei collaboratori sportivi che saranno disponibili per tutti gli enti competenti;

- il registro verrà dotato di ulteriori funzioni: gli uffici dei due ministeri sono al lavoro per assicurare il rispetto dei tempi previsti per i primi adempimenti;

- le norme specifiche per i giudici di gara, per quali il rapporto di lavoro potrà essere attivato tramite convocazione o designazione dell’organismo sportivo;

- le norme specifiche per i dipendenti pubblici, con la previsione di un meccanismo di silenzio assenso per il rilascio dell’autorizzazione necessaria per lo svolgimento dell’attività sportiva retribuita (extra orario di lavoro), mentre, in caso di attività non retribuita, sarà sufficiente una comunicazione al datore di lavoro;

- la maggiore flessibilità nella individuazione del tipo di rapporto da instaurare nel lavoro sportivo dilettantistico, con l’innalzamento a 24 ore settimanali del limite previsto per mantenere la presunzione di lavoro autonomo;

- il sostegno al mondo paralimpico, con l’introduzione di una nuova disciplina che consente agli appartenenti al club paralimpico di partecipare a competizioni e ad allenamenti con un permesso speciale retribuito, senza richiedere quindi ferie e conservando il posto di lavoro con rimborso degli oneri sostenuti dal datore di lavoro;

- l’abbassamento a 14 anni dell’età minima per l’apprendistato per l’istruzione secondaria sia nel professionismo, sia nel dilettantismo; l’intervento in tema di Irap con la previsione, per il mondo del dilettantismo, che non concorrono a determinarne la base imponibile i corrispettivi inferiori fino a 85mila euro;

- la previsione di un Osservatorio nazionale sul lavoro sportivo, da istituire di concerto con il Ministero del Lavoro, con compiti di promozione di iniziative di monitoraggio e senza nuovi o maggiori oneri a carico della finanza pubblica

Concludendo ricordiamo che il Consiglio dei Ministri del 31 maggio aveva approvato un decreto in esame preliminare che introduceva disposizioni integrative e correttive dei decreti legislativi del 28 febbraio 2021, nn. 36, 37, 38, 39 e 40.

Leggi anche: Riforma dello sport: in arrivo emendamenti dei Commercialisti per un riepilogo dell'iter di questa riforma e dell'apporto dei Commercialisti.

-

Commercialisti/Consulenti del lavoro: firmato protocollo d’intesa sulla formazione

Con un comunicato stampa di ieri 21 giugno il CNDCEC informa della firma del Protocollo d'intesa da parte dei Presidenti degli Ordini professionali di Commercialisti e Consulenti del lavoro a tema formazione continua obbligatoria.

La firma è avvenuta durante l'incontro con i rappresentanti di Governo per un confronto sulla riforma fiscale, vediamo i dettagli.

L’incontro, tenutosi presso il Palazzo dei Gruppi Parlamentari, organizzato dai Consigli Nazionali dei due Ordini professionali, alla presenza del Ministro del Lavoro e delle Politiche Sociali, Marina Calderone, e del Viceministro dell’Economia e delle Finanze, Maurizio Leo, è stata anche l’occasione per rimarcare l’unità tra le due Categorie, capaci di fare rete per proporre al legislatore soluzioni che possano rendere più competitivo il Paese.

In particolare, i consulenti del lavoro hanno espresso un giudizio globalmente positivo sul D.L. n. 48/2023 (cd. “Decreto Lavoro”), definito un provvedimento che mira alla semplificazione e dotato di visione strategica, come dimostrano le misure di inclusione sociale introdotte a tutela delle fasce deboli e incentrate su percorsi di accompagnamento al lavoro e alla formazione.

I Commercialisti hanno confermato il giudizio ampiamente positivo sulla Delega fiscale, vista come una decisiva opportunità di cambiamento che punta a rilanciare l’attrattività del Paese grazie ad una semplificazione e una diversa declinazione del rapporto fisco-contribuenti.

Viene sottolineato come nella riforma fiscale si privilegi il confronto ex ante al controllo ex post, attribuendo anche un ruolo centrale alle professioni ordinistiche.

In merito invece al Protocollo Commercialisti/Consulenti del lavoro viene specificato che con la firma le Parti s’impegnano a organizzare in cooperazione attività formative destinate agli iscritti e a dar vita a un Osservatorio per lo studio e l’analisi di aspetti legati alla normativa fiscale e giuslavoristica, con reciproco riconoscimento dei crediti.

Soddisfazione è stata espressa da Rosario De Luca Presidente del Consiglio dell'Ordine dei Consulenti del Lavoro che ha affermato: “In qualità anche di Presidente del Comitato Unitario delle Professioni, non posso che essere felice di questa iniziativa. Gli Ordini professionali devono seguire un percorso unitario e realizzare iniziative condivise – come quella che ha portato alla legge sull’equo compenso e all’evento di oggi – per poter coadiuvare gli organi istituzionali sui temi di loro competenza, trasmettendo il proprio valore sociale”

Il presidente dei commercialisti, Elbano de Nuccio ha sottolineato in aggiunta come: “la reciprocità della formazione prevista nel protocollo punta ad agevolare i percorsi formativi dei nostri colleghi. Serve una formazione di qualità ma anche più sostenibile e conciliabile con gli impegni lavorativi”. sottolineando inoltre che il protocollo è un esempio importante di dialogo e condivisione tra diversi Ordini professionali, che rafforza l’incisività della nostra azione comune.

Scarica qui il Protocollo Commercialisti/Consulenti del lavoro per ulteriori approfondimenti.

-

Credito Art bonus: chiarimenti sulle Fondazioni

Con Risposta a interpello n 357 del 20 giugno, le Entrate si occupano nuovamente del credito di imposta art bonus e nel dettaglio di erogazioni liberali destinate allo specifico sostegno degli interventi di manutenzione, protezione e restauro degli immobili costituenti il patrimonio di una fondazione.

Viene precisato che possono usufruire dell’Art bonus coloro che effettuano erogazioni liberali in denaro per i lavori a sostegno dell'attività di manutenzione, protezione e restauro del patrimonio di una Fondazione che rientra nel novero degli istituti o luoghi della cultura destinatari dei contributi agevolabili.

I dettagli dell'interpello:

- la Fondazione Istante è stata istituita nel 2004,

- il suo Statuto è stato approvato con decreto del Ministro dell'Interno, di concerto con il Ministro dell'Economia e delle Finanze e con il Ministro dei Beni e delle Attività Culturali e del Turismo, in data 16 aprile 2018,

- la Fondazione è qualificata quale persona giuridica di diritto pubblico, con piena autonomia statutaria e gestionale del quadro della legislazione vigente e, in particolare, nell'osservanza del decreto legislativo 22 gennaio 2004, recante il Codice dei beni culturali e del paesaggio.

- la Fondazione, per il perseguimento dei propri fini statutari, programma sistematicamente interventi di manutenzione, restauro e valorizzazione del proprio patrimonio, anche di rilevante entità economica e finanziaria e, più in generale, sviluppa la propria attività istituzionale, volta alla valorizzazione degli istituti e luoghi della cultura costituenti il proprio patrimonio, anche con la gestione museale dei propri siti e complessi monumentali e con la conservazione e gestione del rilevante patrimonio bibliotecario archivistico risalente nei secoli.

Ciò premesso, essa chiede chiarimenti in ordine alla possibilità per chi effettua erogazioni liberali per il sostegno delle attività dalla stessa svolte, di fruire del credito d'imposta (cd. ''Art bonus'') di cui all'articolo 1, del decreto legge 31 maggio 2014 n. 83 e, in particolare, se:

- gli interventi di manutenzione, protezione e restauro sui beni costituenti patrimonio della Fondazione rientrano tra quelli che danno diritto all'agevolazione in parola;

- la Fondazione rientra tra gli istituti e i luoghi della cultura di appartenenza pubblica, come definiti dall'articolo 101 del Codice dei beni culturali e del paesaggio di cui al decreto legislativo 22 gennaio 2004, n. 42, con la conseguente possibilità, per i soggetti che effettuano erogazioni liberali in denaro finalizzate a sostenere la Fondazione, di fruire dell'Art bonus.

Le Entrate dopo un riepilogo delle regole dell'art bonus ricordano che, come precisato nella circolare 31 luglio 2014, n. 24/E, il credito d'imposta spetta per le erogazioni liberali effettuate in denaro per i seguenti scopi:

- interventi di manutenzione, protezione e restauro di beni culturali pubblici;

- sostegno degli istituti e dei luoghi della cultura di ''appartenenza pubblica'' (come definiti dall'articolo 101 del Codice dei beni culturali e del paesaggio di cui al decreto legislativo 22 gennaio 2004, n. 42), delle fondazioni lirico-sinfoniche e dei teatri di tradizione, delle istituzioni concertistico-orchestrali, dei teatri nazionali, dei teatri di rilevante interesse culturale, dei festival, delle imprese e dei centri di produzione teatrale e di danza, nonché dei circuiti di distribuzione;

- realizzazione di nuove strutture, restauro e potenziamento di quelle esistenti di enti o istituzioni pubbliche che, senza scopo di lucro, svolgono esclusivamente attività nello spettacolo;

- realizzazione di interventi di restauro, protezione e manutenzione di beni culturali pubblici qualora vi siano soggetti concessionari o affidatari del bene stesso.

Con riferimento alla fattispecie in esame, al fine di giungere ad una definizione condivisa della questione, è stato necessario acquisire il parere dal competente Ministero della cultura che ha affermato che la Fondazione è riconducibile al novero delle persone giuridiche di diritto pubblico non economico.

L'ente, infatti, presenta i seguenti caratteri:

- risulta istituito per disposizione legislativa;

- è sottoposto al controllo della Corte dei Conti;

- è soggetto alla vigilanza di un comitato i cui componenti sono designati dalla Presidenza del Consiglio dei Ministri, dal Ministero della Cultura, dal Ministero dell'Interno e dal Presidente della Regione

- inoltre, la fondazione gestisce un patrimonio culturale di appartenenza pubblica.

In ragione della ricorrenza in concreto delle richiamate caratteristiche e della finalità istituzionale dell'ente (valorizzazione degli istituti e luoghi della cultura costituenti il proprio patrimonio), la Fondazione rientra nel novero degli istituti o luoghi della cultura di cui all'articolo 101 d.lgs. n. 42 del 2004.

In conclusione sono ammesse all'Art bonus le erogazioni liberali destinate a interventi di manutenzione, protezione e restauro del patrimonio pubblico vincolato al perseguimento degli scopi istituzionali della Fondazione

Sulla base del citato parere, si possono ritenere ammissibili all'agevolazione fiscale Art bonus i contributi a sostegno dell'attività di manutenzione, protezione e restauro del patrimonio della Fondazione istante.

Allegati: -

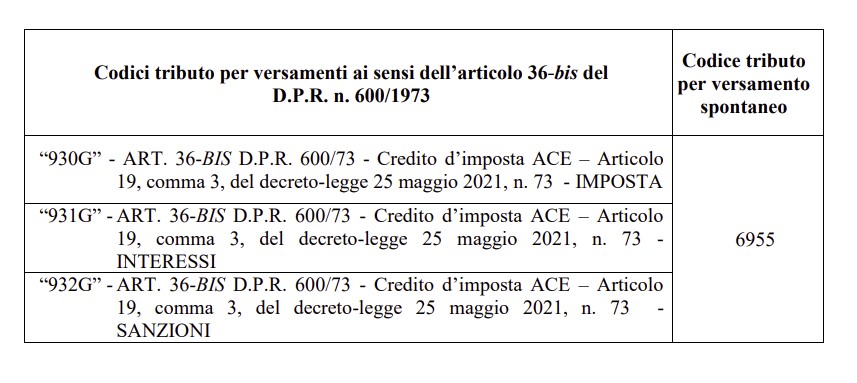

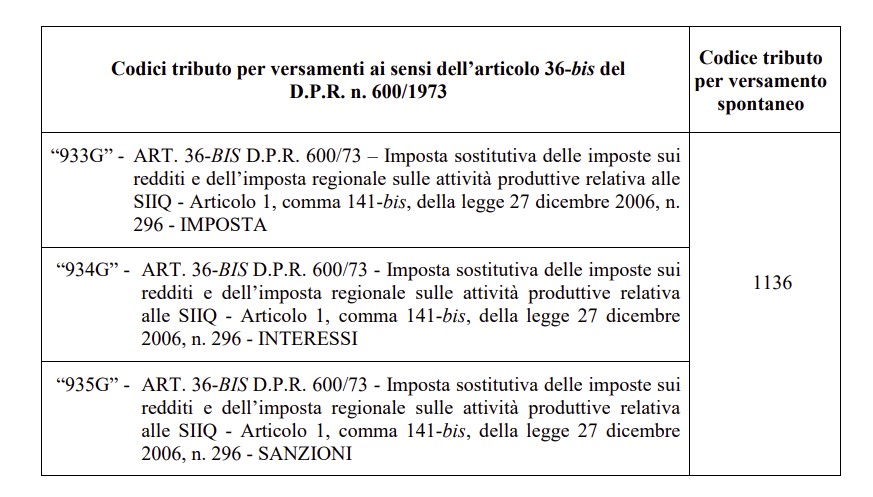

ACE e sostitutiva Siiq: i codici tributo dalle Entrate per versare dopo i controlli

Con Risoluzione n 29 del 20 giugno le Entrate istituiscono i codici tributo per il versamento delle somme dovute a seguito delle comunicazioni inviate ai sensi dell’articolo 36-bis del D.P.R. n. 600/1973.

Si tratta in particolare dei codici tributo per versare una quota e non il totale della somma dovuta in relazione:

- al credito d’imposta Ace e all’imposta sostitutiva sui redditi e Irap relativa alle Siiq,

- emersa in seguito ai controlli automatici effettuati dall’Amministrazione finanziaria (articolo 36-bis Dpr n. 600/1973).

Per agevolare i contribuenti ad individuare l’esatta codifica, nella tabella, in corrispondenza dei codici tributo di nuova istituzione (prima colonna), è riportato il codice tributo già istituito (seconda colonna), utilizzato per il versamento spontaneo

Ti consigliamo Ace ordinaria e Ace innovativa 2022 – Breve riassunto operativo con le regole di funzionamento dell'ACE ordinaria e innovativa.

Ti consigliamo Ace ordinaria e Ace innovativa 2022 – Breve riassunto operativo con le regole di funzionamento dell'ACE ordinaria e innovativa.Per le regole operative dei codici tributo si rimanda alla lettura della risoluzione 29/2023 in oggetto

Allegati: -

Ravvedimento speciale e imposta intrattenimenti: chiarimenti delle Entrate

Con Risoluzione n 28 del 19 giugno le Entrate forniscono chiarimenti sull'applicabilità del c.d. ''ravvedimento speciale'' in ipotesi particolari quali le violazioni in tema di imposta sugli intrattenimenti – Articolo 1, commi da 174 a 178, della legge 29 dicembre 2022, n. 197.

Sinteticamente la risoluzione esclude l'istituto del ravvedimento speciale al caso di specie di una società che esercita attività di gestione di piste per minimoto, pitbike. kart e altri, in quanto esso è applicabile solo a quei tributi per i quali è prevista la presentazione di una dichiarazione, restandone esclusi quelli come l’Isi o l’imposta di Registro, non soggetti all’adempimento dichiarativo, per i quali è comunque possibile avvalersi del ravvedimento operoso ordinario (articolo 13 del Dlgs n. 472/1997).

Vediamo i dettagli.

Nel marzo 2020 l'istante è stata sottoposta a controllo documentale parziale in materia di I.S.I. imposta sugli intrattenimenti, per anni dal 2015 al 2019.

Tale controllo si è concluso con l'emissione di un processo verbale in cui si rileva:

- il mancato versamento della I.S.I. sui corrispettivi per il noleggio

- nonché l'erronea applicazione dell'IVA ad aliquota 10% anziché ad aliquota 22%, sui corrispettivi incassati per l'attività di noleggio.

L'istante chiede se sia possibile accedere all'istituto del c.d. ravvedimento speciale di cui all'articolo 1, commi da 174 a 178, della legge 29 dicembre 2022, n. 197.

Le Entrate riassumono che in merito al ravvedimento speciale:

- sono escluse dall'istituto le violazioni definibili con la definizione agevolata delle somme dovute a seguito del controllo automatizzato delle dichiarazioni (articolo 1, commi da 153 a 159, della legge n. 197 del 2022) e con la regolarizzazione delle irregolarità formali (commi da 166 a 173 del medesimo articolo);

- sono definibili con il ravvedimento speciale tutte le sanzioni regolarizzabili ai sensi dell'articolo 13 del decreto legislativo 18 dicembre 1997, n. 472, riguardanti le violazioni commesse nel periodo d'imposta in corso al 31 dicembre 2021 e nei periodi d'imposta precedenti;

- restano esclusi dalla sanatoria i tributi per i quali manca una dichiarazione validamente presentata, perché omessa o non prevista dalle norme di riferimento.

Restano quindi esclusi tributi/imposte, quali quella di registro o sugli intrattenimenti (''ISI''), privi di una simile dichiarazione, rispetto ai quali resta, comunque, la possibilità di avvalersi del ravvedimento ordinario in base all'articolo 13 del d.lgs. n. 472 del 1997.

Allegati: -

Modelli standard statuti Reti terzo settore: il ministero pubblica i primi 3

Il Ministero del lavoro pubblica i decreti direttoriali di approvazione, ai sensi dell'art. 47 comma 5 del CTS, dei modelli standard di statuto predisposti dalle Reti associative, in particolare di associazioni di promozione sociale di seguito elencate, a uso degli enti a esse aderenti:

- Unpli – Unione Nazionale Pro Loco d'Italia APS

- Decreto direttoriale 108 del 15.06.2023 di approvazione

- Modello standard di statuto per associazioni di promozione sociale (word e pdf) proposto dalla rete associativa Unpli – Unione Nazionale Pro Loco d'Italia APS.

- CSI – Centro Sportivo Italiano

- Decreto direttoriale 106 del 12.06.2023 di approvazione

- Modello standard di statuto per associazioni di promozione sociale (word e pdf) proposto dalla rete associativa CSI – Centro Sportivo Italiano.

- AICS – Associazione Italiana Cultura e Sport

- Decreto direttoriale 104 del 07.06.2023 di approvazione

- Modello standard di statuto per associazioni di promozione sociale (word e pdf) proposto dalla rete associativa AICS – Associazione Italiana Cultura e Sport.

Scarica qui tutti i Modelli standard di Statuto

Ricordiamo che con avviso pubblico n 34/5549 del 2 maggio della Direzione Generale del Terzo Settore e della responsabilità sociale delle imprese, indirizzato alle reti associative iscritte nella sezione e) del RUNTS, si forniscono le indicazioni per la presentazione dei modelli standard di statuto da esse predisposti, ai fini della approvazione ministeriale.

Viene specificato come, l'utilizzo di statuti conformi ai modelli standard approvati, da parte degli enti aderenti alle reti, consente a questi ultimi di beneficiare di termini procedimentali ridotti per l'iscrizione al RUNTS, in quanto l'ufficio del RUNTS competente per territorio deve soltanto verificare la regolarità formale della documentazione presentata, e poi procede entro 30 giorni a iscrivere l'ente nel RUNTS. Sinteticamente l'avviso specifica che, le istanze di approvazione dei modelli standard:

- compilate utilizzando l'apposita modulistica scaricabile qui (Istanza di approvazione),

- devono essere sottoscritte digitalmente dal rappresentante legale della rete associativa,

- e corredate del modello standard di statuto che si intende sottoporre all'approvazione ministeriale (in formato word e pdf).

- vanno trasmesse – esclusivamente tramite PEC – al seguente indirizzo: [email protected]

L'avviso in oggetto specifica che l’articolo 47 del decreto legislativo n. 117 del 2017, ai commi 3 e 4, stabilisce in via ordinaria in 60 giorni il termine per la conclusione del procedimento di iscrizione nel Registro unico nazionale del Terzo settore (RUNTS).

Tale termine, ai sensi del comma 5 del medesimo articolo, può essere ridotto a 30 giorni, qualora lo statuto dell’ente venga redatto in conformità ad un modello standard tipizzato, predisposto dalla rete associativa cui lo stesso aderisce ed approvato con decreto del Direttore Generale competente del Ministero del lavoro e delle politiche sociali; in tale ipotesi l'ufficio del RUNTS procedente è tenuto soltanto a verificare la regolarità formale della documentazione presentata.

Alla luce della richiamata disposizione, l'avviso in oggetto destinato alle reti associative, fornisce le indicazioni per la presentazione dei modelli standard di statuto da esse predisposti, ai fini della suddetta approvazione ministeriale e conseguente riduzione dei termini di iscrizione al RUNTS.

Gli enti interessati possono pertanto sottoporre all’approvazione del Ministero del lavoro e delle politiche sociali i modelli standard di statuto, di cui all’articolo 47, comma 5 del Codice del Terzo settore.

Si specifica infine che i modelli standard di statuto, approvati con decreto direttoriale, saranno pubblicati all’interno della sezione “Terzo settore e responsabilità sociale delle imprese” del sito internet del Ministero del lavoro e delle politiche sociali, per le finalità di cui al citato articolo 47, comma 5 del Codice.

- Unpli – Unione Nazionale Pro Loco d'Italia APS

-

Liti pendenti con l’Agenzia: scomputabili le somme versate dal terzo pignorato

Con Risposta a interpello n 349 del 19 giugno le Entrate chiariscono dubbi per un caso di definizione agevolata dei giudizi tributari con versamenti eseguiti dal terzo pignorato.

Nel dettaglio si ritiene, che il testo del comma 196 non legittimi in alcun modo che lo scomputo delle somme versate debba intendersi limitato agli importi pagati dal debitore, con esclusione dei terzi.

Ne deriva, nell'ipotesi di accesso alla definizione agevolata dei giudizi tributari e versamento delle somme nei tempi e modalità prescritte dalle norme che ne regolamentano l'istituto, l'impossibilità di ottenere la restituzione degli importi corrisposti dal terzo pignorato.

L'istante riferisce di aver impugnato un avviso di accertamento con cui la Direzione provinciale di […] ha rettificato, con riferimento all'anno di imposta 2006, le dichiarazioni ai fini IRES, IRAP ed IVA.

La decisione di primo grado, favorevole alla società, è stata riformata dal giudice di seconde cure, che ha quindi accolto l'appello proposto dall'Ufficio.

Attualmente il giudizio risulta pendente dinanzi alla Corte di cassazione a seguito del ricorso proposto dalla società il […] luglio 2020.

L'istante fa presente che, nelle more, con cartella di pagamento emessa all'esito del giudizio di secondo grado, l'Agenzia delle entrate riscossione ha richiesto il pagamento delle somme dovute in esecuzione della sentenza della Commissione tributaria regionale. Successivamente, sempre l'Agente della riscossione ha notificato un atto di pignoramento presso terzi, ai sensi dell'articolo 72bis del decreto del Presidente della Repubblica 29 settembre 1973, n. 602, in ragione del rapporto di conto corrente bancario intrattenuto dall'istante presso tale banca, ottenendo dal terzo pignorato il versamento integrale delle somme iscritte a ruolo.

Il pagamento, dunque, è avvenuto a dire dell'istante contro la sua volontà, pur avendo dato disposizioni alla banca di non effettuare il versamento.

Ciò premesso, l'istante manifesta l'intenzione di definire la lite pendente ai sensi dell'articolo 1, commi da 186 a 204, della legge 29 dicembre 2022, n. 197 e chiede chiarimenti, con rifermento al caso prospettato, circa le sue modalità applicative.

Le entrate hanno chiarito che il comma 196 stabilisce che «Dagli importi dovuti ai fini della definizione agevolata si scomputano quelli già versati a qualsiasi titolo in pendenza di giudizio. La definizione non dà comunque luogo alla restituzione delle somme già versate ancorché eccedenti rispetto a quanto dovuto per la definizione stessa».

Con riferimento alle ''somme scomputabili'' dagli importi dovuti ai fini della definizione in parola, restano valide le indicazioni fornite con la circolare 1° aprile 2019, n. 6/E, a commento della definizione agevolata di cui all'articolo 6 del decreto legge 23 ottobre 2018, n. 119 convertito in legge, con modificazioni, dall'articolo 1, comma 1, legge 17 dicembre 2018, n. 136 che, al comma 9, reca una disposizione del medesimo tenore.

Al paragrafo 5.2 di tale documento di prassi si precisa che, «Possono essere scomputati tutti gli importi di spettanza dell'Agenzia delle entrate pagati, in particolare, a titolo provvisorio per tributi, sanzioni amministrative, interessi, sempre che siano ancora in contestazione nella lite che si intende definire».

Pertanto, lo scomputo, ammesso espressamente dal comma 196 con riferimento alle somme versate ''a qualsiasi titolo'', si intende comprensivo di tutti gli importi pagati di spettanza dell'ente creditizio ed ancora in contestazione ancorché, dunque, il pagamento non sia stato eseguito direttamente dal debitore o per suo conto e, conseguentemente, anche delle somme versate dal terzo pignorato, come nel caso di specie, in ottemperanza alla richiesta dell'Agente della riscossione.

Il pagamento eseguito dal terzo pignorato, quindi, non preclude, in linea teorica, la possibilità di definire la controversia essendo, come detto, le somme in oggetto scomputabili dal dovuto ma ne esclude il rimborso, ancorché si tratti di importi eccedenti rispetto a quanto dovuto per la definizione stessa.

A ciò si aggiunge che a nulla rileva l'asserita circostanza che il pagamento sia stato eseguito dal terzo contro la volontà dello stesso istante, non assumendo alcuna rilevanza giuridica la mera ''opposizione verbale'', dal momento che l'ordinamento predispone degli strumenti giuridici ad hoc volti ad evitare il prosieguo dell'attività di riscossione coattiva.

Ai sensi dell'articolo 62bis, comma 1, del decreto legislativo 31 dicembre 1992, n. 546, «La parte che ha proposto ricorso per cassazione può chiedere alla commissione che ha pronunciato la sentenza impugnata disospenderne in tutto o in parte l'esecutività allo scopo di evitare un danno grave e irreparabile. Il contribuente può comunque chiedere la sospensione dell'esecuzione dell'atto se da questa può derivargli un danno grave e irreparabile»

Allegati: