-

Commercialista dipendente PA: regole per iscriversi alla Sezione Speciale Albo

Con il Pronto Ordini n 44 il CNDCEC si occupa di fornire chiarimenti sulle regole per l'iscrizione nella sezione speciale.

Si replica ad un quesito di un dottore commercialista, dipendente a tempo indeterminato e pieno di un ente pubblico che domanda quanto segue.

Considerato che l’attività lavorativa esercitata è incompatibile con l’esercizio della professione e permetterebbe solo l’iscrizione nell’Elenco Speciale, l'Ordine competente per territorio chiedeva se si possa procedere alla iscrizione del professionista in base ai criteri del domicilio professionale, da ravvisarsi nel territorio in cui ricade la sede lavorativa del richiedente, anziché in base alla residenza.

Si ricorda innanzitutto che in base all’art. 34, comma 8 D.Lgs. n. 138/2005 l’iscrizione nell’Elenco Speciale di coloro che non possono esercitare la professione è subordinata ad una specifica richiesta da parte dell’interessato.

Con la conseguenza che qualora il dottore commercialista che versi in una situazione di incompatibilità con l’esercizio della professione non abbia richiesto di iscriversi nell’Elenco Speciale ma alla Sezione A dell’Albo, la richiesta di iscrizione dovrà essere rigettata indicando il motivo di incompatibilità come previsto dall’art. 36, comma 2 D.Lgs. n. 139/2005.

Nel provvedimento di rigetto si potrà, altresì, comunicare allo stesso della possibilità di potersi iscrivere nell’Elenco Speciale presentando apposita domanda.

In linea generale, ai fini dell’iscrizione o del mantenimento dell’iscrizione nell’Albo può procedersi sia in base al requisito della residenza sia in base al domicilio professionale, intendendosi per quest’ultimo, come più volte chiarito dal Consiglio Nazionale, il luogo in cui il professionista esercita in maniera “prevalente” ed effettiva la propria attività professionale.

La caratteristica di “prevalenza” che il luogo di esercizio dell’attività professionale deve possedere per poter essere considerato, in maniera inequivocabile, quale “domicilio professionale”, conduce a identificare il domicilio professionale come luogo fisico in cui l’attività professionale viene effettivamente svolta in maniera principale.

Considerato che il domicilio professionale è strettamente connesso con l’esercizio effettivo dell’attività professionale del dottore commercialista, nel caso di oggetto del presente quesito non può configurarsi alcun domicilio professionale in quanto il richiedente non può esercitare alcuna attività professionale propria del dottore commercialista per motivi di incompatibilità derivanti dall’essere dipendente a tempo pieno e indeterminato di un ente pubblico.

Di conseguenza, l’unico criterio in base al quale potrà iscriversi nell’Elenco Speciale è quello della residenza, non potendo essere confuso il domicilio professionale con la sede lavorativa del soggetto esercente un’attività incompatibile con la professione.

Tale affermazione può subire delle deroghe nel caso di ipotesi di incompatibilità che non fossero assolute e che permettessero comunque lo svolgimento di alcune attività professionali (come ad es. i docenti universitari a tempo pieno che autorizzati possono svolgere alcune attività tipiche della professione).

In tali casi, infatti, potendo questi svolgere attività professionali e detenere così un domicilio professionale, l’iscrizione nell’elenco speciale può essere richiesta anche in base al domicilio professionale.

-

Start up: domande per il Premio 2031 entro il 25.06

Invitalia con un comunicato stampa del 12 maggio informa della possibilità di partecipare al Premio “2031" rivolta a start up innovative.

In particolare, fino al 25 giugno è aperta la call dedicata a imprese e startup innovative per la partecipazione al bando con in palio premi fino a 50.000 euro in orinetamento e accompagnamento al fare impresa. Vediamo i dettagli.

Premio 2031: che cos'è

Premio 2031 è una competizione gratuita aperta a:

- persone fisiche,

- team di progetto,

- startup e imprese già costituite,

che abbiano una nuova idea imprenditoriale, in grado di generare una ricaduta economica e un impatto sociale positivo principalmente sul territorio italiano, con sede e base di sviluppo in Italia, ma capacità di crescita internazionale.

Suddiviso in due bandi, permette attraverso un’unica domanda di concorrere contemporaneamente a più percorsi.

I partner del Premio hanno la possibilità di selezionare le startup finaliste del loro premio singolo.

Le idee proposte devono essere originali, innovative e attuabili, finanziariamente sostenibili e in grado di generare ritorni economici.

Con oltre 100 partner partecipanti all'inziativa sono 55 i premi e milioni di euro di montepremi così suddivisi:

- 15 Premi Speciali messi in palio da corporate con 41 dai migliori Centri di Innovazione italiani,

- il 2031 Startup Award.

Il Premio 2031 consiste in:

- assegnazione di un mentor specializzato da selezionare tra i partner del network Sistema Invitalia Startup, in base al settore o alla tecnologia della startup. Obiettivo: definire e implementare una strategia di go to market vincente.

- guida e orientamento all’individuazione dell’incentivo, gestito da Invitalia, più idoneo al progetto d’investimento della startup

- un percorso personalizzato di accompagnamento per presentare domanda di finanziamento; il servizio di accompagnamento fornisce un supporto metodologico per la compilazione del piano d’impresa, aiuta il team a ragionare sulle singole scelte progettuali, con un’attenzione particolare alla sostenibilità economico-finanziaria dell’iniziativa, e le eventuali carenze o incoerenze da rivedere. Il servizio si svilupperà attraverso 3 incontri 1to1 con esperti dell’Agenzia.

- Occasioni di business matching

Premio 2031: presenta la domanda entro il 25 giugno

Al fine di partecipare si indica il calendario dei termini e di svolgimento del premio:

- Apertura del bando: 11 maggio 2023,

- Termine per l’invio delle proposte: 25 giugno 2023 (entro la mezzanotte),

- Premiazione network Centri di Innovazione Italian Tech Week – 27-28-29 settembre 2023,

- Finale Premio 2031: Dicembre 2023,

- Comunicazione ai non selezionati: Novembre 2023.

Visita la sezione specifica del sito di Invitalia, soggetto gestore del Premio 2031 per tutti i dettagli per aderire.

-

Linee guida per l’Autorità portuale per rilascio concessioni di aree e banchine

Con Decreto n 110 del 21 aprile, annunciato con avviso pubblicato in GU n 110 del 12 maggio, il Ministero delle infrastrutture e dei trasporti approva le linee guida sulle modalità di applicazione del regolamento recante disciplina per il rilascio di concessioni di aree e banchine approvato con decreto del Ministro delle infrastrutture e dei trasporti di concerto con il Ministero dell'economia e delle finanze del 28 dicembre 2022, n. 202 di cui all'Aleggato A

In particolare, le Linee guida hanno lo scopo di fornire alle Autorità di Sistema Portuale ("AdSP") gli orientamenti e i criteri di maggiore dettaglio relativi alle modalità di applicazione del Regolamento disciplinante il rilascio di concessioni di aree e banchine.

Esse si propongono di esplicitare alcuni aspetti, tra cui si menzionano, a titolo esemplificativo e non esaustivo, i seguenti:

- indicazioni sulle modalità e criteri di determinazione della durata della concessione e definizione delle"concessioni di maggiore durata";

- specificazione dei criteri di ragionevolezza;

- identificazione del criterio per collegare il canone concessorio alla produttività;

- specificare gli indicatori di cui alla parte variabile del canone.

Il Regolamento n. 202 del 28 dicembre 2022 disciplina la modalità di rilascio delle concessioni portuali di cui all'art. 18 della Legge n. 84/1994, nel rispetto dei principi di economicità, efficacia, imparzialità, parità di trattamento, trasparenza, proporzionalità, pubblicità, tutela dell'ambiente ed efficienza energetica richiamati dagli artt. l e 3 del codice dei Contratti pubblici di cui al d. lgs. n. 36 del 2023.

Ai sensi dell'articolo 18 della Legge 28 gennaio 1994, n. 84, l'oggetto di tali concessioni sono le aree demaniali e le banchine comprese in ambito portuale.

Tali aree vengono assegnate agli operatori economici privati al fine di permettere loro di:

- svolgere le "operazioni portuali" in aree esclusive oggetto della concessione e;

- realizzare e gestire le opere attinenti alle attività marittime e portuali collocate a mare nell'ambito degli specchi acquei esterni alle difese foranee, anch'essi da considerare a tal fine ambito portuale, purché interessati dal traffico portuale e dalla prestazione dei servizi portuali e/o;

- realizzare gli impianti destinati ad operazioni di imbarco e sbarco rispondenti alle funzioni proprie dello scalo marittimo.

In questa prospettiva, l'infrastruttura oggetto di concessione è strumentale all'esercizio delle c.d. "operazioni portuali", oltre che dell'eventuale realizzazione di nuovi investimenti.

Si sottolinea che le "operazioni portuali'' sono individuate dall'art. 16, comma 1, della Legge n. 84 del 1994 come "il carico, lo scarico, il trasbordo, il deposito, il movimento in genere delle merci e di ogni altro materiale, svolti nell'ambito portuale".

Allegati: -

730/2023: guida al 5×1000

Entro il 2 ottobre 2023, poichè il 30 settembre cade di sabato, occorre presentare il Modello 730 per dichiarare i redditi del periodo di imposta 2022.

Nel Modello 730/2023 anche quest'anno è possibile destinare il 5×1000 dell'IRPEF.

A tal fine è necessario compilare il MODELLO 730-1 per la scelta per la destinazione dell’otto, del cinque e del due per mille dell’Irpef.

In particolare, ciascun contribuente può utilizzare una scheda unica per la scelta della destinazione dell’8, del 5 e del 2 per mille dell’Irpef, destinando:

- l’otto per mille del gettito Irpef allo Stato oppure a una Istituzione religiosa;

- il cinque per mille della propria Irpef a determinate finalità;

- il due per mille della propria Irpef in favore di un partito politico.

E' bene sapere che, le scelte della destinazione dell’otto, del cinque e del due per mille dell’Irpef:

- non sono in alcun modo alternative tra loro,

- e possono, pertanto, essere tutte espresse.

Tali scelte non determinano maggiori imposte dovute.

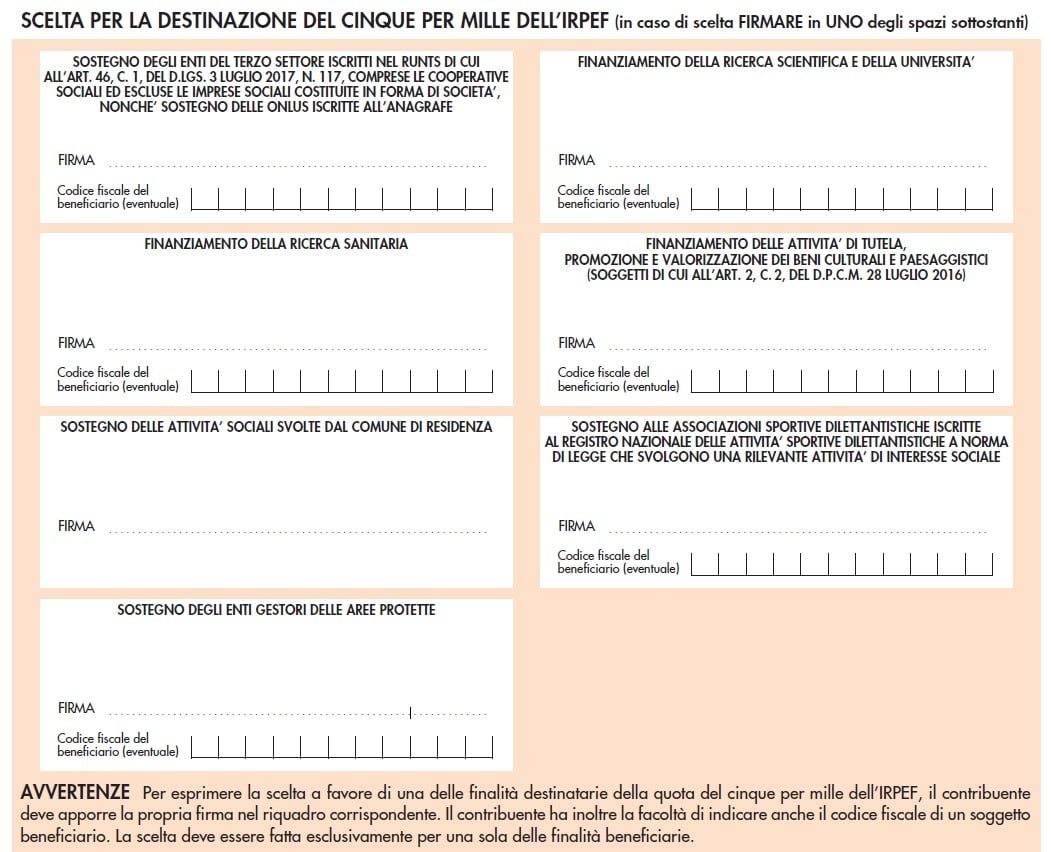

5×1000 dell'IRPEF nel 730/2023: a cosa viene destinato

Il contribuente può destinare una quota pari al cinque per mille della propria imposta sul reddito alle seguenti finalità:

- a) sostegno degli enti del Terzo Settore iscritti nel Registro Unico Nazionale del Terzo Settore di cui all’articolo 46, comma 1, del Decreto legislativo 3 luglio 2017, n.117, comprese le cooperative sociali ed escluse le imprese costituite in forma di società, nonché sostegno delle Organizzazioni non lucrative di utilità sociale (ONLUS), iscritte all’Anagrafe delle ONLUS. L’articolo 9, comma 6, del Decreto-legge 30 dicembre 2021, n. 228, convertito con modificazioni dalla legge 25 febbraio 2022, n. 15, come modificato dall’articolo 9, comma 4, del Decreto-legge n.198 del 29 dicembre 2022, stabilisce, infatti, che fino al 31 dicembre 2023, le ONLUS iscritte all’Anagrafe, continuano ad essere destinatarie della quota del cinque per mille dell’Irpef, con le modalità previste per gli enti del volontariato dal DPCM 23 luglio 2020;

- b) finanziamento della ricerca scientifica e dell’università;

- c) finanziamento della ricerca sanitaria;

- d) finanziamento delle attività di tutela, promozione e valorizzazione dei beni culturali e paesaggistici (soggetti di cui all’art. 2, comma 2, del D.P.C.M. 28 luglio 2016);

- e) sostegno delle attività sociali svolte dal comune di residenza;

- f) sostegno alle Associazioni Sportive Dilettantistiche iscritte al Registro Nazionale delle attività sportive dilettantistiche a norma di legge che svolgono una rilevante attività di interesse sociale;

- g) sostegno degli enti gestori delle aree protette.

5×1000 dell'IRPEF nel 730/2023: come si destina

La scelta di destinare il 5×1000 dell'IRPEF alle suddette finalità va espressa sul “Modello 730-1”:

- compilando i campi dei dati del contribuente e il suo codice fiscale,

- e apponendo la propria firma solo nel riquadro corrispondente alla finalità cui si intende destinare la quota.

Il contribuente ha inoltre la facoltà di indicare anche il codice fiscale del soggetto cui vuole destinare direttamente la quota del cinque per mille dell’Irpef.

Attenzione al fatto che, anche i contribuenti che non devono presentare la dichiarazione possono scegliere di destinare l’otto, il cinque e il due per mille dell’Irpef, utilizzando l’apposita scheda allegata allo schema di Certificazione Unica 2023 o al modello REDDITI Persone fisiche 2023 e seguendo le relative istruzioni.

-

8,5,2 per mille: le regole 2023 per l’invio delle schede con le scelte

Con Provvedimento del 16 giugno le Entrate dettano le regole per i sostituti di imposta per l'invio delle schede per la scelta della destinazione dell'8, 5 e 2 per mille nelle dichiarazione dei redditi.

In particolare, Il provvedimento è emanato in base alle disposizioni recate dall’articolo 4, comma 2, del decreto-legge 10 maggio 2023, n. 51.

Tale norma ha previsto che anche per il periodo d’imposta 2022 i sostituti d’imposta che prestano assistenza fiscale ai propri dipendenti trasmettono all’Agenzia delle entrate i dati contenuti nelle schede relative alle scelte dell’otto, del cinque e del due per mille dell’IRPEF presentate dai propri dipendenti secondo le disposizioni di cui all’articolo 17, comma 1, del decreto 31 maggio 1999, n. 164.

Ricordiamo che è stata prorogata al 2024 la dematerializzazione delle schede recentemente prevista. Per i dettagli leggi anche Dichiarazione 730/2023: novità per 8, 5, 2 x1000 per i sostituti.

Ciò premesso il provvedimento definisce le modalità e i termini di trasmissione dei dati contenuti nelle schede per le scelte della destinazione, modello 730-1, da parte dei sostituti d’imposta che prestano assistenza fiscale nell’anno 2023.

Si ricorda che, l’effettuazione della scelta per la destinazione dell’otto per mille dell’IRPEF è facoltativa.

I sostituti d’imposta trasmettono i dati contenuti nel modello 730-1 2023 all’Agenzia delle entrate per il tramite:

- di un ufficio postale

- o di un soggetto incaricato della trasmissione telematica, di cui all’articolo 3, comma 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322 (intermediario).

I sostituti d’imposta devono consegnare le schede:

- contenute nell’apposita busta di cui all’Allegato 2 al provvedimento del 6 febbraio 2023 di approvazione del modello 730/2023 e delle relative istruzioni, debitamente sigillata e contrassegnata sui lembi di chiusura dai contribuenti,

- ovvero in una normale busta di corrispondenza, debitamente sigillata e contrassegnata sui lembi di chiusura dal contribuente, avente le caratteristiche indicate nel punto 10.5 del provvedimento del 6 febbraio 2023.

In caso di consegna delle buste ad un intermediario, i sostituti d’imposta devono utilizzare la bolla di consegna di cui all’Allegato 1 al provvedimento di approvazione del modello 730/2023, nella quale devono essere riportati i codici fiscali dei soggetti che hanno effettuato la scelta della destinazione dell’otto, del cinque e del due per mille dell’IRPEF.

Gli intermediari devono rilasciare al sostituto d’imposta copia della bolla di consegna di cui al punto 3.2, contenente l’impegno a trasmettere in via telematica i dati contenuti nei modelli 730, nei modelli 730-4 e 730-1. 4.4

In caso di consegna delle buste ad un ufficio postale, i sostituti d’imposta devono compilare la stessa bolla di consegna senza indicare i codici fiscali dei soggetti che hanno effettuato le scelte raggruppando le buste in pacchi chiusi contenenti fino a cento pezzi.

Su ciascun pacco, numerato progressivamente, deve essere apposta la dicitura “Modello 730-1” e devono essere indicati il codice fiscale, il cognome e il nome o la denominazione e il domicilio fiscale del sostituto d’imposta.

Al fine di consentire il rispetto dei termini previsti dall’articolo 12, comma 2-bis, del decreto-legge 28 dicembre 2013, n. 149, Poste Italiane S.p.A. e gli intermediari trasmettono tempestivamente in via telematica all’Agenzia delle entrate i dati contenuti nelle schede ricevute dai contribuenti.

Gli intermediari, inviano i dati:

- entro il 31 luglio 2023 per le schede ricevute fino al 15 luglio 2023,

- ed entro il 15 ottobre 2023 per le schede ricevute fino al termine di presentazione del Modello 730/2023.

-

Compensi Giudici tributari: gli importi in vigore dal 1 gennaio

Viene pubblicato in GU n 109 dell'11 maggio il decreto MEF del 24 marzo con Definizione dei compensi fissi e aggiuntivi spettanti ai giudici tributari delle Corti di giustizia tributaria presenti nel ruolo unico nazionale.

Compenso fisso giudice tributario: gli importi

In particolare, si prevede che il compenso fisso mensile spettante a ciascun componente della Corte di giustizia tributaria di primo e di secondo grado è determinato nella seguente misura:

- a) euro 1.138,50 per il Presidente;

- b) euro 1.018,90 per il Presidente di sezione;

- c) euro 959,10 per il vice Presidente di sezione;

- d) euro 899,30 per il giudice.

Il compenso spettante al Presidente di Corte di giustizia tributaria non è cumulabile con quello spettante al Presidente di sezione.

Gli importi si assumono al lordo delle ritenute di legge.

Compenso aggiuntivo giudice tributario: gli importi

Il compenso aggiuntivo per ogni ricorso definito è stabilito in euro 100,00, oltre la maggiorazione di euro 1,50 da corrispondere, a titolo di rimborso forfetario per le spese sostenute, a ciascun giudice tributario componente di Corte di giustizia tributaria di primo e di secondo grado residente in comune della stessa regione diverso da quello in cui ha sede la medesima Corte di giustizia tributaria.

Tale compenso aggiuntivo di euro 100,00 viene così ripartito:

a) euro 4,50 per il Presidente;

b) euro 3,50 per il Presidente di sezione;

c) euro 2,50 per il vice Presidente di sezione;

d) euro 11,50 per l'estensore;

e) euro 26,00 per ciascuno dei tre componenti del collegio giudicante.

Nei casi di definizione del ricorso con provvedimento presidenziale non impugnato mediante reclamo, il compenso aggiuntivo spetta al solo giudice tributario in qualità di estensore del provvedimento ed è stabilito nella misura di euro 12,50, oltre la maggiorazione di euro 1,50 da corrispondere, a titolo di rimborso forfetario per le spese sostenute, al giudice tributario residente in comune della stessa regione diverso da quello in cui ha sede la Corte di giustizia tributaria.

Gli importi si assumono al lordo delle ritenute di legge.

Compenso aggiuntivo giudice tributario monocratico: gli importi

Il compenso aggiuntivo per ogni ricorso definito ai sensi dell'art. 44-bis del decreto legislativo 31 dicembre 1992, n. 545, è stabilito in euro 100,00 ed è così ripartito:

a) euro 4,50 per il Presidente

b) euro 3,50 per il Presidente di sezione;

c) euro 2,50 per il vice Presidente di sezione;

d) euro 89,50 per il giudice monocratico.

Il compenso aggiuntivo per ogni ricorso definito in composizione monocratica ai sensi dell'art. 4-bis del decreto legislativo 31 dicembre 1992, n. 546, è stabilito in euro 100,00 ed è così ripartito:a) euro 4,50 per il Presidente;

b) euro 3,50 per il Presidente di sezione;

c) euro 92,00 per il giudice monocratico.

Il compenso aggiuntivo per ogni ricorso definito ai sensi dell'art. 70, comma 10-bis, del decreto legislativo 31 dicembre 1992, n. 546, è stabilito in euro 100,00 ed è così ripartito:

a) euro 4,50 per il Presidente;

b) euro 3,50 per il Presidente di sezione;

c) euro 2,50 per il vice Presidente di sezione;

d) euro 89,50 per il giudice monocratico.

Gli importi si assumono al lordo delle ritenute di legge.Compensi giudice tributario: decorrenza

Il presente decreto si applica ai compensi dei giudici tributari presenti nel ruolo unico nazionale di cui all'art. 4, comma 39-bis, della legge 12 novembre 2011, n. 183, di seguito elencati:

a) compensi fissi spettanti a decorrere dal 1° gennaio 2023;

b) compensi aggiuntivi di cui agli articoli 2 e 3, commi 1 e 3, in relazione ai ricorsi definiti a decorrere dal 1° gennaio 2023;

c) compensi aggiuntivi di cui all'art. 3, comma 2, in relazione alle definizioni dei ricorsi fino a 3.000,00 euro notificati a decorrere dal 1° gennaio 2023;

d) compensi aggiuntivi di cui all'art. 3, comma 2, in relazione alle definizioni dei ricorsi fino a 5.000,00 euro notificati a decorrere dal 1° luglio 2023. Leggi qui il dettaglio nel Decreto MEF del 24 marzo 2023

-

Costi di immatricolazione auto: trattamento IVA nel caso di riaddebito in fattura

Con Risposta a interpello n 328 del 15 maggio le Entrate chiariscono che per le fatture emesse dalla Società a carico del cliente per le pratiche automobilistiche se riguardanti il pagamento sia di corrispettivi di operazioni assoggettate ad IVA sia somme non soggette ad IVA (quali le anticipazioni in nome e per conto del cliente in presenza dei requisiti) si applica l'imposta di bollo se le somme non soggette ad IVA sono di importo pari o superiore a euro 77,47.

La società istante svolge in via principale, l'attività di concessionaria di autoveicoli e veicoli commerciali e si avvale di agenzie di pratiche automobilistiche esterne per l'espletamento delle pratiche burocratiche per la messa su strada dei veicoli venduti ai clienti, le quali emettono, periodicamente, fattura riepilogativa delle operazioni svolte per ciascuna pratica auto.

La Società fa presente che, per le pratiche auto presso l'Ufficio Provinciale della Motorizzazione civile e di iscrizione dei veicoli al Pubblico Registro Automobilistico (PRA), i «costi fissi amministrativi, per ciascuna immatricolazione, ammontano, normalmente, a euro 115,98 e comprendono:

- euro 64,00 per imposte di bollo,

- ovvero 4 marche da bollo di euro 16,00 per l'iscrizione al Pubblico Registro Automobilistico (PRA) e per il rilascio della carta di circolazione;

- il contributo alla Tesoreria dello Stato per il rilascio delle targhe, pari a euro 41,78;

- euro 10,20 per diritti al Dipartimento dei Trasporti Terrestri», oltre ''l'imposta provinciale di trascrizione'' (IPT)

- e euro 27 quali diritti per la trascrizione e l'aggiornamento del certificato di proprietà (''emolumenti PRA'').

La Società spiega che la fattura di vendita dei veicoli (usati e di nuova immatricolazione) riporta, oltre al corrispettivo imponibile ai fini IVA, anche le spese per la pratica di immatricolazione ed iscrizione al PRA fatturate dalle Agenzie.

Ciò posto, l'Istante chiede di chiarire se i predetti «costi di immatricolazione […] addebitati in fattura a titolo di rivalsa all'acquirente, rientrino o meno, nel perimetro di esenzione» di cui all'articolo 5 della tabella B allegata al d.P.R. n. 642 del 1972 che esenta «dall'imposta di bollo gli atti relativi alla riscossione e al rimborso dei tributi, dei contributi e delle entrate extra tributarie dello Stato, delle regioni, delle province, dei comuni (…), dei contributi e delle entrate extratributarie di qualsiasi ente autorizzato per legge ad avvalersi dell'opera dei concessionari del servizio nazionale di riscossione».

L'agenzia ha osservato che in base all'articolo 15, primo comma, n. 3) del d.P.R. 26 ottobre 1972, n. 633, non concorrono a formare la base imponibile IVA, tra le altre «le somme dovute a titolo di rimborso delle anticipazioni fatte in nome e per conto della controparte, purché regolarmente documentate».

In relazione alle formalità eseguite dalle agenzie automobilistiche presso gli Uffici della Motorizzazione Civile e presso il PRA, su incarico di clienti e che sostengono, tra le altre, spese nel loro interesse, con risoluzione n. 360393 del 16 gennaio 1978, è stato chiarito che i presupposti per l'applicazione del citato articolo 15, primo comma, n. 3) «ricorrono qualora le spese sopra indicate sostenute in nome e per conto della controparte siano provate mediante documentazione a questa intestata (es. parcella notarile, versamenti di tasse CC.GG. o di circolazione ecc.,) ovvero, siano costituite da diritti corrisposti agli uffici e risultanti da apposita specifica di liquidazione effettuata nel modulo intestato al cliente committente del servizio ed a quest'ultimo rimesso a giustificazione della richiesta di rimborso».

Pertanto, «agli effetti dell'I.V.A., restano escluse dalla base imponibile soltanto le somme che, dalla relativa documentazione, risultino essere state anticipate in nome e per conto della controparte, mentre le altre somme che non rivestono tale carattere o per le quali non è possibile esibire la relativa documentazione concorrono a formare la base imponibile e quindi devono essere regolarmente assoggettate al tributo alla stessa stregua del compenso percepito per la prestazione resa».

Con successiva risoluzione n. 363527 del 3 gennaio 1979, è stato altresì precisato che le somme pagate «dalle agenzie di consulenza automobilistica e successivamente addebitate in fattura nei confronti del committente assumono carattere obiettivo di anticipazione in nome e per conto della controparte,[…], a nulla influendo la circostanza che, a seconda dei casi, l'incarico sia affidato dall'acquirente o dal venditore del veicolo», purché sussista apposita documentazione o dette spese «siano costituite da diritti corrisposti agli uffici risultanti da apposita specifica di liquidazione effettuata nel modello intestato al cliente committente del servizio ed a quest'ultimo rimesso a giustificazione della richiesta di rimborso».

Nel caso rappresentato, l'agenzia ha precisato che per le fatture emesse dalla Società a carico del cliente:

- se riguardanti il pagamento di corrispettivi di operazioni assoggettate ad IVA, ai sensi dell'articolo 6 della Tabella allegata al d.P.R. n. 642 del 1972, non è dovuta l'imposta di bollo;

- se riguardanti il pagamento sia di corrispettivi di operazioni assoggettate ad IVA sia somme non soggette ad IVA (quali le anticipazioni in nome e per conto del cliente in presenza dei requisiti), ai sensi dell'articolo 13 della Tariffa allegata al d.P.R. n. 642 del 1972, si applica l'imposta di bollo se le somme non soggette ad IVA sono di importo pari o superiore a euro 77,47.