-

Redditi PF 2025: dove indicare il canone RAI imprese

Il Modello redditi Persone Fisiche 2025 deve essere presentato entro i termini seguenti:

- dal 30 aprile al 30 giugno 2025 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio postale;

- entro il 31 ottobre 2025 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Vediamo chi compila la casella Canone Rai Imprese.

Canone Rai imprese: istruzione per il Modello Redditi PF 2025

La casella canone RAI imprese presente nel Modello redditi PF 2025 fascicolo 1 deve essere compilata:

- dai contribuenti che esercitano attività di impresa e che detengono uno o più apparecchi atti o adattabili alla ricezione di trasmissioni radio (indicando il codice 1) o radio televisive (indicando il codice 2) in esercizi pubblici, in locali aperti al pubblico o impiegati a scopo di lucro diretto o indiretto. Va indicato il codice 3 qualora il contribuente non detenga alcun apparecchio di cui sopra.

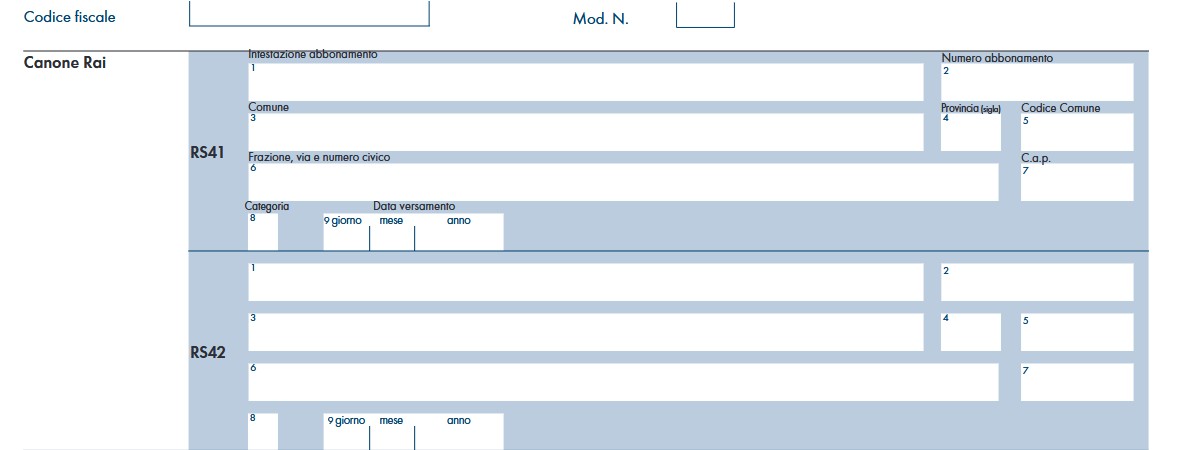

Se vengono indicati i codici 1 o 2, i dati relativi all’abbonamento Rai devono essere riportati nei righi RS41 e/o RS42 del quadro RS

Il prospetto del canone RAI per le imprese, deve essere compilato:

- dalle società o imprese che abbiano detenuto nel periodo d’imposta oggetto della presente dichiarazione o che detengano per la prima volta nel periodo d’imposta successivo a quello oggetto della presente dichiarazione uno o più apparecchi atti o adattabili alla ricezione delle trasmissioni radio televisive in esercizi pubblici, in locali aperti al pubblico o comunque fuori dell’ambito familiare,

- o che li impiegano a scopo di lucro diretto o indiretto per i quali si è versato l’importo fissato annualmente per l’abbonamento speciale alla Rai ai sensi e per gli effetti del R.D.L. 21 febbraio 1938, n.246, e D.L.Lt. 21 dicembre 1944, n. 458 (art. 17 del decreto legge 6 dicembre 2011, n. 201).

Il contribuente deve compilare un rigo per ogni singolo abbonamento alla Rai, qualora detenga più apparecchi atti o adattabili alla ricezione delle trasmissioni radio televisive in sedi diverse.

A tal fine indicare nei righi da RS41 a RS42:

- nella colonna 1, la denominazione dell’intestatario dell’abbonamento; si precisa che il predetto campo va compilato laddove l’intestatario dell’abbonamento risulti diverso dal soggetto dichiarante;

- nella colonna 2, il numero di abbonamento speciale intestato al soggetto dichiarante;

- nelle colonne da 3 a 7, rispettivamente, il Comune (senza alcuna abbreviazione), la sigla della provincia (per Roma: RM), il codice catastale del comune, la frazione, la via, il numero civico, il codice di avviamento postale per cui è stipulato il suddetto abbonamento; si precisa che l’indirizzo deve essere quello indicato nel libretto di iscrizione. Il codice catastale del comune, da indicare nel campo “Codice Comune”, può essere rilevato dall’elenco reso disponibile sul sito dell’Agenzia delle Entrate www.agenziaentrate.gov.it;

- nella colonna 8 (“Categoria”), la categoria di appartenenza ai fini dell’applicazione della tariffa di abbonamento, desunta dalla seguente tabella generale, avendo cura di indicare la corrispondente lettera:

- “A” – CATEGORIA A (alberghi con 5 stelle e 5 stelle lusso con un numero di camere pari a o superiore a cento);

- “B” – CATEGORIA B (alberghi con 5 stelle e 5 stelle lusso con un numero di camere inferiore a cento e superiore a venticinque; residence turistico-alberghieri con 4 stelle; villaggi turistici e campeggi con 4 stelle; esercizi pubblici di lusso e navi di lusso);

- “C” – CATEGORIA C (alberghi con 5 stelle e 5 stelle lusso con un numero di camere pari o inferiore a venticinque; alberghi con 4 e 3 stelle e pensioni con 3 stelle con un numero di televisori superiore a dieci; residence turistico-alberghieri con 3 stelle; villaggi turistici e campeggi con 3 stelle; esercizi pubblici di prima e seconda categoria; sportelli bancari);

- “D” – CATEGORIA D (alberghi con 4 e 3 stelle e pensioni con 3 stelle con un numero di televisori pari o inferiore a dieci; alberghi, pensioni e locande con 2 e 1 stella; residenze turistiche alberghiere e villaggi turistici con 2 stelle; campeggi con 2 e 1 stella; affittacamere; esercizi pubblici di terza e quarta categoria; altre navi; aerei in servizio pubblico; ospedali; cliniche e case di cura; uffici);

- “E” – CATEGORIA E (strutture ricettive – alberghi, motels, villaggi-albergo, residenze turistico-alberghiere, ecc. DPCM 13/09/2002 – di cui alle lettere A), B), C) e D) con un numero di televisori non superiore ad uno; circoli; associazioni; sedi di partiti politici; istituti religiosi; studi professionali; botteghe; negozi e assimilati; mense aziendali; scuole, istituti scolastici non esenti dal canone ai sensi della legge 2 dicembre 1951, n 1571, come modificata dalla legge del 28 dicembre 1989, n. 421;

- nella colonna 9, la data del primo versamento per un nuovo abbonamento speciale, qualora sia stato effettuato nell’anno successivo a quello oggetto della presente dichiarazione.

-

Aiuti Filiera del Legno: domande dal 15 maggio

Con Decreto interministeriale del 20 febbraio si pubblicano le regole per gli aiuti alla Filiara del Legno.

In particolare, il decreto, in attuazione delle disposizioni recate dall’articolo 8, comma 2, della legge n. 206/2023, disciplina le modalità di accesso alle risorse stanziate dal medesimo articolo 8 per promuovere lo sviluppo delle certificazioni di gestione forestale sostenibile e gli investimenti per la vivaistica forestale, nonché la creazione e il rafforzamento di imprese boschive e di imprese della filiera della prima lavorazione del legno, attraverso l’incremento del livello tecnologico e digitale delle imprese e la creazione di sistemi di produzione automatizzati lungo la catena produttiva, dai sistemi di classificazione qualitativa ai sistemi di incollaggio.

Con Decreto del 4 aprile sono state fisssate le regole per le domande, vediamo i dettagli.

Aiuti Filiera del Legno: sintesi delle regole per le domande

Il MIMIT avvisa della pubblicazione delle regole, con decreto, per promuovere lo sviluppo delle certificazioni di gestione forestale sostenibile, sostenere la vivaistica forestale e favorire la creazione e il rafforzamento delle imprese boschive, nonché della filiera della prima lavorazione del legno.

Il ministro delle Imprese e del Made in Italy, Sen. Adolfo Urso, ha firmato – d’intesa con i ministri dell’Economia e delle Finanze, dell’Agricoltura, della Sovranità Alimentare e delle Foreste, nonché dell’Ambiente e della Sicurezza Energetica – il decreto interministeriale che, in attuazione della Legge “Made in Italy” (206/2023), mette in campo 25 milioni di euro per la misura.

Le risorse saranno così suddivise:

- 5 milioni di euro in contributi a fondo perduto alle Regioni per il sostegno e lo sviluppo della vivaistica forestale;

- 20 milioni di euro per la creazione e il rafforzamento delle imprese boschive e della filiera della prima lavorazione del legno, di cui 10 milioni a fondo perduto e 10 milioni con finanziamenti agevolati.

Il 60% delle risorse è riservato alle micro, piccole e medie imprese.

Le spese ammissibili dovranno essere comprese tra i 50.000 e i 600.000 euro.

Attenzinoe al fatto che le modalità e i termini per la presentazione delle domande saranno definiti in un successivo provvedimento direttoriale e Invitalia svolgerà l’istruttoria per l’ammissione alle agevolazioni.

Le Regioni interessate alla vivaistica forestale potranno presentare la domanda al Ministero entro 30 giorni dalla pubblicazione del decreto.

Per quanto riguarda il rafforzamento delle imprese boschive e della filiera della prima lavorazione del legno, potranno beneficiare delle agevolazioni:

- le imprese che offrono servizi di supporto alla silvicoltura (codici ATECO 02.20 e 02.40.00)

- le imprese operanti nella filiera della prima lavorazione del legno (codici ATECO 16.11, 16.12 e 16.21), a condizione che la produzione non sia destinata all’utilizzo energetico.

Le agevolazioni saranno concesse a fronte della realizzazione di programmi funzionali all’evoluzione tecnologica e digitale dei processi produttivi e alla creazione di sistemi di produzione automatizzati lungo la catena produttiva, costituiti da investimenti in immobilizzazioni materiali e immateriali relativi a:

- mezzi mobili e attrezzature per utilizzazioni forestali (esclusi acquisti di attrezzature minute, di consumo e motoseghe); mezzi mobili, macchinari, impianti e attrezzature per la lavorazione del legno;

- software e hardware strettamente funzionali alla digitalizzazione e all’evoluzione tecnologica del processo produttivo.

Aiuti imprese del legno: domande 15 maggio

Le domande di agevolazione di cui all’articolo 11, comma 2 del decreto 20 febbraio 2025, redatte in lingua italiana, devono essere compilate esclusivamente per via elettronica, utilizzando la procedura informatica messa a disposizione sul sito istituzionale del Soggetto gestore Invitalia.it pena l’invalidità e l’irricevibilità, a partire dalle ore 12.00 del giorno 15 maggio 2025 e fino alle ore 12.00 del giorno 10 luglio 2025.

L’accesso alla piattaforma informatica avverrà tramite SPID, Carta nazionale dei servizi o Carta di identità elettronica. Il rappresentante legale dell’impresa richiedente potrà delegare alla compilazione della domanda una persona fisica

individuata a mezzo di delega conferita con le formalità di cui agli articoli 21, comma 1, e 38, commi 2 e 3, del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445.È richiesto il possesso di una casella di posta elettronica certificata (PEC) attiva e iscritta nel Registro delle imprese.

All’atto della presentazione della domanda di accesso alle agevolazioni, ai soggetti proponenti sarà rilasciato dalla piattaforma il codice unico di progetto (CUP) di cui all’articolo 11 della legge 16 gennaio 2003, n. 3, che dovrà essere riportato su ciascun giustificativo di spesa connesso al programma di investimento agevolato, ai sensi dell’articolo 5, commi 6 e 7, del decreto-legge 24 febbraio 2023, n. 13, convertito, con modificazioni dalla legge 21 aprile 2023, n. 41

Allegati: -

ISA 2025: novità per STP società tra professionisti

L'agenzia delle Entrate ha reso disponibile il software "Il tuo ISA 2025" che consente il calcolo e la trasmissione telematica, in allegato a redditi, dell'indice sintetico di affidabilità fiscale per tutti gli ISA e della proposta di CPB.

Esso consente inoltre la trasmissione telematica in via autonoma utilizzando il frontespizio dei modelli redditi.

Il software consente anche di revocare entro gli stessi termini per aderire una eventuale di revocare una eventuale precedente adesione al CPB per il biennio 2025/2026.

Ricordiamo che il Modello ISA 2025 ed è utilizzato per la dichiarazione dei dati rilevanti ai fini della applicazione e dell’aggiornamento degli indici sintetici di affidabilità fiscale (di seguito ISA).

Gli ISA sono disciplinati dall’articolo 9-bis del Decreto legge 24 aprile 2017, n. 50, così come convertito dalla Legge 21 giugno 2017, n. 96.

Vediamo la novità di quest'anno per le STP di commercialisti, avvocati e ingegneri.

Potrebbe interessarti anche: CPB: nuova causa di esclusione per i professionisti che aderiscono a STP.

ISA 2025: novità per STP e società tra professionisti

In attesa di conoscere il contenuto definitivo dell'art 8 del Dlgs Correttivo che contiene anche una nuova causa di esclusione per i lavoratori autonomi delle STP e delle società tra professionisti, vediamo la novità per gli ISA 2025 che riguarda le STP.

Come precisato dalle istruzioni al Modello ISA 2025, da quest’anno, periodo d’imposta 2024, per i soggetti che esercitano in forma d’impresa una delle attività di cui agli Isa:

- DK02U (Attività degli studi di ingegneria),

- DK04U (Attività degli studi legali),

- DK05U (Servizi forniti da dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro),

- DK18U (Attività degli studi di architettura),

- DK22U (Servizi veterinari).

vi è la novità che, pur rimanendo ancora esclusi dagli ISA per il 2024, saranno comunque tenuti alla presentazione dei modelli ai fini statistici al fine di poter acquisire i dati per elaborare a partire dal periodo d’imposta 2025 un modello Isa che possa operare, per tali attività, anche in presenza di reddito d’impresa.

In particolare, le istruzioni ADE recitano quanto segue: I contribuenti esclusi dall’applicazione degli ISA non sono tenuti alla compilazione del relativo modello ISA ad eccezione di quelli di cui alle precedenti lettere f) e p).

Sono inoltre tenuti alla compilazione del modello ISA i contribuenti esclusi di cui alla lettera g) se esercitano una delle attività ricomprese nei seguenti ISA: – DK02U – Attività degli studi di ingegneria, – DK04U – Attività degli studi legali, – DK05U – Servizi forniti da dottori commercialisti, ragionieri, periti commerciali e consulenti del lavoro, – DK18U – Attività degli studi di architettura, – DK22U- Servizi veterinari.

Allegati: -

La fattura elettronica europea sostituirà il modello INTRA

A partire dal giorno 1 luglio 2030 il sistema dell’IVA dell’Unione Europea farà un salto evolutivo in termini di digitalizzazione; la Direttiva UE 2025/516 prevede infatti:

- l’introduzione nell’Unione Europea di un sistema di fatturazione elettronica per tutte le operazioni intra-UE, che si concretizzerà nelle nuove comunicazioni digitali denominate DRR;

- la modifica dei modelli INTRA.

Queste misure fanno del più esteso pacchetto VIDA, acronimo di “VAT in the digital age”, pubblicato nella Gazzetta ufficiale dell’Unione Europea (serie L) il 25 marzo 2025, costituito da:

- Direttiva UE 2025/516 del giorno 11 marzo 2025 (che modifica la Direttiva 2006/112/CE): contenente le nuove norme IVA per l’era digitale;

- Regolamento UE 2025/517 del giorno 11 marzo 2025 (che modifica il Regolamento UE 904/2010): riguardante i nuovi accordi di cooperazione amministrativa in tema di IVA previsti per l’era digitale;

- Regolamento di esecuzione UE 2025/518 del giorno 11 marzo 2025 (che modifica il Regolamento di esecuzione UE 282/2011): in tema di obblighi dichiarativi per alcuni regimi IVA.

L’obiettivo del cosiddetto pacchetto VIDA dovrebbe essere quello di contrastare le frodi sull’IVA, sostenere le imprese e promuovere la digitalizzazione.

La fattura elettronica per le operazioni intra-UE

La Direttiva UE 2025/516 prescrive, a partire dal giorno 1 luglio 2030, l’introduzione dell’obbligo di fatturazione elettronica per tutte le operazioni intra-UE a livello unionale.

L’adempimento servirà a certificare fiscalmente gli acquisti e le vendite B2B effettuate tra operatori appartenenti all’Unione Europea e contestualmente a trasmettere le informazioni relative a queste operazioni alle autorità locali dei singoli paesi, che poi li ritrasmetteranno al VIES centrale, l’autorità europea che si occuperà di incrociare i dati con scopo di verifica, al fine di contrastare le condotte abusive sull’IVA.

Il VIES centrale fungerà da perno del sistema di scambio di informazioni tra le amministrazioni fiscali dei paesi membri dell’Unione Europea: aggregando i dati relativi ad acquisti e vendite effettuate, per ogni singolo soggetto passivo che opera nel territorio dell’unione, sarà in grado di effettuare controlli incrociati con molta facilità, contrastando così quelle frodi sull’IVA che attualmente sfruttano la mancata comunicazione tra le autorità locali dei singoli paesi appartenenti all’UE.

Concretamente il sistema di fatturazione elettronica unionale si configurerà nella predisposizione e nella trasmissione delle comunicazioni digitali denominate DRR, acronimo di “Digital reporting requirements”, che utilizzano i formati UBL e CII: questi costituiscono un protocollo diverso rispetto al formato XML utilizzato in Italia per le fatture elettroniche interne; motivo per la fatturazione elettronica UE i sistemi di trasmissione saranno diversificati rispetto a quelli attualmente in uso per la fatturazione elettronica nazionale.

Questo nuovo sistema permetterà di evitare ai singoli operatori che operano su più paesi dell’Unione Europea di dover effettuare registrazioni IVA multiple, essendo appunto prevista anche l’introduzione di una registrazione unica, la “Single VAT registration”.

I dati trasmessi al VAT centrale saranno conservate per 5 anni, e poi cancellate, per rispettare i termini previsti per le verifiche fiscali sull’IVA.

La modifica dei modelli INTRA

Con la trasmissione di una fattura elettronica per ogni singola operazione intra-UE effettuata viene meno l’utilità della predisposizione, come avviene oggi, dei modelli INTRA per la certificazione fiscale delle operazioni UE.

Per questo motivo la Direttiva UE 2025/516 prevede l’abolizione dei modelli INTRA per fini fiscali, i quali però resteranno per finalità statistica.

Con l’emissione di una fattura elettronica per ogni singola operazione intra-UE, agli operatori saranno richieste più informazioni di quelle che oggi sono previste dai modelli INTRA: tra le informazioni aggiuntive saranno richieste anche le coordinate bancarie dell’operatore, in modo tale che le autorità fiscali dei singoli stati potranno seguire, oltre agli acquisti e le vendite di beni e servizi, anche i relativi flussi finanziari.

-

Redditi PF 2025: novità di quest’anno

Con il Provvedimento n 131076 del 17 marzo 2025 le Entrate hanno pubblicato le regole per i contribuenti interessati all'utilizzo del Modello Redditi PF 2025 anno di imposta 2024.

In dettaglio, sono obbligati alla presentazione della dichiarazione dei redditi i contribuenti che:

- hanno conseguito redditi nell’anno 2024 e non rientrano nei casi di esonero elencati nelle precedenti tabelle;

- sono obbligati alla tenuta delle scritture contabili (come, in genere, i titolari di partita IVA), anche nel caso in cui non abbiano conseguito alcun reddito.

Tali soggetti, sulla base delle disposizioni del D.P.R. n. 322 del 1998, e successive modifiche, devono presentare il Modello REDDITI Persone Fisiche 2025 entro i termini seguenti:

- dal 30 aprile 2025 al 30 giugno 2025 se la presentazione viene effettuata in forma cartacea per il tramite di un ufficio delle Poste italiane S.p.a.;

- dal 30 aprile 2025 al 31 ottobre 2025 se la presentazione viene effettuata per via telematica, direttamente dal contribuente ovvero se viene trasmessa da un intermediario abilitato alla trasmissione dei dati.

Attenzione al fatto che, le dichiarazioni presentate entro novanta giorni dalla scadenza del termine sono considerate valide, salva l’applicazione delle sanzioni previste dalla legge (articoli 2 e 8 del d.P.R. 22 luglio 1998, n. 322 e successive modificazioni).

Quelle presentate, invece, con ritardo superiore a novanta giorni si considerano omesse, ma costituiscono titolo per la riscossione dell’imposta che ne risulti dovuta.

Scarica il Modello Redditi PF 2025 e le relative istruzioni

Modello Redditi PF 2025: chi deve presentarlo

Devono utilizzare il modello Redditi PF i contribuenti che nell’anno di riferimento della dichiarazione hanno conseguit

- redditi d’impresa anche in forma di partecipazione

- redditi di lavoro autonomo

- redditi diversi (elencati nell' articolo 67 del Tuir, compresi quelli dichiarabili con il modello 730)

- plusvalenze derivanti dalla cessione di partecipazioni qualificate e non qualificate ovvero derivanti dalla cessione di partecipazioni non qualificate in imprese o enti residenti o localizzati in Paesi o territori a fiscalità privilegiata, i cui titoli non sono negoziati in mercati regolamentati

- redditi provenienti da “trust”, in qualità di beneficiario

- redditi fondiari derivanti da terreni e fabbricati posseduti in Italia

- redditi di capitale

- redditi di lavoro dipendente (inclusi i redditi assimilati a quelli di lavoro dipendente e i redditi di pensione)

Attenzione al fatto che i contribuenti che nell’anno di imposta hanno conseguito redditi di lavoro dipendente, assimilati e di pensione possono presentare la dichiarazione anche tramite il Modello 730/2025.

Devono, inoltre, presentare il modello Redditi PF i contribuenti che si trovano in una delle seguenti situazioni:

- sono non residenti e hanno prodotto redditi in Italia

- sono eredi che presentano la dichiarazione per conto di contribuenti deceduti

Dichiarazione dei Redditi PF 2025: le principali novità

Come si evince dalle istruzioni al Modello Redditi PF 2025 ecco una sintesi delle novità di questìanno a cui i contribuenti dovranno prestare attenzione:

- Dichiarazione rettificativa mod. 730/2025: inserita nuovo campo nel Frontespizio per consentire la correzione di errori della dichiarazione 730/2025 (anno di imposta 2024), commessi da parte del soggetto che ha prestato l’assistenza fiscale,

- Aliquote IRPEF: per il periodo d’imposta 2024 sono rimodulate le aliquote per scaglioni di reddito che sono fissate in tre;

- Nuovo regime agevolativo per redditi dominicali e agrari di coltivatori diretti e I.A.P.: per gli anni 2024 e 2025 i redditi dominicali e agrari dei coltivatori diretti e degli imprenditori agricoli professionali, considerati congiuntamente, non concorrono, ovvero concorrono parzialmente alla formazione del reddito complessivo;

- Locazioni Brevi: i redditi derivanti dai contratti di locazione breve sono assoggettati ad imposta sostitutiva nella forma della cedolare secca con aliquota al 26 per cento nel caso di opzione per tale tipo di regime; la predetta aliquota è ridotta al 21 per cento per i redditi da locazione breve relativi ad una unità immobiliare individuata dal contribuente in sede di dichiarazione dei redditi;

- Codice Identificativo Nazionale (CIN): inserita nuova Sezione nel Quadro RB per l’indicazione del CIN rilasciato dal Ministero del Turismo per l’identificazione dell’immobile locato per le finalità previste dalla normativa di settore;

- Lavoro dipendente prestato all’estero in zona di frontiera: dal 2024, il reddito da lavoro dipendente prestato all’estero in zona di frontiera o in altri Paesi limitrofi al territorio nazionale, in via continuativa e come oggetto esclusivo del rapporto, da soggetti residenti nel territorio dello Stato italiano, concorre a formare il reddito complessivo per l’importo eccedente 10.000 euro;

- Imposta sostitutiva frontalieri su retribuzione svizzera: i lavoratori dipendenti residenti nei Comuni ubicati entro i 20 chilometri dal confine svizzero, nel rispetto di determinate condizioni, possono optare, in luogo della tassazione ordinaria, per un’imposta sostitutiva;

- Detrazione per lavoro dipendente: per l’anno 2024, la detrazione per i contribuenti titolari di redditi di lavoro dipendente, escluse le pensioni e assegni ad esse equiparati, e per taluni redditi assimilati a quelli di lavoro dipendente, è innalzata ad euro 1.955, se il reddito complessivo non supera euro 15.000;

- Lavoro sportivo dilettantistico e professionistico: ridefinito l’ambito fiscale del lavoro sportivo che, dal 1° luglio 2024, non può generare reddito assimilato a quello di lavoro autonomo;

- Rideterminazione della detrazione applicabile al Comparto sicurezza: per l’anno d’imposta 2024 la detrazione spettante al personale impiegato nel comparto sicurezza e difesa è aumentata a 610,50 euro per i lavoratori che nell’anno 2023 hanno percepito un reddito da lavoro dipendente non superiore a 30.208 euro;

- Bonus tredicesima: per l’anno 2024, ai titolari di reddito di lavoro dipendente con un reddito complessivo non superiore ad euro 28.000 che rispettino determinate condizioni, è riconosciuta un’indennità di importo pari ad euro 100, ragguagliata al periodo di lavoro, che non concorre alla formazione del reddito complessivo;

- Lavoratori impatriati: ridisegnato il regime fiscale agevolato per i lavoratori impatriati che trasferiscono la residenza fiscale in Italia a decorrere dal periodo d’imposta 2024;

- Trattamento Integrativo: per l’anno 2024, l’importo riconosciuto in favore dei contribuenti con reddito complessivo non superiore a 15.000 euro è calcolato qualora l’imposta lorda determinata sul reddito di lavoro dipendente e su alcuni redditi assimilati a quelli di lavoro dipendente, sia di importo superiore a quello della detrazione per lavoro dipendente diminuita dell’importo di 75 euro rapportato al periodo di lavoro nell’anno;

- Rimodulazione delle detrazioni per oneri: per i contribuenti titolari di un reddito complessivo superiore a 50.000 euro, è prevista una riduzione di 260 euro dell’ammontare della detrazione dall’imposta lorda spettante per l’anno 2024;

- Detrazione bonus mobili: per l’anno 2024, il limite di spesa massimo su cui calcolare la detrazione per l’acquisto di mobili e di grandi elettrodomestici è pari a 5.000 euro;

- Detrazione Superbonus: per le spese sostenute nel 2024 rientranti nel Superbonus, salvo eccezioni, si applica la percentuale di detrazione del 70%. Per le spese sostenute a partire dal 1° gennaio 2024 la detrazione è rateizzata in 10 rate di pari importo;

- Detrazione Sismabonus ed eliminazione barriere architettoniche: per le spese sotenute nel 2024 relative ad interventi rientranti nel Sismabouns o finalizzate all’eliminazione delle barriere architettoniche di cui all’art. 119-ter del D.L. 34/2020, la detrazione è rateiz- zata in 10 rate di pari importo;

- Opzione Superbonus 2023: per le spese Superbonus sostenute dal 1° gennaio 2023 al 31 dicembre 2023, è possibile optare per la ripartizione in 10 rate annuali di pari importo mediante presentazione di una dichiarazione integrativa di quella presentata per il periodo d’imposta 2023, da presentare entro il termine stabilito per la presentazione della dichiarazione dei redditi relativa al periodo d’imposta 2024. L’opzione è irrevocabile e la maggiore imposta eventualmente dovuta è versata, entro il termine per il versamento del saldo delle imposte sui redditi relative al periodo d’imposta 2024, senza applicazione di sanzioni e interessi;

- IVIE e IVAFE: l’aliquota dell’imposta sul valore degli immobili situati all’estero è fissata all’1,06 per cento, mentre per i prodotti finanziari detenuti in Stati o Territori a regime privilegiato l’aliquota è del 4 per mille annuo;

- Tassazione dei redditi di talune categorie di lavoratori frontalieri: dall’anno 2024 è consentito ai lavoratori residenti in determinati comuni italiani, situati a 20 km dal confine svizzero, in possesso di specifici requisiti, di optare per l’applicazione, sui redditi da lavoro dipendente percepiti in Svizzera, di una imposta sostitutiva dell’imposta sul reddito delle persone fisiche e delle addizionali regionali e comunali, pari al 25% delle imposte applicate in Svizzera sugli stessi redditi.

- Credito di imposta per investimenti in start-up e Pmi innovative: qualora la detrazione spettante per investimenti in start-up e Pmi innovative, sia di ammontare superiore all’imposta lorda, è riconosciuto un credito d’imposta di ammontare pari all’eccedenza.

-

Start up innovativa: novità e regole 2025

La startup innovativa è un’impresa giovane, ad alto contenuto tecnologico, con forti potenzialità di crescita e rappresenta per questo uno dei punti chiave della politica industriale italiana.

Il D.L. 179/2012, come modificato dalla Legge annuale concorrenza 193/2024, ha introdotto alcune misure specifiche a sostegno di tale tipologia di impresa per supportarle durante il loro ciclo di vita (nascita, crescita, maturità).

Con questo pacchetto, oltre a sviluppare un ecosistema dell’innovazione dinamico e competitivo, creare nuove opportunità per fare impresa e incoraggiare l’occupazione, si vuole promuovere una strategia di crescita sostenibile.

Le imprese in possesso dei requisiti possono accedere allo status di startup innovativa tramite autocertificazione sottoscritta dal legale rappresentante e godere delle agevolazioni registrandosi nella sezione speciale dedicata del Registro delle Imprese presso la Camera di Commercio della propria provincia.

Le modifiche di cui sopra, in aggiunta a quanto già previsto per le start up dalla Legge n 162 del 2024, sono volte a favorire l’accesso ai finanziamenti, e, in particolare, a beneficiare di ulteriori incentivi fiscali che si affiancano a quelli già presenti. Leggi anche Start up e PMI innovative: gli incentivi per chi investe

Start up innovativa: nuove regole e incentivi 2025

In particolare, il Capo III della legge sulla concorrenza, dagli articoli 28 a 33, contiene norme per la disciplina in materia di start-up innovative e incubatori certificati.

In primo luogo si interviene sul Start-up Act che riporta le definizioni di start-up innovativa e di incubatore certificato, risalenti ormai al 2017.

Queste definizioni vengono aggiornate e viene modificato il regime di incentivi.

Vediamo cosa contengono le nuove norme:

- l'articolo 28 aggiunge ulteriori requisiti che qualificano il concetto di start-up innovativa. Si introduce il requisito secondo cui la start-up innovativa deve essere una micro, piccola o media impresa (Mpmi) come definita dalla raccomandazione 2003/361/CE e, nell'ambito del requisito per cui tale tipologia di impresa debba avere come oggetto sociale esclusivo o prevalente lo sviluppo di prodotti o servizi innovativi ad alto valore tecnologico viene specificato che la stessa non deve svolgere attività prevalente di agenzia e consulenza. Lo stesso articolo 28 inserisce delle condizioni specifiche ai fini della permanenza nella sezione speciale del registro delle imprese dopo la conclusione del terzo anno, fino ai cinque complessivi previsti, e consentendo di estendere il termine dei cinque anni complessivi per la permanenza per ulteriori due anni, sino a un massimo di quattro anni, per il passaggio alla fase di scale-up, in presenza di requisiti specifici, essenzialmente ascrivibili allo sviluppo dell'impresa. Inoltre, si introduce che mantiene gli incentivi di settore.

- l'articolo 29, prevede che le start-up innovative iscritte nella sezione speciale del registro delle imprese abbiano diritto di permanervi oltre il terzo anno a condizione che siano raggiunti i nuovi requisiti, entro dodici o sei mesi, a patto che siano iscritte nel registro speciale, rispettivamente da oltre o da meno di diciotto mesi. Poi, dispone che le imprese non più in possesso dei requisiti di start-up innovativa possano iscriversi, qualora ne abbiano i requisiti, nel registro delle Pmi innovative.

- l'articolo 31 delimita l'ambito di applicazione della discpiplina agevoltiva e fissa al 31 dicembre 2024, il termine ultimo ai fini della fruizione della detrazione del 50% della somma investita dal contribuente nel capitale sociale di una o più Pmi innovative.

- l'articolo 32, prosegue nell’obiettivo di incentivare l'investimento in start-up innovative attraverso il riconoscimento di un contributo, sotto forma di credito d'imposta, in favore degli incubatori e degli acceleratori certificati che effettuino, direttamente o tramite altri organismi specializzati, investimenti in start-up innovative. Il beneficio è riconosciuto, a decorrere dal periodo d'imposta 2025, nella misura dell'8% della somma investita entro il limite massimo di 500.000 euro di investimento annuo, con obbligo di mantenimento dello stesso per almeno 3 anni, pena la decadenza dal beneficio con obbligo di restituzione di quanto fruito. Il contributo è inoltre concesso nel limite di spesa complessivo di 1.800.000 euro annui a decorrere dal 2025.

- l'articolo 33 stabilisce, quale condizione di accesso al regime di non imponibilità per i redditi derivanti da investimenti qualificati in quote o azioni di Fondi per il venture capital effettuati dagli enti di previdenza obbligatoria e dalle forme di previdenza complementare che i suddetti investimenti siano almeno pari al 5% (10%a partire dall'anno 2026) del paniere di investimenti qualificati risultanti dal rendiconto dell'esercizio precedente.

Poi, con apposita clausola di salvaguardia, riconosce, in ogni caso, il beneficio fiscale, per gli investimenti qualificati effettuati da tali enti di previdenza in base alla normativa previgente.

Il regime di non imponibilità è applicabile ai redditi finanziari derivanti da investimenti effettuati, prima della data di entrata in vigore di tali disposizioni, dalle Casse di previdenza private e dai Fondi pensione, a prescindere dalla composizione del paniere di investimenti qualificati risultante dal rendiconto dell’esercizio precedente.

-

Credito ZES Unica 2025: comunicazioni entro il 30 maggio

Entro il 30 maggio è possibile inviare la comunicazione per usufruire del credito di imposta per gli investimenti realizzati nella ZES Unica Mezzogiorno.

In proposito le Entrate hanno pubblicato il Provvedimento n. 25972 del 31 gennaio con le regole per la comunicazione per il credito di imposta nella ZES Unica e anche per la successiva comunicazione integrativa.

Sul credito ZES Agricoltura leggi: Comunicazione ZES Agricoltura: regole e modelli 2025

Facciamo il punto sugli adempimenti.

Comunicazione ZES Unica: regole e modelli

Il 31 marzo si è aperta la finestra temporale entro la quale le imprese interessate ad usufruire del credito d’imposta Zes devono inviare all’Agenzia delle entrate la comunicazione relativa agli investimenti realizzati dal 1°gennaio 2025 al 15 novembre 2025, finestra che si concluderà il prossimo 30 maggio 2025, successivamente sarà necessaria la dichiarazione integrativa come di seguito specificato.

Ricordiamo che gli investimenti riguardano l’acquisizione di beni strumentali destinati a strutture produttive già esistenti o che vengono impiantate nella Zona economica speciale per il Mezzogiorno (Zes) delle regioni Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, Sicilia.

Tale possibilità per il 2025 è stata prevista dalla legge di Bilancio 2025.

Con il Provvedimento n 25972 del 31 gennaio viene approvato il Modello di comunicazione con le relative istruzioni

Viene specificato che gli operatori economici che intendono beneficiare del contributo sotto forma di credito d’imposta comunicano l’ammontare delle spese ammissibili già sostenute e quelle che prevedono di sostenere relative all’acquisizione di beni strumentali destinati a strutture produttive già esistenti o che vengono impiantate nella ZES unica, che ricomprende le zone assistite delle regioni Basilicata, Calabria, Campania, Molise, Puglia, Sardegna, Sicilia e Abruzzo.

Attenzione al fatto che con la Comunicazione iniziale possono essere indicati anche:- a) gli investimenti di durata pluriennale avviati nel 2024 e conclusi successivamente al 31 dicembre 2024;

- b) gli acconti versati e fatturati prima del 1° gennaio 2025 (e, comunque, non prima del 20 settembre 2023, data di entrata in vigore del decreto-legge) per investimenti realizzati dal 1° gennaio 2025.

La Comunicazione è inviata dal 31 marzo 2025 al 30 maggio 2025 esclusivamente con modalità telematiche, direttamente dal beneficiario oppure avvalendosi di un soggetto incaricato della trasmissione delle dichiarazioni di cui all’articolo 3, commi 2-bis e 3, del decreto del Presidente della Repubblica 22 luglio 1998, n. 322.

La trasmissione telematica della Comunicazione è effettuata utilizzando esclusivamente il software denominato “ZESUNICA2025”, disponibile gratuitamente sul sito internet www.agenziaentrate.gov.it.

Come per il 2024, il credito d’imposta Zes 2025 è utilizzabile dai beneficiari esclusivamente in compensazione con presentazione del modello F24 esclusivamente tramite i servizi telematici resi disponibili dall’Agenzia delle entrate, pena il rifiuto dell’operazione di versamento.

Nel caso in cui l’importo del credito utilizzato in compensazione risulti superiore all’ammontare utilizzabile, anche tenendo conto di precedenti utilizzi, il F24 verrà scartato.

L’esito negativo sarà comunicato al soggetto che ha trasmesso il modello F24 mediante apposita ricevuta.

Comunicazione integrativa ZES Unica: invio dal 18 novembre

A pena di decadenza dall’agevolazione le imprese dovranno presentare anche una comunicazione integrativa, tra il 18 novembre 2025 e il 2 dicembre 2025, per attestare l’avvenuta realizzazione degli investimenti entro il termine del 15 novembre 2025.

Nella comunicazione integrativa, i soggetti interessati dovranno allegare gli estremi delle relative fatture elettroniche e gli estremi della certificazione (rilasciata dal soggetto incaricato della revisione legale dei conti) circa l'effettivo sostenimento delle spese ammissibili, che devono corrispondere alla documentazione contabile.

Inoltre, l’ammontare di investimenti effettuati non dovrà essere superiore a quello riportato nella prima comunicazione inviata agli uffici fiscali.

La trasmissione telematica della Comunicazione integrativa è effettuata utilizzando esclusivamente il software denominato “ZESUNICAINTEGRATIVA2025”, disponibile gratuitamente sul sito internet www.agenziaentrate.gov.it.