-

DEF 2025: il testo approvato il 9 aprile

Il Consiglio dei Ministri, su proposta del Ministro dell’economia e delle finanze Giancarlo Giorgetti, ha approvato il Documento di finanza pubblica (DFP) 2025, da inviare alla Commissione europea entro il 30 aprile dopo esame del Parlamento. Vediamo come è stato strutturato.

DEF 2025: cosa contiene

Come sintetizzato dal comunicato stampa dello stesso Governo, il DEF 2025, è incentrato sulla rendicontazione dei progressi compiuti negli ultimi sei mesi, in ottemperanza alla normativa dell’Unione Europea, che prevede l’invio alla Commissione europea di una Relazione annuale sui progressi compiuti (Annual Progress Report).

A fronte dell’elevato grado di incertezza che caratterizza il contesto internazionale, il Governo conferma l’approccio prudenziale delle stime elaborate.

Le previsioni relative al PIL reale indicano per il 2025 una crescita dello 0,6 per cento, in aumento allo 0,8 per cento nel 2026 e 2027. Tale andamento viene confermato, in base ai dati attualmente disponibili, anche nel 2028.

Il quadro di finanza pubblica conferma sostanzialmente quanto previsto nel Piano strutturale di bilancio di medio termine 2025-2029 dello scorso autunno.

I dati di consuntivo per il 2024 hanno mostrato un deficit in miglioramento, ancor più marcato rispetto a quanto previsto nel Piano e nel DEF, che si è attestato al 3,4 per cento del PIL (anziché al 3,8 per cento previsto nel PSBMT e al 4,3 per cento nel DEF).Per l’orizzonte di previsione del documento, si conferma il profilo di deficit previsto dal Piano, in particolare, il deficit del 2025 è ancora previsto al 3,3 per cento del PIL.

Per quanto riguarda il 2026, le previsioni confermano la stima del 2,8 per cento, coerente con l’obiettivo di uscire dalla Procedura per disavanzo eccessivo. Nel 2027 si prevede un’ulteriore riduzione al 2,6 per cento, per poi chiudere al 2,3 nel 2028.

Con riferimento al rapporto debito/PIL, nel periodo oggetto del DFP, si prevede un andamento leggermente più basso di quello indicato nel Piano, con differenze che tendono ad azzerarsi nel corso del periodo stesso’. -

Dati ISA e CPB 2024: ulteriori regole delle Entrate

Con il Provvedimento n 176087 dell'11 aprile le Entrate pubblicano le regole per ISA e CPB 2024.

In particolare, il documento di prassi individua le modalità per l’acquisizione degli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2024 e della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2025 e 2026 e approvazione delle relative specifiche tecniche.

Dati ISA e CPB 2024: ulteriori regole delle Entrate

Le Entrate, ai fini della determinazione del punteggio di affidabilità relativo agli indici sintetici di affidabilità fiscale e della elaborazione della proposta di concordato preventivo biennale per i contribuenti tenuti all’applicazione degli indici stessi, sono necessari ulteriori dati, individuati nella Note tecniche e metodologiche allegate ai relativi decreti di approvazione, che l’Agenzia delle entrate deve rendere disponibili ai medesimi contribuenti.

Tali ulteriori dati sono direttamente utilizzati dai contribuenti interessati per l’applicazione degli indici e per l’elaborazione della proposta di concordato oppure, laddove ritenuti non corretti e ove consentito, possono essere dagli stessi modificati

Al riguardo il provvedimento definisce le modalità con cui l’Agenzia rende disponibili ai contribuenti, ovvero agli intermediari, specificamente delegati, gli ulteriori dati necessari ai fini dell’applicazione degli indici sintetici di affidabilità fiscale per il periodo di imposta 2024 e ai fini della elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2025 e 2026.

In particolare, laddove gli intermediari risultino già delegati alla consultazione del cassetto fiscale del contribuente, è previsto l’invio all’Agenzia dell’elenco dei soggetti per i quali sono richiesti i dati; l’Agenzia, prima di fornire tali dati, verifica preliminarmente la sussistenza e la validità della delega.

In assenza della suddetta delega alla consultazione del cassetto fiscale e fino alla data di disponibilità delle funzionalità per la comunicazione dei dati relativi al conferimento della delega di cui al punto 12 del provvedimento del Direttore dell’Agenzia delle entrate prot. n. 375356 del 2 ottobre 2024, invece, è necessario seguire il procedimento disciplinato nel presente provvedimento che prevede l’indicazione di alcuni elementi di riscontro volti a garantire l’effettivo conferimento della delega: la procedura ricalca, sostanzialmente, il meccanismo di accesso alla dichiarazione precompilata da parte degli intermediari delegati, per il quale il Garante per la protezione dei dati personali si è già espresso favorevolmente.

Con il provvedimento sono individuate anche le specifiche tecniche con cui predisporre i file contenenti l’elenco dei contribuenti per cui i soggetti incaricati della trasmissione telematica richiedono i dati.

Viene, altresì, disciplinata la modalità di accesso puntuale ai dati da parte dei contribuenti e degli intermediari delegati. Il provvedimento individua, infine, le specifiche tecniche con cui sono resi disponibili i file contenenti gli ulteriori elementi necessari alla determinazione del punteggio di affidabilità relativo agli indici sintetici di affidabilità fiscale applicabili per il periodo d’imposta 2024 e all’elaborazione della proposta di concordato preventivo biennale per i periodi d’imposta 2025 e 2026.

Allegati: -

Adempimento anomalie IVA: in arrivo lettere per il 2022

Con Provvedimento n. 176284 dell'11 aprile l’Agenzia delle Entrate ha disposto le regole per le comunicazioni relative alle anomalie derivanti dal confronto fra i dati contenuti nella dichiarazione annuale IVA riferita al 2022 e quelli delle fatture elettroniche e dei corrispettivi giornalieri memorizzati elettronicamente.

Le comunicazioni saranno messe a disposizione dei contribuenti nel domicilio digitale comunicato all'ADE e inserite nel “Cassetto fiscale” e dell’interfaccia web “Fatture e Corrispettivi”.

Adempimento spontaneo IVA: in arrivo lettere per il 2022

Il documento evidenzia che l'agenzia verifica la correttezza dei dati in suo possesso; ciò consente al contribuente di poter fornire elementi, fatti e circostanze dalla stessa non conosciuti in grado di giustificare la presunta anomalia.

Il contribuente potrà consultare:

- a) il protocollo identificativo e la data di invio della dichiarazione IVA, per il periodo d’imposta oggetto di comunicazione, per la quale risultano delle anomalie;

- b) i seguenti dati della dichiarazione di cui al punto a):

- i. per le operazioni attive imponibili la somma algebrica dei righi VE24, colonna 1 (Totale imponibile), VE37 colonna 1 (Operazioni effettuate nell’anno ma con imposta esigibile in anni successivi), VE38

(Operazioni effettuate nei confronti dei soggetti di cui all’art. 17-ter) e VE39 (Operazioni effettuate in anni precedenti ma con imposta esigibile nell’anno oggetto di comunicazione); - ii. per le operazioni passive in regime di inversione contabile (reverse charge), per le quali il contribuente risulta debitore d’imposta, la somma algebrica degli importi indicati nella colonna 1 dei righi VJ6, VJ7, VJ8,

VJ12, VJ13, VJ14, VJ15, VJ16 e VJ17;

- i. per le operazioni attive imponibili la somma algebrica dei righi VE24, colonna 1 (Totale imponibile), VE37 colonna 1 (Operazioni effettuate nell’anno ma con imposta esigibile in anni successivi), VE38

- c) importo della somma delle operazioni IVA trasmesse telematicamente ai sensi del decreto legislativo 5 agosto 2015 n. 127 e dell’articolo 1, commi da 209 a 214, della legge 24 dicembre 2007, n. 244 aventi le seguenti

nature:- i. attive imponibili;

- ii. passive con applicazione del regime di inversione contabile (reverse charge) di cui ai commi 5 e 6 dell’art. 17 e ai commi 7 e 8 dell’art. 74, del d.P.R. n. 633 del 1972;

- d) ammontare complessivo delle operazioni attive imponibili e/o delle operazioni passive in regime di inversione contabile (reverse charge) che non risulterebbe indicato nella dichiarazione IVA;

- e) dati identificativi dei clienti (denominazione/cognome e nome e codice fiscale) e relativo ammontare delle operazioni attive imponibili;

- f) ammontare complessivo dei corrispettivi giornalieri per operazioni imponibili, distinto per “matricola dispositivo RT”, “documenti commerciali online” o “distributori carburanti”;

- g) dati identificativi dei fornitori (denominazione/cognome e nome e codice fiscale) e relativo ammontare delle operazioni passive in regime di inversione contabile (reverse charge).

Nella comunicazione inviata dall'Entrate vi sarà

- a) codice fiscale, denominazione, cognome e nome del contribuente;

- d) numero identificativo della comunicazione e anno d’imposta;

- e) codice atto;

- f) totale delle operazioni IVA trasmesse telematicamente ai sensi del decreto legislativo 5 agosto 2015, n. 127 e dei commi da 209 a 214, articolo 1 della legge 24 dicembre 2007, n. 244 aventi le seguenti nature:

- i. imponibili;

- ii. con applicazione del regime di inversione contabile (reverse charge) di cui ai commi 5 e 6 dell’art. 17 e ai commi 7 e 8 dell’art. 74, del d.P.R. n. 633 del 1972 (ricevute);

- g) modalità attraverso le quali consultare gli elementi informativi di dettaglio relativi all’anomalia riscontrata;

- h) modalità con cui il contribuente può richiedere informazioni o segnalare all’Agenzia delle Entrate eventuali elementi, fatti e circostanze dalla stessa non conosciuti;

- i) modalità con cui il contribuente può regolarizzare errori o omissioni e beneficiare della riduzione delle sanzioni previste per le violazioni stesse di cui al successivo punto 5.1

-

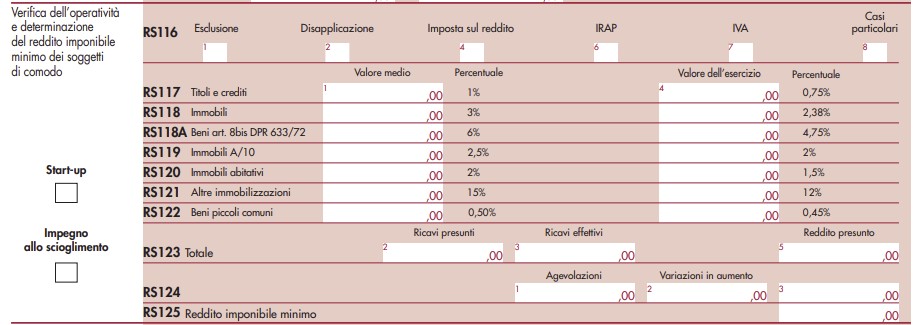

Redditi SC: il quadro RS e le società di comodo

Le Entrate hanno pubblicato il Modello Redditi SC 2025 per la dichiarazione dei redditi delle società relativamente al periodo di imposta 2024.

Tra le novità vi è il'aggiornamento del prospetto relativo alla verifica dell’operatività e determinazione del reddito imponibile minimo dei soggetti di comodo del quadro RS, per accogliere le modifiche previste dall’art. 20 del decreto legislativo 13 dicembre 2024, n. 192.

Redditi SC: il quadro RS e le società di comodo

Nel Quadro RS che deve essere compilato dalle società di capitali per la verifica delle condizioni di operatività (art. 30 della legge n. 724 del 1994) quest'anno c'è stato un aggiornamento determinato dalla Riforma Fiscale e in particolare dall'articolo 20 del Dlgs n 192/2024.

In particolare viene modificato il prospetto “Verifica della operatività e per la determinazione del reddito imponibile minimo dei soggetti di comodo”.

L'art 20 di cui si tratta recita come segue: Nelle more della revisione della disciplina di contrasto al mero godimento dei beni messi a disposizione dei soci e dei loro familiari gratuitamente o a fronte di un corrispettivo inferiore al valore normale, nell'ambito della disciplina delle società di comodo, a decorrere dal periodo d'imposta successivo a quello in corso al 31 dicembre 2023, all'articolo 30 della legge 23 dicembre 1994, n. 724, sono apportate le seguenti modificazioni:

- a) al comma 1: 1) la lettera a) è sostituita dalla seguente: «a) l'1 per cento al valore dei beni indicati nell'articolo 85, comma 1, lettere c), d) ed e), del testo unico delle imposte sui redditi, di cui al decreto del Presidente della Repubblica 22 dicembre 1986, n. 917, e delle quote di partecipazione nelle società commerciali di cui all'articolo 5 del medesimo testo unico, anche se i predetti beni e partecipazioni costituiscono immobilizzazioni finanziarie, aumentato del valore dei crediti;»; 2) la lettera b) è sostituita dalla seguente: «b) il 3 per cento al valore delle immobilizzazioni costituite da beni immobili, anche in locazione finanziaria; per gli immobili classificati nella categoria catastale A/10, la predetta percentuale è ridotta al 2,5 per cento; per gli immobili a destinazione abitativa acquisiti o rivalutati nell'esercizio e nei due precedenti, la percentuale è ulteriormente ridotta al 2 per cento; per tutti gli immobili situati in comuni con popolazione inferiore a 1.000 abitanti la percentuale è dell'0,50 per cento;»; 3) dopo la lettera b) è aggiunta la seguente: «b-bis) il 6 per cento delle immobilizzazioni costituite da beni indicati nell'articolo 8-bis, primo comma, lettera a), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, anche in locazione finanziaria;»;

- b) al comma 3: 1) la lettera a) è sostituita dalla seguente: «a) lo 0,75 per cento sul valore dei beni indicati nella lettera a) del comma 1;»; 2) la lettera b) è sostituita dalla seguente: «b) il 2,38 per cento sul valore delle immobilizzazioni costituite da beni immobili, anche in locazione finanziaria; per gli immobili classificati nella categoria catastale A/10, la predetta percentuale è ridotta al 2 per cento; per le immobilizzazioni costituite da beni immobili a destinazione abitativa acquisiti o rivalutati nell'esercizio e nei due precedenti la predetta percentuale è ulteriormente ridotta al 1,5 per cento; per tutti gli immobili situati in comuni con popolazione inferiore a 1.000 abitanti la percentuale è dello 0,45 per cento;»; 3) dopo la lettera b) è aggiunta la seguente: «b-bis) il 4,75 per cento sul valore delle immobilizzazioni costituite da beni indicati nell'articolo 8-bis, primo comma, lettera a), del decreto del Presidente della Repubblica 26 ottobre 1972, n. 633, anche in locazione finanziaria;».

Come si può riscontrare dal prospetto, le % del quadro RS sono state aggiornate alla novità.

-

Punteggi premiali ISA 2024: regole delle Entrate

Con il Provvedimento n. 176203 pubblicato dall’Agenzia delle Entrate in data 11 aprile, vengono definiti i punteggi di affidabilità fiscale per avere accesso ai benefici previsti dal regime premiale ISA per il 2024.

Punteggi premiali ISA 2024: regole delle Entrate

Secondo il provvedimento di cui si tratta i benefici previsti dall’articolo 9-bis, comma 11, del decreto legge 24 aprile 2017, n. 50, convertito, con modificazioni, dalla legge 21 giugno 2017, n. 96, sono riconosciuti ai contribuenti cui si applicano gli indici sintetici di affidabilità fiscale “ISA” per l’annualità di imposta 2024, con le modalità e alle condizioni indicate, e di seguito sintetizzate, determinate anche per effetto dell’indicazione degli ulteriori componenti positivi di cui al comma 9 del medesimo articolo 9-bis del decreto.

Sinteticamente, i benefici premiali prevedono:

- l’esonero dall’apposizione del visto di conformità per la compensazione di crediti per un importo non superiore a 70mila euro annui relativamente all’Iva e per un importo non superiore a 50mila euro annui relativamente alle imposte dirette e all’Irap

- l’esonero dall’apposizione del visto di conformità, o prestazione della garanzia per i rimborsi dell’Iva, per un importo non superiore a 70mila euro annui

- l’esclusione dell’applicazione della disciplina delle società non operative (articolo 30 della legge n. 724/1994)

- l’esclusione degli accertamenti basati sulle presunzioni semplici

- l’anticipazione di almeno un anno, con graduazione in funzione del livello di affidabilità, dei termini di decadenza per l’attività di accertamento, per quanto riguarda il reddito di impresa e di lavoro autonomo

- l’esclusione della determinazione sintetica del reddito complessivo, a condizione che il reddito accertabile non ecceda di due terzi quello dichiarato.

Il provvedimento inoltre illustra due ipotesi per l’esonero del visto di conformità per la compensazione di crediti e per il rimborso Iva che non superano i 70mila euro annui, con una graduazione del beneficio in base al punteggio Isa ottenuto dal contribuente che può andare da 8 a 9.

L’esclusione dall’applicazione della disciplina delle società non operative è riconosciuta, per il periodo d’imposta 2024, ai contribuenti con affidabilità almeno pari a 9 per il periodo di imposta 2024 e ai contribuenti con affidabilità complessivo almeno pari a 9, calcolato attraverso la media semplice dei livelli di affidabilità ottenuti a seguito dell’applicazione degli Isa per i periodi d’imposta 2023 e 2024.

Per ulteriori dettagli si rimanda alla consultazione del provvedimento in esame che nella motivazioni sintetizza tutte le regole dei benefici premiali.

Allegati: -

Addizionali comunali: delibere da approvare entro il 15 aprile

Entro il 15 aprile i Comuni, devono approvare le aliquote delle addizionali irpef.

Ricordiamo che le aliquote e li scaglioni sono a regime su tre diversificazioni, mentre per le addizionali si dà ancora la possibilità di mantenere i quattro scaglioni. Vediamo cosa ha previsto la legge di bilancio 2025

Addizionali comunali: vanno approvate entro il 15 aprile

Entro il 15 aprile i Comuni devono approvare le aliquote per l’addizionale comunale all’Irpef.

Il sito del MEF con le approvazioni risulta aggiornato al mese di marzo e mancano diverse regioni che devono ancora provvedere entro la prossima scadenza.

Dalla Legge di Bilancio 2025 i commi 750, 751 e 752 prevedono, in sintesi, quanto segue:

- i Comuni per il 2025 possono modificare con delibera scaglioni e aliquote dell’addizionale comunale in conformità alla nuova articolazione prevista per l’Irpef nazionale;

- si dà la possibilità, nelle more del riordino della fiscalità degli enti territoriali, di determinare per i soli anni d’imposta 2025, 2026 e 2027, aliquote differenziate sulla base dei precedenti quattro scaglioni di reddito;

- qualora i Comuni non adottino la delibera prevista secondo quanto detto sopra, oppure nel caso in cui non sia trasmessa nei termini, l’addizionale Irpef venga applicata sulla base degli scaglioni di reddito e delle aliquote già vigenti in ciascun ente nell’anno precedente a quello di riferimento.In questo modo quindi si permette ai Comuni di non deliberare, confermando tacitamente le misure previste nel 2024, anche nel caso in cui si fosse differenziato su quattro scaglioni.

Ricordiamo che anche la delibera sull’addizionale è soggetta all’obbligo di pubblicazione, ai sensi dell'articolo 14, comma 8 del Dlgs 23/2011, le delibere di variazione dell’addizionale Irpef hanno effetto dal 1° gennaio dell’anno di pubblicazione sul sito del Mef, a condizione che la pubblicazione avvenga entro il 20 dicembre dell’anno a cui la delibera si riferisce.

Il Comune inoltre, può prevedere soglie di esenzione.

Per accedere alla pagina dedicata del MEF clicca qui, dove sono presenti tutte le delibere approvate.

-

Irap 2025: il quadro per il CPB

Dal 30 aprile è possibile inviare la Dichiarazione Irap 2025 anno di imposta 2024.

Ricordiamo che questa è una eccezione prevista dal DL 202/2025 che ha previsto che per l’anno 2025, la data a partire dalla quale può essere presentata la dichiarazione è rinviata al 30 aprile 2025 in base a quanto previsto dall’articolo 3 bis, comma 4.

In linea generale, ricordiamolo, il modello Irap deve essere presentato in via telematica:

- per le società semplici, le società in nome collettivo e in accomandita semplice, nonché per le società e associazioni a esse equiparate (articolo 5 del Tuir), tra il 15 aprile e il 31 ottobre dell’anno successivo a quello di chiusura del periodo d’imposta;

- per i soggetti Ires e per le Amministrazioni pubbliche con periodo d’imposta non coincidente con l’anno solare, entro l’ultimo giorno del decimo mese successivo a quello di chiusura del periodo d’imposta (art. 2, Dpr 22 luglio 1998, n. 322 e successive modificazioni);

- per i soggetti Ires e per le Amministrazioni pubbliche con periodo d’imposta coincidente con l’anno solare, a partire dal 15 aprile ed entro il 31 ottobre dell’anno successivo a quello di chiusura del periodo d’imposta.

Ai fini della presentazione le Entrate hanno pubblicato le regole 2025, scarica qui Modello Irap e istruzioni.

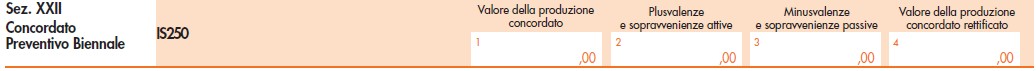

Irap 2025: la novità del CPB

In base alle istruzioni, la sezione del modello Irap da compilare per il CPB è la XXII.

La compilazione della presente sezione è riservata ai contribuenti che hanno aderito alla proposta di concordato preventivo biennale di cui al decreto legislativo 12 febbraio 2024, n. 13 (di seguito “decreto CPB”), e successive modificazioni.

Attenzione al fatto che con l’adesione al regime di CPB il contribuente si è impegnato a dichiarare gli importi concordati nelle dichiarazioni Irap relative ai periodi d'imposta 2024 e 2025 oggetto di concordato.

I contribuenti che compilano questa sezione devono compilare anche il quadro di determinazione del valore della produzione (IP, IC, IE) secondo le regole ordinarie, seguendo le relative istruzioni.Per quanto riguarda l’IRAP l’oggetto del concordato è il valore della produzione netta individuato con riferimento agli articoli 5, 5-bis, 8 e 10, senza considerare le componenti già individuate dagli articoli 15 e 16 del decreto CPB per la determinazione del reddito di lavoro autonomo e del reddito d’impresa oggetto di concordato, ove rilevanti ai fini dell’imposta regionale sulle attività produttive.

L’articolo 17 del decreto CPB prevede che il saldo netto tra le componenti citate determina una corrispondente variazione del valore della produzione netta concordato, ferma restando la dichiarazione di un valore minimo di 2.000 euro.

Si evidenzia che il valore della produzione netta va considerato al netto anche delle spese per il personale e delle altre deduzioni in base alle regole di cui all’articolo 11 del decreto legislativo 15 dicembre 1997.

Nel Modello Irap 2025 la Sezione XXII per il CPB al rigo IS250 si procede come segue:- in colonna 1, il valore della produzione netta derivante dall’adesione al concordato di cui al rigo P08 del modello CPB relativo al periodo d’imposta precedente al biennio;

- nelle colonne 2 e 3, le variazioni positive (col.2) e negative (col. 3, senza essere precedute dal segno “-“) del valore della produzione netta concordato di cui agli artt. 15 o 16 del decreto CPB, ove rilevanti ai fini IRAP;

- in colonna 4, il valore della produzione netta rettificato, pari alla somma algebrica di colonna 1, colonna 2 e colonna 3; tale importo, in ogni caso, non può essere inferiore a 2.000 euro.

Infine, il valore della produzione netta rettificato indicato in colonna 4 va riportato:

- per i soggetti che compilano il quadro IP nel rigo IP74;

- per i soggetti che compilano il quadro IC nel rigo IC76;

- per i soggetti che compilano il quadro IE nel rigo IE61.