-

Registro Titolare Effettivo: istruzioni dal CNDCEC

Il CNDCEC ha pubblicato in merito alla vicenda del Registro del Titolare Effettivo, una informativa datata 23 maggio con la quale oltre a riepilogare la vicenda, si forniscono utili indicazioni e prima fra tutte il fatto che:

- "in considerazione di tutto ciò deve escludersi che le Camere di Commercio territoriali possano procedere all’accertamento di presunte violazioni e, di conseguenza, all’applicazione di sanzioni per omessa o tardiva comunicazione da parte dei soggetti obbligati."

Ricordiamo che dopo le sentenze del Consiglio di Stato rispetto ai ricorsi di alcune fiduciarie, che hanno sospeso l'operatività del registro dei Titolari effettivi fino al prossimo 19 settembre, su l sito del Titolare Effettivo compare un annuncio che recita testualmente: "A seguito dell'ordinanza del Consiglio di Stato del 17 maggio 2024, è sospesa la consultazione dei dati e delle informazioni sulla titolarità effettiva, nonché le richieste di accreditamento da parte dei soggetti obbligati e le richieste di accesso da parte dei soggetti legittimati."

Parrebbe quindi che non siano sospese le comunicazioni.

Il Consiglio di Stato entrerà nel merito della questione a partire dal 19 settembre data in cui è fissata la prossima udienza.

Registro Titolare Effettivo: sospensione fino al 19 settembre

Il 9 aprile il Tar del Lazio ha respinto i ricorsi presentati dalle fiduciarie e dalle società che gestiscono trust dopo la prima sospensione del decreto attuativo MIMIT che aveva congelato il termine dell'11 dicembre entro il quale doveva essere compiuto il primo adempimento della comunicazione dati.

Dopo la pubblicazione delle sentenze di rigetto del TAR, l'effetto è stato quello della nuova entrata in vigore del decreto, con solo 48 ore di tempo per adempiere per tutti i soggetti ricorrenti e tutti coloro che nell’attesa del giudizio non avevano proceduto all’iscrizione al registro dei titolari effettivi.

Nelle ore successive alla pubblicazione delle sentenze, erano state pubblicate due circolari:

- una delle Camere di commercio,

- una del MIMIT,

che avvisavano della nuova decorrenze dei termini lasciando al prudente apprezzamento delle Camere di commercio ogni iniziativa utile ad agevolare il corretto adempimento degli obblighi di comunicazione al registro.

Assofiduciaria faceva sapere di essere ricorsa al Consiglio di Stato al fine di ottenere una nuova sospensione dell'adempimento della comunicazione dati al registro dei titolari effettivi.

La nota informativa di Assofiduciaria evidenziava il danno grave e irreparabile insito nel rango costituzionale degli interessi e diritti violati che sarebbero irrimediabilmente compromessi qualora non venisse concessa una sospensione della sentenza impugnata.

In data 17 maggio il Consiglio di stato ha deciso di sospendere fino al 19 settembre prossimo l'operatività del registro chiudendo il capitolo sanzioni per i ritardatari.

Il Consiglio di Stato nella sua sintetica motivazione apre a una possibile remissione alla Corte di Giustizia.

Le questioni prospettate secondo il Consiglio di Stato "esigono l’approfondimento proprio della fase di merito, con particolare riferimento alle tematiche di conformita della normativa interna al diritto unionale e alla stessa validita di alcune delle disposizioni della Direttiva al diritto unionale sovraordinato. (…)"

Si attende il prossimo capitolo di questa complessa vicenda.

Ieri 23 maggio il CNDCEC ha diffuso una informativa (si riportano parti integrali del documento) nella quale si specifica che:

- pur prevedendo l’art. 3, co. 3, D.M. 10 marzo 2022, n. 55 la possibilità, per le imprese dotate di personalità giuridica, di comunicare annualmente, contestualmente al deposito del bilancio, la conferma dei dati e delle informazioni entro dodici mesi dalla data della prima comunicazione o dall’ultima comunicazione della loro variazione o dall’ultima conferma, la sospensione delle sopraindicate operazioni non pregiudica in alcun modo la possibilità per tali enti di finalizzare correttamente il deposito del bilancio, anche qualora tali dati ed informazioni non siano stati ancora comunicati in ragione delle incertezze applicative emerse in esito all’avvio del Registro e che hanno condotto nei mesi passati alla prolungata sospensione della sua operatività.

- dato atto che, pur volendo ignorare le intervenute sospensioni del Registro, resta il fatto che il primo termine per la comunicazione dei Titolari Effettivi ha iniziato a decorrere dal 9 ottobre 2023 e, pertanto, allo stato attuale i 12 mesi previsti per la conferma non sono ancora trascorsi per nessun soggetto obbligato, ad oggi, non sussiste la possibilità di confermare al Registro delle imprese i dati comunicati o variati del Titolare Effettivo tramite il deposito del bilancio di esercizio 2023, in quanto nell’applicativo DIRE non risulta disponibile la relativa funzione.

- conseguentemente, le imprese che intendano effettuare la conferma dei dati dei titolari effettivi possono farlo attraverso il predetto applicativo, fermo restando che, in assenza della possibilità di dare conferma gratuitamente in uno con il deposito del bilancio di esercizio 2023, la comunicazione autonoma sarà soggetta al pagamento dei diritti di segreteria.

- in attesa del termine di scadenza della sospensiva, in via interpretativa i commercialisti specificano che la prima conferma dei dati inerenti al primo popolamento del Registro dei titolari effettivi, di riattivazione del medesimo, possa essere effettuata solo con il deposito dei bilanci chiusi al 31 dicembre 2024, fermo restando il rispetto del termine di 12 mesi entro cui devono essere confermati i dati e le variazioni o le nuove comunicazioni. Tale situazione parrebbe compatibile con l’esigenza di attendere le conclusioni del Consiglio di Stato che, inevitabilmente, potrebbero travolgere l’intero impianto del DM 55/2022, compreso l’obbligo di conferma in esame.

- in considerazione di tutto ciò deve escludersi che le Camere di Commercio territoriali possano procedere all’accertamento di presunte violazioni e, di conseguenza, all’applicazione di sanzioni per omessa o tardiva comunicazione da parte dei soggetti obbligati.

Leggi anche Comunicazione Titolare effettivo: calendario degli adempimenti.

.

-

Incentivi auto 2024: bonus per acquisto di nuovo, usato e taxi

Il MIMIT ha pubblicato la Circolare 27 maggio con le regole operative per il bonus auto ecologiche 2024.

Il DPCM 20 maggio con Rimodulazione degli incentivi per l'acquisto di veicoli a basse emissioni inquinanti è stato pubblicato in GU n 121 del 25 maggio.

Lo stesso MIMIT ha riepilogato in sintesi le regole e gli importi, evidenziando che le risorse complessive per 1 miliardo per 2024.

Il contributo massimo ottenibile per l’acquisto di un’auto elettrica, a fronte della rottamazione di un veicolo fino a Euro 2, sale da 5.000 a 13.750 euro.

La piattaforma per le prenotazioni sarà attiva dal 3 giugno alle ore 10.00 ecobonus.mise.gov.it.

Sul sito, gestito da Invitalia per conto del Mimit, saranno resi disponibili i moduli per chiedere il bonus e le tabelle che, distinte per categorie di veicoli, riportano i criteri di attribuzione dei contributi.

Tra le novità, previsti contributi proporzionali alla classe ambientale di appartenenza del veicolo da rottamare, incluse le vetture di classe Euro 5.

È agevolato l'acquisto di auto elettriche, ibride plug-in e a motore termico con un livello di emissioni di CO2 fino a 135 gr/km, nonché di motocicli e ciclomotori elettrici e non elettrici e di veicoli commerciali leggeri.

Il prezzo di listino compresi optional (IVA esclusa) non deve essere superiore ai 35 mila euro per le autovetture delle fasce 0-20 gr/km (elettriche) e 61-135 gr/km (termiche) e ai 45 mila euro per la fascia 21-60 g/km (ibride plug-in).

Il contributo massimo ottenibile per l’acquisto di un veicolo elettrico nuovo, a fronte della rottamazione di un veicolo fino a Euro 2, salirà da 5 mila a 13.750 euro per chi è in possesso di un Isee sotto 30mila euro.

L’obiettivo del provvedimento è incentivare la rottamazione delle auto più inquinanti (classi Euro 0, 1, 2 e 3) che oggi rappresentano il 25% dell’attuale parco circolante.

Con questa finalità, è previsto un contributo fino a 2.000 euro per l’acquisto di veicoli usati di classe Euro 6 con emissioni fino a 160 g/km CO2, a fronte della rottamazione di un'auto fino ad Euro 4.

Infine, il provvedimento introduce un contributo all'installazione di impianti nuovi a GPL o a metano per autotrazione su autoveicoli di classe fino a Euro 4: il contributo è pari a 400 euro per gli impianti a GPL e 800 euro per quelli a metano.

Per richiedere informazioni per i rivenditori:

- 800 77 53 97 – Numero verde gratuito attivo dal lunedì al venerdì dalle 9.00 alle 18.00.

- accedi all’Area Riservata e compila la scheda di contatto.

I cittadini per saperne di più possono rivolgersi a un concessionario che aderisce all’iniziativa.

Leggi anche Bonus auto ecologiche: regole operative 2024.

Vediamo tutte le regole.

Incentivi auto nuove 2024: beneficiari e importi

A decorrere dalla data di entrata in vigore del decreto ed entro il 31 dicembre 2024 sono concessi i seguenti contributi al ricorrere dei requisiti indicati:

- a) alle persone fisiche e giuridiche, a esclusione di quelle che esercitano attività rientranti nel codice ATECO 45.11.0, che acquistano, anche in locazione finanziaria, e immatricolano in Italia veicoli di categoria M1 nuovi di fabbrica omologati in una classe non inferiore a Euro 6, con emissioni comprese nella fascia 0-20 g/km di CO2, con prezzo risultante dal listino prezzi ufficiale della casa automobilistica produttrice pari o inferiore a 35.000 euro IVA esclusa, un contributo di euro 6.000 e di ulteriori euro 5.000 se è contestualmente rottamato un veicolo omologato in una classe da Euro 0 a Euro 2, o di ulteriori euro 4.000 se è rottamato un veicolo omologato nella classe Euro 3 o di ulteriori euro 3.000 se è rottamato un veicolo omologato nella classe Euro 4;

- b) alle persone fisiche e giuridiche, a esclusione di quelle che esercitano attività rientranti nel codice ATECO 45.11.0, che acquistano, anche in locazione finanziaria, e immatricolano in Italia veicoli di categoria M1 nuovi di fabbrica omologati in una classe non inferiore a Euro 6, con emissioni comprese nella fascia 21-60 g/km di CO2, con prezzo risultante dal listino prezzi ufficiale della casa automobilistica produttrice pari o inferiore a 45.000 euro IVA esclusa, un contributo di euro 4.000 e di ulteriori euro 4.000 se è contestualmente rottamato un veicolo omologato in una classe da Euro 0 a Euro 2, o di ulteriori euro 2.000 se è rottamato un veicolo omologato nella classe Euro 3 o di ulteriori euro 1.500 se è rottamato un veicolo omologato nella classe Euro 4;

- c) alle persone fisiche che acquistano, anche in locazione finanziaria, e immatricolano in Italia veicoli di categoria M1 nuovi di fabbrica omologati in una classe non inferiore a Euro 6, con emissioni comprese nella fascia 61-135 g/km di CO2, con prezzo risultante dal listino prezzi ufficiale della casa automobilistica produttrice pari o inferiore a 35.000 euro IVA esclusa, un contributo di euro 3.000 se è contestualmente rottamato un veicolo omologato in una classe da Euro 0 a Euro 2, o di euro 2.000 se è rottamato un veicolo omologato nella classe Euro 3 o di euro 1.500 se è rottamato un veicolo omologato nella classe Euro 4;

- d) alle persone fisiche e giuridiche, a esclusione di quelle che esercitano attività rientranti nel codice ATECO 45.40.1, che acquistano, anche in locazione finanziaria, e immatricolano in Italia veicoli elettrici nuovi di fabbrica delle categorie L1e, L2e, L3e, L4e, L5e, L6e e L7e è riconosciuto un contributo pari al 30 per cento del prezzo di acquisto, fino a un massimo di euro 3.000. Il contributo di cui al primo periodo è pari al 40 per cento del prezzo di acquisto, fino a un massimo di 4.000 euro, nel caso sia consegnato per la rottamazione un veicolo di categoria euro 0, 1, 2 o 3 di cui si è proprietari o intestatari da almeno dodici mesi ovvero di cui sia intestatario o proprietario, da almeno dodici mesi, un familiare convivente;

- e) alle piccole e medie imprese esercenti attività di trasporto di cose in conto proprio o in conto terzi che acquistano, anche in locazione finanziaria, e immatricolano in Italia veicoli commerciali di categoria N1 e N2 nuovi di fabbrica, è riconosciuto un contributo differenziato in base alla massa totale a terra e all’alimentazione del veicolo, secondo la seguente tabella, fermo restando che, per i veicoli commerciali di categoria N1 e N2 ad alimentazioni alternative (CNG-GPL mono e bifuel, Ibrido) e ad alimentazione tradizionale, il riconoscimento del contributo è subordinato alla contestuale rottamazione di un veicolo della medesima categoria omologato in una classe fino a Euro 4. Una quota pari al 25 per cento delle risorse relative a tali categorie di veicoli è riservata ai contributi per l’acquisto di veicoli ad alimentazione esclusivamente elettrica (BEV) e a idrogeno (FCEV);

- f) alle persone fisiche che acquistano, anche in locazione finanziaria, veicoli usati di categoria M1, di prima immatricolazione in Italia, per i quali non sono già stati riconosciuti gli incentivi di cui all’articolo 1, comma 1041, della legge 30 dicembre 2018, n. 145 e di cui all’articolo 1, comma 654, Il Presidente del Consiglio dei Ministri della legge 30 dicembre 2020, n. 178 e di cui al decreto del Presidente del Consiglio dei ministri 6 aprile 2022 e ss.mm.ii., omologati in una classe non inferiore a Euro 6, con emissioni fino a 160 g/km di CO2, con prezzo risultante dalle quotazioni medie di mercato e non superiore a 25.000 euro, un contributo di euro 2.000 se è contestualmente rottamato un veicolo della medesima categoria omologato in una classe fino a Euro 4, di cui l’acquirente o un suo familiare convivente siano proprietari o intestatari da almeno 12 mesi;

- g) alle persone fisiche che stipulano un contratto di noleggio a lungo termine per la locazione di durata non inferiore a 3 anni di uno dei veicoli di cui alle precedenti lettere a), b) e c), è riconosciuto un contributo, nei limiti degli stanziamenti previsti dall’articolo 6, comma 2. Attenzione al fatto che con decreto del Ministero delle imprese e del made in Italy, da adottare entro 120 giorni dalla data di entrata in vigore del decreto, sono individuati l’entità del contributo, i criteri e le modalità operative per usufruirne, nonché l’ente incaricato della gestione del programma;

- h) per i veicoli di categoria L1e, L2e, L3e, L4e, L5e, L6e, L7e, nuovi di fabbrica, non oggetto di incentivazione ai sensi della lettera d) , omologati in una classe non inferiore ad Euro 5, a condizione che sia praticato dal venditore uno sconto pari ad almeno il 5 per cento del prezzo di acquisto, un contributo del 40 per cento del medesimo prezzo d’acquisto, fino ad un massimo di euro 2.500 se è contestualmente rottamato un veicolo di categoria euro 0, 1, 2 o 3 ovvero un veicolo che sia stato oggetto di ritargatura obbligatoria ai sensi del decreto del Ministro delle infrastrutture e dei trasporti 2 febbraio 2011, pubblicato nella Gazzetta Ufficiale della Repubblica italiana – Serie generale – n. 76 del 2 aprile 2011.

Per il riconoscimento dei contributi di cui sopra, sia in favore delle persone fisiche sia in favore delle persone giuridiche, il veicolo consegnato per la rottamazione deve essere intestato da almeno 12 mesi al soggetto intestatario del nuovo veicolo o a uno dei familiari conviventi alla data di acquisto del medesimo veicolo, ovvero, in caso di locazione finanziaria del veicolo nuovo, deve essere intestato, da almeno 12 mesi, al soggetto utilizzatore del suddetto veicolo o a uno dei predetti familiari.

Incentivi auto nuove 2024: maggior bonus per ISEE entro i 30mila euro

Inoltre è prevista una maggiorazione del contributo per l’acquisto di veicoli elettrici e ibridi plug-in di categoria M1 da parte di persone fisiche con ISEE inferiore a 30.000 euro.

Il contributo per l’acquisto di veicoli previsto dall’articolo 2, comma 1, lettere a) e b), è aumentato del 25 per cento nel caso in cui l’acquirente, persona fisica, abbia un indicatore della situazione economica equivalente (ISEE) inferiore a euro 30.000.

Il contributo per l’acquisto di veicoli previsto dall’articolo 2, comma 1, lettere a) e b), in caso in cui l’acquirente, persona fisica, abbia un indicatore della situazione economica equivalente (ISEE) inferiore a euro 30.000, è riconosciuto anche se è contestualmente rottamato un veicolo omologato nella classe Euro 5, ed è rispettivamente pari a euro 8.000

L’innalzamento del contributo di cui al primo comma e il contributo di cui al secondo comma sono riconosciuti a un solo soggetto per nucleo familiare, previa presentazione, al momento della prenotazione, della dichiarazione sostitutiva resa dall’acquirente ai sensi del decreto del Presidente della Repubblica 28 dicembre 2000, n. 445, attestante che il valore dell’ISEE relativo al nucleo familiare di cui fa parte è inferiore a 30.000 euro e che i componenti dello stesso nucleo non hanno già fruito dei medesimi contributi, corredata dalla copia del documento di identità e del codice fiscale dell’acquirente e degli altri componenti del nucleo familiare.

Incentivi auto usate e taxi 2024: beneficiari e importi

Inoltre alle persone fisiche che acquistano, anche in locazione finanziaria, veicoli usati di categoria M1, di prima immatricolazione in Italia, per i quali non sono già stati riconosciuti gli incentivi omologati in una classe non inferiore a Euro 6, con emissioni fino a 160 g/km di CO2, con prezzo risultante dalle quotazioni medie di mercato e non superiore a 25.000 euro, un contributo di euro 2.000 se è contestualmente rottamato un veicolo della medesima categoria omologato in una classe fino a Euro 4, di cui l’acquirente o un suo familiare convivente siano proprietari o intestatari da almeno 12 mesi;

Allegati: -

Bonus ristrutturazioni: condizioni di fruizione per il detentore

Con una risposta a interpello, la n. 112 del 23 maggio, le entrate replicano ad un soggetto istante che domanda chiarimenti sulla fruizione della detrazione prevista per interventi di recupero del patrimonio edilizio e di riqualificazione energetica degli edifici (di cui all'articolo 16–bis del TUIR).

La detrazione, secondo le Entrate, spetta anche al detentore dell'immobile che verrà ricostruito dopo la demolizione di un fabbricato collabente, vediamo le condizioni richieste.

Bonus ristrutturazioni: le condizioni per il detentore

L'Agenzia delle Entrate con la risposta in oggetto replica che, in base all'articolo 16-bis del TUIR, le detrazioni fiscali per interventi di recupero del patrimonio edilizio e di riqualificazione energetica sono concesse anche per interventi di demolizione e ricostruzione di edifici esistenti, a condizione che questi interventi non siano considerati come nuova costruzione.

La detrazione è del 50% delle spese sostenute, con un limite massimo di 96.000 euro per unità immobiliare, per le spese sostenute dal 26 giugno 2012 al 31 dicembre 2024.

In merito ai requisiti soggettivi evidenzia che la detrazione spetta ai contribuenti che possiedano o detengano l'immobile oggetto degli interventi sulla base di un titolo idoneo e che sostengano le relative spese.

Il detentore dell'immobile può fruire della detrazione se ha il consenso del proprietario all'esecuzione dei lavori e la detenzione dell'immobile risulta da un atto regolarmente registrato al momento dell'avvio dei lavori e al momento del sostenimento delle spese.

Nel caso specie l'Agenzia delle Entrate conferma che l'istante può accedere alla detrazione, poiché dispone della disponibilità giuridica e materiale del fabbricato collabente in base al contratto di compravendita regolarmente registrato, che gli consente di demolire il fabbricato con il consenso espresso dei venditori.

Allegati: -

Modello 730/2024: detraibilità spese per assistenza personale

Il modello 730/2024 nella sezione I del Quadro E riservato a oneri e spese prevede al rigo E8-E10 l'indicazione delle spese sostenute per gli addetti all’assistenza personale utilizzando il codice "15".

Vediamo i requisiti per la detraibilità di queste spese.

Spese per assistenza personale: condizioni di detraibilità in dichiarazione

La detrazione, nella misura del 19%, per le spese sostenute per gli addetti all’assistenza personale spetta:

- nei casi di non autosufficienza nel compimento degli atti della vita quotidiana;

- se il reddito complessivo non supera euro 40.000. Nel predetto limite di reddito deve essere computato il reddito dei fabbricati assoggettato alla cedolare secca sulle locazioni.

Le Entrate nella Circolare n 14 del 19 giugno 2023 ( si attende quella di quest'anno con eventuali integrazioni) precisano che, sono considerati non autosufficienti nel compimento degli atti della vita quotidiana i soggetti che necessitano di sorveglianza continuativa o che non sono in grado di svolgere almeno una delle seguenti attività:

- assunzione di alimenti;

- espletamento delle funzioni fisiologiche e dell’igiene personale;

- deambulazione;

- indossare gli indumenti.

Lo stato di non autosufficienza deve derivare da una patologia e deve risultare da certificazione medica, non può essere quindi riferito ai bambini quando la non autosufficienza non si ricollega all’esistenza di patologie (Circolare 03.01.2005 n. 2/E, paragrafo 4).

La detrazione spetta al soggetto che ha sostenuto la spesa anche se non è titolare del contratto di lavoro del personale addetto all’assistenza.

La detrazione spetta anche in relazione a spese che siano state sostenute per i familiari, anche non fiscalmente a carico.

Detrazione spese per assistenza personale: elenco

La detrazione spetta per le spese sostenute per gli addetti all’assistenza personale (ad esempio, per le c.d. badanti) propria o di uno o più familiari indicati nell’art. 433 del c.c., anche se non fiscalmente a carico del contribuente.

La detrazione spetta anche se le prestazioni di assistenza sono rese da:

- una casa di cura o di riposo (Risoluzione 22.10.2008 n. 397/E);

- una cooperativa di servizi (Circolare 18.05.2006 n. 17/E, risposta 8);

- un’agenzia interinale.

La detrazione non spetta per:

- le spese sostenute per i lavoratori domestici (colf) che hanno un inquadramento contrattuale diverso dagli addetti all’assistenza personale;

- i contributi previdenziali che sono deducibili dal reddito ai sensi dell’art. 10, comma 2, del TUIR che vanno indicati nel rigo E23.

La detrazione è calcolata su un ammontare massimo di spese pari a euro 2.100.

Se più soggetti hanno sostenuto spese per assistenza riferite allo stesso familiare, tale limite deve essere ripartito tra coloro che hanno sostenuto la spesa.

Il limite deve essere sempre considerato con riferimento al singolo contribuente a prescindere dal numero di soggetti cui si riferisce l’assistenza.

Ad esempio, se un contribuente ha sostenuto spese per sé e per un familiare, l’importo su cui calcolare la detrazione non può comunque superare euro 2.100.

La detrazione dall’imposta lorda per le spese sostenute per gli addetti all’assistenza personale, pur rientrando, in astratto, nel novero delle detrazioni che, ai sensi dell’art. 15, comma 3-bis, del TUIR, dovrebbero variare in base all’ammontare del reddito complessivo, in concreto spetta per intero, considerato che la detrazione in esame è sottoposta alla condizione per cui il reddito complessivo non deve superare euro 40.000.

Ricordiamo che, dall’anno d’imposta 2020 le spese sostenute per gli addetti all’assistenza personale sono sottoposte, ai fini della detrazione, all’obbligo di effettuazione del pagamento mediante sistemi “tracciabili”.

Le spese devono risultare da idonea documentazione, che può anche consistere in una ricevuta debitamente firmata, rilasciata dal soggetto che presta l’assistenza e dalla prova del pagamento tracciato.

Il contribuente dimostra l’utilizzo di sistemi di pagamento “tracciabili” mediante la relativa annotazione in fattura, ricevuta fiscale o documento commerciale, da parte del percettore delle somme che effettua la prestazione di servizio.

In alternativa, l’utilizzo di sistemi di pagamento “tracciabili” può essere dimostrato mediante prova cartacea della transazione (ovvero tramite ricevuta della carta di debito o della carta di credito, copia bollettino postale, MAV, dei pagamenti con PagoPA, estratto conto, ecc.).

La documentazione deve contenere gli estremi anagrafici e il codice fiscale del soggetto che effettua il pagamento e di quello che presta l’assistenza.

Inoltre, se le prestazioni di assistenza sono rese da:

- una casa di cura o di riposo, la documentazione deve certificare distintamente i corrispettivi riferiti all’assistenza rispetto a quelli riferibili ad altre prestazioni fornite dall’istituto ospitante (Circolare 16.03.2005 n. 10/E, risposta 10.8);

- una cooperativa di servizi, la documentazione deve specificare la natura del servizio reso;

- un’agenzia interinale, la documentazione deve specificare la qualifica contrattuale del lavoratore.

-

Concessioni balneari: proroga tecnica possibile solo fino al 31.12.24

Con tre sentenze depositate il 20 maggio il Consiglio di Stato si esprime contro le proroghe delle concessioni balneari che di fatto violano le norme UE in materia.

Inoltre, accetta proroghe tecniche solo fino al 31 dicembre 2024 a certe condizioni.

Vediamo i dettagli delle pronunce.

Concessioni balneari: proroga tecnica solo fino al 31.12.24 e con gare già avviate

Con le sentenze n 4479, 4480 e 4481 il Consiglio di Stato ha risolto la spinosa questione delle concessioni balneari.

In dettaglio le proroghe automatiche delle concessioni demaniali marittime sono contrarie al diritto dell'Unione Europea e in particolare agli articoli 49 e 56 del TFUE e all'articolo 12 della Direttiva 2006/123/CE nota come Direttiva Bolkestein.

Inoltre le pronunce affrontano anche il problema della proroghe per la stagione avviata, e al fine di tutelare tutti gli interessi in campo, si accoglie la possibilità di una proroga tecnica delle concessioni, solo fino al 31 dicembre 2024 e nei limiti strettamente necessari per concludere le procedure di gara.

Secondo il Consiglio di Stato non è più procrastinabile l’indizione delle gare per l'assegnazione delle concessioni demaniali.

Le autorità preposte devono avviare immediatamente le procedure di gara per garantire la conformità con i principi di concorrenza stabiliti dal diritto dell'Unione Europea.

Viene evidenziato che la proroga tecnica è consentita solo se:

- è già stata avviata

- o è stato deliberato

di indire in tempi brevissimi le gare.

Le autorità dovranno emanare senza indugio, atti di indirizzo per avviare senza indugio l'iter per la predisposizione dei bandi.

-

Acquisto Cittadinanza: istruzioni per l’imposta di registro

Con la Risposta a interpello n 108 del 17 maggio viene chiarito come si procede per la registrazione dell'ordinanza di riconoscimento della cittadinanza italiana di persone straniere (articolo 59, comma 1, lettera a), del d.P.R. 26 aprile 1986, n. 131).

Gli Istanti chiedono conferma dell'obbligatorietà del pagamento dell'imposta di registro in relazione all'ordinanza giudiziale di riconoscimento dello status di cittadino italiano.

In particolare, vogliono sapere se l'ordinanza debba essere soggetta a tassazione.

L'Agenzia delle Entrate conferma che sono tenuti a pagare la metà dell'imposta di registro, mentre l'altra metà è prenotata a debito a carico dell'amministrazione. Vediamo i dettagli.

Acquisto Cittadinanza: istruzioni per l’imposta di registro

Le Entrate specificano che l'articolo 59 del TUR dispone alla lettera a) del comma 1 che «Si registrano a debito, cioè senza contemporaneo pagamento delle imposte dovute:

- a) le sentenze, i provvedimenti e gli atti che occorrono nei procedimenti contenziosi nei quali sono interessate le amministrazioni dello Stato e le persone o gli enti morali ammessi al beneficio del patrocinio a spese dello Stato quando essi vengono formati d'ufficio o ad istanza o nell'interesse dei detti soggetti;

- la registrazione a debito non è ammessa per le sentenze portanti trasferimento di beni e diritti di qualsiasi natura.».

Ai sensi dell'art 158 comma 1 del d.P.R. 30 maggio 2002, n. 115 «Nel processo in cui è parte l'amministrazione pubblica sono prenotati a debito, se a carico dell'amministrazione: […] c) l'imposta di registro ai sensi dell'articolo 59, comma 1, lettere a) e b), del decreto del Presidente della Repubblica 26 aprile 1986, n. 131, nel processo civile e amministrativo; […]».

Il successivo articolo 159 stabilisce, inoltre, che, nel caso in cui la sentenza disponga la compensazione delle spese di giudizio «se la registrazione è chiesta dall'amministrazione, l'imposta di registro della sentenza è prenotata a debito, per la metà o per la quota di compensazione, ed è pagata per il rimanente dall'altra parte; se la registrazione è chiesta dalla parte diversa dall'amministrazione, nel proprio interesse o per uno degli usi previsti dalla legge, l'imposta di registro della sentenza è pagata per intero dalla stessa parte».

Da tutto ciò emerge che, nell'ipotesi di procedimenti in cui è parte un'amministrazione statale, che si concludano con la compensazione delle spese giudiziarie, l'imposta di registro è prenotata a debito per la metà o per la quota di compensazione ed è pagata per il rimanente dall'altra parte, se la registrazione è chiesta dall'amministrazione.

L’ipotesi di registrazione dell’ordinanza di riconoscimento della cittadinanza italiana di persone straniere ricade tra le fattispecie di cui all'articolo 59, comma 1, lettera a) del TUR, trattandosi di registrazione di provvedimento «in cui è parte un'amministrazione dello Stato».

Pertanto, nel caso in esame, tenuto conto che secondo quanto rappresentato l'ordinanza di riconoscimento della cittadinanza italiana degli Istanti ha statuito anche la compensazione delle spese processuali si applica la registrazione con prenotazione a debito per la metà dell'imposta di registro con liquidazione dell'imposta di registro per la restante metà a carico degli Istanti.

Allegati: -

Deducibilità IMU immobili strumentali: regole 2024

Dall'anno d'imposta 2022 e quindi per i dichiarativi 2023 le imprese e i lavoratori autonomi possono dedurre al 100% l'IMU pagata per gli immobili strumentali.

Ricordiamo che questa possibilità è stata introdotto dalla Legge di Bilancio 2020 (L. 160/2019) che ha rimodulato la deducibilità Imu sugli immobili strumentali per il solo anno 2019, ovvero il periodo d'imposta successivo a quello in corso al 31 dicembre 2018, per il quale si prevedeva la deducibilità nella misura del 50% a favore di imprese / lavoratori autonomi.

Tale disposizione si applica anche all’IMI (imposta municipale immobiliare) della provincia autonoma di Bolzano e all’IMIS (imposta immobiliare semplice) della provincia autonoma di Trento.

Tabella di riepilogo con le percentuali di deducibilità IMU per i beni strumentali

Deducibilità IMU % spettante periodo di imposta 2019 50 periodo di imposta 2020 e 2021 60 periodo di imposta 2022 e 2023 100 Ricordiamo inoltre che, per il requisito della strumentalità degli immobili:

- per le imprese si fa riferimento all’articolo 43, comma 2, del Tuir,

- per gli imprenditori individuali, invece, si fa riferimento all’articolo 65 del Tuir, a condizione che siano indicati nell’inventario,

- per i professionisti si considerano strumentali gli immobili «utilizzati esclusivamente per l’esercizio dell’arte o professione» da parte del possessore.

Deducibilità IMU 2023 nel modello redditi 2024

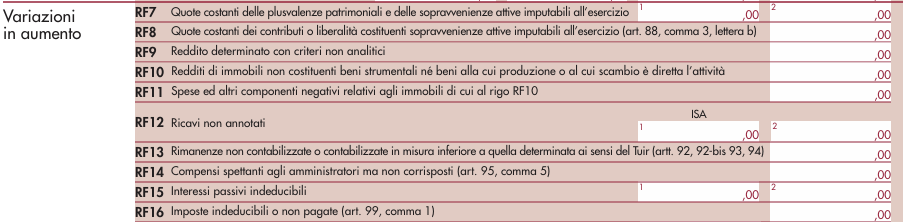

Leggendo le istruzioni al Modello Redditi SC 2024 occorrerà procedere come segue:

- nel rigo RF16 vanno indicate le imposte indeducibili e quelle deducibili per le quali non è stato effettuato il pagamento. Nel presente rigo occorre indicare l’intero ammontare dell’imposta municipale propria, dell’imposta municipale immobiliare (IMI) e dell’imposta immobiliare semplice (IMIS) risultante a conto economico

- nel rigo RF55 va indicato, con il codice 99 (l'anno scorso era il codice 38), l’imposta municipale propria, dell’IMI e dell’IMIS relativa agli immobili strumentali, versata nel periodo d’imposta oggetto della presente dichiarazione (art. 1, commi 772 e 773, della legge 27 dicembre 2019, n. 160).