-

Polizza rischi catastrofali imprese: i correttivi sono legge

Con il Decreto-legge n 39/2025 (pubblicato in GU n 75/2025) si differisce, per le micro, piccole e medie imprese, l’obbligo di stipulare contratti assicurativi a copertura dei danni direttamente cagionati da calamità naturali ed eventi catastrofali verificatisi sul territorio nazionale (la Legge di conversione del Milleproroghe aveva già prorogato al 31 marzo l'obbligo sulle polizze catastrofali).

Il MIMIT ha anche pubblicato nel mese di aprile una serie di FAQ con chiarimenti, leggi: Polizza catastrofale imprese: il MIMIT chiarisce le sanzioni

L'obbligo per le grandi imprese è rimasto invece come inizialmente previsto ossia con decorrenza dal 1° aprile.

Il Decreto MEF pubblicato in GU n 48 del 27 febbraio contiene invece tutte le regole attuative del nuovo adempimento.

Inoltre, dal 2 aprile è entrata in vigore la Legge Quadro n 40/2025 con novità per tale adempimento, leggi: Polizza rischi catastrofali: possibili anticipi fino al 30% dei danni.

Il DL 39/2025 in data 21 maggio è stato convertito in Legge n 78 del 27 maggio e viene pubblicato in GU n 124 del 30 maggio.

Il Decreto contiene due articoli, conferma naturalmente le progoghe introdotte e definisce le modalità attuative e introduce eccezioni e chiarimenti interpretativi.

Gli emendamenti approvati alla Camera e confermati dal Senato hanno poi introdotto alcune novità e chiarimenti, per facilitare il coordinamento del decreto ministeriale attuativo ossia il DM MIMIT 30 gennaio 2025, n. 18.

Il testo contiene norme secondo le quali:

- sono assicurati solo gli immobili costruiti o ampliati sulla base di un titolo valido o la cui ultimazione risale a quando il titolo edilizio non era obbligatorio;

- agli immobili non assicurabili non spettano indennizzi, contributi, sovvenzioni o agevolazioni di carattere finanziario a valere su risorse pubbliche;

- nel caso di immobili assicurati dall'imprenditore ma di proprietà di terzi l’indennizzo spettante è corrisposto al proprietario del bene, che deve utilizzare le somme per il ripristino dei beni danneggiati o periti o della loro funzionalità;

- per il valore dei beni da assicurare si dovrà considerare il valore di ricostruzione a nuovo dell’immobile o il costo di rimpiazzo dei beni mobili o, ancora, il costo di ripristino delle condizioni del terreno interessato dall’evento calamitoso.

- l’obbligo di assicurare riguarda i beni elencati dall’art. 2424 comma 1, sezione Attivo, voce B-II, nn. 1), 2) e 3) c.c. “a qualsiasi titolo impiegati per l’esercizio dell’attività di impresa” (art. 1-bis comma 2 del DL 155/2024).

Polizza rischi catastrofali: il calendario 2025-2026

L'obbligo di cui si tratta è stato introdotto dall’articolo 1, commi da 101 a 111, della legge di Bilancio 2024 (Legge n. 213/2023), e si applica:

- a tutte le imprese sia con sede legale in Italia,

- che ad imprese con sede legale all’estero ma con stabile organizzazione in Italia, tenute all’iscrizione in Camera di Commercio.

Attenzione al fatto che sono invece escluse dall’obbligo assicurativo:

- le imprese agricole (ex all’art. 2135 del codice civile) cui si applica la disciplina del Fondo mutualistico nazionale per la copertura dei danni catastrofali meteoclimatici alle produzioni agricole causati da alluvione, gelo-brina e siccità,

- le imprese i cui beni immobili risultino gravati da abuso edilizio o costruiti in carenza delle autorizzazioni previste, ovvero gravati da abuso sorto successivamente alla data di costruzione.

La polizza assicurativa dovrà riguardare i beni di cui all'articolo 2424, primo comma, sezione Attivo, voce B-II, numeri 1), 2) e 3), del codice civile.

Il testo approvato dal Parlamento e modificato con gli emendamenti introdotti dalla Commissione Ambiente alla Camera contiene la seguente proroga:

- le medie imprese dovranno stipulare le polizze catastrofali entro il 1° ottobre 2025;

- le piccole e micro imprese devono assicurarsi entro il 31 dicembre 2025;

- le grandi imprese devono assicurarsi entro il 31 marzo 2025, ma l’inadempimento non è sanzionato per 90 giorni.

-

TRUST e qualificazione fiscale per soggetto residente estero

Con Risposta a interpello n 145/2025 le Entrate chiariscono la qualificazione fiscale di trust estero, disciplinato da legge inglese e domiciliato fiscalmente a Malta.

TRUST: qualificazione fiscale nella residenza all’estero

Nel caso di specie l’Agenzia delle entrate evidenzia che il Trust può essere considerato un soggetto autonomo di imposta ai fini fiscali italiani.

L'Istante, persona fisica residente in Italia, è il disponente di un trust istituito con atto dalla legge inglese e chiede se il Trust si può qualificare un soggetto passivo d'imposta autonomo e non interposto rispetto all'Istante, ai sensi dell'articolo 37, comma 3, del d.P.R. 29 settembre 1973 n. 600

L'agenzia ricorda intanto che il trust si sostanzia in un rapporto giuridico fiduciario mediante il quale un soggetto definito ''disponente'' (o settlor), con un negozio unilaterale, cui generalmente seguono uno o più atti dispositivi, trasferisce ad un altro soggetto, definito ''trustee'', beni (di qualsiasi natura), affinché quest'ultimo li gestisca e li amministri, coerentemente con quanto previsto dall'atto istitutivo del trust per il raggiungimento delle finalità individuate dal disponente medesimo

Poi ricorda che l'Istante è disponente del Trust, disciplinato dalla legge inglese e stabilito ai fini fiscali a Malta.

Scopo del Trust è la segregazione di parte del patrimonio dell'Istante affinché sia amministrato fiduciariamente a favore della moglie, della figlia e di altri discendenti dell'Istante che dovessero nascere in futuro.

L'Istante, ai sensi della clausola 2 dell'atto istitutivo è individuato tra le persone escluse, di conseguenza, secondo le previsioni della clausola 18 del medesimo atto in nessuna circostanza potrà beneficiare del patrimonio detenuto in Trust.

Il Trust è irrevocabile e ha una durata pari a 125 anni o pari al minor termine nell'ipotesi in cui vengano meno tutti i Beneficiari indicati nell'atto istitutivo.

I Beneficiari del Trust sono la moglie dell'Istante, la figlia e altri discendenti futuri dell'Istante.

Il Trustee è una società maltese autorizzata a fornire servizi fiduciari in forza di licenza concessale dall'Autorità di vigilanza del settore finanziario di Malta (Malta Financial Services Authority) e soggetta alla sorveglianza di tale Autorità.

L'atto istitutivo attribuisce al Trustee il potere di disporre del patrimonio del Trust ed, in particolare, il potere di accumulare il reddito prodotto dal Trust per investirlo e di distribuire il reddito non investito ai Beneficiari.

Ai sensi della clausola 11 dell'atto istitutivo del Trust, nell'esercizio delle proprie funzioni e in aggiunta a tutti i poteri di gestione e amministrazione conferiti dalla legge inglese, il Trustee ha tutti i poteri propri del titolare, quali, a titolo esemplificativo:- il potere di acquisire per investimento o per qualsiasi altro scopo qualsiasi proprietà, ovunque ritenga opportuno;

- il potere di lasciare in tutto o in parte il fondo nella sua condizione attuale per un periodo indefinito, senza dover diversificare gli investimenti;

- il potere di concedere in leasing o alienare i beni senza il consenso dei Beneficiari;

- il potere di transigere su questioni riguardanti il fondo o parte di esso, senza che sia necessario il consenso dei Beneficiari;

- il potere di prendere a prestito somme di denaro;

- il potere di dare in prestito i beni detenuti in Trust.

Con documentazione integrativa l'Istante ha chiarito il significato della clausola di cui al punto 11.14 dell'atto istitutivo che prevede il potere del Trustee di delegare le proprie funzioni ad altri soggetti specificando che essa «ha lo scopo di garantire che, da un punto di vista pratico, il Trust possa essere amministrato efficacemente» citando, a titolo esemplificativo, il caso in cui «nella gestione del Trust il trustee potrebbe avere la necessità di compiere atti di gestione che ne richiedano la presenza fisica al di fuori

del territorio maltese» e quello in cui si renda necessario «l'esercizio di funzioni che richiedono competenze di cui il trustee non è in possesso».

Al riguardo, l'Istante precisa anche che «l'esercizio del potere di delega a favore di un soggetto terzo non esclude che il trustee possa essere ritenuto responsabile per gli atti compiuti dal delegato.

Infatti, la legge inglese che governa i doveri del trustee (il Trustee Act 2000) prevede che il trustee abbia l'obbligo di esercitare con diligenza il proprio potere di delega e che tale obbligo comporti, in particolare, un dovere per il trustee di selezionare un delegato dotato delle appropriate competenze per lo svolgimento dei poteri delegati; il dovere di negoziare con diligenza nell'interesse del trust i termini che il delegato deve rispettare nello svolgimento dei doveri delegati; l'obbligo di supervisionare come il delegato eserciti i poteri delegati e l'obbligo di intervenire dando ordini vincolanti al delegato e revocandogli il mandato ove opportuno.

L'esercizio negligente di tali doveri determina una responsabilità in capo al trustee per gli atti compiuti dal delegato».

Con riferimento all'attività gestoria svolta dalla data di istituzione del Trust l'Istante precisa che «Successivamente all'accettazione dell'incarico di trustee, il trustee ha adempiuto ai propri obblighi di notifica all'amministrazione finanziaria maltese tramite la presentazione del modulo Form Trust 01 con il quale, oltre a comunicare i dati identificativi del Trust e riportare il proprio incarico come trustee, ha esercitato l'opzione affinché il Trust sia trattato come se fosse una società fiscalmente residente a Malta e, quindi, soggetto all'imposta sui redditi societari su base mondiale».

Secondo l'atto istitutivo il potere gestorio del Trustee è subordinato al consenso preventivo del Protector con riferimento al potere di rimozione di persone dalla classe dei beneficiari o di previsione che determinate persone siano impossibilitate a beneficiare dei beni in Trust in futuro e al potere di modificare la legge regolatrice del Trust ed i oro competente.

Il potere di rimuovere il Trustee, così come i poteri di nominare nuovi trustee o trustee aggiuntivi, sono attribuiti al Protector.

Il potere di rimuovere il Protector è attribuito, esclusivamente, al Trustee che può esercitare tale potere solo nel caso di incapacità sopravvenuta del Protector.

Con riferimento al potere del Trustee di delegare ad un consulente per gli investimenti la gestione degli investimenti del fondo fiduciario, l'Istante evidenzia che l'Investment Adviser, in quanto tale, ha il potere di gestire gli investimenti del Trust, nei

limiti stabiliti dal Trustee stesso.

L'Istante afferma che «Il Trustee, il Protector e l'Investment Adviser sono tutti soggetti che esercitano i propri poteri ai sensi e nei limiti delle clausole dell'atto istitutivo del Trust nell'ambito della propria attività d'impresa o professionale indipendentemente

rispetto all'Istante. In particolare, l'Istante non detiene alcuna partecipazione, né diretta né indiretta, nel Trustee e non ricopre la carica di amministratore di tale società né altri incarichi societari.».

Inoltre, l'Istante precisa che «non detiene alcuna partecipazione né diretta né indiretta in (…) [ndr. Investment Adviser] e non ricopre la carica di amministratore di tale società né altri incarichi societari».

Con riferimento al Protector, l'Istante ha dichiarato che «è un avvocato privo di legami di parentela con l'Istante (e, quindi, anche privo di legami di parentela con i beneficiari del trust) che ha accettato di svolgere il ruolo di protector nel contesto della propria attività professionale e, quindi nel rispetto sia delle clausole dell'atto istitutivo del trust sia degli obblighi deontologici professionali. Il protector non svolge incarichi professionali né a favore dell'Istante né a favore di alcuno dei beneficiari.»

Ciò posto, tenuto conto delle previsioni dell'atto istitutivo e delle informazioni fornite dall'Istante, nel presupposto di veridicità e correttezza degli stessi, in base alla prassi sopra citata, si ritiene che il Trust possa essere considerato un autonomo soggetto di imposta ai fini fiscali italiani.

-

CPB: chiarimenti per la correttiva per ritirare l’opzione errata di adesione

Con la Risposta a interpello nella Direzione Generale ADE del Friuli n 908/62 di maggio 2025 si evidenzia un cambio di rotta per il CPB 2024-2025.

In particolare, è l’ultima dichiarazione presentata nei termini ordinari del 31 ottobre 2024 a rendere valida la scelta del contribuente ai fini del concordato preventivo biennale.

Vediamo i dettagli della risposta ADE.

CPB: chiarimenti per la correttiva per ritirare l’opzione errata di adesione

La Dichiarazione presentata entro i termini ordinari (31 ottobre 2024) determina in modo definitivo l’adesione del contribuente al Concordato Preventivo Biennale (CPB) per il biennio 2024-2025.

Questo vale anche in caso di errore iniziale, purché si intervenga tempestivamente con una dichiarazione “correttiva nei termini”.

A chiarirlo è l’interpello 908-62/2025 dell’Agenzia delle Entrate – Direzione Regionale Friuli-Venezia Giulia.

Il documento fornisce indicazioni utili non solo per chi ha già aderito al concordato per il biennio corrente, ma anche per coloro che stanno valutando l’adesione per il biennio 2025-2026, da formalizzare entro il 30 settembre 2025, con modalità che cambieranno leggermente rispetto al passato.

Una società di capitali aveva trasmesso il 28 ottobre 2024 il modello Redditi SC, indicando per errore l’adesione al CPB, successivamente ed entro il 31 ottore ha inviato una nuova dichiarazione correttiva nei termini.

La domanda era se tale correzione fosse valida per annullare l’opzione errata.

L'Agenzia risponde in modo affermativo.

La revoca dell’adesione fatta tramite una correttiva nei termini è pienamente efficace, come già chiarito nelle istruzioni ufficiali dei modelli e in precedenti risoluzioni (es. risoluzione 325/2002). Nessuna incertezza interpretativa giustifica un’interpello.

La Dre richiama implicitamente anche la circolare 18/E/2024, che aveva già affrontato il caso opposto: una dichiarazione originaria senza adesione, seguita da una correttiva con adesione.

Ricordiamo che il CPB non consente adesioni tardive secondo quanto stabilisce l’articolo 35, comma 1, del Dlgs 13/2024, escludendo l’applicazione della cosiddetta “remissione in bonis” (articolo 2, Dl 16/2012).

Inoltre, anche le dichiarazioni presentate entro i 90 giorni dalla scadenza ordinaria, previste dall’articolo 2, comma 7 del Dpr 322/1998, non hanno alcun effetto se relative all’opzione per il CPB, come ribadito dalla circolare 18/E/2024.

CPB 2025–2026: nuove modalità operative

Guardando avanti, l’adesione al CPB per il biennio 2025–2026 dovrà avvenire con modalità diverse, previste dal Dlgs correttivo in attesa di approvazione:

- Adesione entro il 30 settembre 2025, con trasmissione:

- autonoma (solo frontespizio del modello Redditi 2025), oppure

- congiunta alla dichiarazione dei redditi (che andrà quindi anticipata rispetto alla scadenza classica del 31 ottobre).

- Adesione entro il 30 settembre 2025, con trasmissione:

-

Esenzione IMU 2025 terreni agricoli montani: elenco dei comuni

Entro il 16 giugno occorre versare l'IMU 2025 in acconto o unica rata.

Sulla prossima scadenza leggi anche IMU 2025: come pagare l'acconto entro il 16 giugno.

Ricordiamo che l'IMU, l’imposta municipale propria, è l’imposta dovuta per il possesso di:

- fabbricati, escluse le abitazioni principali classificate nelle categorie catastali diverse da A/1, A/8 e A/9,

- aree fabbricabili,

- terreni agricoli,

ed è dovuta dal proprietario o dal titolare di altro diritto reale (usufrutto, uso, abitazione, enfiteusi, superficie), dal concessionario nel caso di concessione di aree demaniali e dal locatario in caso di leasing.

Esenzioni IMU 2025 terreni: chi non paga

Vi sono alcuni soggetti che godono di una esenzione, in particolare alcuni proprietari di terreni, vediamo quali.

La norma sulle esenzioni prevede che, tra altri, sono esenti i terreni agricoli nei seguenti casi (art. 1, comma 758, della legge n. 160 del 2019):

- terreni agricoli posseduti e condotti da coltivatori diretti e imprenditori agricoli professionali ex art. 1 del D. Lgs. 29 marzo 2004, n. 99, iscritti nella previdenza agricola, comprese le società agricole di cui al comma 3 dello stesso art. 1;

- terreni agricoli ubicati nei comuni compresi nell’elenco di cui alla circolare del Ministero delle finanze n. 9 del 14 giugno 1993;

- terreni agricoli ubicati nei comuni delle isole minori di cui all'all. A annesso alla legge 28 dicembre 2001, n. 448;

- terreni agricoli a immutabile destinazione agrosilvo-pastorale a proprietà collettiva indivisibile e inusucapibile.

Esenzioni IMU 2025 terreni montani: elenco comuni

Il contribuente consultando la Circolare n 19/1993 del Ministero delle Finanze potrà verificare se il proprio terreno agricolo è contenuto nell'elenco allegato e quindi esente dall'IMU.

La circolare specifica che dall'elenco non sono interessati i terreni che:

- possiedono le caratteristiche di area fabbricabile, come definita dalla lettera b) dell'articolo 2 del decreto legislativo n. 504/1992, atteso che tali terreni, indipendentemente dal loro utilizzo e dalle modalità dell'utilizzo medesimo, devono essere tassati non come terreni agricoli bensì come aree edificabili. L'unica eccezione è data, come disposto nel secondo periodo della predetta lettera b), dai terreni di proprietà di coltivatori diretti o di imprenditori agricoli a titolo principale i quali siano dagli stessi proprietari condotti e sui quali persista l'utilizzazione agro-silvo-pastorale mediante l'esercizio di attività dirette alla coltivazione del fondo, alla silvicoltura, alla funghicoltura ed all'allevamento di animali; tali terreni, non potendo essere considerati aree fabbricabili per definizione legislativa, conservano comunque, sussistendo le cennate condizioni, il carattere di terreno agricolo e, quindi, per essi puo' operare l'esenzione originata dalla loro ubicazione in comuni compresi nell'elenco allegato;

- diversi dalle aree fabbricabili, sui quali non vengano esercitate le attività agricole intese nel senso civilistico (art. 2135 del codice civile) di attività dirette alla coltivazione del fondo, alla silvicoltura, all'allevamento del bestiame ed alle connesse operazioni di trasformazione o alienazione dei prodotti agricoli rientranti nell'esercizio normale dell'agricoltura: appartengono a questo primo gruppo i terreni normalmente inutilizzati (cosiddetti terreni "incolti") e quelli, non pertinenziali di fabbricati, utilizzati per attività diverse da quelle agricole (ad esempio: attività industriali, che non diano luogo però ad utilizzazioni edificatorie perché in tal caso il terreno sul quale si sta realizzando la costruzione sarebbe comunque considerato area fabbricabile);

- diversi dalle aree fabbricabili, sui quali le attività agricole sono esercitate in forma non imprenditoriale: appartengono a questo secondo gruppo i piccoli appezzamenti di terreno (cosiddetti "orticelli") coltivati occasionalmente senza strutture organizzative. I descritti terreni, del primo e secondo gruppo, non avendo il carattere di area fabbricabile né quello di terreno agricolo secondo la definizione datane dalla lettera c) dell'articolo 2 del decreto legislativo n. 504/1992, restano oggettivamente al di fuori del campo di applicazione dell'ICI per cui non si pone il problema della esenzione.

Attenzione al fatto che la circolare su indicata è stata integrata dalla Circolare n 1/2024 con cui il MEF ha inserito tra i comuni che godono della esenzione IMU anche il Comune di Campofelice di Fitalia (PA) appunto incluso nell’elenco allegato alla circolare 14 giugno 1993, n. 9,

Quando un terreno è montano?

La classificazione per grado di montanità, che prevede la suddivisione dei comuni in:

- “totalmente montani”,

- “parzialmente montani”

- e “non montani”

come specificato dall'ISTAT non è una “classificazione Istat”, ma l’esito dell’applicazione dell’art. 1 della legge 991/1952 – Determinazione dei territori montani.

Sono considerati territori montani i Comuni censuari situati per almeno l'80% della loro superficie al di sopra di 600 metri di altitudine sul livello del mare e quelli nei quali il dislivello tra la quota altimetrica inferiore e la superiore del territorio comunale non è minore di 600 metri, sempre che il reddito imponibile medio per ettaro, censito, risultante dalla somma del reddito dominicale e del reddito agrario, determinati a norma del regio decreto-legge 4 aprile 1939, n. 589, convertito nella legge 29 giugno 1939, n. 976, maggiorati del coefficiente 12 ai sensi del decreto legislativo 12 maggio 1947, n. 356, non superi le lire 2400”.

-

ADM invita all’uso della PEC per le istanze su accise e carburanti

Le Dogane con la Circolare n 11/2025 promuovono l'uso estensivo della PEC come mezzo di comunicazione ordinario per colloquiare con ADM su accise e settori collegati.

La Circolare evidenzia che in tema di rapporti tra pubbliche amministrazioni e privati, il vigente quadro normativo incentiva l’uso delle comunicazioni telematiche e l’utilizzo della posta elettronica certificata (PEC), ora anche domicilio digitale, quale essenziale forma di digitalizzazione che favorisce celerità e semplificazione delle attività nonché riduzione degli oneri per gli esercenti, pur sempre preservando la sicurezza dell’integrità e della provenienza delle comunicazioni.

Si invitano pertanto: le associazioni di categoria degli esercenti, che operano nei diversi settori dei prodotti disciplinati dal D.Lgs. n. 504/95 (TUA) e dalle leggi riguardanti il profilo concessorio e autorizzatorio relativo al settore dei tabacchi e dei prodotti a essi assimilati e succedanei, a sensibilizzare gli stessi verso un generalizzato utilizzo del proprio indirizzo di PEC nel comunicare con ADM.

Analoghe indicazioni valgono anche laddove gli operatori di settore agiscano personalmente.

ADM invita all’uso della PEC per le istanze su accise e carburanti

Pe una maggiore estensione dell’ambito di applicazione della PEC vale richiamare l’art. 38 del d.P.R. 28 dicembre 2000, n. 445, recante “Testo unico delle disposizioni legislative e regolamentari in materia di documentazione amministrativa”, ai sensi del quale tutte le istanze e le dichiarazioni da presentare alla pubblica amministrazione possono essere inviate anche per via telematica (commi 1 e 3) e sono valide purché trasmesse secondo una delle modalità previste dall’art. 65, comma 1,del D.Lgs. 7 marzo 2005, n. 82, recante “Codice dell’amministrazione digitale” (di seguito anche “CAD”), tra le quali l’invio mediante PEC.

Le istanze e le dichiarazioni prodotte secondo le variegate casistiche di cui al richiamato art. 65 sono equivalenti a quelle sottoscritte con firma autografa apposta in presenza del funzionario responsabile del procedimento.

A conferma della volontà di incrementare l’uso della PEC, di cui sussiste oltretutto obbligo di iscrizione nel registro delle imprese, va considerato poi quanto previsto dall’art. 5-bis del D.Lgs. n. 82/2005 ai sensi del quale la presentazione di istanze e dichiarazioni tra le imprese e le amministrazioni pubbliche avviene esclusivamente mediante le tecnologie della comunicazione nonché dal D.P.C.M. 22 luglio 2011 di attuazione secondo cui, laddove non sia prevista una diversa modalità, le comunicazioni telematiche potranno avvenire mediante l’utilizzo della posta elettronica certificata (art. 3, comma 2)Sul piano della disciplina dei prodotti sottoposti ad accisa, il D.Lgs. n. 504/95, all’art. 19-bis, rubricato “Utilizzo della posta elettronica certificata”, prescrive (comma 2) ai soggetti tenuti al pagamento dell’imposta ed a quelli che intendono iniziare un’attività subordinata al rilascio di una licenza o di un’autorizzazione comunque denominata, previste dal medesimo Testo unico, di comunicare, preventivamente, all’Agenzia delle dogane e dei monopoli il proprio indirizzo di PEC.

Il medesimo articolo 19-bis dispone che l’invio di tutti gli atti e le comunicazioni previste dalle disposizioni che disciplinano i tributi del D.Lgs. n. 504/95, ivi compresi gli avvisi di pagamento di cui all’articolo 15, comma 1, effettuato da parte di ADM tramite la posta elettronica certificata, ha valore di notificazione (comma 1).

Su queste basi giuridiche, si invitano gli operatori ad avvalersi in via prioritaria della facoltà ad essi riconosciuta di presentare denunce, istanze ed ogni altra comunicazione prevista dal D.Lgs. n. 504/95, con i relativi allegati, mediante trasmissione via PEC nelle forme rituali soprarichiamate (vedi art. 65 del CAD), senza necessità di doversi recare direttamente presso le Strutture dell’Agenzia delle dogane e dei monopoli per produrre documenti cartacei e sottoscrivere gli atti d’interesse.

Da ultimo anche la previsione ex art. 25, comma 9, del TUA, come modificato dall’art. 5, comma 1, lettera c), punto 5), del D.L. 26 ottobre 2019, n.124, convertito, con modificazioni, dalla legge 19 dicembre 2019, n.157, nel quale è sancito che il trasferimento di prodotti energetici assoggettati ad accisa tra depositi commerciali deve essere preventivamente comunicato dallo speditore e

confermato all’arrivo dal destinatario entro lo stesso giorno di ricezione, unicamente attraverso modalità telematiche agli Uffici delle dogane competenti sui depositi interessati alla movimentazione.Regole di ADM per le PEC per le istanze in bollo

Nel caso di istanze trasmesse per via telematica dall’operatore, e di conseguenti atti e provvedimenti rilasciati da parte di organi dell’Agenzia, parimenti per via telematica, soggetti ad imposta di bollo quantificata ai sensi degli artt. 3, comma 1-bis, e 4, comma 1-quater, della Tariffa, parte prima, annessa al d.P.R. 26 ottobre 1972, n. 642, l’istante può assolvere il tributo mediante

pagamento ad un intermediario convenzionato con l’Agenzia delle entrate il quale rilascia con modalità telematiche l’apposito contrassegno.

Il soggetto interessato comprova l’eseguito versamento applicando la marca da bollo sull’istanza, qualora redatta in formato cartaceo, scansionata e inviata a mezzo PEC, o riportando nell’istanza firmata digitalmente il codice numerico identificativo composto da 14 cifre impresso nel contrassegno telematico, rilasciato dall’intermediario che svolge il servizio di riscossione, unitamente a data ed ora di emissione, allo scopo di riscontro.

Nella seconda ipotesi l’istante trasmette mediante PEC all’Ufficio competente, oltre alla richiesta, anche una apposita dichiarazione sostitutiva ex art. 47 del DPR 28 dicembre 2000, n. 445, il cui format risulta in allegato 1 alla presente Circolare (contrassegnando quindi l’apposita casella “istanza” e specificando il contenuto della richiesta, es.: rilascio licenza minuta vendita, rilascio licenza di esercizio impianto di distribuzione carburanti, ecc.) recante gli estremi dell’avvenuto pagamento dell’imposta di bollo.

Lo stesso soggetto, in tutti i casi, procede ad annullare il contrassegno utilizzato – tramite apposizione, parte sul contrassegno e parte sul foglio della istanza/dichiarazione, della firma leggibile del richiedente – e a completare, nella stessa dichiarazione, i campi appositamente indicati per il giorno e l’ora in cui il contrassegno è stato emesso.Si evidenzia che il contrassegno dovrà necessariamente avere data contestuale o antecedente a quella di presentazione dell’istanza.

Qualora, a seguito dell’istruttoria, sia intendimento dell’Ufficio accogliere l’istanza, il predetto Ufficio invia una comunicazione al soggetto istante beneficiario per invitarlo al pagamento dell’imposta di bollo da applicare, il cui assolvimento verrà dimostrato mediante l’utilizzo dello stesso prospetto allegato 1, nel quale, nel caso di specie, dovrà essere barrata la apposita casella”

provvedimento”, specificando la tipologia dello stesso (es … licenza di minuta vendita, autorizzazione, ecc.), e dovrà essere annullato il contrassegno con le stesse identiche modalità precedentemente descritte.

L’Ufficio riporta le informazioni così acquisite nel provvedimento finale parimenti notificato tramite posta elettronica certificata ex art. 19-bis del D.Lgs. n. 504/95.

Qualsiasi dichiarazione sostitutiva attestante l’assolvimento della imposta di bollo deve essere conservata per tre anni, ovvero per l’intero termine di decadenza previsto per l’accertamento di eventuali violazioni da parte dell’Amministrazione finanziaria ex articolo 37 del d.P.R. 642/1972, e, in ogni caso, per il periodo corrispondente alla validità del titolo rilasciato, ove superiore ai citati termini.

Appare opportuno segnalare la necessità di utilizzare, ove previste, le procedure informatiche di cui l’Amministrazione dispone e di trasmettere le istanze e assolvere il tributo come indicato nei paragrafi precedenti. Ciò anche in attesa dell’implementazione di nuovi servizi telematici che consentano la presentazione telematica delle istanze nei casi attualmente non previsti e consentano il pagamento del bollo nell’interfaccia dedicata.

Si ricorda che per la presentazione e la gestione delle istanze telematiche da parte dei soggetti depositanti che intendono stoccare propri prodotti energetici sottoposti ad accisa presso deposito.Si rimanda alla consultazione della Circolare n 11/2025 per tutti gli altri dettagli.

-

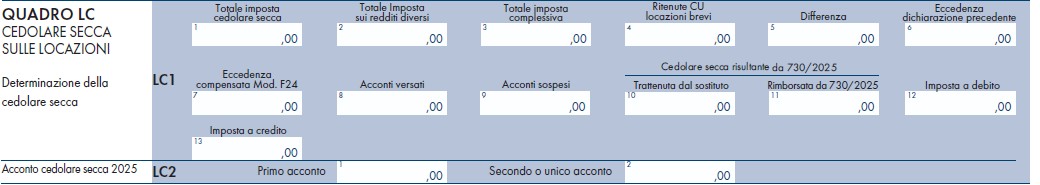

Cedolare secca locazioni: il quadro LC del Redditi PF 2025

Il Modello Redditi PF 2025 nel primo fascicolo, prevede l'indicazione della cedolare secca sulle locazioni.

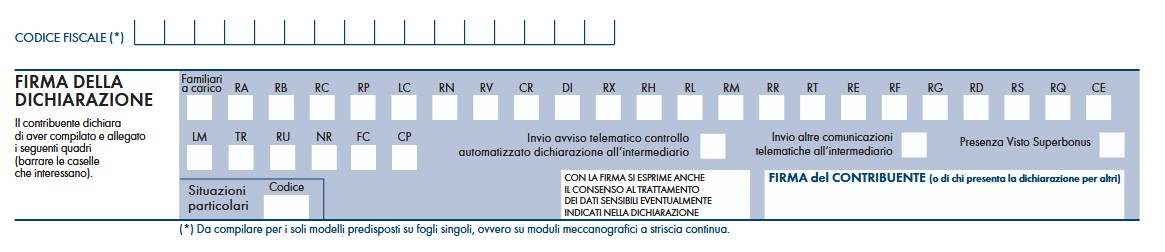

In particolare, il quadro LC figura nel FASCICOLO 1 (obbligatorio per tutti i contribuenti) suddiviso in:

- FRONTESPIZIO costituito da tre facciate: la prima con i dati che identificano il dichiarante e l’informativa sulla privacy, la seconda e la terza che contengono informazioni relative al contribuente e alla dichiarazione;

- prospetto dei familiari a carico, quadri RA (redditi dei terreni), RB (redditi dei fabbricati), RC (redditi di lavoro dipendente e assimilati), RP (oneri e spese), LC (cedolare secca sulle locazioni), RN (calcolo dell’IRPEF), RV (addizionali all’IRPEF), CR (crediti d’imposta), DI (dichiarazione integrativa), RX (risultato della dichiarazione), la scheda per la scelta della destinazione dell'otto, del cinque e del due del mille dell'IRPEF.

Cedolare secca locazioni: 2025 istruzioni per il quadro LC del Modello redditi PF

Il Quadro LC, che va indicato nel frontespizio:

compare alla fine del Quadro RP, riguarda la cedolare secca sulle locazioni e si compone di due righi:

compare alla fine del Quadro RP, riguarda la cedolare secca sulle locazioni e si compone di due righi:- Rigo LC1,

- Rigo LC2:

Il Rigo LC1 (Cedolare secca sulle locazioni) è riservato all’indicazione

- dell’imposta sostitutiva con aliquota del 21 per cento o del 10 per cento, dovuta sul reddito imponibile derivante dai contratti di locazione per i quali si è optato per l’applicazione del regime della cedolare secca

- dell’imposta sostitutiva del 26 per cento, o del 21 per cento dovuta sui contratti di locazione breve (inferiori a 30 giorni) esso si compila come segue:

- Colonna 1 (Totale Imposta cedolare secca): indicare l’ammontare dell’imposta sostitutiva dovuta indicato nella colonna 4 del rigo RB11.

- Colonna 2 (Totale Imposta su redditi diversi): indicare l’ammontare dell’imposta sostitutiva dovuta con aliquota pari al 21 per cento, ovvero al 26 per cento dell’importo indicato nella colonna 7 e 8 del rigo RL10 (Fascicolo 2)

- Colonna 3 (Totale imposta complessiva): indicare la somma degli importi esposti nelle colonne 1 e 2 del presente rigo.

- Colonna 4 (Ritenute CU locazioni brevi): indicare l’importo delle ritenute riportato nel quadro Certificazione Redditi – Locazioni brevi della Certificazione Unica 2025 al punto 20 e relative ai corrispondenti redditi di locazione indicati nel quadro RB e RL per il quale nella casella del punto 4 della CU è indicato l’anno “2024”. Se in possesso di più quadri della Certificazione Redditi – Locazioni brevi della Certificazione Unica 2025 o se sono compilati più righi dello stesso quadro (punti 20, 120, 220, 320, 420 per i quali nella casella del punto 4 è indicato l’anno “2024”) indicare la somma delle ritenute.

Se nella CU 2025 nella relativa casella del punto 4 è indicato l’anno 2023, riportare le ritenute indicate nel punto 20, salvo che non siano già state indicate nella dichiarazione dei redditi per l’anno d’imposta 2023.

Se nella CU 2025 nella casella del punto 4 è indicato l’anno 2025, le ritenute andranno indicate nella dichiarazione dei redditi relative all’anno d’imposta 2025. - Colonna 5 (Differenza): indicare la differenza degli importi esposti nelle colonne 3 e 4 del presente rigo. Se la differenza LC1 colonna 3 – LC1 colonna 4 è negativo, il risultato in valore assoluto deve essere riportato nel rigo RN33 colonna 4.

- Colonna 6 (Eccedenza dichiarazione precedente): riportare l’eventuale credito di cedolare secca che risulta dalla dichiarazione relativa ai redditi 2023, indicato nella colonna 5 del rigo RX4 del Mod. Redditi PF 2024. Se nel 2024 avete fruito dell’assistenza fiscale ed il sostituto d’imposta non ha rimborsato in tutto o in parte il credito risultante dal Modello 730-3 indicare in questo rigo il credito non rimborsato risultante al punto 94 – Sezione “Assistenza fiscale 730/2024 Dichirante” – della Certificazione Unica 2025. Se lo scorso anno è stato presentato il modello 730/2024 ed è stato chiesto di utilizzare il credito che risulta dalla dichiarazione per il pagamento dell’IMU con il

Mod. F24, ma tale credito non è stato utilizzato del tutto o in parte, bisogna riportare in questa colonna anche l’eventuale importo del credito di cedolare secca indicato nel rigo 194 del prospetto di liquidazione Mod. 730-3 2024 (214 per il coniuge). - Colonna 7 (Eccedenza compensata modello F24): indicare l’importo dell’eccedenza di cedolare secca eventualmente compensata utilizzando il modello F24. Colonna 8 (Acconti versati): indicare l’ammontare degli acconti della cedolare secca versati per l’anno 2024,riportando in questa colonna:

- l’importo indicato nel modello di pagamento F24, compilato con i codici tributo 1840 e 1841 e l’anno 2024;

- l’importo indicato nei punti 126 e 127 – Sezione “Assistenza fiscale 730/2024 Dichirante” -, ovvero 326 e 327 – Sezione “Assistenza fiscale 730/2024 Coniuge” – della Certificazione unica 2025. Nella presente colonna va compreso anche l’importo indicato nella successiva colonna 9 “Acconti sospesi”.

- Colonna 9 (Acconti sospesi): indicare l’importo degli acconti dovuti ma non ancora versati alla data di presentazione della dichiarazione in quanto si è goduto della sospensione dei termini sulla base di specifici provvedimenti emanati per eventi eccezionali. L’importo di questi acconti sarà versato dal contribuente con le modalità e nei termini che saranno previsti da un apposito decreto per la ripresa delle riscossioni delle somme sospese.

- Colonna 10 (Cedolare secca trattenuta dal sostituto): riportare l’importo trattenuto dal sostituto d’imposta, indicato nella colonna 7 del rigo 99 del modello 730-3/2025. Nel caso in cui il modello 730/2025 sia stato presentato in forma congiunta e la dichiarazione integrativa è presentata dal coniuge dichiarante, in questa colonna deve essere riportato quanto indicato nella colonna 7 del rigo 119 del modello 730-3/2025.

- Colonna 11 (Cedolare secca rimborsata dal sostituto): riportare l’importo rimborsato dal sostituto d’imposta, indicato nella colonna 5 del rigo 99 del modello 730-3/2025. Nel caso in cui il modello 730/2025 sia stato presentato in forma congiunta e la dichiarazione integrativa è presentata dal coniuge dichiarante, in questa colonna deve essere riportato quanto indicato nella colonna 5 del rigo 119 del mod. 730-3/2025. Per determinare l’imposta sostitutiva a debito o a credito effettuare la seguente operazione:

- col. 5 (se positiva) – col. 6 + col. 7 – col. 8 – col. 10 + col. 11. Se il risultato di tale operazione è positivo (debito) riportare l’importo così ottenuto nella colonna 12; se, invece, il risultato di tale operazione è negativo (credito) riportare l’importo così ottenuto nella colonna 13.

- Colonna 12 (Imposta a debito). L’importo risultante dall’operazione descritta in colonna 11, se positivo deve essere riportato nella presente colonna e deve essere versato con le stesse modalità ed entro gli stessi termini previsti per l’Irpef (vedi paragrafo 6 Parte I, Modalità e termini di versamento). Tale importo va riportato nella colonna 1 del rigo RX4.

- Colonna 13 (Imposta a credito). L’importo risultante dall’operazione descritta in colonna 11, se negativo deve essere riportato nella presente colonna). Detto importo a credito e va riportato anche nella colonna 2 del rigo RX4.

Il Rigo LC2 Acconto cedolare secca locazioni per l’anno 2025 Nel modello REDDITI va riportato, se dovuto, l’ammontare dell’acconto relativo alla cedolare secca per l’anno 2025. Per stabilire se è dovuto o meno l’acconto relativo alla cedolare secca per l’anno 2025 occorre controllare l’importo indicato nel rigo LC1, colonna 5, “Differenza”.

Se questo importo:- è inferiore ad euro 52, l’acconto non è dovuto

- è maggiore o uguale ad euro 52 l’acconto è dovuto nella misura del 100 per cento del suo ammontare.

-

Analisi rischi riciclaggio: il nuovo documento MEF

Il Ministero dell’Economia e delle Finanze ha presentato l’ultima edizione dell’Analisi dei rischi di riciclaggio e di finanziamento del terrorismo in Italia realizzate dal Comitato di sicurezza Finanziaria.

Si tratta di uno strumento fondamentale per:

- gli intermediari finanziari,

- i professionisti,

- gli operatori non finanziari,

per la predisposizione di strumenti adeguati di contenimento del rischio rilevato.

Il documento è elaborato dal Comitato di sicurezza finanziaria e le autorità che lo compongono con anche il contributi di rappresentanti del settore privato.

Analisi rischi riciclaggio: il nuovo documento MEF

La nuova edizione del documento di cui si tratta è stata approvata il 14 novembre 2024 dal Comitato di sicurezza finanziaria (CSF) e ora resa disponibile dal MEF.

Va evidenziato che la precedente pubblicazione risale al 2019 e, pertanto, la nuova versione era molto attesa.

Il documento analizza dopo un quadro introduttivo le minacce e le criticità del sistema economico-sociale, si analizzano le minacce di finanziamento del terrorismo e i presidi relativi.

Si analizza inoltre il sistema di vigilanza e i professionisti coinvolti per minimizzare i rischi reali e concreti.

Il documento si sofferma anche sull'uso del contante evidenziando che per contrastare i rischi di riciclaggio e finanziamento del terrorismo, in Italia, sin dal 1991, l’impiego del contante è stato limitato attraverso la definizione di soglie di utilizzo, al fine di prevenire molteplici forme di illegalità economica, completando così il complessivo sistema antiriciclaggio.

Nel corso degli anni, il limite è stato oggetto di diversi aggiustamenti e, a partire da gennaio 2023, è stato fissato a 5.000 euro.Per evitare che il divieto fosse aggirato, è stato esteso l’obbligo anche ai trasferimenti effettuati mediante più pagamenti inferiori alla soglia che appaiono artificiosamente frazionati.

Inoltre, sono state previste soglie specifiche per i servizi di rimesse di denaro (c.d. “money transfer”) e per i cambiavalute, rispettivamente di 1.000 e 3.000 euro.

Al fine di incentivare il turismo straniero è stato anche previsto che gli operatori del settore del commercio al dettaglio e le agenzie di viaggio e turismo possano accettare pagamenti in contanti fino alla soglia di 15.000 euro dai cittadini stranieri extra-UE non residenti in Italia, per la vendita di beni e l’erogazione di servizi legati al turismo.

Le Analisi relative al 2022 evidenziano che, sebbene in diminuzione rispetto al 2019, il contante è stato lo strumento di pagamento più utilizzato, nei punti vendita, dai cittadini italiani, soprattutto per acquisti di valore ridotto (fino a 50 euro): il 69% delle transazioni effettuate da cittadini italiani è stato regolato in contante, contro una media del 59% registrata per i cittadini dell’area euro. Complessivamente, i pagamenti con strumenti elettronici stanno aumentando, supportati anche dalla crescita del commercio elettronico.

In generale, le carte di credito e di debito, oltre a rappresentare la principale alternativa al contante, continuano a essere lo strumento di pagamento più utilizzato, sia in termini di numero che di valore, per le transazioni relative ad acquisti online.

Rilevante è anche la preferenza delle imprese riguardo all’uso del contante: nel 2021, il 31% delle imprese italiane ha dichiarato di preferire di essere pagato con tale mezzo.Detta percentuale è superiore di 7 punti rispetto alla media dell’area euro (24%), risultando inferiore solo a quella di Slovacchia, Germania e Cipro.

Per quanto attiene alla valutazione del rischio inerente di riciclaggio, le minacce con rilevanza “molto significativa” sono:

- corruzione,

- estorsione,

- evasione e reati tributari,

- contrabbando e contraffazione, sfruttamento sessuale, traffico illecito di rifiuti, truffa e usura sono reati che presentano, invece, una rilevanza “abbastanza significativa”.

Complessivamente sul territorio nazionale la minaccia di riciclaggio è considerata molto significativa.

Lo studio, relativamente ai Commercialisti ha evidenziato un crescente contributo quantitativo in termini di SOS, ma con margini di miglioramento nell’efficacia della collaborazione attiva e viene confermata la valutazione del sistema di prevenzione, formulata nell’Analisi del 2018, in termini di vulnerabilità relativa molto significativa, non essendo il rischio residuo mitigato in modo adeguato.

Per il comparto dei revisori legali si conferma un livello medio di rischio specifico.

Pe avvocati e consulenti del lavoro è attribuito in giudizio complessivo di vulnerabilità, rispettivamente, molto significativa e abbastanza significativa.